最近没转债,但临近12月底,港股倒是一只接一只,如今的市场最多也就敢挑几只白嫖白嫖。

1

金源氢化:

基本概况:

基石占比47.8%。

公司简介:

河南一家加氢苯基化学品及能源产品的供应商,主要生产及加工加氢苯基化学品及能源产品(包括液化天然气及煤气)。

根据弗若斯特沙利文的资料,按2022年的收益计,该公司是河南省最大的纯苯供应商,市场份额为18.6%,河南省纯苯的市场规模占中国的市场份额为3.4%;及河南省第三大液化天然气供应商,市场份额为4.9%,河南省液化天然气的市场规模占中国的市场份额为1.8%。

于2020财年、2021财年、2022财年及2023年上半年,该公司销售加氢苯基化学品所得收益分别占收益总额的54.2%、72.0%、58.3%及60.2%,在同期的收益中所占的比例最大。

行业概况:

河南省纯苯销量持续高于年产量,需要靠外省供给满足省内需求。河南省纯苯销量从2018年的646.6千吨增长至2022年的780.5千吨,年复合增长率为4.8%。

预计未来随著河南省下游相关产业的持续发展,该省纯苯产量预计将从2023年的605.7千吨增长至2027年的665.4千吨,年复合增长率为2.4%。与此同时,河南省纯苯销量预计将从2023年的819.5千吨增长至2027年的977.2千吨,年复合增长率为4.5%。

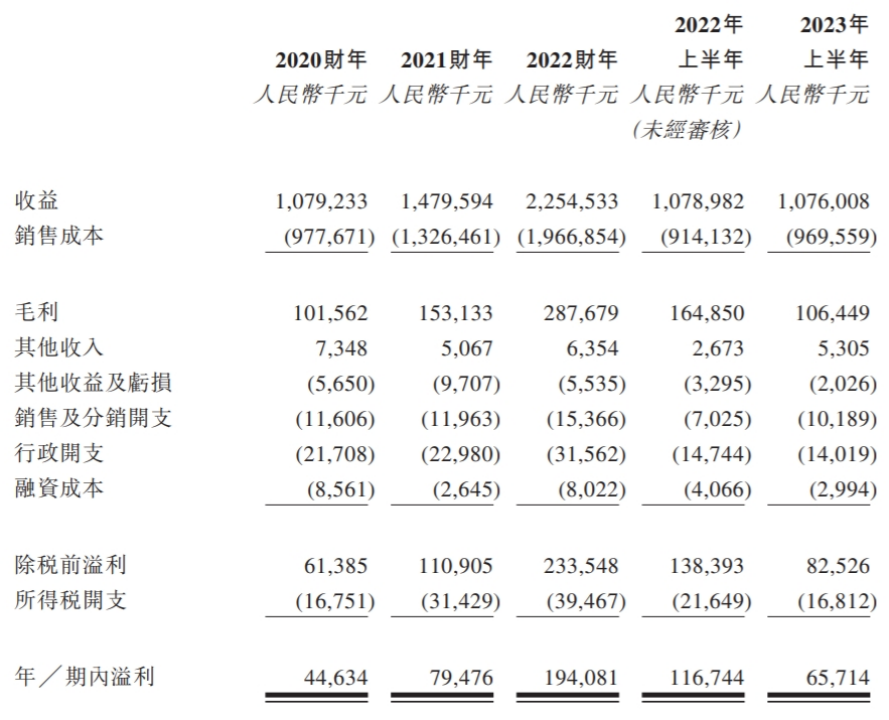

财务数据:

公司收益由2020财年的人民币10.792亿元增加4.004亿元至2021财年的14.796亿元,增幅为37.1%。

又于2021财年增加人民币7.749亿元至2022财年的22.545亿元,增幅为52.4%。

于2022年上半年及2023年上半年,该公司的收益保持相对稳定,分别为人民币10.79亿元及10.76亿元。

公司竞争优势:

1、充足及稳定的原材料供应与所建立的强大的客户群;

2、就加氢苯基化学品而言,包括产品质量、生产管理及产能、市场地位,按2022年的收益计,为河南省最大的纯苯供应商;

3、就液化天然气而言,包括生产管理、效率及产量、市场地位,按2022年的收益计,为河南省第三大液化天然气供应商

风险因素:

1、公司依赖金马集团供应焦炉煤气;

2、公司参与的氢气生产及加氢站运营有限;

3、主要原材料及产品的价格波动,可能对公司的业务、财务状况及经营业绩造成重大不利影响;

4、过往绝大部分收益来自于河南省及其周边地区(包括山西省)的业务营运。

中签率预估:

公开发行总计2389.2万股,每手2000股,公开发行总计11946手,当前超购14.16倍,肯定是回拨了,假设5000人申购,一手中签率100%。

综合评估:

该公司是河南一家原材料供应商,2020-2022年公司营收、利润大幅增长,主要得益于原材料的上涨,23年较22年保持相对稳定。

上市发行市值 10.51-14.33亿,市盈率7左右,保荐人海通以往保荐记录还不错,能源板块热度还行,超购上看这波博弈的人还不少。

个人操作:白嫖下。

2

知行汽车科技:

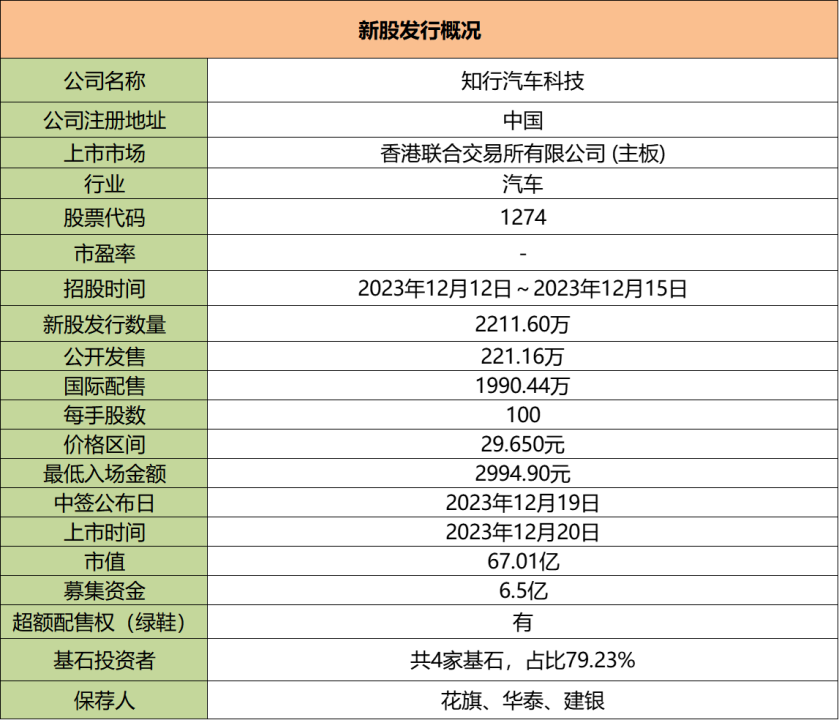

基本概况:

基石占比79.23%。

公司简介:

中国一家自动驾驶解决方案提供商,专注于自动驾驶域控制器,拥有已商业化的L2级至L2+级自动驾驶解决方案,并正为整车厂(OEM)开发L2至L4级自动驾驶解决方案。

该公司担任SuperVision™项目的系统集成商,而该项目基于Mobileye的技术及向Mobileye收购的自动驾驶域控制器的基础版本。

收入主要来源于向吉利集团销售SuperVision™,按2022年自动驾驶域控制器解决方案销售收入计,经计及OEM自研的域控制器,该公司是中国第四大自动驾驶域控制器提供商,市场份额为8.6%。

行业概况:

根据弗若斯特沙利文的资料,在汽车电动化、智能化及网联化趋势下,预计未来中国自动驾驶市场将保持显著的增长势头。预计到2035年,中国及全球的自动驾驶市场规模将分别超过人民币11000亿元及人民币31000亿元。

因此,犹如自动驾驶解决方案大脑的自动驾驶域控制器的市场预计将在近期快速增长。2022年中国自动驾驶域控制器的市场规模为人民币98亿元,其中33亿元来自第三方自动驾驶域控制器供应商。预计至2026年中国自动驾驶域控制器市场规模将达到人民币645亿元,2022年至2026年的复合年化增长率为60.1%。

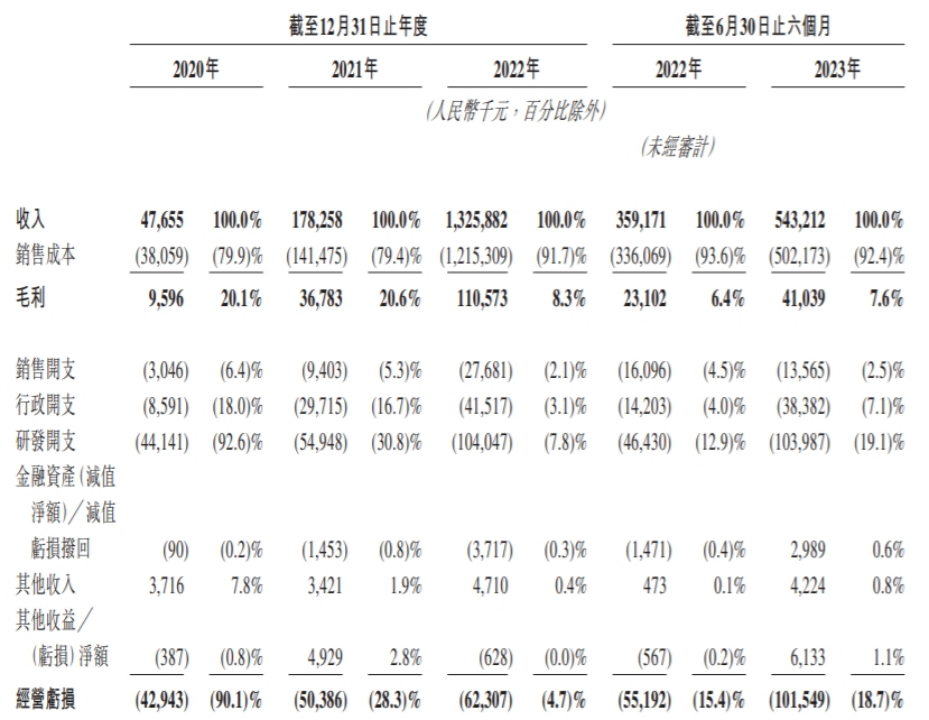

财务数据:

公司收入从2020年的人民币0.477亿元大幅增加至2021年的人民币1.783亿元,并进一步增加至2022年的人民币13.259亿元,复合年化增长率为427.2%。

截至2022年前六个月的人民币3.592亿元增加51.2%至2023年同期的人民币5.432亿元。

在大规模商业化的相对早期阶段,该公司自2020年以来一直亏损,且公司预期于2023年产生亏损净额及经营现金流出净额。

公司竞争优势:

1、具有竞争优势的中国一级自动驾驶解决方案提供商;

2、先进的自动驾驶技术;

3、经市场验证的自动驾驶解决方案及产品大规模商业化的能力;

4、与业内领先企业的良好合作伙伴关系。

风险因素:

1、该公司很大部分收入来自于向吉利集团销售及由Mobileye提供基于自动驾驶域控制器基础版本的SuperVisionTM,因此面临集中风险;特别是Mobileye可能会直接与吉利集团合作;或吉利集团可自行开发自用的自动驾驶系统;

2、公司还处于早期阶段,过去出现过亏损,预计2023年的收入将下降;且2024年及以后继续产生亏损;

3、如果公司未能挽留现有客户、吸引新客户或增加客户的支出,其业务及经营业绩可能会受到重大不利影响;

4、依赖第三方供应商,且由于产品中的一些原材料及主要部件来自单一或有限的供应商来源;

5、市场竞争激烈,竞争对手包括大量成熟的竞争对手及新市场进入者;

中签率预估:

公开发行总计221.16万股,每手100股,公开发行总计22116手,当前超购0.09倍,假设3000人申购,一手中签率100%。

综合评估:

中国的一家自动驾驶解决方案提供商,专注于自动驾驶域控制器,在控制器领域公司中国排名第四,主要收入来自于向吉利集团销售及由Mobileye提供基于自动驾驶域控制器基础版本的SuperVisionTM。

于往绩记录期间,该公司营收大幅增长,23年收入有所下降,一直处于亏损。23年毛利润7.6%,预计未来短期仍会处于亏损状态。

个人操作:公司处于早期阶段,收入依赖客户关系,本来想白嫖下想想还是算了。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

1

金源氢化:

基本概况:

基石占比47.8%。

公司简介:

河南一家加氢苯基化学品及能源产品的供应商,主要生产及加工加氢苯基化学品及能源产品(包括液化天然气及煤气)。

根据弗若斯特沙利文的资料,按2022年的收益计,该公司是河南省最大的纯苯供应商,市场份额为18.6%,河南省纯苯的市场规模占中国的市场份额为3.4%;及河南省第三大液化天然气供应商,市场份额为4.9%,河南省液化天然气的市场规模占中国的市场份额为1.8%。

于2020财年、2021财年、2022财年及2023年上半年,该公司销售加氢苯基化学品所得收益分别占收益总额的54.2%、72.0%、58.3%及60.2%,在同期的收益中所占的比例最大。

行业概况:

河南省纯苯销量持续高于年产量,需要靠外省供给满足省内需求。河南省纯苯销量从2018年的646.6千吨增长至2022年的780.5千吨,年复合增长率为4.8%。

预计未来随著河南省下游相关产业的持续发展,该省纯苯产量预计将从2023年的605.7千吨增长至2027年的665.4千吨,年复合增长率为2.4%。与此同时,河南省纯苯销量预计将从2023年的819.5千吨增长至2027年的977.2千吨,年复合增长率为4.5%。

财务数据:

公司收益由2020财年的人民币10.792亿元增加4.004亿元至2021财年的14.796亿元,增幅为37.1%。

又于2021财年增加人民币7.749亿元至2022财年的22.545亿元,增幅为52.4%。

于2022年上半年及2023年上半年,该公司的收益保持相对稳定,分别为人民币10.79亿元及10.76亿元。

公司竞争优势:

1、充足及稳定的原材料供应与所建立的强大的客户群;

2、就加氢苯基化学品而言,包括产品质量、生产管理及产能、市场地位,按2022年的收益计,为河南省最大的纯苯供应商;

3、就液化天然气而言,包括生产管理、效率及产量、市场地位,按2022年的收益计,为河南省第三大液化天然气供应商

风险因素:

1、公司依赖金马集团供应焦炉煤气;

2、公司参与的氢气生产及加氢站运营有限;

3、主要原材料及产品的价格波动,可能对公司的业务、财务状况及经营业绩造成重大不利影响;

4、过往绝大部分收益来自于河南省及其周边地区(包括山西省)的业务营运。

中签率预估:

公开发行总计2389.2万股,每手2000股,公开发行总计11946手,当前超购14.16倍,肯定是回拨了,假设5000人申购,一手中签率100%。

综合评估:

该公司是河南一家原材料供应商,2020-2022年公司营收、利润大幅增长,主要得益于原材料的上涨,23年较22年保持相对稳定。

上市发行市值 10.51-14.33亿,市盈率7左右,保荐人海通以往保荐记录还不错,能源板块热度还行,超购上看这波博弈的人还不少。

个人操作:白嫖下。

2

知行汽车科技:

基本概况:

基石占比79.23%。

公司简介:

中国一家自动驾驶解决方案提供商,专注于自动驾驶域控制器,拥有已商业化的L2级至L2+级自动驾驶解决方案,并正为整车厂(OEM)开发L2至L4级自动驾驶解决方案。

该公司担任SuperVision™项目的系统集成商,而该项目基于Mobileye的技术及向Mobileye收购的自动驾驶域控制器的基础版本。

收入主要来源于向吉利集团销售SuperVision™,按2022年自动驾驶域控制器解决方案销售收入计,经计及OEM自研的域控制器,该公司是中国第四大自动驾驶域控制器提供商,市场份额为8.6%。

行业概况:

根据弗若斯特沙利文的资料,在汽车电动化、智能化及网联化趋势下,预计未来中国自动驾驶市场将保持显著的增长势头。预计到2035年,中国及全球的自动驾驶市场规模将分别超过人民币11000亿元及人民币31000亿元。

因此,犹如自动驾驶解决方案大脑的自动驾驶域控制器的市场预计将在近期快速增长。2022年中国自动驾驶域控制器的市场规模为人民币98亿元,其中33亿元来自第三方自动驾驶域控制器供应商。预计至2026年中国自动驾驶域控制器市场规模将达到人民币645亿元,2022年至2026年的复合年化增长率为60.1%。

财务数据:

公司收入从2020年的人民币0.477亿元大幅增加至2021年的人民币1.783亿元,并进一步增加至2022年的人民币13.259亿元,复合年化增长率为427.2%。

截至2022年前六个月的人民币3.592亿元增加51.2%至2023年同期的人民币5.432亿元。

在大规模商业化的相对早期阶段,该公司自2020年以来一直亏损,且公司预期于2023年产生亏损净额及经营现金流出净额。

公司竞争优势:

1、具有竞争优势的中国一级自动驾驶解决方案提供商;

2、先进的自动驾驶技术;

3、经市场验证的自动驾驶解决方案及产品大规模商业化的能力;

4、与业内领先企业的良好合作伙伴关系。

风险因素:

1、该公司很大部分收入来自于向吉利集团销售及由Mobileye提供基于自动驾驶域控制器基础版本的SuperVisionTM,因此面临集中风险;特别是Mobileye可能会直接与吉利集团合作;或吉利集团可自行开发自用的自动驾驶系统;

2、公司还处于早期阶段,过去出现过亏损,预计2023年的收入将下降;且2024年及以后继续产生亏损;

3、如果公司未能挽留现有客户、吸引新客户或增加客户的支出,其业务及经营业绩可能会受到重大不利影响;

4、依赖第三方供应商,且由于产品中的一些原材料及主要部件来自单一或有限的供应商来源;

5、市场竞争激烈,竞争对手包括大量成熟的竞争对手及新市场进入者;

中签率预估:

公开发行总计221.16万股,每手100股,公开发行总计22116手,当前超购0.09倍,假设3000人申购,一手中签率100%。

综合评估:

中国的一家自动驾驶解决方案提供商,专注于自动驾驶域控制器,在控制器领域公司中国排名第四,主要收入来自于向吉利集团销售及由Mobileye提供基于自动驾驶域控制器基础版本的SuperVisionTM。

于往绩记录期间,该公司营收大幅增长,23年收入有所下降,一直处于亏损。23年毛利润7.6%,预计未来短期仍会处于亏损状态。

个人操作:公司处于早期阶段,收入依赖客户关系,本来想白嫖下想想还是算了。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

欢迎关注公众号:傻馒大天才

期待与您相遇~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号