2023年12月21日:

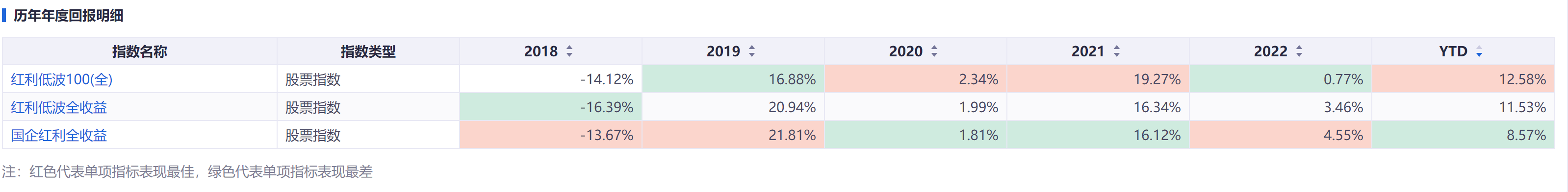

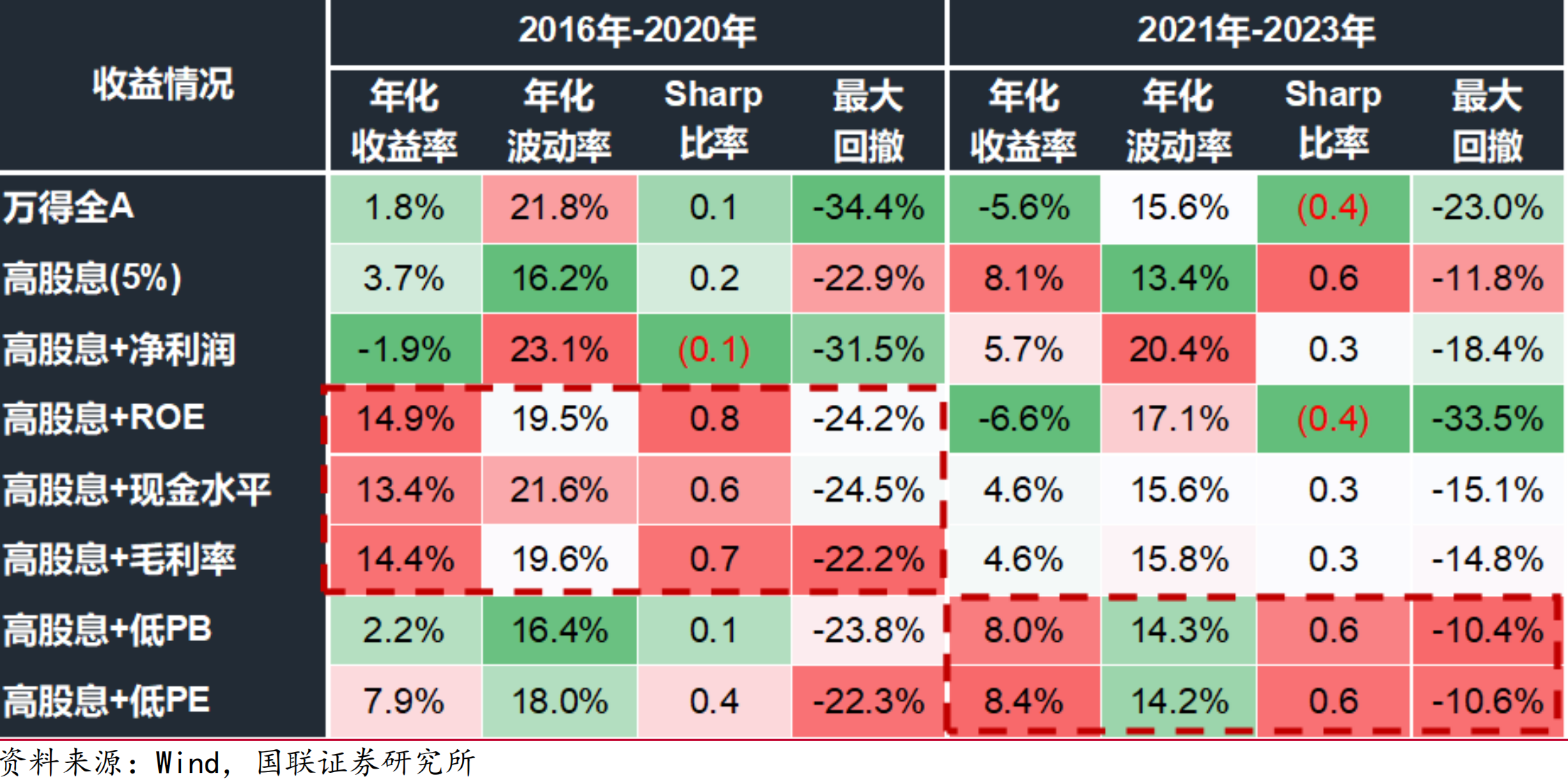

红利低波:有红利低波50和红利低波100,

50偏向于大票,100偏向于中小票,走势非常接近。

核心思想:股息来覆盖房贷利息。

股息6%,房贷4%,与其还贷款,不如持有红利资产。

一开始不明显,五年十年之后,股息会显著超过房贷。

日本经验证明,脱钩时代,降速时代,红利是比成长更好的资产。

2018年07月,股息=7600*3.99%=303,

2022年12月,股息=9400*6.29%=591,接近翻倍了。

哪怕没有房贷要还,积累这种高股息的红利资产,股息每年还能稍微涨一点,

攒100万,每年有 5万股息,相当于多拿一份退休金,5万够你饿不死了;

攒300万,每年有15万股息,相当于一个公务员上班,给儿子找了份体制内工作;

攒800万,每年有40万股息,相当于一个大厂码农年薪,给儿子弄了个C7好专业。

只要开始有意识的去攒,100万、300万档,攒起来并不慢。

不少中产一年有一两次高消费,去伦敦一次能花50万,去美国夏令营一次能花30万,5年就够攒300万了,而鸡娃十八年,考上公务员,也只是个非常小概率的事件。

而过了房价物价暴涨的时代,每年股息稍微涨点,市值再稍微涨点,这份资产的购买力也不用担心。

平衡策略:

一开始2:2,每年平衡一次,如果一个年收益超过另一个2%+,就换成1:3,换涨的少的。

国企红利,盛丰衍有个增强基金,待研究,看着不如红利低波。

买入时机:

明年年初非红利类资产有望反弹,红利可能跌一点,二三季度减仓IM,切换一些过去。

时间把握可参考广发戴康周报。

学习资料:

https://xueqiu.com/9290769077/270777789

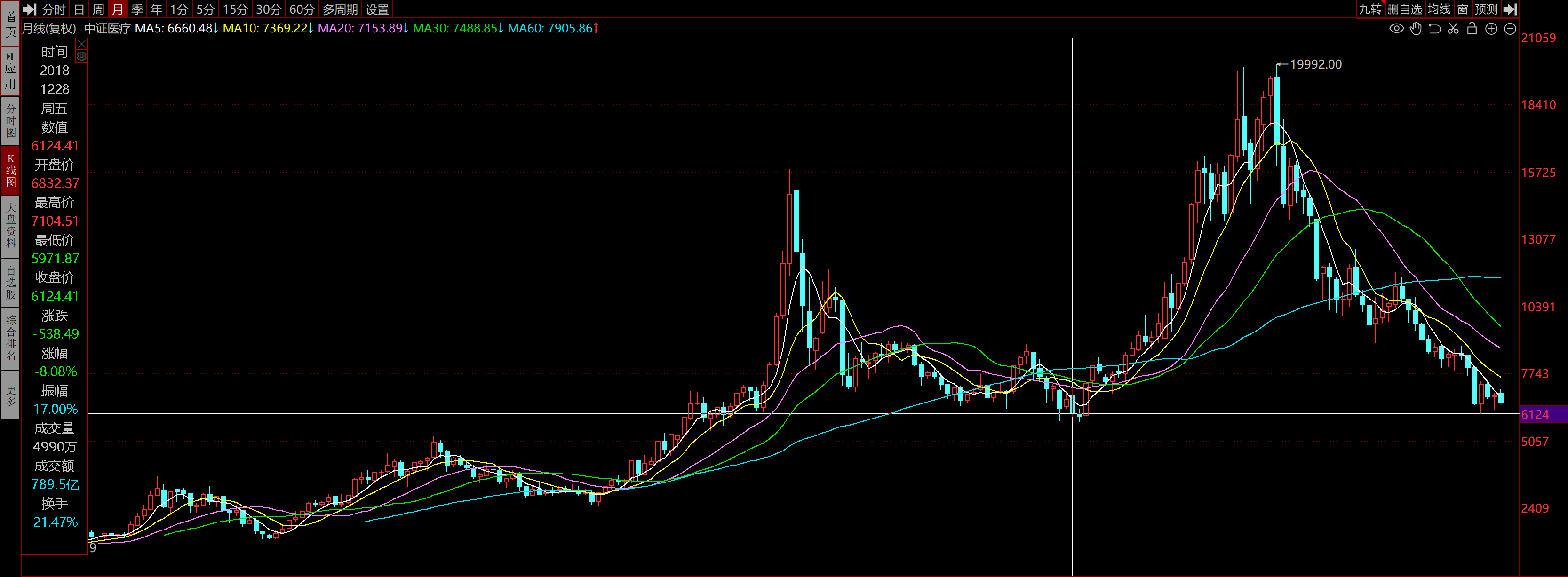

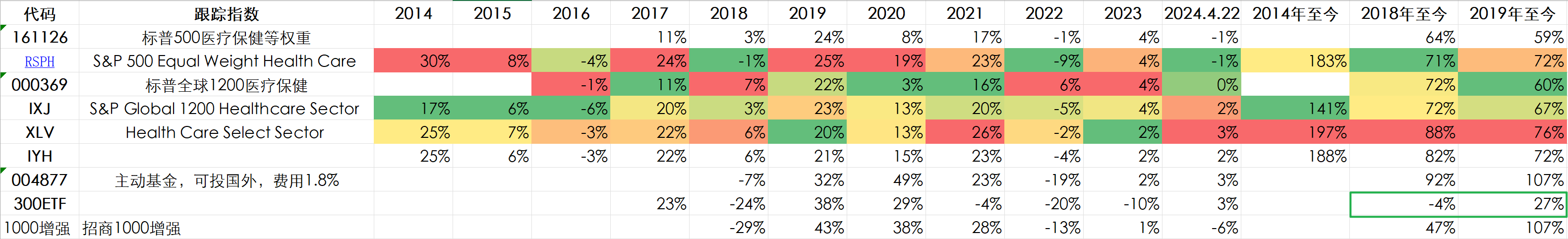

2024年4月26日:全球医疗基金储备海外的医疗类指数基金,年K线走势只能用牛逼两个字形容。 09年后,年度回报最差的是22年的-2.4%。而且不是靠拔估值,人家估值不怎么波动。以标普官网公布的医药类指数为例: https://en.macromicro.me/series/20527/s5hlth-forward-pe-ratio除去美国金融危机元气未复的2008年四季度-2012年(和我们2...这个etf怎么买?

赞同来自: 乐鱼之乐 、明园 、流沙少帅 、skyblue777 、滚雪球2020更多 »

2024年4月26日:全球医疗基金储备

海外的医疗类指数基金,年K线走势只能用牛逼两个字形容。09年后,年度回报最差的是22年的-2.4%。

而且不是靠拔估值,人家估值不怎么波动。

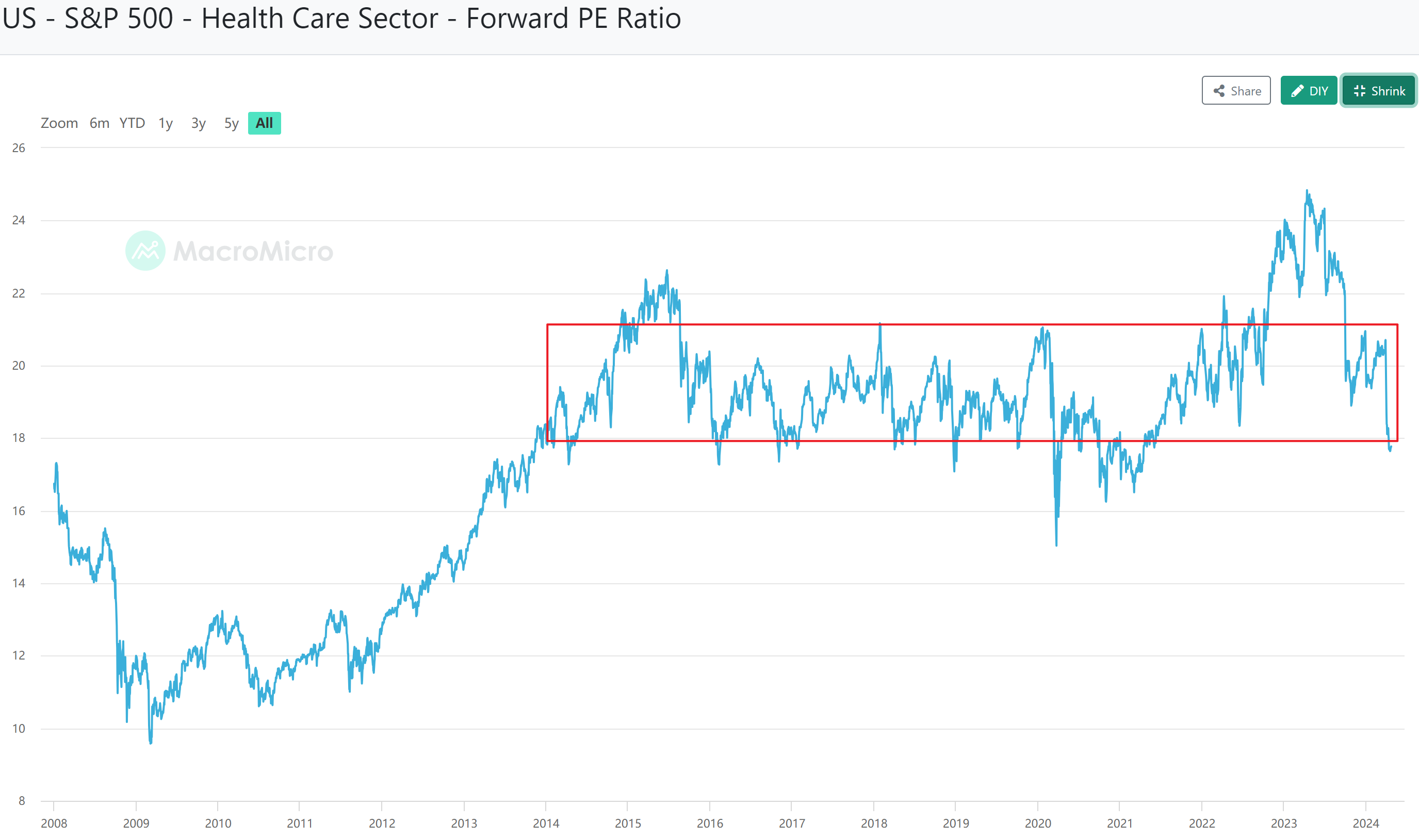

以标普官网公布的医药类指数为例:

https://en.macromicro.me/series/20527/s5hlth-forward-pe-ratio

除去美国金融危机元气未复的2008年四季度-2012年

(和我们2022年-2024年挺像的,房价崩了,股市当然也起不来),

2015-2024年,forward PE大部分时间都在18-21倍窄幅波动,这就非常的友好,不容易套人。

指数的增长完全是实实在在的业绩(不是银行地产网吧那种假钱)。

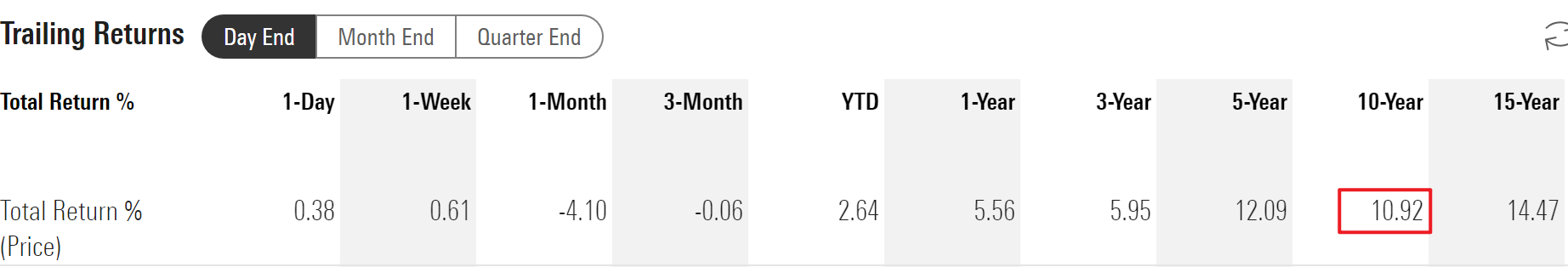

2014年初和现在,forward PE 都是18倍左右,跟踪指数的基金,10年年化回报11%。

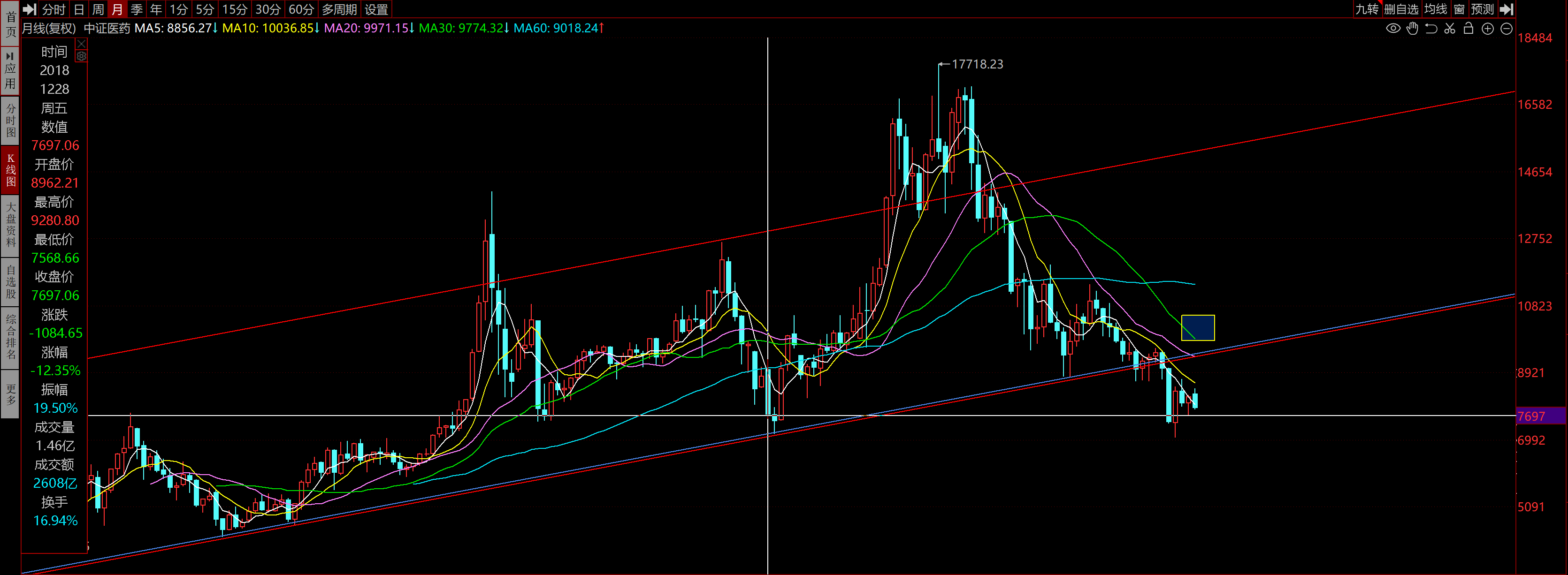

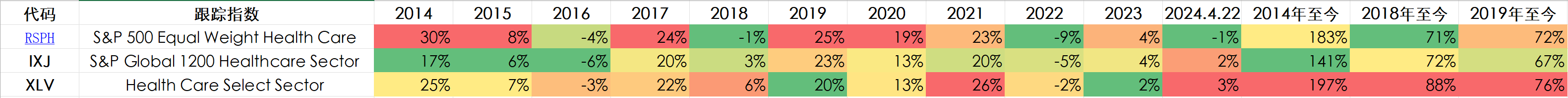

几个主要ETF看,美国的和全球的,权重的和等权的,差别不大,平均分配,每年动态平衡一次,还能略微增强一点点。

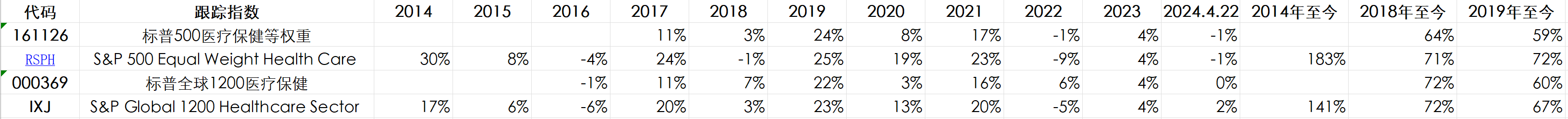

国内有2个QDII,回报算上人民币贬值,比国外的ETF还要稍微差一点,管理费差了1%,仓位也没有100%。

易方达那个跟踪标普医药等权,净值走势弱不少,只能场内买,好处是没有外汇额度,有时候会被搞出较高的溢价,可以卖出换仓;

广发那个跟踪全球医药指数,净值和IXJ相对比较接近了。

另外一个优势就是和A股相关性极低,无论是平滑净值,还是按年度再平衡的增强作用都会很明显,尤其是汇率贬值时,A股表现都比较拉胯,这时候全球医疗的平滑作用就更加明显,比如2022年。

300ETF你就不要过来碰瓷了,连1000增强都跑不赢,拿头跟人家打啊。

赞同来自: 灵活的蓝胖子 、孤独的长线客 、L88888L 、yemu 、成为阿发 、 、更多 »

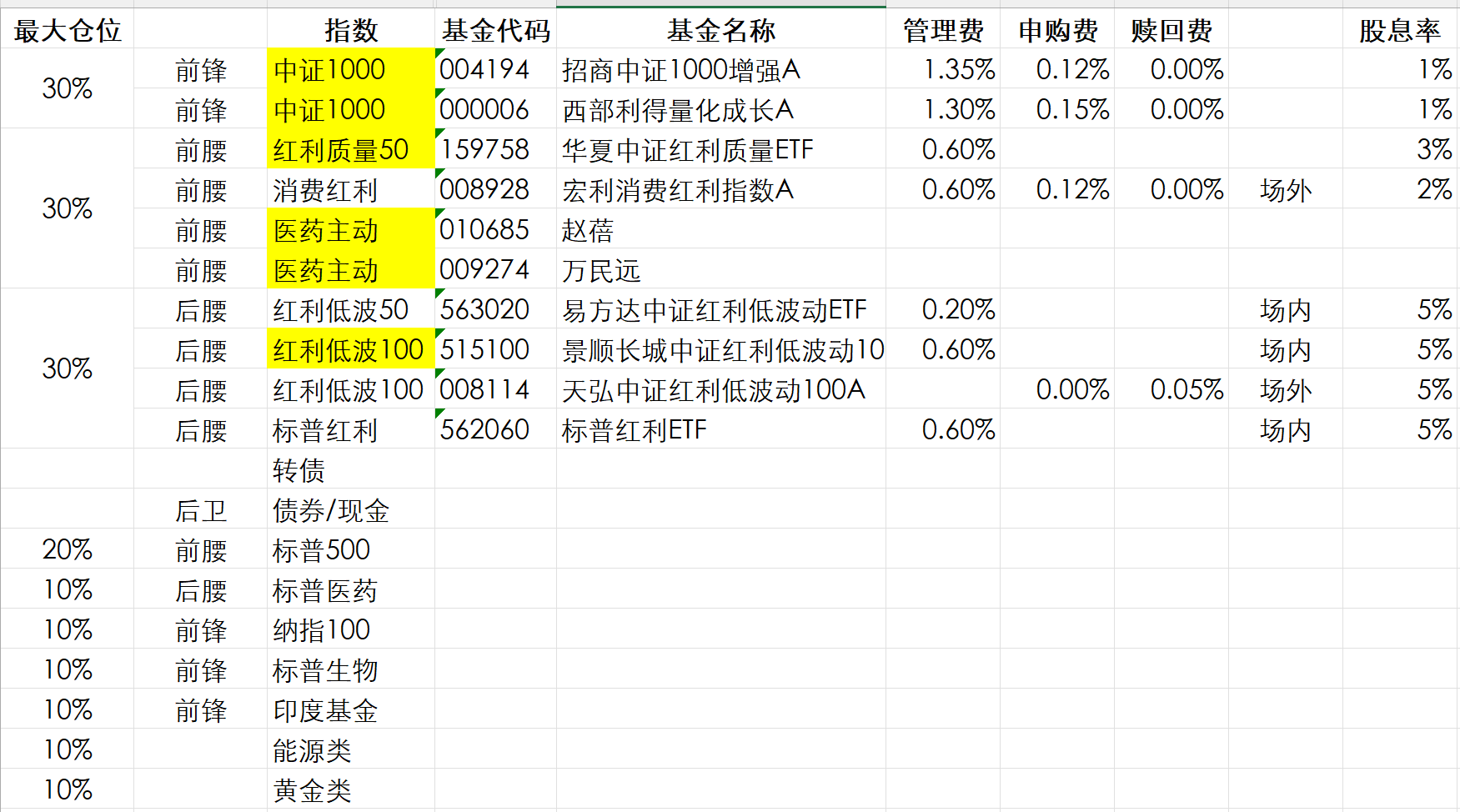

2024年3月14日:四个红利指数的比较

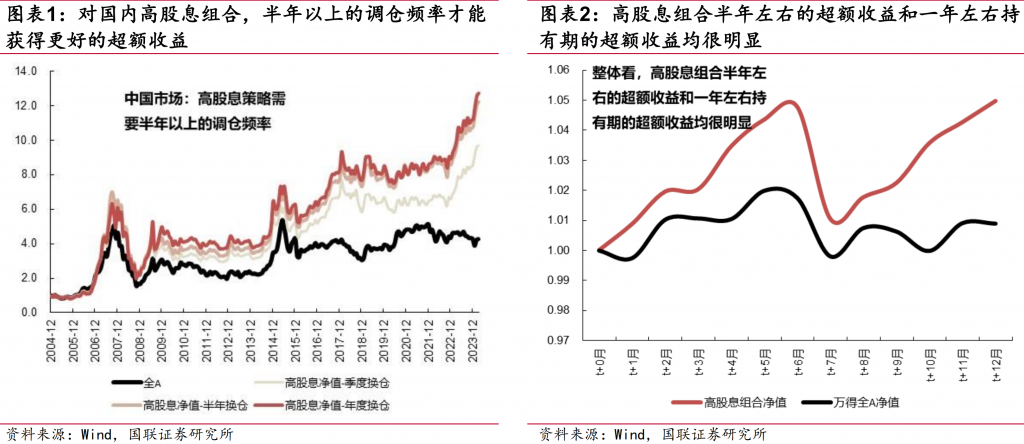

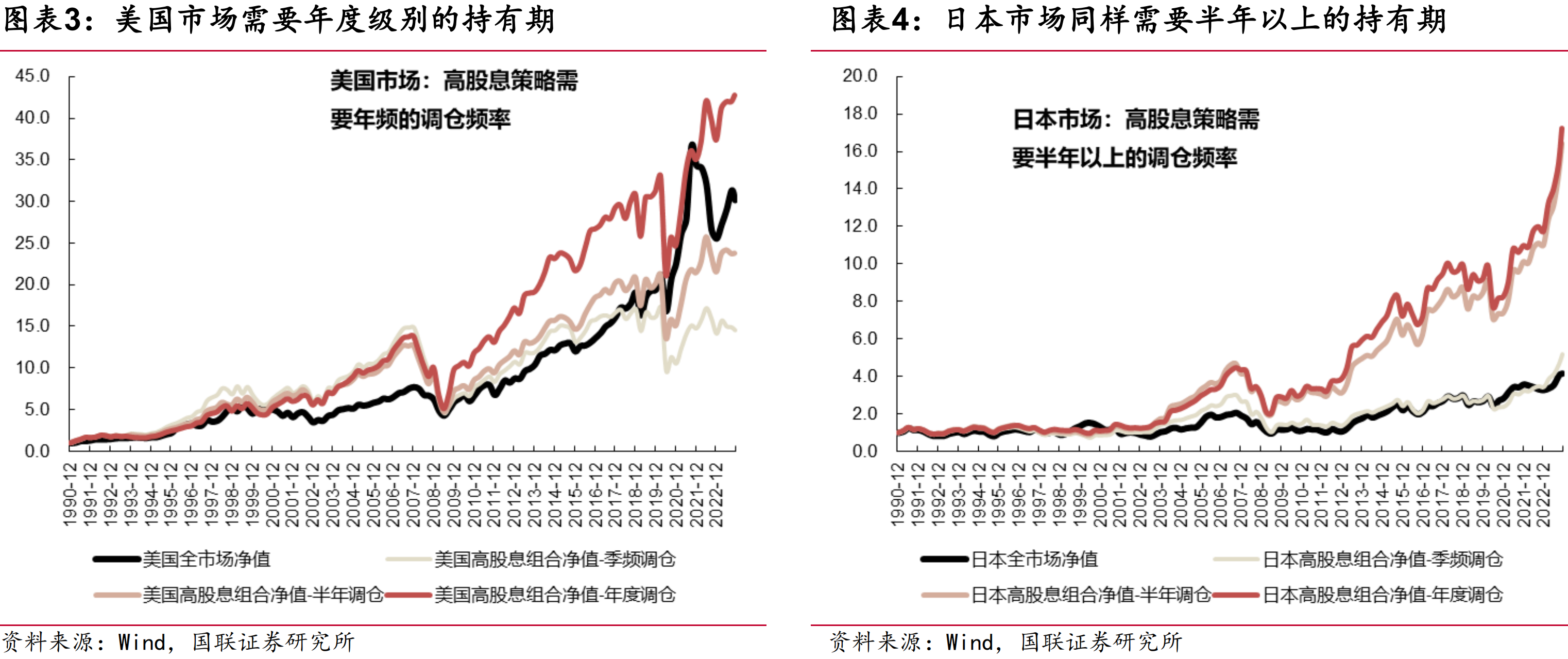

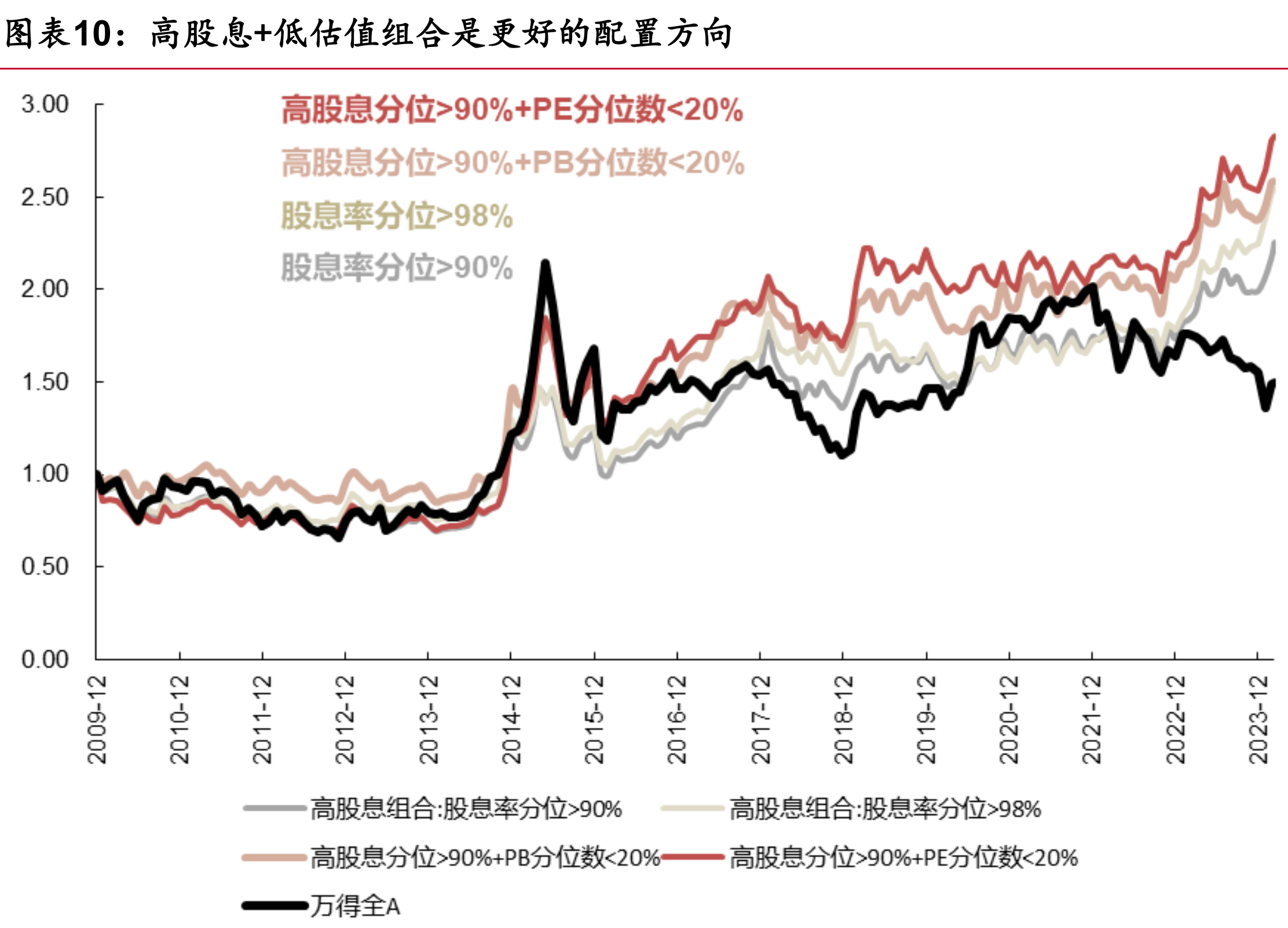

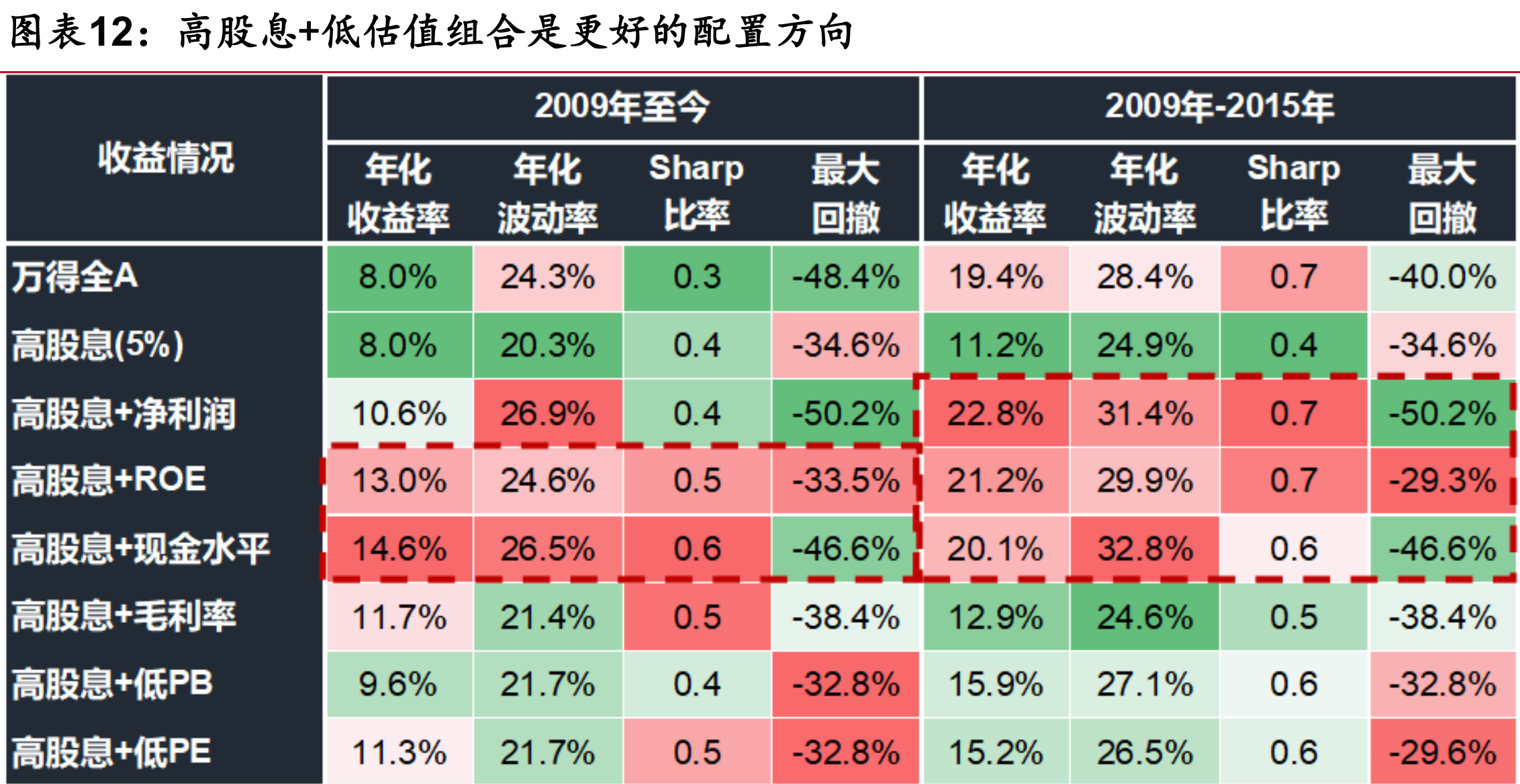

国联证券:估值高和持有期短,会不会影响红利表现?红利策略往往需要持有半年至一年的时间才能获得明显的超额收益。国内市场、美国、日本市场,半年、年频调仓红利策略的收益明显好于季频调仓。高股息公司的形成很大程度上是由公司估值下跌形成的,而即使在底部区间估值体系的重新确认和企稳同样需要一定时间,因而红利策略往往需要更长的持有期。

红利策略中历史估值水平低于40%水平的公司,才能获得较高的收益率

在过去 3 年的时间中,高股息+低估值的组合确实是最好的增强红利策略的方向;但从历史经验看,ROE 或者现金水平这两个财务因子叠加高股息的组合对红利策略表现的提升最为明显。

中证红利,按年调仓,每次20%;

红利低波50,按年调仓,每次40-50%;

红利低波100,按季度调仓,每次20-30%;

消费红利,半年调仓,每次10%,调整较少。

看起来,

中证红利,调仓频率较为优化,但调整比例较小;

低波50 ,调仓频率较为优化,但调整比例过大;

低波100,调仓频率不太有利,但调整幅度合适;

消费红利,调仓频率较为优化,但调整幅度过小。

半年调仓,每次25%,可能是最为优化的,不过历史业绩低波50和100几乎一模一样,

用低波50和低波100的比价,做大小配置,应该能进一步增强收益。

均值附近1:1配置,

50涨多了,1:3配置50和100,目前就是50涨多了,

100涨多了,3:1配置50和100。

不过一倍标准差到均值也只有2%距离,增强有限,可能用5%作为50和100切换的分界点更合适。

赞同来自: zddd10

2024年2月16日:撸空投猫笔刀文章《搞钱的门槛》购买飞鸟机场YouTube 搜索 项目空投,搜出https://www.youtube.com/watch?v=_BxAQBjsGZk按此方法,下载注册discord、better discord、translator,设置好翻译语言https://www.bilibili.com/video/BV1NC4y1n7X6/?spm_id_from...楼主探索有进展没,希望有机会能分享后续

赞同来自: 更改昵称5026 、神秘加冰 、samha 、丢失的十年 、zddd10 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

- 猫笔刀文章《搞钱的门槛》

- 购买飞鸟机场

- YouTube 搜索 项目空投,搜出

https://www.youtube.com/watch?v=_BxAQBjsGZk - 按此方法,下载注册discord、better discord、translator,设置好翻译语言

https://www.bilibili.com/video/BV1NC4y1n7X6/?spm_id_from=333.337.search-card.all.click&vd_source=05ca14dc261f4aec946ea61081daeb9f - 一个前两年就在套利币的同学没联系上

- 一个擅长破解各种网站的同学联系上了,共同探索中。

赞同来自: zddd10

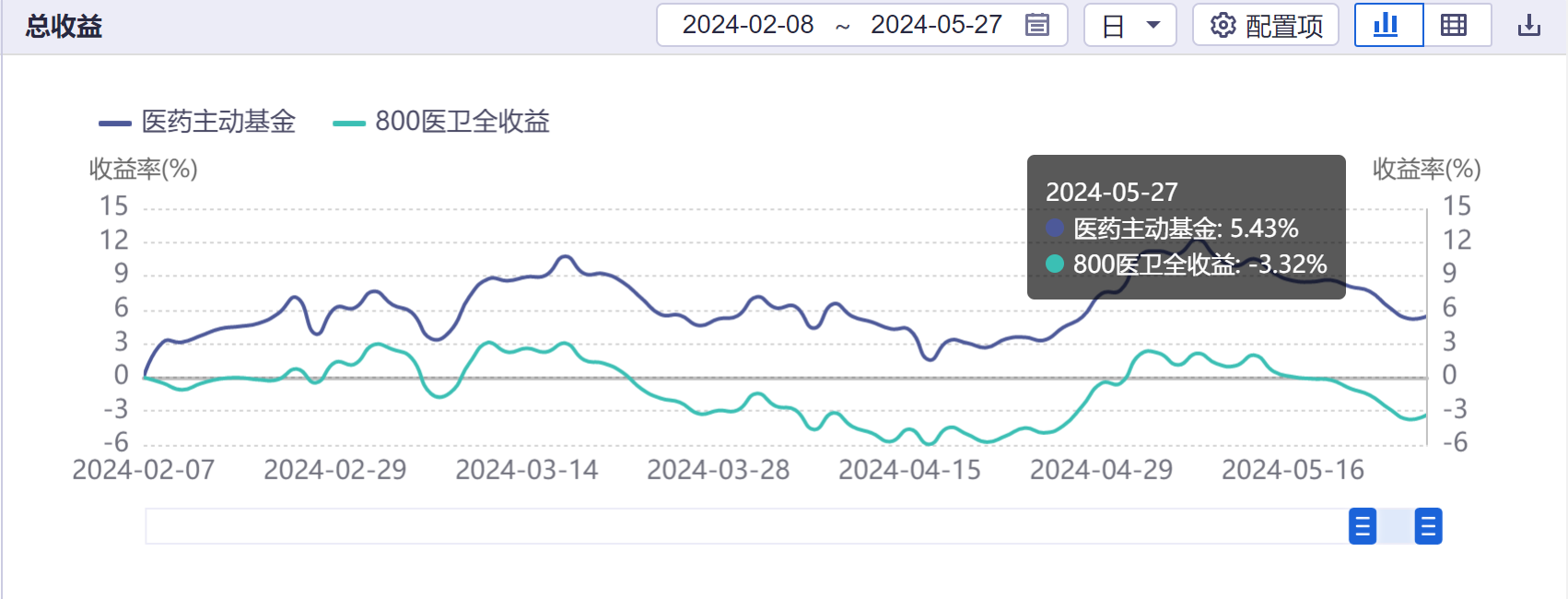

2024年2月8日:两个调仓

22年初给我妈开了个天天基金的账户,主要买固收+。22年和23年,两年都是平盘(小型固收+基金的打新收益几乎没有了)。

去年年底,看估值比较低了,就开始转向指数基金。

红利低波和红利质量基本保本,

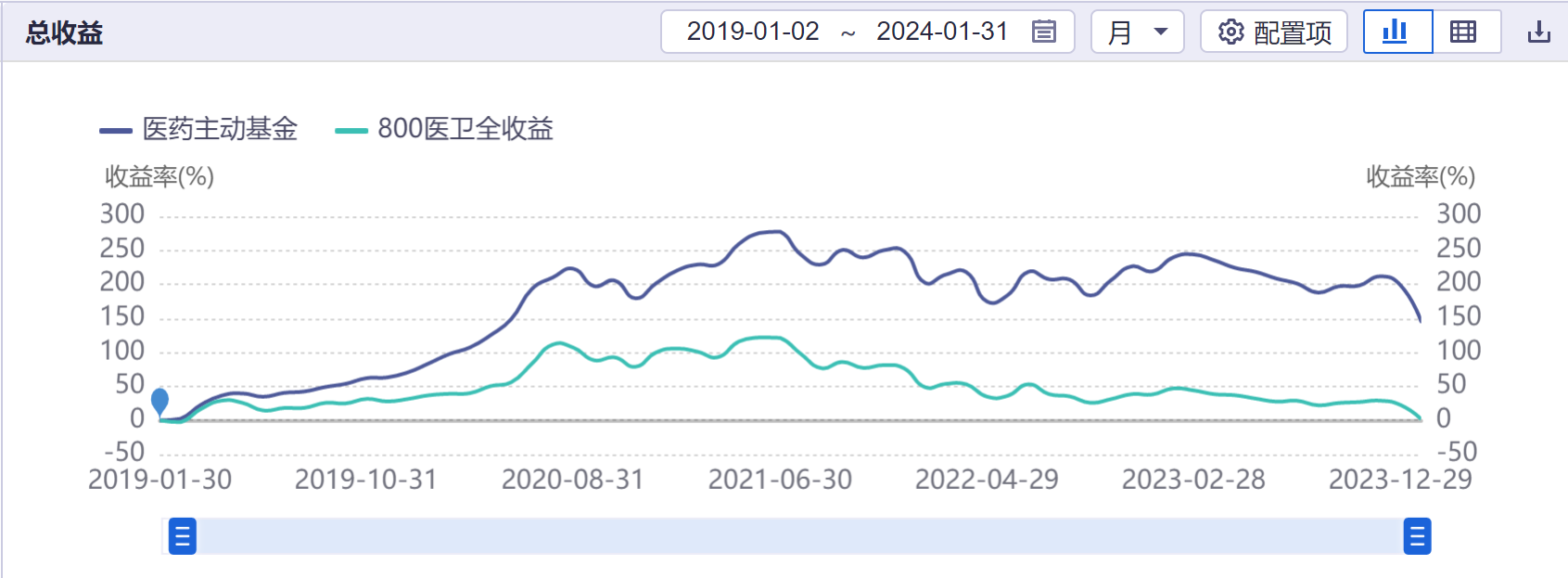

昨天看医药杀的很低了,比E大共振发车的医疗又跌了15%,

就把一个固收+换成了医药,

医药这块主动比指数强很多,我用了赵蓓+万民远各一半的仓位。

赵蓓是大票,涨跌都能跑赢指数,万民远偏小票,正好互补。

都选的C类。

这篇介绍的不错的。

https://xueqiu.com/9290769077/237091206

今天看国家队开始猛买中证2000了,2000从11月高点到现在,最大回撤已经40%,距离1月24日高点还要涨30%,

微盘股也翻红了,从1月初到现在已经接近腰斩,

这么大的跌幅,杠杆盘肯定都爆了,国家队能买,也差不多了。

就把最后一个固收+(博时新策略灵活配置混合C,垃圾中的战斗机,30%股票仓位2年能亏15%+),

换成西部利得量化成长C了,盛总自己在微博说微盘股仓位占25%,今年以来已经回撤了25%。

赞同来自: 大宝天天yong 、skyblue777 、oliversea

2024年1月23日:应对雪球敲入的对冲策略就算在当时知道这个,面对很快归0的低胜率买权,我们这种吃贴水的人是下不去手的。

5217点的1000雪球敲入了,还有个4500点的500雪球,距离敲入也不远了。

看到一篇猎杀雪球的买入看跌期权的实操贴,我也顺着他的思路复盘了一下。

https://mp.weixin.qq.com/s/-LSmyc3_dX_G-68AQ4zmWg

1月16日如果发现这个机会,MO2401还剩余2个交易日,

MO2401-P-5500

MO2401-...

比如我自己,在截止2023年12月买沽到期前,担心杠杆太大,但凡加IC/IM多单,都有买当月虚MO-PUT对冲风险。但过去几个月以来,虚值MO每月归0也有大几千元的损耗,觉得肉疼。

于是在2024年1月4~8日,抄底加仓IC、IM建仓时,就放弃没买MO虚沽,觉得疫情底已经是底部不太会破。当时202402MO-PUT-5200,才1300元/张。

在20240125GJD救市后,有惊无险扛过,打算吃回头草买202402MO-PUT-5200,一看已经是1W/张,1手IM需要2W必将归0的保护费,就更下不去手。

直到今天202402MO-PUT-5200已是10W/张。。。

smallcai - 小菜一碟

赞同来自: skyblue777

2024年1月24日:更加重视红利类指数国资委:强化投资者回报,进一步研究将市值管理纳入中央企业负责人业绩考核红利低波、美股etf,感觉都是必须的,回报更高,波动更小,关键相关性还低

https://wallstreetcn.com/articles/3707056

这和以前中国平安“只管经营好企业,股价并不关心”,简直是云泥之别,

国企央企之前注重规模不在乎利润,因为大头头的考核就看销售额,

去年开始注重利润了,现在又要重视市值,风向有点变了。

盛丰衍的国企红利基金...

2024年1月23日:应对雪球敲入的对冲策略这个文章作者事后诸葛罢了,这个思路我也想到了,但是在周四、五神秘力量护盘+中信某高管被调查时,我觉得不会那么早发起进攻。但是周一的吃相的确很难看。

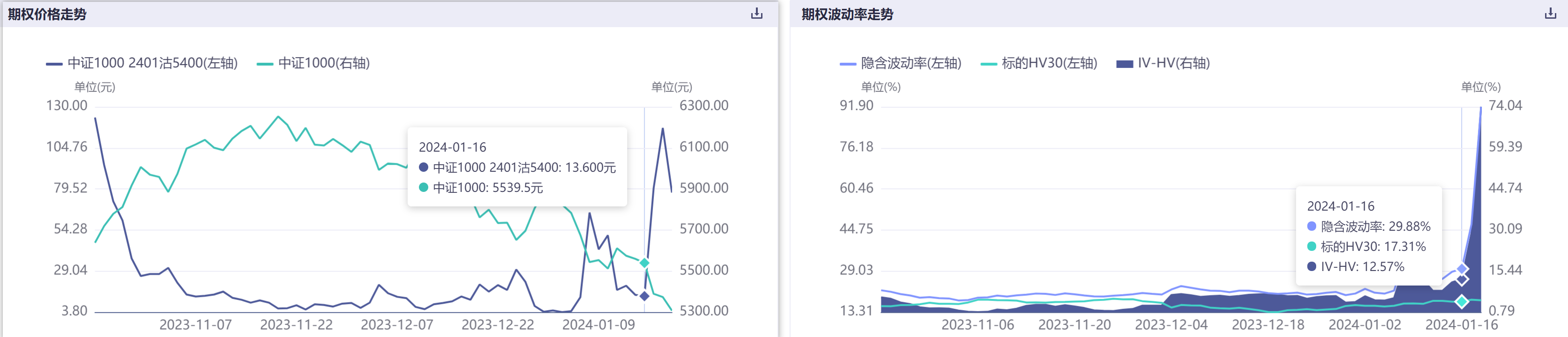

5217点的1000雪球敲入了,还有个4500点的500雪球,距离敲入也不远了。

看到一篇猎杀雪球的买入看跌期权的实操贴,我也顺着他的思路复盘了一下。

https://mp.weixin.qq.com/s/-LSmyc3_dX_G-68AQ4zmWg

1月16日如果发现这个机会,MO2401还剩余2个交易日,

MO2401-P-5500

MO2401-...

赞同来自: zddd10 、海淘剁手党 、datou1987 、snoooker 、丢失的十年 、 、 、 、 、 、 、 、更多 »

5217点的1000雪球敲入了,还有个4500点的500雪球,距离敲入也不远了。

看到一篇猎杀雪球的买入看跌期权的实操贴,我也顺着他的思路复盘了一下。

https://mp.weixin.qq.com/s/-LSmyc3_dX_G-68AQ4zmWg

1月16日如果发现这个机会,MO2401还剩余2个交易日,

MO2401-P-5500

MO2401-P-5400

两个都买的话,平均28.4,买10手28400,

到周五收盘能到(79+170)/2=124.5,

盈利9.6万,但是两天没有大跌的话就扔水里了。

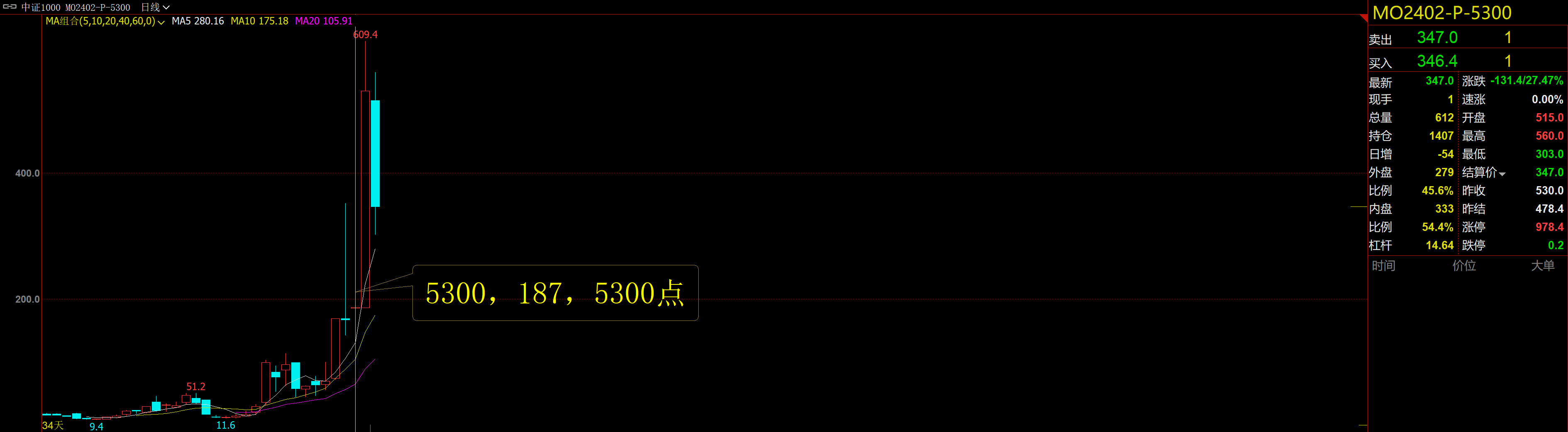

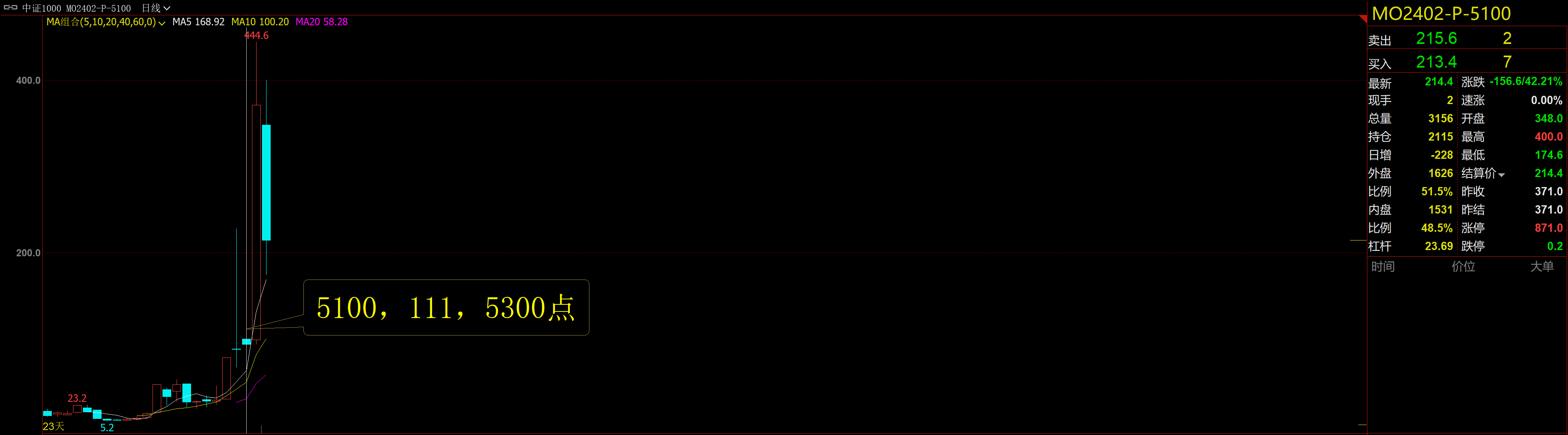

周五收盘5300点,如果去买了MO2402-P

实值MO2402-P-5300,187,

虚值MO2402-P-5100,97,

平均142,

昨天尾盘平仓平均450。

投入14200买1手,盈利30800。

这里面要有很好的运气,

就是01月最后两天真的大跌了,

而且02月第一天就打出了历史前几的5.8%的单日跌幅,

初步感觉我们这种非专业人士,很难操作。

有杠杆在吃贴水,又买雪球,遇到大跌会雪上加霜,我这个月就十分被动。

哪怕1手IC跌了25%,在这种极端行情,也比100万雪球本金被占了要主动很多。

想找些方法对冲弥补,成本都吓死人,一开始就不应该买,杠杆雪球更是碰都不能碰。

不管这次能否涉险过关,以后我都不会再买杠杆雪球了,平时锦上添花,急时要你命三千

赞同来自: 李小录2024 、zddd10 、skyblue777 、bn2013 、好奇心135更多 »

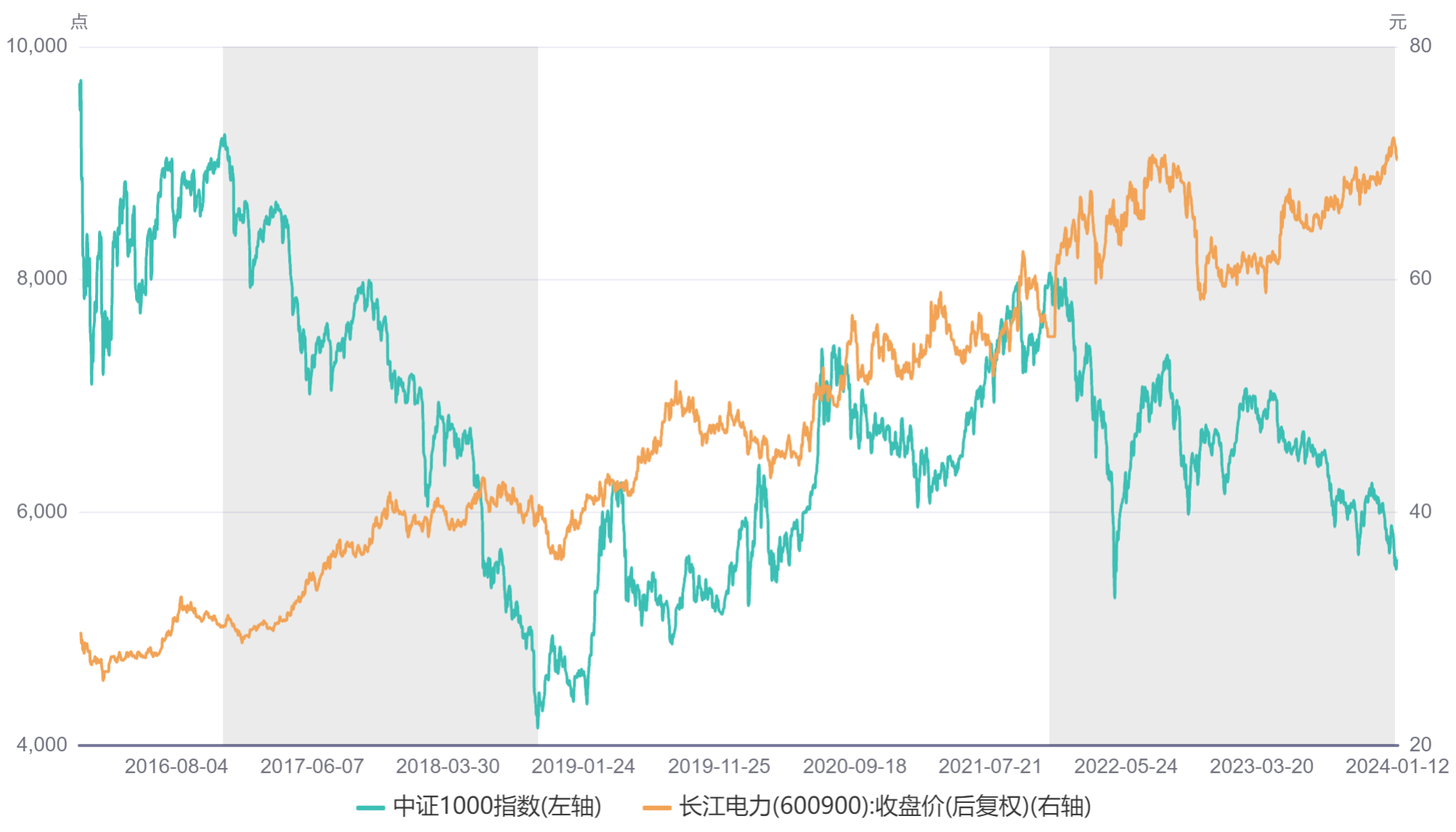

看到一个报告,长江电力本质上是一个有一定成长性的收息股,

牛市里多少也能涨点,熊市里有点国债增强的感觉。

两次熊市:

2016-2018年

2022-2023年

长江电力股价都和中证1000走出了相反走势。

目前股息率3.7%,预计24年EPS=1.4,股息=1.4*0.7=0.98,股息率=4.2%

中证1000超跌反弹到合理水平后,可以减仓换一些长江电力,有两个对冲作用:

1. 长江电力在熊市里对冲IM的下跌,跌至低位后,长江电力一般还有些收益,可以再换回IM;

2. 长江电力对于通缩环境,房价下跌环境,也是对冲,4%的股息,略有增长,在通胀环境里不够看,但在通缩环境挺管用,房价下跌时可以覆盖掉房贷利息,能舒服点。

房价上涨时,利息不重要,涨价是主要收益来源。

而红利低波的对冲效果不如长江电力,

17、22、23年,都可以对冲IM的下跌,

在18年的去杠杆环境,红利低波也是不行的,和长江电力走势有本质区别。

如果红利低波算后腰的话,长江电力差不多相当于边后卫了,国债算中后卫。

赞同来自: ysl007 、滚雪球2020 、ssmm 、菠萝小丸子 、杰克512 、 、 、 、 、更多 »

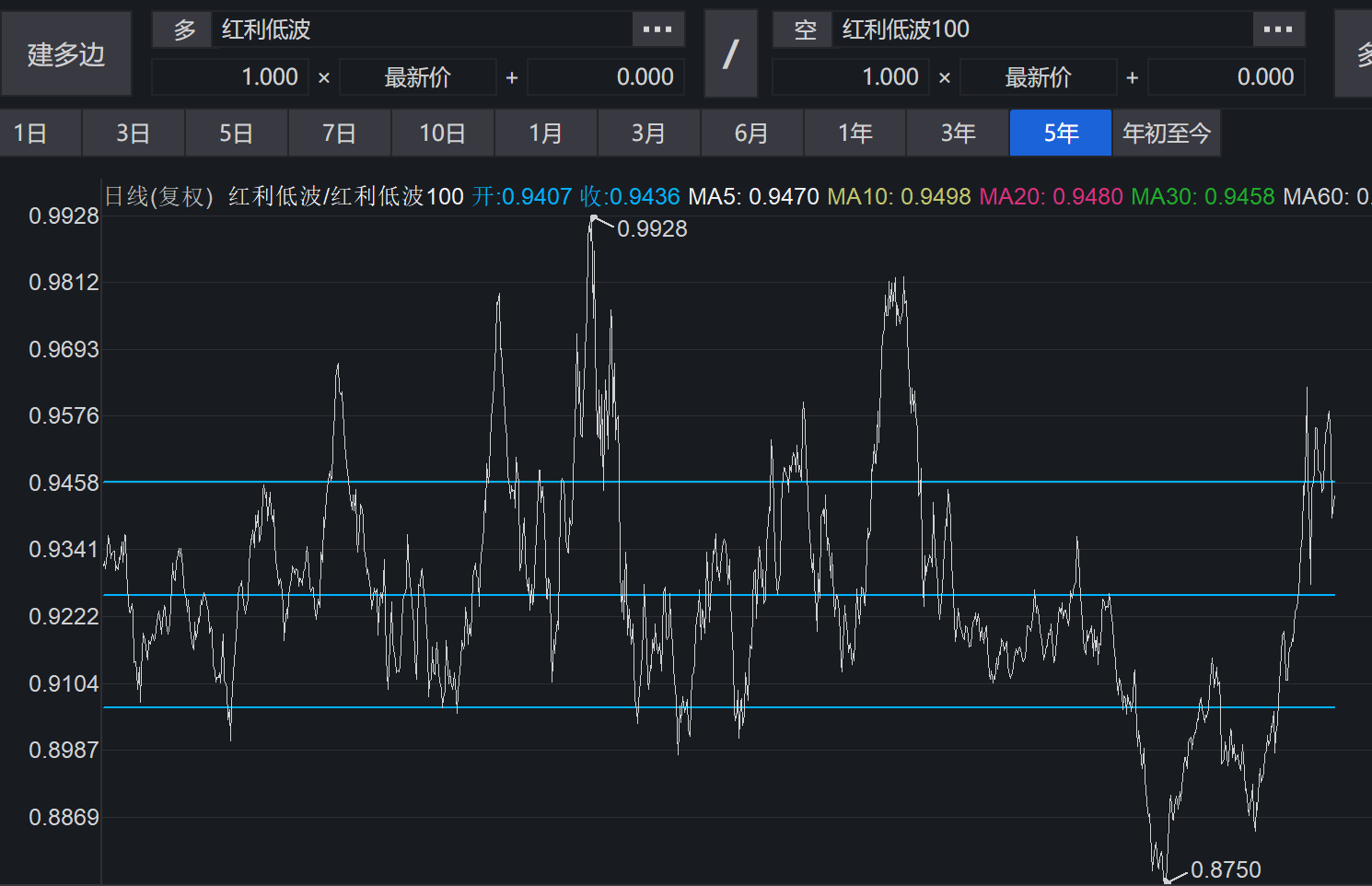

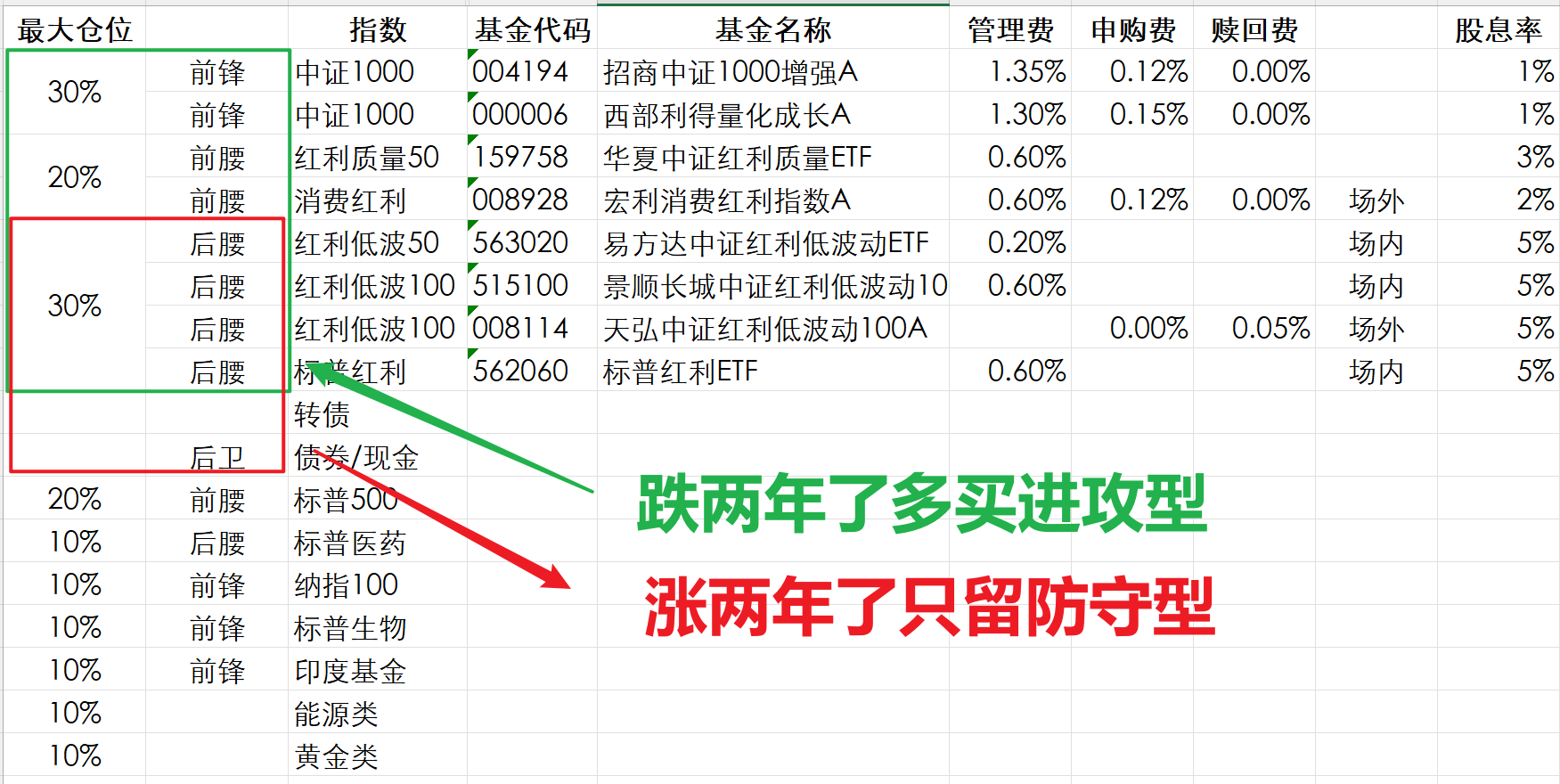

2024年1月1日:防守型红利与进攻型红利

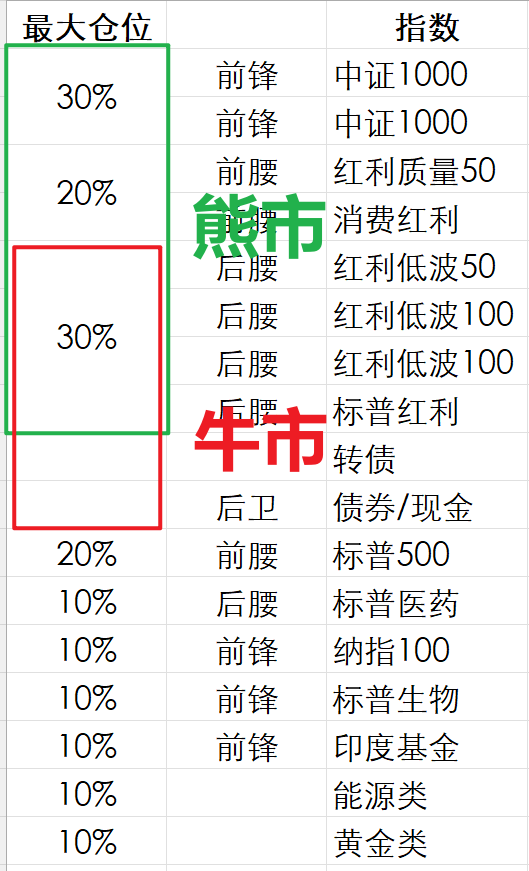

运用一个新思路来进行仓位调整:先看A股仓位,分为前锋、前腰、后腰、后卫。

如果估值和情绪在历史低位,比如18年底、22年底、23年底,增加进攻型仓位,

前锋、前腰顶到最大仓位,后腰维持或减少,后卫尽量不留,图中绿框部分。

如果估值和情绪在历史高位,连涨2年了,比如17年底、20年底,砍掉进攻型仓位,增持防守型。

后卫顶到最大仓位,后腰维持或减少,前锋、前腰卫尽量不留,图中红框部分。

类似的,国外仓位,用美股、印度(新兴市场除中)基本可以覆盖,

现在都是大大大大牛市,宽基别留了。

心中有这个表,就不容易犯大错误。

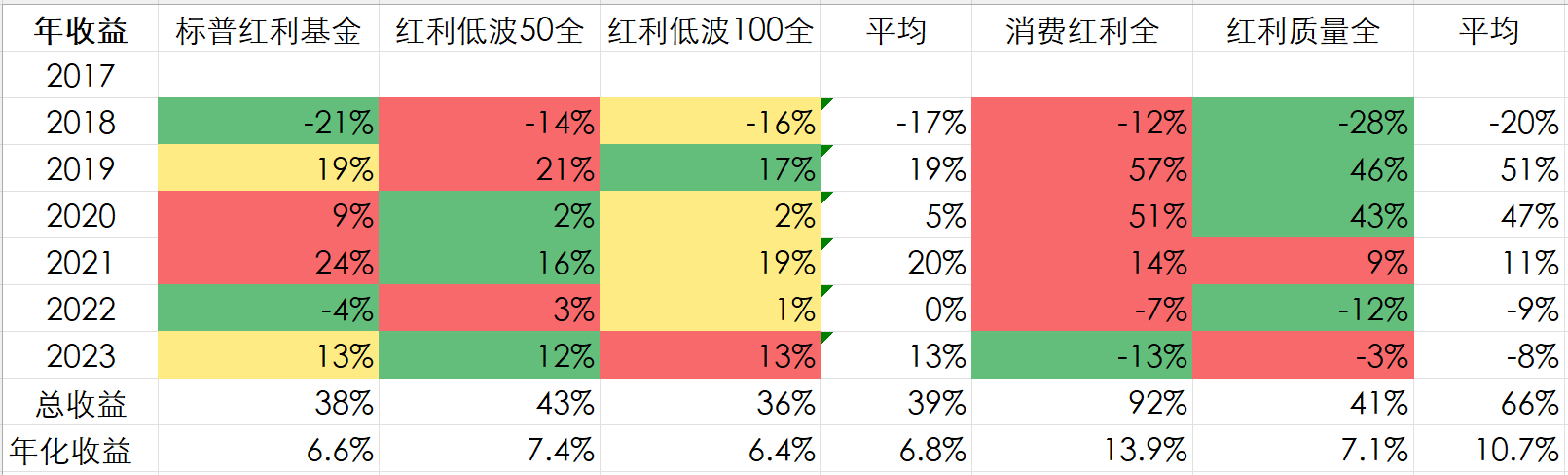

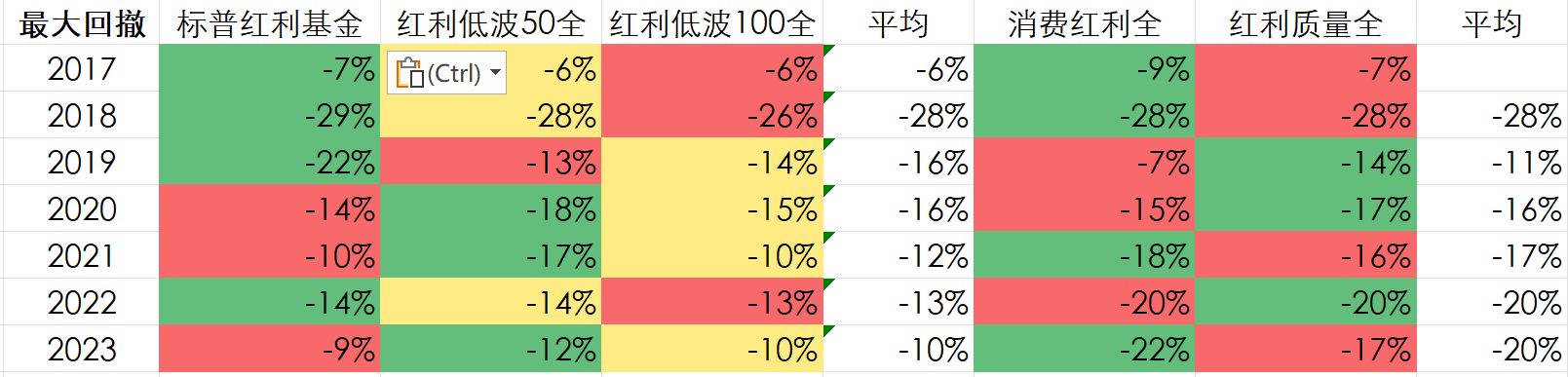

红利类的,属于后腰,股息率5%,优选出3个增强型指数:红利低波50、红利低波100、标普红利。

一般回撤达到10%,就可以买到一半仓位。

3个全收益指数,从2018年初大盘高点,到23年底大盘低点,能提供6.8%的年化回报,已经相当可以了。

仓位就10%、10%、10%这样等权配置就蛮好,

还可以每年卖掉5%收益率最高的,买入5%收益最低的,适当平衡一下,应该能再增强一下。

质量类的,股息率2-3%,优选出2个增强型指数:消费红利、红利质量。

消费红利在22年更改了编制规则,

红利质量在20年才正式推出,之前是回测,

这两个都是赚真钱的,分红多,融资少,牛市进攻性强,熊市也比大盘跌的少。

如果能在2017年底和2020年底两个连涨两年的牛市中将仓位清零,收益会相当出色。

当前可以配满20%的。

相关介绍如下:

https://xueqiu.com/9290769077/270083070

过去几年我相当于一直满仓和杠杆中国前锋,看总收益其实还可以,不过主要来源于球员赌球(贴水),球队经常输(指数惨不忍睹)。

2023年12月26日:春季攻势后触发减仓的条件先记录一下,以免到时候忘了。这个春季攻势全部实现的难度有点高啊

沪指接近3300点/1000接近6500点,-1沪指接近3400点 /1000接近7000点,-1沪指接近3500点,-1戴康:回眸期结束,美联储降息预期出现拐点,-1,考虑切换些回撤10%+的红利,回撤李蓓减仓,-1洪灏提示减仓,-1涨了不少,但月风提示是今年是十字星冷眼局中人提示高点,-1

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号