2024年将是本韭菜投资的第4年,决定开个帖子记录下。

2020年疫情开始接触投资,运气好从雪球找到了集思录,正好在21年初可转债低谷期进入,主要搞低价可转债,初始小资金尝试,尝到甜头后慢慢增加资金。

2021年,+40%,+4.2w

2022年,+31.7%, +10.6w

2023年,+6.5%, +3.5w

上面的收益率为软件显示,因为中间有充值,提现,不准确,小资金不以跑赢指数为目标,绝对盈利更重要。

前两年行情好,横冲直撞瞎搞搞也赚钱,23年以搜特,正邦,全筑为代表的低价债暴雷,对我来说难度急剧增大。

感悟:生存第一。

目前资产60w.

2024目标:15%

计划策略:

1.活跃可转债网格,50%~75%仓位

2.新股新债,需要配置高股息门票股,20%左右仓位

3.事件驱动,现金/机动仓位。

一些原则:

1.不追高,谨慎已经大涨及大涨后还没回落到前低的债。

2.远离垃圾债,除非有垃圾的价格或者出现超短低风险机会。

3.分散,限制每单个品种最大仓位。

4.出现低风险短线机会果断上。

2024年可能要置换房子。

2020年疫情开始接触投资,运气好从雪球找到了集思录,正好在21年初可转债低谷期进入,主要搞低价可转债,初始小资金尝试,尝到甜头后慢慢增加资金。

2021年,+40%,+4.2w

2022年,+31.7%, +10.6w

2023年,+6.5%, +3.5w

上面的收益率为软件显示,因为中间有充值,提现,不准确,小资金不以跑赢指数为目标,绝对盈利更重要。

前两年行情好,横冲直撞瞎搞搞也赚钱,23年以搜特,正邦,全筑为代表的低价债暴雷,对我来说难度急剧增大。

感悟:生存第一。

目前资产60w.

2024目标:15%

计划策略:

1.活跃可转债网格,50%~75%仓位

2.新股新债,需要配置高股息门票股,20%左右仓位

3.事件驱动,现金/机动仓位。

一些原则:

1.不追高,谨慎已经大涨及大涨后还没回落到前低的债。

2.远离垃圾债,除非有垃圾的价格或者出现超短低风险机会。

3.分散,限制每单个品种最大仓位。

4.出现低风险短线机会果断上。

2024年可能要置换房子。

4

赞同来自: 谦行者life 、凡先生 、horizon668 、好奇心135

只剩10w左右的仓位,涨跌对我影响不大。

晚上在回想这次出手买房是不是有点冲动了,明明可以等到明年这个时候,受到市场,大v,老婆的情绪干扰,就决定买了。

为什么这半辈子做了这么多选择,快四十岁了还是平平庸庸呢?除去出身,运气,智商等不可控因素,在做选择时倾向于选择简单的,回避困难的。各种小的选择大的选择叠加在一起,每隔几年就有同龄人超过自己一个段位,慢慢的差距就越来越大。

选择的背后是性格,不能延迟满足,不能知难而上,不能克服人性的弱点,不能脱离低级趣味的享受。

想起来上学时,别人考四级,我在打游戏,别人考六级,我在打游戏,别人考研,我还在打游戏,虽然到毕业我游戏打的还是很菜,不妨碍我爱玩,贪图享乐,我要是个公仆,肯定很容易就被腐蚀了。

不积跬步无以至千里,时间不早了,睡觉。

晚上在回想这次出手买房是不是有点冲动了,明明可以等到明年这个时候,受到市场,大v,老婆的情绪干扰,就决定买了。

为什么这半辈子做了这么多选择,快四十岁了还是平平庸庸呢?除去出身,运气,智商等不可控因素,在做选择时倾向于选择简单的,回避困难的。各种小的选择大的选择叠加在一起,每隔几年就有同龄人超过自己一个段位,慢慢的差距就越来越大。

选择的背后是性格,不能延迟满足,不能知难而上,不能克服人性的弱点,不能脱离低级趣味的享受。

想起来上学时,别人考四级,我在打游戏,别人考六级,我在打游戏,别人考研,我还在打游戏,虽然到毕业我游戏打的还是很菜,不妨碍我爱玩,贪图享乐,我要是个公仆,肯定很容易就被腐蚀了。

不积跬步无以至千里,时间不早了,睡觉。

4

赞同来自: dingpenglei 、大7终成 、好奇心135 、剑水

早上看小怪兽早报说央行几千亿支持蓝筹,开盘加了点沪深300。

中午看到有人说绿茵可能变小规模,买了点。

下午看逆回购手续费挺高,打电话问华宝,100-300资金可以打五折,300以上打两折,顺便股票交易费也下调了一点。

中午看到有人说绿茵可能变小规模,买了点。

下午看逆回购手续费挺高,打电话问华宝,100-300资金可以打五折,300以上打两折,顺便股票交易费也下调了一点。

1

赞同来自: 乐鱼之乐

每次回调就会思考仓位对不对,要不要减点仓,涨的时候干啥去了?

鹿鼎公:

“宏观背景下,买股时机的次序

最优选:高利率环境下的低估值

次优选:中等利率环境下的低估值,高利率环境下合理估值(钟摆的3点方向)

普通机会:中等利率环境下的合理估值,低利率环境下的低估值(钟摆的6点方向)

比较差的机会点:低利率环境下的合理估值,中等利率下的偏高估值,(8点方向)

风险点:低利率环境下的偏高估值(9点方向)

高风险点:低利率环境下的高估值

后面三类情况尽量降低仓位,甚至不要买股票,

另外我们用数据来明确的话,企业贷款6.5%以上,我个人将其归类成高利率环境,4.5%为中等利率环境,2.5%为低利率环境

另外估值,还需要根据企业经营的前景,成长,稳健度,分红比例来综合考虑”

鹿鼎公:

“宏观背景下,买股时机的次序

最优选:高利率环境下的低估值

次优选:中等利率环境下的低估值,高利率环境下合理估值(钟摆的3点方向)

普通机会:中等利率环境下的合理估值,低利率环境下的低估值(钟摆的6点方向)

比较差的机会点:低利率环境下的合理估值,中等利率下的偏高估值,(8点方向)

风险点:低利率环境下的偏高估值(9点方向)

高风险点:低利率环境下的高估值

后面三类情况尽量降低仓位,甚至不要买股票,

另外我们用数据来明确的话,企业贷款6.5%以上,我个人将其归类成高利率环境,4.5%为中等利率环境,2.5%为低利率环境

另外估值,还需要根据企业经营的前景,成长,稳健度,分红比例来综合考虑”

0

虽然大涨,账户轻仓有点不爽,这就是贪婪心态。

大部分闲置资金是卖房子的钱,后面还要买房子,所以只敢打北交所和逆回购。

这两天房子又有止跌回稳的提法,有点焦虑。

越来越感觉到财富是对认知及耐心的奖赏。

大部分闲置资金是卖房子的钱,后面还要买房子,所以只敢打北交所和逆回购。

这两天房子又有止跌回稳的提法,有点焦虑。

越来越感觉到财富是对认知及耐心的奖赏。

0

T了联创,还不如不操作,竟然还有个绿的-中海油,账户跟随大盘波动。

大盘跌了几个月三天就涨回去了,财富是对认知的奖赏这句话说的不错,同时也是对耐心的奖赏。

分散,低位买相对安全的标的,比别人更耐心,控制好仓位。

这次又犯了和2月份类似的错误,大盘低位账户还主要是防守品种。

大盘跌了几个月三天就涨回去了,财富是对认知的奖赏这句话说的不错,同时也是对耐心的奖赏。

分散,低位买相对安全的标的,比别人更耐心,控制好仓位。

这次又犯了和2月份类似的错误,大盘低位账户还主要是防守品种。

2

赞同来自: 大7终成 、dingpenglei

连续小幅反弹,转债无力。

资金比以前多了,胆子却更小了。

几年前刚接触投资的时候,还经常看付费文章,打赏啥的,来集思录之后这种钱基本没再花过,免费的知识能学会已经足够存活了。

资金比以前多了,胆子却更小了。

几年前刚接触投资的时候,还经常看付费文章,打赏啥的,来集思录之后这种钱基本没再花过,免费的知识能学会已经足够存活了。

2

趁着假期,复盘一下本次大跌及反弹期间自己的思路和操作,翻了下记录的都是流水账,以后记录要写下仓位及思考,便于总结。

在年初的计划中做了一个框架,计划由全是转债变为转债70%+门票20%+现金10%的配比,1月中旬调仓完成后大盘在2900附近,继续下跌至2800附近感觉跌的有点多了决定把门票和现金全部换成小规模活跃转债博反弹,结果继续跌至2700附近,最大亏损10%左右,有点压力又买回了门票股,最终在大盘最低点的时候60%活跃债+40%门票股,后面反弹也没跑赢。

3月中旬星舰发射想搞一把事件驱动,一键清仓全搞卫星相关,结果没反应。卖了之后有点心灰意冷,转债也没有买回来,想着顺便规避一下4月的年报期。

后视镜看一下,反向操作是在最低点把博反弹的部分转债换成了门票。

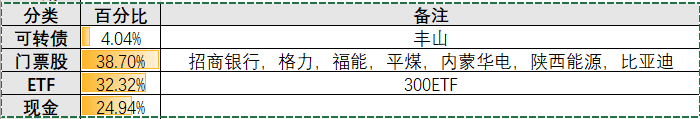

目前仓位: 现在已经这样了,等这个月过后再恢复框架吧。

在年初的计划中做了一个框架,计划由全是转债变为转债70%+门票20%+现金10%的配比,1月中旬调仓完成后大盘在2900附近,继续下跌至2800附近感觉跌的有点多了决定把门票和现金全部换成小规模活跃转债博反弹,结果继续跌至2700附近,最大亏损10%左右,有点压力又买回了门票股,最终在大盘最低点的时候60%活跃债+40%门票股,后面反弹也没跑赢。

3月中旬星舰发射想搞一把事件驱动,一键清仓全搞卫星相关,结果没反应。卖了之后有点心灰意冷,转债也没有买回来,想着顺便规避一下4月的年报期。

后视镜看一下,反向操作是在最低点把博反弹的部分转债换成了门票。

目前仓位: 现在已经这样了,等这个月过后再恢复框架吧。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号