日常不勤翻看倒还好,年底一算账,还是感到有些超出承受范围,值得好好反思,重新审视一番。

一、投资成绩

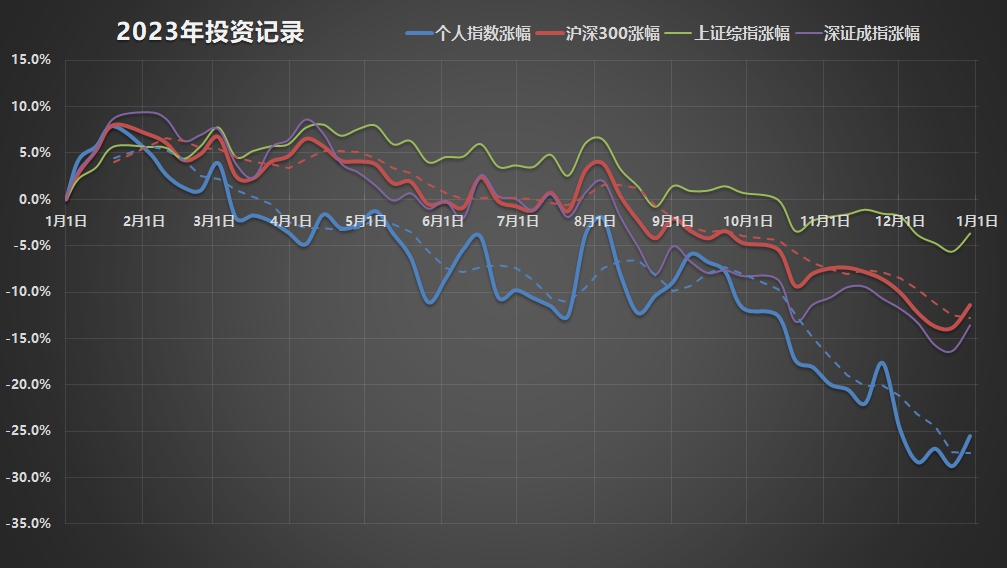

2023年的主基调是下跌,但其实截至8月的时候差点翻红,所以主要是下半年尤其第四季度跌得比较惨。我的全年投资收益是-25.5%。同期沪深300是-11.4%,上证综指-3.7%,深证成指-13.5%。

由于我的港股多,顺带看一眼恒生指数2023年是-13.8%,国企指数(H股指数)-14.0%。考虑到港币兑人民币还大约升值了3%。所以港股指数其实还好。

显然今年跑输大盘主要就是个股选择上出了问题。这个后面再讲。

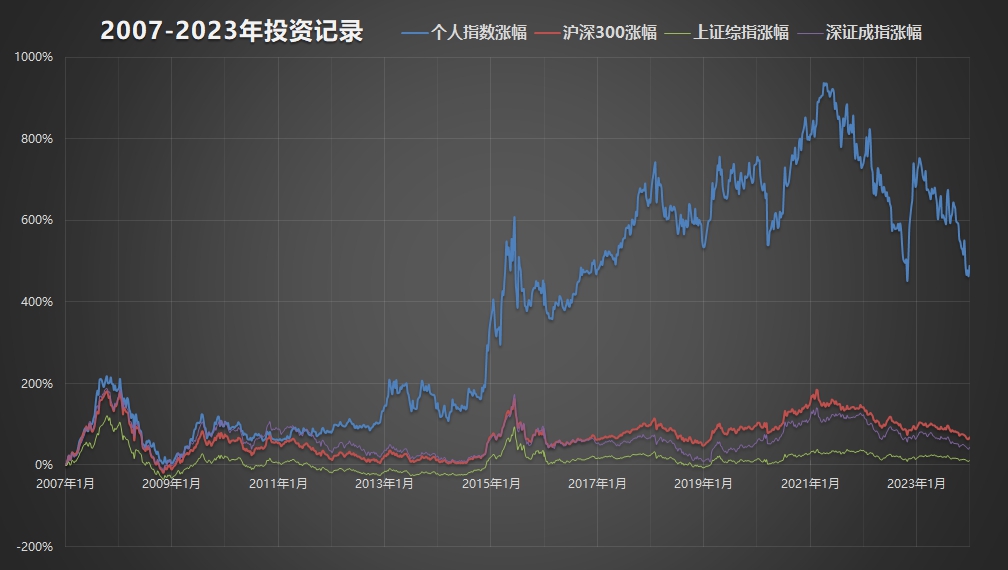

看下长期收益情况:

我这是跌回了2016年底的水平了,甚至差不多是2014年底的水平。但从这个角度讲的话,大盘也差不多。

放大尺度来看,2023年基本就是单边下跌,把2022年底的大幅反弹再次跌去,可以看作明显的二次探底。至于探到了没有,只能看后续走势了。

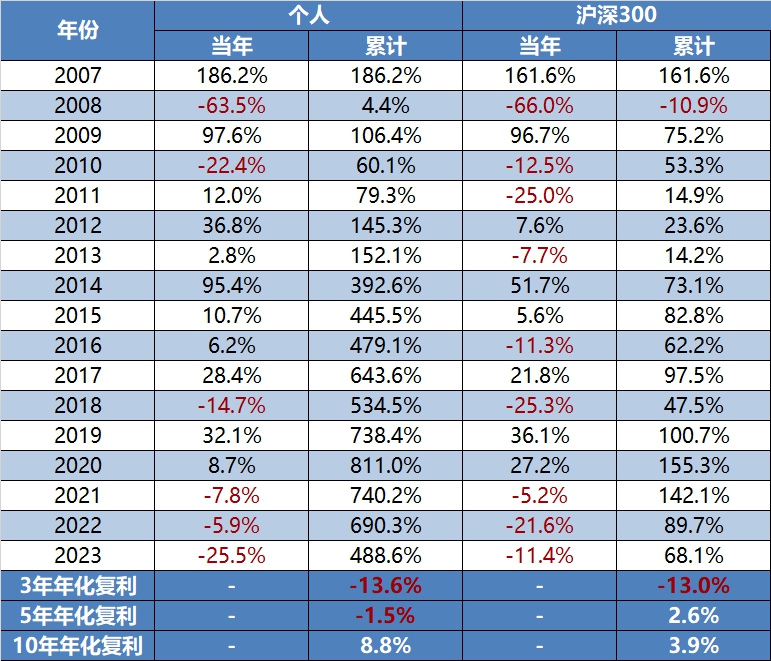

历年情况是这样的:

17个年头下来,我的累计收益率是+488.6%,年化复利约+11.0%,而同期沪深300累计+68.1%,年化复利约+3.1%,不含分红,会偏低估些。

倘若单看过去3年,我和大盘差不多;看5年,我略亏,而大盘略盈;看10年,则还是显著赢大盘一截。总结起来就是这几年确实成绩不佳,希望来年能显著改善。

过去17年里,沪深300有9年收跌,8年收涨,呃……那我只有6年收跌,算还好吧?可惜我近3年都是跌的——当然沪深300也是。

我2023年这跌幅,已经是仅次于2008年之后的最大跌幅。所以真的是比较难熬的一年。过程中因为工作繁忙也没怎么看它,现在一盘算,是有点惨。

尤其账户里还有些代家人打理的投资,对账面亏损也就会更敏感一些。所以我也在反省,资产组合配置可能还是要更加稳健才行。

二、持仓情况

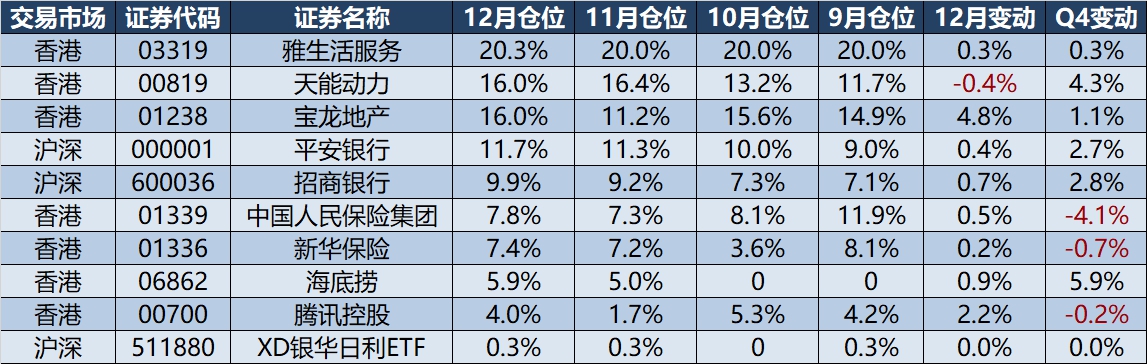

年末前五大重仓股占73.9%仓位,前十大占99.3%仓位,集中度较去年有非常大提高,较今年前三个季度也是提高。这跟我的风格密切相关,跌了就偏好集中,涨了就喜欢分散。不一定对。

权益类资产占99.0%,这两年应该差不多都是这个水平,对我来讲没什么减仓的机会——股票涨了我才会减少配置股票嘛,跌了肯定要尽量加仓。

A股持仓21.6%,港股77.4%,比重跟去年差不太多,但比三季度是搬仓加了点A股。

分行业板块看,跟上个季度比:地产及物业占36.3%↘,银行21.6%↗,保险15.2%↘。诶,我怎么又加银行了?

Q4主要增持:海底捞、天能动力、招商银行A股、平安银行、宝龙地产。

Q4主要减持:中国铁建H股、中国人民保险集团H股、环球医疗、恒生科技ETF、新华保险H股。

浏览下我去年底前十大重仓股票的今年的涨(跌)幅:

- 兴业银行:-5.5%(但最后一个交易日收盘集合竞价比较诡异)

- 雅居乐集团:-15.%

- 雅生活服务:-51.1%

- 天能动力:-10.8%

- 宝龙地产:-21.6%

- 平安银行:-28.7%

- 中国人民保险集团H股:-0.2%

- 环球医疗:+1.4%

- 新天绿色能源H股:-4.5%

- 中国铁建:+3.6%

显然,我的业绩主要是为地产股所拖累。

作为比照,顺带看下当前的前十大重仓股票今年股价表现:

- 雅生活服务:-51.1%

- 天能动力:-10.8%

- 宝龙地产:-21.6%

- 平安银行:-28.7%

- 招商银行A股:-22.7%

- 中国人民保险集团H股:-0.2%

- 新华保险H股:-9.9%

- 海底捞:-34.2%

- 腾讯控股:-7.1%

- 银华日利:+1.3%

当然这里头有些是在下跌过程或下跌后买入、加仓的。

当你的第一重仓股今年股价腰斩,你的组合业绩显然很难会好。

雅生活服务这只股票,从2020年7月的高点,到2023年收盘,跌去了93%左右。你很难想象这家公司的价值,会是三年半之前的7%。但市场就是如此荒谬。

当然我现在也对市场充满敬畏,它股价这么跌显然也是有原因\,有风险的。但综合评估下来我仍认为市场是情绪化地下跌过了头。

三、一些思考

1、关于宏观环境去年底我预判2023年很难出现单边行情,大概率震荡上行,结果却是震荡下行。经济基本面遇到的挑战超乎我预期。不过也正常,预测宏观本来就和瞎猜差异不大。

但整年体会下来,负面因素应该主要还是来自三个方面:一是疫情三年财政负担的消化还需要时间,二是国际形势毕竟动荡紧张,三是房地产大周期低迷影响。

积极因素当然也有,比如新兴产业、产业升级和高质量发展,比如各级决策管理层的应对,我一向是相信人民和领导的智慧的,量变总会积累成质变,相关举措当然会有奏效的时候,2024年大概率会迎来转机。

话虽如此,遇到的困难也不是一日之寒,所以未来如何,会怎样反复,都不好说。所以预测宏观的意义真的不太大。

假如不保持乐观,你就没必要投资。

2、关于大类资产

我个人这几年一直是基本满仓股票,造就了连续几年比较惨淡的投资成绩。但大类资产真的是风水轮流转啊。

沪深300在大类资产中,连着3年垫底你敢信?

再看全球各地股票交易市场——

过去这十几年,上证指数、恒生指数,经常都是出现在后半区,而纳斯达克和标普500总是雄踞前半区。

这个世界很多时候确实是“马太效应”,强者恒强,但是盛极而衰、否极泰来也是亘古不变的周期律。以我有限的17年投资经历来看,当前的港股市场是极度低估的,必然会有翻身的一天的,问题只是这一天究竟有多远。

3、关于行业板块

如果说大类资产的轮转周期较长,行业板块则可谓是变化莫测。

看看这张图,完全是“花无百日红”。而且任何行业,也都有机会,绝少连着一直不景气的。

这道理也很简单,如果未来不被看好,当下就会被跌透,要连着几年都差,那得连着几年的发展都低于市场预期。

这也是为什么我房地产板块配置了不少的原因。首先过去4年里房地产板块已经有3年都出现在末两位。其次房地产行业是遇到危机,但是市场——尤其港股市场——对相关股票的定价则更为夸张。

还是那句话,房地产板块股票的恢复性暴涨(或者说暴力反弹),并不需要这个行业重新景气上行,只需要稳住即可。

4、关于个股

其实不太爱讨论个股。每个人选择的投资标的都跟自身的经历和理解有关,不可能去评判对错,而短期的成绩也说明不了任何问题,长期才能看出选择和判断方面到底有没有点能力。

2023年的某个月我抛弃了兴业银行,切换到了平安银行和招商银行。于是也错过了兴业银行最后一个交易日收盘集合竞价的戏剧性事件。我们依然不太清楚个中缘由。

总体来讲,房地产、银行、保险的基本面形势,都比我一年前预想的还要差。所以无怪乎今年投资不利。但这个过程就是要熬。很难讲的。说不定明年就翻身。也可能依然翻不了身。

甚至,假如明年来了一波大反弹,之后的选择也是个难题。总体而言我现在更偏向逆向操作,大涨的话我肯定会减仓掉一些的——但这样不一定对,因为跌成这狗样了,也许涨幅会超出大家预期。

保险行业完全是受资本市场的拖累,不然这个行业其实已经在回暖了,上半年的业绩看得挺明显的。所以保险今年的表现相对还算可以。

银行则历来中规中矩,跌嘛也很难跌到哪去,大涨嘛也同样很难。我原本主要押注的还是经济复苏。经济好,银行必然好,就这么简单。银行今年为什么不太好,真的就是因为经济还不行。

地产其实风险还是比较大的,首先还是得尽量挑比较稳健的那些,但是这年头已经没什么地产公司能让人感觉算得上稳健了,都很困难。所以我又挑了估值极低的物业股,我的逻辑是但凡地产熬下来了,不需要过上好日子,只要能活下来,那么对应物业股就会毫无压力地暴涨回去。因为当前压制物业股估值的因素完全就是大股东占用和拖累的风险。

5、关于投资策略

想来想去,我的投资策略还是偏格雷厄姆的烟蒂股策略,而这已经被后来的巴菲特和芒格抛弃——他们强调说,合理价格买入好公司,肯定优于低价格买入平庸公司。

这点确实需要我反省。

首先,市场其实相当精明,低估值中藏着金子的概率没有我原先以为的那么大,相反,踩到“价值陷阱”的概率倒不小。

其次,烟蒂股策略有个很烦的地方,就是假如涨了你得卖出,于是你就会变成一个交易者,而不是一个真正的投资者,然后要不停地在市场中翻找、比较——而普通投资者,特别是工作忙碌如我,是没有时间去做这些事情的。

但当面对估值较高的所谓好公司的时候,我也是比较怀疑的。这些公司真的有那么好吗?比如银行股中的招商银行,真的有差异那么大吗?比如茅台,真的能永远提价让业绩增长下去吗?比如科技股,我们真的把握得了随机性极大的前沿趋势吗?

而专注于被戏称为“烟蒂股”的低估值策略,也不是一无是处。巴菲特的师兄,格雷厄姆的师徒,沃尔特·施洛斯,投资47年下来年化收益率高达+20.1%,考虑到他没像巴菲特那样有资金杠杆,实际收益率甚至还略胜一筹。

更难能可贵的是,施洛斯在47年投资生涯中只有7年产生亏损,表现相当稳健。而施洛斯践行的正是低估值策略。

施洛斯就是找便宜的股票,就看财报挑,几乎不调研公司,然后极度分散,据说有100只左右股票,每只股票一般不会超过仓位的5%,如果相当看好才会到10%,然后持仓时间会长达4年左右。卖掉之后,就继续买其他低估的股票。

我和施洛斯最大的区别在于我还不够分散。另外,施洛斯的策略是不换股的,就是不会买了A然后觉得B更低估,就卖了A去换B,而我恰恰经常这么做。

施洛斯不换股的理由,一是因为真正去判断和比价是很难的,我们比出来的“性价比”很可能是臆想,另外就是买入低估的股票要上涨本身需要较长时间,你也需要这个过程去熟悉这些股票的情况。

所以他不换股,他就是各买一点,统统买一点。

这种策略最大的问题是容易卖飞大牛股,但极度分散之后居然很好地控制了亏损幅度,然后又取得了很高的长期复利,实在是了不起。

作为一个散户投资者,我应该是很难学习做到这么分散的。我当前比较舒适的持股数量其实在15~20只。

所以我还没太想好自己的策略究竟要怎么调整。但是所有的投资策略,适合自己的才是真正好的。明年我希望探索下两种策略的结合,挑几只好公司适度集中、长期持有,然后挑一堆低估公司分散配置。

6、关于读书

2023年还是勉强读了几本书的,也有基本感觉不错。

假如要只挑一本来推荐,那我会推荐两本,都是萧冬连的,一本叫《筚路维艰》,一本叫《探路之役》。

这两本书既然能正式出版出来并且依然在售,说明肯定多方审核过是没问题的,但是其中涉及的内容是敏感到我们不便在微信公众号这个环境讨论的程度,所以大家有兴趣的话自己去搜吧。

2

@tasuoxing

建议楼主把视野开阔到QDII,我不是因为去年QDII涨了才说,鸡蛋不能放在一个篮子里。当然现在美股处于高位,自己斟酌。过去两年,我自认为美股高位,港股低位……所以基本都压到A股和港股了哎

0

可惜了最近的3年

持仓里面有2个重合,港股去年确实总体是很高的难度

我也是就一个15%旭辉永升服务的一天造就了年度港股账号的-10%的

物业未来其实有不确定的,因为很多房子最终会没有价值,依附在其上的物业收费也是有问题的,

当然总体来说,物业不会是最差的行业,毕竟现金流是极好的行业, 未来还有机会,但是需要仔细一点,未来我主要是跟踪分红率。

持仓里面有2个重合,港股去年确实总体是很高的难度

我也是就一个15%旭辉永升服务的一天造就了年度港股账号的-10%的

物业未来其实有不确定的,因为很多房子最终会没有价值,依附在其上的物业收费也是有问题的,

当然总体来说,物业不会是最差的行业,毕竟现金流是极好的行业, 未来还有机会,但是需要仔细一点,未来我主要是跟踪分红率。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号