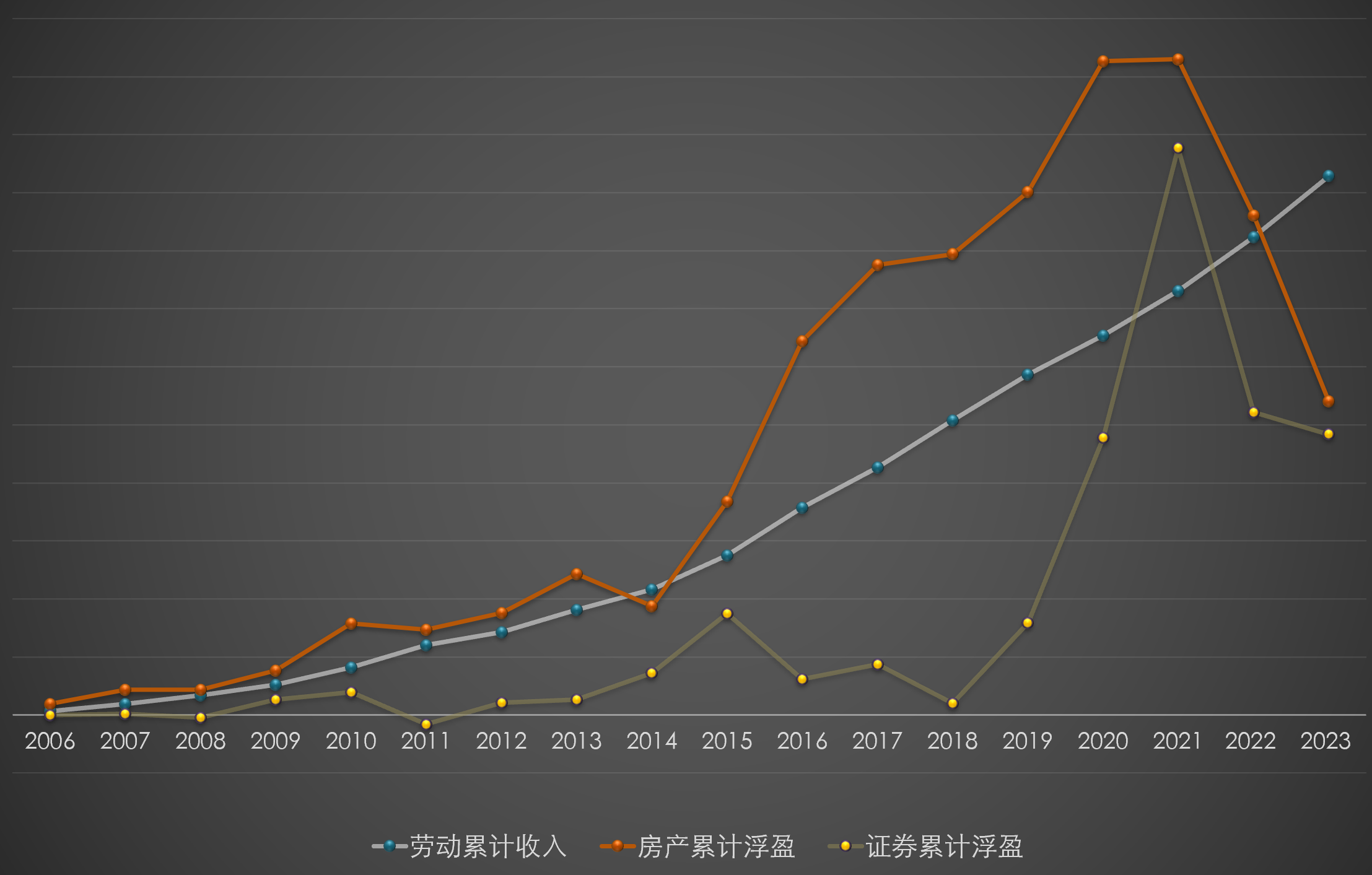

证券亏损30+,首次连续两年亏损,基本打回20年底,3年白干。

房产亏损300+,首次连续两年亏损,基本打回16年中,7.5年白干。

证券部分:

12手IM是主仓位,1000跌6%,贴水约4.5%,略亏。

中概ETF跌9%,套利2%,亏7%。

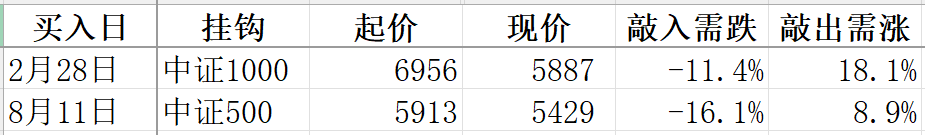

雪球有2月底买的1000和8月中买的500,目前都套着,500还是有望敲出的,1000能不敲入就行。

少许尝试了一下卖PUT、雪球,算是少许扩大了一点能力圈。

拿1-2手的仓位,用增速线和央行居民调查做少许区间交易,尚待完善中。

A股港股情绪的低迷是显而易见的,年底三连阳,亏损收窄不少,只有30+,

在显著看错大盘行情的情况下,只亏这么点,结果上还算幸运了。

低迷的时候就和上一个低迷的周期比,有没有增长,不要看上一轮最高点,那是泡沫。

上一个低迷期是2018年底,我06-17年赚的钱,在那时候基本亏没了,

现在估值和那时差不多,300五年只涨了14%,总浮盈还是有显著增长,

怎么说呢,指数拉胯,全靠贴水……

房产跌幅已经够大,以南京几个热点板块二手为例,

河西南从6.0万跌至4.0万,

岛北 从6.0万跌至4.4万,

江核 从4.5万跌至3.0万,还持续有爆仓盘显著低于3.0万。

江核熊市拿地价1.9万,新房售价不应低于3.2万,

熊市拿地的新房,总归还是应该有点利润,新房卖3.5万,隔壁次新卖3.0万,也是合理价格,

从跌幅看应有支撑了,但二手抛盘看,还在加速下跌,没看到一点熊市结束的迹象。

情感上我不希望房价涨,因为这样我距离最好的房子就越来越近,

虽然房价只要不涨了,人对房子的兴趣就和老男人对异性的兴趣一样,消退的非常快,

但有个奔头总是好的。

对于很多依靠房子致富的人来说,面临着重大转折,因为很多人除了签字、借钱,其他技能储备确实几乎没有,

一定要想清楚,如果未来房子连贷款利息4%都跑不赢,自己怎么办。

我最后一次买房是20年国庆把证券的利润拿去打新了一套倒挂25%的(现在已经正挂了),

短期内也不打算在房子上投钱了。

劳动累计收入再次超过证券、房产浮赢,重返第一大腿。

24年是大学毕业的第19年了,和同学聚会,都觉得我们这一代人已足够幸运,

得到的比付出的多,只要踏实靠谱,都过上了当年自己想都不敢想的日子。

这两年雄心勃勃的既饶争时,目前是遇到重大挫折,但也吓不死人,

依靠劳动收入,流动资产比22年底还是小有增长。

PS:制作这个图是个非常好的厘清思路的方法,

证券快速拉高后要防守防回撤,

楼市看着牛逼了二十年,其实倒下来的时候杀伤力远超你想象,这么多投资客,连自己总浮盈是多少,能算清楚的都不多。

正是:

沧海横流,增收控支日积月累,劳动收入有根之水最是英雄本色;

两手都硬,正和游戏反复押注,证券战场大起小伏总有反超之日。

预祝大家24年账户都能创出新高!

赞同来自: 海浪9999 、Qwe38rasdf 、雷神2019

捏总,某安的出金靠谱不,会不会被冻卡出金问题:

1、目前合法合规的就是master u卡、visa u卡,不用担心冻卡问题,一般交易平台都有合作卡商。

虚拟卡可以支付宝、微信,物理卡可以提现。

缺点就是部分卡手续费有1%-2%。

平台官方卡优点一般还有返现1%-2%。

2、其他otc出金到国内卡都有冻卡、跨省风险。

3、香港可以合法合规交易、atm取现、线下出金。

优先用方案一

赞同来自: 雷神2019

感谢这么详细的解答。盈透账户对中国人的账户是禁止交易区块链相关的ETF的,比如IBIT这种就不行。只能买相关的周边产品,如coinbaseglobal,MSTR。港交所的大饼基金也是禁止的前两年还是可以的,开始上涨就不能买了

其它券商可以吗?

赞同来自: 孤独的长线客 、风收益险 、charlies 、skyblue777 、明园更多 »

如果放到币圈交易所,就放在某安就行,倒闭的概率已经是几乎为零,交易所账号现在都帮到身份证了,丢不了;

链上放着的话,几乎所有人都被偷过,我7月就被偷了不少,这个要多重防范。

钱包密码弄丢的概率是很低的,自己手机上装一个APP,家人手机上也装上,家里硬盘存一个(要加密),家里和父母隐蔽地方再存上三份(要加密),总不至于被一锅端。

钱多的话,家里不能只有你一个人会,起码还要有一个人会,起码要能会操作把钱弄回来,避免自己飞机失事这种极端情况。

@过冬不过冬

这么几个方式:

1、交易所买,币放交易所,我就是这样,放大交易所就行;我放了很多年了,17年到现在。缺点就是你说的容易跑路。

2、放本地钱包,很多人就这样,缺点就是硬盘可能会丢、坏,口令忘了。

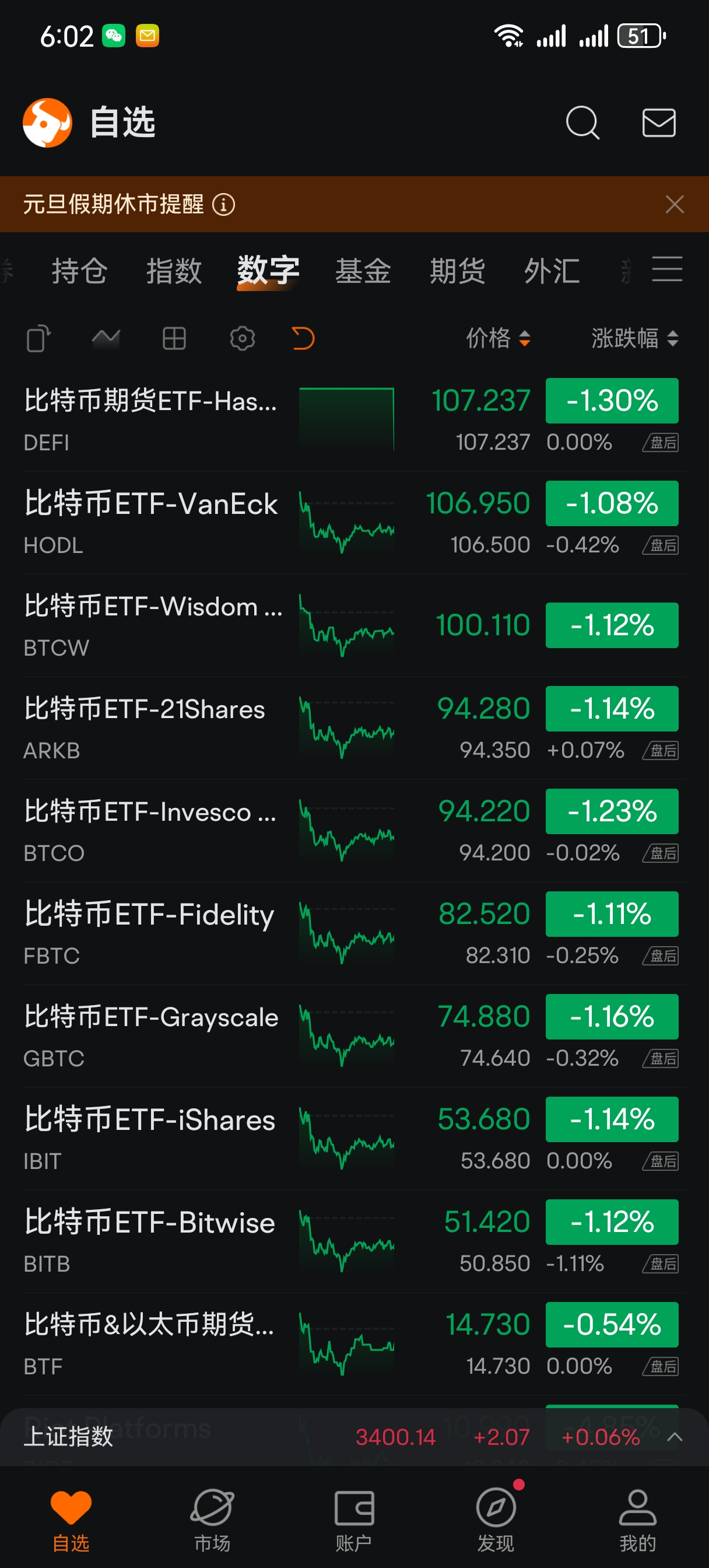

3、买美股大饼基金,如下图,你的顾虑可以消除了。

4、港交所大饼基金。

5、芝加哥期货交易所大饼期货

富途记得有个美股、港交所大饼基金的页面,找不到了,你自己其他软件再看看吧

捏大,一直想做BT,但是心里一直有个顾虑,就是担心自己的账户被黑盗了,或者交易所倒闭了,之前新闻一直渲染这样的风险。您是怎么看待这类风险的呢?这么几个方式:

1、交易所买,币放交易所,我就是这样,放大交易所就行;我放了很多年了,17年到现在。缺点就是你说的容易跑路。

2、放本地钱包,很多人就这样,缺点就是硬盘可能会丢、坏,口令忘了。

3、买美股大饼基金,如下图,你的顾虑可以消除了。

4、港交所大饼基金。

5、芝加哥期货交易所大饼期货

富途记得有个美股、港交所大饼基金的页面,找不到了,你自己其他软件再看看吧

赞同来自: 管住手830 、skyblue777 、leader 、孤独的长线客 、雷同 、 、 、 、 、 、 、 、更多 »

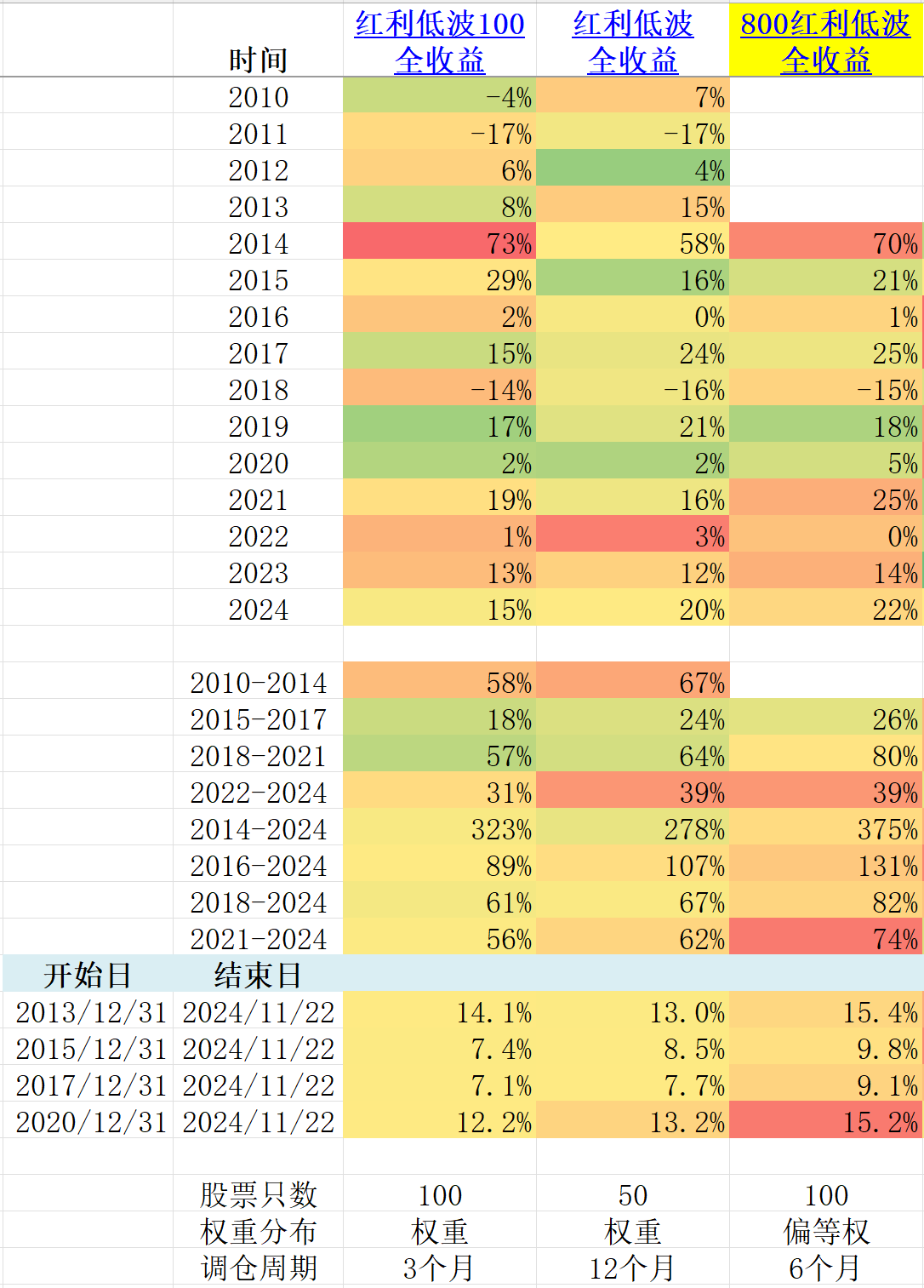

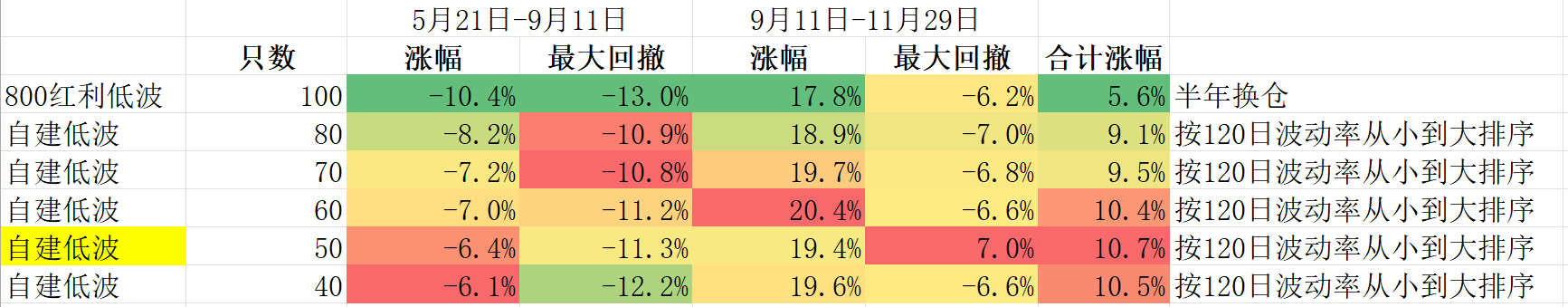

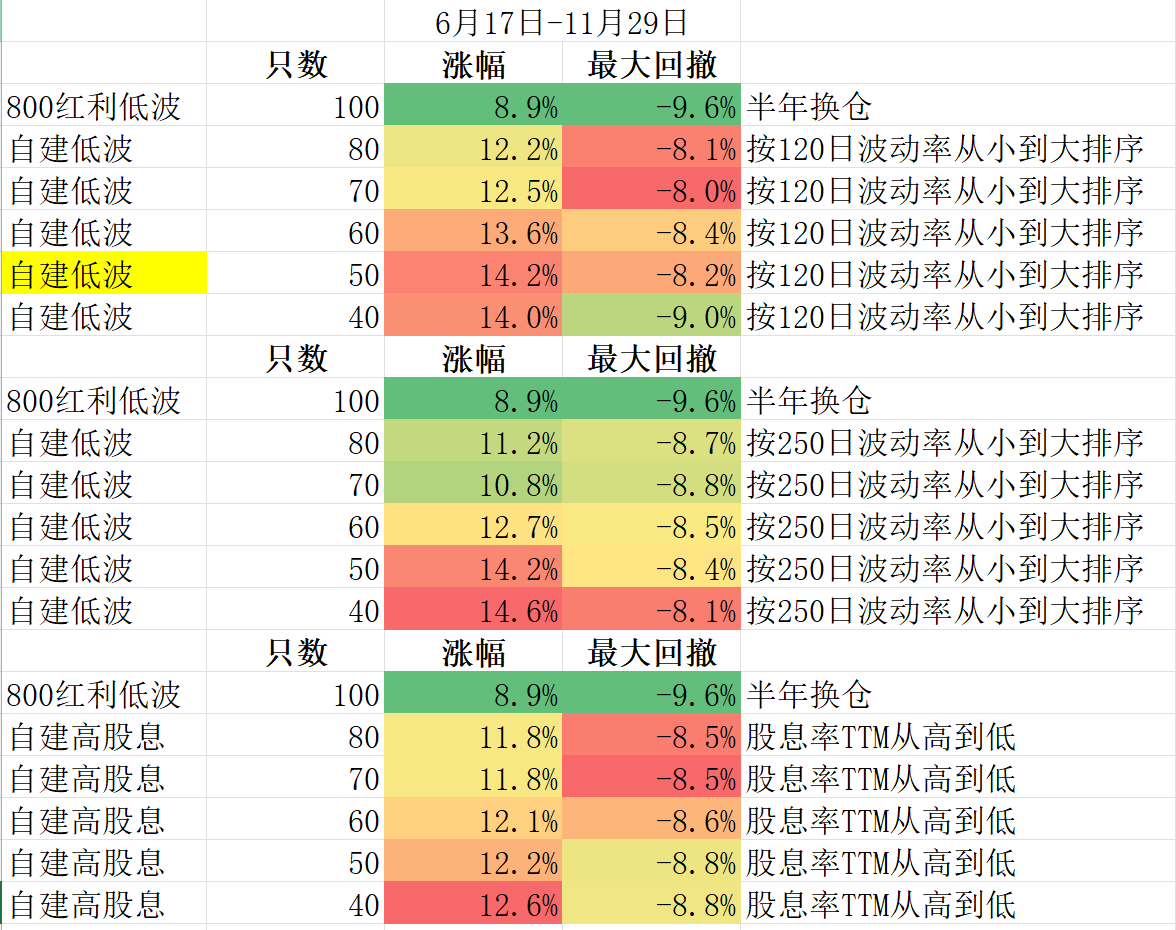

中证最近出了一个800红利低波的指数,已经有ETF上市,159355,还有1个场外基金在募集。

https://www.csindex.com.cn/zh-CN/indices/index-detail/H11136#/indices/family/detail?indexCode=931848

从历史业绩表现,强于红利低波和红利低波100(这两个的编制方法都有点迷)。

指数编制方法,简单明了,没有做过多拟合。

有100个票,有点多了,

我尝试自建一个策略,直接用他的股票池,

剔除波动最高的20个、30个、40个、50个、60个,看看有没有增强,

本质上就是800红利低波80、70、60、50、40,是不是比100强一些。

一般剔除了高波的,熊市会明显增强,牛市可能弱一点。

回测下来,确实有明显增强,熊市增强明显,牛市也有增强,

5月到11月,先熊后牛,50个比100个增强了5%左右。

另外,选取100个里面,股息率较高的,也有所增强。

首先买基金的,这个指数可以替换掉红利低波和红利低波100,

其次有能力自建的,有所增强的话,并不比华证红利优选50差,可以和华证等权配置。

中上等的好策略+1。

赞同来自: hjndhr 、gaokui16816888 、wangyang661 、pppppp 、明园 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

发现楼主还是房产大V,能否讲讲南京现在房价的变化?南京这轮下跌的幅度在全国是排在前列的,这是有史以来的第一次。

以前历次调整,10-15%就是极限,这和南京和苏北安徽体制内的收入稳定有较大关系。

杭州深圳等,经济不好的时候下跌幅度大,而以往南京跌幅较小。

这波体制内收入也降幅巨大,距我不完全了解,普降20-30%,多的有30-50%。

目前我倾向于价格底部基本出现了,

买方力量和卖方力量基本平衡,二手房放量,价格没动或者略有小跌。

估值上看,房租基本没怎么跌,房价下跌30-50%之后,

市区老破小,出租收益大约3%,基本和房贷持平了;

新区次新在2%,出得起首付的,房贷利息也能打平房租,这导致很多人愿意买房。

从租售比和房贷利息的差值看,新区次新,当前已经比15年低点更划算,

当前是2% VS 3.3%,

15年低点是2.4% VS 4.4%。

我不认为房价会一直下跌,跌到上班族5年收入就能买一套新区次新的程度,

钱放在银行里就能越来越值钱,这肯定是个短暂的罕见的,而不是长久的常见的事情,

东亚文化区都是hard模式,哪有那么easy的好事让你普通人一直爽。

赞同来自: Restone 、skyblue777

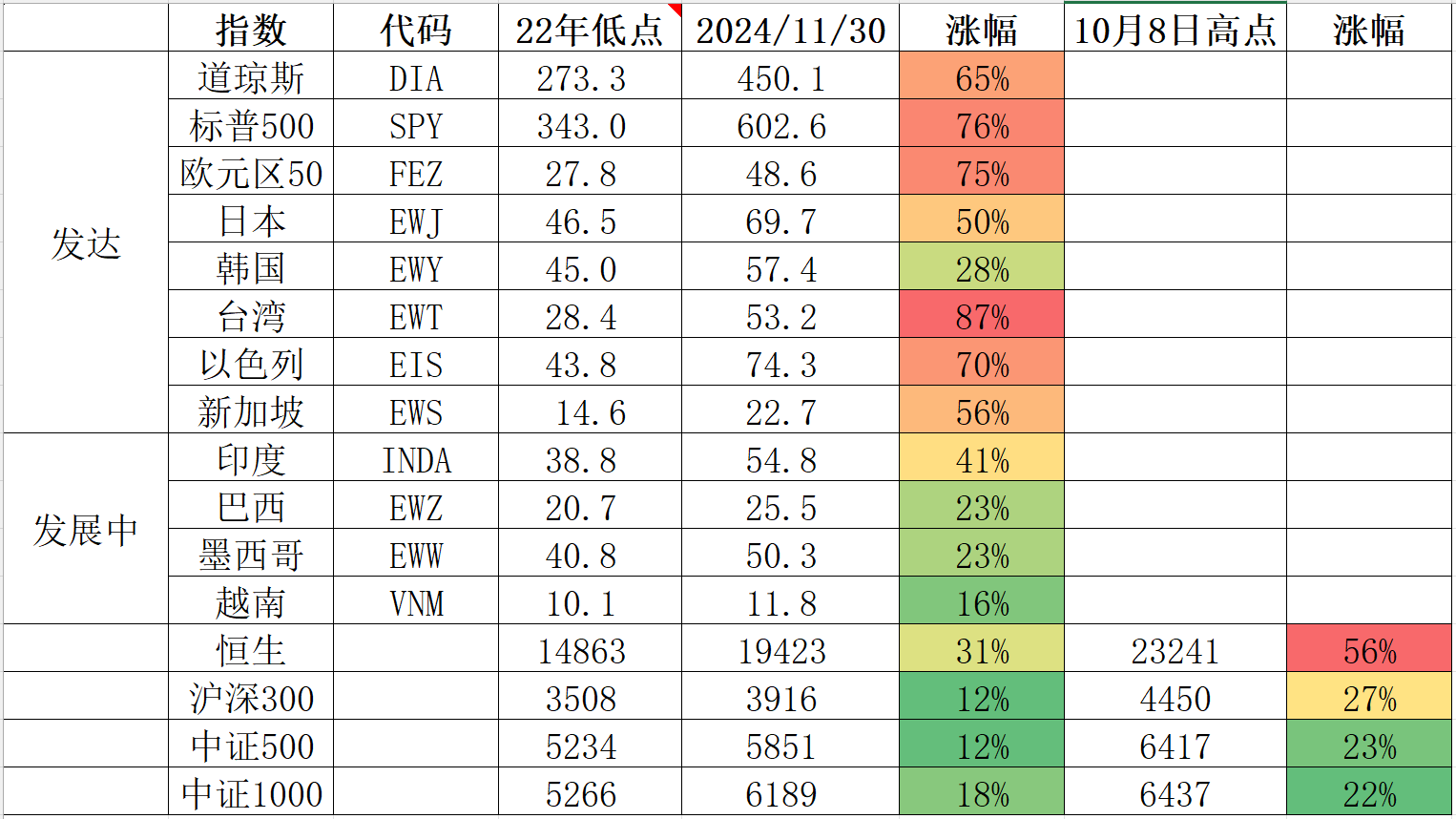

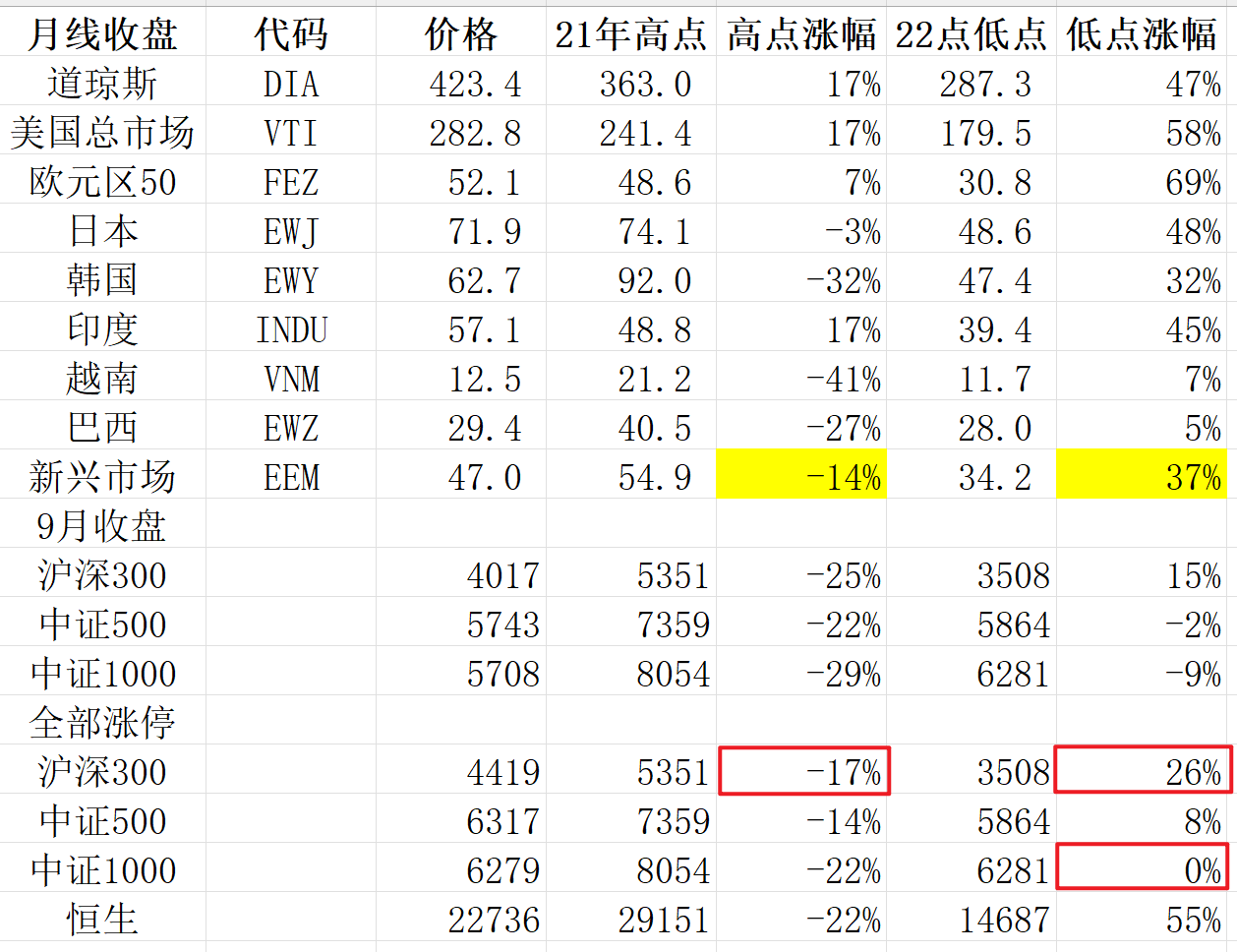

继续这个跟踪,22年是全球股市上一个明显的低点。

我们选美元计价的ETF,剔除掉汇率影响。

发达国家,除了棒子以外,主要在50-75%;

发展中的,在16-40%,恒生也在这个区间;

A股的三个指数,目前只有12-18%,还没达到发展中的起步价(汇率基本没变)。

而10月8日高点,恒生是56%,达到发达国家的起步价;

300是27%,在发展中排中等。

而中国当下的状况,横比其他发展中,应该还略有不如。

主要是老美跟我们死磕,房价又挂了,CPI和PPI持续低迷,其他国家没有这么惨。

现在三个指数涨幅都不高,应该还能往上拱拱。

赞同来自: datou1987 、ipmxl 、瑜美人 、路德费奇 、braveheart1984 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

最近研发了一些中等偏上的策略,分散持有。

- IM单边:

1手,19年3月介入,年化期望值9%,最大回撤45%。

摊薄后成本2800点,前面杠杆做的不成功,放着留个念想,已经上岸,不用再投入资金了。

性价比低,好处是牛市可以顶仓位。 - 期货套利:

今年盘中波动巨大,机会多,好处是和大盘几乎没关系。 - 小盘策略:

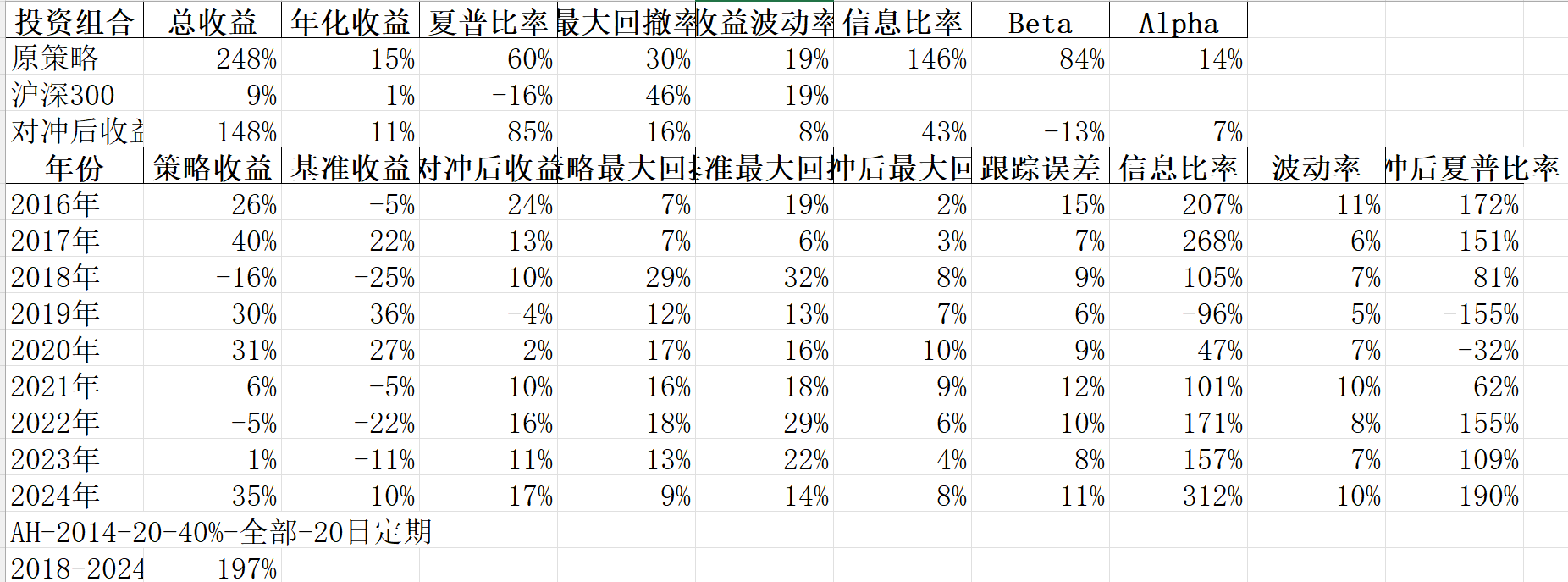

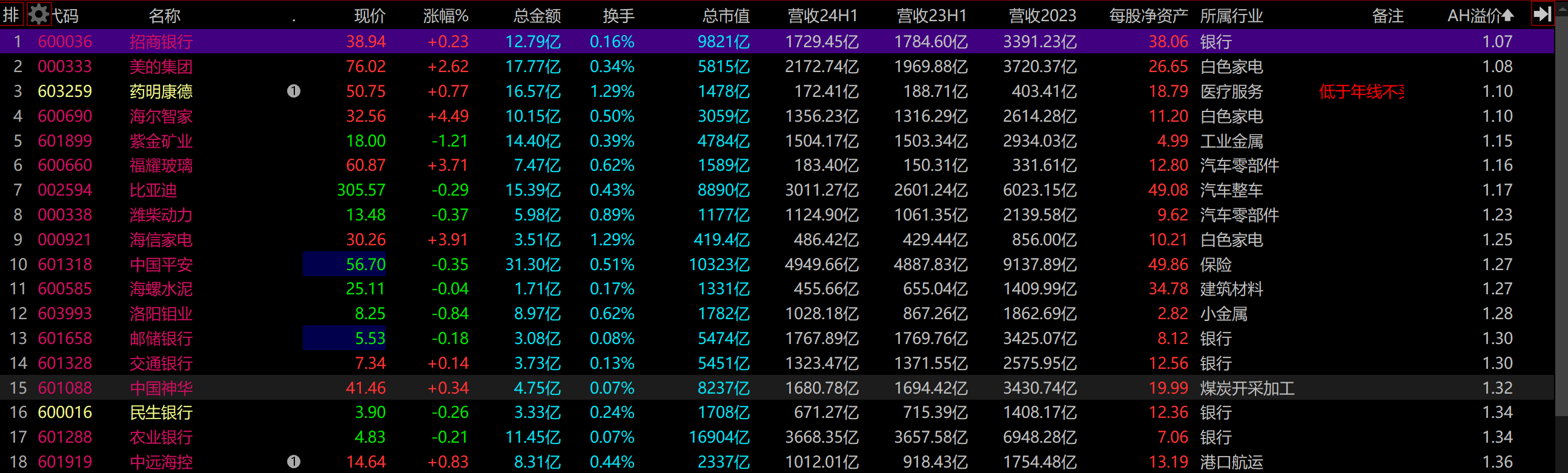

10月介入,年化回测值48%,最大回撤50%。 - AH溢价策略:

10月介入,年化回测值12%,最大回撤30%。

此前提过,持有AH溢价率低于40%的20只A股,每月底换仓,可稍作优化。 - 红利策略:

11月介入,年化回测值15%,最大回撤30%。

手动的话,目前选出的股票池最好的是华证A股优选50,每季度调仓,持有波动率最低的30-40只(剔除高波的20-40%),可以稍作优化。

自动的话,800红利低波ETF已经募集了,过几天上市,防守性持平华证,进攻性弱于华证。 - 中概ETF:

在牛市期间也不如AH、华证,陆陆续续卖了一些,打算在春节前清仓了。 - 雪球:

去年8月买的5913点中证500 4倍杠杆雪球,今年差不到1%就敲入,上周一敲出了,虽然惊险的拿回本息,但是这个雪球占用的资金导致丢掉了IM仓位,是这几年最大的失败。

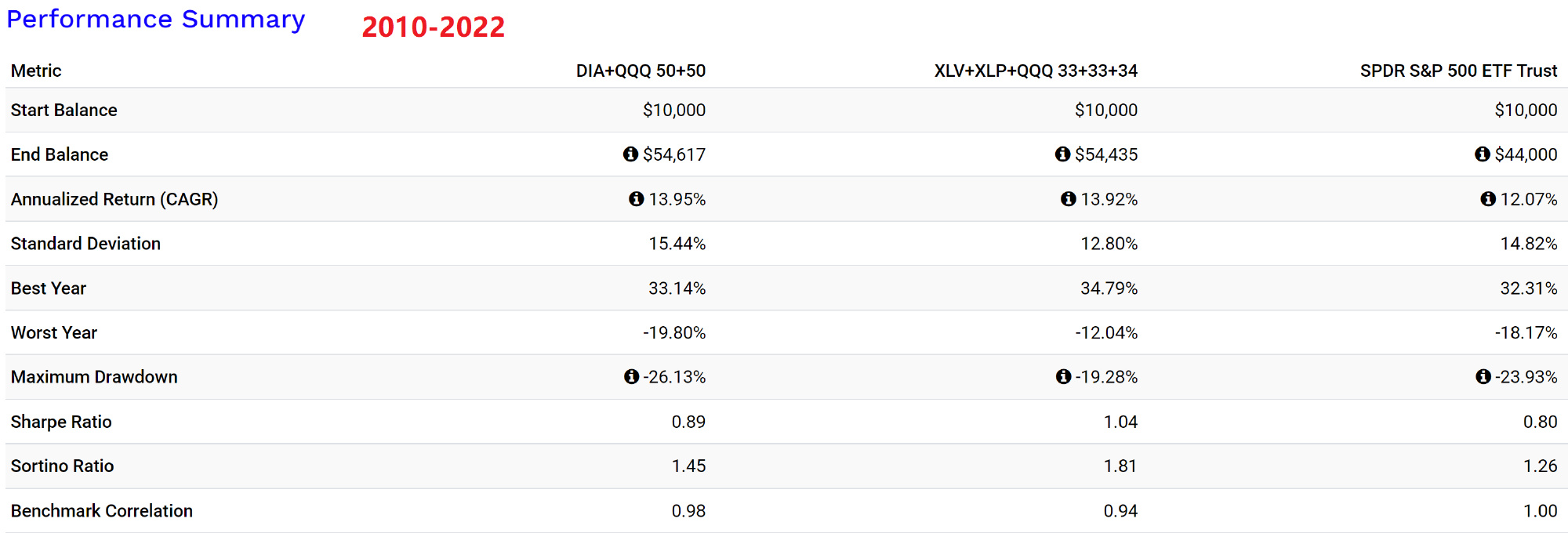

去年2月买的6955点中证1000雪球,已敲入,目前亏10%不到,等待小赚小亏拿钱。 - 美股策略:

计划是XLV+XLP+TQQQ+BTAL=4312配置,目前只配置了XLV,亏9%。

计划明年初中概清仓雪球赎回后,增加配置。 - 某圈策略:

已躺平,JLP+wBLT+ALP=514配置。

牛市40%,震荡市20%,大熊市保本,应该能实现。

今年连亏三年了,一度回撤三分之二,经过一波行情,有损失但元气基本恢复。

经过今年的两波挫折,方法和配置已经坚韧许多,从杠杆IM吃贴水,到七个中等偏上策略动态分配,迈出了坚实的一大步。

现有的策略多数都在指数不涨时也有足够收益,低相关,经过今年的阵痛,认知已有了巨大提高,从单调吃贴水的坑里爬了出来,对未来的投资之路充满了信心。

赞同来自: skyblue777 、eckeels 、我心安然 、缓慢投资 、dingo49 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

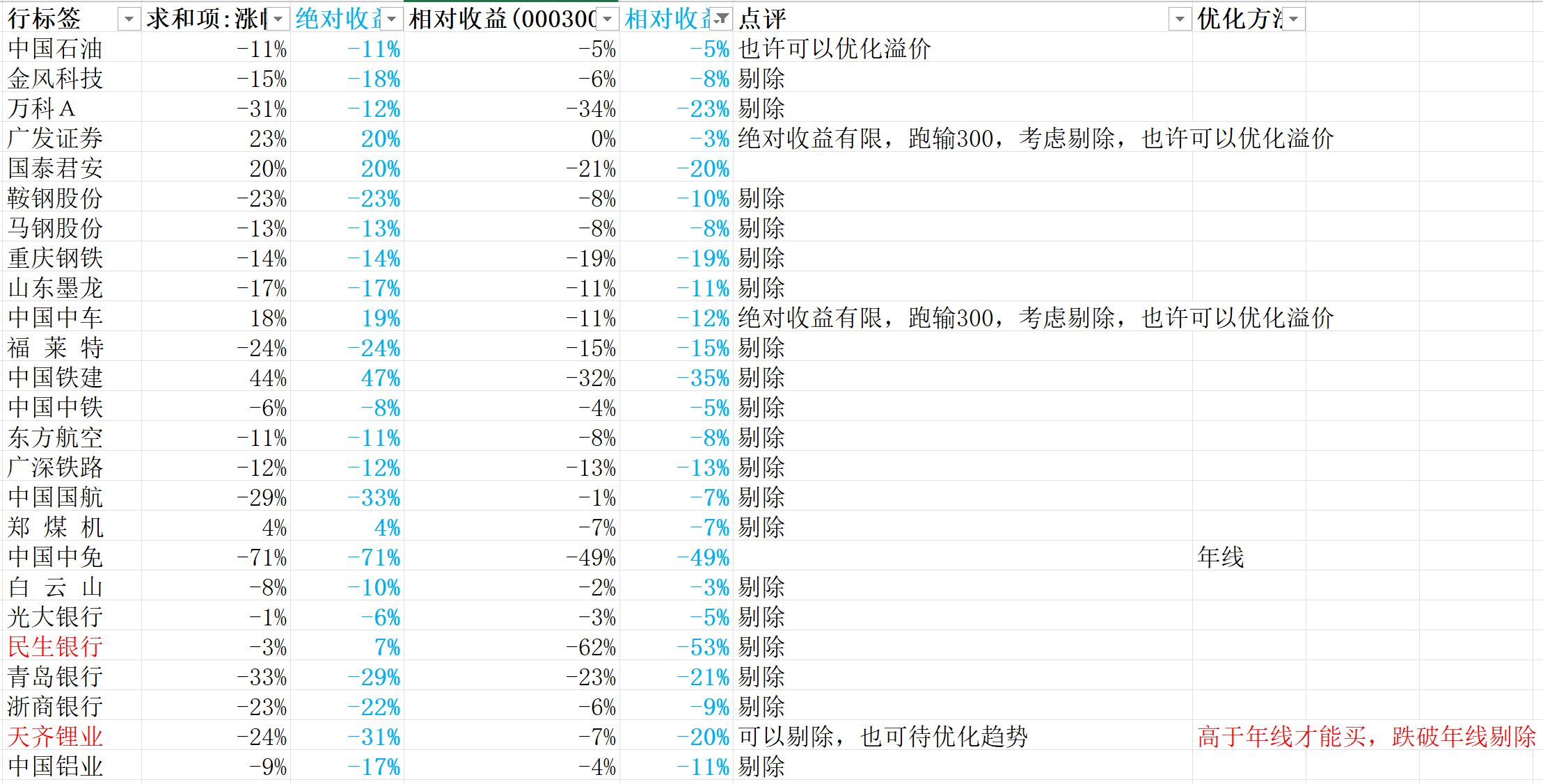

之前提过AH溢价策略。

https://www.jisilu.cn/question/498366

发现之前用的申万2021有问题,21年以后,才有国有大型银行、股份行这些分类,之前是没有的。

重新梳理一下,这次用全部行业,溢价低于40%,20日轮动,没有加任何筛选,对300也完全是吊打。

1.20日轮动,每月等权的效果,全部都好于20日触发、不重新等权,说明再平衡是收益的一个重要来源。

2.用全部行业,高于年线买入,不行,是增弱。

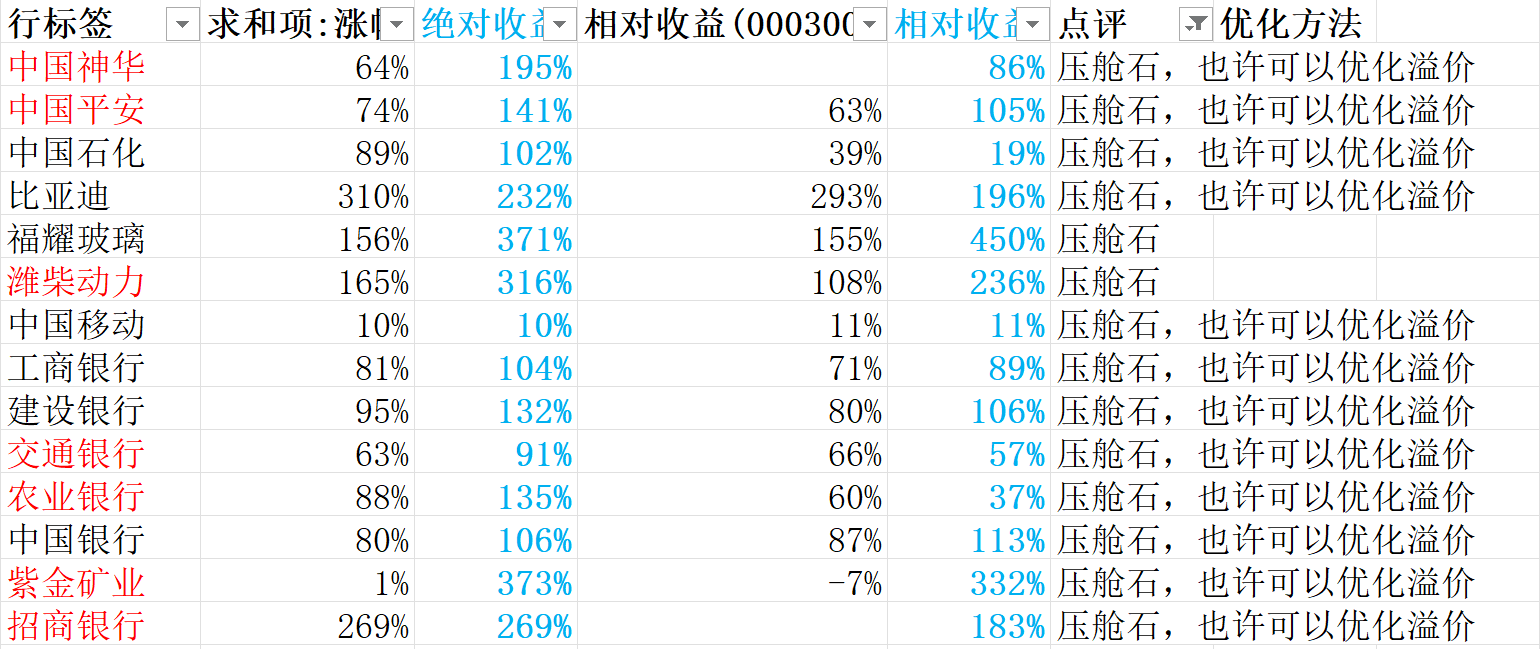

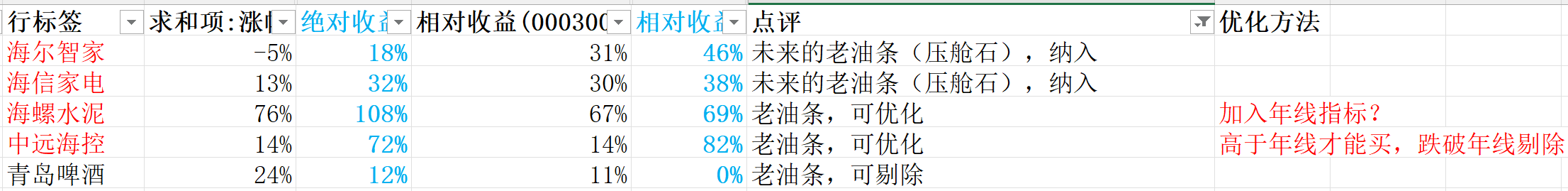

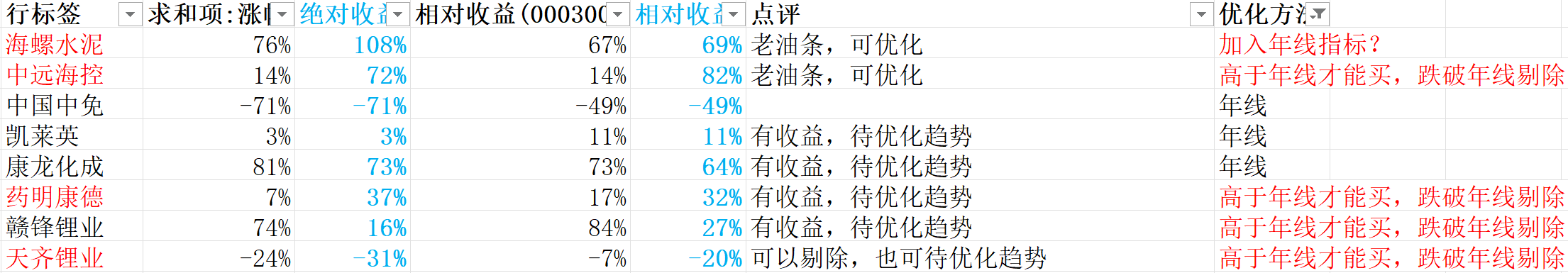

先把历史上的绝对收益和相对收益做个归类,看看如何增强。

1.绝对收益和相对收益都很垃圾:直接剔除。

如地产、钢铁、航空、除招商外的股份行、小银行。

2.绝对收益和相对收益都不错,绝大部分时间都呆在池子里。

如招商、平安、海螺、神华,也许可以优化一下溢价率,调低一点,到30%,看看能否有改善。

经过多次回测,招商、平安这种老油条,无论怎么调整溢价率,还是用均线,都是增弱。

3.有一定收益,但是过山车的,如药明、赣锋、中远海运,也许可以加入趋势因子。

没有经过系统回测,用K线毛估估,高于年线就正常买,跌破年线就剔除,应该可以显著改善。

4.有一定收益,但是很久没池子了,等入了再说,如券商。

AH里面有意义的股票大概也就是50只,改进策略如下:

- 压舱石,优秀生,且难以改进:

绝对收益和相对收益(跑赢300)都非常显著,是策略收益的主要来源。

这部分基本没法用技术指标优化收益,比如你把溢价率降低到30%、25%,都是增弱,用120日线、250日线也是增弱。

这有点像美股,就是优质蓝筹,持有是最佳策略,其他的试图优化,都是增弱。

新上的,美的显然也会在这一档。 - 中上水平,有绝对收益和相对收益,但不算多。

这里有入池子时间较短的海尔、海信,估计未来会变成压舱石,也难以优化。

海螺、中远,强周期行业,应该用年线可以优化。

- 大起大落,一度收益很多,但是基本吐出去了,用均线改进。

药明和一众CXO,赣丰天齐等锂矿,先简单用高于年线可买,低于年线剔除来做。

类似方法可以把中免这个大坑货基本避过去。

- 差生,绝对收益和相对收益都较差,剔除。

2016-2024年,这么久了,你连300都跑输,差生无疑。

这里面,地产、航空、钢铁、中小银行,是重灾区。

按这个标准,昨天将一些中概仓位移至AH(中概选历史上表现最好的几年也跑输AH),

选出16个票。

加入年线指标的:药明、中远、海螺,药明未站上年线本期不入选。

历史垃圾剔除的:史玉柱的民生。

2024年10月8日:9月30日做了两个低风险交易。申购沪深300C,空IF,升水3.6%。具体操作时有一些注意事项。①在IH、IF、IC、IM中,选择升水最高的,由于30日500和1000涨幅超过了10%,期指只能涨10%,升水小,选择了升水最多的IF。②提前选择多个300C的联接基金,防止个别基金大幅跑输指数,也防止申购金额过大被限购。不要选增强的,普涨时很容易跑输,看一下29日是否大幅跑输...捏总操作相当漂亮,赞一个

赞同来自: tinayf 、孤独的长线客 、好奇心135 、枫韵紫秋 、zddd10 、 、 、 、 、 、 、 、 、 、 、 、更多 »

9月30日做了两个低风险交易。

- 申购沪深300C,空IF,升水3.6%。

具体操作时有一些注意事项。

①在IH、IF、IC、IM中,选择升水最高的,由于30日500和1000涨幅超过了10%,期指只能涨10%,升水小,选择了升水最多的IF。

②提前选择多个300C的联接基金,防止个别基金大幅跑输指数,也防止申购金额过大被限购。不要选增强的,普涨时很容易跑输,看一下29日是否大幅跑输指数,大幅跑输的剔除。

③2点30,正式申购基金,先申购120万/手,剩下的零头45左右补。

④尾盘开IF空单,最好等到最后2-3分钟。

⑤如果尾盘升水没了,撤销基金的申购单。 - IC和IM各合约期限波动剧烈,很多机会,一天就恢复正常了,回了不少血。

E大减了恒生和恒科,看了下,恒科和中概共13份,减了1份,我也减了十三分之一。

雪球有望敲出了,上上周五差一点就敲入了,两个都敲出的话,能回两大口血。

那边XLV和XLP下跌中,逐步减仓搬过去。

赞同来自: 天下0大同 、投资旗舰 、丢失的十年 、肥壮啃苹果 、孤独的长线客 、 、 、 、 、 、更多 »

21年,美联储大放水,多数国家的指数都创出高点。

22年,美联储大加息,多数国家的指数都大幅回调。

23-24年,多数国家的股指又从22年底的低点,涨了不少,只有A股一枝独秀的跌。

所以,我们看一下各国股指,距离21年高点和22年低点还有多少距离,

测算一下,A股如果不那么“一枝独秀的跌”了,和别人差不多,还有多少空间。

当然,由于房价也是一枝独秀的跌,比别人稍微差一点,可能更合理。

假设A股10月8日全部涨停10%,都用月K线收盘计算。

- 所有指数都比22年低点要高,起步价是拉平越南、巴西这两个最差的。

4400点的300就超过了这个起步价,

6300点的500也达到了这个起步价,

6279点的1000还差一点。

- 新兴市场平均比21年高点跌了-14%,合理略乐观是比新兴市场的平均水平低一些。

4400点的300也达到平均水平,

6300点的500也一样,

6279点的1000还差一个涨停。

- 欧元区和日本差不多接近了21年高点,房价较21年高点普跌了30-40%,A股恢复到21年高点,显然不现实。

所以,4400点的300和6300点的500应该差不多了,1000还可以往上再拱一拱,6600附近。

如果是一轮水牛,00后散户买起来的,应该还是500、1000强于300的概率更大一些。

赞同来自: tinayf 、gaokui16816888 、秋风客 、edvintracy 、coding 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: 雷神2019

有没有吃升水的? 买入等额ETF,空10月到期的股指,可以稳稳吃到升水吗?感觉不太稳,只能说机会很大; 在到期前如果能行情平稳下来,可以择机了结。

还有最后等到期风险还挺大的,完全可能最后两小时的平均价和ETF收盘价有较大差距。

2024年9月18日:黄金,从入门到基本放弃多嘴说一句:选择优化的结局,大概率还是会回到集中、单吊的路径上,因为最优的始终只有一个。

前面提过,个人偏好已经从高收益,变成可以略低于标普500的收益,但是回撤要明显小。

把黄金加入投资组合,是否有这个效果?

组合一:

看了一些研究,说可以加入一类公司,做几百个黄金项目的勘探和分成,轻资产。

这种有三个股票:FNV、WPM、RGLD,我们按市值比例,442做一个组合,年度再平衡。

组合二:

GLD,就是纯粹持有黄金现货。

组合三:

G...

这也是做资产配置首先要克服的心魔,要做到“有所为而有所不为”

2024年8月27日:就留了最后1手IM,其余上周四五全平了期指又跌了不少,如果楼主低位再抄回来就更漂亮了

【也许是未来最重要的一步】

过去这么多年,

看对了,用杠杆,顶压力,赚大钱,这是主要的收益来源,无论楼市还是A股;

看错了,由于楼市天然有杠杆,仓位大,A股这两年觉得宽基波动小,也有杠杆,把赚的钱很快的亏掉了大半。

21年开始的楼市大熊,

22年开始的A股大熊和中概大熊、医药大熊、消费大熊,

几乎让此前的有经验有实力的实战高手全军覆没。...

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号