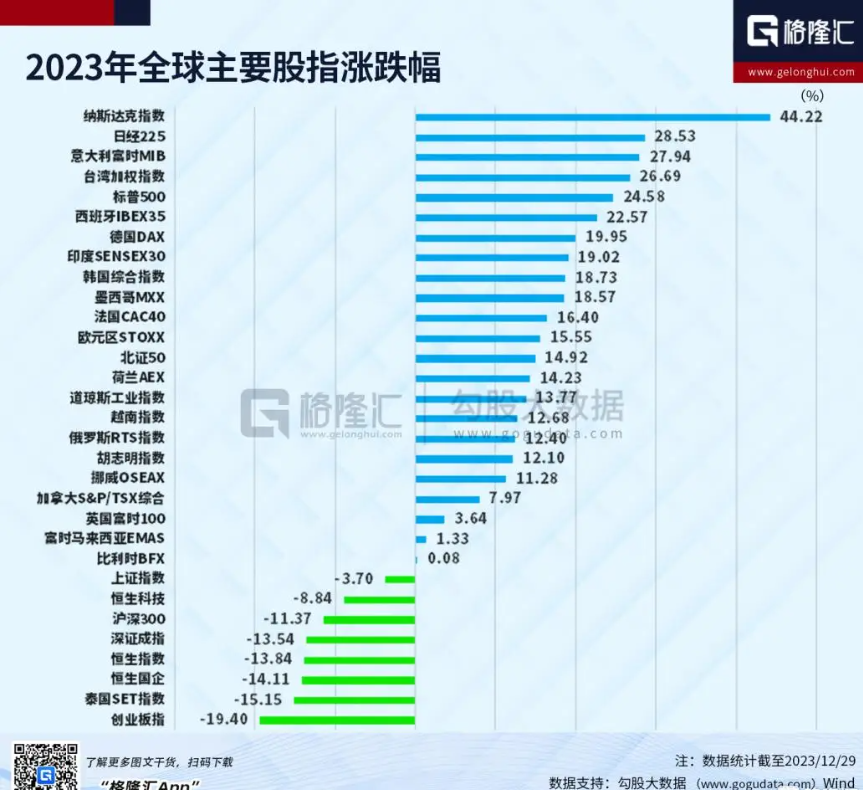

2023年,全球股市整体表现都很乐观,从老大哥美股,到终于复苏的日本,到战火仍然蔓延的欧洲,再到印度东南亚,大部分股市都录得较大涨幅,唯有A股、H股和泰国股市录得下跌。

对此,很多A股股民很无语,也很无奈。其实相对于肉身来说,资金是很灵活的;即便身处A股,也不是只能投资A股。比如,运用指数基金这样简单的工具,就可以很方便地投资美股。只是很多时候,缺少的不是工具,而是认知。

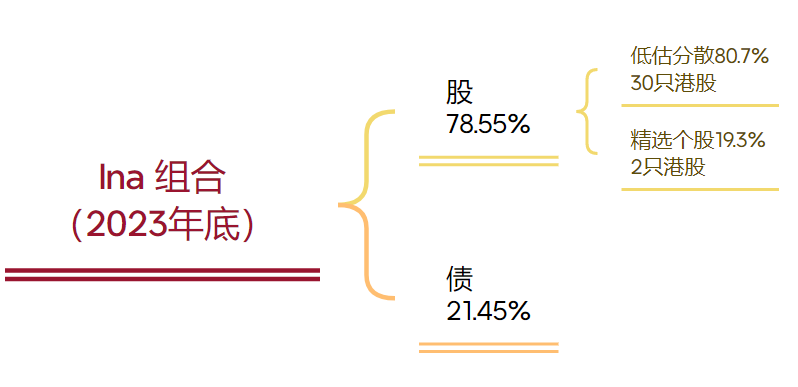

就我自己而言,虽然没能投注到那些涨幅很高的市场,却并不觉得遗憾。因为我没有能力提前预测哪个市场能涨得更好。我能做的,只是按照能力圈和估值选择投资市场和投资对象。在我认知范围内,恰好港股这几年比较低估,所以就把股票仓位放在了港股,债券仓位则是出于方便的原因,放在了A股可转债。

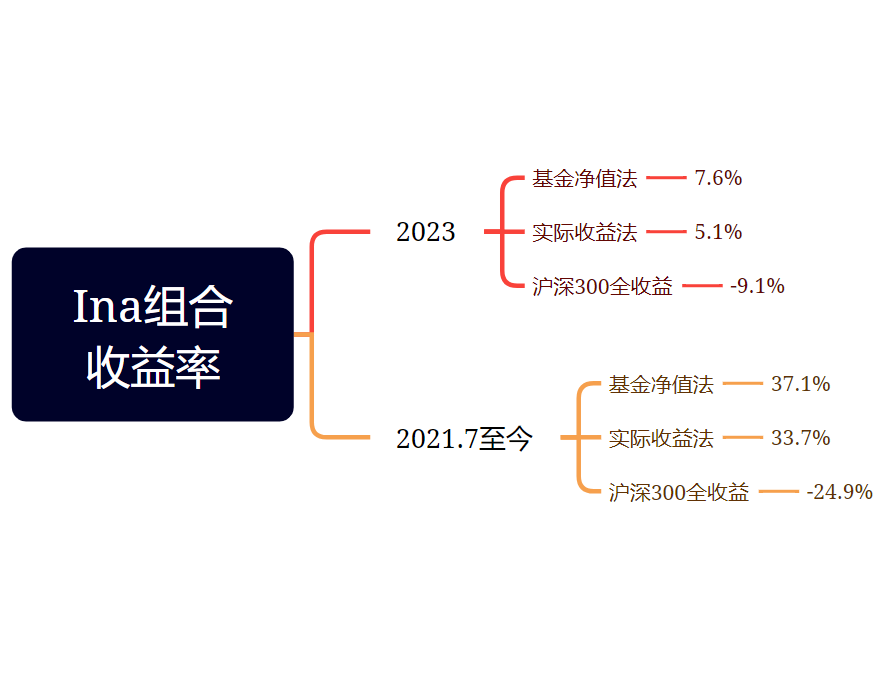

我2023年的绝对收益,按基金净值法计算(后面的数据皆按基金净值达计算),为7.6%;按实际收益法计算,则为5.1%。

同期,沪深300全收益指数涨幅为-9.14%,也就是说,我的超额收益为16.7%,也就是跑赢市场近17个百分点。

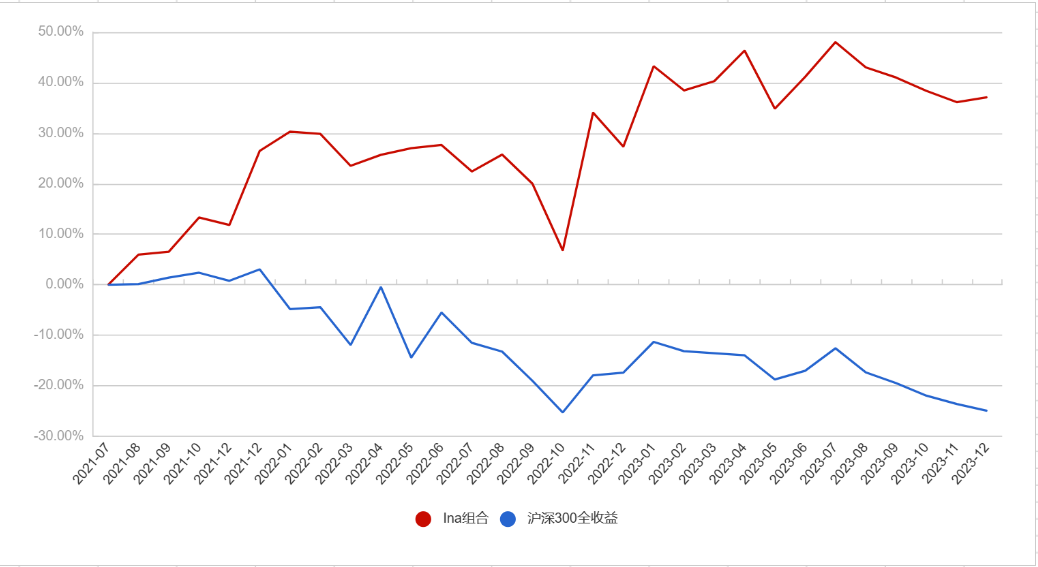

Ina组合自2021年7月建立以来,已走过29个月,累计收益率37.1%,年化收益率15.4%。

同期沪深300全收益指数涨幅为-24.9%,Ina组合超额收益62%,也就是跑赢市场62个百分点。

对这样的成绩,我自己很满意。

我很纳闷,为什么很多人一心盼着股市涨,好像他们已经满仓等待多时,好像他们打算赶紧卖出后退出游戏。

这么好玩的游戏,为什么要退出呢?

如果不打算退出,市场涨太多以后,风险增大,选择变少,难度升级,不就不好玩,甚至没得玩了吗?

当然,也许是因为我游戏水平太菜吧,只想一直玩Easy模式。

截至2023年底,我的持仓结构如下图所示。除此之外,还有一个套利组合,主要做可转债打新。从2024年起,也准备研究一些其他的短期套利(投机),这一部分会控制在长期仓位的5%左右。

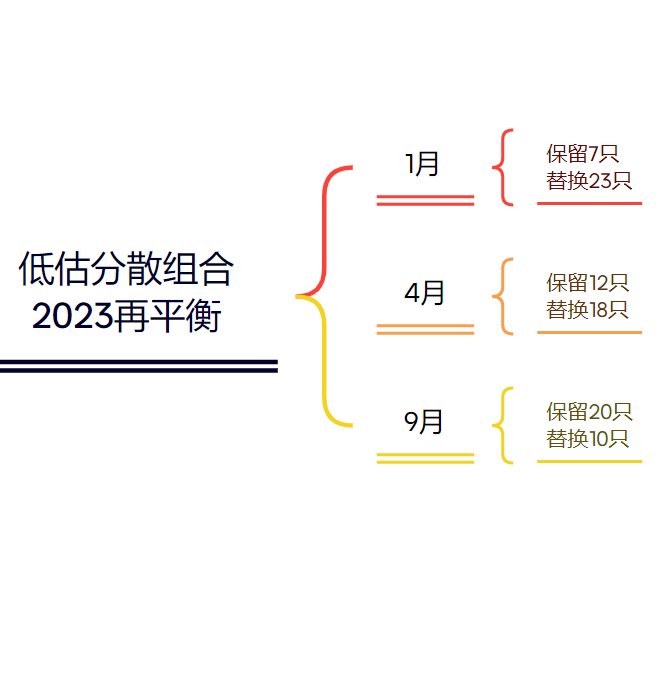

2023年,我进行了3次再平衡,也就是调仓——“股换股,债换债,股债互换”,债券变化很小,所以主要进行的是“股换股”。

《投资要义》建议每3个月做一次再平衡,不过,我比较懒,觉得间隔久一点也没问题。

组合运行29个月以来,一共做了7次再平衡,下一次计划在2024年1月份。

这种“低估分散不深研”的投资方式,属于格雷厄姆所说的“防御型”策略。花费的精力很少,也就是每次再平衡花几个小时而已。

当然,平时的阅读和思考必不可少。价值投资者不会被市场先生牵着鼻子走,但也不会彻底回避市场,必要的关注和把握也是不可或缺的。

能够在不算太老的年纪接触到价值投资,我感觉很幸运。

巴菲特在《格雷厄姆-多德式的超级投资者》一文中有一段耐人寻味的话:

“让我感到非常奇怪的是,人们要么会瞬间接受以40美分买进1美元的东西这一理念,要么永远也不会接受这一理念。这就像向某人灌输某种思想一样,如果这一理念不能立即俘获他,即使你再跟他说上几年,拿出历史记录给他看,也无济于事。他们就是不能掌握这一概念,尽管它是如此简单明了。……我从来没见过什么人是在10年间逐渐接受这一理念的。这种事情与人的智商或教育背景无关;你要么马上理解它,要么一辈子也不会也不会懂。”

一个朋友问:巴菲特为什么这样说呢?是不是有些“狗眼看人低”呢?

我想了想说:巴菲特应该不是那种傲慢的人。我想他的意思是,价值投资就像减肥,道理很简单,大家都知道应该“少吃多动”,但是真正能做到的却很少。

巴菲特还有一层隐含的意思是“知行合一”才算真知,才算真的接受。就好比很多人会说,我接受“少吃多动”才能减肥,但是“臣妾就是做不到啊”。

也许这些人没那么想瘦吧?

也许那些人也没有那么想富吧?

本来,富与瘦也不是人生的必需品,任何一种价值观都不是人生的必需品。

只是,如果你真的想变富,不妨听听股神的建议。

我相信:认真投资的我们终将富有。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号