历年收益情况(基金净值法)

时间 收益率 累计净值 累计年化

2017 17.14% 1.17 17.14%

2018 -22.11% 0.91 -4.48%

2019 41.84% 1.29 8.98%

2020 37.58% 1.78 15.51%

2021 -0.56% 1.77 12.10%

2022 1.93% 1.80 10.34%

2023 2.08% 1.84 9.12%

2023投资总结,全年稳定回撤

1月下旬到达18%的收益率后,全年稳定回撤,最终全年净值2.08%;实际由于持续投入工资等收入,按资金加权还微亏。

全年主要盈利来源:煤炭、AI炒作

全年主要亏损来源:医疗医药、腾讯、白酒、300ETF

感受与反思:

1、未定期进行品种间调整,腾讯在年初高位时,盲目乐观;实际几个月涨幅接近1倍的情况下,需要调整品种仓位占比。

2、有行情的品种减仓太快;AI炒作大量在左侧卖完,造成盈利有限;面对煤炭5月份的暴跌,积极加仓,但后期减仓太快,未能获得年底的主升浪收益。

3、买入部分投机仓位,未及时退出被套牢,交易体系不够完善。

4、尝试量化小市值,未按计划执行,错失连续涨停标的。

5、受到游戏的A4纸影响 所在行业的不景气,投资以来第一次出现缺乏信心的的感受;越发觉得对自己而言投资最大的成本在于时间。

2024展望与计划

24年依然不太乐观,各行各业的不景气会逐步传导,经济能否触底反弹需要持续观察。在美元加息利率处于高位的情况下,近几年价值偏成长的机构持仓跌幅甚大;计划新的一年采用多策略逐步调仓:小市值25%、可转债25%、价值仓位(高股息 消费医药医疗)50%。

期望24年总结时能获得15% 的收益。

时间 收益率 累计净值 累计年化

2017 17.14% 1.17 17.14%

2018 -22.11% 0.91 -4.48%

2019 41.84% 1.29 8.98%

2020 37.58% 1.78 15.51%

2021 -0.56% 1.77 12.10%

2022 1.93% 1.80 10.34%

2023 2.08% 1.84 9.12%

2023投资总结,全年稳定回撤

1月下旬到达18%的收益率后,全年稳定回撤,最终全年净值2.08%;实际由于持续投入工资等收入,按资金加权还微亏。

全年主要盈利来源:煤炭、AI炒作

全年主要亏损来源:医疗医药、腾讯、白酒、300ETF

感受与反思:

1、未定期进行品种间调整,腾讯在年初高位时,盲目乐观;实际几个月涨幅接近1倍的情况下,需要调整品种仓位占比。

2、有行情的品种减仓太快;AI炒作大量在左侧卖完,造成盈利有限;面对煤炭5月份的暴跌,积极加仓,但后期减仓太快,未能获得年底的主升浪收益。

3、买入部分投机仓位,未及时退出被套牢,交易体系不够完善。

4、尝试量化小市值,未按计划执行,错失连续涨停标的。

5、受到游戏的A4纸影响 所在行业的不景气,投资以来第一次出现缺乏信心的的感受;越发觉得对自己而言投资最大的成本在于时间。

2024展望与计划

24年依然不太乐观,各行各业的不景气会逐步传导,经济能否触底反弹需要持续观察。在美元加息利率处于高位的情况下,近几年价值偏成长的机构持仓跌幅甚大;计划新的一年采用多策略逐步调仓:小市值25%、可转债25%、价值仓位(高股息 消费医药医疗)50%。

期望24年总结时能获得15% 的收益。

0

上次收盘在3000以下时,年度收益率提升了7%;相信再来一次到3200左右,如果再跌回3000,依然有不错的超额收益。坚持策略,坚持轮动。

下周计划

1、继续寻找机会,逐步搬家,哪里交易成本低往哪里搬;能省则省。

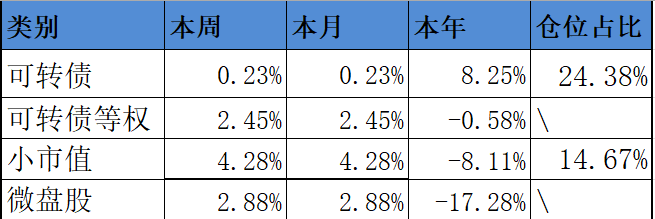

6月第3周

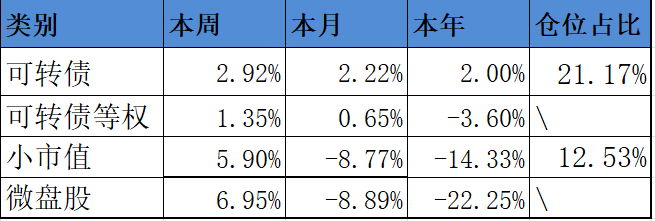

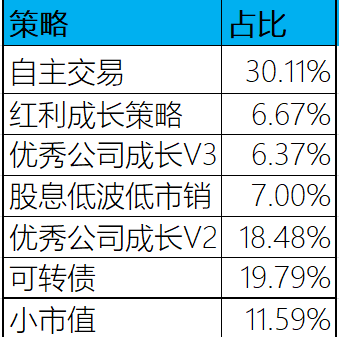

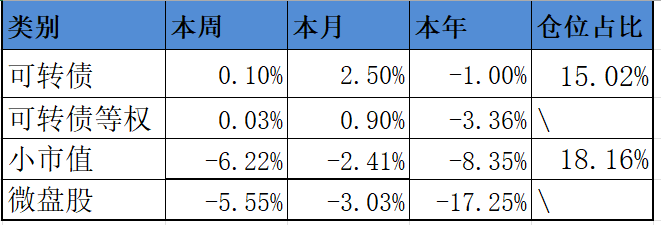

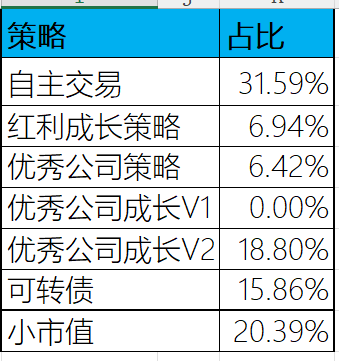

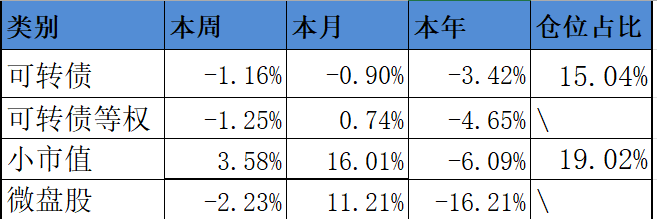

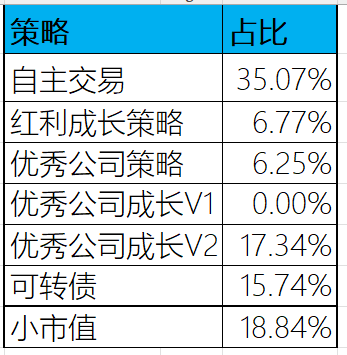

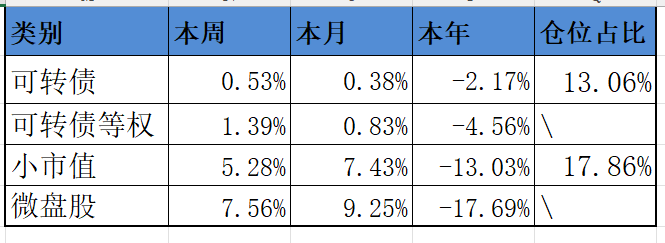

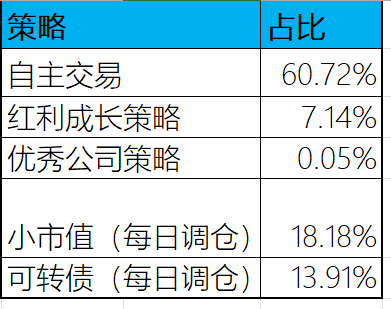

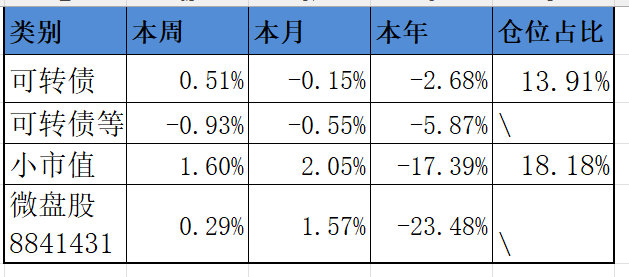

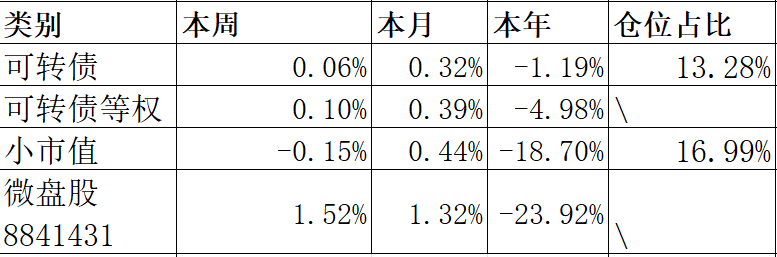

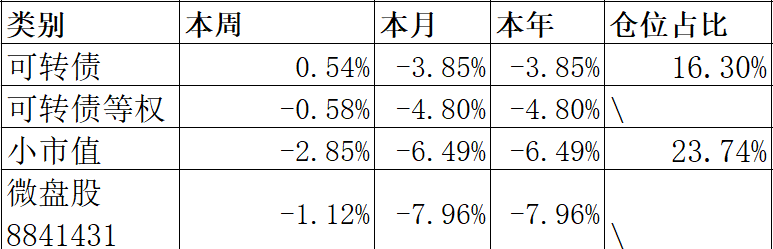

本周 -1.26%,本月 -1.64%,全年净值0.9956。持仓结构

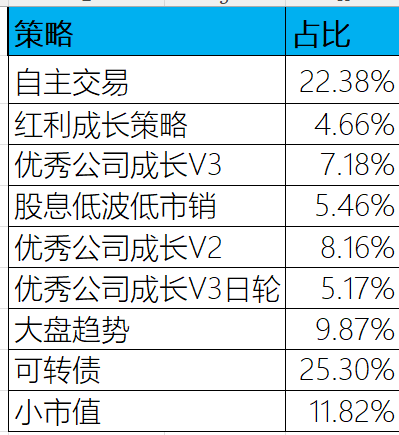

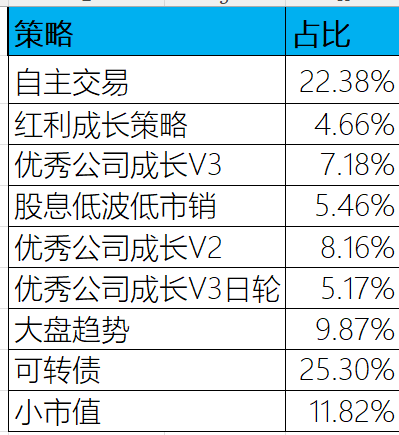

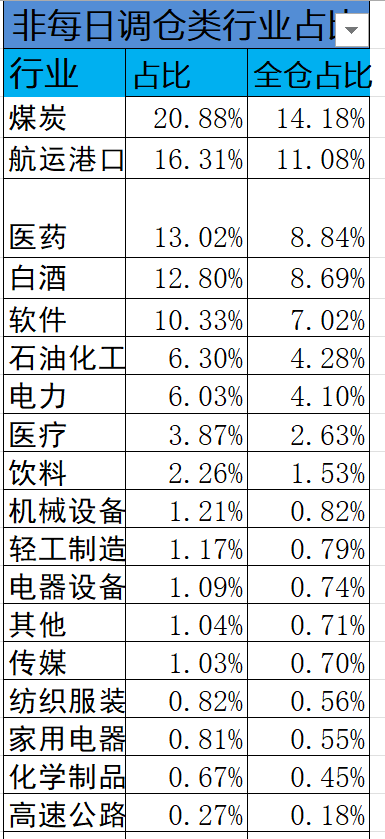

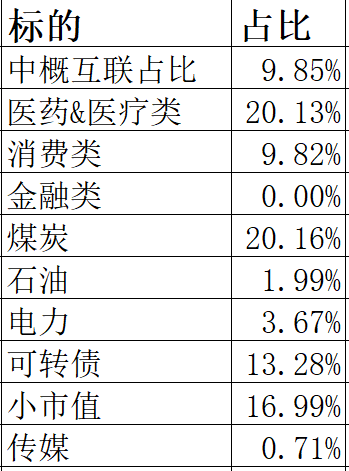

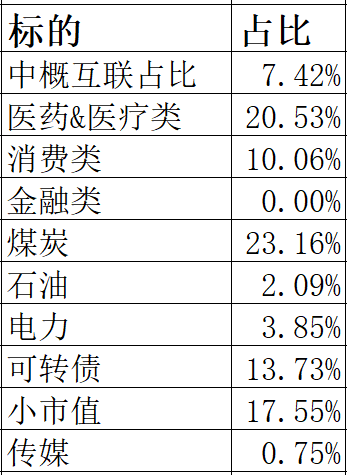

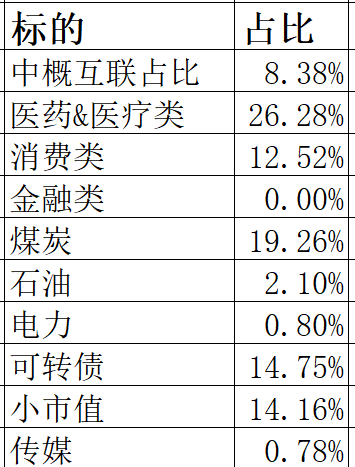

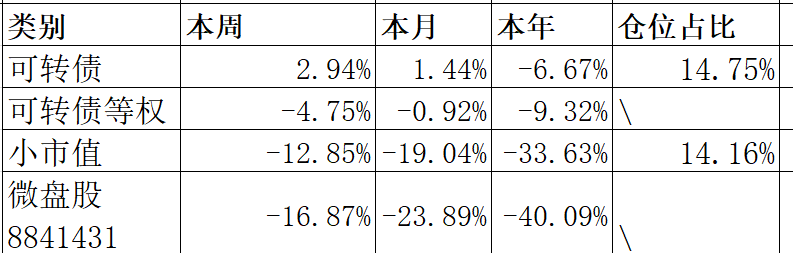

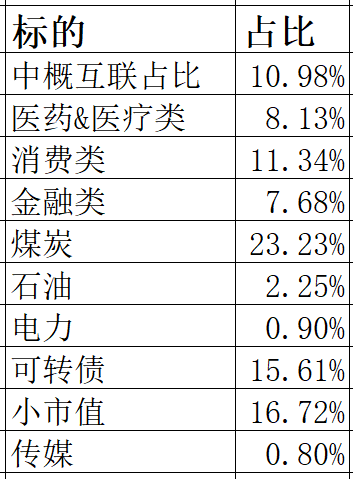

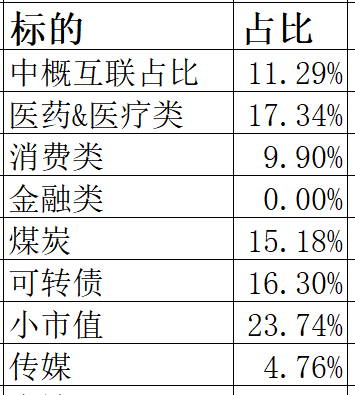

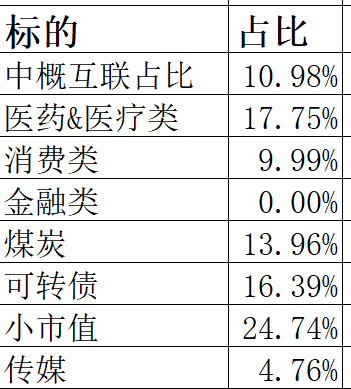

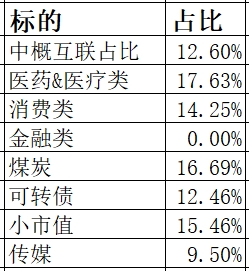

目前持仓大体结构如下:

本周操作

1、按计划换到低费率账户本周感想

1、熊市少亏,牛市跟上上次收盘在3000以下时,年度收益率提升了7%;相信再来一次到3200左右,如果再跌回3000,依然有不错的超额收益。坚持策略,坚持轮动。

下周计划

1、继续寻找机会,逐步搬家,哪里交易成本低往哪里搬;能省则省。

0

个人对茅台研究不深,只是觉得目前的价格不贵,3%的股息率,预计10%的增长,25pe,毛估估可以长持。先拿着吧,原来计划做网格的,看目前市场价格可能暂时网不出去了,菜鸟就是这样想做个短线,结果做成长线。

2、可转债的确定性

今年实盘的策略中,截止目前浮盈最多最稳的依然是可转债;最近一直在思考要不要进一步增加可转债占比,以及如何增加。初步考虑可转债最多可以增加到35%-45%,如果找机会降低V2占比、自主交易占比。

3、粗心总要付出代价

本周中午操作时,又出现不小心将可转债以“卖卷还款”的方式卖出,无畏的增加了不少摩擦成本。

6月第2周

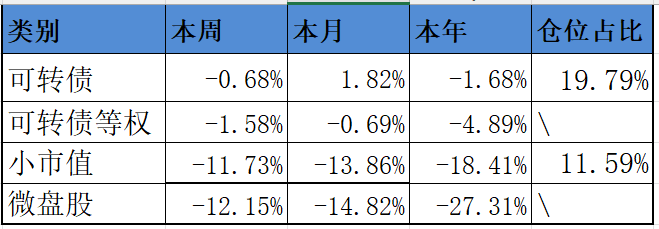

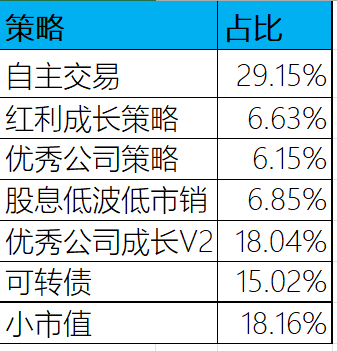

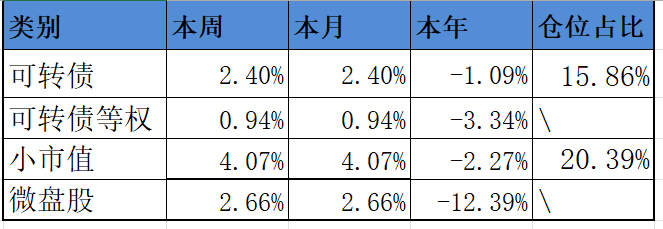

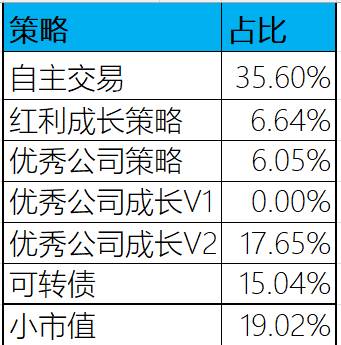

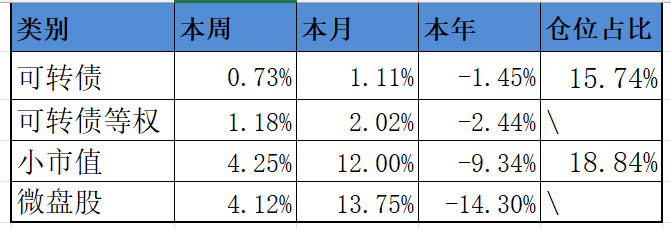

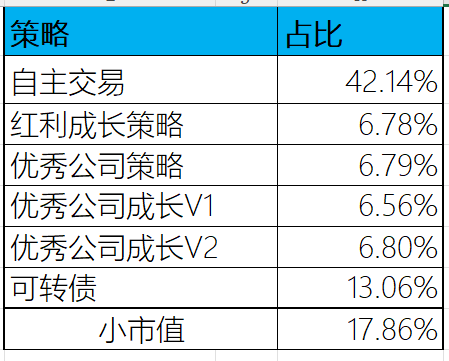

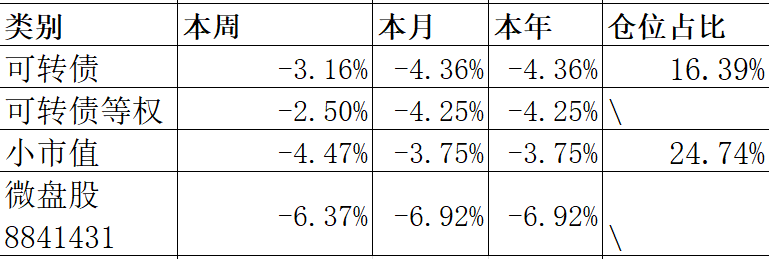

本周 0%,本月 -0.38%,全年净值1.0084。持仓结构

目前持仓大体结构如下:本周操作

1、按计划加了一手茅台本周感想

1、茅台的价值个人对茅台研究不深,只是觉得目前的价格不贵,3%的股息率,预计10%的增长,25pe,毛估估可以长持。先拿着吧,原来计划做网格的,看目前市场价格可能暂时网不出去了,菜鸟就是这样想做个短线,结果做成长线。

2、可转债的确定性

今年实盘的策略中,截止目前浮盈最多最稳的依然是可转债;最近一直在思考要不要进一步增加可转债占比,以及如何增加。初步考虑可转债最多可以增加到35%-45%,如果找机会降低V2占比、自主交易占比。

3、粗心总要付出代价

本周中午操作时,又出现不小心将可转债以“卖卷还款”的方式卖出,无畏的增加了不少摩擦成本。

下周计划

1、机会合适逐步搬家,哪里交易成本低往哪里搬;能省则省。

0

当前配置中海外和其他品种配置太少,低相关配置还需进一步增加,不过美股、大饼都在高位实在是买不下手。

2、懂的重要性

大佬都提到懂的重要性,“不懂不做”、“只做懂的生意”;自己反思了一下似乎都不懂;如果都不懂公司如何提高胜率,懂策略、懂量化是否可行?从金老师的业绩看是可行的,选择适合自己的路更重要。

3、改正错误最佳时间是发现的第一时间

由于融资融券的限制,自己在可转债轮动时不小心卖出一份可转债还款了,造成没有可用资金买入可转债,看着明电转2分数较多,自己就减仓一份;实际当时最好的策略是卖出所有融资股票,重新按策略配置。由于自己的误操作,造成少了一份明电转2,结果第二天明电转2大涨13%+,郁闷啊。

2、增加2%左右的小市值,波段性增加,后续涨回来后会减仓。

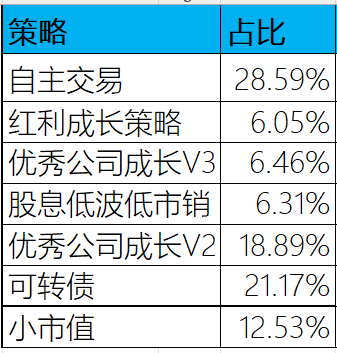

6月第1周

本周 -0.38%,本月 -0.38%,全年净值1.0084。持仓结构

目前持仓大体结构如下:本周操作

1、增加大盘策略,大盘策略在6月初的回调表现不错。本周感想

1、低相关配置当前配置中海外和其他品种配置太少,低相关配置还需进一步增加,不过美股、大饼都在高位实在是买不下手。

2、懂的重要性

大佬都提到懂的重要性,“不懂不做”、“只做懂的生意”;自己反思了一下似乎都不懂;如果都不懂公司如何提高胜率,懂策略、懂量化是否可行?从金老师的业绩看是可行的,选择适合自己的路更重要。

3、改正错误最佳时间是发现的第一时间

由于融资融券的限制,自己在可转债轮动时不小心卖出一份可转债还款了,造成没有可用资金买入可转债,看着明电转2分数较多,自己就减仓一份;实际当时最好的策略是卖出所有融资股票,重新按策略配置。由于自己的误操作,造成少了一份明电转2,结果第二天明电转2大涨13%+,郁闷啊。

下周计划

1、如果茅台跌破1600,跌到1567计划买入一份2、增加2%左右的小市值,波段性增加,后续涨回来后会减仓。

0

2、增加部分分红股票,中国移动和山煤国际

本周感想

1、回撤控制

5月回撤比较明显,由于还缺少海外配置、做空配置,分红策略配置较少;回撤幅度还稍大。计划后续逐步添加海外配置,至于做空需要再观察。

2、分红的重要性

特别国债2.75%的利息已经被哄抢,对于高分红且稳定的股票实际更有价值;还需要进一步增加这块的配置比例。

3、避免被情绪干扰

今年大幅增加了策略的配置,就是为了避免被情绪干扰;价值投资确实难,我自己选择一条适合自己的路。多策略为主+少量自主偏价值的投资。

下周计划

1、继续可转债小市值轮动

2、其他暂无

5月第3周

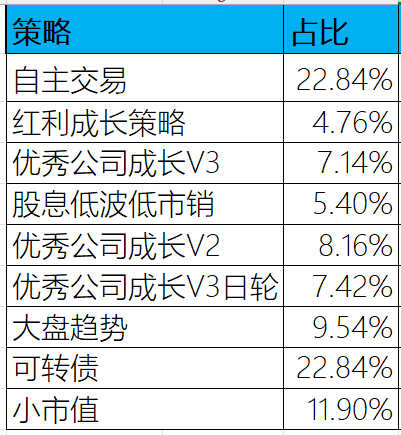

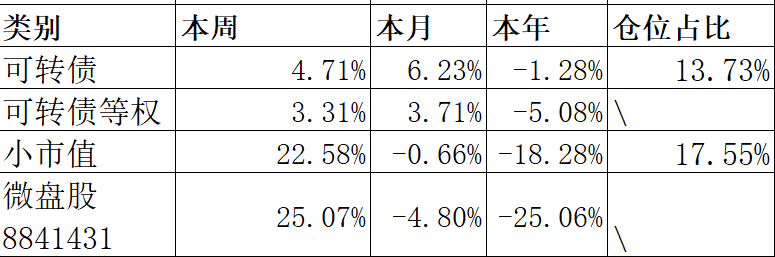

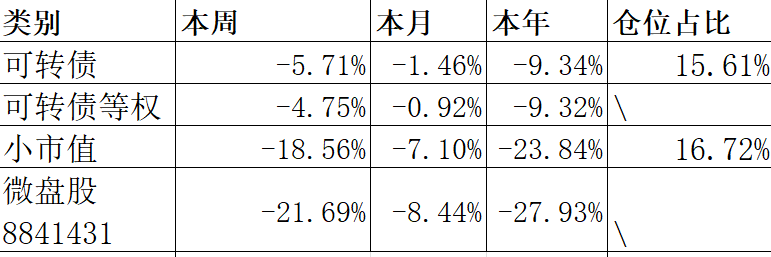

本周 -2.41%,本月 1.83%,全年净值1.025。持仓结构

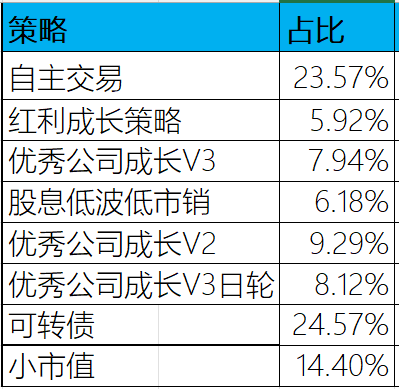

目前持仓大体结构如下:本周操作

1、V3股票策略调整一半为日轮,从回测看日轮效果更好。2、增加部分分红股票,中国移动和山煤国际

本周感想

1、回撤控制

5月回撤比较明显,由于还缺少海外配置、做空配置,分红策略配置较少;回撤幅度还稍大。计划后续逐步添加海外配置,至于做空需要再观察。

2、分红的重要性

特别国债2.75%的利息已经被哄抢,对于高分红且稳定的股票实际更有价值;还需要进一步增加这块的配置比例。

3、避免被情绪干扰

今年大幅增加了策略的配置,就是为了避免被情绪干扰;价值投资确实难,我自己选择一条适合自己的路。多策略为主+少量自主偏价值的投资。

下周计划

1、继续可转债小市值轮动

2、其他暂无

0

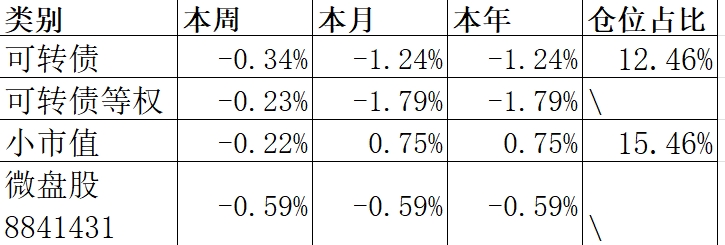

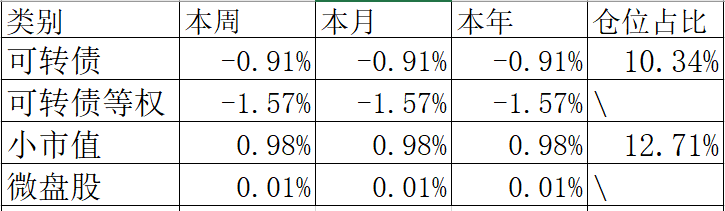

小市值和可转债表现对比如下:

本周操作

1、按计划减仓迈瑞,分别在312、315减仓

2、减仓高股息股票,增加可转债

3、减仓腾讯,减少约20%腾讯仓位

本周感想

1、减仓迈瑞后,迈瑞下跌

本次迈瑞的波段算是吃到了,希望它继续下跌给我买入机会。

2、大体结构比例完成调整,需要局部优化

可转债小市值差不多40%,自主比例20%有点;在股票策略里面还需要继续优化,计划增加部分日轮策略配合趋势,希望能抓到更多的涨幅。

下周计划

1、继续可转债小市值轮动

2、下周有几个策略需要调仓,计划调整到位

3、增加一个v4策略,相比现在的V3主要变是日轮,并且增加一个排除因子,收益率上差不多,历史回测大约40%年化

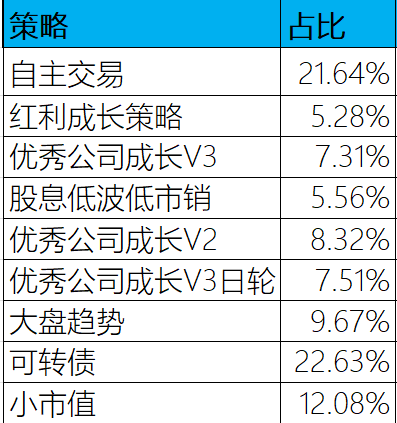

5月第一周

本周 2.53%,本月 2.53%,全年净值1.0352。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

1、按计划减仓迈瑞,分别在312、315减仓

2、减仓高股息股票,增加可转债

3、减仓腾讯,减少约20%腾讯仓位

本周感想

1、减仓迈瑞后,迈瑞下跌

本次迈瑞的波段算是吃到了,希望它继续下跌给我买入机会。

2、大体结构比例完成调整,需要局部优化

可转债小市值差不多40%,自主比例20%有点;在股票策略里面还需要继续优化,计划增加部分日轮策略配合趋势,希望能抓到更多的涨幅。

下周计划

1、继续可转债小市值轮动

2、下周有几个策略需要调仓,计划调整到位

3、增加一个v4策略,相比现在的V3主要变是日轮,并且增加一个排除因子,收益率上差不多,历史回测大约40%年化

0

小市值和可转债表现对比如下:

2、按计划轮动股票策略

上周按计划加仓部分迈瑞,本周迈瑞已经站上288;希望在一季报的利好出来后下周能继续上涨破300。

2、越来越爱可转债

越来越喜欢可转债,相比等权有明显的收益,时不时出现爆款,几乎后续进一步加仓可转债,希望后续逐步提升到35%。

2、古井贡出了年报和季报,一如既往的优秀;目前位置B股明显偏低,继续拿着分红加仓。

3、如果迈瑞站上300预计减仓一部分

本周大涨,4月翻红

本周 3.17%,本月 1.76%,全年净值0.974。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

1、按计划轮动可转债2、按计划轮动股票策略

本周感想

1、迈瑞如期上涨上周按计划加仓部分迈瑞,本周迈瑞已经站上288;希望在一季报的利好出来后下周能继续上涨破300。

2、越来越爱可转债

越来越喜欢可转债,相比等权有明显的收益,时不时出现爆款,几乎后续进一步加仓可转债,希望后续逐步提升到35%。

下周计划和期待

1、暂无其他交易计划,继续轮动可转债2、古井贡出了年报和季报,一如既往的优秀;目前位置B股明显偏低,继续拿着分红加仓。

3、如果迈瑞站上300预计减仓一部分

0

小市值和可转债表现对比如下:

2、可转债更换新账户,开启新策略

3、加仓迈瑞医疗(268左右加仓迈瑞医疗)

周一周二小市值迎来暴跌,个人损失惨重;经过慎重思考决定降低小市值仓位,事后看减仓在低点;思考原因还是波动太大,目前的占比过高;静慎重思考决定给与小市值低于15%的仓位。

2、可转债轮动的随机性——运气

由于换账户的原因,本周可转债没有交易;刚开始挺开心,本周一暴跌,但从周二开始策略发力,大幅跑赢可转债甚至跑赢大市;运气欠佳啊。

3、调整自己的持仓比例

经过思考将进一步降低自己自主操作的仓位,计划从30%降低到20%;小市值和可转债整体给到40%,其他股票策略40%。

下周计划

1、优化策略,降低红利成长策略的持仓数。

2、增加优秀公司成长V3占比,计划提升到15%左右,这个策略和V2相比主要差异在追涨和持仓数目上

小市值萎靡,继续回调

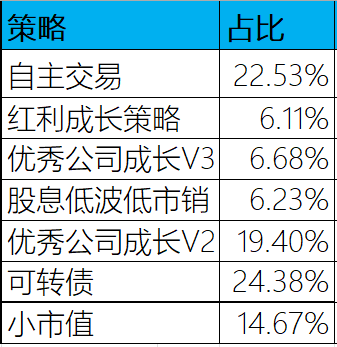

本周 -2.48%,本月 -1.36%,全年净值0.944。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

1、调整小市值策略,增加股息因子;目前看表现一般2、可转债更换新账户,开启新策略

3、加仓迈瑞医疗(268左右加仓迈瑞医疗)

本周感想

1、小市值占比周一周二小市值迎来暴跌,个人损失惨重;经过慎重思考决定降低小市值仓位,事后看减仓在低点;思考原因还是波动太大,目前的占比过高;静慎重思考决定给与小市值低于15%的仓位。

2、可转债轮动的随机性——运气

由于换账户的原因,本周可转债没有交易;刚开始挺开心,本周一暴跌,但从周二开始策略发力,大幅跑赢可转债甚至跑赢大市;运气欠佳啊。

3、调整自己的持仓比例

经过思考将进一步降低自己自主操作的仓位,计划从30%降低到20%;小市值和可转债整体给到40%,其他股票策略40%。

下周计划

1、优化策略,降低红利成长策略的持仓数。

2、增加优秀公司成长V3占比,计划提升到15%左右,这个策略和V2相比主要差异在追涨和持仓数目上

0

小市值和可转债表现对比如下:

建科机械在第二个涨停板打开,程序策略判断在涨停状态,因此没有卖出;继续坚定执行策略不人为干预。

2、可转债轮动的随机性——运气

和朋友使用一样的策略,但是因为工作的原因我都是13点轮动,朋友临近收盘轮动,最近朋友大幅超越我大约1个多点。确实运气无处不在。

3、新规后小市值风险陡增

从历史数据看小市值策略4月份通常跌幅较大,尤其是下旬;周五的新规的退市力度加大了;长期看是好事情,小市值策略如何应对?我自己目前准备加入股息因子,从回测结果看年化降低了,但目前面对新规属于新形势,需要调整策略。

2、微调小市值策略,增加股息因子,程序自动换股

本周回调,期待新规

本周 -1.84%,本月 1.15%,全年净值0.968。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

新增一个策略占比6%+;历史回测看该策略有超过30%的年化,在此建个观察仓跟踪着。华生科技连续跌停后开板,交易程序按计划卖出。本周感想

1、坚定执行策略建科机械在第二个涨停板打开,程序策略判断在涨停状态,因此没有卖出;继续坚定执行策略不人为干预。

2、可转债轮动的随机性——运气

和朋友使用一样的策略,但是因为工作的原因我都是13点轮动,朋友临近收盘轮动,最近朋友大幅超越我大约1个多点。确实运气无处不在。

3、新规后小市值风险陡增

从历史数据看小市值策略4月份通常跌幅较大,尤其是下旬;周五的新规的退市力度加大了;长期看是好事情,小市值策略如何应对?我自己目前准备加入股息因子,从回测结果看年化降低了,但目前面对新规属于新形势,需要调整策略。

下周计划

1、换可转债账户;由于佣金和qmt等原因,计划更换券商。2、微调小市值策略,增加股息因子,程序自动换股

0

小市值和可转债表现对比如下:

华生科技在9个涨停后,直接封死在跌停板;有人可能会想如果第9个涨停卖出多好,可惜人不是神,如果不是坚持策略,大概率前几个涨停就忍不住卖了,所以坚定执行就好。

2、可转债轮动个数的选择

当前可转债采用8支每日轮动,对于小资金比较合适;如果是大资金每日轮动相当繁琐。持仓的可转债数目少,可能会造成短期波动较大,但从回测效果看支数不宜过多。

3、4月小市值风险偏高

从历史数据看小市值策略4月份通常跌幅较大,尤其是下旬;主要原因是公布的年报和一季报爆雷;如何应对,每个人有每个人的方法,我自己依然选择不动,按策略指示执行。

春节后反弹新高,几大策略持续发力,静待4月下旬调整

2024年第13周 3.04%,本月 3.04%,全年净值0.9861。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

按计划清仓山煤国际,在山煤国际上赚了一些钱,但意外降低分红确实出乎意料,按计划直接清仓。其余策略均按计划执行,无变化。本周感想

1、策略执行需要坚定华生科技在9个涨停后,直接封死在跌停板;有人可能会想如果第9个涨停卖出多好,可惜人不是神,如果不是坚持策略,大概率前几个涨停就忍不住卖了,所以坚定执行就好。

2、可转债轮动个数的选择

当前可转债采用8支每日轮动,对于小资金比较合适;如果是大资金每日轮动相当繁琐。持仓的可转债数目少,可能会造成短期波动较大,但从回测效果看支数不宜过多。

3、4月小市值风险偏高

从历史数据看小市值策略4月份通常跌幅较大,尤其是下旬;主要原因是公布的年报和一季报爆雷;如何应对,每个人有每个人的方法,我自己依然选择不动,按策略指示执行。

下周计划

1、找机会增加一部分可转债仓位;计划提升3%仓位,增加方防守。

0

小市值和可转债表现对比如下:

本月收益主要是小市值贡献的,本月小市值16%的涨幅,几乎跑赢微盘股5个点,其中华生科技贡献不小。从以往历史看大概率每隔一段时间总能抓到连板的炒作股票;目前已经7连板,后续什么时候打开就什么时候卖。小市值在A股市场中依然有效,虽然经过年初的暴跌,目前大浴缸还亏6%左右,有信心小市值今年依然正收益。

2、策略需要坚定执行,受到挑战时,需要思考其中的逻辑

本月将之前的可转债策略有单策略调整为双策略,结果本月大幅跑输等权,当然有运气成分,但从回测数据看,历史上目前使用的两个策略由于只数减少,跌的时候可能多跌一些,涨的时候可能更猛一些。进行坚持进一步观察。

3、万物皆周期,煤炭回调

3月份煤炭回调幅度不小,尤其是近期山煤公布了分红,低于市场预期,预计煤炭周一会受到较大挑战。煤炭涨了三年,今年可能会遇到一些困难了。至于操作边走边看。

现在使用的券商融资成本稍高,计划换一个便宜点的。

2、进一步调整持仓结构,增加可转债比例

小市值通常4月份表现不好,如果确实跌下来会考虑增加一部分资金。可转债会进一步增加占比

3月总结:小市值发力,可转债策略受到挑战

2024年第12周 1.46%,本月 3.43%,全年净值0.957。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本月操作

3月对可转债策略进行了调整,将单策略调整为2个策略运行;股票策略更加聚焦策略有四个调整为3个。本月感想

1、A股高波动,韭菜比较多,小市值大概率还有可为本月收益主要是小市值贡献的,本月小市值16%的涨幅,几乎跑赢微盘股5个点,其中华生科技贡献不小。从以往历史看大概率每隔一段时间总能抓到连板的炒作股票;目前已经7连板,后续什么时候打开就什么时候卖。小市值在A股市场中依然有效,虽然经过年初的暴跌,目前大浴缸还亏6%左右,有信心小市值今年依然正收益。

2、策略需要坚定执行,受到挑战时,需要思考其中的逻辑

本月将之前的可转债策略有单策略调整为双策略,结果本月大幅跑输等权,当然有运气成分,但从回测数据看,历史上目前使用的两个策略由于只数减少,跌的时候可能多跌一些,涨的时候可能更猛一些。进行坚持进一步观察。

3、万物皆周期,煤炭回调

3月份煤炭回调幅度不小,尤其是近期山煤公布了分红,低于市场预期,预计煤炭周一会受到较大挑战。煤炭涨了三年,今年可能会遇到一些困难了。至于操作边走边看。

下月计划

1、调整账户,降低融资成本现在使用的券商融资成本稍高,计划换一个便宜点的。

2、进一步调整持仓结构,增加可转债比例

小市值通常4月份表现不好,如果确实跌下来会考虑增加一部分资金。可转债会进一步增加占比

0

小市值和可转债表现对比如下:

策略调整

2024年第11周+0.27%,全年净值0.9432。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

对股票策略占比进行调整,去掉回撤大的策略;对可转债策略进行调整,增加了新可转债策略,同时减少可转债只数,增加进攻性,从历史回测看收益率高于之前20%。本周感想

想要长期在资本市场赚钱,关键在于不亏;如何保持长期年度不亏,值得自己思考。对于持仓的个股品种,不要产生感情,过于执着。今年虽然还亏损5个多点,但有信心今年保持正收益。下周计划

计划进一步增加可转债占比,可能会减少一些医药或者电力相关仓位;后续的分红大部分也会投入到可转债里,目前持仓的策略中,可转债的确定性最强。人到中年不确定性增加,投资上需要选择拥有更多确定性的策略和品种。

0

误操作与策略选择

2024年第10周+0.27%,全年净值0.9407。

持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

完成多个策略观察仓配置,进一步提高策略占比。

本周感想

误操作让人郁闷;本周可转债、小市值、股票部分表现都不尽如人意。可转债由于自己的无操作错过了华宏转债的涨幅,本周跑输等权;由于是自己的误操作非常悔恨。小市值上周也大幅跑输等权,持仓中偏价值的小市值大幅跑输,暂时不准调整,相信回测,后面应该会均值回归。持仓中煤炭占比较大,煤炭今年太强势,到了还账的时候。

下周计划

今天分析了持仓中的多个股票策略,计划作出一些调整,去掉“优秀公司成长V1”,这个策略的波动性太大,而且周五晚上分析后发现打分因子也有明显缺陷;增加“优秀公司成长V2”到13%左右,“优秀公司策略”增加到10%左右。

调整可转债多因子的打分因子,近期的转股溢价率偏高,计划排除转股溢价率过高的,回测效果还不错,对因子进行修改,开始用新的策略。

2024年第10周+0.27%,全年净值0.9407。

持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

完成多个策略观察仓配置,进一步提高策略占比。

本周感想

误操作让人郁闷;本周可转债、小市值、股票部分表现都不尽如人意。可转债由于自己的无操作错过了华宏转债的涨幅,本周跑输等权;由于是自己的误操作非常悔恨。小市值上周也大幅跑输等权,持仓中偏价值的小市值大幅跑输,暂时不准调整,相信回测,后面应该会均值回归。持仓中煤炭占比较大,煤炭今年太强势,到了还账的时候。

下周计划

今天分析了持仓中的多个股票策略,计划作出一些调整,去掉“优秀公司成长V1”,这个策略的波动性太大,而且周五晚上分析后发现打分因子也有明显缺陷;增加“优秀公司成长V2”到13%左右,“优秀公司策略”增加到10%左右。

调整可转债多因子的打分因子,近期的转股溢价率偏高,计划排除转股溢价率过高的,回测效果还不错,对因子进行修改,开始用新的策略。

0

小市值和可转债表现对比如下:

反复打脸,执行多策略,减少自主交易

净值

2024年第9周-0.96%,全年净值0.9381。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

清掉了趋势仓位创成长、恒生科技,纳入成长红利策略,目前大约7%左右。本周感想

趋势容易出现反复打脸,自己有时候的逻辑容易飘逸。还是体系不够清楚,需要从宽度和深度两方面思考。从历史经验看,可能更倾向于宽度,通过多策略规范自己的操作,进一步减少自己的随意交易。下周计划

利用周末时间,挖掘了一个历史好公司的股息策略,计划下周开始实盘,2014年以来27%的年化,由于市盈率都低于20倍股息率也大于3%,整体看相对较稳,暂时给与5%-10%的仓位观察,进一步减少自己的自主仓位。

0

小市值和可转债表现对比如下:

进入震荡期,静待市场选择方向

净值

2024年第8周-0.82%,全年净值0.9281。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

减仓了部分山煤国际,计划吃个波段,但是周五山煤的大涨似乎有点出乎意料,暂时按计划继续等待,不着急补回。可转债波动不大,继续稳健;趋势加仓了创成长、恒生科技。本周感想

操作不多,感觉有时候越心急越容易犯错,不眼红别人的收益,做好自己的事情可能更加重要。举个例子:大家在高速路上或多或少都有这样的感觉,换道后发现原来的道更快。所有适当的坚持很重要,对于小市值、可转债按策略来;对于个股、ETF自己投资的逻辑是否改变、是否有更好的是我们应该考虑的问题。下周计划

暂无计划,继续可转债轮动,如果迈瑞医疗低到位,把高抛的接回来;山煤跌下来的话,把波段买回来。

0

小市值和可转债表现对比如下:

可转债本周跑赢等权1.4%,本月跑赢2.5%,一如既往的稳,主要超额来自于条件单收割脉冲。希望下周能够继续有好运收割到脉冲。

龙年回血了,高股息继续大涨

净值

2024年第6周7.39%,全年净值0.9368。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

减仓了迈瑞医疗,继续增加了煤炭(华阳股份、恒源煤电)、火电(内蒙华电),思考逻辑:迈瑞医疗目前pe31左右并且图形已经到压力位,煤炭主要从估值便宜的里面找,目前煤炭限产但整体需求持续增加,龙头个股涨幅较大,计划从估值偏低的个股入手;电力直接抄作业。可转债本周跑赢等权1.4%,本月跑赢2.5%,一如既往的稳,主要超额来自于条件单收割脉冲。希望下周能够继续有好运收割到脉冲。

本周感想

本周回血了,进一步增加防御性仓位,可能现在未必叫防御仓位了,煤炭本周涨幅大,短期有回调风险。春节前增加了煤炭,目前看已经赚钱了,对于这样现金流不错,又有高分红的标的,确实会越来越受追捧,特别是在降息的背景下。相信未来利息会越来越低,这样高分红的价值将越来越高,拭目以待。下周计划

暂无计划,继续可转债轮动,如果迈瑞医疗低到位,把高抛的接回来。

0

期待龙年表现

净值

2024年第6周0.5%,全年净值0.8723。

持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

增加部分医药个股,增加进攻性,目前仓位113%。

本周感想

由于春节期间出去游玩,现在才写周记,略过

下周计划

按计划轮动可转债,其他操作暂无

净值

2024年第6周0.5%,全年净值0.8723。

持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

增加部分医药个股,增加进攻性,目前仓位113%。

本周感想

由于春节期间出去游玩,现在才写周记,略过

下周计划

按计划轮动可转债,其他操作暂无

0

小市值和可转债表现对比如下:

投资很多时候都在追求自由现金流,股息自然是确定性最强的;经过这次下跌更加倾向于做防御性投资者,成长这个难度太高。股息+一定的成长+低PE或许是未来很长一段时间主要考虑的方向。这次高股息类占比增加到26%希望能熬过这次寒冬。

最多还能亏多少?

净值

2024年第5周-7.7%,全年净值0.868。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

本周继续调仓,调仓减少医药指数,增加煤炭石油等防守仓位,医疗医药将指数切换到个股,小市值由于跌太多占比进一步下降,年内不会再额外增加小市值,小市值账户剩余的金融后续会根据情况加仓小市值。可转债轮动时尽量选择更低价格的转债,增加防御。本周感想

本周跌幅较大,市场一片哀嚎,身边的朋友亏损大约在15%-30%,相比而言13%的亏损还能接受。底部到底在哪里?网上很多其他分析,我看下自己的历史最大回撤27%+,目前的这次回撤大约22%+,拭目以待看看能否在27%前止住。往年春节后往往会有较大的风格变化,这次会不会不一样,待进一步观察。投资很多时候都在追求自由现金流,股息自然是确定性最强的;经过这次下跌更加倾向于做防御性投资者,成长这个难度太高。股息+一定的成长+低PE或许是未来很长一段时间主要考虑的方向。这次高股息类占比增加到26%希望能熬过这次寒冬。

下周计划

投机的金融股卖掉,兰花科创的分红取出来过年,还是股息好啊。

0

持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

本周继续调仓,加仓小市值太着急遇到小市值大跌,减少小市值追大市值股票,结果来回打脸,最终没有跑赢小市值本周的表现。

下周计划

择机将小市值账户的部分资金全部加仓到小市值,坚定执行策略。

本周感想

本周有种来回打脸的感觉,小市值波动太大,如果没有前期的安全点确实不容易拿住。唯一安慰的是可转债本周跑赢等权较多,下周计划继续优化可转债持仓,持仓增加到10个。最近高股息比较火,分红确实是一种高确定的自由现金流,目前火热的煤炭是否可以持续需要继续观察;最近有几个方向纳入观察:伊利股份、老凤祥、迈瑞医疗。

回血了

净值

2024年第4周1.32%,全年净值0.9404。持仓结构

目前持仓大体结构如下:

小市值和可转债表现对比如下:

本周操作

本周继续调仓,加仓小市值太着急遇到小市值大跌,减少小市值追大市值股票,结果来回打脸,最终没有跑赢小市值本周的表现。

下周计划

择机将小市值账户的部分资金全部加仓到小市值,坚定执行策略。

本周感想

本周有种来回打脸的感觉,小市值波动太大,如果没有前期的安全点确实不容易拿住。唯一安慰的是可转债本周跑赢等权较多,下周计划继续优化可转债持仓,持仓增加到10个。最近高股息比较火,分红确实是一种高确定的自由现金流,目前火热的煤炭是否可以持续需要继续观察;最近有几个方向纳入观察:伊利股份、老凤祥、迈瑞医疗。

0

小市值和可转债表现对比如下:

对于医药医疗目前基本以行业ETTF为主,大家有没有什么好的标的可以一起交流。

小市值可转债偏弱,继续调仓

净值

2024年第3周-3.52%,净值0.9281。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

本周继续调仓换股,增加可转债和小市值仓位,目前合计占比40%+;但由于本周属于小弱大强,净值回撤比较明显。下周计划

视情况继续增加小市值+可转债,提升到45%+;择机调整结构,如果伊利出现机会,计划增加部分仓位。本周感想

上周想通过可转债降低波动,没想到大强小弱的一周,反而被打脸。上周提到关注伊利股份,实际上周表现还不错,0.45%的涨幅。预计春节前对小市值和可转债的增加操作会结束,大约合计45%+;股票会主要配置在高分红+消费+医药医疗。目前大盘已经连续跌4个季度,一季度收阴,2季度再收阴的话,就连续5个季度阴;可能是好的机会,如果真的出现,可能会用宽基指数ETF增加进攻性,也许会短期增加15-20%的融资仓位。对于医药医疗目前基本以行业ETTF为主,大家有没有什么好的标的可以一起交流。

0

小市值和可转债表现对比如下:

近期开始逐步关注伊利股份,股息接近4%,市盈率15左右;哪怕消费降级,牛奶这一类影响较小,感觉具备一定的安全边际,欢迎大家讨论。

继续下跌,逐步调仓

净值

2024年第2周-1.95%,净值0.962。持仓结构

目前持仓大体结构如下:小市值和可转债表现对比如下:

本周操作

本周继续增加可转债和小市值仓位,目前合计占比28%。下周计划

计划下周继续增加小市值+可转债,提升到35%+。本周感想

本周工作上很忙,由于工作调整,忙的状态将持续很久;在投资上更加追求稳定减少操作,进一步降低高弹性品种,追求投资稳定。后续重点关注可转债和小市值,可转债有防守属性,在24年整个经济阴霾下,期待能稳定跑赢大盘,取得超过银行理财的正收益。目前可转债净值2周跑赢等权0.5%,假设一年50周,如果平均每周跑赢等权0.5%,简单计算一年大约跑赢12.5%,待年底验证。小市值策略是今年持仓策略中除高股息策略外唯一正收益的策略,并且大幅跑赢微盘股,值得期待。近期开始逐步关注伊利股份,股息接近4%,市盈率15左右;哪怕消费降级,牛奶这一类影响较小,感觉具备一定的安全边际,欢迎大家讨论。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号