赞同来自: llllpp2016 、碧水春

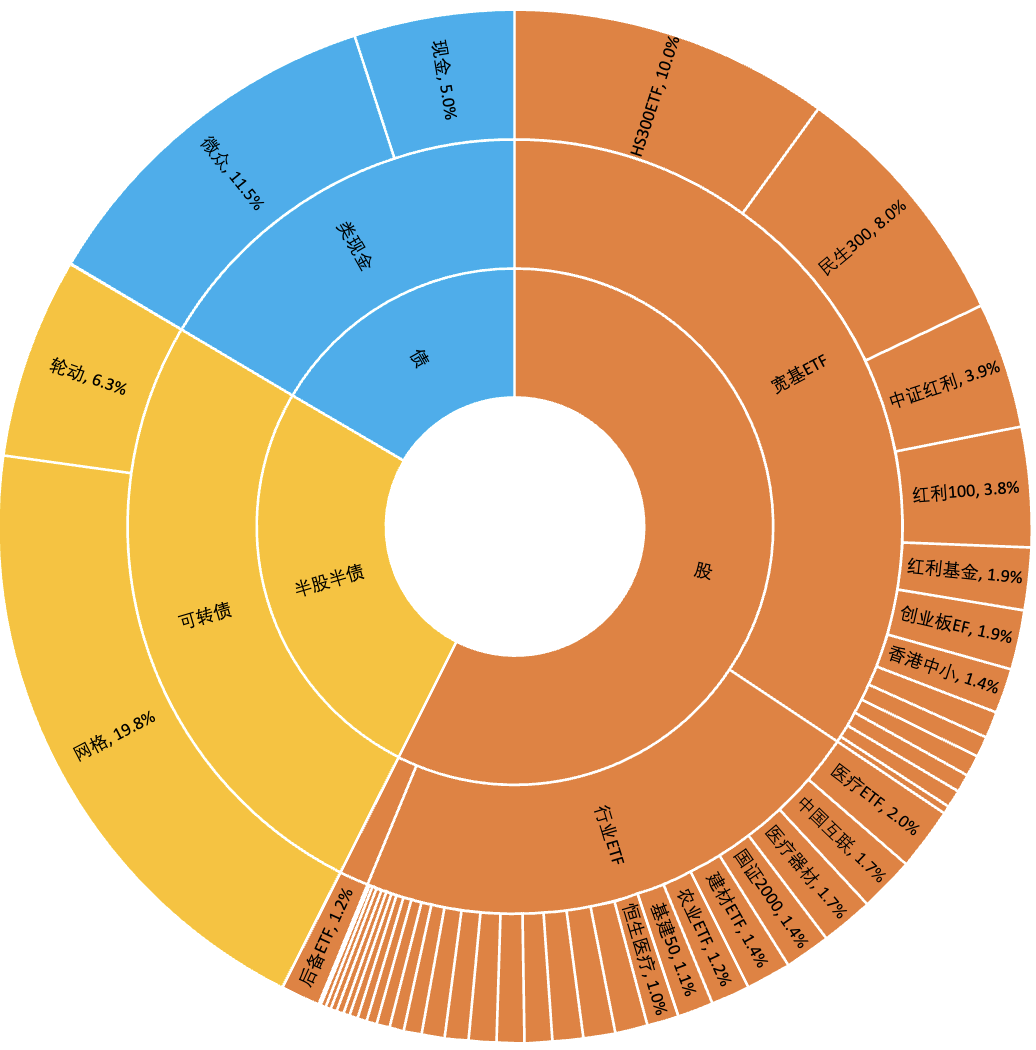

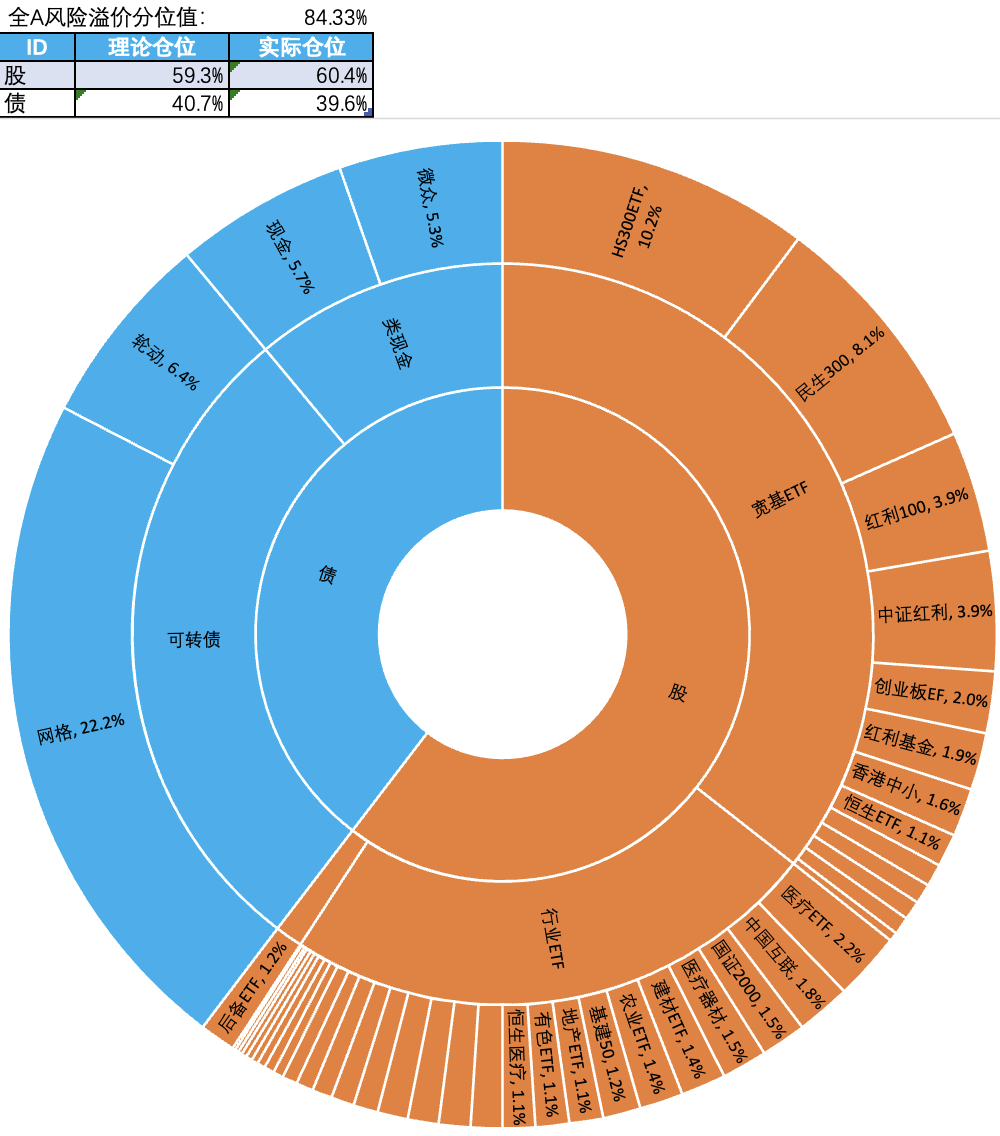

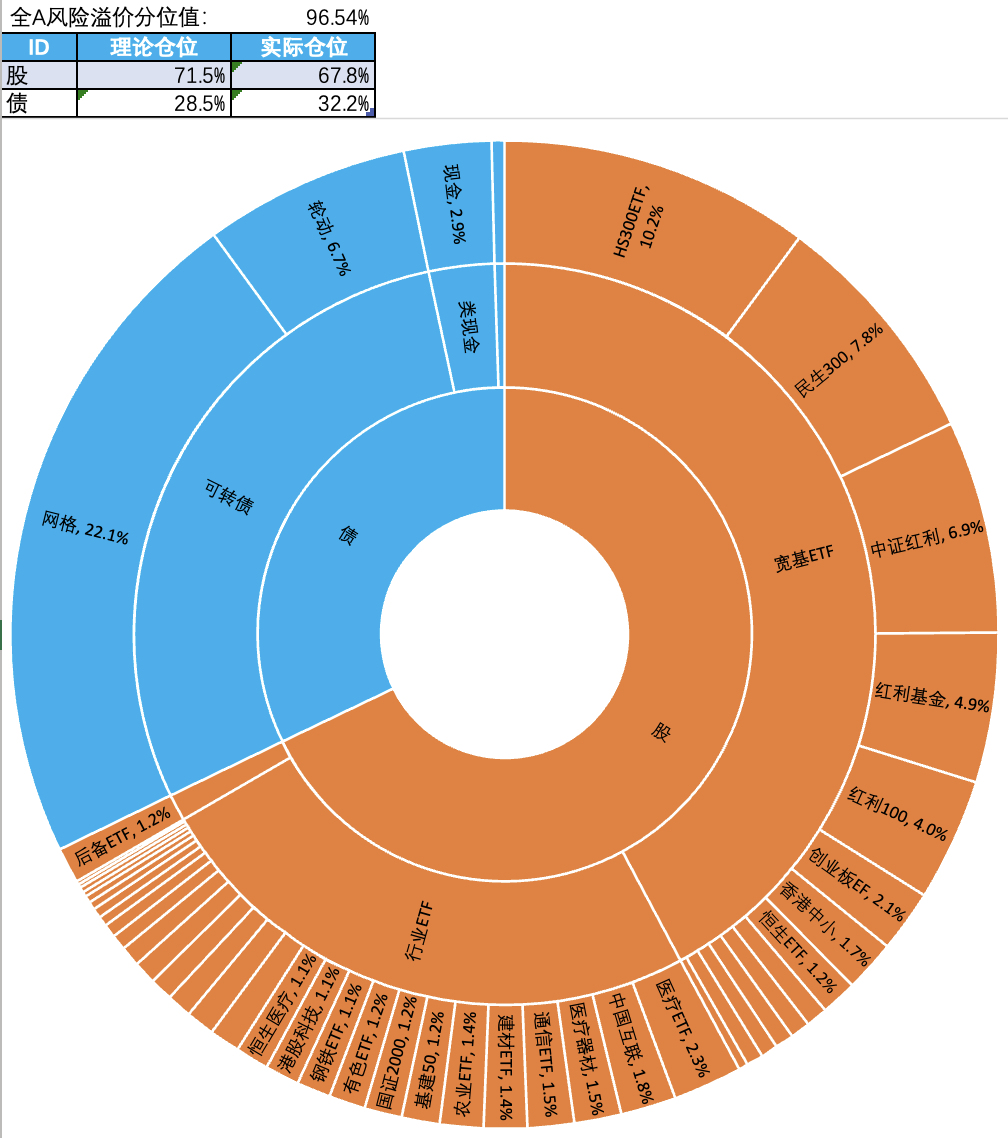

12月30日

当前配置:

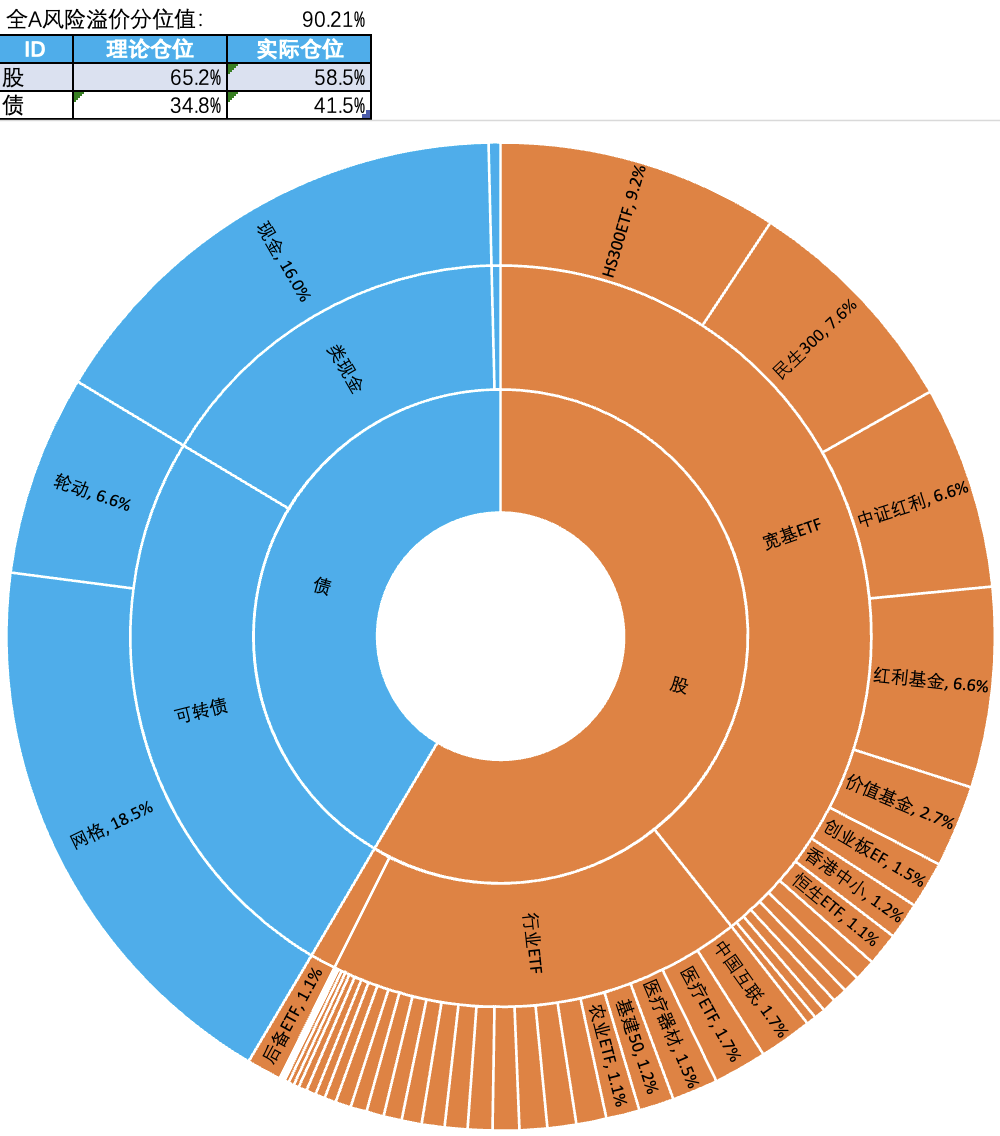

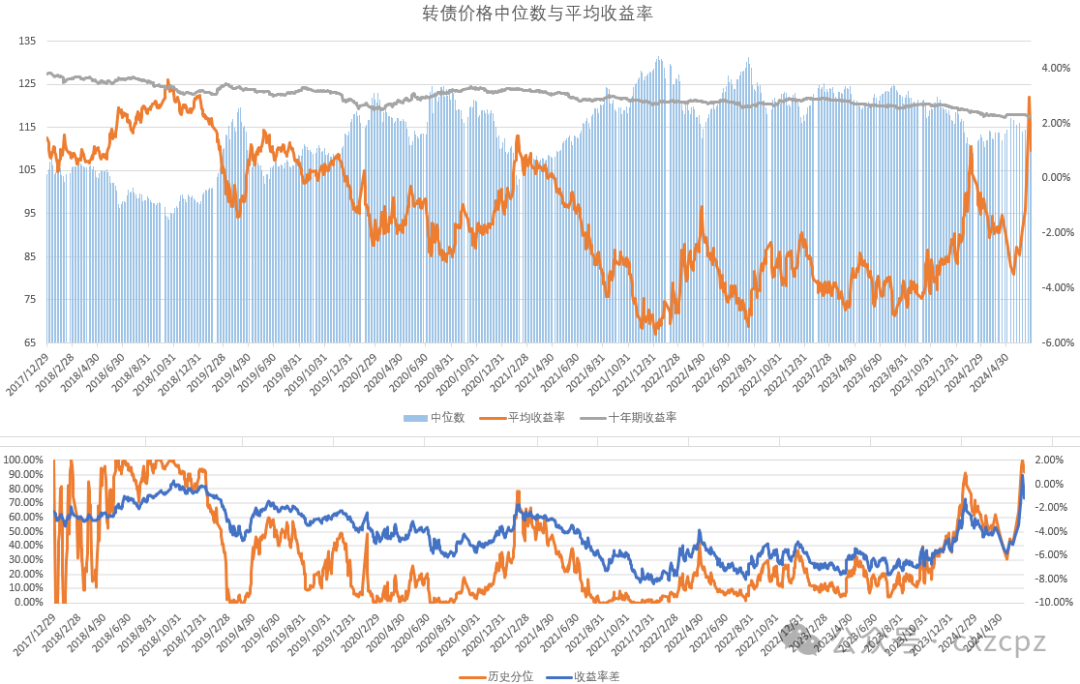

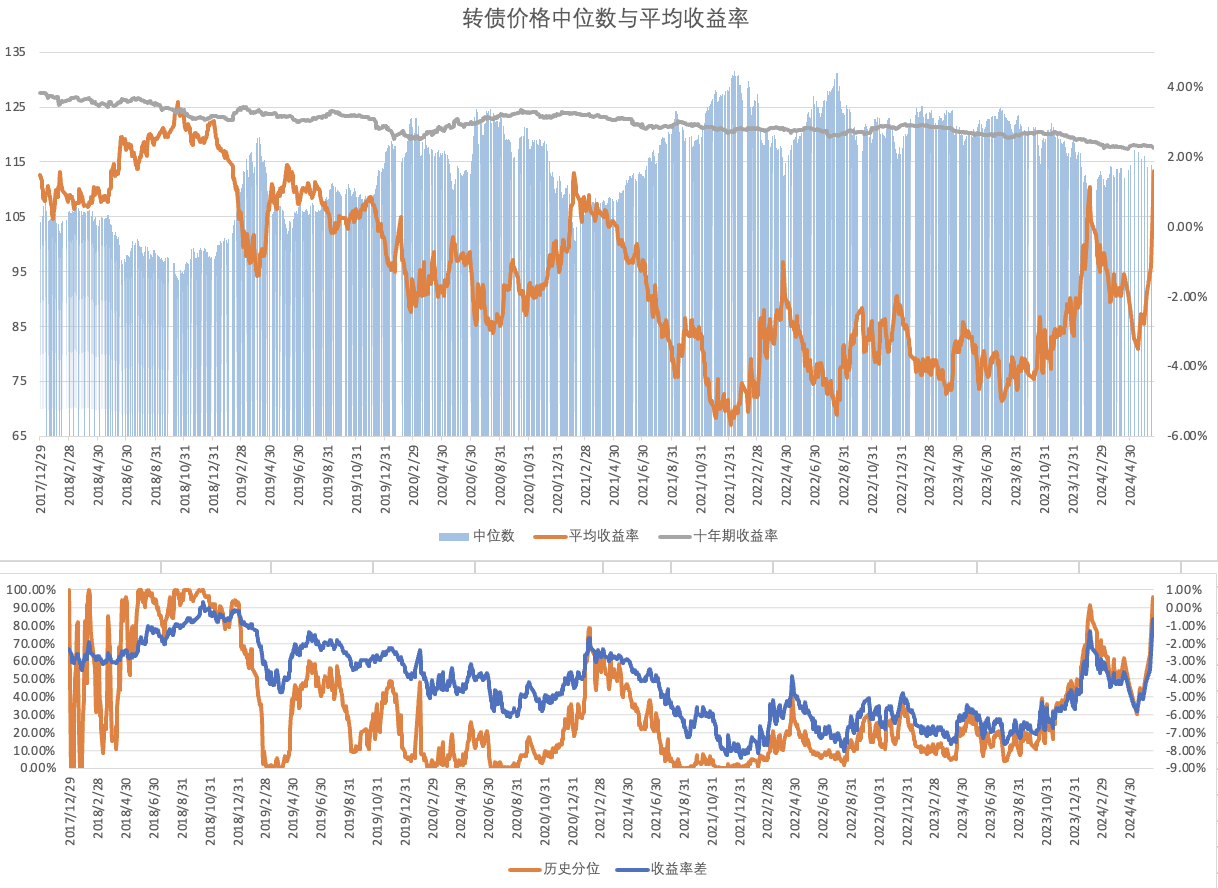

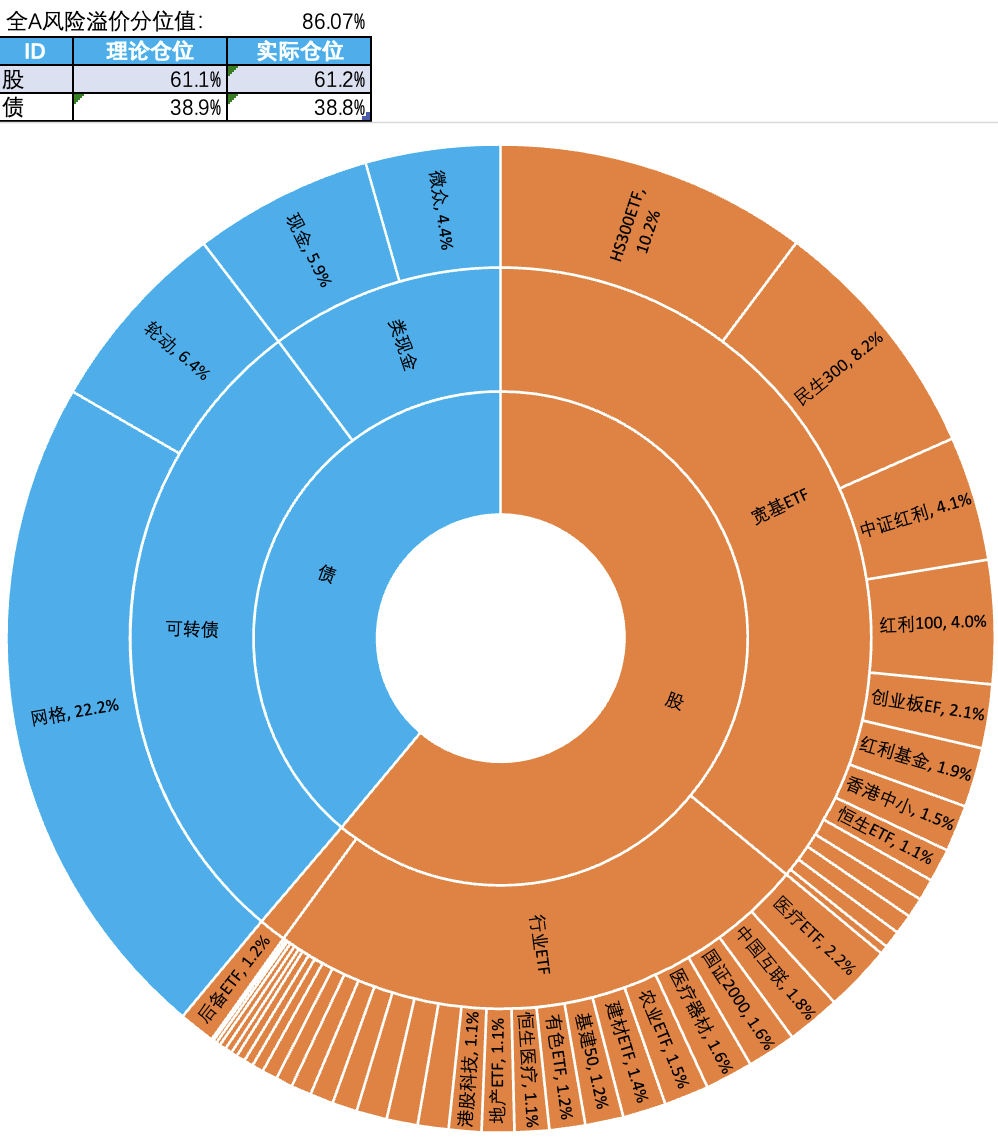

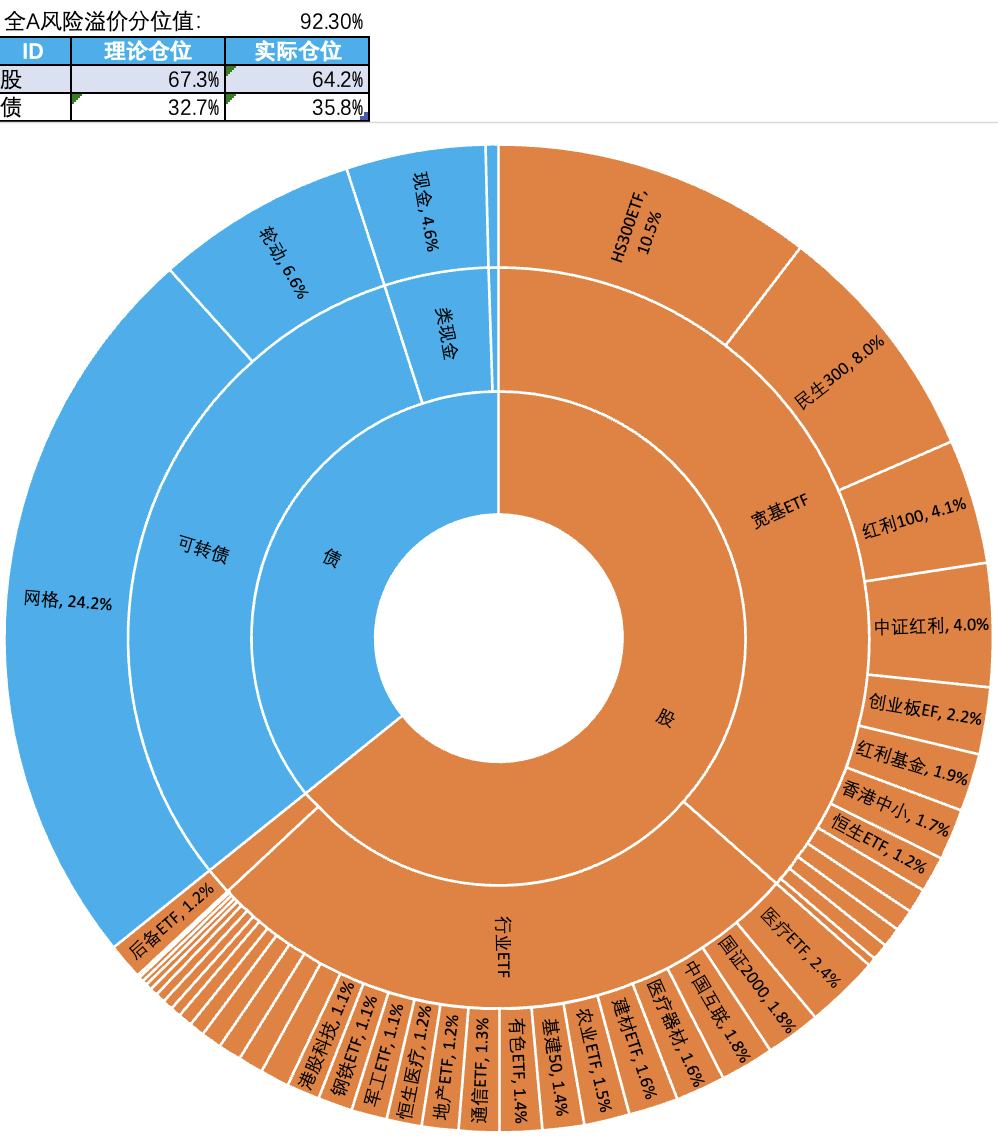

全a风险溢价百分位:78.75%->81.08%(越高越便宜)

转债风险溢价百分位:21.2%->37.3%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

细分化工 0.14 @ 14.48%CS电池 0.25 @ 25.30%

CS新能车 0.17 @ 17.44%

家用电器 0.13 @ 13.10%

中证银行 0.32 @ 31.80%

全指金融 0.29 @ 28.71%

HK银行 0.32 @ 32.29%

300非银 0.28 @ 27.73%

保险主题 0.26 @ 25.64%

房地产 0.10 @ 10.12%

CS物流 0.15 @ 14.78%

中证传媒 0.24 @ 23.94%

沪深300 1.39 @ 27.64%

中证500 1.86 @ 40.77%

国证2000 2.16 @ 31.10%

恒生指数 1.00 @ 27.01%

红利低波100 0.85 @ 59.40%

基本面50 0.99 @ 32.00%

小结

今年平平淡淡,没有出彩的操作,也没有大的失误。12月15日

当前配置:

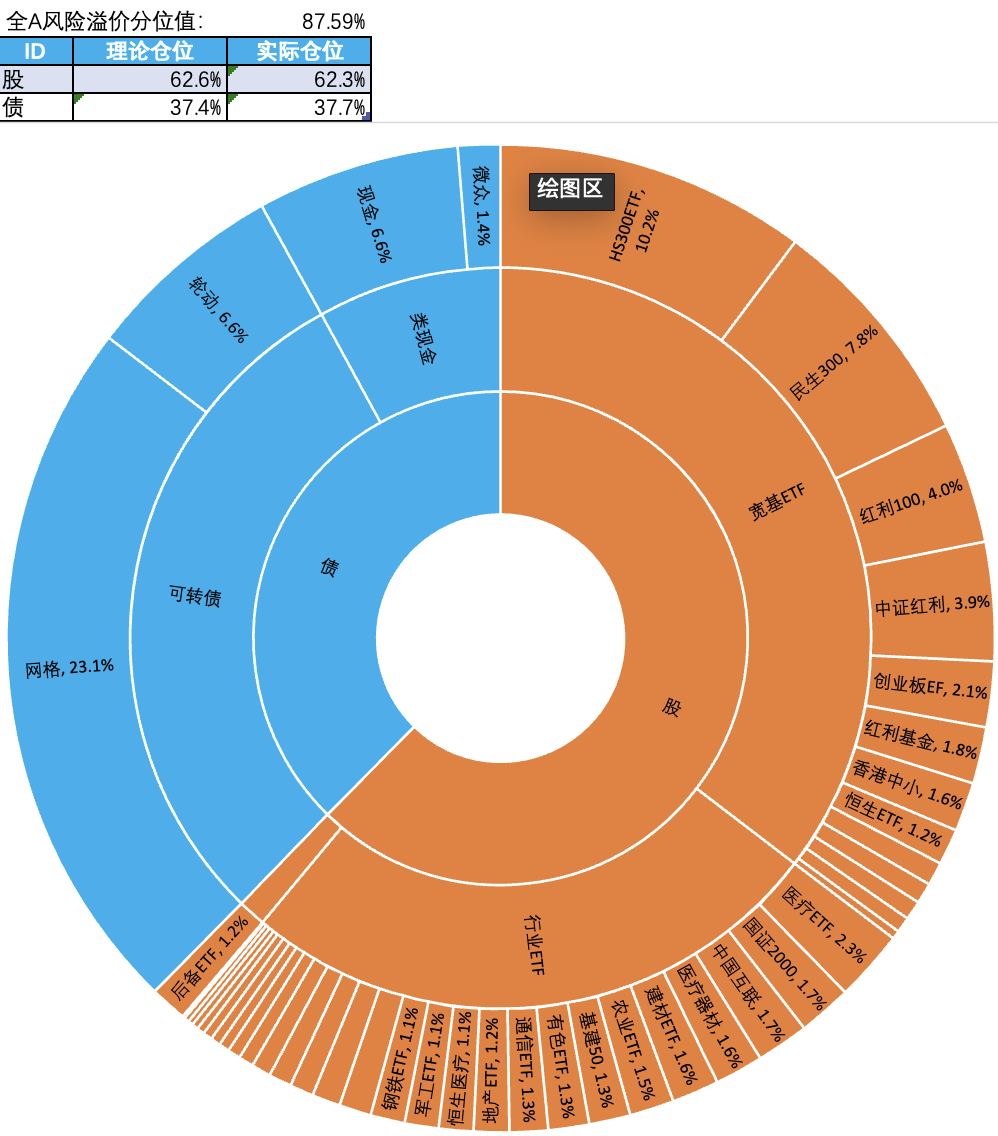

全a风险溢价百分位:72.64%->78.75%(越高越便宜)

转债风险溢价百分位:34.30%->21.2%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

细分化工 0.16 @ 16.45%CS电池 0.27 @ 27.40%

CS新能车 0.18 @ 18.26%

家用电器 0.12 @ 11.81%

中证银行 0.26 @ 26.29%

全指金融 0.26 @ 26.33%

HK银行 0.25 @ 24.92%

300非银 0.27 @ 26.74%

保险主题 0.22 @ 21.60%

房地产 0.13 @ 13.49%

CS物流 0.13 @ 13.48%

中证传媒 0.28 @ 28.18%

沪深300 1.34 @ 18.68%

中证500 1.80 @ 30.32%

国证2000 2.24 @ 40.23%

恒生指数 0.99 @ 26.39%

红利低波100 0.76 @ 46.05%

基本面50 0.96 @ 28.05%

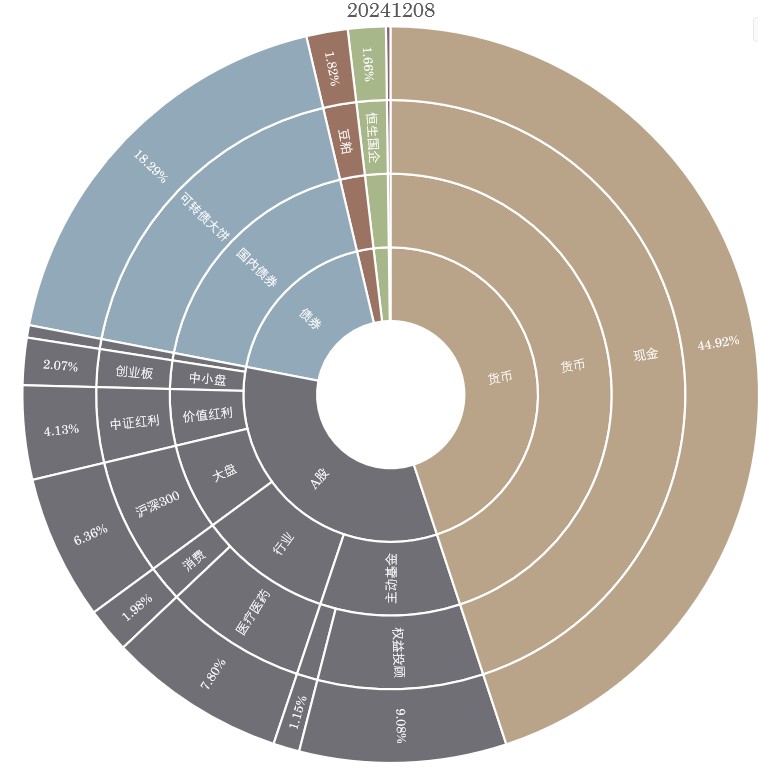

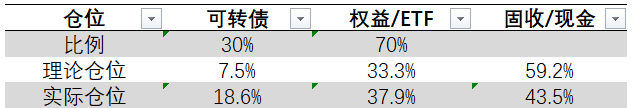

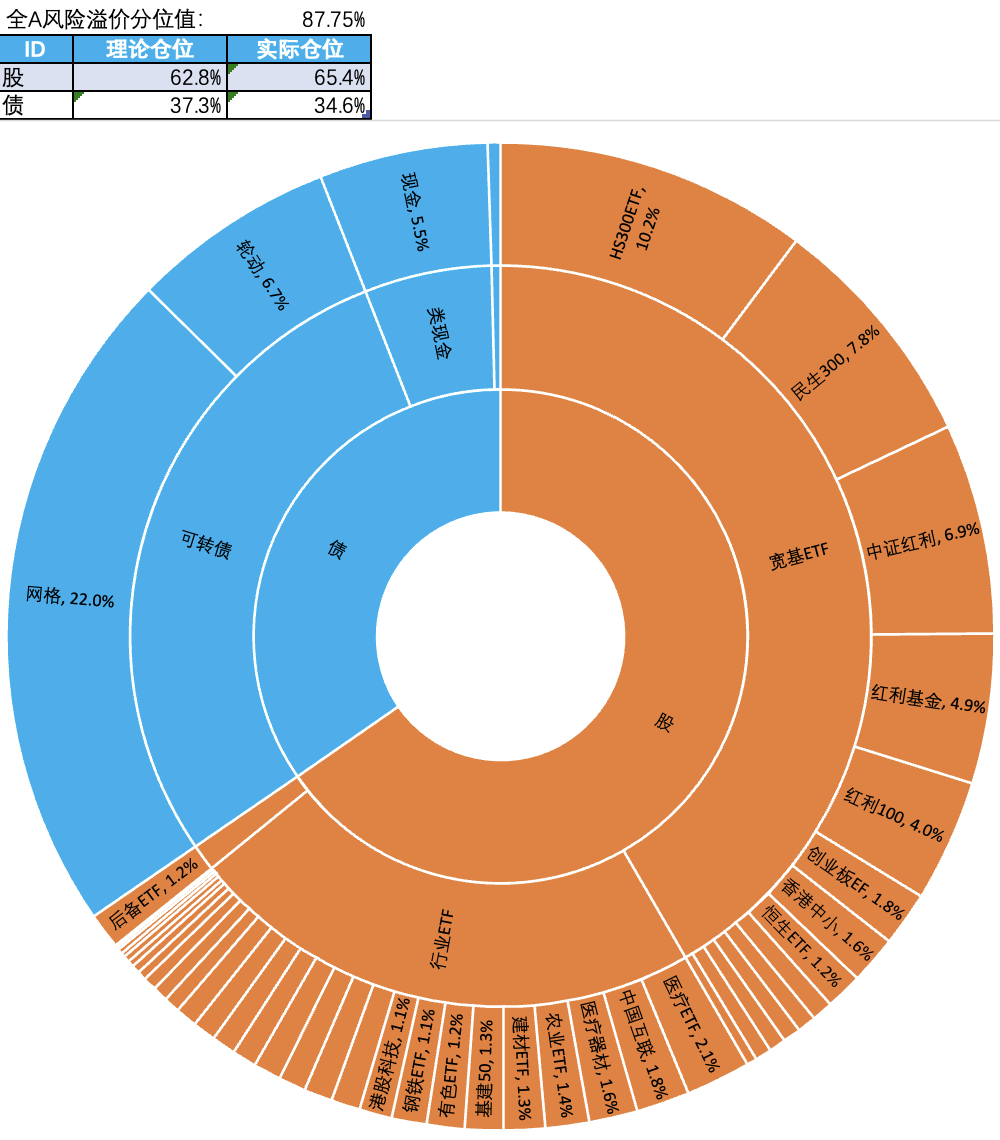

12月8日

当前配置:

全a风险溢价百分位:74.73%->72.64%(越高越便宜)

转债风险溢价百分位:41.90%%->34.30%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

细分化工 0.17@17.07%光伏产业 0.28@28.48%

CS电池 0.29@29.29%

CS新能车 0.19@18.88%

家用电器 0.11@10.70%

中证银行 0.26@26.12%

全指金融 0.27@26.78%

HK银行 0.24@24.23%

300非银 0.29@28.67%

保险主题 0.22@22.15%

房地产 0.15@14.81%

CS物流 0.14@13.82%

中证传媒 0.27@27.48%

沪深300 1.35@20.16%

中证500 1.80@29.74%

国证2000 2.22@38.42%

恒生指数 0.98@23.35%

红利低波100 0.76@46.23%

基本面50 0.96@28.26%

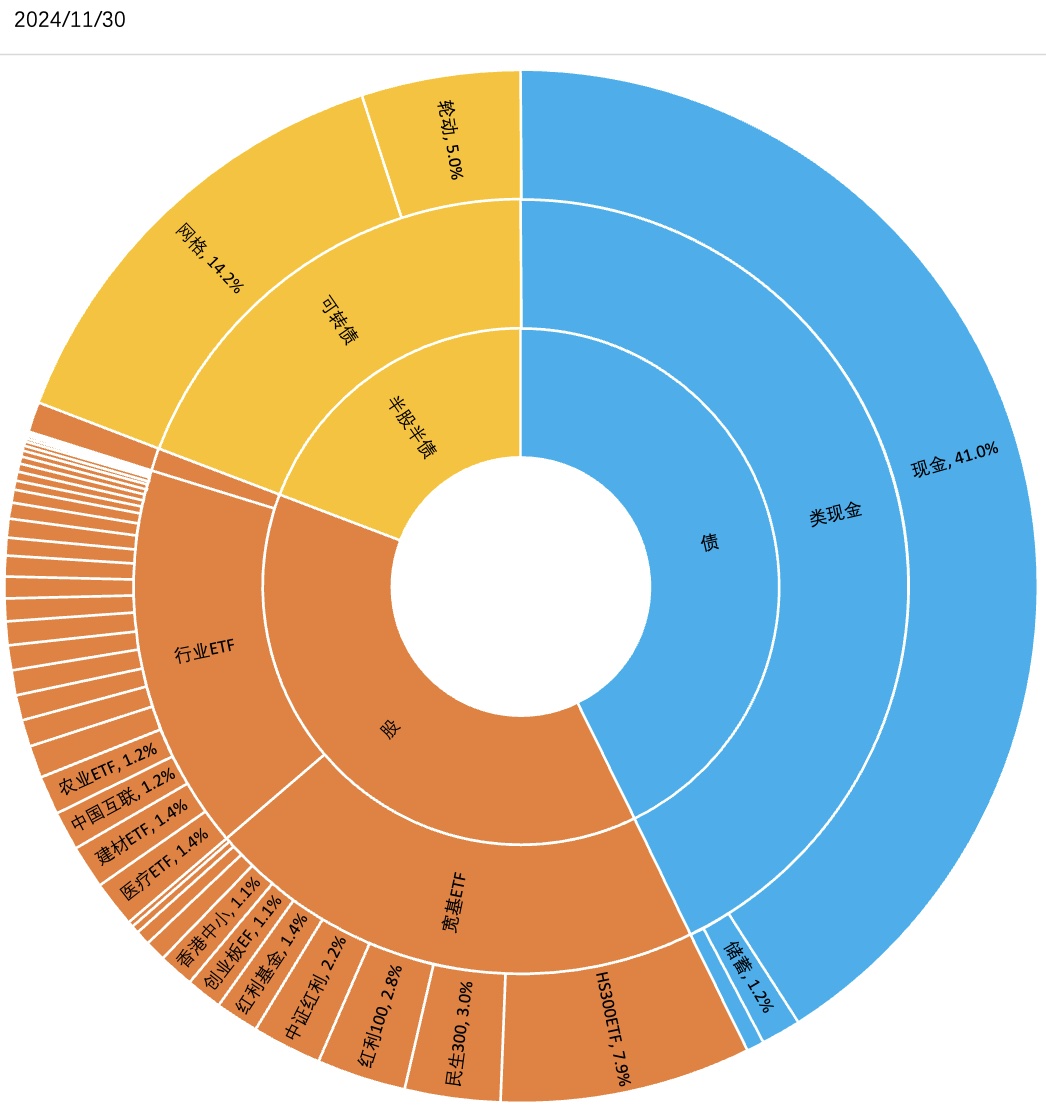

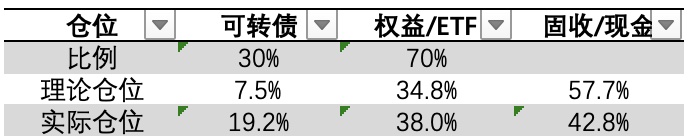

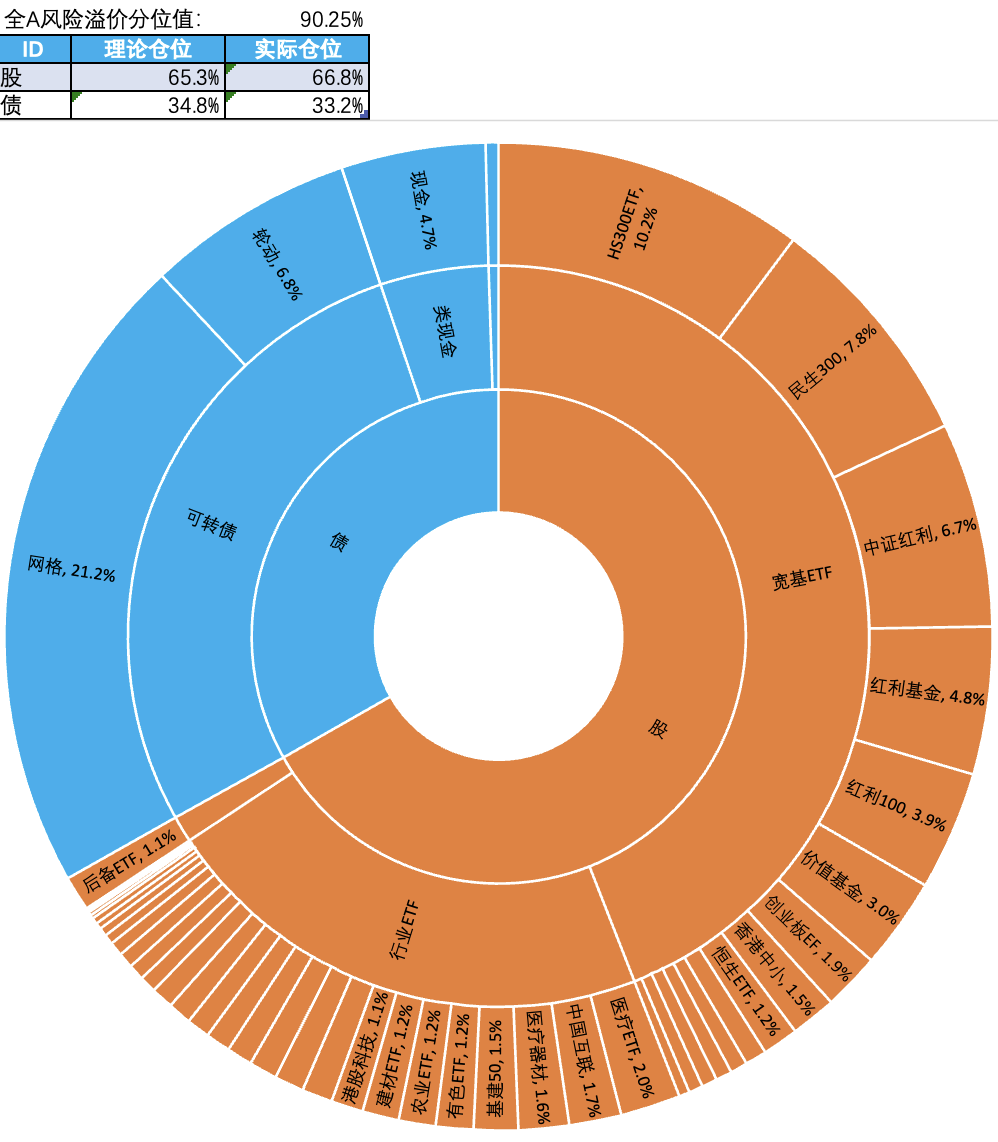

11月30日

当前配置:

全a风险溢价百分位:76.28%->74.73%(越高越便宜)

转债风险溢价百分位:50.2%->41.90%%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

细分化工 0.16@16.33%光伏产业 0.32@32.04%

CS电池 0.28@28.47%

CS新能车 0.18@18.43%

家用电器 0.07@7.00%

中证银行 0.24@23.98%

全指金融 0.25@25.22%

HK银行 0.19@19.39%

300非银 0.27@26.61%

保险主题 0.15@14.71%

房地产 0.13@13.12%

CS物流 0.11@10.76%

中证传媒 0.22@21.88%

沪深300 1.33@16.04%

中证500 1.76@24.39%

国证2000 2.16@31.10%

恒生指数 0.95@15.18%

红利低波100 0.74@42.68%

基本面50 0.94@25.96%

记录

北交所打新:科隆新材*400赞同来自: llllpp2016

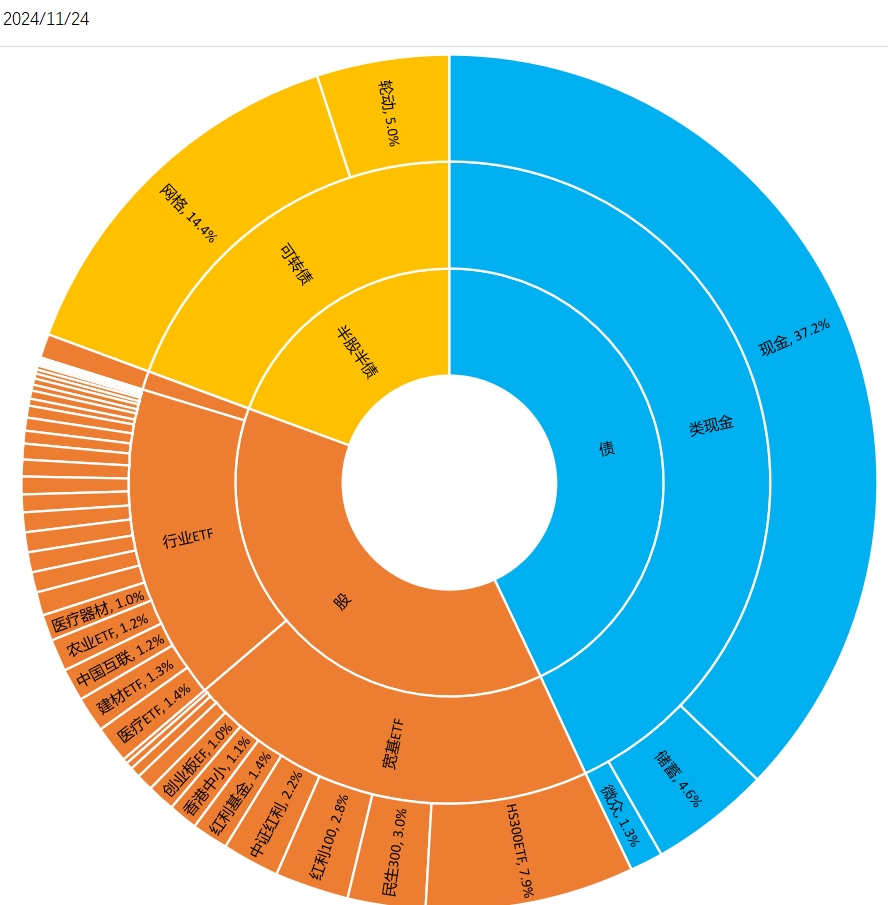

11月24日

当前配置:全a风险溢价百分位:72.83%->76.28%(越高越便宜)

转债风险溢价百分位:51%->50.2%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业

脱离网格区准备卖出:

细分化工,PB:2.09@19.29%->2.04@14.97%

光伏产业,PB:2.13@32.49%->2.04@26.55%

CS电池,PB:3.31@29.37%->3.24@27.52%

新能源车,PB:3.18@18.66%->3.14@18.29%

家用电器,PB:2.63@8.92%->2.57@6.49%

中证银行,PB:0.60@23.04%->0.60@22.58%

全指金融,PB:0.77@24.31%->0.77@24.31%

HK银行,PB:0.48@19.28%->0.48@19.53%

300非银,PB:1.53@27.81%->1.46@26.04%

保险主题,PB:0.75@15.03%->0.74@12.59%

房地产,PB:0.82@11.48%->0.82@10.86%

物流,PB:1.32@11.34%->1.30@9.50%

中证传媒,PB:2.16@20.24%->2.10@18.43%

沪深300,PB:1.34@17.36%->1.31@13.04%

中证500,PB:1.78@26.57%->1.73@20.69%

国证2000,PB:2.11@24.38%->2.09@21.72%

恒生指数,PB:0.95@16.57%->0.94@13.64%

红利低波,PB:0.74@42.26%->0.73@40.77%

基本面50,PB:0.94@26.53%->0.93@23.90%

记录:

北交所打新:胜业电气*400

11月16日

当前配置:

全a风险溢价百分位:67.73%->72.83%(越高越便宜)

转债风险溢价百分位:33.1%->51%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

细分化工,PB:2.09@19.29%光伏产业,PB:2.13@32.49%

CS电池,PB:3.31@29.37%

新能源车,PB:3.21@18.95%->3.18@18.66%

家用电器,PB:2.69@11.54%->2.63@8.92%

中证银行,PB:0.61@23.57%->0.60@23.04%

全指金融,PB:0.60@23.04%->0.78@24.89%

HK银行,PB:0.50@24.35%->0.48@19.28%

300非银,PB:1.65@36.45%->1.53@27.81%

保险主题,PB:0.78@21.70%->0.75@15.03%

房地产,PB:0.91@17.48%->0.82@11.48%

物流,PB:1.36@13.85%->1.32@11.34%

中证传媒,PB:2.14@19.42%->2.16@20.24%

沪深300,PB:1.38->25.05%->1.34@17.36%

中证500,PB:1.75@23.65%->1.78@26.57%

国证2000,PB:2.20@35.32%->2.11@24.38%

恒生指数,PB:1.01@29.52%->0.95@16.57%

红利低波,PB:0.75@43.76%->0.74@42.26%

基本面50,PB:0.96@27.89%->0.94@26.53%

记录:

北交所打新:万源通*300

赞同来自: sothin

11月8日

当前配置:

全a风险溢价百分位:75.34%->67.73%(越高越便宜)

转债风险溢价百分位:51.50%->33.1%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

新能源车,PB:3.21@18.95%家用电器,PB:2.61@7.64%->2.69@11.54%

中证银行,PB:0.61@23.32%->0.61@23.57%

全指金融,PB:0.78@24.76%->0.81@26.82%

HK银行,PB:0.50@22.84%->0.50@24.35%

证券保险,PB:1.65@36.45%

保险主题,PB:0.76@16.49%->0.78@21.70%

房地产,PB:0.86@13.49%->0.91@17.48%

物流,PB:1.32@11.21%->1.36@13.85%

中证传媒,PB:2.00@14.36%->2.14@19.42%

沪深300,PB:1.38->25.05%

中证500,PB:1.78@26.82%->1.75@23.65%

国证2000,PB:2.20@35.32%

恒生指数,PB:1.00@27.97%->1.01@29.52%

红利低波,PB:0.75@42.99%->0.75@43.76%

基本面50,PB:0.94@26.45%->0.96@27.89%

记录:

川普上台,迎接一个混乱的4年。11月1日

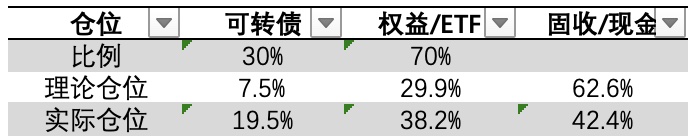

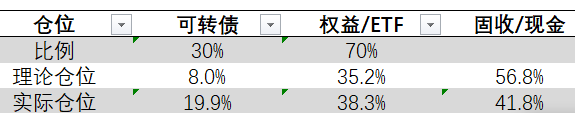

当前配置:

全a风险溢价百分位:71.58%->75.34%(越高越便宜)

转债风险溢价百分位:38.25%->51.50%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业

脱离网格区准备卖出:

家用电器,PB:2.94@27.39%->2.61@7.64%

中证银行,PB:0.63@25.75%->0.61@23.32%

全指金融,PB:0.81@25.75%->0.78@24.76%

HK银行,PB:0.53@32.37%->0.50@22.84%

保险主题,PB:0.79@23.36%->0.76@16.49%

房地产,PB:0.80@10.49%->0.86@13.49%

物流,PB:1.36@13.47%->->1.32@11.21%

中证传媒,PB:2.10@17.89%->2.00@14.36%

中证500,PB:1.78@26.82%->1.75@23.65%

恒生指数,PB:1.05@36.18%->1.00@27.97%

红利低波,PB:0.78@47.06%->0.75@42.99%

基本面50,PB:0.99@29.95%->0.94@26.45%

记录:

打新:聚星科技,中300股

赞同来自: llllpp2016

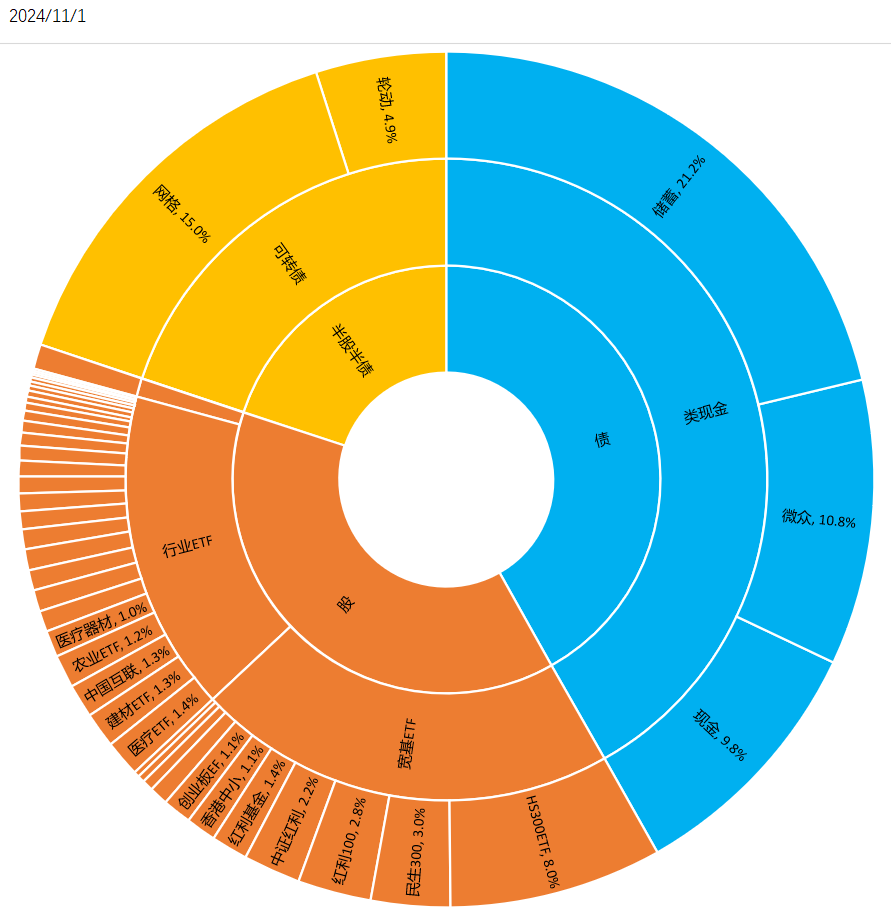

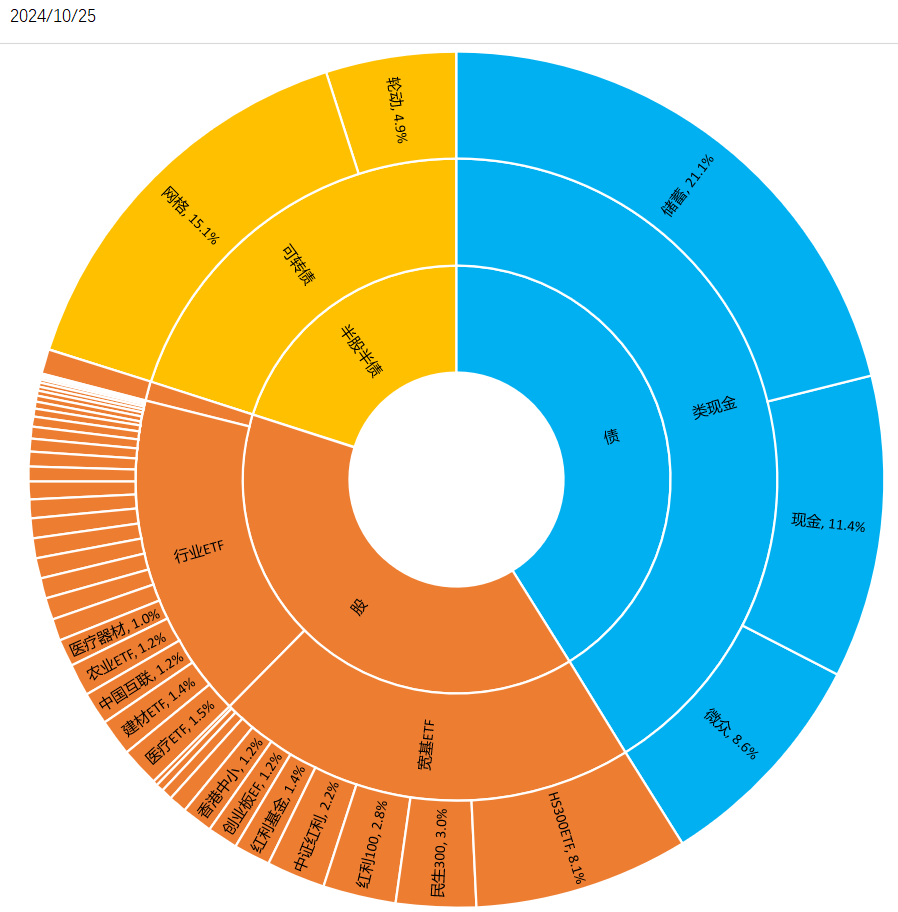

10月26日

当前配置:

全a风险溢价百分位:74.66%->71.58%(越高越便宜)

转债风险溢价百分位:50.30%->38.25%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业

脱离网格区准备卖出:

家用电器,PB:2.89@22.93%->2.94@27.39%

中证银行,PB:0.65@28.30%->0.63@25.75%

全指金融,PB:0.82@26.41%->0.81@25.75%

HK银行,PB:0.54@34.16%->0.53@32.37%

保险主题,PB:0.80@24.05%->0.79@23.36%

房地产,PB:0.78@9.79%->0.80@10.49%

物流,PB:1.33@12.11%->1.36@13.47%

中证传媒,PB:2.01@14.64%->2.10@17.89%

中证500,PB:1.73@21.39%->1.78@26.82%

恒生指数,PB:1.07@39.55%->1.05@36.18%

红利低波,PB:0.79@49.03%->0.78@47.06%

基本面50,PB:1.00@30.97%->0.99@29.95%

记录:

清仓:游戏ETF,2024/07/08建仓,0.752,16000张,2024/10/23清仓,1.02,盈利4397

打新:

科拜尔,中100股

赞同来自: llllpp2016

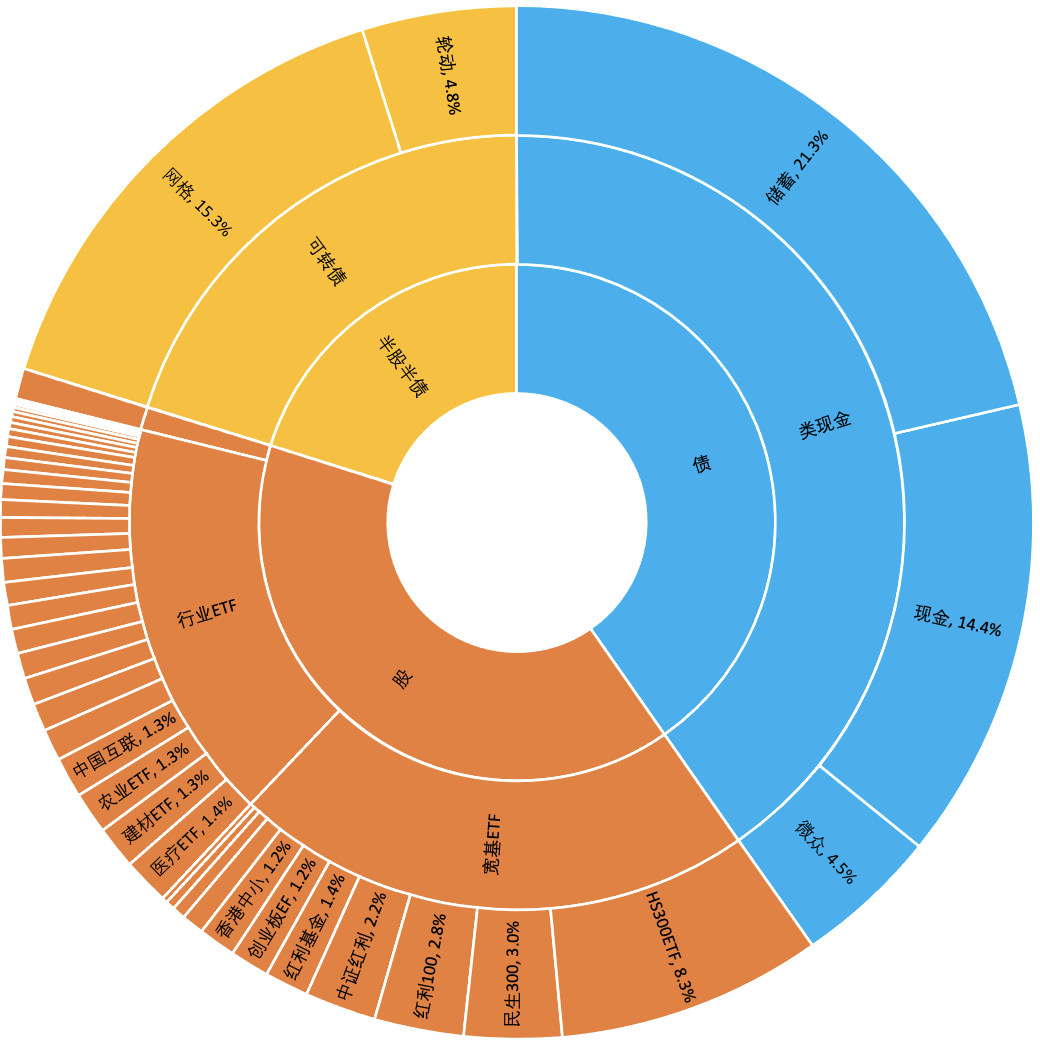

当前配置:

全a风险溢价百分位:77.51%->74.66%(越高越便宜)

转债风险溢价百分位:75.60%->50.30%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业

脱离网格区准备卖出:

家用电器,PB:2.89@22.62%->2.89@22.93%

中证银行,PB:0.64@26.45%->0.65@28.30%

全指金融,PB:0.80@25.55%->0.82@26.41%

HK银行,PB:0.52@30.94%->0.54@34.16%

保险主题,PB:0.79@23.55%->0.80@24.05%

房地产,PB:0.76@8.89%->0.78@9.79%

物流,PB:1.34@12.23%->1.33@12.11%

中证传媒,PB:1.92@10.57%->2.01@14.64%

动漫游戏,PB:2.32@25.01%->2.59@40.23%

中证500,PB:1.69@17.19%->1.73@21.39%

恒生指数,PB:1.08@44.13%->1.07@39.55%

红利低波,PB:0.78@48.16%->0.79@49.03%

基本面50,PB:0.99@30.60%->1.00@30.97%

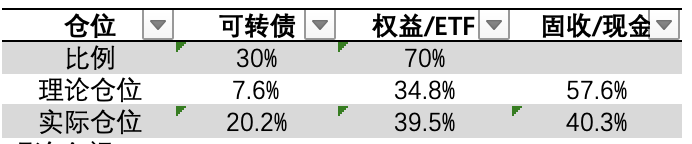

当前配置:

全a风险溢价百分位:70.92%->77.51%(越高越便宜)

转债风险溢价百分位:60.20%->75.60%(越高越便宜)

配置收益:

仓位已满不再买入:

医药行业脱离网格区准备卖出:

碳中和,PB:2.59@29.16%家用电器,PB:2.97@29.34%->2.89@22.62%

中证银行,PB:0.63@25.68%->0.64@26.45%

全指金融,PB:0.80@25.56%->0.80@25.55%

HK银行,PB:0.52@29.17%->0.52@30.94%

保险主题,PB:0.79@22.95%->0.79@23.55%

房地产,PB:0.84@11.60%->0.76@8.89%

物流,PB:1.34@12.23%

中证传媒,PB:2.09@17.24%->1.92@10.57%

动漫游戏,PB:2.55@36.59%->2.32@25.01%

中证500,PB:1.78@25.76%->1.69@17.19%

恒生指数,PB:1.08@43.62%->1.08@44.13%

红利低波,PB:0.78@48.16%

基本面50,PB:1.02@32.22%->0.99@30.60%

记录:

清仓:通信ETF,2023/09/21建仓,1.046,48000张,2024/10/09清仓,1.405,盈利49036

机械ETF,2023/12/19建仓,0.667,38000张,2024/10/09清仓,0.833,盈利7982

恒生高股息ETF,2022/01/07建仓,0.865,24000张,2024/10/09清仓,0.893,盈利16159

H股ETF,2020/02/03建仓,1.159,2300张,2024/10/08清仓,1.011,盈利7795

10月8日涨停开盘,一路暴跌,9月底来的利润折损大半,来也匆匆去也匆匆。

终归没能按估值实现大幅减仓,难抵贪婪。

赞同来自: sothin 、llllpp2016

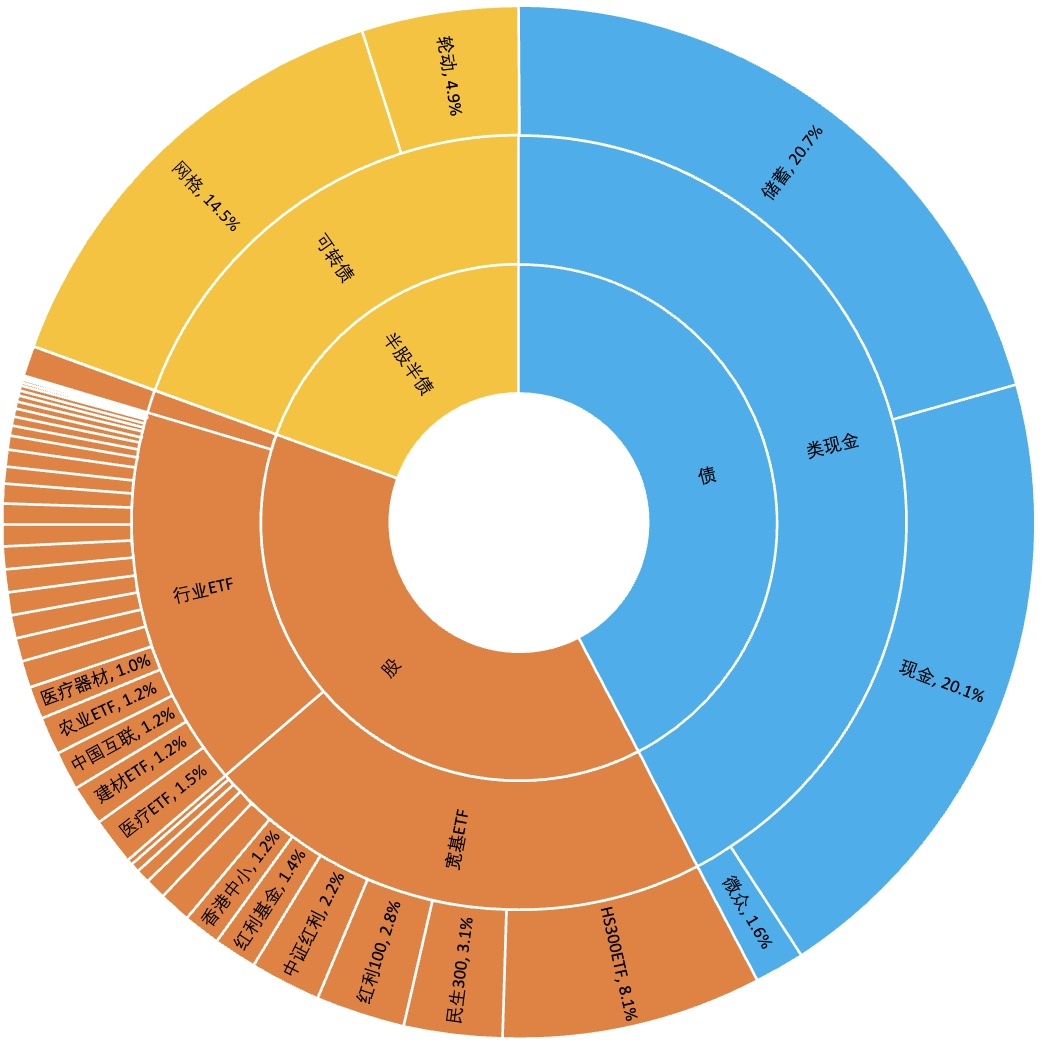

9月30日

当前配置:

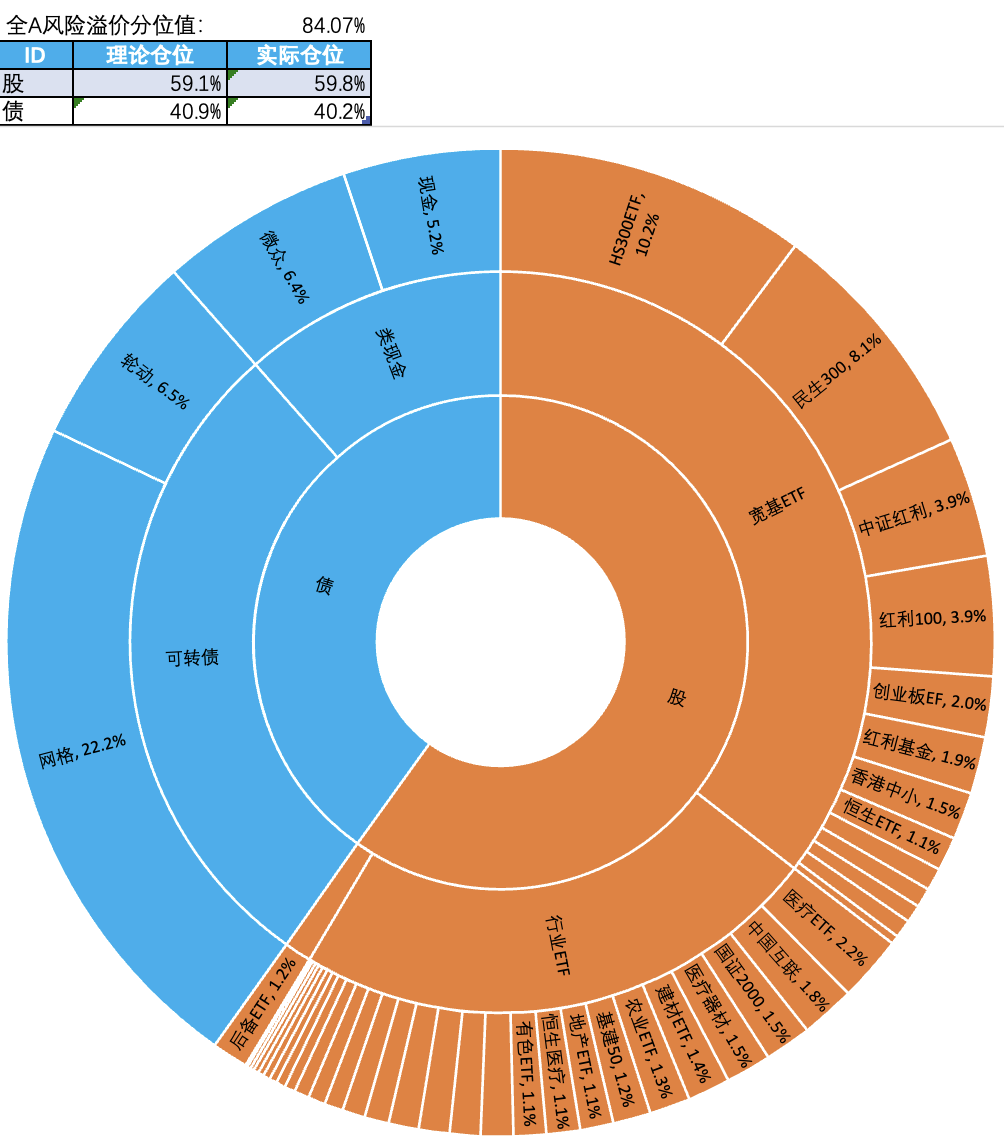

全a风险溢价百分位:84.91%->70.92%(越高越便宜)

转债风险溢价百分位:81.10%->60.20%(越高越便宜)

可转债 ETF 现金

理论仓位 10.6% 32.1% 57.3%

实际仓位 20.7% 44.1% 35.2%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

细分机械,PB:2.28@29.62%->2.52@46.95%

家用电器,PB:2.77@16.26%->2.97@29.34%

中证银行,PB:0.61@23.28%->0.63@25.68%

全指金融,PB:0.80@25.56%

HK银行,PB:0.52@30.68%->0.52@29.17%

保险主题,PB:0.75@14.41% ->0.79@22.95%

房地产,PB:0.77@8.93%->0.84@11.60%

通信设备,PB:3.43@44.65%

中证传媒,PB:2.09@17.24%

动漫游戏,PB:2.55@36.59%

中证500,PB:1.78@25.76%

恒生指数,PB:1.08@43.62%

基本面50,PB:0.96@27.27% ->1.02@32.22%

记录:

涨得太猛了,狠心出了点红利和hs300,但距离合理仓位很远,估值快速提升,多只etf脱离网格区,这些etf的pb分位如过50,启动减仓。收益历史新高。

希望这轮能全身而退。

9月27日

当前配置:

全a风险溢价百分位:99.68%->84.91%(越高越便宜)

转债风险溢价百分位:99.60%->81.10%(越高越便宜)

可转债 ETF 现金

理论仓位 16.8% 41.9% 41.2%

实际仓位 21.6% 46.7% 31.7%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

细分机械,PB:2.28@29.62%

家用电器 PB:2.77@16.26%

中证银行,PB:0.55@11.96%->0.61@23.28%

HK银行,PB:0.47@16.35%->0.52@30.68%

保险主题,PB:0.68@1.37%->0.75@14.41%

房地产,PB:0.77@8.93%

基本面50,PB:0.96@27.27%

记录:

反弹来得比预想得猛烈,这一周涨得头晕目眩。按网格计划正常减仓,有几个订单今天被上交所系统卡住未能卖出。

晚上一测算数据,发现实际仓位和理论仓位偏差太大了。

准备遵守纪律,下周积极减仓。

当前配置:

全a风险溢价百分位:98.77%->99.68%(越高越便宜)

转债风险溢价百分位:94.6%->99.60%(越高越便宜)

可转债 ETF 现金

理论仓位 22.4% 52.3% 25.3%

实际仓位 23.1% 48.9% 28.0%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.57@14.56%->0.55@11.96%

HK银行,PB:0.47@16.83%->0.47@16.35%

保险主题,PB:0.69@2.79%->0.68@1.37%

记录:

ETF和转债的估值双双走到历史低点了,没有太多波澜,接下来考验这个模型的可靠性了:历史极值与趋势之间,谁主沉浮。

至此,权益仓位已满,如后持续下跌,配置将进入新时期:动态保持75%左右的仓位,即战略相持阶段。

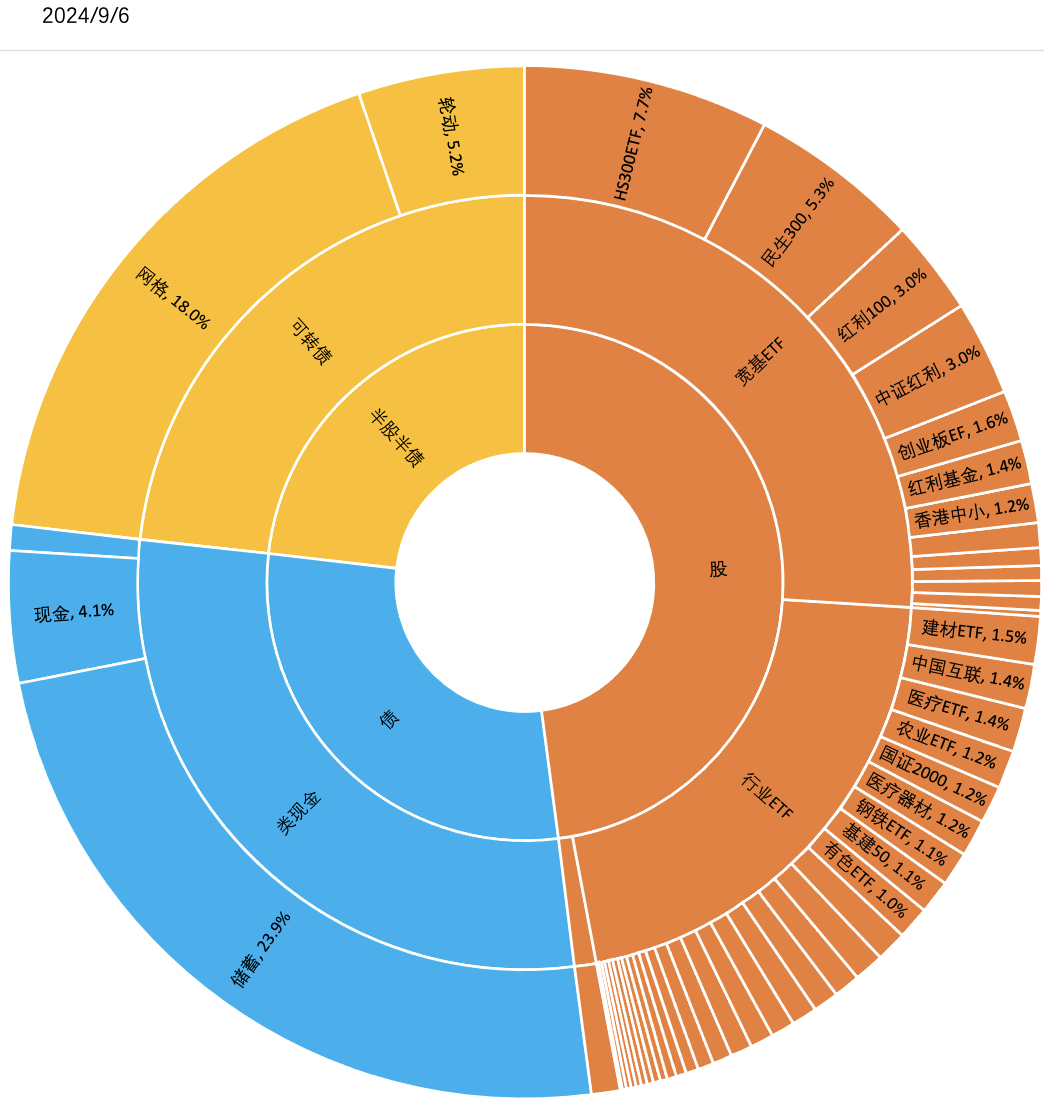

9月7日

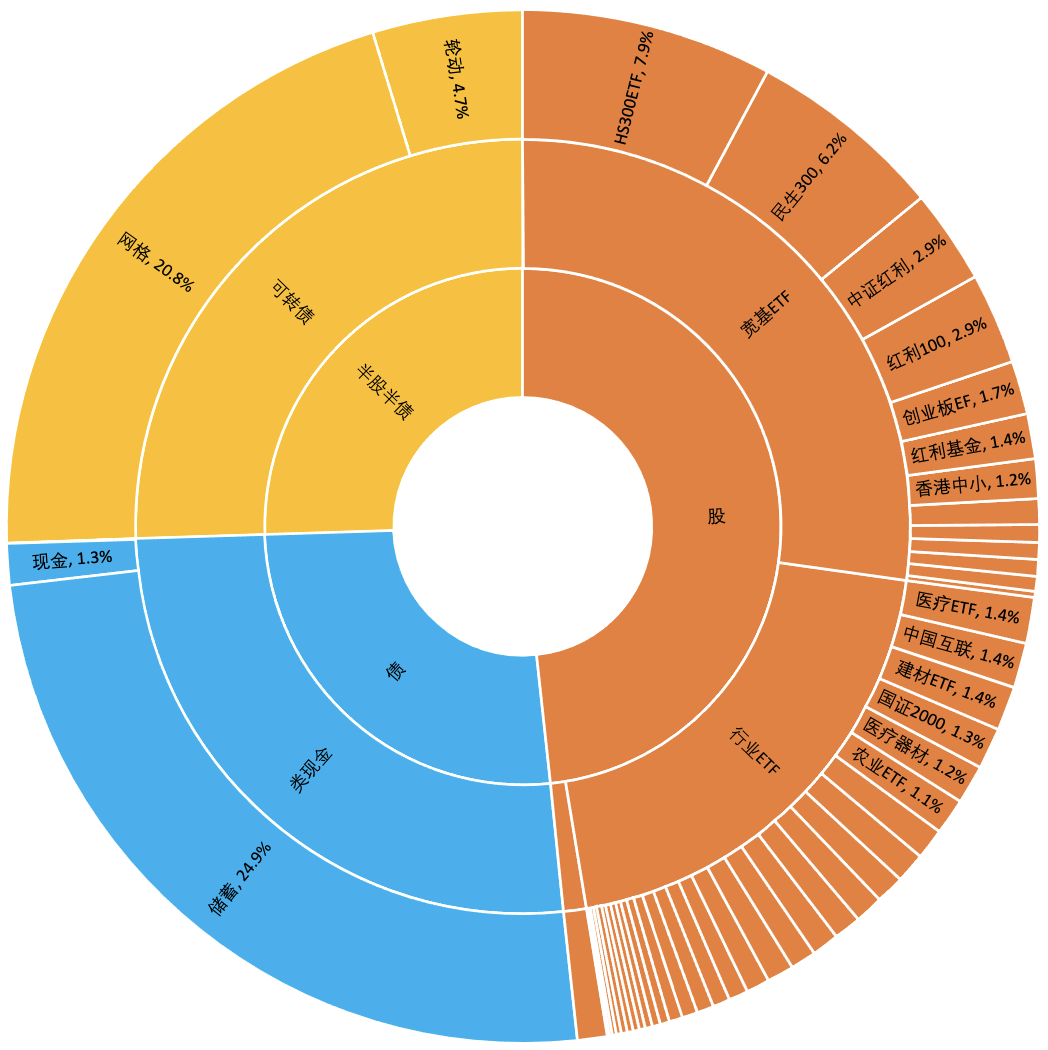

当前配置:

全a风险溢价百分位:96.61%->98.77%(越高越便宜)

转债风险溢价百分位:93.20%->94.6%(越高越便宜)

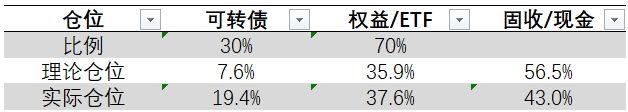

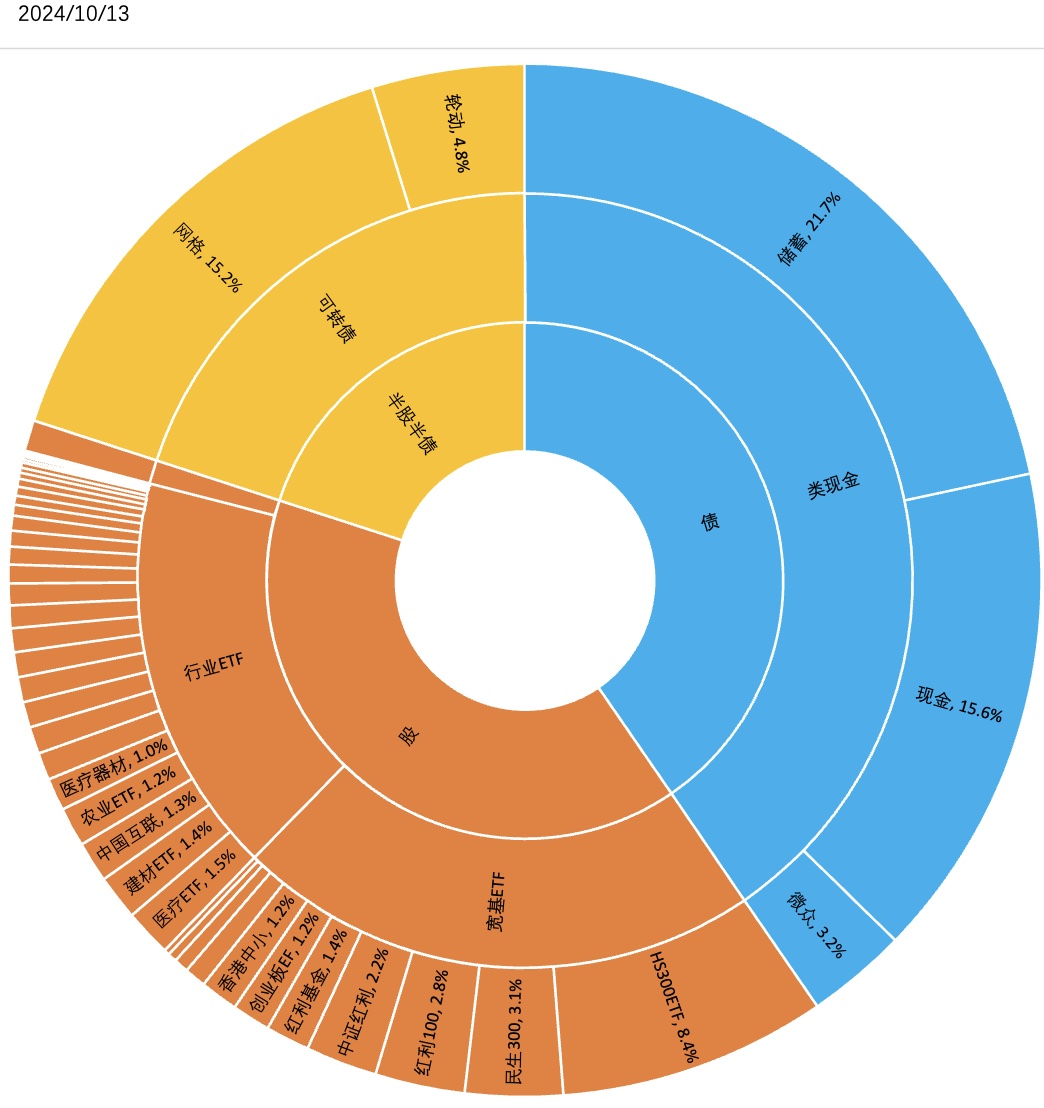

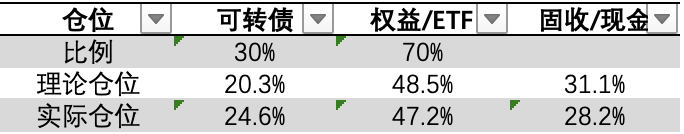

仓位 可转债 权益/ETF 固收/现金

理论仓位 20.9% 51.6% 27.5%

实际仓位 23.2% 48.0% 28.8%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.59@20.64%->0.57@14.56%

HK银行,PB:0.48@18.85%->0.47@16.83%

保险主题,PB:0.72@6.85%->0.69@2.79%

记录:

由于转债账户超配,本周继续进行减仓。网格账户:

斯莱转债,2024/06/25建仓,109.773,360张,2024/9/03清仓,114.524,盈利1796

开润转债,2023/01/30建仓,115.704,200张,2024/9/02清仓,113.499,盈利383

9月1日

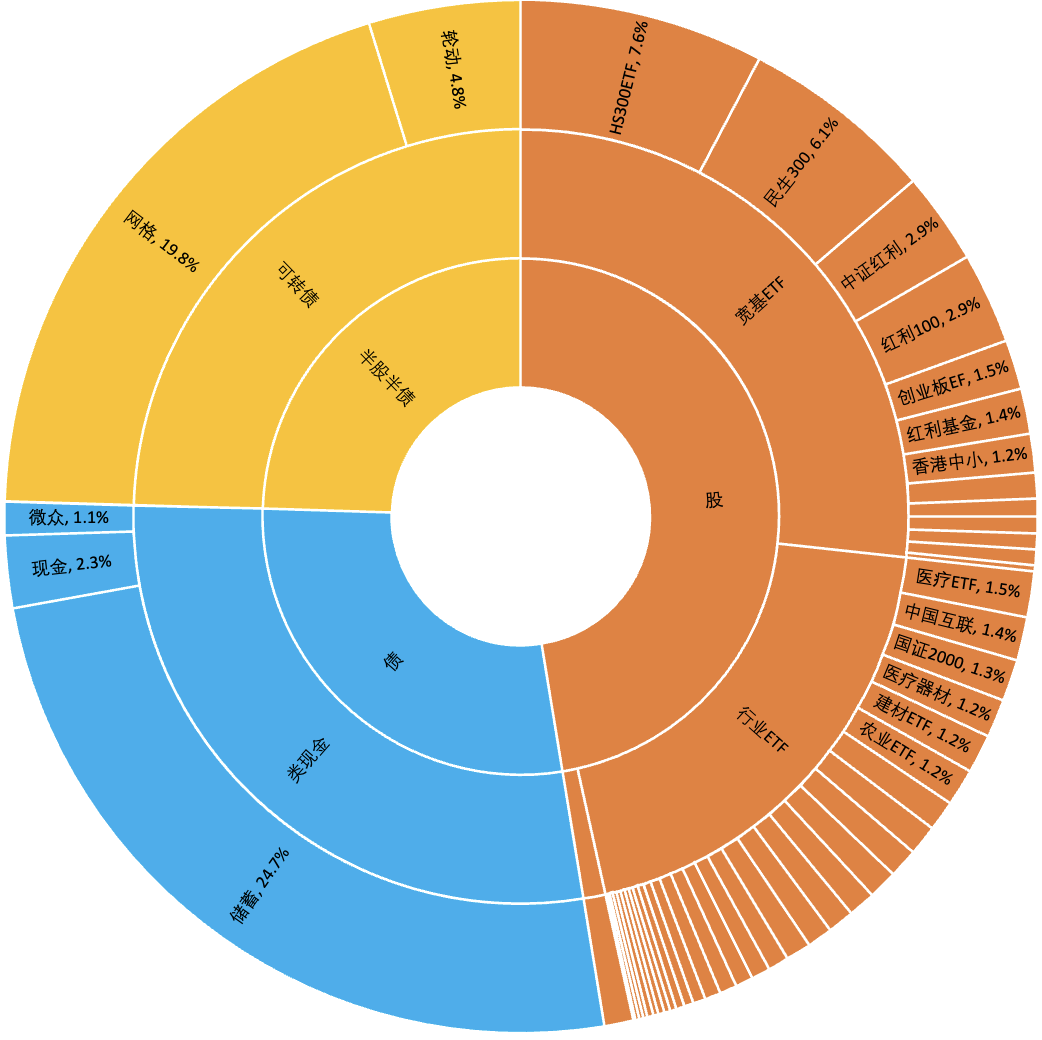

当前配置:

全a风险溢价百分位:97.03%->96.61%(越高越便宜)

转债风险溢价百分位:99.80%->93.20%(越高越便宜)

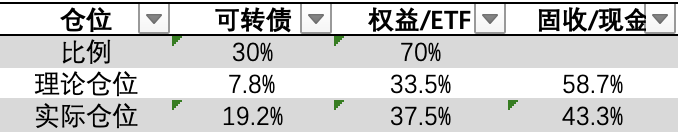

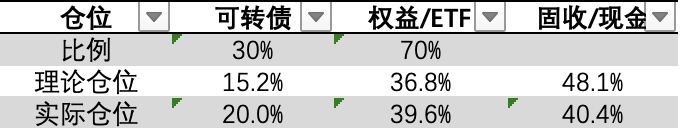

仓位 可转债 权益/ETF 固收/现金

理论仓位 20.5% 50.1% 29.4%

实际仓位 23.6% 48.4% 28%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.64@26.52%->0.59@20.64%

HK银行,PB:0.49@20.98%->0.48@18.85%

保险主题,PB:0.72@6.85%

记录:

转债本周企稳,周五大盘普涨。由于转债账户超配,本周进行减仓。

轮动账户:

清仓:

润禾转债,2023/08/26建仓,105.315,160张,2024/8/29清仓,108.601,盈利523

天创转债,2022/02/09建仓,106.00,200张,2024/8/26清仓,228.04,盈利24978

建仓:

光力转债,2024/8/26建仓,98.626,200张

润禾转债,2024/8/26建仓,105.315,160张

崧盛转债,2024/8/27建仓,95.860,200张

道恩转债,2024/8/30建仓,108.777,190张

网格账户:

沿浦转债,2023/05/09建仓,117.941,340张,2024/8/29清仓,105.60,盈利774

寿22转债,2024/06/25建仓,109.80,360张,2024/8/29清仓,106,盈利142

超声转债,2021/01/20建仓,101.851,300张,2024/8/26清仓,104,盈利10058

博瑞转债,2023/04/11建仓,115.533,340张,2024/8/26清仓,110.928,盈利7047

震安转债,2023/05/18建仓,117.496,340张,2024/8/26清仓,113.87,盈利2479

8月25日

当前配置:

全a风险溢价百分位:94.70%->97.03%(越高越便宜)

转债风险溢价百分位:99.30%->99.80%(越高越便宜)

仓位 可转债 权益/ETF 固收/现金

理论仓位 22.4% 50.04% 27.1%

实际仓位 26.2% 48.4% 25.5%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.62@23.36%->0.64@26.52%

HK银行,PB:0.48@19.72%->0.49@20.98%

记录:

转债一周重挫,疑似基金抛售轮动账户:

清仓:

纵横转债,2023/05/11建仓,116.211,200张,2024/8/02清仓,127.681,盈利2663

思创转债,2022/03/08建仓,110.418,200张,2024/8/02清仓,116.905,盈利1613

建仓:

汇通转债,2024/8/02建仓,80.566,200张

裕兴转债,2024/8/02建仓,86.282,200张

蒙泰转债,2024/8/02建仓,92.257,200张

网格账户:

聚合转债,2023/10/20建仓,117.566,340张,2024/8/23清仓,109.239,亏损1854

博杰转债,2023/01/19建仓,109.108,200张,2024/8/23清仓,110.377,盈利4086

纵横转债,2023/01/19建仓,115.861,200张,2024/8/23清仓,116.308,盈利2568

赞同来自: dingpenglei

8月18日

当前配置:

全a风险溢价百分位:95.19%->94.70%(越高越便宜)

转债风险溢价百分位:93.30%->99.30%(越高越便宜)

仓位 可转债 权益/ETF 固收/现金

理论仓位 22.3% 48.8% 28.9%

实际仓位 25.5% 48.3% 26.2%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.60@21.55%->0.62@23.36%

HK银行,PB:0.47@15.52%->0.48@19.72%

记录:

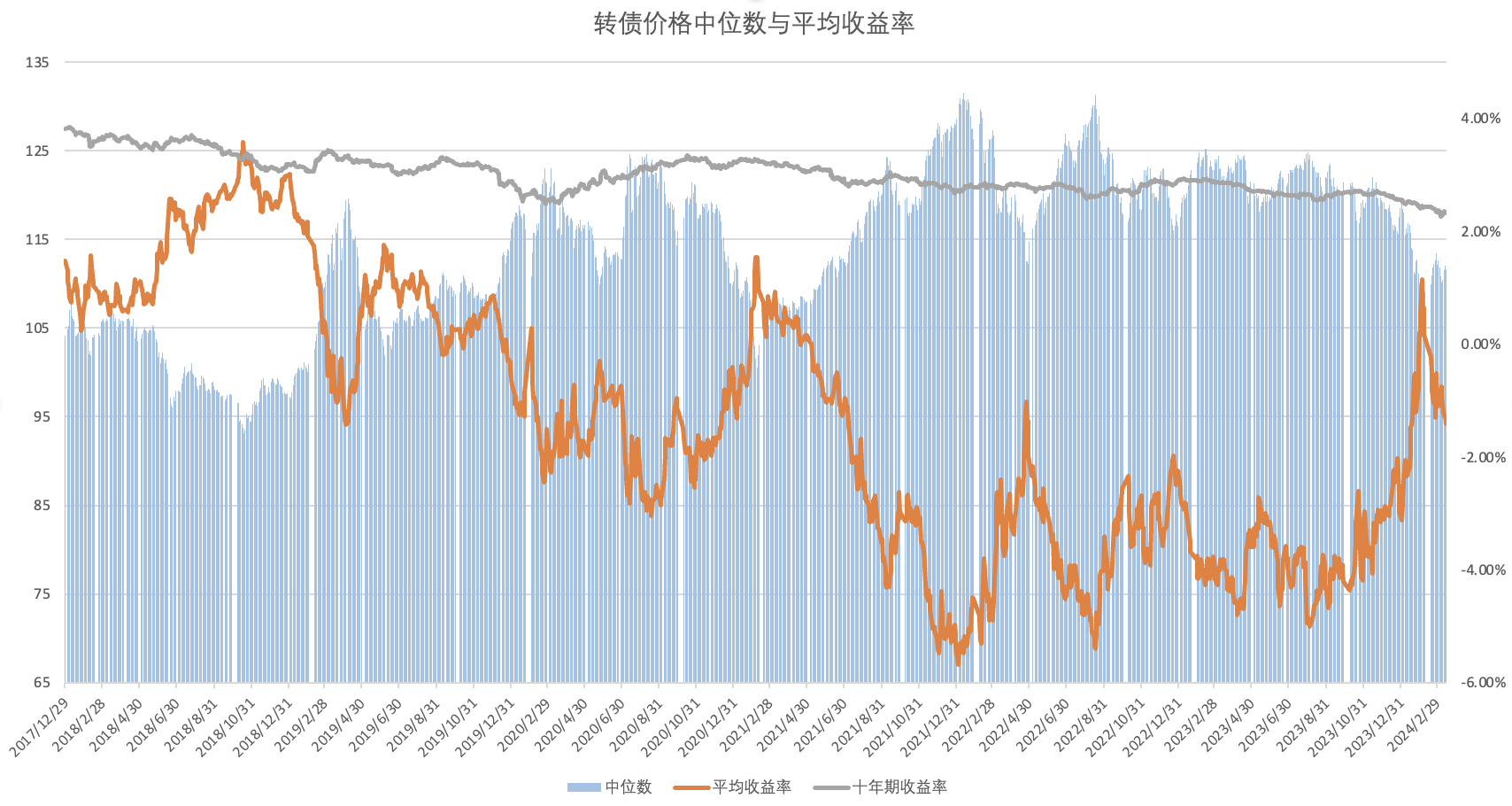

周五转债大跌,源于市场对国资背景主体违约后,官媒落井下石的恐慌。周六变相小额,看本周是否能挽回信心。周五可转债估值接近历史最低,99.3%。

不过转债已超配,适当的时候需要减仓。

8月11日

当前配置:

全a风险溢价百分位:94.31->95.19%(越高越便宜)转债风险溢价百分位:92.8%->93.30%(越高越便宜)

仓位 可转债 权益/ETF 固收/现金

理论仓位 20.5% 49.1% 30.4%

实际仓位 24.5% 47.4% 28.0%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

中证银行,PB:0.61@22.00%->0.60@21.55%

HK银行,PB:0.46@14.16%->0.47@15.52%

原准备卖出的家用电器、通信设备、恒生高股息没有冲出卖出区域,纷纷回落到建仓区。

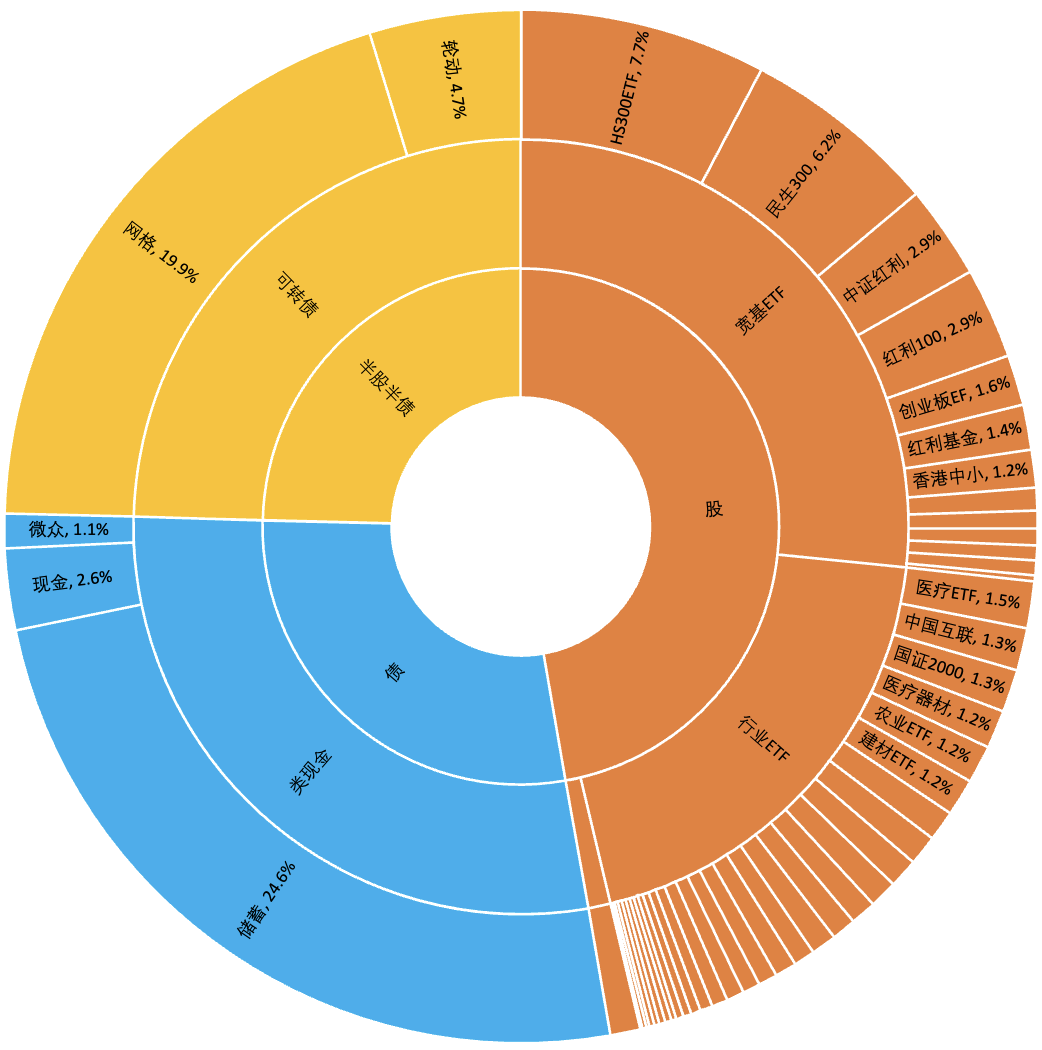

7月20日 股债平衡周总结 蛰伏

当前配置:

全a风险溢价百分位:90.55%->90.19%(越高越便宜)转债风险溢价百分位:87.7%->90.5%(越高越便宜)

仓位 可转债 权益/ETF 固收/现金

理论仓位 19.7% 45.6% 34.7%

实际仓位 23.2% 47.2% 29.6%

配置收益:

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.52@4.06%->2.47@3.23%

中证银行,PB:0.60@21.30%->0.61@22.00%

HK银行,PB:0.48@18.53%->0.46@14.16%

通信设备,PB:3.21@30.92%->3.07@23.56%

赞同来自: kolanta

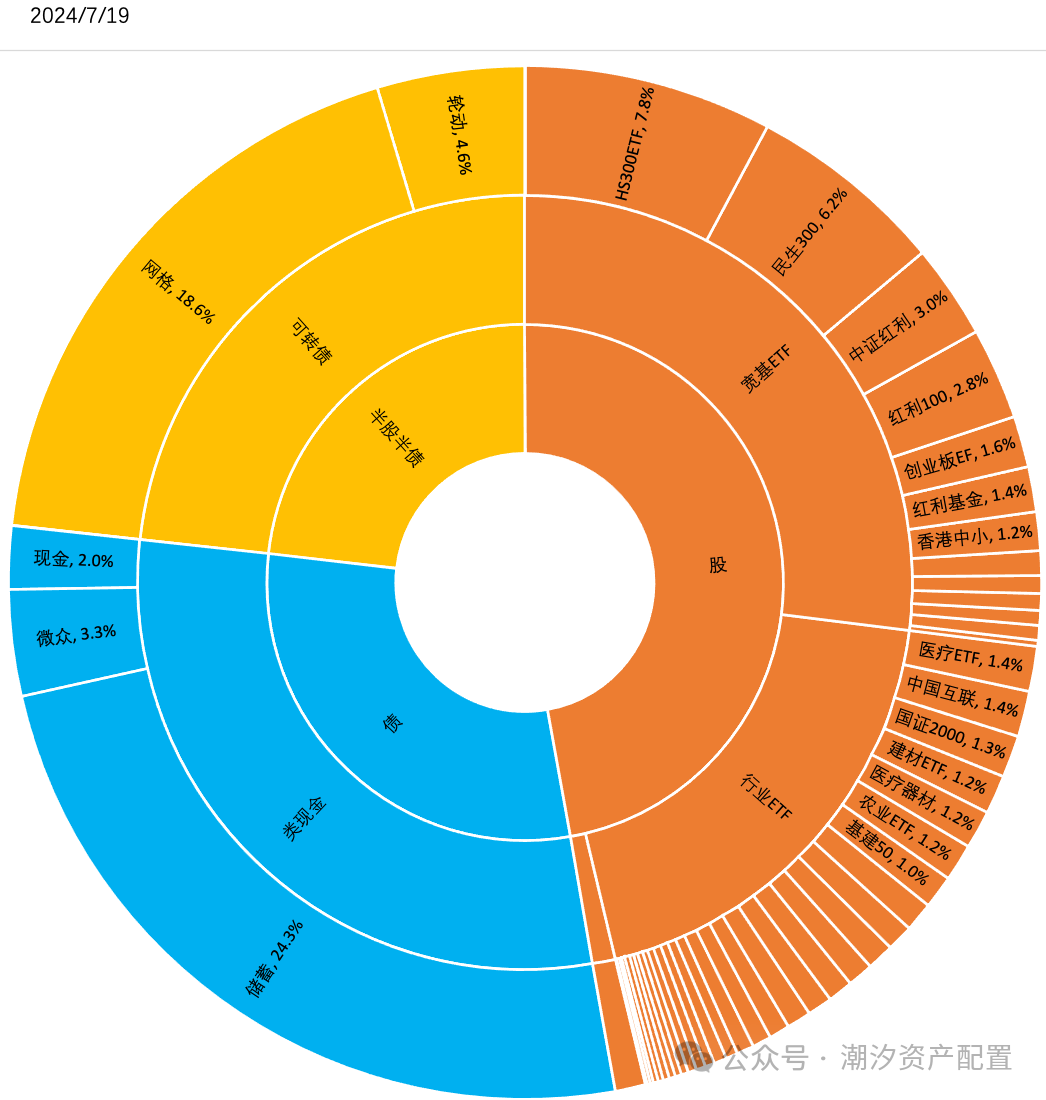

7月13日

当前配置:全a风险溢价百分位:91.16->90.55%(越高越便宜)

转债风险溢价百分位:90.44%->87.7%(越高越便宜)

仓位 可转债 权益/ETF 固收/现金

理论仓位 18.8% 45.9% 35.3%

实际仓位 23.0% 47.0% 29.9%

本周按计划建仓化工ETF 159870.sz、广发中证传媒ETF 512980.sh、华夏中证动漫游戏ETF 159869.sz,但可转债方面,周一低价债继续暴跌,合理仓位需要重新计算,因此没执行减仓计划。

配置收益:

结束七连跌,稍微喘一口气。

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.48@3.20%->2.52@4.06%

中证银行,PB:0.59@20.15%->0.60@21.30%

HK银行,PB:0.48@17.89%->0.48@18.53%

通信设备,PB:3.11@25.78%->3.21@30.92%

恒生高股息,PB:0.58@64.23%->0.58@63.95%

当前仍是A股黄金坑,长线投资者可进行战略布局。

下周计划减仓可转债到合理仓位。

赞同来自: llllpp2016

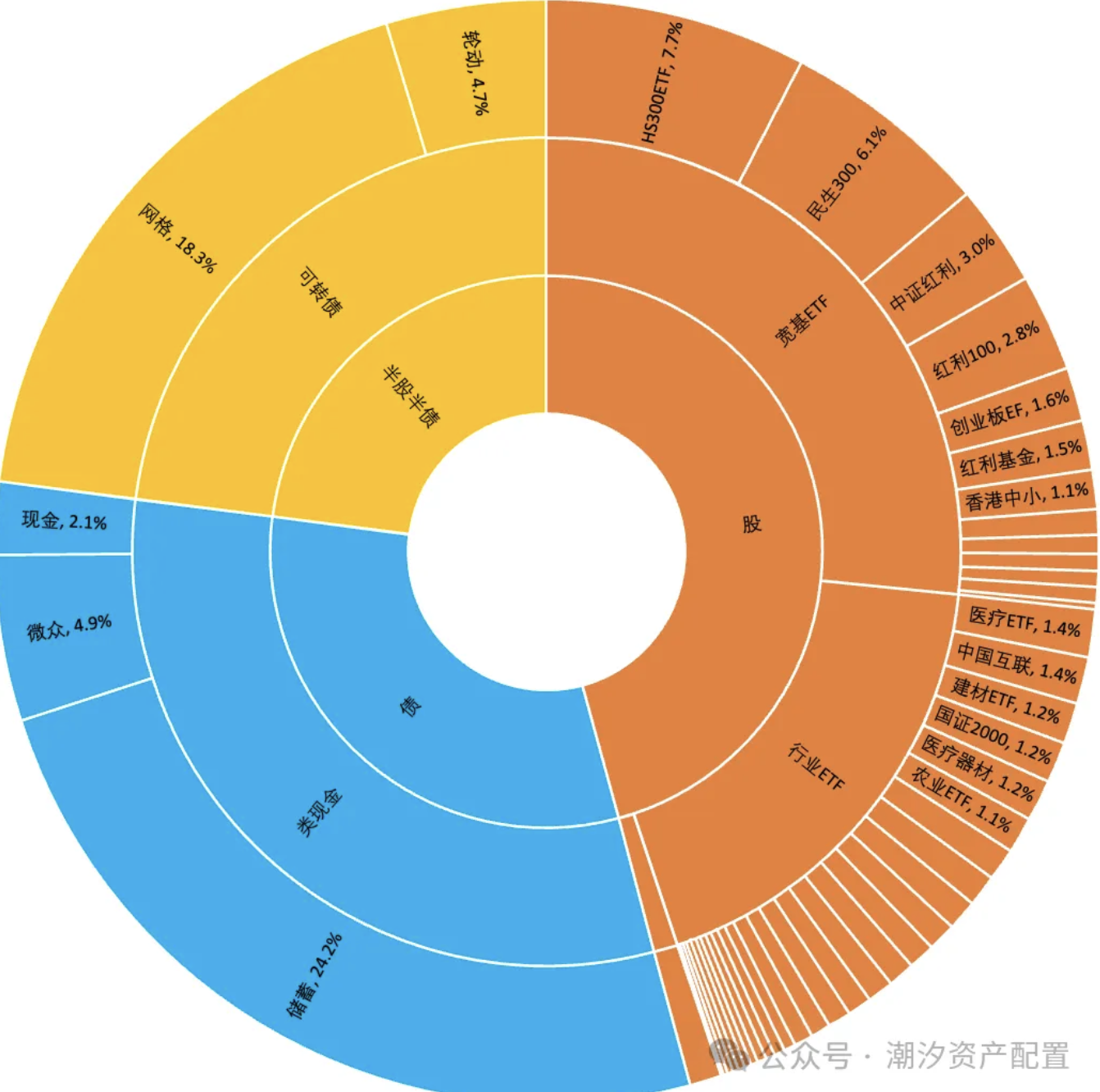

本年收益

配置状态

全a风险溢价百分位:91.55%->91.16(越高越便宜)

转债风险溢价百分位:91.9%->90.44%(越高越便宜)

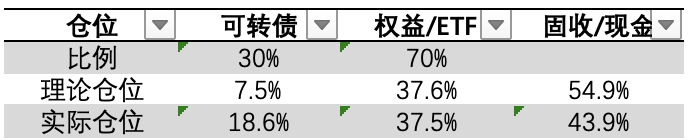

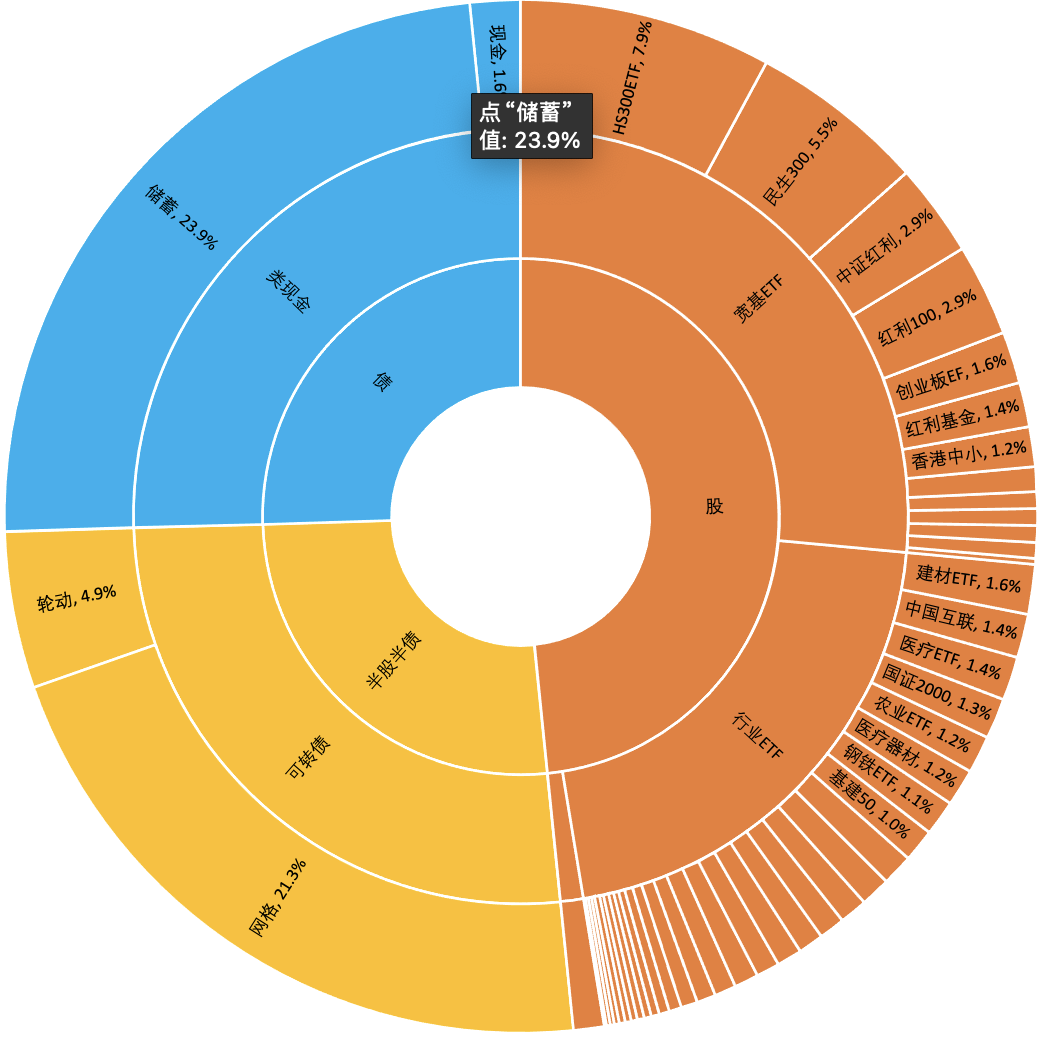

仓位 可转债 权益/ETF 固收/现金

比例 30% 70%

理论仓位 19.6% 46.3% 34.1%

实际仓位 23.0% 45.8% 31.2%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.63@6.06% -> 2.48@3.20%

中证银行,PB:0.57%@14.76% -> 0.59@20.15%

HK银行,PB:0.49@18.96% -> 0.48@17.89%

通信设备,PB:3.28@35.03% -> 3.11@25.78%

恒生高股息,PB:0.58@63.60% -> 0.58@64.23%

下周操作

拟建仓:中证化工、中证传媒、动漫游戏拟适当减仓部分可转债至理论仓位。

赞同来自: llllpp2016

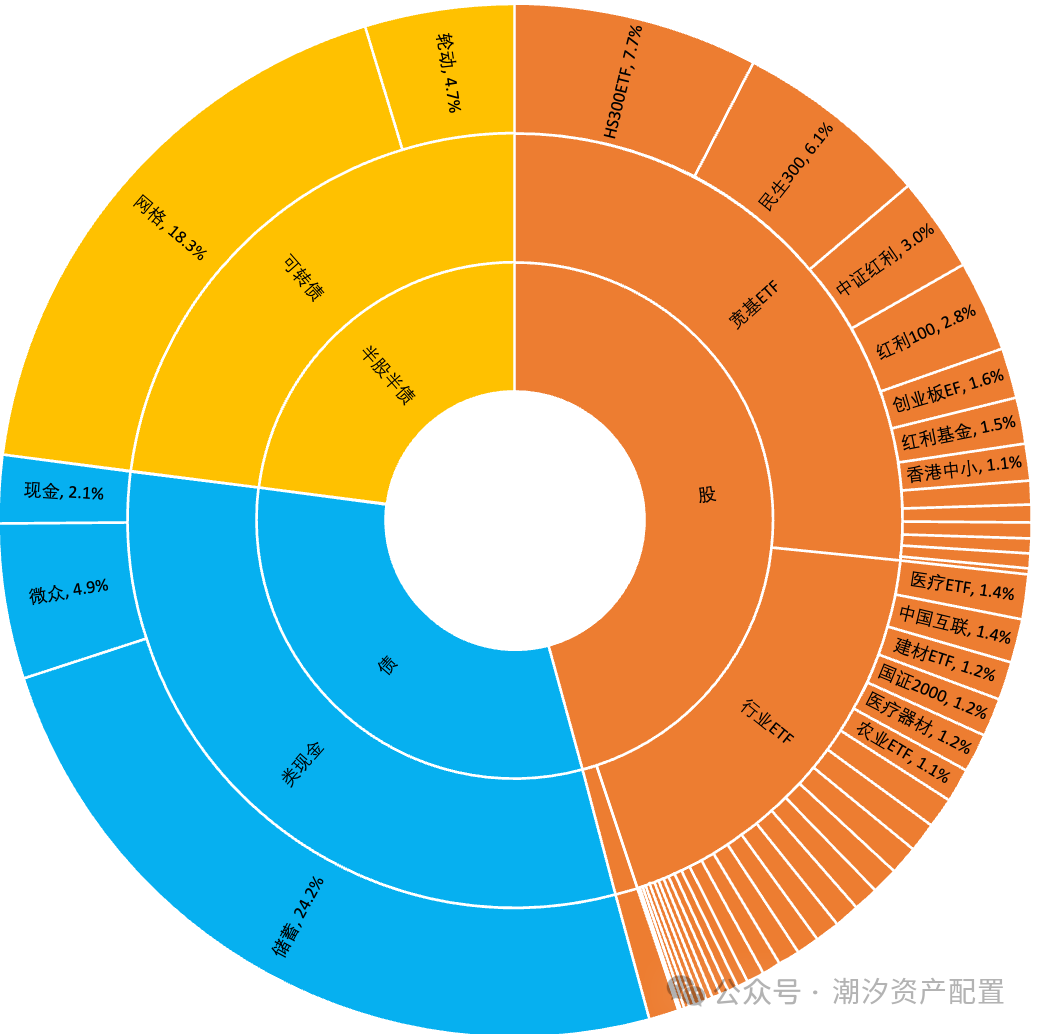

6.30

当前配置

本年度收益率

配置状态

全a风险溢价百分位:89.14%->91.55%(越高越便宜)转债风险溢价百分位:96.10%->91.9%(越高越便宜)

仓位 可转债 股票 固收/现金

比例 30% 70%

理论仓位 20.1% 46.6% 33.3%

实际仓位 22.8% 45.7% 31.4%

转债风险溢价

半年结束了,颗粒无收。不过全A和转债的估值来到90%多,未来可期。

用AI画了一幅画,是当前的心态。

6月22日

配置状态

全a风险溢价百分位:87.54%->89.14%(越高越便宜)转债风险溢价百分位:64.10%->96.10%(越高越便宜)

合理仓位:可转债:股票:现金=21.3%:44.9%:33.8%

实际仓位:可转债:股票:现金=20.8%:45.4%:33.7%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.75@12.20%->2.63@6.06%

中证银行,PB:0.57@14.35%->0.57%@14.76%

HK银行,PB:0.47@16.12%->0.49@18.96%

通信设备,PB:3.20@30.76%->3.28@35.03%

恒生高股息,PB:0.57@59.91%->0.58@63.60%

收益与配置

其他

转债暴跌,一周时间来到历史性机遇期:突然间我的合理仓位配置和实际仓位吻合了,接下来可以按数据操作了。

6月15日

配置状态

全a风险溢价百分位:85.65%->87.54%(越高越便宜)转债风险溢价百分位:52.10%->64.10%(越高越便宜)

合理仓位:可转债:股票:现金=11.7%:43.8%:44.5%

实际仓位:可转债:股票:现金=20.1%:45%:34.9%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.73@11.16%->2.75@12.20%

中证银行,PB:0.58@16.73%->0.57@14.35%

HK银行,PB:0.48@18.34%->0.47@16.12%

通信设备,PB:2.95@20.10%->3.20@30.76%

恒生高股息,PB:0.58@64.10%->0.57@59.91%

收益与配置

赞同来自: llllpp2016

6月9日

配置状态

全a风险溢价百分位:82.57%->85.65%(越高越便宜)转债风险溢价百分位:41.70%->52.10%(越高越便宜)

等待自然回归合理仓位不知需到什么时候,本周把老婆管的家庭储蓄计入账户现金池。

合理仓位:可转债:股票:现金=8.1%:42.5%:49.4%

实际仓位:可转债:股票:现金=20.1%:44.5%:35.3%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.73@11.16%

中证银行,PB:0.58@16.73%

HK银行,PB:0.48@18.34%

通信设备,PB:2.95@20.10%

恒生高股息,PB:0.58@64.10%

收益与配置

赞同来自: llllpp2016

配置状态

全a风险溢价百分位:81.94%->82.57%(越高越便宜)转债风险溢价百分位:45.10%->41.70%(越高越便宜)

合理仓位:可转债:股票:现金=7.5%:40.3%:52.2%

实际仓位:可转债:股票:现金=26%:57.4%:16.5%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.73@11.14%

中证银行,PB:0.57@16.37%

HK银行,PB:0.48@17.74%

通信设备,PB:2.92@19.00%

恒生高股息,PB:0.58@63.23%

收益与配置

赞同来自: llllpp2016

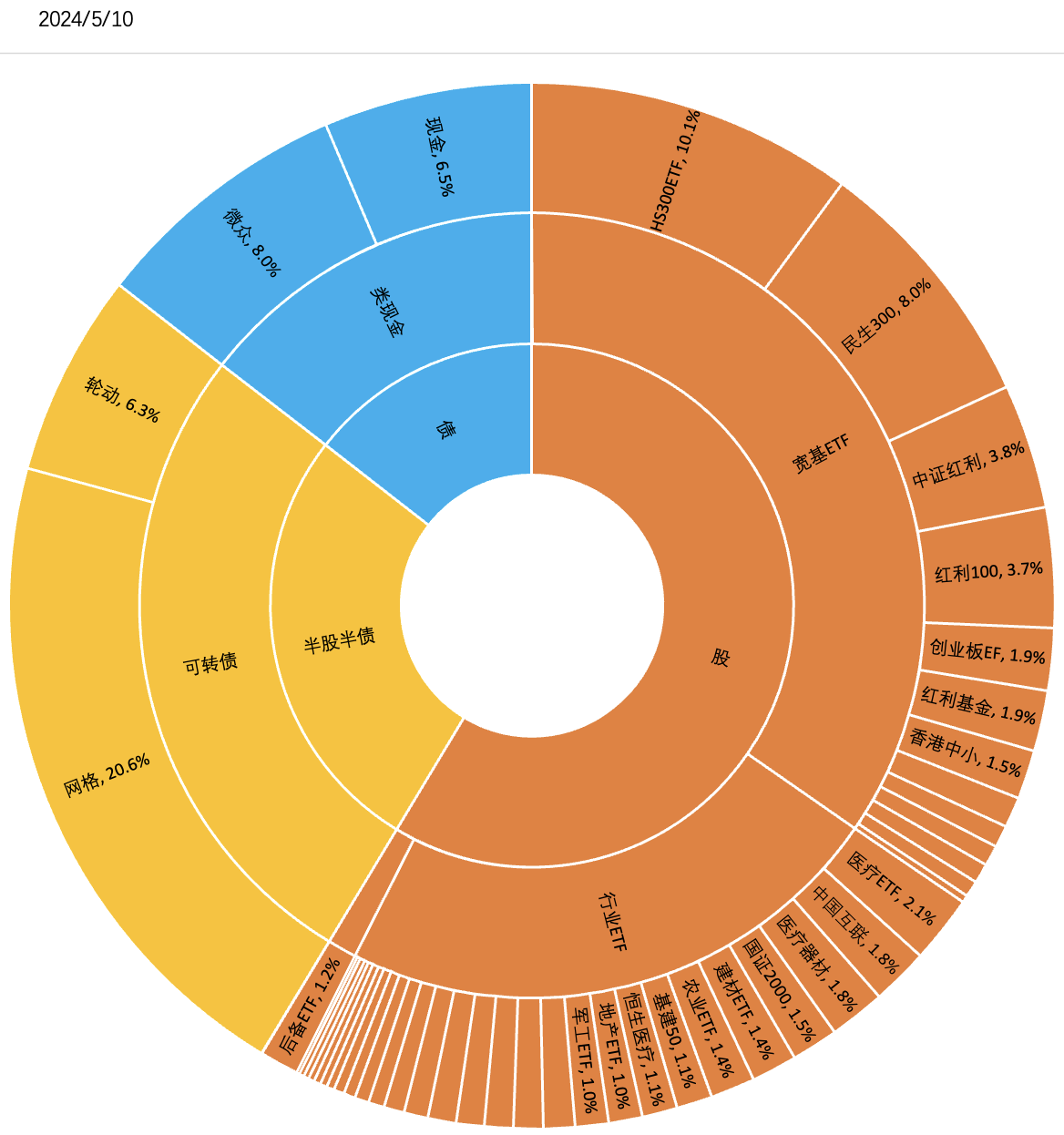

配置状态

全a风险溢价百分位:77.89%->81.94%(越高越便宜)转债风险溢价百分位:30.40%->45.10%(越高越便宜)

合理仓位:可转债:股票:现金=7.5%:39.9%:52.6%

实际仓位:可转债:股票:现金=26.1%:57.3%:16.5%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.75@11.82%

中证银行,PB:0.58@16.49%

HK银行,PB:0.5@21.19%

通信设备,PB:2.98@20.93%

恒生高股息,PB:0.59@66.37%

收益与配置

赞同来自: llllpp2016

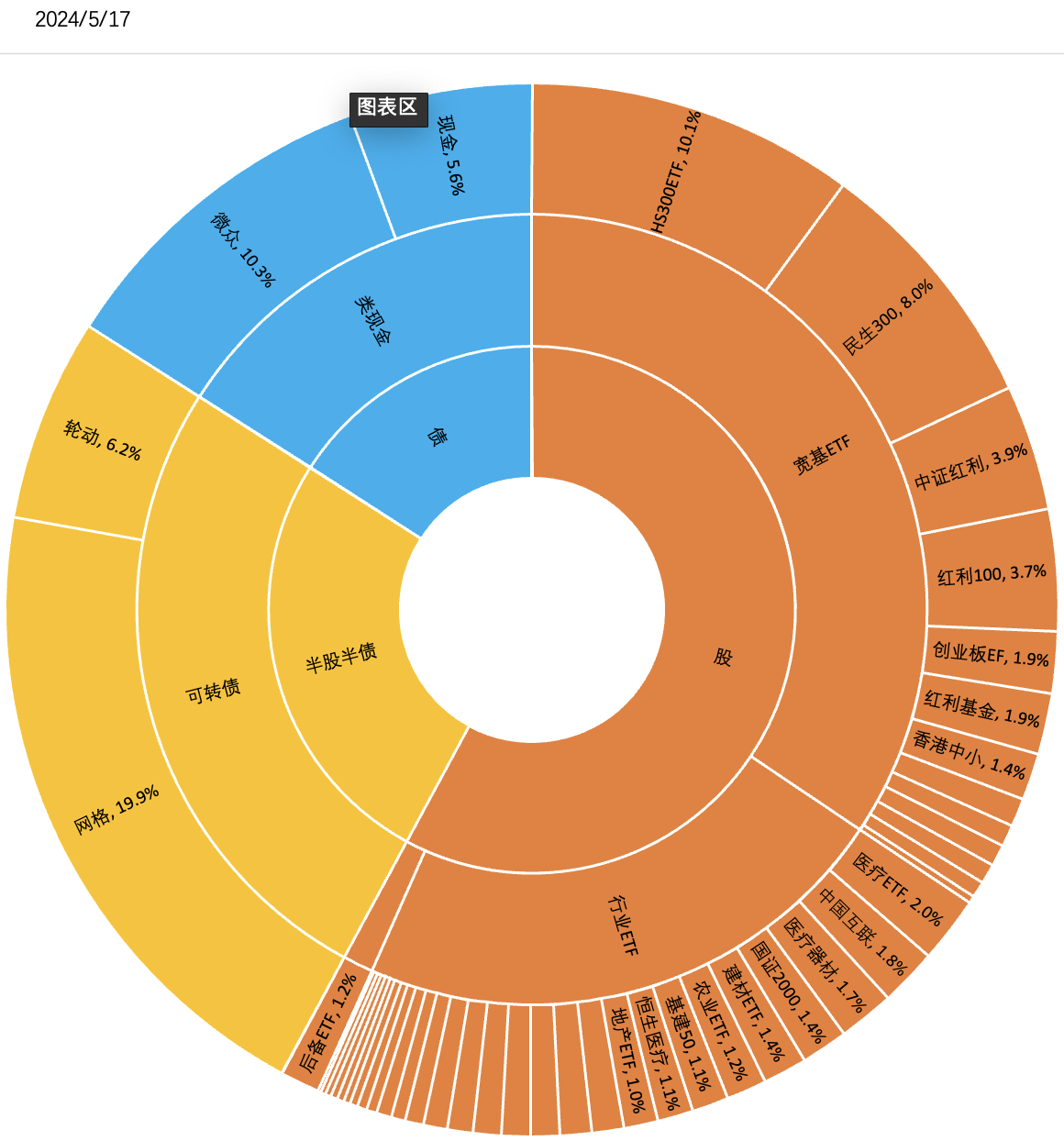

5月19日

收益

配置

状态

全a风险溢价百分位:77.89%(越高越便宜)转债风险溢价百分位:30.40%(越高越便宜)

合理仓位:可转债:股票:现金=7.5%:37%:55.5%

实际仓位:可转债:股票:现金=26.2%:57.9%:15.9%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

家用电器,PB:2.83,十年百分位:16.02%

中证银行,PB:0.58,十年百分位:17.19%

HK银行,PB:0.51,十年百分位:23.3%

通信设备,PB:3.12,十年百分位:26.36%

恒生高股息,PB:0.6,十年百分位:68.73%

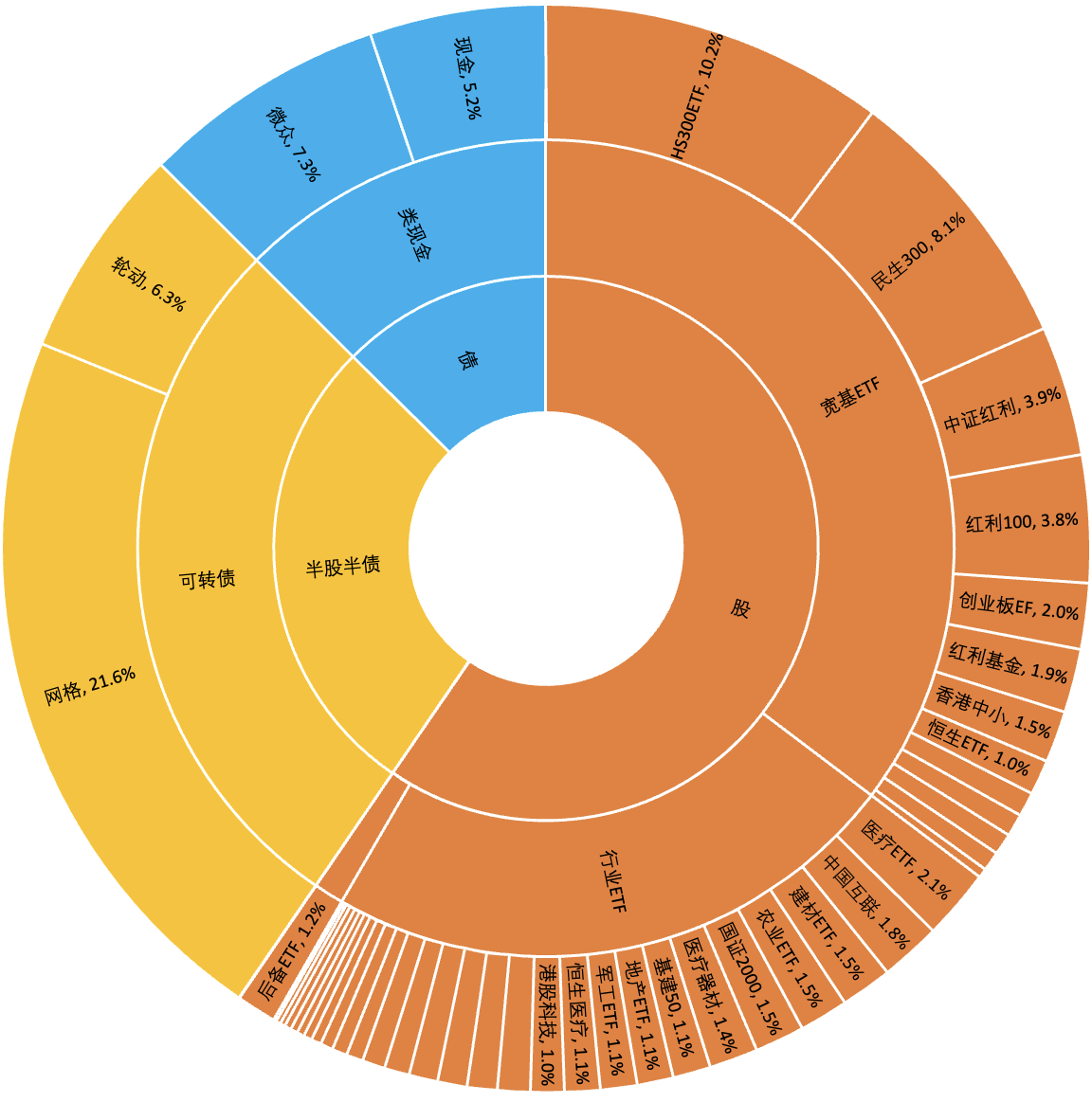

4月26日

收益与配置

配置状态

全a风险溢价百分位:80.86%(越高越便宜)转债风险溢价百分位:47.1%(越高越便宜)

合理仓位:可转债:股票:现金=7.5%:39.1%:53%

实际仓位:可转债:股票:现金=27.9%:59.5%:13%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

- 家用电器,PB:2.702,十年百分位:9.66%

- 中证银行,PB:0.569,十年百分位:14.76%

- 通信设备,PB:3.124,十年百分位:27.01%

赞同来自: llllpp2016

4月26日

收益与配置

记录

当前全a风险溢价百分位:84.06%(越高越便宜)当前转债风险溢价百分位:52.70%(越高越便宜)

折合合理仓位:可转债:股票:现金=8.3%:41.3%:50%

当前实际仓位:可转债:股票:现金=28%:59.9%:12%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

- 中证银行,当前pb: 0.583,10年分位点17.47%

- 通信设备,当前pb: 3.136,10年分位点27.7%

4月20日

收益与配置

记录

当前全a风险溢价百分位:88.09%(越高越便宜)当前转债风险溢价百分位:61.80%(越高越便宜)

折合合理仓位:可转债:股票:现金=11%:44.2%:45%

当前实际仓位:可转债:股票:现金=28.4%:60%:12%

仓位已满不再买入:医药行业

脱离网格区准备卖出:

- 中证银行,当前pb: 0.598,10年分位点19.44%

- 通信设备,当前pb: 3.084,10年分位点25.2%

4月14日

配置与收益

记录

当前全a风险溢价百分位:88.66%(越高越便宜)当前转债风险溢价百分位:51.40%(越高越便宜)

折合合理仓位:可转债:股票:现金=7.9%:44.6%:48%

当前实际仓位:可转债:股票:现金=28.7%:59.1%:12%

仓位已满不再买入:医药

脱离网格区准备卖出:

- 中证银行,当前pb: 0.57,10年分位点14.96%

- 通信设备,当前pb: 3.087,10年分位点25.36%

4月3日

配置与收益

记录

当前全a风险溢价百分位:84.48%(越高越便宜)当前转债风险溢价百分位:51.90%(越高越便宜)

折合合理仓位:可转债:股票:现金=8.1%:41.6%:50%

当前实际仓位:可转债:股票:现金=28.2%:59.8%:12%

仓位已满不再买入:医药

脱离网格区准备卖出:

- 中证银行,当前pb: 0.57,10年分位点15%

- 通信设备,当前pb: 3.08,10年分位点24.95%

赞同来自: 仰望多空 、llllpp2016

3月31日

配置与收益

记录

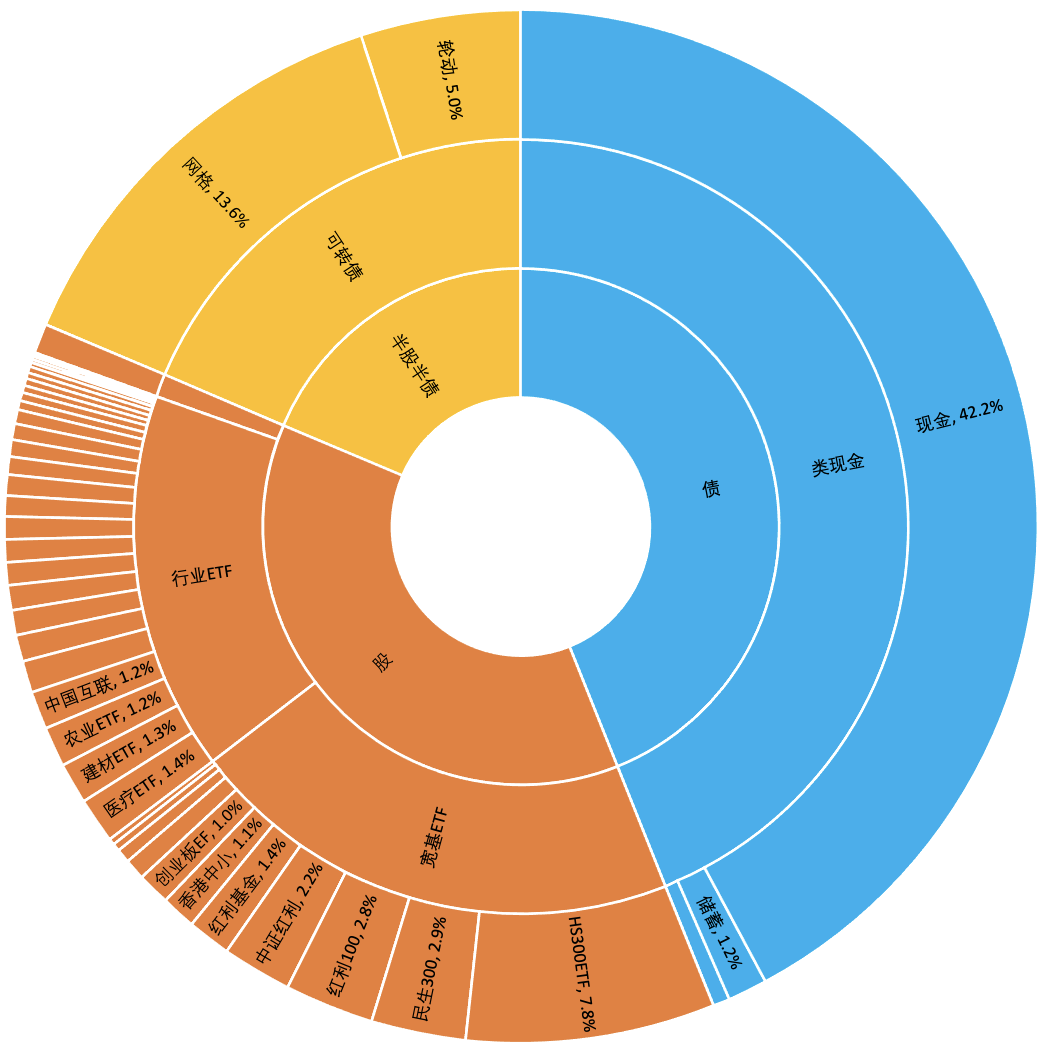

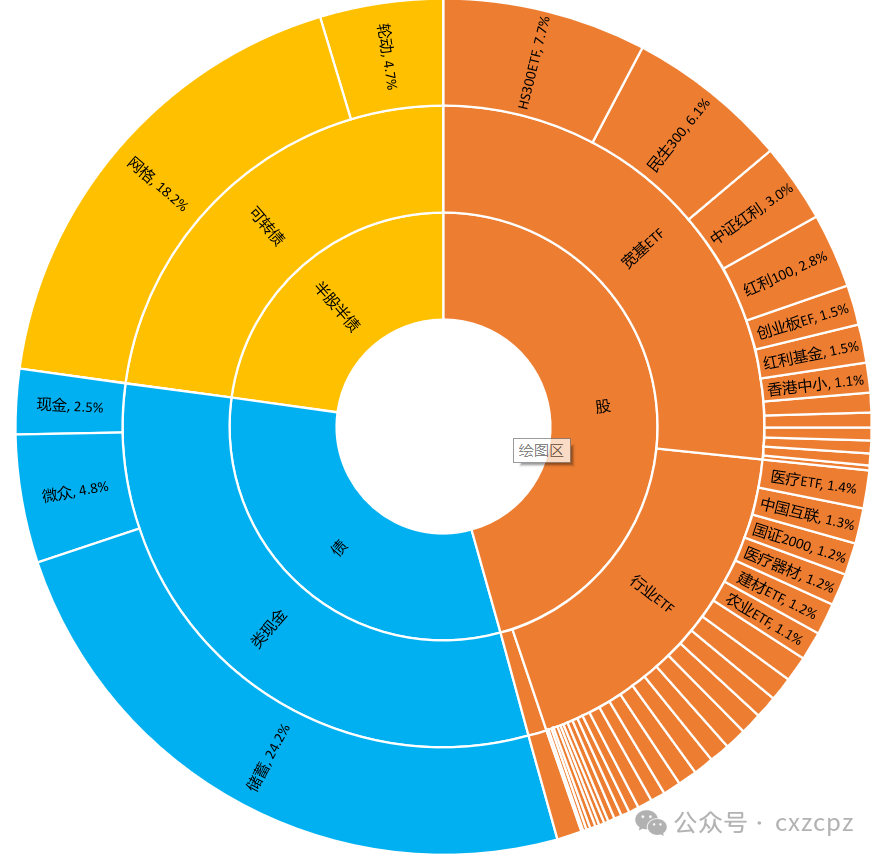

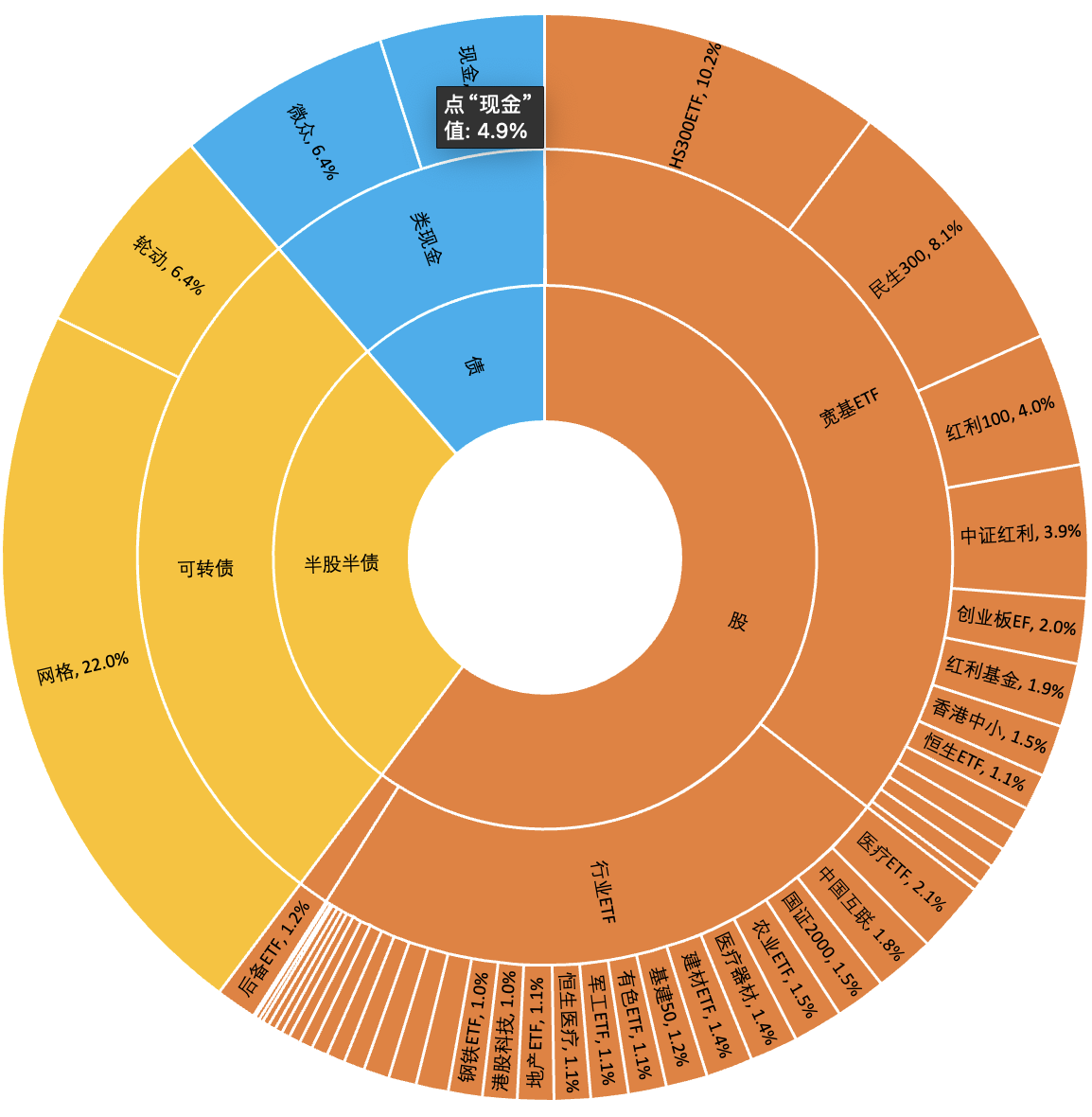

对仓位管理方法进行了调整:把仓位分成债、股、可转债3部分,设定满仓情况下,可转债和股票的比例为30:70,再根据转债和国债收益率差分位数确定转债仓位,股债收益差分位确定股票仓位。当前全a风险溢价百分位:85.33%(越高越便宜)

当前转债风险溢价百分位:56.8%(越高越便宜)

折合合理仓位:可转债:股票:现金=9.5%:42.2%:48%

当前实际仓位:可转债:股票:现金=28.5%:60.2%:11%

慢慢调。

3月17日

配置与收益

备忘

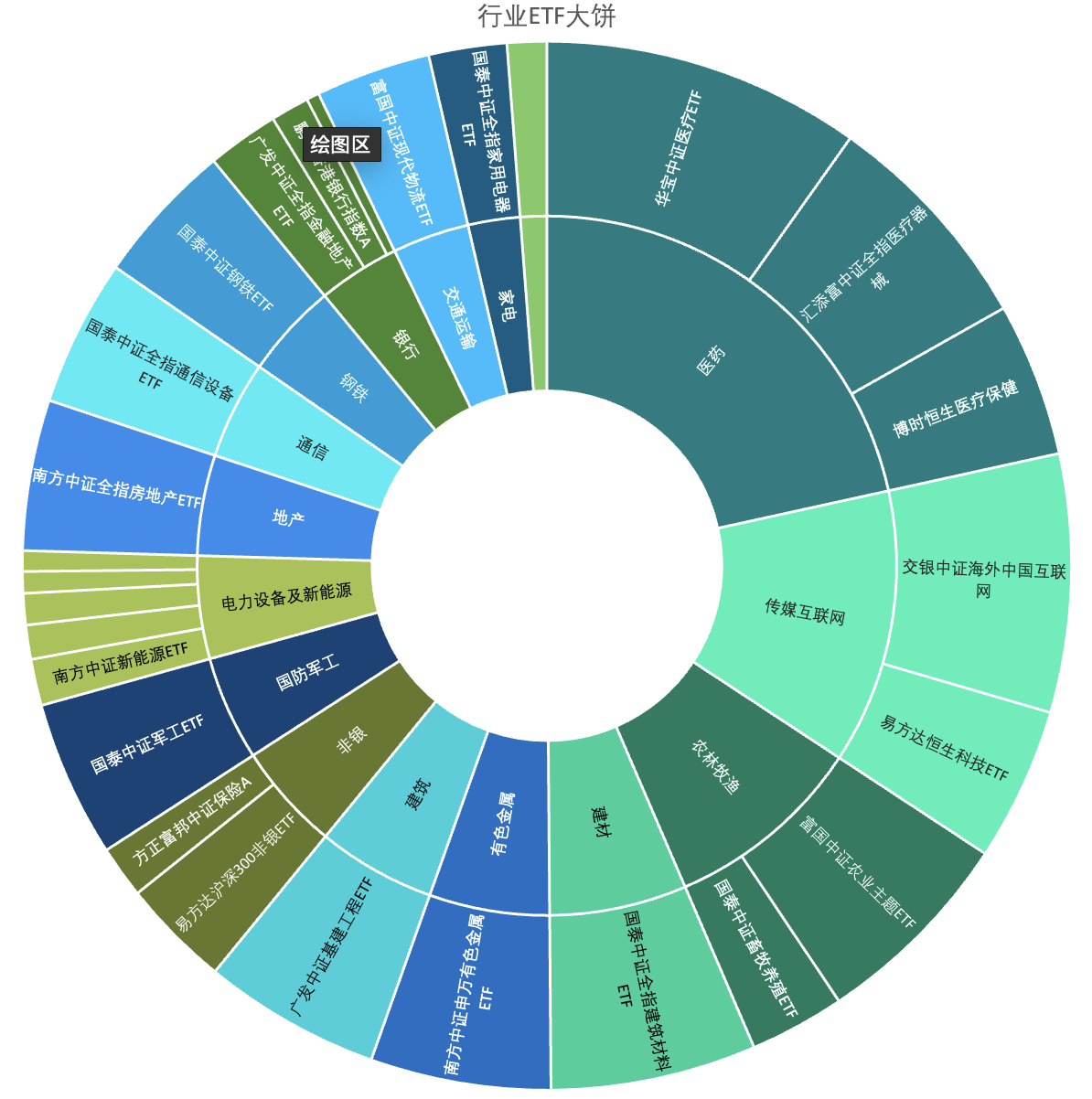

行业ETF:已配满:

- 医药行业

脱离网格区准备卖出:

- 中证银行,当前pb: 0.571,10年分位点14.87%

- 通信设备,当前pb: 3.281,10年分位点35.25%

3月8日

配置与收益

备忘

行业ETF:已配满:

- 医药行业

脱离网格区准备卖出:

- 中证银行,当前pb:0.586,10年分位点17.09%

- 通信设备,当前pb:3.382,10年分位点40.96%

赞同来自: moneyandyouhai

2月8日配置与收益配置像是造一首船,只有在暴风雨中才发现有这么多漏洞,但只能等风暴过后才能修补。

回顾大力出奇迹,在GJD救市下连涨3天,捡了条命。

配置像是造一首船,只有在暴风雨中才发现有这么多漏洞,但只能等风暴过后才能修补。

拟:把转债划入股类资产,债类界定在货基、理财、纯债;把hs300调成标准宽基配置,彻底用红利补齐股类仓位。后续建仓转债必须查看正股财报,剔除绩差股;后续建仓ETF严控PB<3,分位<10%。

待大盘穿过风暴区再行修补。

本周清仓:

红利ET...

这个比喻太恰当了。

赞同来自: llllpp2016

3月3日

配置与收益

回顾

医药单行业投入已超过50w,除恒生医疗etf外,停止买入中证医疗和器械etf,医药亏损较大,是不看绝对pb的后果。即便跌到现在,中证医疗的pb还高达3.93。当前通信ETF估值已不低,需关注是否要减仓。

目前行业etf配置:

清仓:

128143锋龙转债,2023-05-15,114.826建仓,2024-02-28,132.691清仓,利润5426.36

另清仓了鹏华丰禄债券。天天基金账户清空了,不再持有主动基。

赞同来自: llllpp2016

2月8日

配置与收益

回顾

大力出奇迹,在GJD救市下连涨3天,捡了条命。配置像是造一首船,只有在暴风雨中才发现有这么多漏洞,但只能等风暴过后才能修补。

拟:把转债划入股类资产,债类界定在货基、理财、纯债;把hs300调成标准宽基配置,彻底用红利补齐股类仓位。后续建仓转债必须查看正股财报,剔除绩差股;后续建仓ETF严控PB<3,分位<10%。

待大盘穿过风暴区再行修补。

本周清仓:

红利ETF,盈利19766,2017/12/04开仓,2024-02-05清仓

2月4日

配置与收益

回顾

再次面临现金耗尽的窘境,上次是21年,上上次是18年。面对不断的破网,只能割肉调仓。审视自己的配置,对债性转债的防守能力太过乐观了,泥沙俱下时,我会割红利和债性转债去补ETF,那么全市场也是这么应对,这部分面对极端行情,既没有跷跷板,也不是安全港。

需要把转债归类到权益资产,债类资产只能包含现金和纯债。

本周清仓:

广汇转债,盈利578,2021-03-31开仓,2024-01-31清仓

温氏转债,盈利3551,2021-04-21开仓,2024-02-02清仓

奇精转债,盈利23871,2020-10-26开仓,2024-02-02清仓

皖天转债,盈利2459,2022-07-07开仓,2024-02-02清仓

金田转债,盈利1051,2021-04-26开仓,2024-02-02清仓

国城转债,盈利7823,2020-08-11开仓,2024-02-02清仓

友发转债,盈利765,2023-01-10开仓,2024-02-02清仓

艾迪转债,盈利431,2023-01-19开仓,2024-02-02清仓

雪榕转债,盈利103,2022-07-05开仓,2024-02-02清仓

首华转债,亏损86,2023-01-17开仓,2024-02-02清仓

灵康转债,亏损784,2023-01-19开仓,2024-02-02清仓

计划

行情至此,股债配置已无腾挪空间。股类只能不断割红利补行业ETF,债类里割风险债和正收益债补正常破网债。医疗行业ETF快满50w上限了,再补一次就躺平了。1月28日

配置与收益

回顾

因为转债也加入快速下跌的行列,消耗资金的速度远大于我的预估,周一到2724点时,现金已经用完了。只好卖了一些转债继续支持网格,大盘反弹后,把价值基金也清了,持有近3年,亏损出局。本周清仓:

价值基金,亏损4722.61,2021-03-31开仓,2024-01-25清仓。

翔港转债,盈利4078.91,2023-05-15开仓,2024-01-24清仓。

国光转债,盈利2913.1,2023-01-31开仓,2024-01-24清仓。

三力转债,盈利16666.2,2021-03-31开仓,2024-01-24清仓。

华源转债,盈利7712.52,2021-03-31开仓,2024-01-24清仓。

荣泰转债,盈利11366.53,2021-03-31开仓,2024-01-23清仓。

1月12日

配置与收益

回顾

跌势凶猛,行业ETF基本加了一个遍,仓位迅速上升。转债也跌得厉害,仓位也在被动加大。

港股跌得更凶,因此本周账户跌得比hs300更厉害。

现金快要耗尽了,估计还能抵抗大盘5%左右的下跌,到2690点左右耗尽,之后再跌只能削减转债仓位了。

hs300,当前pb为1.162,10年分位0.04%,股息率3.56%。

红利低波100,当前pb为0.622,10年分位3.09%,股息率5.61%。

本周清仓:

锦鸡转债,利润3731.92,2023-01-04开仓,2024-01-19清仓。

1月12日

配置与收益

本周回顾

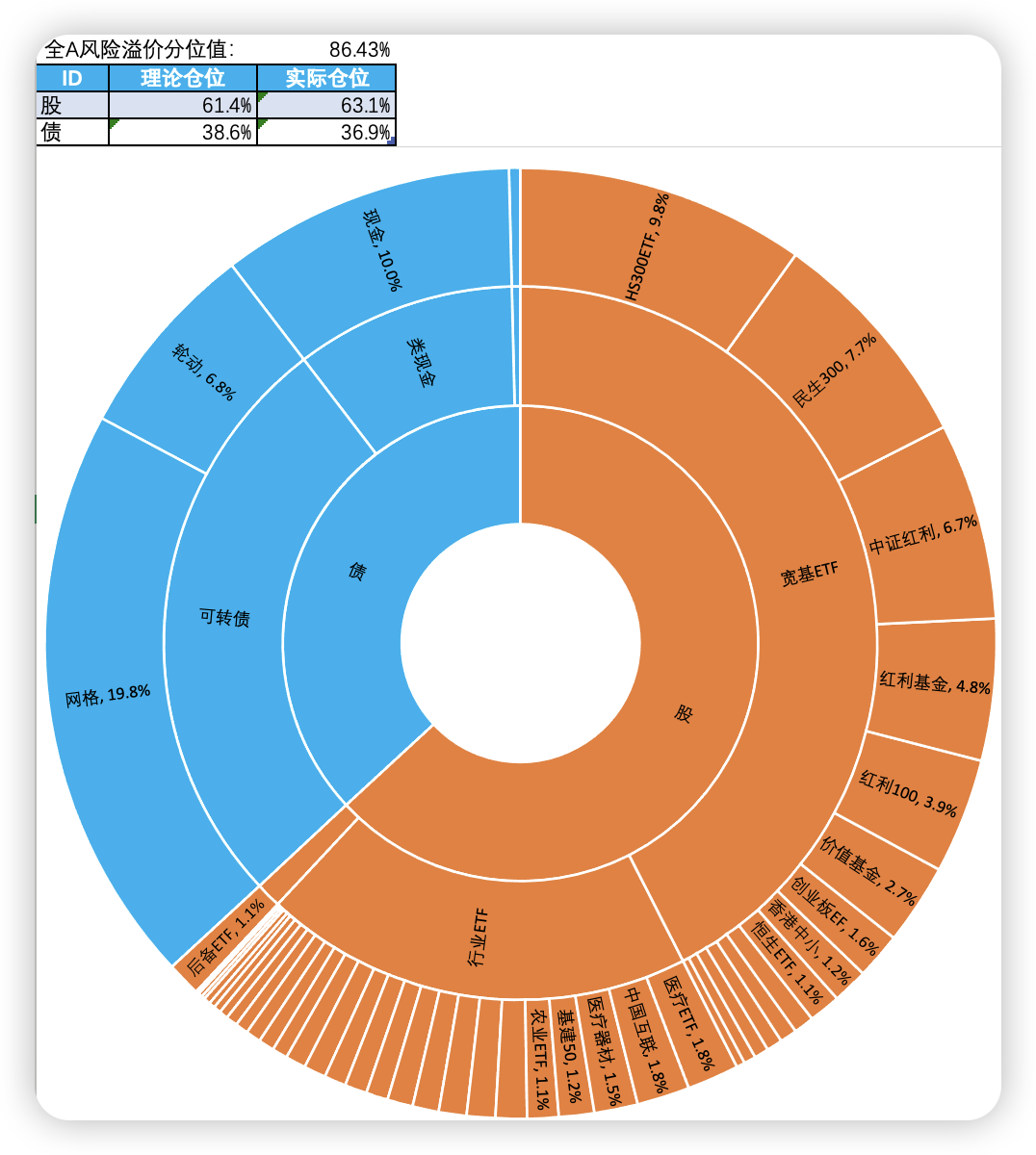

本周对策略作了两处修订:1、确定把股债价差从10年百分位,调整为自2009年以来的百分位。23年试着调过一次,没坚持住。拉长时间后,当前全A风险溢价债86.43%,而10年分位则在92.48%。

2、确定以红利类ETF为权益资产底仓,之前是hs300+红利,且以hs300为主。我的配置用行业ETF做进攻主力,这部分仓位采用金字塔管理+网格,风险不大。其余部分本应该是预备役,但hs300波动太大,这部分仓位全受股债价差影响,在23年里极速膨胀,一家独大,绑架了整个资产包,严重违背分散原则。hs300是成长型策略,红利是防守型策略,切换成红利后,后续股指如继续下行,我会更有勇气加仓。

本周建仓:

国证2000ETF 159628,2024/1/10建,0.907元,56000份

力合转债,2024/1/10建,116.201元,340张

华锐转债,2024/1/10建,117.8元,340张

红利100ETF 515100,2024/1/11建,1.289元,300000份

华宝智投200个条件单已满,后续无清仓品种就无法建新品种了。

华宝不顾用户反对,条件单现在只能设置20个交易日,好麻烦。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号