这几天嘉实京东因为租金下调的原因,大幅度下跌。仓储物流、园区这些reits,我是不怎么关注,商业地产比住宅地产过剩问题还要严重,租金空间增长其实有限。

但是有意思的是现在公租房reits终于都出现折价了,深圳的股息率还突破了4%,再跌多点作为一种补充现金流的品种还是挺好的。

是的,房租也在上涨的,所以可投金额实际上会持续缩减,最终会变成需要reits持续提供现金流回馈租金支出的。而且客观现实是暂时没法做到零首付、lpr贷款的实际利率也是在变动的,还需要牵扯到公积金、折旧这些,要做精准分析本来就很难。但如果是纯金钱上的衡量,究竟要租房还是买房,那只要看自己的投资收益率是否能够超过房价增长速度+租金开支就可以了,没必要限定特定品种,reits也不见得会是一个很好的选择。...感谢巴兰老师回复,租售比回升这句话一下子说到本质了

也就是说租售比回升到一定程度就得从租房切换到买房,还是避免不了择时的难题,再叠加二级市场定投这种方式,更复杂了

赞同来自: 夏花秋果 、youneigui211

发现一个疏漏,8000只是第一年的房租水平,后续是要涨的,可用定投金额得重新计算是的,房租也在上涨的,所以可投金额实际上会持续缩减,最终会变成需要reits持续提供现金流回馈租金支出的。

而且客观现实是暂时没法做到零首付、lpr贷款的实际利率也是在变动的,还需要牵扯到公积金、折旧这些,要做精准分析本来就很难。

但如果是纯金钱上的衡量,究竟要租房还是买房,那只要看自己的投资收益率是否能够超过房价增长速度+租金开支就可以了,没必要限定特定品种,reits也不见得会是一个很好的选择。只是抛掉房产、持有reits,的确能够从租售比回升中获利就是了。

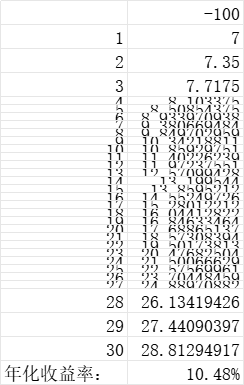

我有一计想请教巴老师,假如我看空房价但是看多房租,公租房reits作为做多房租的资产是否合适?以杭州300万的房子为例,全部以按揭计算30年的话月供14000。这样的房子精装修月租在8000元左右,假如我选择租房,那么省下的6000元现金流以定投的方式投入公租房reits。reits按5%的分红率/每年分红再投入?30年存续期/到期残值为0的参数计算,30年后得到480万。所以问题归结为,现在3...发现一个疏漏,8000只是第一年的房租水平,后续是要涨的,可用定投金额得重新计算

赞同来自: 流沙少帅 、夏花秋果 、ETF小迷弟 、grandriver

以杭州300万的房子为例,全部以按揭计算30年的话月供14000。

这样的房子精装修月租在8000元左右,假如我选择租房,那么省下的6000元现金流以定投的方式投入公租房reits。

reits按5%的分红率/每年分红再投入?30年存续期/到期残值为0的参数计算,30年后得到480万。

所以问题归结为,现在300万的新房,30年后是否能以480万卖出?

这是我的分析,望指正

赞同来自: edvintracy 、luoyoucun

比如说现在折价最大的华夏中国交建(508018),现在折价已经去到40%了,这个折价率就很夸张。但是我们看它2023年年报里面是怎么说的:> 基金管理人根据交通量预测报告所载的 2023 年通行费收入及本基金发行时预测可供分配金额的计算方法,重新预测了 2023 年的可供分配金额预测数,金额为386,955,834.90元。本基金2023年实现可供分配金额相较最新预测同期数偏离度为-17.21%,

这不是第一次不达标了,也不是第一次调整预测数据了,所以它的评估假设是否足够保守、当前评估的净值是否可信,这就很值得我们持有保守态度了。

所以我个人观点还是不要太看折溢价率去做判断,因为这可能是建立在一系列乐观假设之上的空中楼阁。倒不如从经营模式出发权衡过往经营数据是否具有足够稳定性,再依据每年分红数据去做推算。

不同期限项目之间是不是更应该比较irr?而不是分派率肯定是需要对比irr的,但是如果只是看irr,我大概率一直都不会考虑reits,因为reits基本没希望能够超过股权,比如说高速reits的irr,大概率比不上买招商公路。

所以虽然我会看irr,但这不是我看上reits的根本原因,重点始终是reits可以提供更稳定、更高的现金流,这使得我们能够有更多的选择余地,尤其是在时间序列上预防我们犯傻,作用就尤其明显。

选择权是很值钱的玩意,只是很多人都没认识到其中的价值:巴菲特2023年致股东信中的秘密:现金还是债券?选择权的价值

举个例子,也是论坛内大家比较熟悉的九债一购的变种:基于现金流的高回报投资模式是如何搭建的:从很有意思的一支美股--弗兰科-内华达(fnv)说起

赞同来自: jackymin001 、luckzpz 、塔塔桔

我听说Reits的投资,保险资金可以换种方式记账了应该是指2月8号发布的《监管规则适用指引——会计类第4号》

文件指出并表原始权益人在合并财务报表层面应将基础设施REITs其他方持有的份额列报为权益。

从基础设施REITs其他投资方的会计处理角度看,其持有的份额在性质上属于权益工具投资。配置型投资人在会计核算时,可以选择将公募REITs指定为非交易性权益工具,按照FVOCI(以公允价值计量且公允价值变动计入其他综合收益)计量,分红计入利润表,价格波动不计入当期损益而计入其他综合收益,从而降低价格波动对业绩考核的影响,平滑战略配置资金盈亏稳定性

但反过来说,如果我们作为小散户能够理解这些机构的交易逻辑,有的时候选择利用散户的灵活性去拼速度也挺好玩的。

感谢楼主提供了一个很好的思路。保租房reits是否可以当作投资房产的替代吗?优点是流动性好很多,而且不用自己打理。我不太认为reits可以替代房产,尤其是在个人公积金还没利用上的前提下,reits要替代住宅投资还是有不太可行的。倒是如果本身是投资公寓的,那么用reits进行替代倒是可以考虑。

目前还很不成熟。但是是一种思路。

对于我自己来说,我看上公租房reits也不是想用它来替代房产投资,我对于它的定义更加多是高等级、永续、浮息信用债,关注的重点始终是分红的高低以及稳定性了,不太考虑它自身的增值空间。

公租房现在回报不算高的,按照当前的价格算,长期持有的年化应该在5-6%之间,我个人是不太满意的,所以也只是先观察着。至于说后续是否有机会上车,这个就需要靠机会了,毕竟险资其实还是挺喜欢这种资产的,对收益的要求也会低一些。

大概率做不到每年10%,其实6%我觉得都挺难到的,当然这个仅限于讨论公租房reits。其他类型的要做到10%的静态股息率还是很常见的,但是能否维持住就两说了话说我15号那天发完上述评论,深圳安居到现在就已经涨了超过7%。

不同人、不同的资产会有不同的风险偏好,看个人取舍。所以我现在也只能是等着看,不见得有机会给我上车。

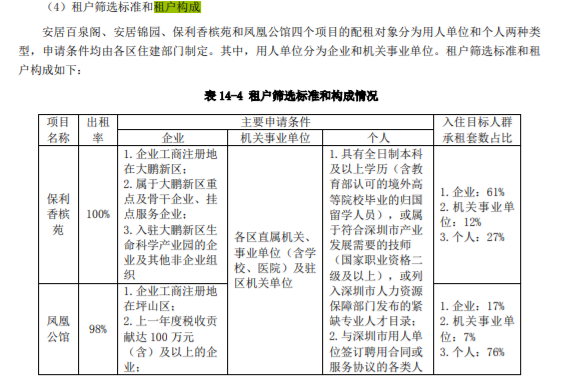

保租房,我觉得最大的雷是租金下降。不要觉得上海的租金不会下降。事实上上海部分区域的租金已经在下降。如果租金下降,那么整个收益率也会跟着跌把。其实我看宽庭的招募说明书也有点比较奇怪,因为它的租金是按照所在区域的评估租金水平90%进行定价的,这个租金折扣在我个人看来是不算大的,尤其是和深圳安居60%的相比。

508077 华润有巢看着已经跌破发行价了,不知道年化现在折算能有多少了,如果年化高,就算租金下跌,也至少有点安全垫把

还有个风险点,就是国家现在铺开保租房,廉租房,保障房,会不会建设的多了,接下来出租率会下降?总之感觉有点害怕。。不知道多少安全垫才够

40%的折扣率很有竞价力且难下降了,但是10%的折扣率,我觉得确实有值得探讨的空间。

赞同来自: 小番茄黄瓜 、steven1521 、xiaofengmr 、仰望多空 、塔塔桔 、 、 、更多 »

会对维修这些支出做预留,但预留多少,这个是管理人去评估的,在定期报告中会有说明。比如去翻看深圳安居的《中期报告》,在第13页:3.3.2 本期可供分配金额 章节中,有具体可供分配金额的计算过程,其中就包括了“-预留资本性支出”,这是用于后续的大修支出及更新改造支出,目前是按照每年含税租金收入的 0.5%进行计提。保障房REITS还有一个坑没暴露,3年免税期后,多了一笔税负

赞同来自: skyblue777 、仰望多空 、solino

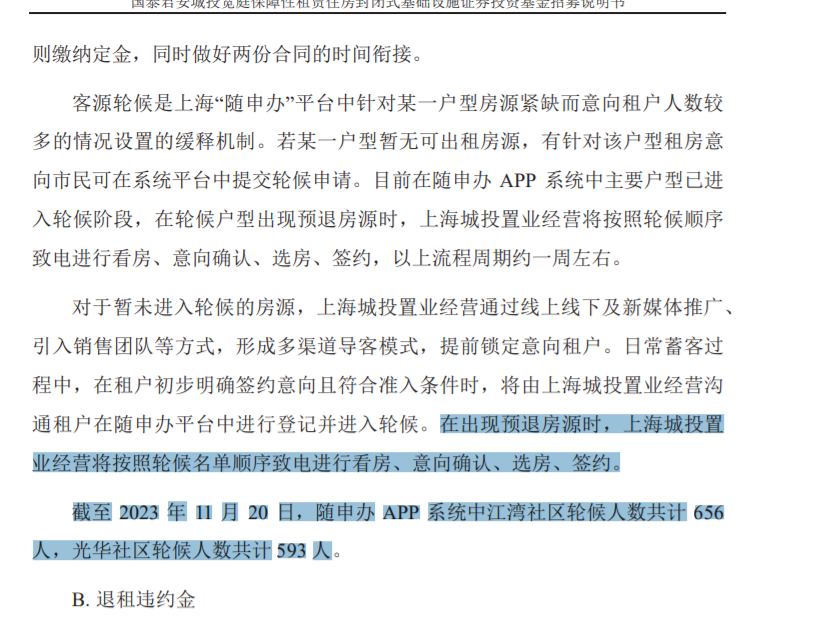

前两天又多了一家上海的公租房reits:宽庭保租房REIT。宽庭保租房REIT目前两个社区都在江湾,位置比较偏,离新的抖音总部比较近,目前看出租率还不错。

评估模型还是按照6%的折现率进行估值,然后租金未来的增长假设是2024年至2027年的市场租金增长率为2.25%,2028年至2032年的市场租金增长率为2%,2033年至收益期届满的长期增长率为1.5%。

租金增长假设在我看来还算是稳健了,扣除完通胀之后甚至是负增长的。如果最终整体租金增速和通胀是持平的,那么这个假设甚至还能抵消一部分...

我觉得出租率90%+的假设有点高估,另外今年上海的房租有下降,所以租金稳定增长的预期需要打点折扣

请教楼主,保障性租赁住房REITS,在每年派现前是否预留了足够的翻新资金?每15至20年,应该需要更换电梯和重新装修了,这部分钱会不会吃掉未来两三年的派现?会对维修这些支出做预留,但预留多少,这个是管理人去评估的,在定期报告中会有说明。

比如去翻看深圳安居的《中期报告》,在第13页:3.3.2 本期可供分配金额 章节中,有具体可供分配金额的计算过程,其中就包括了“-预留资本性支出”,这是用于后续的大修支出及更新改造支出,目前是按照每年含税租金收入的 0.5%进行计提。

评估模型还是按照6%的折现率进行估值,然后租金未来的增长假设是2024年至2027年的市场租金增长率为2.25%,2028年至2032年的市场租金增长率为2%,2033年至收益期届满的长期增长率为1.5%。

租金增长假设在我看来还算是稳健了,扣除完通胀之后甚至是负增长的。如果最终整体租金增速和通胀是持平的,那么这个假设甚至还能抵消一部分因楼龄而导致的租金下滑。

赞同来自: KevinLe 、李小录2024 、xdynaudio

你计算的没有问题高分红的例子,最起码中国神华现在可以是作为一个例子。在2020年6月的时候,它股息率就已经突破了10%,如果按照当时的价格一直持有中国神华,那么到今天股息占本金的比例就已经超过16%。

但是最大的问题是,如何保证稳定的10%的分红,以及你收回来的资金,是否还能买到稳定10%利息的产品

至于说收回来的资金是否能够再买到稳定10%利息的产品,你这里考虑的是分红再投的情况。但是在实务操作中,我们是存在每年都需要提取现金流用于日常消费这种可能性的。

所以假定一个人,每年需要10w进行日常消费,其可动用的资源只有100w可投资金。在这种情况下,如果我们现金流只要10w的时候,就不用考虑分红再投了,自然不用担心后面再配置的收益率会拉低整体回报。

而且也不一定要前期做到10%的分红了,当前7%的股息率叠加未来5%的分红增长,那么最终的年化回报仍旧是有10%的,能够做到这一点的就多很多了,比如中特估行情之前的四大行就有这样的潜力。

最后即使是需要再配置,拥有充沛现金流的投资品种,天然就适合做“九债一购”中的债。因为期权买方最大的问题就是低胜率导致的权利金损耗。但如果有持续不断的现金流作为补充,买方还需要担心策略无法维持的问题吗?不需要的,即使失败很多次,但是后面只要赢一次,那么前面的损耗就可以连本带息都赚回来的。

这也是为什么我会盯着公租房reits的原因,它们分红的可持续性更好(经营特性以及90%强制分红的特点),而且现在基本可以做到每年两次分红,所以完全可以不断滚动持有同样数量的买权。

问题只在于不到4%的股息率,还是太低了。

长乐未央 - 需要做的只有两件事:1看准了方向和品种2有安全边际的下重注,选择一个赛道就和男人选择一个行业一样重要

你这个算法是没有考虑到每年拿到手的现金也是有它时间价值的,如果我们不考虑提取现金流,按照利滚利进行计算,每年10%的回报,持续30年,那么100元会变成1745元,把100元的本金扣掉,净收益也有1645元,收益占比为1645/1745=94.27%,也就是差距不足6%。你计算的没有问题

所以是否偿还本金,这个真的没那么重要。甚至说有的时候为了追求本金的安全,反而会使得我们承受更高风险的同时,反而获得更低的回报。...

但是最大的问题是,如何保证稳定的10%的分红,以及你收回来的资金,是否还能买到稳定10%利息的产品

赞同来自: malamala1207 、以转债守之 、民生大事小事

这也太反直觉了,算上本金一个30年到手300,一个30年到手400,相差100,那就是33.3%的差距你这个算法是没有考虑到每年拿到手的现金也是有它时间价值的,如果我们不考虑提取现金流,按照利滚利进行计算,每年10%的回报,持续30年,那么100元会变成1745元,把100元的本金扣掉,净收益也有1645元,收益占比为1645/1745=94.27%,也就是差距不足6%。

所以是否偿还本金,这个真的没那么重要。甚至说有的时候为了追求本金的安全,反而会使得我们承受更高风险的同时,反而获得更低的回报。

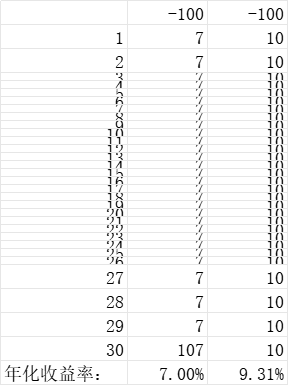

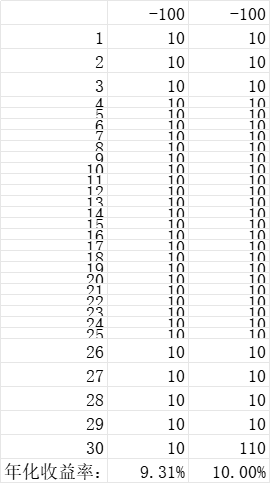

比如说我们为了保证本金安全,投了一个到期还本,定期付息的固收产品,每年给付7%的利息。那么三十年合计收取30*7=210元利息,加上本金就是310元。而如果我们是追求每年10%的现金流呢?30年下来合计能够拿到300元的现金。

看着是310元>300元对吧?

但是前者年化收益率是7%,后者是9.31%:

回到现实生活中,能给出7%利息的固收产品最起码都已经是信托了,而信托现在是什么个样子,我们都看到了;而10%的现金流,中国神华在2020年的低位,可是提供了这样的机会。中国神华和房地产信托,谁风险更高这就不用多说了。

以转债守之

- 满仓茅台打新+可转债低频

- 满仓茅台打新+可转债低频

冰川快车

- 醉卧股场君莫笑,古来征战几人回

- 醉卧股场君莫笑,古来征战几人回

赞同来自: edvintracy 、henji01

虽然我不懂Reits,但是本质估计一样。一样东西稀缺质量有保证,如果大规模发行,就要先躲远一点。等到跌出价值了才有买入的价值。我已经等了好久了,我第一篇关于reits的文章发布在2019年,那时候除了鹏海这个假reits之外,都还没公募reits。然后国内第一个reits上市之后,才间歇性看看。到最近终于跌多了,才看得频繁一些。

现在说资产荒,荒的事优质资产,垃圾的资产一大堆。

价值这东西很难去琢磨,个人基本很难去做深度研究,所以我也对非公租房的reits暂时没太多兴趣

赞同来自: ikalang 、edvintracy 、wallflowers 、luoyoucun

公租房大概是这么个逻辑:我自己设定的介入时间点是起码提供6%以上的股息率,而且也只是作为现金流补充,不会是核心配置。

1、政府低价或无偿获得土地,建设公租房,向租户收取租金。

2、为了建设更多的公租房,先把现有公租房未来几十年的收益权打包做成REITS产品,卖给市场。

3、REITS购买者赚的钱,就是政府让利的部分。

总体上来说,公租房REITS收益也是受未来租金现金流的影响。只能说比产业园区要好一些,跟高速公路差不多吧,因为公租的租金较低,且没有成规模的竞争者,但收益确实非常的限,如果...

作为二级市场投资者,除了可以获得原有权益者出让的未来部分收益之外,其实很大一部分收益还是要看市场折价,靠收割其他投资者的流动性获利。

赞同来自: zf8149 、一个人静静 、gxyc 、HuiZhi

不是死鱼啊,主要是怕现在业绩PS了的,2年一过给你个资产减值的理由,和今天京东REITS大跌一样;公租房和产业园这些,最终买单的人不一样,屁股决定脑袋,所以前者ps的可能性低,后者概率高。

另外上面骆驼也说了, 公租本来就是公租,收益不减就不错了,是不可能大幅增长的

至于说公租房租金低就不能赚钱?这个我还以为作为二级市场投资者应该有足够觉悟了呢,毕竟大a最常见的不就是公司赚钱而股民亏大钱吗?

逻辑反过来都是一样的:公租房租金不高,关我二级市场投资者的回报什么事。我只要它利润稳定可预期,然后我在二级市场上用更低的价格去买入就是了。拿0.5pb的价格买入roe5%的资产,最终获得回报不会比拿2pb价格买入roe10%的资产要差。

赞同来自: edvintracy 、fanfunfan

仓储类:

代码 名称 现价 下跌% 发售价格 上市日期

'508056 普洛斯 2.677 -31.2% 3.890 2021/6/21

'180301 盐港REIT 2.000 -13.0% 2.300 2021/6/21

'508098 京东仓储 2.371 -32.5% 3.514 2023/2/8

'508027 东吴苏园 2.799 -27.9% 3.880 2021/6/21

产园类:

代码 名称 现价 下跌% 发售价格 上市日期

'508000 张江REIT 1.998 -33.2% 2.990 2021/6/21

'508099 中关村 1.934 -39.6% 3.200 2021/12/17

'180101 蛇口产园 1.420 -38.5% 2.310 2021/6/21

'508021 临港产园 4.237 2.8% 4.120 2022/10/13

'508088 东久产园 2.976 -1.9% 3.035 2022/10/14

'180102 合肥高新 1.654 -24.5% 2.190 2022/10/10

'180103 和达高新 1.910 -32.0% 2.808 2022/12/27

'508019 中金光谷 1.924 -26.7% 2.625 2023/6/30

公租类:

代码 名称 现价 下跌% 发售价格 上市日期

'508058 厦门安居 2.460 -5.4% 2.600 2022/8/31

'180501 深圳安居 2.254 -9.3% 2.484 2022/8/31

'508068 北京保障 2.465 -1.8% 2.510 2022/8/31

'508077 华润有巢 2.156 -10.8% 2.417 2022/12/9

赞同来自: 李小录2024

根据国办发〔2021〕22 号文规定,保障性租赁住房“租金低于同地段同品质市场租赁住房租金”。根据《深圳市人民政府关于深化住房制度改革加快建立多主体供给多渠道保障租购并举的住房供应与保障体系的意见》(深府规〔2018〕13 号,下称“深府规〔2018〕13 号文”)的规定,基础设施。项目的租金“为届时同地段市场商品住房租金的 60%左右”。其中同地段市场商品住房租金由深圳市房地产和城市建设发展研究中心通过评估确定,之后由深圳市、区住建部门结合实际情况,按照 60%左右的比例确定项目的租金水平。低租金水平保证了续租率、然后租金跟随消费价格指数,所以在公租房reits能够提供满意的股息之后,用来作为日常现金流补充,还是挺不错的

根据 Wind 收录的二手住宅租金指数数据,2011 年底至 2021 年底 10 年间,深圳住宅租金指数从 123.70 增加到 187.00,年均复合增长率为 4.22%;② 根据 CREIS 中指数据库统计的数据,2018 年12 月-2021 年 8 月期间,深圳市住宅租赁市场租金水平年增长率在 2%-4%之间,与深圳市 2018 年至2020 年居民消费价格指数同比增长幅度(分别为 2.8%、3.4%和 2.3%)相近。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号