买卖方法:MACD公式。

趋势理论的核心思想其实是个假设,即假设上涨以后还会继续上涨,下跌以后还会继续下跌,很显然,这个假设不会总是正确的,它有时是正确的,有时是错误的,在有些品种中使用是正确的,在有些品种中使用是错误的,因此,就需要用数学方法对其进行统计,下面我就对国防ETF基金近4年的5分钟数据用MACD公式进行统计。

数据统计:统计2020/1/6到2024/1/12日期间国防ETF512670的5分钟数据(这个时段基本包含了完整的上涨和下跌周期)。

K线根数:46848,数据天数:976天,期间涨幅:19.17%(已经按2021年8月23日10份基金折算成20份基金除权处理);

该时段上涨的K线根数(包含平盘)29686根,占比63.37%,下跌K线根数17162,占比36.63%。

MACD公式(也称双均线指标):

DIFF : EMA(CLOSE,12) - EMA(CLOSE,26);

MACD认为,短周期均线高于长周期均线,就认为是上涨趋势,后面的K线大概率还会继续上涨,即当前DIFF大于零的情况下,统计当前周期到下一个周期涨幅的累加和(即统计上涨概率),统计情况如下:该类数据个数22298,涨幅的累加和为131.90%,平均=131.90%/22298=0.00592%;

MACD认为,短周期均线低于长周期均线,就认为是下跌趋势,后面的K线大概率还会继续下跌,即当前DIFF小于零的情况下,统计当前周期到下一个周期跌幅的累加和(统计下跌概率),统计情况如下:数据个数24550,跌幅的累加和为-100.94%,平均=-100.94%/24550=-0.00411%;

从统计的情况可以看出,国防ETF近4年在5分钟K线图中,当DIFF大于零时,多持有一个5分钟周期,上涨的收益率增加的概率为0.00592%,即万分之0.592,当DIFF小于零时,多空仓一个5分钟周期,可以减少下跌损失率的概率为-0.00411%,即负万分之0.411。国防ETF基金的交易手续费最低可以低到万分之0.5,很显然,只要DIFF平均连续为正或连续为负的数据个数大于2,那么根据DIFF大于零买进,DIFF小于零卖出就能获得超额收益。

根据上面的指导思想,统计了国防ETF近4年的收益情况,T+1操作,即当DIFF转正,当天买入基金后,当天不许卖出,第二天开盘后如果DIFF继续为负,则卖出,否则持有,交易手续费按万分之一计算(如果手续费是万0.5,四年时间可以增加收益约12%),四年的交易情况如下:

K线根数 46848

交易次数 1118

交易净值 2.151

交易平均周期 41.86(根据前面的分析,平均交易周期大于2就能有超额收益)

收益情况

日期 年净值 净值年涨幅 ETF年涨幅

2020/01/06 1.000

2020/12/31 1.937 93.656% 87.027%

2021/12/31 2.120 9.491% 16.185%

2022/12/30 2.074 -2.172% -26.451%

2023/12/29 2.195 5.833% -21.533%

2024/01/12 2.151 -2.041% -9.626%

4年时间可以获得了约100%的超额收益,效果明显,今年继续实盘跟踪MACD公式操作,只要国防ETF今年能出现几次明显的下跌或明显的上涨,就能获取超额的收益,还不错,今年开年就出现了明显的下跌了,已经获得了近10%的超额收益了。

注:MACD的适用性有一定的要求,并不能适用于所有品种的操作。

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

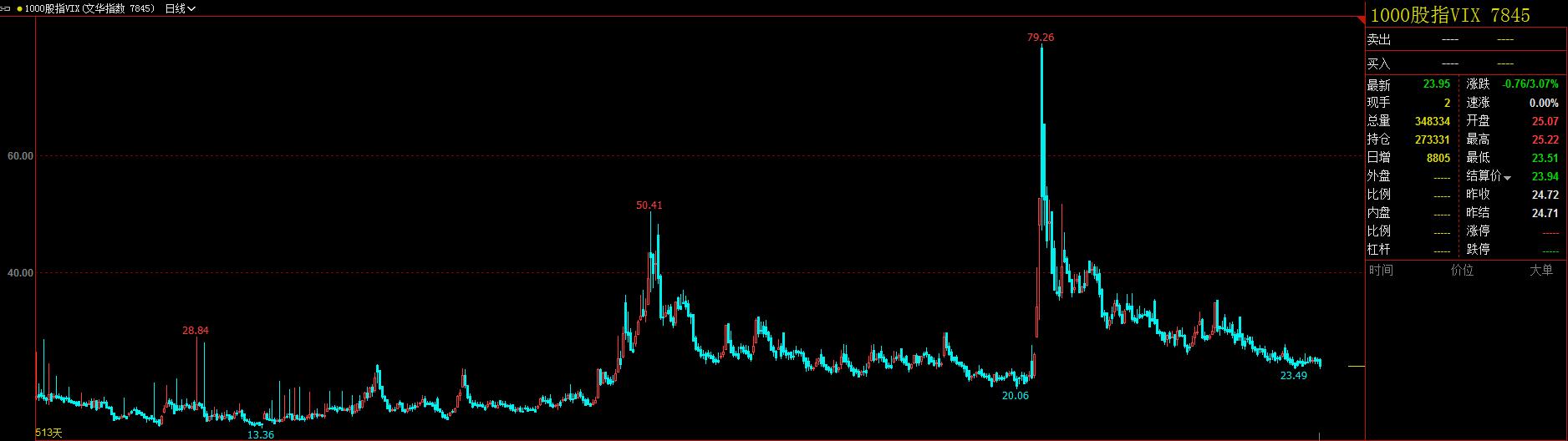

长期双卖策略的高回撤,低盈亏比则来源于标的资产价格的剧烈波动。期权双卖策略本质上是做多 Theta,做空 Gamma,Vega 的策略,当标的资产价格大幅波动时,策略负的 Gamma 敞口叠加负的 Vega 敞口会导致策略净值出现较大回撤。交个朋友,双卖策略真是鸡肋,食之无味,弃之可惜!只能控制在账户总资产5-10%开仓!

当标的资产价格出现大幅变动,对保证金的要求也会大幅提高,期权卖方就会面临一定的强制平仓风险。在长期双卖策略中,每次开仓的仓位水平仅为40%,但历史最大保证金占...

赞同来自: KevinLe 、点点滴滴老司机 、塔塔桔 、川军团龙文章 、口口夕口木 、 、 、更多 »

当标的资产价格出现大幅变动,对保证金的要求也会大幅提高,期权卖方就会面临一定的强制平仓风险。在长期双卖策略中,每次开仓的仓位水平仅为40%,但历史最大保证金占用比例却高达 143.07%,存在较高的强制平仓风险。因此在实际交易过程中,期权卖方需要将仓位控制在一个合适的比例,并在该止损的时候及时平仓离场。

新人不能发图,2014~2022,双卖策略

年化收益率:7.66%

最大回撤:56%

夏普比率:0.14

日均保证金占比:42.22%

最大保证金占比:143.07%

希望楼主活下来,同时也警示自己注意风险

我已经用楼主的改进版在实践了,买权和卖券数量差值尽可能小。就是说卖了多少,买多少兄弟,楼主的总体思路是非常不错的,缺点就是杠杆太高,经不起剧烈波动,冒昧请教您的改进版具体怎么设计的,我想向您学习,非常感谢!

赞同来自: geneous

不到2个月时间,回头看看当时的提醒,楼主的想法是否有改变呢?看了双卖我就脑仁疼,还是大佬厉害。

https://www.jisilu.cn/question/506125?gopage-true__page-1__item_id=5090037#

附上当时的交流记录:

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: 塔塔桔 、秋风客 、geneous 、胆子真不大

不到2个月时间,回头看看当时的提醒,楼主的想法是否有改变呢?https://www.jisilu.cn/question/506125?gopage-true__page-1__item_id=5090037#附上当时的交流记录:2025-2-14 GL2263626139假如你可调用的总资金(含持仓)>793w,持仓风险还能接受;如果低于这个金额,爆仓的概率是100%。BullMarket你...你厉害,我就是这么熬出来,去年我计算豆粕不会跌破3000点,然后,我3400点开的仓,最后跌到2600多才反弹,幸好期货我没有加杠杆,也不要也死定了,中间保证金补了4次。

如果没减仓的话需要补充保证金322w,单日回撤238.62w。希望楼主没事,哎,可能又少了一个实盘。这么大仓位的双卖,迟早要爆。去年924很多人爆仓,这才过去半年......

赞同来自: 塔塔桔 、johndon0313 、YmoKing 、巴兰 、Fanchuang 、 、 、 、更多 »

https://www.jisilu.cn/question/506125?gopage-true__page-1__item_id=5090037#

附上当时的交流记录:

2025-2-14 GL2263626139

假如你可调用的总资金(含持仓)>793w,持仓风险还能接受;如果低于这个金额,爆仓的概率是100%。

BullMarket

你不会算保证金,我现在持仓的保证金才390多万,这么你能算出793万了,还100%,你再下去好好学习吧。

GL2263626139

仔细看,我没提保证金哦,我说的是总资金,所谓的“保证金”都是诱饵而已,是用来骗人加杠杆的。等你哪天明白这句话的意思,就算有进步了。

BullMarket

那你说说看,我保证金够,而且是双卖,如果是大幅下跌的话,卖Call就完全盈利了,随时可以获利平仓,如果是大幅上涨的话,卖Put就完全获利了,同样随时可以获利平仓,无论如何都不会出现强制平仓,我现在总仓位的delta值只有2.59,如果下跌的话,相当于买入180w不到的市值的中证1000ETF,你是如何得出100%爆仓的结论的?

GL2263626139

持仓38个卖P,如果指数跌到4500点猜猜P的价格会变成多少?按最便宜的P5900价格估计是14w,38×14=532w,你的持仓etf180万咋算的?如果跌到4000点呢?3500点呢?当然你可以认为跌到5500点都不可能咋会跌到四千多点呢。多啰嗦几句:(1)双卖属于做空波动率,不是对冲;(2)期权只有价格是唯一指标,其他希腊字母都是唬人用的;(3)无论可能性有多低,只要有可能发生,在期权世界概率就是100%;(4)期权期货不上杠杆是活下去的唯一途径。

BullMarket

老兄啊,我做的是MO2503,不是MO2603、MO2703,MO2503还有31天,23个交易日就到期结算了,现在指数都还牢牢的站在20日,30日,60日,120日,250日均线上,你说要跌到4500、4000,1个月时间跌破这么多的重要均线,你真能想啊,你这么不说跌到负5000点,负10000点呢,然后再找个理由说,石油都跌成负过。

我说你不会算保证金,没说错,如果跌倒5900,1手卖P5900的保证金最多8.8万,不可能是你说的14万,你看我的图,现在3手卖P6100的保证金是259055,1手保证金=259055/3=86352,到5900的话,到时P5900的保证金不太可能会超过现在P6100的保证金,继续努力学习期权的基础知识吧。

赞同来自: YmoKing 、horizon668

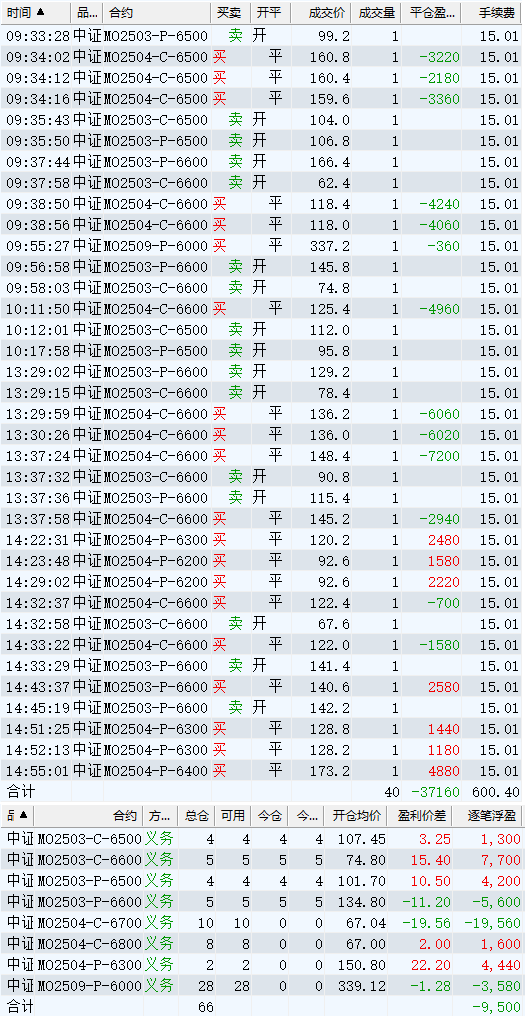

日收益 = -0.80%

周收益 = -0.01%

年收益 = 18.88%

年超额中证1000 = 14.76%

MO2504超额中证1000 = 5.25%

年内最大回撤 = -4.00%

最新回撤 = -1.26%

Delta合计 = 2.6890

夏普比率 = 4.0389

2025年交易天数:60天

盈利天数:42天

盈利天数比例:70.00%

日收益 = 0.62%

周收益 = 0.80%

年收益 = 19.68%

年超额中证1000 = 14.32%

MO2504超额中证1000 = 4.89%

年内最大回撤 = -4.00%

最新回撤 = -0.45%

Delta合计 = 2.1957

2025年交易天数:59天

盈利天数:42天

盈利天数比例:71.19%

日收益 = 1.42%

周收益 = 0.17%

年收益 = 19.06%

年超额中证1000 = 13.99%

MO2504超额中证1000 = 4.55%

年内最大回撤 = -4.00%

最新回撤 = -1.08%

Delta合计 = -0.8915

2025年交易天数:59天

盈利天数:42天

盈利天数比例:71.19%

赞同来自: xixili2020

日收益 = -1.25%

周收益 = -1.25%

年收益 = 17.64%

年超额中证1000 = 13.13%

MO2504超额中证1000 = 3.66%

年内最大回撤 = -4.00%

最新回撤 = -2.49%

Delta合计 = 7.8907

2025年交易天数:57天

盈利天数:40天

盈利天数比例:70.18%

赞同来自: npc小许

日收益 = -1.25%

周收益 = 2.12%

年收益 = 18.89%

年超额中证1000 = 13.67%

MO2504超额中证1000 = 4.24%

年内最大回撤 = -4.00%

最新回撤 = -1.25%

Delta合计 = 4.2203

2025年交易天数:56天

盈利天数:40天

盈利天数比例:71.43%

赞同来自: geneous

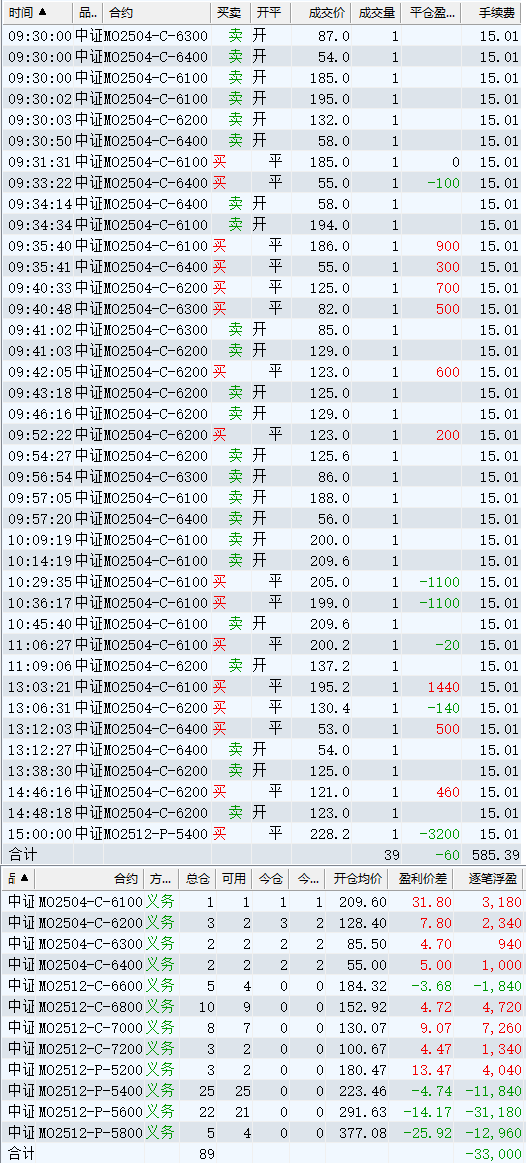

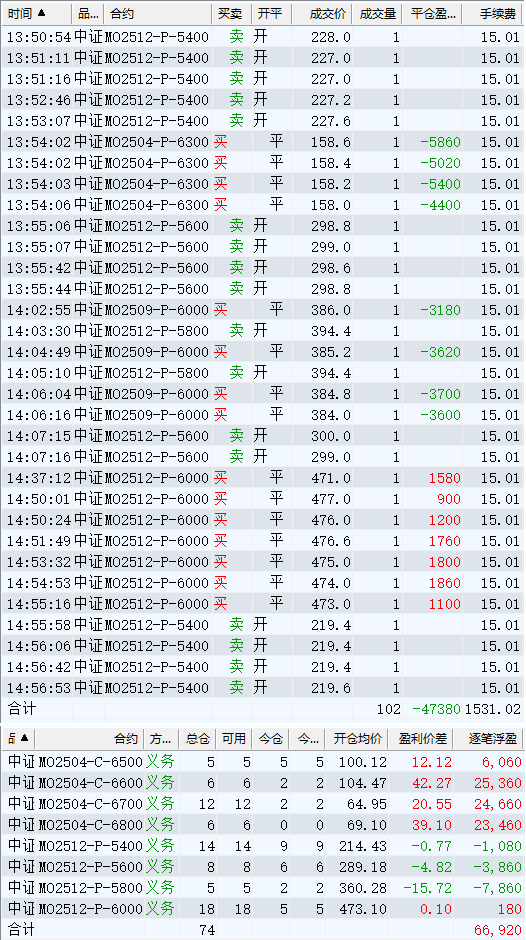

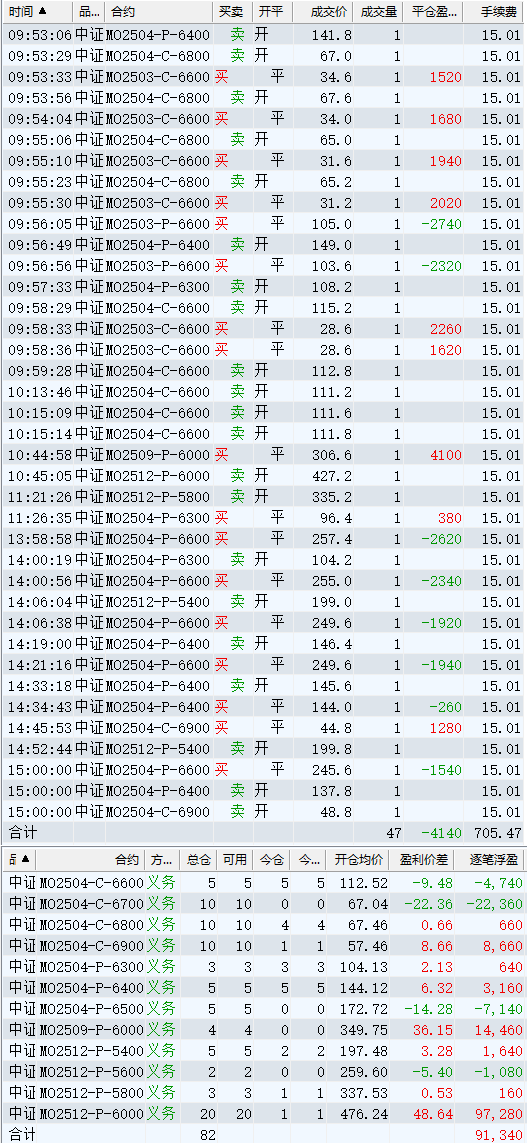

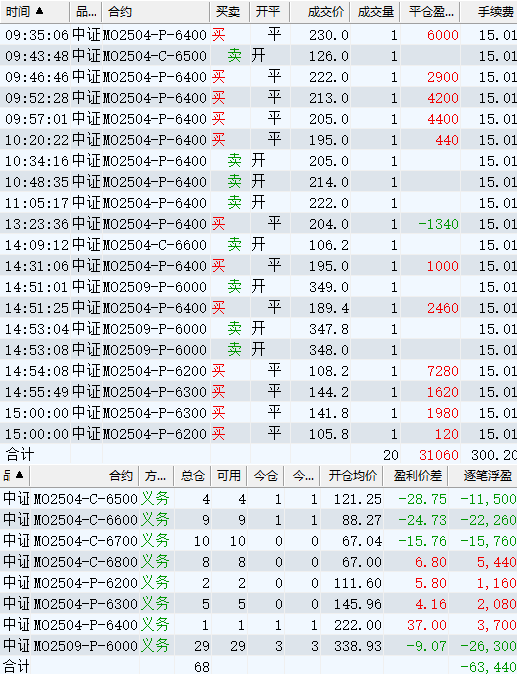

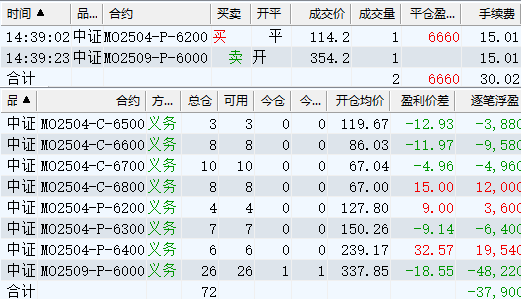

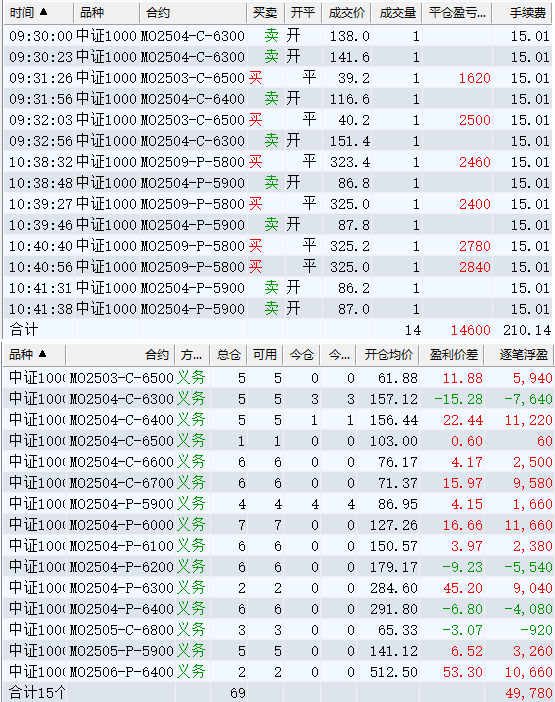

日盈利额=(92679.50逐笔浮盈) + (-7640.00平仓盈亏) - (60.04手续费) - (61338.80昨天逐浮盈) = 23640.66

日收益 = 0.56%

周收益 = 3.37%

年收益 = 20.13%

年超额中证1000 = 13.91%

MO2504超额中证1000 = 4.53%

年内最大回撤 = -4.00%

最新回撤 = 0.00%

Delta合计 = 2.9545

2025年交易天数:55天

盈利天数:40天

盈利天数比例:72.73%

赞同来自: 滚雪球2020 、npc小许 、tongzhangji 、pd34

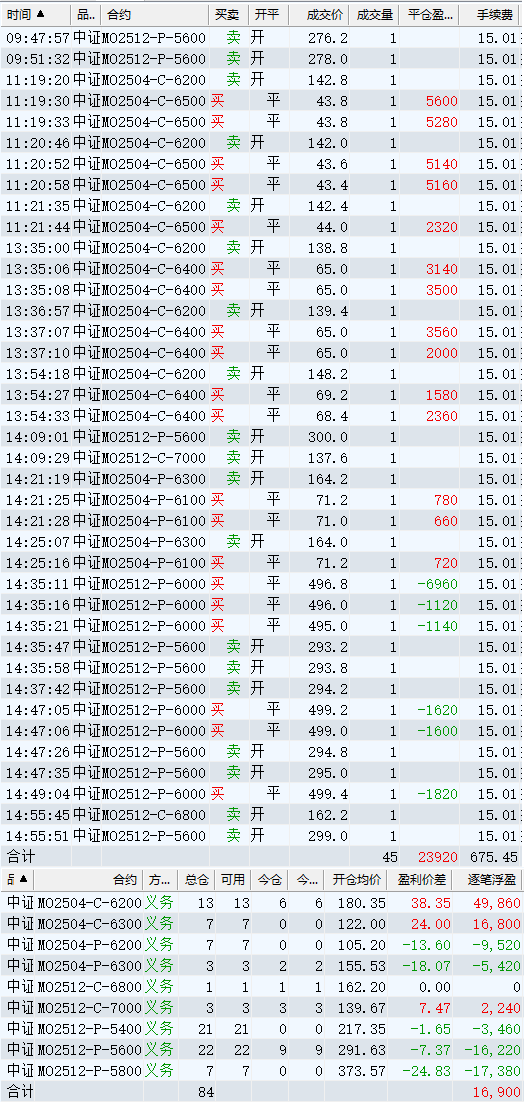

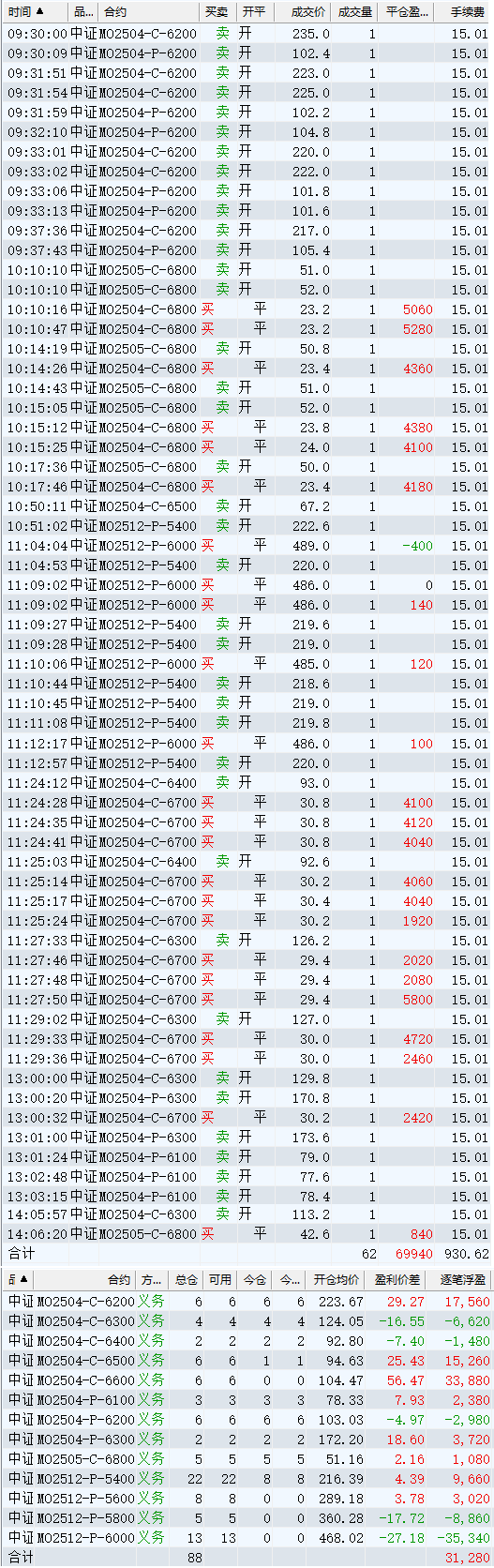

日盈利额=(61338.80逐笔浮盈) + (10660平仓盈亏) - (495.33手续费) - (-2840.30昨天逐浮盈) = 74343.77

日收益 = 1.77%

周收益 = 2.81%

年收益 = 19.57%

年超额中证1000 = 13.24%

MO2504超额中证1000 = 3.88%

年内最大回撤 = -4.00%

最新回撤 = 0.00%

2025年交易天数:54天

盈利天数:39天

盈利天数比例:72.22%

赞同来自: accumulator 、一场意外

请问暴涨暴跌delta变化太快怎样应对?如果应对后更合理,则应对,否则,不动。

持仓设计时,已经提前考虑到最坏情况发生时,持仓到期也能承受得了风险。

其实,只要不发生保证金不足导致强平,就没什么大风险,卖出交易发生时,就包含了贴水,到期结算时,贴水就落袋了,然后再开始新的一期的操作,比ETF网格效果要好很多。

先看大趋势,中证1000在2023年4月底跌破半年线,到2024年9月底站回到半年线上,共运行了大约340多个交易日,根据均线原理,2024年9月站上半年均线后,大约也能维持在半年线上340个交易日左右,去年9月底到现在已经用去了117个交易日,那么中证1000指数应该还能在半年线上运行约220个交易日左右(中途或许会打穿均线若干个交易日),现在半年线的点位为6020,所以我认为12月底中证100...请问暴涨暴跌delta变化太快怎样应对?

还是看不懂啊哥,能具体解释下逻辑和怎么操作吗?股指期权资金太多了,用500ETF期权代替行不?先看大趋势,中证1000在2023年4月底跌破半年线,到2024年9月底站回到半年线上,共运行了大约340多个交易日,根据均线原理,2024年9月站上半年均线后,大约也能维持在半年线上340个交易日左右,去年9月底到现在已经用去了117个交易日,那么中证1000指数应该还能在半年线上运行约220个交易日左右(中途或许会打穿均线若干个交易日),现在半年线的点位为6020,所以我认为12月底中证1000指数大概率能站在6000点以上,有了以上的考虑,那么期权布局就很容易了,长线看多(卖12月MO的Put,看多),短线看空(卖近月MO的Call, 看空),总体看多,盘中会根据中证1000指数短期走势,分批调整短线的多空布局。

赞同来自: npc小许

日收益 = 0.25%

周收益 = 1.04%

年收益 = 17.81%

年超额中证1000 = 11.88%

MO2504超额中证1000 = 2.51%

年内最大回撤 = -4.00%

最新回撤 = -1.39%

2025年交易天数:53天

盈利天数:38天

盈利天数比例:71.70%

赞同来自: chenpaihao 、东少 、好奇心135 、npc小许

日收益 = 0.79%

周收益 = 0.79%

年收益 = 17.56%

年超额中证1000 = 10.80%

MO2504超额中证1000 = 1.49%

年内最大回撤 = -4.00%

最新回撤 = -1.63%

2025年交易天数:52天

盈利天数:37天

盈利天数比例:71.15%

赞同来自: npc小许

周收益率 = -0.74%

2025年盈利 = 16.76%

2025年超额中证1千 = 9.25%

MO2503超额中证1千 = 4.50%

赞同来自: npc小许 、horizon668

周收益率 = 1.69%

2025年盈利 = 19.19%

2025年超额中证1千 = 9.50%

MO2503超额中证1千 = 4.89%

赞同来自: npc小许

周收益率 = 0.92%

2025年盈利 = 18.42%

2025年超额中证1千 = 8.24%

MO2503超额中证1千 = 3.67%

周收益率 = 1.36%

2025年盈利 = 18.86%

2025年超额中证1千 = 7.88%

MO2503超额中证1千 = 3.37%

赞同来自: geneous

周收益率 = 0.93%

2025年盈利 = 18.43%

2025年超额中证1千 = 7.82%

MO2503超额中证1千 = 3.29%

赞同来自: horizon668 、胆子真不大 、npc小许

周收益率 = 1.54%

2025年盈利 = 17.50%

2025年超额中证1千 = 7.21%

MO2503超额中证1千 = 2.66%

今天看错大盘了,受美股影响,以为今天要跌,早上开盘加了几手卖Call空单,平了几手卖Put多单,结果错了,但今天很不错,赚钱了,而且赚的还不少。期权双卖还是不错的,看错大盘还能赚钱。

赞同来自: redtide

周收益率 = -0.73%

2025年盈利 = 15.23%

2025年超额中证1千 = 6.68%

MO2503超额中证1千 = 2.03%

应对方法有调整卖Put和卖Call数量,移动卖Put和卖Call的重心,还可以移仓到远月等方法,只要不出现保证金不够而被强平,风险就不大。楼主的思路对我的期权交易很有启发,非常感谢。

周收益率 = 0.42%

2025年盈利 = 16.38%

2025年超额中证1千 = 6.16%

MO2503超额中证1千 = 1.62%

赞同来自: npc小许

周收益率 = 0.03%

2025年盈利 = 16.00%

2025年超额中证1千 = 6.03%

MO2503超额中证1千 = 1.47%

楼主好,请教个问题:双卖虚值,如果遇到去年九月底那种暴涨,怎么应对呢?应对方法有调整卖Put和卖Call数量,移动卖Put和卖Call的重心,还可以移仓到远月等方法,只要不出现保证金不够而被强平,风险就不大。

赞同来自: 大7终成

周收益率 = -0.09%

2025年盈利 = 15.88%

2025年超额中证1千 = 6.42%

MO2503超额中证1千 = 1.83%

赞同来自: 东少

周收益率 = 6.08%

2025年盈利 = 15.96%

2025年超额中证1千 = 6.73%

MO2503超额中证1千 = 2.12%

楼主您多空一共六十多手 等于三千万的市值 杠杆率是不是太高了杠杆率很低的,多数单子都是卖Put和卖Call多空对冲掉的,不过要根据指数的涨跌及时移仓,不要让指数超出持仓允许波动的范围,否则,杠杆率会迅速提升。

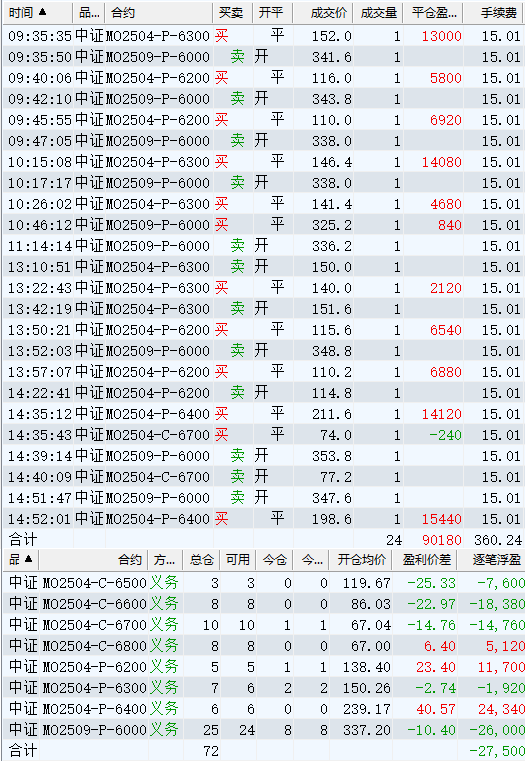

2025年盈利 = 15.84%

2025年超额中证1千 = 6.15%

MO2503超额中证1千 = 1.57%

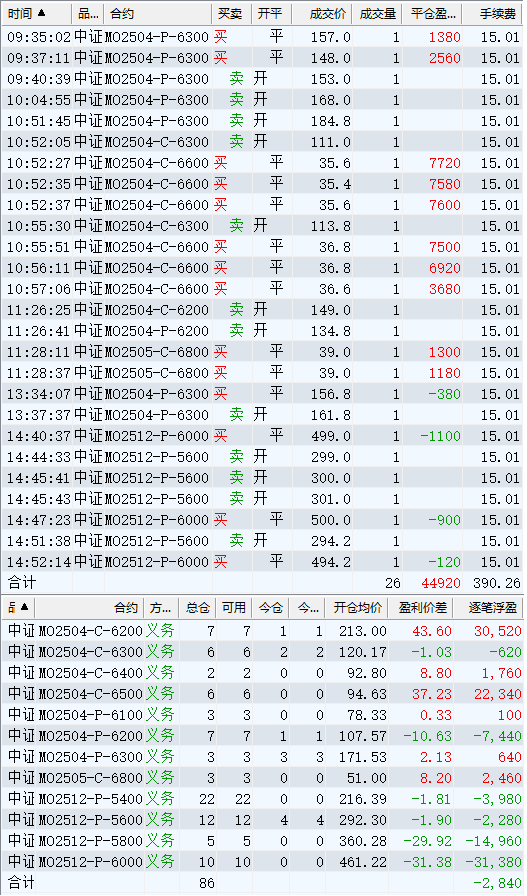

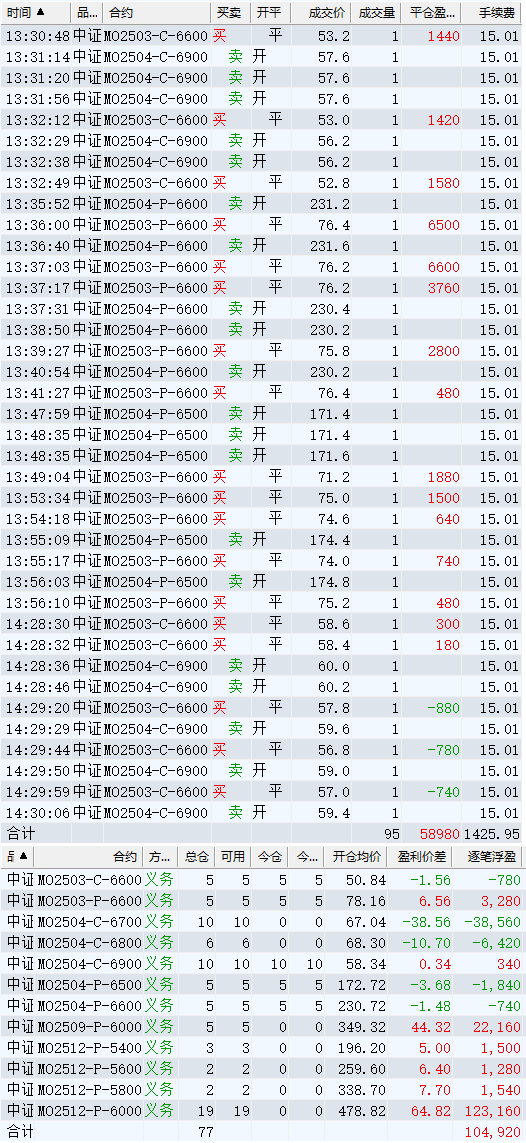

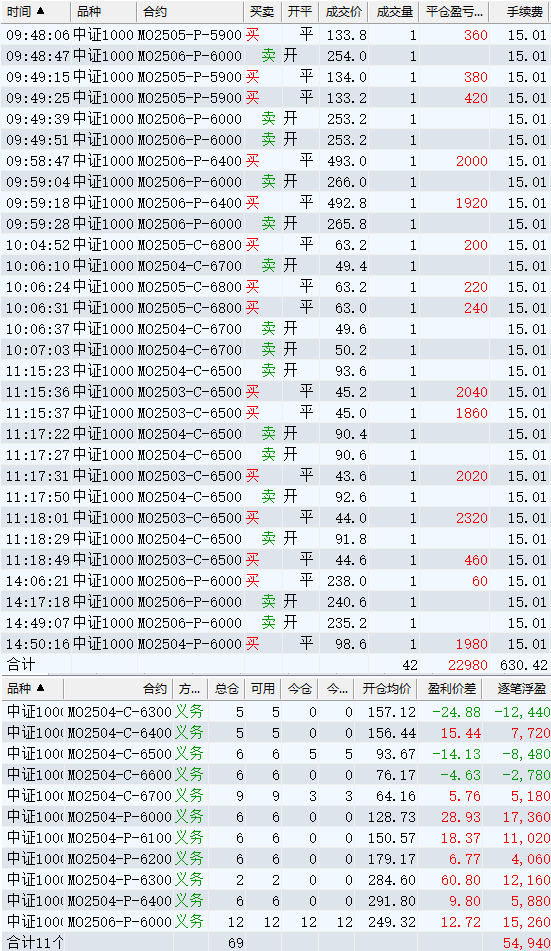

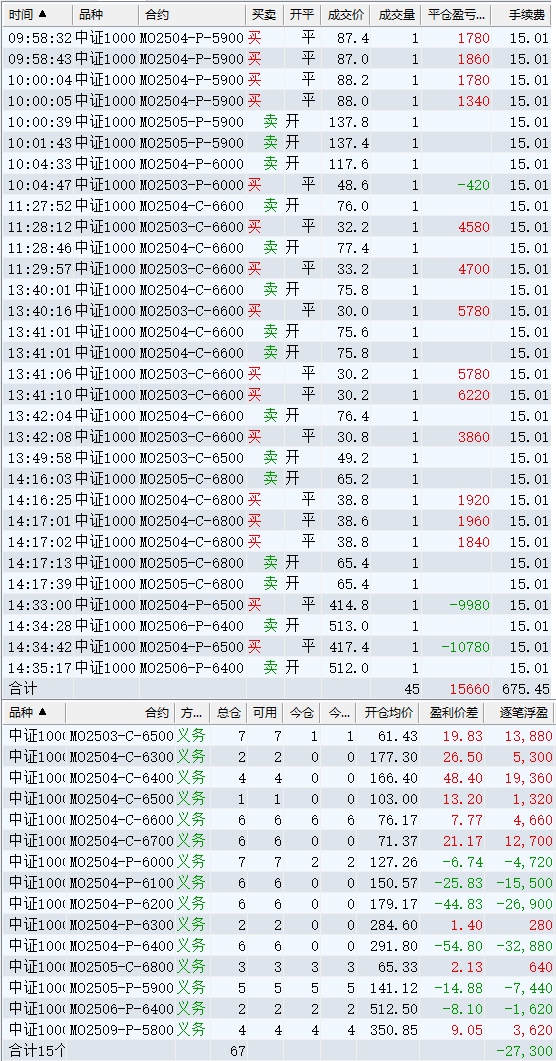

当日盈利=54941.40(逐笔浮盈) + (22980平仓盈亏) - 630.42(手续费) - 49780.6(昨天逐浮盈) = 27510.38

2025年盈利 = 14.15%

2025年超额中证1千 = 6.75%

MO2503超额中证1千 = 2.02%

赞同来自: redtide

2025年盈利 = 13.49%

2025年超额中证1千 = 6.78%

MO2503超额中证1千 = 2.01%

2025年盈利 = 11.32%

2025年超额中证1千 = 6.02%

MO2503超额中证1千 = 1.16%

看不明白,楼主不是按5分钟Macd操作的吗?那今天中证1000 9:40 Dif下穿零轴,就应该平仓多单,一直拿着空单啊,今天怎么会亏呢?5分钟MACD那是去年国防ETF的交易策略,今年改用中证1000期权作为交易标的,交易策略也跟着调整了。

由于期权双卖有较大范围的容错性,对指数多空的判断就采用了长短周期的融合的方法,以减低振荡行情出错的概率及保持趋势行情带来优势。

比如现在分别卖出1张MO2503-C-6300和1张MO2503-P-6200,收权利金119.2 + 137.0 = 256.2 , 那么在MO2503的结算日3月21日,指数运行在 5943.8 ~ 6556.2范围内 (6200 - 256.2,6300 + 256.2 )是赚钱的,再看我目前的持仓,到MO2504的结算日4月18日,指数运行在5865 ~ 6915 都是赚钱的,况且在4月18日之前,我还可以根据指数的涨跌趋势来移动双卖的重心及put张数和call张数的多少,我目前持仓的容错性是相当强的,但我也要防止大趋势和大波动带来的风险,现在长周期日线和周线的DIFF都是正的,所以我还是偏多头的,但我会根据5分钟的DIFF来移动双卖的重心,以防止指数跑出我持仓容错的范围,即趋势和振荡两者都要兼顾。

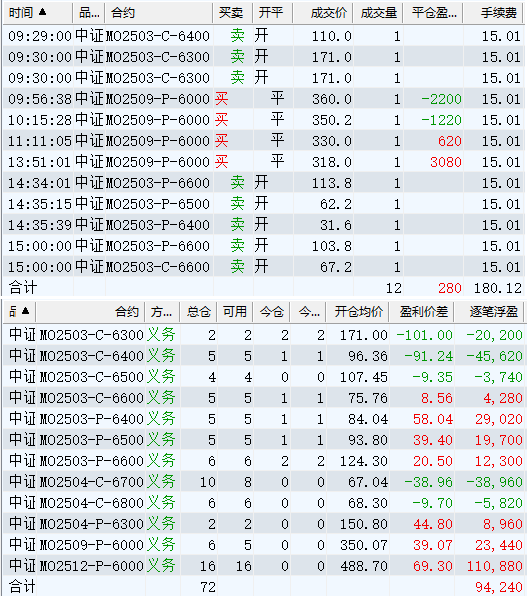

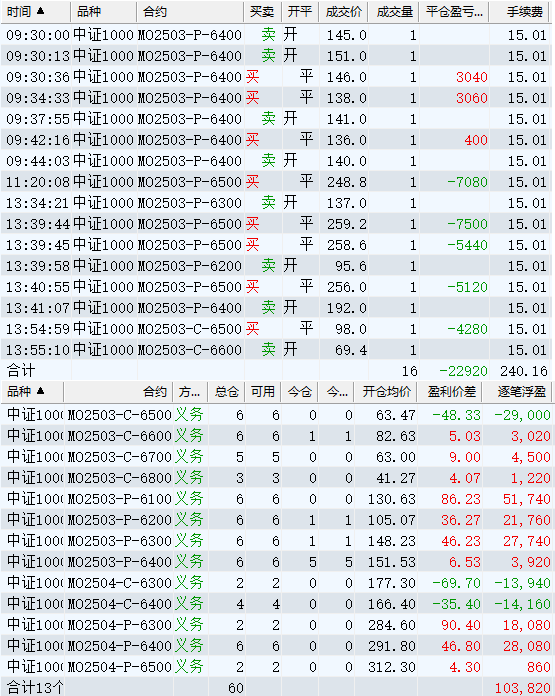

当日盈利=-72679.4(逐笔浮盈) + (9360平仓盈亏) - 1080.72(手续费) - 103820(昨天逐浮盈) = -168220.122025年盈利 = 9.89%2025年超额中证1千 = 4.64%MO2503超额中证1千 = -0.21%看不明白,楼主不是按5分钟Macd操作的吗?那今天中证1000 9:40 Dif下穿零轴,就应该平仓多单,一直拿着空单啊,今天怎么会亏呢?

2025年盈利 = 9.89%

2025年超额中证1千 = 4.64%

MO2503超额中证1千 = -0.21%

赞同来自: redtide

2025年盈利 = 13.88%

2025年超额中证1千 = 4.79%

MO2503超额中证1千 = 0.19%

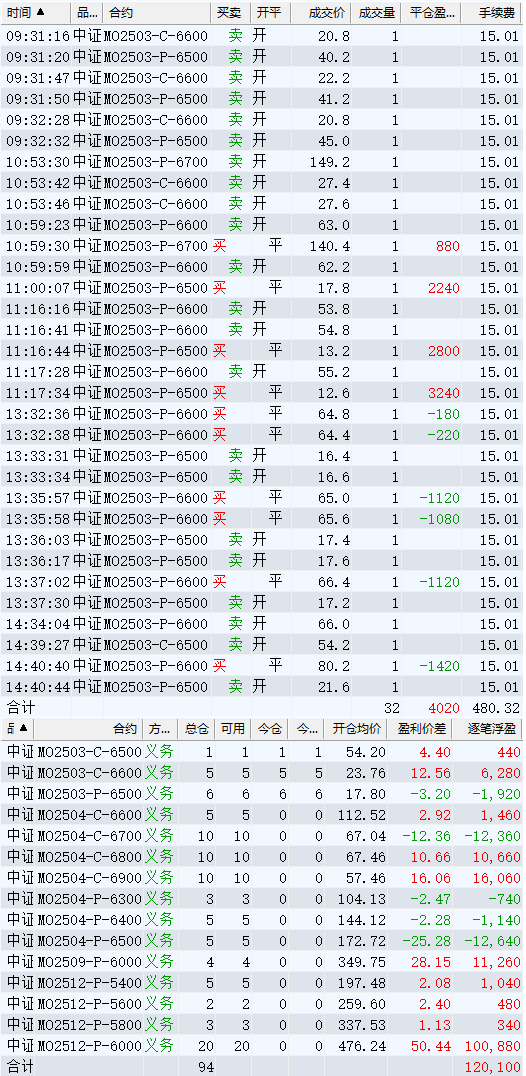

策略的基本原理还是国防ETF的原理,就是趋势交易,只是换了标的。通过对两者10多年5分钟K线数据的统计对比,中证1000指数的趋势效果仅次于国防指数,而中证1000的衍生品很多,可以轻松的完成对指数的跟踪。MACD趋势交易的缺点是碰上振荡行情,而期权的双卖天然就适合振荡行情,所以,把趋势交易和期权双卖交易两者融合,取两者的优点,就出来今年的新策略了,实践了快2个月了,效果还可以的。楼主的思路令人耳目一新,双卖的优势弥补趋势交易的缺陷,真是好想法。

中证1000强势明显,周、日、60分钟、30分钟、15分钟K线的MACD都是多头排列,月K线MACD指标的DIFF也会在4月份转正。这个月的月K线的涨幅,位置,MACD等等各种技术指标都非常象2020年6月的K线,如果真是这样走,那么,下月有可能会继续大涨,基于以上考虑,上午继续上移部分卖单,并继续加了3手卖Put的做多单,目前的持仓能在指数收在6750以下跑盈中证1000指数。双卖期权做趋势交易,有点不懂了?请教楼主,趋势交易的买入信号出现时,是开仓多单卖沽?卖出信号出现开仓卖购?

策略的基本原理还是国防ETF的原理,就是趋势交易,只是换了标的。请问趋势是跟踪中证1000的DIFF还是观察各价格期权的DIFF?

通过对两者10多年5分钟K线数据的统计对比,中证1000指数的趋势效果仅次于国防指数,而中证1000的衍生品很多,可以轻松的完成对指数的跟踪。MACD趋势交易的缺点是碰上振荡行情,而期权的双卖天然就适合振荡行情,所以,把趋势交易和期权双卖交易两者融合,取两者的优点,就出来今年的新策略了,实践了快2个月了,效果还可以的。

赞同来自: geneous

2025年盈利 = 13.70%

2025年超额中证1千 = 4.19%

MO2503超额中证1千 = -0.38%

几度沉 - 出入股市

赞同来自: geneous

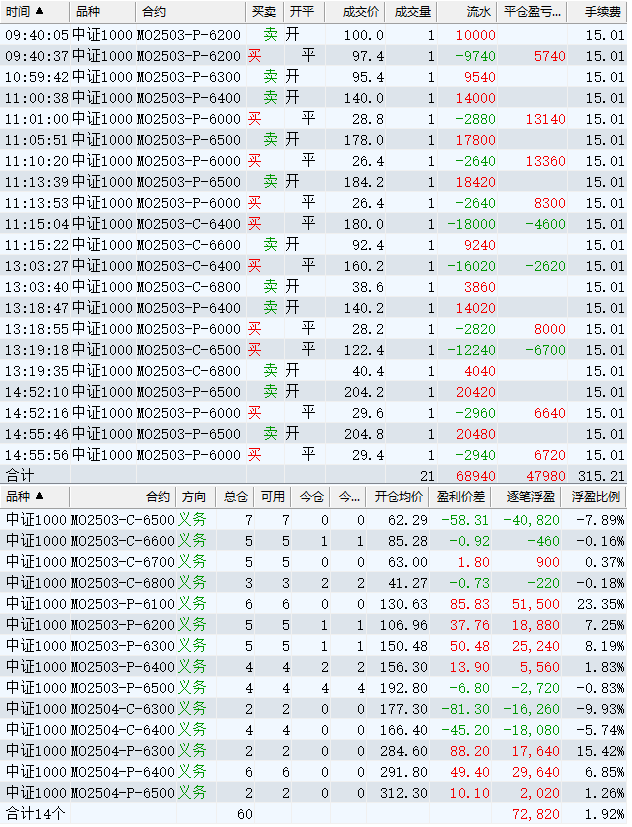

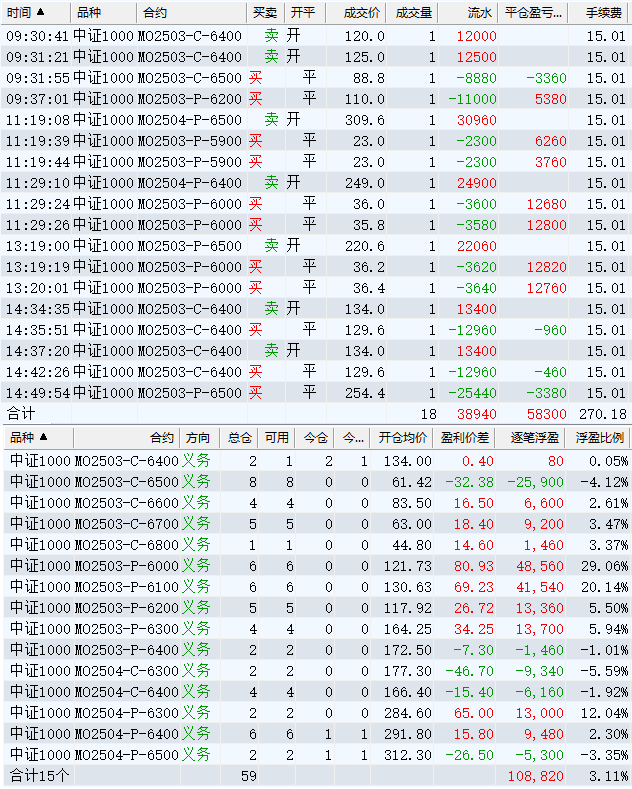

当日盈利=108819.6(逐笔浮盈) + (58300平仓盈亏) - 270.18(手续费) - 156239.7(昨天逐浮盈) = 10609.72厉害,今年放弃国防ETF交易,只做期权双卖了?

2025年盈利 = 13.42%

2025年超额中证1千 = 5.40%

MO2503超额中证1千 = 0.73%

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号