但市场跌成了这个熊样,为什么集思录还没出现用期权甚至期货做空的帖子?

是高手们在闷声发大财,还是认为离底部不远了?**

【余力:被忽视的角落,期现对冲的实践体会】 https://www.bilibili.com/video/BV1Mj411G7Qv/?share_source=copy_web&vd_source=06fc377cd02d836ed39acf62d22a9279可以看下这个视频。 里面有讲到期权对冲的成本。您好,我学完了这个视频

但有个问题,不知道他是否刻意回避了

近月认沽的价格,远大于远月,且时间磨损很快,如果一整年是震荡或者上涨行情,每个月的认沽都会归零。我算了算,需要约25%的年收益,才能弥补保费亏损,性价比更低。

【余力:被忽视的角落,期现对冲的实践体会】 https://www.bilibili.com/video/BV1Mj411G7Qv/?share_source=copy_web&vd_source=06fc377cd02d836ed39acf62d22a9279可以看下这个视频。 里面有讲到期权对冲的成本。感谢!随后学习一下。

但我还是觉得,与其损失保费,不如分散投资的性价比高。

枫林随手记

- 做高确定性的交易,一直做

- 做高确定性的交易,一直做

没实践,粗略计算的结果【余力:被忽视的角落,期现对冲的实践体会】 https://www.bilibili.com/video/BV1Mj411G7Qv/?share_source=copy_web&vd_source=06fc377cd02d836ed39acf62d22a9279

沪深300期货的认沽期权,每张可以对冲30%,买三张12月的,成本大概是8.9%

但如果市场是上涨或者震荡行情,用这个方式对冲,每年会损失10%的保费,很不划算

所以认为那句老话,鸡蛋不要放在一个篮子里,才是成本最低的对冲方式

经历了这次熊市,认为只有两本书值得看。

一本是《哈利布朗的永久投资组合》,另一本是雪球出的《傻瓜式投资》的前半部分

都怪自己太贪心,光想着多赚,ET...

可以看下这个视频。 里面有讲到期权对冲的成本。

赞同来自: magicdevin 、随机天空

期权对冲成本 10%? 你真实实践后的结论吗没实践,粗略计算的结果

沪深300期货的认沽期权,每张可以对冲30%,买三张12月的,成本大概是8.9%

但如果市场是上涨或者震荡行情,用这个方式对冲,每年会损失10%的保费,很不划算

所以认为那句老话,鸡蛋不要放在一个篮子里,才是成本最低的对冲方式

经历了这次熊市,认为只有两本书值得看。

一本是《哈利布朗的永久投资组合》,另一本是雪球出的《傻瓜式投资》的前半部分

都怪自己太贪心,光想着多赚,ETF这部分投资的风险过高了

还好一半的钱买了高息股,等回血的过程中,每年能分红,不至于零收益的熬着

赞同来自: Aspirin 、williamaa911

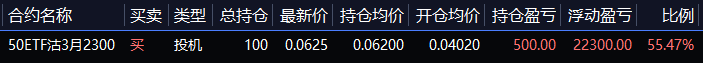

我想做空但是做不了。按大数据来说,50万以下的散户比例高达80%。要是1万块钱的本金也能做空的话,我相信做空的人非常多期权一万可以买认沽,问题买方对准确性要求太高,不然随便震荡几天,时间价值损失都够你受的

赞同来自: 乾隆的翅膀 、选择大于努力V 、windlike 、xlzg

总结起来,大家之所以没做空,要么不知道有认沽期权,或者觉得它太贵,要么对股市有信心,要么胆量不足以支撑野心。

再次印证了自己的观点:

没有人可以预测股市,金融投资的本质就是赌博,规则的重点不是盈亏,而是活的长久。

零杠杆、分散化、多元化,才是正确的投资方式。

1.零杠杆。我已经亏了30%,但至少7年后才需要用这笔钱,所以熬得起。如果加了杠杆,要么早已爆仓,要么得额外亏损一笔融资利息。

2.分散化。幸亏除了ETF轮动,还有高息股策略,算总账,只亏损18%,而且每年还能获得分红,不至于零收益的一直熬。

3. 多元化。2022年试验期权双卖和港股打新,虽然微亏,但同时学习并实践可转债轮动,算总账,赚了20%。

经此熊市,认为只有《哈利·布朗的永久投资组合》这本书值得实践。

虽然回测数据,从2018年2023年,年化只有区区9.8%,初学时看不上这点收益,但跟目前的现状一比,最大亏损仅3.2%,真的很了不起。

其余的,都是赌徒的技巧。

即使穿越回10年前,我也不敢把身价性命全都压仓比特币。最终的结局,要么是拿不住,微赚清仓,要么是受不了下跌,亏损清仓。

希望抛砖引玉,大家一起聊聊。

赞同来自: Addivon 、williamaa911

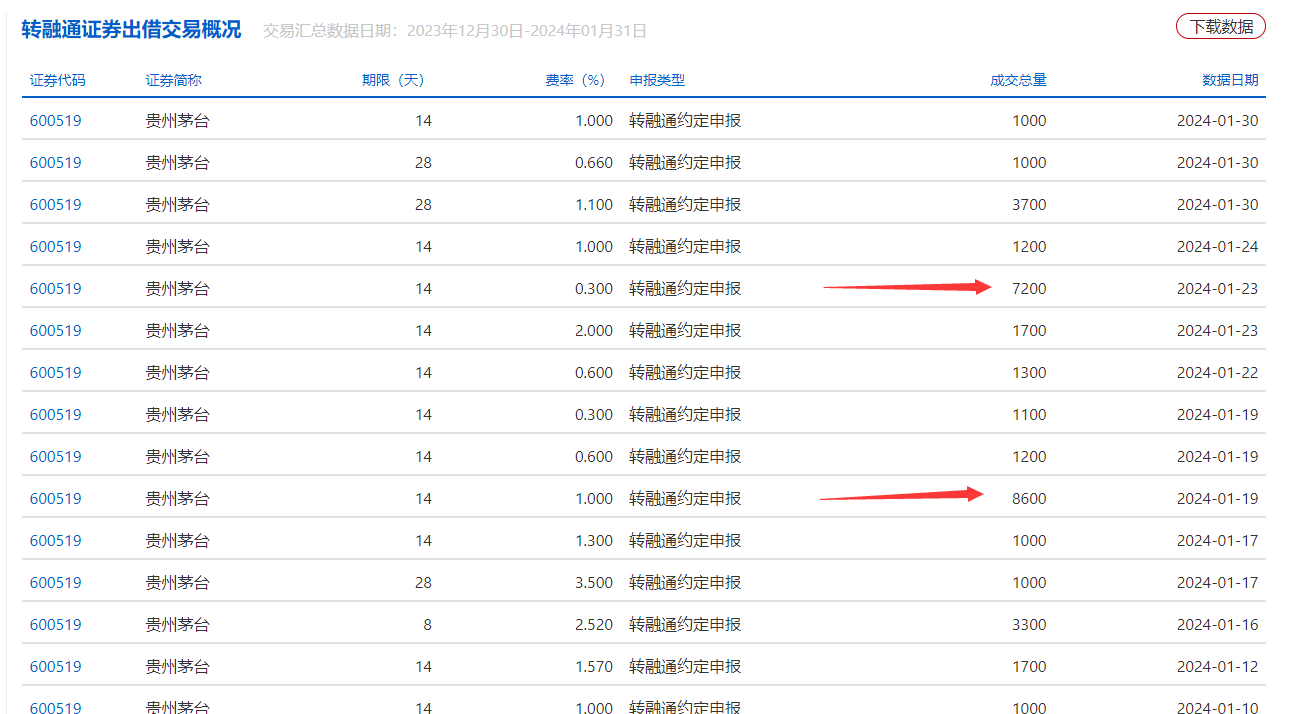

不是,1.别人说的是融券,融券的成本是利息,这样是可以套利的,但现实是融券不到。2. 现在期权的时间价值很高,我刚才算了IC和IM,如果用买put,要付出接近于2倍贴水的价格才能完美对冲,所以不是蝇头小利,而是亏损。难得一见的高手!

赞同来自: zhoumohu 、wdwonderone 、川军团龙文章 、为之奈何

几个主要etf直接买期权沽单,这个方法最简单您说的对。

对于散户来说.

个股确实没什么好办法,融券利息又贵

我以为会在集思录获取很好的建议,但发了两篇内容相似的帖子,发现了解这个工具的朋友,少之又少。

不过我也是事后诸葛亮,现在分析上个月,当然应该做空,可谁知道明天是涨是跌呢。

现在这种行情,我能想到的,就是OBPI策略,以小博大。

亏了保本,赚了增厚。

1.发表观点需要理由吧,那我问问你想做空是什么理由呢,你要说的东西适不适合说呢?1.那大家看多,或者说不看空的理由是什么呢?

2. 现在大幅度贴水,IM2402贴水年化接近40%(按照365天),成本很高,反倒是做多成本很低,倒贴你做多了。

3. 你不担心神秘力量托盘吗?睡得着觉吗?

金融投资的本质,我认为就像《商海通牒》里的那句台词,“那帮专家的分析是个屁,只是赌而已”。现在的行情这么悲观,再加上类似雪球等的杠杆产品或者融资爆仓,会不会螺旋下降?

2.为什么要用股指期货,这个风险巨大的工具呢?买沽不也行吗,“风险有限收益无限”。

3. 如果用认沽的话,暴涨之后的最大损失是权利金,“投入即止损”,没什么睡不着觉的吧。

赞同来自: 思则有备 、川军团龙文章 、happysam2018 、aladdin898 、寒风 、更多 »

2. 现在大幅度贴水,IM2402贴水年化接近40%(按照365天),成本很高,反倒是做多成本很低,倒贴你做多了。

3. 你不担心神秘力量托盘吗?睡得着觉吗?

赞同来自: 丽丽的最爱 、happysam2018 、aladdin898

想想当年,恒生指数差不多下跌一半,马上有狙击空头的行动,现在呢?恒指从3.3万点到1.5万点,跌幅超过一半了,又可以拍一部类似《大时代》这样的电视剧了。

赞同来自: 布朗123 、maverickshao 、happysam2018 、wangyang661

正规的做空总是缺少券源,灰色的做空却大行其道。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号