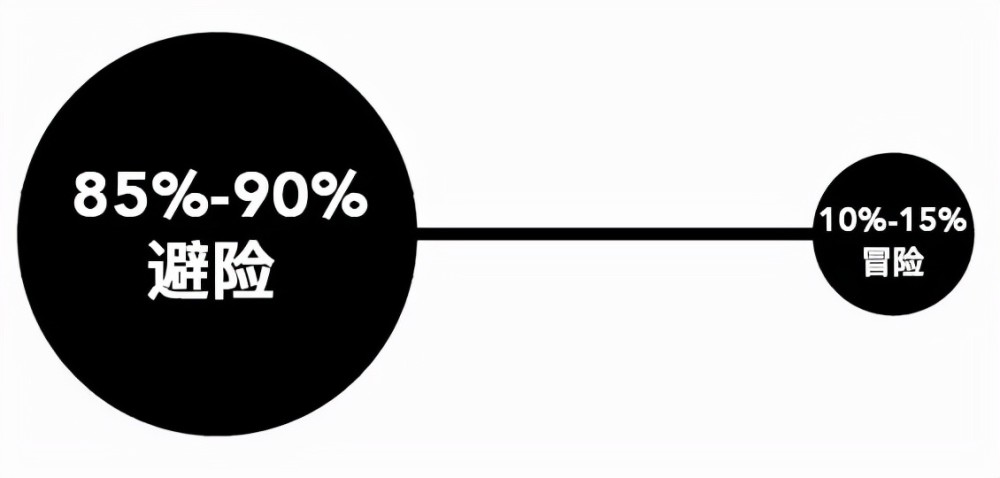

杠铃策略:小部分资金激进冒险,大部分资金保守安全,以此来从不确定性中盈利

正确面对波动:1、逆情绪,别人悲观时自己要乐观,别人乐观时自己要悲观;2、永远保有一定仓位的债券类仓位,永不满仓,这样才有钱在别人悲观时乐观;3、重视基本面,有基本面支撑才敢越跌越买,才敢逆情绪加仓

重视风控,毕竟还有四五十年的投资期,不重视风控肯定会翻车

不光要知道,还要想办法做到,毕竟我们是个人投资者,肉体凡胎单枪匹马,得多想想办法。

赞同来自: 凯恩司机 、hnhaiou 、flybirdlee

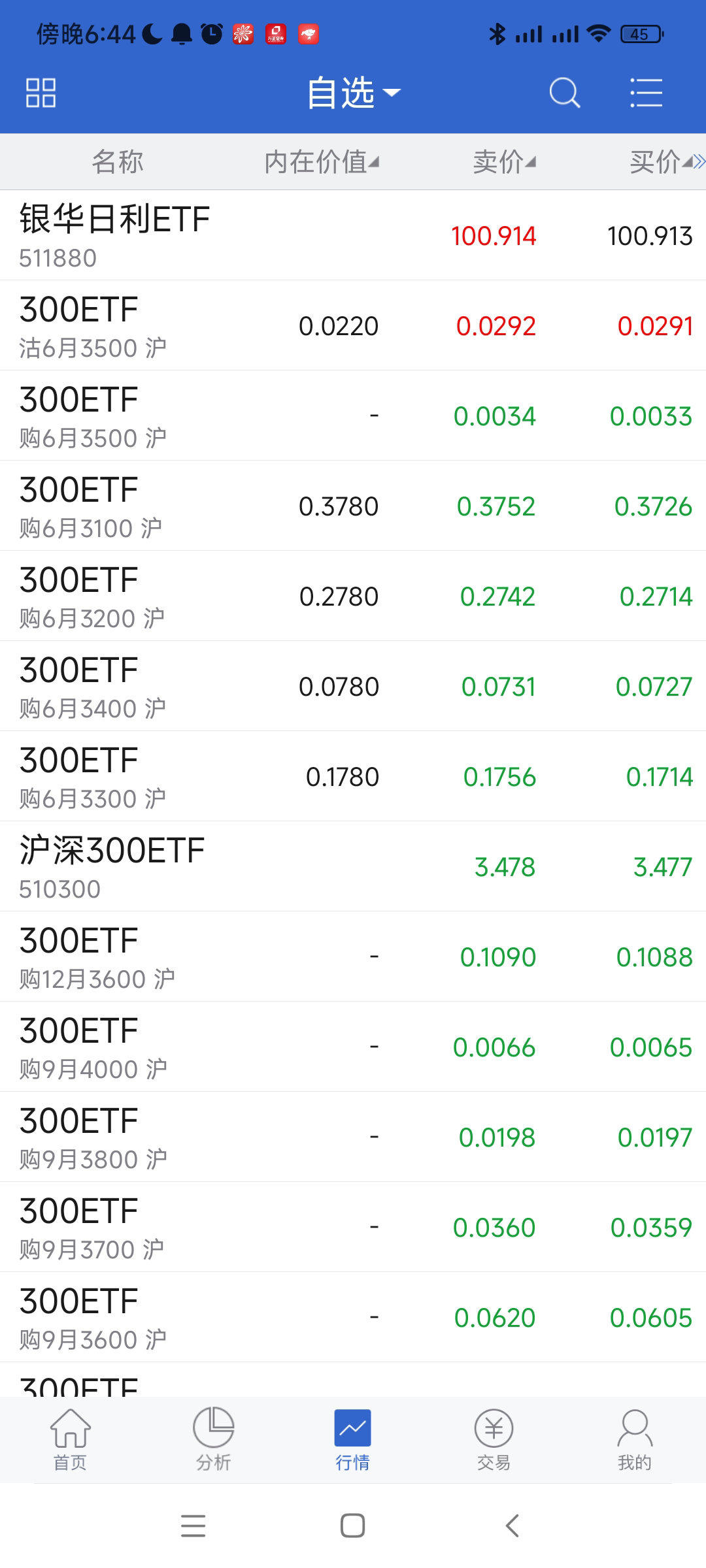

合成多头没人要了,大折价,尾盘发现了吃这个折价的方法,赶紧操作,心跳可能都干到200了……

20w300etf➕6月3400买沽,换成了20张6月3400买购,这俩组合是等效的,但是,这么一倒腾多了2w4的增强收益……

我需要缓缓,太刺激了……

有些集思录的老ID,其表现出来的认知自大、认知固化,真的让人警醒。

一定要保持头脑开放,有证据证明自己的观念有问题、证明自己错了时,一定要校正自己的观念。

赞同来自: llllpp2016

持仓:

1、300ETF领口组合:20w股300ETF+备兑6月4600+买沽6月4000

2、山河转债:1000张

3、现金:24.6w

港交所涨的挺好的,然鹅一分钱没买,哈哈哈,哪怕把她当成是call来买也好呀

转债从溢价率上来看,已经有点偏贵了.......

大热门盘江研究了二十多个小时吧,让我摸不透的是管理层的管理能力,再好的资产,管理不行也容易崩。虽然是个国企,虽然资源禀赋不错,但是公司财务杠杆高,加上资产比较集中,就煤矿+电厂,感觉就是一个精美的玻璃杯,有价值,但是很脆弱。

保持关注吧,应该不会买的

耐心等显而易见的机会,就像去年9月中旬的低无溢价银行转债,耐心等

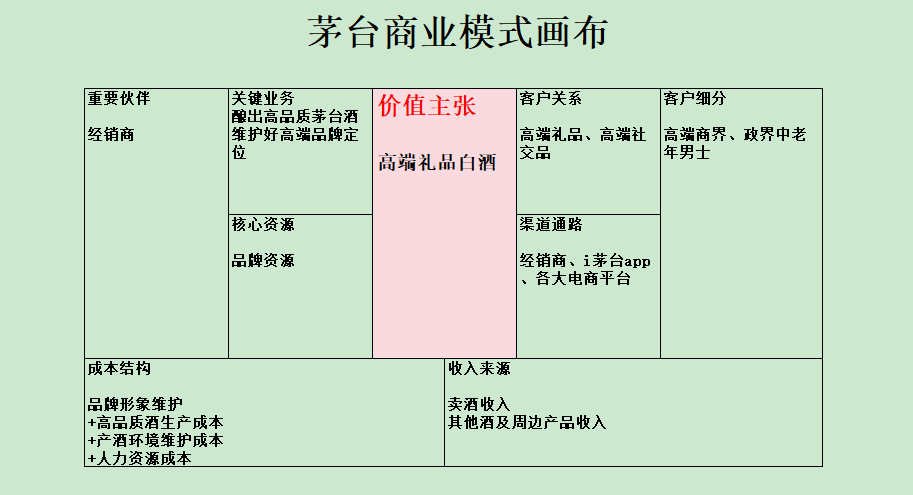

发现个工具--商业模式画布,源自B站的网课【【商业模式的逻辑】清华大学(全11讲)沈拓 宝藏课程!-哔哩哔哩】 https://b23.tv/NX0HcII除了这个网课,最近的自己琢磨的东西,是:

马上套到茅台上,挺好用的。立马解决了一个问题,即年轻人都不喝白酒,茅台该怎么办。哈哈,凉拌,普通年轻人也不是茅台的目标客户

1、一门生意的起点,是需求

2、生意的关键是竞争

商业分析还需要加上需求分析和竞争分析,这两点必须加以关注

赞同来自: xlzg 、wm1813 、llllpp2016

去年12月10号,从深实买购大减仓,调成了保险策略后,一直就再没有行动,持仓还是20w股300ETF➕备兑6月4600➕买沽6月4000,1000张山河转债,24.6w的现金

争取今年 出重手 不超过三次,耐心等恐慌,等不来也没关系,明年接着等

自选里头多了几个标的,其中,港交所,真的越看越喜欢,垄断、人民币进出通道、情绪放大器超高弹性、超高分红,明明是个股票,但是感觉像是个深实购期权,而且还高分红,相当于θ还大于零,也就是没有时间损耗

相信未来的某一天,应该能在港交所上赚一笔的

赞同来自: llllpp2016

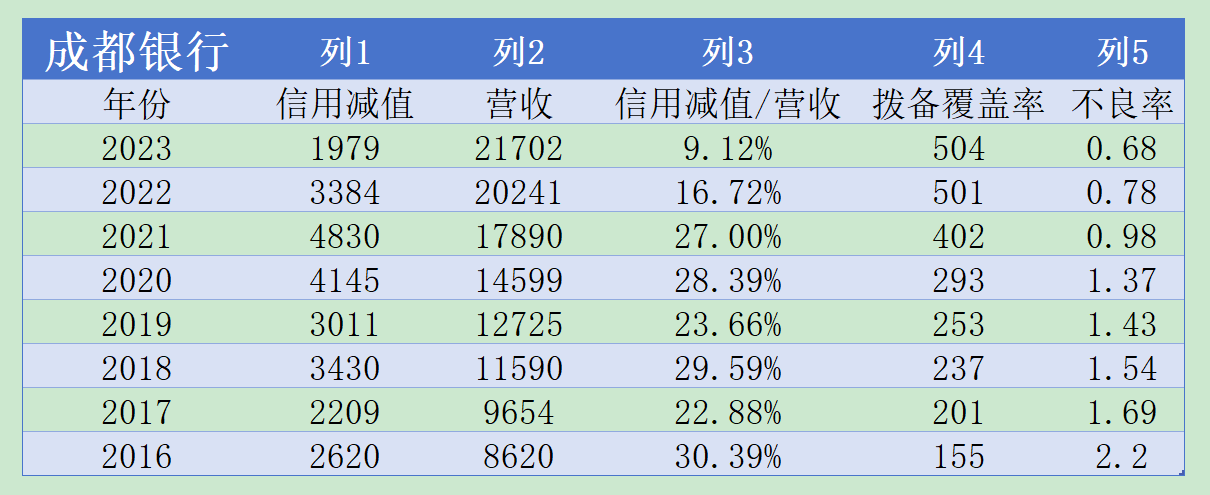

1、一季度股市、转债市场暴跌,300ETF非常有性价比,而转债情况有些不同,当时转债的溢价率较高,但是恐慌情绪也非常到位,现在回过头来看,很多自己看好的转债都在1月底见了底,比如珀莱转债、科思转债、成银转债、山河转债、爱玛转债等。

当时的自己,沉浸在行权对方违约捡了特大红包的喜悦中,转债没买,300ETF只是把浅虚值买沽换成了深虚值买沽,加仓力度非常弱,简单讲,就是自己只是做到了没有随着市场恐慌割在低位,而没有做到逆情绪。

改进的方向:转债的具体参数很重要,但是市场情绪也很重要,市场情绪也是非常重要的出手信号,需要同时监控转债具体参数和转债市场情绪

2、5月初到9月19日茅台跌跌不休,据说是茅台酒市场价走低,中秋节销量不好。1250这个数字我记得很清楚,因为当时我动过念头,把1000张核建转债换成1手茅台,当时的茅台股价就是1250,当时的茅台p/e应该也就20出头。最终还是没有执行,犹豫着的时候茅台就迅速拉升了。这次的拍断大腿,堪比98块马上回售的小康转债。

改进的方向:制定好计划,以收集优质股权的出发点,收集5家自己最看好的公司,备选,情绪浓烈的时候建仓,不要怕上一点杠杆,不要怕,就当是用工资攒优质股权。

3、10月8号的300ETF涨停,4.656,自己的心里目标价是4.8,这个是根据过去的几次牛市算出来的一个价位,过了4.8,300ETf就不算便宜了,5.5是从p/e的牛市历史数据算出来的高估的价位,6.5是从p/b的牛市历史数据算出来的高估的价位,过了这俩价位甚至要开始考虑买沽做空的。这些都是开盘前就想好了的。

实际上,其实4.8的平仓计划是不够详细的。价格到了4.8就平仓,这是ETF的平仓方法,ETF也只能这么搞,但是期权并不是这样的。4.656的涨停价,用期权可以达到4.8平仓的收益,因为当时期权大幅度溢价,可以搞期权组合。具体的思路就是,先把溢价0.2元/张的12月3000买购平掉,然后开备兑组合或者开领口组合,再吃一遍0.2元/张的溢价。不一定要在涨停的时候操作,因为当时期权做市商不好好报价,操作不了,盘中可以搞,但是要少一点点收益

改进方向:制定计划的时候,要考虑期权组合,不能定具体的价位,而应该制定一个价格范围

4、10月8号,持仓的南银、中信、杭银、核建、山河也是大涨。自己国庆节制定的计划是,山河150开卖,其余四只130开卖。结果只有南银到了130以上,中信129.7、杭银128.5,自己也按计划卖出了南银。

改进方向:同上一条,制定计划的时候,不能定具体的价位,而应该制定一个价格范围

5、今年的体检做了脑血管流图,指标偏离了健康值,压力偏高,还有血脂偏高,颈椎状态偏差,一些不良的生活习惯也没有改掉。假期消耗健康,上班储蓄健康

改进方向:控制减少油盐,少喝快乐水,可以把快乐水当成是自己的奖励,控制体脂率,注意坐姿站姿,培养运动的习惯,注意假期的健康休闲方式方法,不能过度

赞同来自: lily1129 、llllpp2016

全年收益率,30.8%,28w的绝对收益,账户资金达到119w,站稳了百万级,我自己很满意

记几个非常值得纪念的事情

1、1月份ETF换成了深实买购,因为购折价。到期了行权接货,高潮突然来了,卖购对手方违约!!!按规定,对方要赔市值的110%,相当于白捡一个涨停板!周四晚上,券商就直接先垫付了赔偿款,记得当时论坛里还有个兄弟也遇上了这个从天而降的大红包。https://www.jisilu.cn/question/489655?gopage-true__page-1__item_id=4733320#!answer_4733320

2、9月初,转债整体大跌,在转债上加了一点杠杆,山河2000张,3亿的盘子,价格104+低于30%的溢价率,买着很舒服;南银114的价格,竟然是折价的;杭银转债、中信转债,111的价格,竟然是平价的,各搞了1000张;核建转债,到期104.8机构收走,结果市场给出了104的价格+小于30%的溢价率,买了1000张

很舒服的一次加仓,因为确实非常有性价比,哈哈,结果也不错

3、九月底十月八号的超级大闪电,10月8号那天开盘300ETF涨停只维持了不到10min。当时处于懵逼状态,只卖掉了南银转债,当时记得账户收益是41%,这个印象太深刻了,因为后面24年再也没有回到过高点,哈哈哈哈!

4、下半年的时候开始尝试深研个股,说是深研其实就是大范围的仔细阅读,先读招股说明书,然后读财报做公司大事记timeline。听人劝,先从长电开始,然后是自己自选里的几个,山河药辅、科思股份、珀莱雅、中国核建、贵州茅台。然后不断思考、完善自己的研究表格、清单

5、四季度,更新了对市场情绪的认知,实在是十月八号大闪电太刺激人了。价投格言:别人贪婪是恐慌,别人恐慌时贪婪。那么,该如何定义情绪,监控情绪呢?监控到情绪了,又如何做到逆情绪呢?诸多问题,自己慢慢学,慢慢想,慢慢优化。当前的成果是:1、找几个老投资者,跟踪他们的情绪,如果老投资者都恐慌了,那就真的已经恐慌到位了,如果老投资者都开始乐观了,那市场可能真的乐观过度了;2、俩技术指标,rsi、bias。Rsi如果3个指标都>80了,说明市场已经大幅超买了,贪婪情绪浓厚;<20相反。Bias,需要根据历史数据去定个监控值,如果超过了这个值,肯定是价格偏离度很大了,市场情绪很浓厚了。

6、对显著性-估值难度的思考。这是今年总结出来的一个结论:一个投资机会,其定价错误越大越显著,就越容易被识别出来,估值难度就非常小,而且此时赚的也多,即赔率高;如果价格只比价值低估10%,其实此时反而是没法估计出来的,估值难度巨大。

赞同来自: 凯恩司机 、dafengtongxue 、站稳扶好

操作:1、300ETF深实买购换成300ETF领口策略,止盈 ;2、减仓转债

当前持仓:

期权端:

300ETF领口策略:20w股300ETF+20张300ETF6月4000买沽+20张备兑6月4600。

策略总市值83w,以开仓时的成本计算,最大亏损--敞口是3.4w,最大盈利8.6w

债权端:

1000张山河转债,11.8w

现金24.3w

总市值119.2w

20年16.7%,做多300ETF

21年12.5%,买沽做空300ETF+买转债

22年2.7%,做多300ETF

23年9.6%,做多300ETF

24年收益31%,做多300ETF+买转债

20年至今总收益93.5%

今年是丰收的一年,今年是账户跨上100w的一年,今年是最好的一年!

平仓300etf12月3000买购,换成300etf6月领口策略,20w股300etf➕20张6月4000买沽➕备兑20张4600

山河减了1000张,还剩1000张

核建清仓

算是止盈了吧,又回到了欢迎涨也欢迎跌的持仓。

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

本周操作:无

当前持仓:

期权端:

20张300ETF12月3000买购

债权端:

2000张山河转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金37w

赞同来自: llllpp2016

一直以来对你所称“等效市值”不解,如果是按Δ计算的ETF市值,那Δ会变动,等效市值也是波动的。请问是这个意思不?我就是简单的把深实购就直接按合约张数算,一张合约就是1w股ETF,一张深实购的等效市值就是1w股300ETF的市值,

按 持仓delta*10000*300etf价格 来算等效市值,也可以,更精细,但是变数更多些,更复杂些。

比如20w股300etf,要使持仓的delta=20,才能等效,平值的购可能要配置35到40张,远月深实购可能要配超过20张,浅虚值可能要配超过40张。

这么控制仓位的话,容易把期权买多了,容易上杠杆。

我是简单点搞,1w股etf对应的资金=最多开一张合约,不管是虚实、不管远月近月、不管买方卖方、不管单买还是组合,都是1张合约,因为要做好行权或被行权的准备

动态调整,我是没能力也没条件搞,放弃

但是大的思路可以讲讲,

牛市分两个阶段来处理,

第一阶段显而易见的低估到暴涨,这一阶段就是捂住了,到了心理价位一把清掉,拿到满意的收益,然后长持捂住的打法就要抛弃掉了;

第二阶段就是估值到了中不溜偏高的阶段,长持没有性价比,往下空间也不小,顶部也非常难猜,这一阶段主要就是打游击的搞法,见势不妙一定要跑,一定要跑,赚多赚少都是次要的,一定要确保自己不买单,一定要保住第一阶段的胜利果实不亏回去。

赞同来自: llllpp2016

本周无操作

持仓:

期权端:

20张300ETF12月3000买购,市值17.4w,等效市值77.4w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓

第4顺位:待定

第5顺位:待定

加更,300ETF大涨4.78%,连续大涨

今日无操作,最近无操作。

调高跑路逃顶组合的顺位,耐心等待癫狂

点名批评山河,3亿的盘子,还跑不赢正股

点名批评核建,大幅跑输正股

强烈表扬12月3000买购,还跑赢了300ETF,溢价变大了

持仓:

期权端:

20张300ETF12月3000买购,市值12.8w,等效市值72.8w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:待定

第4顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓。这是癫狂出现时的逃顶跑路组合,还兼顾了万一没到顶后半段继续癫狂的收益。

第5顺位:待定

赞同来自: tinayf

今日无操作,最近无操作。

持仓:

期权端:

20张300ETF12月3000购,市值8.8w,等效市值68.8w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

备选:

第1顺位:待定

第2顺位:待定

第3顺位:待定

第4顺位:待定

第5顺位:远月平值附近的买购15张+现金管理(银华日利+短融ETF+0-3年国开ETF+逆回购),大约是用期权实现的等效权益半仓。这是癫狂出现时的逃顶跑路组合,还兼顾了万一没到顶后半段继续癫狂的收益。

赞同来自: 不驯服的野猪

操作:无

持仓:

期权端:

20张300ETF12月3000购,市值5.6w,等效市值65.5w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

这周啥操作都没有。南银一直折价上涨,如果有融券券源的话就可以转股+融券套利,然鹅一查并没有券源。对券源产生了好奇,一百度,原来券源是来自大股东和机构的不常交易的股票,券商做个中介,把他们的券借出去。

后面就是耐心等了,300ETF、珀莱、科思、九典跌下来再考虑调仓,如果涨上去,转债也卖,期权也要调整减小多头仓位。

赞同来自: 不驯服的野猪 、llllpp2016

操作:加仓,1000张杭银、1000张南银、1000张核建、1000张中信

持仓:

期权端:

20张300ETF12月3000购,市值5w,等效市值65w

中概基金:市值4w

债权端:

2000张山河转债

1000张南银转债

1000张杭银转债

1000张核建转债

1000张中信转债

现金19.2w

勉强算是加了点不会爆的杠杆,期权买权比起股指期货来,一个是没有保证金不会被爆仓,一个是买购期权随着下跌会自动减仓,因为下跌后delta变小了。

四个三A债,加一个弹性大的山河,组合集中度稍微高些

还有16w的现金,

4w的中概,

20张300etf12月3000买购,等效市值65w

赞同来自: llllpp2016

1、周二,平仓159650,0-3年国开债ETF,腾出了现金

2、周四,保险策略换成了单买平价12月深实购,腾出了更多的现金。

3、周四,加仓了2000张山河转债

持仓如下:

1、20张300ETF12月3000购,市值7.9w,等效市值67.9w,敞口(最大亏损)7.9w,最大盈利不受限制

2、2000张山河转债,市值21.2w,敞口(最大亏损)21.2w

3、中概基金:市值4w,敞口(最大亏损)4w

4、逆回购:63w,敞口0

20w股300etf➕20张9月3000沽的保险组合 调整为 20张买购12月3000

钱腾出来了,慢慢加转债

具体搞法,暂时有两个思路,选一个:

1、转债当做杠铃策略的期权去配置,单吊1只,最高搞2000张,其余资金现金管理

2、转债当做杠铃策略的债权去配置,分散配置六七千张

赞同来自: 热爱我的热爱 、不驯服的野猪 、llllpp2016

应付票据,主要是银行承兑汇票

1、开出银行承兑汇票的采购企业A:作为一种支付方式,好处是延期支付,财务费用比直接找银行贷款低。坏处是要存一笔钱到银行作为保证金,并且要用固定资产抵押给银行。

2、接受银行承兑汇票的供货企业B:好处是获得了比应收账款更硬的银行承兑汇票,半年后只要银行不出事就一定能收回货款,几乎不会有坏账。坏处是,相当于多了半年账期。

3、银行:好处是企业A开银行承兑汇票需要存一笔钱作为保证金,这相当于增加了存款。开出的汇票,是增加了放贷,但是不算在信贷规模内,是绕开监管表外放贷,可以提升银行利润。

牛逼的买方企业,采购时直接就先货后款;次牛逼的买方企业,采购时开自己公司的商业承兑汇票,供方企业也收这个汇票;再次一些的买方企业,用自己的商业承兑汇票去采购,对方不收,只好让点利给银行,然后开银行承兑汇票去支付给供方企业;再烂一点的买方企业,就只能用现金去向供方企业采购了。

以上知识来自B站。

赞同来自: lifcspicer 、都星哲733

margin of safety 翻译成安全边际,其实挺难理解的。裕度是理工科术语。通俗语可用安全余地、安全垫。。

翻译成 安全裕度 会好一些。

当然要是对裕度的概念不理解,其实这个翻译也不好,我是学的工科,也在制造业工作,所以觉得安全裕度更好些

赞同来自: dafengtongxue 、不驯服的野猪

翻译成 安全裕度 会好一些。

当然要是对裕度的概念不理解,其实这个翻译也不好,我是学的工科,也在制造业工作,所以觉得安全裕度更好些

1、周二现金部分买了159650,0-3年国开债ETF

2、周三,保险策略12月3100买沽调整为9月3000买沽,买沽止盈

持仓如下:

1、保险策略:20W股300ETF+20张9月3000买沽,市值68.2w,敞口(最大亏损)8.2w,最大盈利不受限制

2、中概基金:4w,敞口4w

3、国开ETF159650:23w,敞口0

4、现金:0.8w,敞口0

转债情绪正在发酵中,学习,记录

本周行权接货20w股ETF,持仓为:多谢兄台指教,我再提一点疑问:

1、保险策略:20W股300ETF+20张12月3100买沽,市值69.5w,敞口(最大亏损)7.5w,最大盈利不受限制

2、中概基金:4w,敞口4w

3、现金:23.3,敞口0

最近基本上,国家队一拉,购就折价

有一个想法,就是300ETF做T,赌国家队还会继续上班,也许有人已经在这么做了,直接用买购,做个日内,一拉就跑。

具体细节还需要再想想,当然也许等我...

现今你的20万份ETF跟20张沽权名义本金是正好1比1完全对冲,但若未来ETF升起来后,沽权跌得更快呢(即Δ绝对值变大),是否存在这般可能?是否应当定期检查对冲率,动态减(增)持沽权?

本周行权接货20w股ETF,持仓为:多谢兄台指教,我再提一点疑问:

1、保险策略:20W股300ETF+20张12月3100买沽,市值69.5w,敞口(最大亏损)7.5w,最大盈利不受限制

2、中概基金:4w,敞口4w

3、现金:23.3,敞口0

最近基本上,国家队一拉,购就折价

有一个想法,就是300ETF做T,赌国家队还会继续上班,也许有人已经在这么做了,直接用买购,做个日内,一拉就跑。

具体细节还需要再想想,当然也许等我...

现今你的20万份ETF跟20张沽权名义本金是正好1比1完全对冲,但若未来ETF升起来后,沽权跌得更快呢(即Δ绝对值变大),是否存在这般可能?是否应当定期检查对冲率,动态减(增)持沽权?

1、保险策略:20W股300ETF+20张12月3100买沽,市值69.5w,敞口(最大亏损)7.5w,最大盈利不受限制

2、中概基金:4w,敞口4w

3、现金:23.3,敞口0

最近基本上,国家队一拉,购就折价

有一个想法,就是300ETF做T,赌国家队还会继续上班,也许有人已经在这么做了,直接用买购,做个日内,一拉就跑。

具体细节还需要再想想,当然也许等我想明白的时候,国家队就下班了...........

赞同来自: llllpp2016 、不驯服的野猪

多谢解答!我这样理解是否正确:折价购权若到期前转溢价则卖出,若保持折价状态到期则行权接货?如是理解正确,这就衍生两个问题:①溢价卖出也不见得盈利,也就是你提到的折价利得是相对的,基础资产股指本身涨落只能听任;②折价现象据我观察只在很少数时间、很少数期权标的(指数、期限、方向、行权价档)出现,且折得很少,即等来的折价空间既算抓住了,比较后续的卖出或行权成本,看似也不值。另,好像楼主已领会塔勒布交易...购溢价,就卖出购并买入etf,购到期时还是折价,就行权接货,etf是平价的。

本来就是个长持300etf的策略,必须保证有20w股etf或20张买购的仓位。

购的折价就是个长持的增强收益。

这个折价其实不少,24年300etf分红是690块/1w股,按3w5的市值的话,分红率就是2%左右。而上个月折价最高就达到了260块左右/1w股,这真的不算少了。

行权费5块/1w股,卖出手续费按万1算,3.5块/1w股

赞同来自: J849766048 、tinayf

我昨天用12月3000代替的正股,时间价值为负,释放资金,相当于免费给你6倍杠杆,风险敞口也大,直接放弃沽权保护欢迎理性交流

用远期虚值沽我感觉意义不大,时间损耗太大了,虚值沽都是时间价值,好处是便宜,坏处是保险力度太小,实值保险费用太大,不划算,以仓位做风险控制比较好

你这也不像杠铃策略啊。。。。

交流一下,勿当真

单买购和ETF+认沽,是风险-收益特征相同的策略,都是损失有限而收益无穷的策略,都是杠铃策略

购折价就单买购,购溢价沽折价就上ETF+买沽,我的沽是购溢价的时候做的ETF+认沽的组合,保险费已经从其他地方挣回来了。

ETF换远月还是近月,可以参考历史数据,历史上最远月和次远月折价最多的时候超过了1000块

远月购折价足够大的时候,就直接换远月,否则就换当月,毕竟可以多换几次,机会多些

风控的话,还是认可杠铃式的风控,靠仓位去控风险,太复杂,搞不来,比如出现趋势性上涨的时候,我怕我不敢追,出现趋势性下跌时,我怕我下不去手割。这样的风控弹性太大,我怕翻车

用期权去做风控,第一个是硬,买权有强制性的权利;再一个,单买购或保险组合(ETF+认沽)有一个自动追涨杀跌的功能,就是越涨,组合的delta自动变大,相当于追涨了;越跌,组合的delta自动变小,相当于止损了。

用远期虚值沽我感觉意义不大,时间损耗太大了,虚值沽都是时间价值,好处是便宜,坏处是保险力度太小,实值保险费用太大,不划算,以仓位做风险控制比较好

你这也不像杠铃策略啊。。。。

交流一下,勿当真

东财app上看的数据,15年那一波,沪深300pb最高2.28,18年那一波,沪深300pb最高1.85,21年初那一波最高是1.8,这是几个历史高点的pb情况

当前300的pb是1.23,pb历史百分位3.11%,历史低位。

在下一波历史高点到来前,就关注如何做出更多的超额,以及用期权将巨幅下跌过滤掉,就这么整

赞同来自: J849766048

再请教一下,以近端购权替换ETF现货,吃入的折价来自负时间价值,那折价利得随时间流逝不也在一日日吐出?到期后是又置换为现货还是期权近端移仓远端?这期间难保不发生差价亏损?吃折价吃贴水,到手的都是相对收益,ETF或者购权的波动得硬抗,我还花了点钱买了远月深虚沽作保险,来规避黑天鹅风险。

一般购折价的时候,沽都会溢价,如果有平价的、低成本的做空手段,也可以直接把ETF的波动对冲掉,这个时候折价就成了绝对收益。

沽折价的时候,购一般会溢价,这个时候可以直接获得绝对收益,直接买ETF+买折价沽卖购合成空头,相当于多头用ETF,ETF相对于期权永远平价,空头是买沽卖购合成的,是折价的。

ETF换成折价购的折价利得的获得有两种方式,一种是期权从折价变溢价,这个时候把溢价购换成ETF,折价收益就已经吃到了。一种是到期行权,相当于以平价接货,折价收益也到手了

本周:再请教一下,以近端购权替换ETF现货,吃入的折价来自负时间价值,那折价利得随时间流逝不也在一日日吐出?到期后是又置换为现货还是期权近端移仓远端?这期间难保不发生差价亏损?

期权部分:

周一时,将20W股300ETF换成了折价65块的7月3300购,吃到了1300块的折价。后续周三周四周五折价逐渐扩大,到今天周五,7月折价最高240,20组就是4800块,8月、9月、12月深实购最高折价240-260块,期待折价能延续到下周五,下周三行权接货,下周五ETF又可以换折价购吃折价

债权部分:

做了一周逆回购;

周五,0-3年国开ETF,给了点机会,没做

持仓:

1...

赞同来自: 不驯服的野猪

受到了这个帖子的启发,哈哈

如果一个投资品,他本身就能长久的、高确定性的给持有人带来现金流入,那下跌就是好事,可以不断的用现金流入复投买入更多

我认为价值投资的收益来自于持有,而不是涨了以后卖出。分析一个投资品,应该假设一个视角:只许我买而不许我卖,这个投资品是否还值得买入持有。

赞同来自: 不驯服的野猪

期权部分:

周一时,将20W股300ETF换成了折价65块的7月3300购,吃到了1300块的折价。后续周三周四周五折价逐渐扩大,到今天周五,7月折价最高240,20组就是4800块,8月、9月、12月深实购最高折价240-260块,期待折价能延续到下周五,下周三行权接货,下周五ETF又可以换折价购吃折价

债权部分:

做了一周逆回购;

周五,0-3年国开ETF,给了点机会,没做

持仓:

1、20张300ETF7月3300买购,市值5.6w,敞口5.6w

2、中概互联,市值4w+,敞口4w+

3、深虚买沽保险12月3100沽,减记为0,敞口0

4、现金89w+,敞口0

1、保险策略:20W股300ETF+20张12月3100买沽,市值68.7w,敞口(最大亏损)6.7w,最大盈利不再受限制

2、中概基金:4w,敞口4w

3、现金:23.2,敞口0

赞同来自: oyquan 、夏日骑缘 、flybirdlee

赞同来自: hjndhr

1、518880底层资产是上金所实物黄金合约及其他合约,24年一季度全部为黄金现货合约Au9999

2、黄金现货合约Au9999:

a、买入后当天交割,登记在上金所实物账户中。

b、登记在实物账户中的黄金,可申请从仓库中提取黄金,也可不提取,但是要付仓储费(个人投资者不收取,待验证)

b、登记在实物账户中的黄金,可卖出,即卖出黄金实物合约,然后当日交割

c、登记在实物账户中的黄金,可用于申购黄金ETF

d、登记在实物账户中的黄金,可用于其他业务,质押、租借等

初步结论:

1、长期持有,买入黄金现货合约,然后交割登记在实物账户中,可能比买518880长期持有的成本要低。因为518880管托费0.6%,基金作为机构,还要付实物仓储费,而个人直接买黄金现货合约,不用交0.6%的基金管理费+实物仓储费

2、黄金实物合约Au9999和黄金ETF之间存在互换等价关系,应该存在套利的机会

以上结论未经过实践验证,仅供参考

赞同来自: J849766048 、Sybil廖

这个月看了塔勒布在达特茅斯的访谈视频,突然意识到塔勒布是一个期权方面的价值投资者,他寻找的是低估的期权,然后买入。他的反脆弱、非线性、黑天鹅,是一套可以用来发现便宜期权的理论想学他,核心是要学他发现便宜期权的做法,核心是发现便宜货,核心是发现市场错误定价,不是买期权,不是做空说的非常对,看到便宜的期权就买入,看到贵的期权可以卖出,期权的价值可以通过BS公式来算,未来的波动率凭经验和常识来估算

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号