实体经济方面中国绿色能源新能车打得西方节节败退,但受西方影响严重的金融界传媒界则是被人牵着鼻子甚至一败涂地。广大股民目瞪口呆,忧心忡忡,反复思考问题出在什么地方?

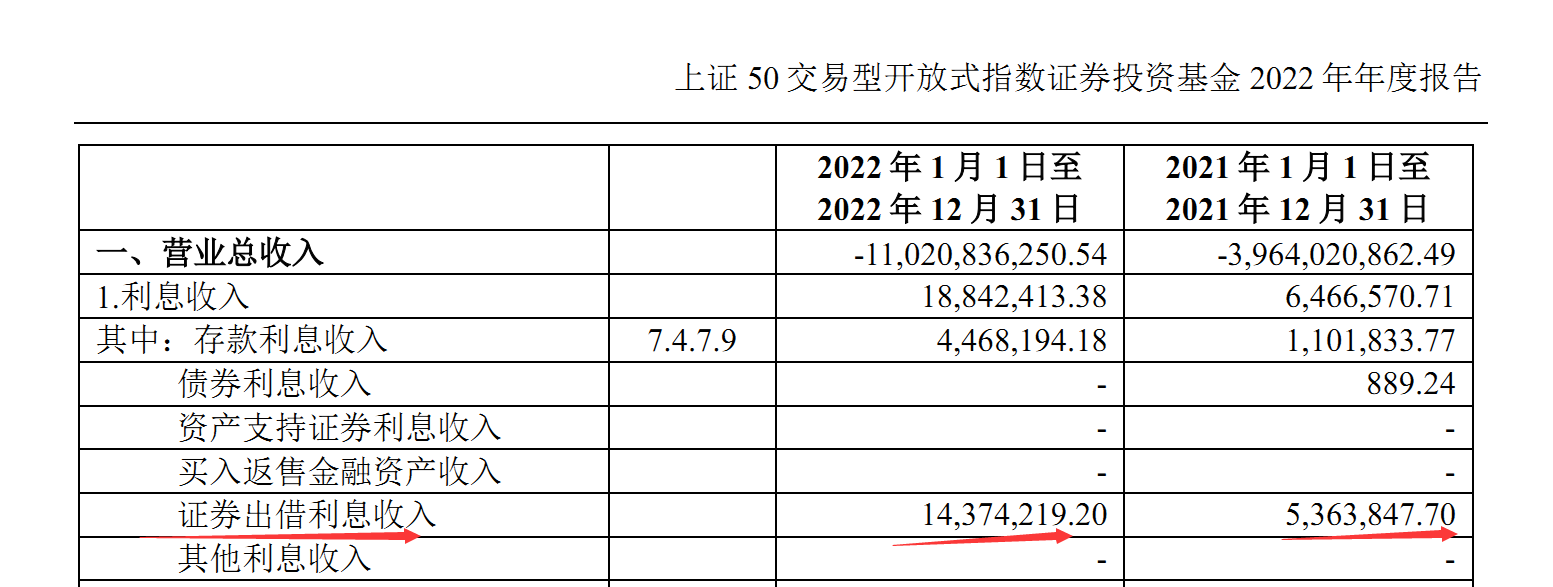

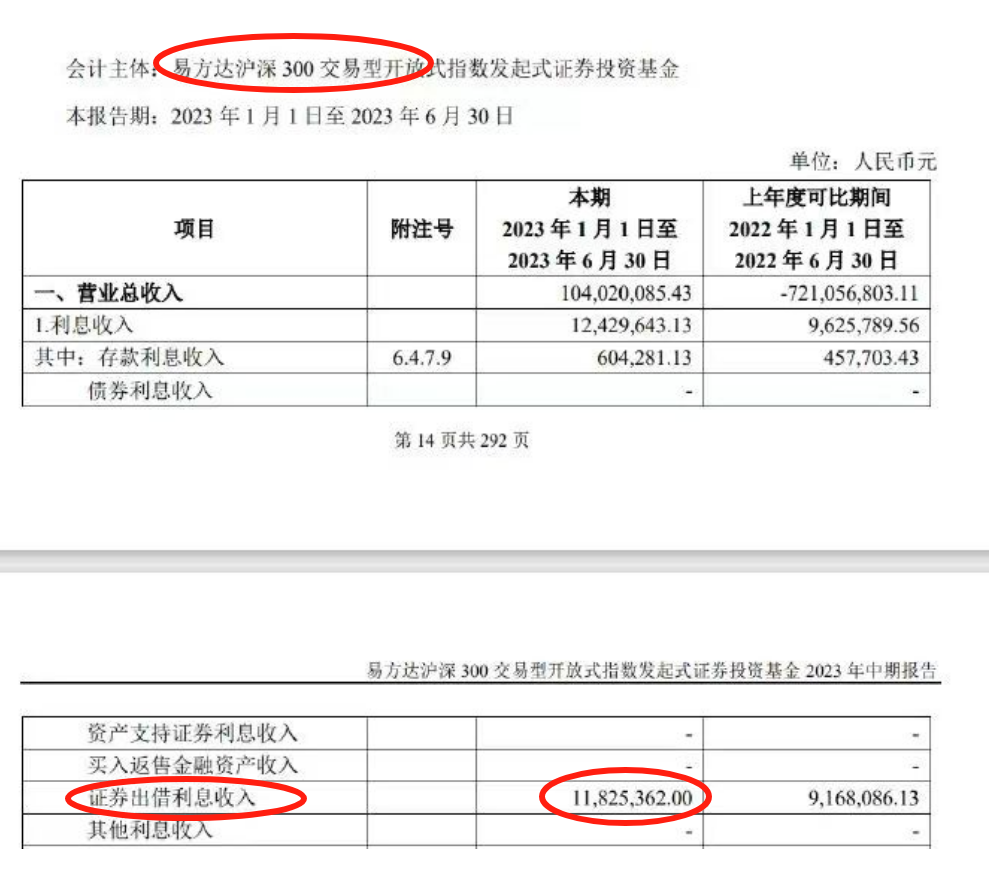

有大v指出,不光是限售股,至少80%的基金持转融通出借做空,自己做空自己。国家队资金买入etf护盘,etf就卖多少资金的股票。有基金超过1/4的持股转融出去。

洗地的舆论马上就来了,他们抓住文章中不严谨的数据说法进行反驳,但回避了问题的关键。比如说转融通只有800亿。他们没说的这只是一个时点数,当天做空可当天买回,且可用20日均线的估值金额还,可以做到无限循环。

这些人反驳如此起劲儿,如此着急,就像是被踩了尾巴的狗,让人不禁起疑,是不是说中了要害。断人财路,如杀人父母。这是不是触及他们的利益?既然说金额不大,那么就应该彻底杜绝,反正影响也不大。

第一 无穷轮换的转融通破坏了市场供需平衡,让大股东可以操纵股价。多家机构轮番接力转融通做空,让市场压力巨大。贝莱德表示“不知道从哪里又来了大量抛盘,买不完,根本买不完”,某队上千亿资金进去也泥入大海。

第二,转融通留扭曲了基金经理的价值导向。广大基民购买基金明明是希望基金能够不断稳定上涨,基金经理为了蝇头小利或者抽屉协议把自己的股票借出去砸盘造成了基金净值普遍百分之30-40%的损失。这样的出借得到真正持有人的同意吗?也难怪公募基金面临坚决赎回,他们高价接盘,出借证券做空,失去了信任。

第三,转融通不利于市场的长期稳定发展。以往只能做多,股民在买到一些低价位股票,想着自己的资金成本和大股东差不多,就安心持股等着拉上去,但转融通的出现让市场价格不断往下砸,一批批的收割股民,让他们丧失持股信心。

第四,转融通滋生了暗箱交易腐败行为。融券这么挣钱,市场可供出借就成了香饽饽,出借就不是那个标价,而是各种暗箱协议和返款,这个栽进去的基金经理不少。

在中国金融的第一要务是服务实体经济。金融业越是简单明白越好,这样才能促进资源有效分配流向实体经济。搞那么多互摸口袋的金融创新衍生品,实际是引发市场系统性风险。15年场外融资、伞形信托、18年的大股东质押、22年的雪球,转融通创新和新股ipo乱改一样,转融通跟IPO一样,也是一条完整的产业链,产业链上参与者都是既得利益获得者,靠这些人出台政策自我约束,监管和限制,那是不现实的。还不如釜底抽薪,彻底关闭转融通。

公司造假卷走5个亿罚款5百万这种政策,说了几十年都没有修改法律政策,基金公司高价接盘造成巨额亏损,但还可收高额管理费诟病十几年没改?推出转融通为什么这么快?23倍发行新股变成上百倍的政策变得为什么这么快?注水制发行新股为什么这么快?转融通保证金从20%降到5%为什么这么快?

有人说美国也有转融通。但美国国家队为了保证股市上涨,谁敢做空亚马逊微软等七大巨头股票就开展旷日持久的调查,在中国是不是也应该进行调查?

现在面临的是一场金融战争,美国通过加息制造资金潮汐。通过外媒提前透露中国利好来削减利好刺激力度,通过言论加内部配合做空中国高科技行业。美国议员一句话,内部人员1月29日药明康德转融券卖出63万股,暴增30多倍 ,极大打击中国医药行业的发展。

赞同来自: hjndhr 、Karlawen123 、jjmdh 、UniqueLy 、kakasdu 、 、 、 、 、 、 、 、 、 、 、更多 »

先说一个规模问题,目前沪深两市的流通市值是67万亿,截至2月2日的融券余额637亿。如果你认为是637亿的融券把市场砸崩了,那我建议你不要继续往下读了,接下来的你可能看不懂。今天我把数据列出来还有人质疑,每天就成交5-6000亿,你这637亿占比很高啊,记住存量和存量比,流量和流量比,这种比法就是耍流氓。这637亿积累下来未了结的合约,不是一天可卖或者一天卖出的。

融券这个生态圈玩法其实不多,主流的就三种:

第一,事件券套利,也就是过去的打折定增、大宗以及科创股东违规减持。这块理论上都是违规的,参与定增是不允许再融券卖出锁定的。但实践中通过产品嵌套,或者多个产品形式很多人在违规操作。事实上这块的监管从去年下半年已经收紧。这也是zjh多次发布信息要求整治的领域。

第二,T0券交易,这块分为手工T0和量化T0,他们的特点是喜欢一些高波动的券,全市场符合他们筛选要求的券可能在200只以内,而且他们换券频率极高,基本上1-2周就要换一遍。交易也是严格的T0交易,不会长时间暴露风险敞口。甚至5000万的交易会拆成几十笔上百笔做,瞬时的敞口都是控的极小的。

第三,股指期现套利/可转债套利。这块主要融券卖出ETF或者篮子券并买入对应的股指期货。可转债不用我科普了。

还有一个很小众的领域是做个股多空的,从一个或多个行业中筛选同行业公司一多一空或者N多N空构建行业中性组合。这块也有人在做。

但是,以上任何一个策略,他在融券卖出的同时都是持有对应的多头头寸的,就算有短时的风险暴露,到日终也是会平盘的。注意,融券卖出是不能低于最新价的,所以砸盘的交易是下不出去的。如果一个工具的使用者几乎没有净空头暴露,我很难将其定义为恶意做空工具。

tips : 如果不希望自己买的ETF出借券源麻烦认真仔细读基金合同和招募说明书,这些细节都是在合同里约定好的。买入之前不读,事后complain不是成年男人应有的行为。再给点提示吧,你可以挑一些特别老的产品且没有投票转型过的,可能不能出借。

赞同来自: seancai110

感觉更像是一场外媒勾结国内不良自媒体的金融战其实就是傻子多,总有源源不断的傻子进入市场。

有非常多的荒谬言论:

什么当天借,当天还,当天融券卖出的,当天归还的,不计入融券余额,然后说,已经开了很大仓位的空仓

什么无限融券

什么出借的利息被基金公司自己中饱私囊,然后呼吁基民纷纷赎回,用脚投票。宣扬A股成世界末日了。

统统违反了基本的融券常识,首先当天融券卖出,是无法T0归还的,必须T1,利息也是归基民的。

什么融券利息交给基金资产,我就问一句如果大陆军工厂卖军火给弯弯(有收入交给国家),谁的利益最受损?你有50w,也可以去开股指期货做空。

如果你没有50w,我觉得你别瞎操心。全国股指期货开户数有几十万,这几十万人都可以做空。

赞同来自: 静守欢喜 、思则有备 、seancai110 、长流水中

赞同来自: seancai110 、dannyboy24

那你的意思是?

- 放眼全球,etf 都是最大的融券券源

- a股的垃圾跟空头基本没有关系,而且a股的空头一点都不强

- 只能做多的市场,比有做空的市场可怕很多

- 市场化决定买卖关系才能有健康的市场

- 健康的市场才会涨,什么禁止做空之类根本不会让市场变得更好

我看那些开实体店的,动不动就几个月亏几十万。

要是50w都没有的话,我觉得还是不要纠结了,你那点钱,对市场就是九牛一毛,毫无影响。

你甚至不知道,对大部分人来说,有了做空不过是多了一个亏钱手段而已。很多有50w且开通了股指期货的股民,应该深有体会。

当然,要是没有50w,其实也可以去开商品期货,那个没有门槛。想体验两头收割的朋友可以了解一下。

但是融券本身和股市涨跌没任何关系。如果你说这不公平,那GJD利用无限资金优势控盘,这是最大的不公平了。然后证券法规定,操控股市违法,结果自己带头违法。既然融券与股市涨跌没关系,哪多多少少也让小散们能融到券吧

GJD队要入市可以,参考日本,就是只能申购ETF,并公布申购规模,哪有在二级市场兴风作浪的。

白仇 - 我醉得恰到好处,能听懂你的故事,却不感到悲伤。

赞同来自: 天上街市 、happysam2018 、静守欢喜

大明的一些大地主发现土地兼并是快速致富的方法。后来越来越多的人加入。有人想要变革,他们就嚷嚷着,还有没有王法了?我们是按规则办事。最后,大明亡。

看不到事情的发展和变革,骄傲于自己多聪明多会读报表。小学的一个寓言故事,送给你:刻舟求剑。

赞同来自: 连山去无际 、magicdevin 、bucherren 、magic2002 、happysam2018 、 、更多 »

赞同来自: 连山去无际 、happysam2018 、喔喔鸡 、生身盛世诗书史 、跑路皮皮更多 »

白仇 - 我醉得恰到好处,能听懂你的故事,却不感到悲伤。

聪明人应该自省,而不是仗着聪明为所欲为!否则社会不公平了,大众的审判就会到来。你动了别人的利益,任你说得天花乱坠,也会被一棍子打死的。这跟道理无关,跟宣传无关。你不能说,我会读报表,我聪明,所以我就应该赚钱。谁告诉你的?那我认为,我尿尿会分叉,就应该统治宇宙呢!这样对吗?

赞同来自: happysam2018 、静守欢喜 、fengyir 、horizon668 、生身盛世诗书史更多 »

赞同来自: 静守欢喜 、horizon668

首先他这个产生的收益是属于基金持有人的,增厚业绩的;其次对于净值的影响太小了,忽略不计。熊市各种鬼故事。。。可以忽略不计的影响和增厚业绩,你自己看看这说的是不是矛盾?实际上就是根本没有借出的必要,为啥要借呢?券商公司自己赚的利差更大

赞同来自: happysam2018 、tim437126634 、coolchan 、运河万古 、stickying 、 、 、 、 、更多 »

赞同来自: 我看不错 、happysam2018 、horizon668 、静守欢喜 、思则有备 、 、更多 »

======真的不影响嘛?基民拿钱买基金,基民期待涨,股票锁住不卖也相当于助长,现在基金把股票借出去卖,等于市场卖盘增加,导致股市不涨,基民利益股民利益都受损,这等于基金受托拿钱去损害金主的利益,不忙谬嘛?这种说法是对的

要想卖我自己赎回

凭什么我的东西借别人用

不然默认就是放那不动的,锁住流动性!

谁都知道物以希为贵的道理。

赞同来自: 我看不错 、happysam2018 、fengyir 、horizon668 、长流水中 、 、更多 »

这个主要是预防利益输送

要是能预防就没什么问题

就怕我基金拼命买

出借给利益方拼命砸这种利益输送

做空谁都能做就看你敢不敢

利益合谋才最可怕

赞同来自: happysam2018 、fengyir 、horizon668 、静守欢喜 、一颗药丸 、更多 »

你 T+1 ,别人 T+0 ,出

了 多少 后门 和 漏洞 。筛子 一样 ,都是网眼 。

这样 他们 就 必须 从 转融通 库里 弄出来 了吧。

大家 都 撤 以后 , 在 小盘股 上 , 应该 能看出 点问题 吧 。

赞同来自: 我看不错 、liming139 、happysam2018 、静守欢喜 、长流水中 、 、 、更多 »

赞同来自: happysam2018 、seancai110 、e55555 、乄岁月如歌 、chenuny 、更多 »

ETF如果都不能转融通出借股票,那融资融券全部关闭算了,还搞个屁确实,连etf都不能出借股票了,包括之前限售股也不能出借了,那么,已经可以把融资融券关了。

股市跌,不是融券的问题,我们a股融券规模太小了,而且,国外融券规模更大,也不见别人甩锅融券。

禁止融券,可能对a股帮助不大

赞同来自: happysam2018 、tempest111 、活跃资本市场 、新鲜的椰子 、wowpaladin 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

照理集思录er不会太在意融券的,不过看反应强烈的几位恐怕是做量化的吧,没有了券源你们饭碗没了,可是你们想过没有,你们通过特别渠道抢得到券源本身就是不公平的,你们把韭菜根都隔了,你们以为你们的饭碗能多长久?但是融券本身和股市涨跌没任何关系。如果你说这不公平,那GJD利用无限资金优势控盘,这是最大的不公平了。然后证券法规定,操控股市违法,结果自己带头违法。

GJD队要入市可以,参考日本,就是只能申购ETF,并公布申购规模,哪有在二级市场兴风作浪的。

赞同来自: 连山去无际 、happysam2018 、seancai110 、e55555 、生身盛世诗书史更多 »

赞同来自: 就这样了吧 、happysam2018 、andersen 、seancai110 、e55555 、 、 、 、 、更多 »

赞同来自: tempest111 、阿波19751111 、zengqlleo 、e55555 、橘子君 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号