资本市场对现在的熊市一直希望有强有力的提振政策,同时因为对一些经济指标的担忧,很多人会不自觉地想起2008年的四万亿。于是我们听到了有经济学家建议可以学习美国疫情期间的大撒币,每人发1000消费券,提振消费。听到了著名经济学家张五常提出“适当增加通货膨胀”的建议。

最近,央行行长潘功胜宣布,央行将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性1万亿元。市场好像是久旱逢甘霖般,一周内A股迅速从周二的2732翻红至周五2910收盘,舆论立即从“保卫2700”转向“3000点指日可待”。

可是,市场上也同时存在另一种声音,呼吁进行经济结构调整,警惕以高负债撬动GDP的模式附带的经济风险。稍加进一步思考,你会发现这是一件非常矛盾的事:

如果再来一次08年的大放水,势必大幅增加负债;如果要调结构、改变过往的举债经济模式,意味着不可能强力放水,这两件事不可能同时发生。

就像橡树资本霍华德·马克思在他的备忘录所说:对于24年的美国经济预期,你不可能既要美国经济发展美好,又要美联储尽快从加息政策转向降息。因为如果经济持续强劲,工资和物价继续高企,那就得继续加息才能降低通货膨胀;如果加息政策很快转向降息,那意味着经济出现下降,需要提振经济。这是一个矛盾的预测。

那么美国的利率走势究竟会如何呢?霍华德·马克思在1月9日的备忘录中说,“现在看来,美联储将在2024年某个时刻宣布战胜通胀,并将联邦基金利率从当前5.25%~5.5%的水平开始下调。当前点阵图总结了美联储官员的观点,显示2024年将降息三次,每次降息25个基点,使利率降至4.6%,而后在2025年进一步降息至3.5%左右”。这明显低于美国资本市场普遍对利率下降幅度的预期。

视线回到我国,我国在2024年会实施“积极”的财政政策和“稳健”的货币政策。那么这个“积极”会有多大幅度的“积极”呢?是否会达到当年的大放水级别呢?管理层是如何看待的呢?

还会再来一次大放水吗?

我国著名的资本市场学者、人大教授吴晓求,这些年一直在坚持举办《中国资本市场论坛》,1月6日举办了第二十八届(2024年)中国资本市场论坛,主题为“中国资本市场的变革方向:从融资市场到投资市场”。在这次论坛中邀请了中国社会科学院学部委员、原副院长高培勇做了主题分享。一位曾经给国家领导人做过专题学习的主讲人,其位置、其高度,其对决策层的了解程度,他的解读是一个重要指引。

以下是部分摘要和信息扩展:

2008年,我国GDP不足30万亿,出台四万亿后,在2010年我国GDP接近40万亿,也就是说,用4万亿撬动实现了40万亿的总GDP,比例是1:10。

2022年我国GDP已经达到121万亿,按照5.2%的增速预估,意味着2023年GDP预计在126万亿。此时如果要想撬动126万亿的GDP,需要财政扩张12.6万亿元。那么我们有没有这个实力拿出这笔钱呢?

22年我国财政收入(一般公共预算收入)20万亿,财政支出24万亿,赤字4万亿。赤字率即财政赤字占总GDP的比例,是3.3%。

发消费券如何呢?

按照高培勇学部委员的说法,如果按照发消费券的方式,每人1000可能只够一个月的消费,要提振消费,拉动GDP,怎么也得发一年,那么全国14亿人,需要14*1000*12=16.8万亿元。

不管是宏观上财政扩张的12.6万亿,或者撒钱16.8万亿,似乎在现有的财力下,都不能得到支撑。

减税呢?

23年1~11月我国一般公共预算收入同比增长7.9%,但是需要注意的是,从结构上看堪忧,只有增值税增长了47%,其他税种全部同比下降。这条路似乎也走不通。

三期叠加与前期政策的消化

中央经济工作会议指出,我国目前正处在三个周期,即增长速度换挡期,结构调整阵痛期,以及前期刺激政策消化期。

“前期政策”即指08年的四万亿大放水,而“消化”意指大水漫灌虽然带来了当年40万亿的GDP,但是过于宽松的财政政策和货币政策也带来经济过热风险,和通货膨胀风险。

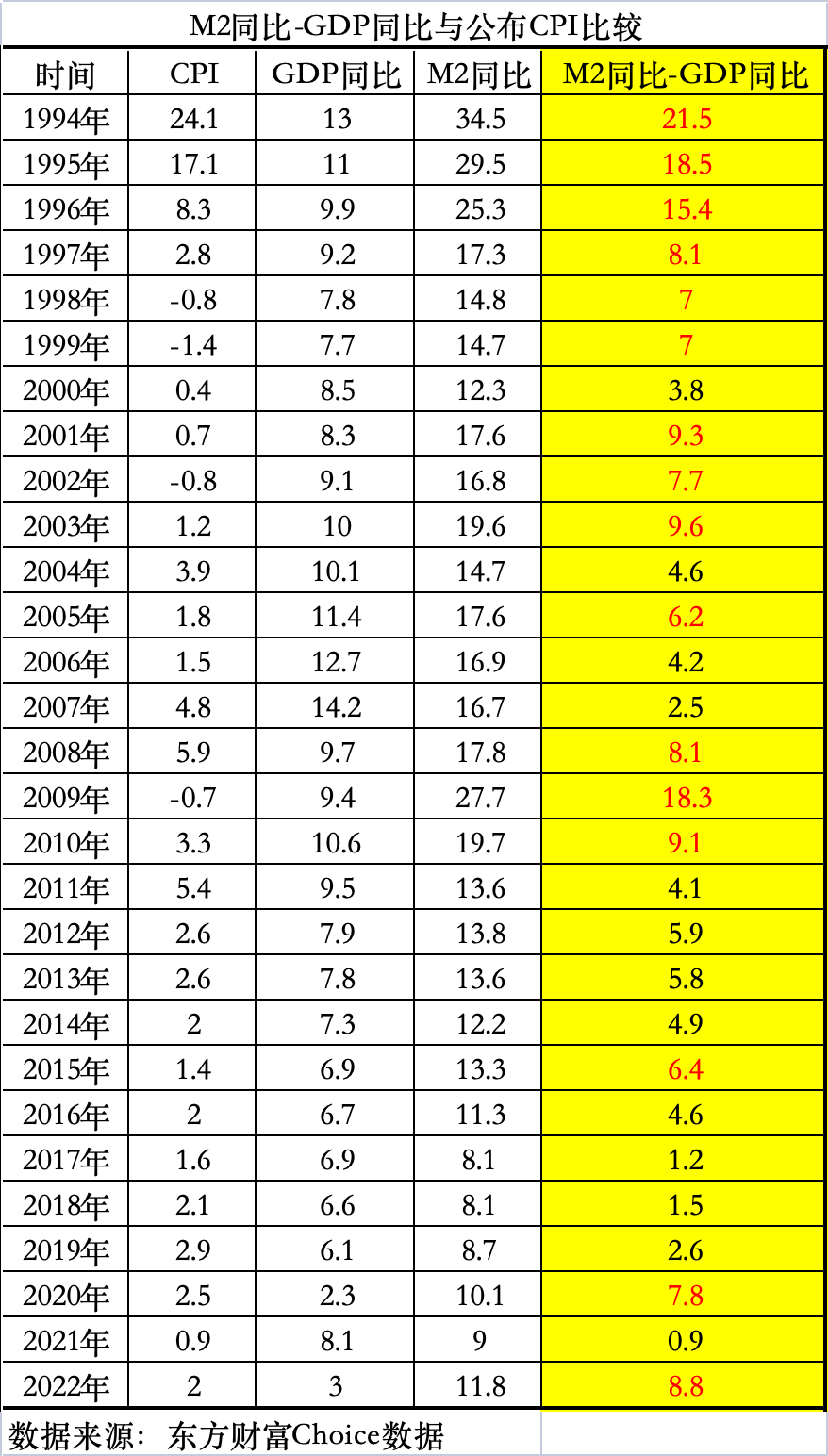

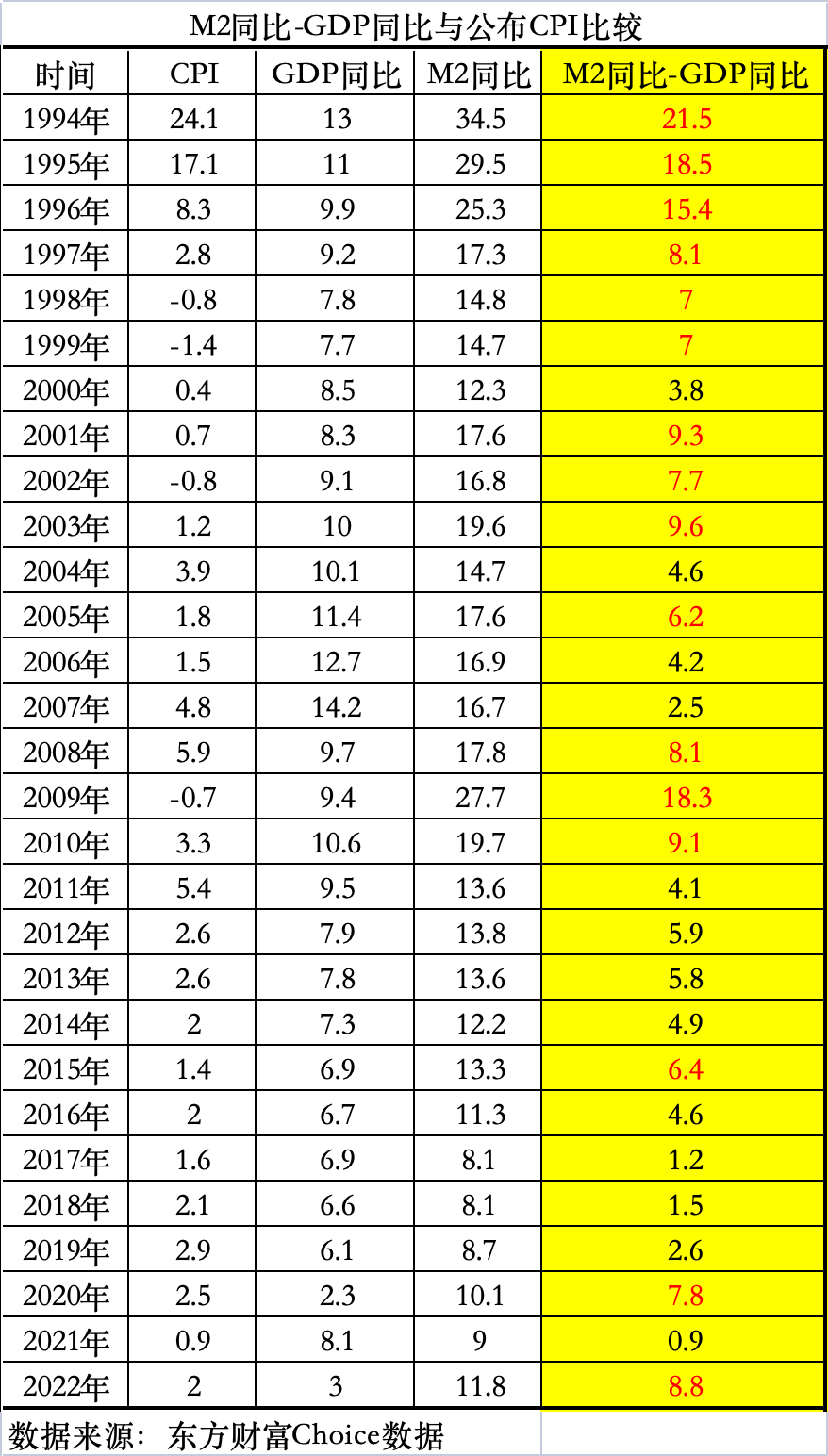

一个最直接的表现是货币是实实在在的多发了。看这张图,用M2同比-GDP同比,可以体现为货币增长的速度与实际经济发展的速度之差,即印钞机的速度比经济发展快多少。两者之差越大,隐含了货币超发量越大。我们可以看看图中几个特别的年份,1994那几年、2008那几年,2015那几年。

当货币超发,钱变毛了之后,人们对抗贬值风险最直接的办法是找一个能够抵御货币贬值的资产,过去二十年的房产便是这个重要标的,房价曾经令人乍舌的涨幅便是例证。所谓的“消化”,意指四万亿催生了资产泡沫,同时造成了金融领域的坏账,有银行的,也有地方ZF的。

高培勇指出,经济的发展与风险的管控,是一体两面。不管是房地产的风险、地方债的风险,还是金融领域的风险,最后一道防线永远是财政风险。

赤字率3%与债务率60%

我国的政府工作报告,有两个数字经常会出现,一个是财政赤字率控制在3%;一个是政府债务率控制在60%以下。

这两个指标来自于欧盟1993年生效的《马斯特里赫特条约》,又称《欧洲联盟条约》,是欧洲经济货币联盟和政治联盟的建立的基础。

该条约规定了成员国财政赤字占GDP的比重(即赤字率)不能超过3%,政府债务占GDP的比重(即债务率)不能超过60%。这样制定并不是因为科学要求,也不是经验数据,而是欧盟成员国由于其福利政策会导致政府支出较大,因而在各方妥协和谈判之下制定了这样一个指标。

由于特殊的国情,我国也是一个政府财政支出较大的国家,在2010年左右由财政部和中央政府引入了这两个指标并一直恪守至今。其目的,旨在确保政府债务规模可控,避免过度赤字对经济造成负面影响,同时促使政府在预算安排中注重节流,提高财政资金的使用效率。

高培勇在报告中将其解读为“两条红线”,这是一个管理财政、约束财政,避免因为过度财政赤字造成恶性通货膨胀的风险管理手段。再积极的财政政策以只能围绕3%做上下小幅波动,但决不会大幅超越。

对于有经济学家以日本债务率223%来举例,试图说明中国也可以适当增加国债,高培勇指出,要看其他国家用了多少年达到这个比例。这是一个很重要的视角,2022年我国债务率50.4%,动态的看,我国用了四十年达到这个债务率,相比于发达国家动辄几百年的经济发展历程(美国债务率122%,英国债务率101%),其实我国的债务增长速度已经不低。更何况,在计算赤字率、债务率时,并未包含地方债规模,未包含非法定债务规模。

因此,根据我国财政纪律、收支状况以及种种分析,2024年不可能再实施类似08年那样的大放水政策。换句话说,如果资本市场寄希望于通过大水漫灌使资产得到超预期涨幅,这是不切实际的幻想。

那么,今年的资本市场还有希望吗?

第一,中央经济工作会议提出:财税改革。我国经济发展的两大发动机,一个是企业,一个是地方政府。而财税改革,关系着各地方政府的财政收入,是各地方发展经济的原动力。过去中国经济高速发展的关键因素之一便是财税改革,回想1994,正是当年由中央实施的分税改革,才带来各地经济发展的高潮迭起。这方面可以参看我之前写过的一篇文章《房地产与中国经济》。

第二,此次吴晓求教授将论坛的主题确定为《从融资市场到投资市场》,也是契合了目前市场整体的诉求,可以说是抓住了目前资本市场的症结。随后:

1月24日,证监会副主席王建军提出:建议以投资者为本的资本市场。这是官方首次表态。

1月24日国务院国资委产权管理局负责人谢小兵表示,将把市值管理纳入对央企负责人的考核,引导央企负责人重视控股上市公司的市场表现,及时增持、回购……加大现金分红力度等。

1月28日证监会暂定了大股东借融券实现T+0。证监会将“加强对限售股出借的监管,全面暂停限售股出借”,“沪深交易所也同步决定暂停战略投资者在承诺的持有期限内出借获配股票”。

制定对投资友好的规则,有力执行,也许这才能增强资本市场的信心和预期。

最近,央行行长潘功胜宣布,央行将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性1万亿元。市场好像是久旱逢甘霖般,一周内A股迅速从周二的2732翻红至周五2910收盘,舆论立即从“保卫2700”转向“3000点指日可待”。

可是,市场上也同时存在另一种声音,呼吁进行经济结构调整,警惕以高负债撬动GDP的模式附带的经济风险。稍加进一步思考,你会发现这是一件非常矛盾的事:

如果再来一次08年的大放水,势必大幅增加负债;如果要调结构、改变过往的举债经济模式,意味着不可能强力放水,这两件事不可能同时发生。

就像橡树资本霍华德·马克思在他的备忘录所说:对于24年的美国经济预期,你不可能既要美国经济发展美好,又要美联储尽快从加息政策转向降息。因为如果经济持续强劲,工资和物价继续高企,那就得继续加息才能降低通货膨胀;如果加息政策很快转向降息,那意味着经济出现下降,需要提振经济。这是一个矛盾的预测。

那么美国的利率走势究竟会如何呢?霍华德·马克思在1月9日的备忘录中说,“现在看来,美联储将在2024年某个时刻宣布战胜通胀,并将联邦基金利率从当前5.25%~5.5%的水平开始下调。当前点阵图总结了美联储官员的观点,显示2024年将降息三次,每次降息25个基点,使利率降至4.6%,而后在2025年进一步降息至3.5%左右”。这明显低于美国资本市场普遍对利率下降幅度的预期。

视线回到我国,我国在2024年会实施“积极”的财政政策和“稳健”的货币政策。那么这个“积极”会有多大幅度的“积极”呢?是否会达到当年的大放水级别呢?管理层是如何看待的呢?

还会再来一次大放水吗?

我国著名的资本市场学者、人大教授吴晓求,这些年一直在坚持举办《中国资本市场论坛》,1月6日举办了第二十八届(2024年)中国资本市场论坛,主题为“中国资本市场的变革方向:从融资市场到投资市场”。在这次论坛中邀请了中国社会科学院学部委员、原副院长高培勇做了主题分享。一位曾经给国家领导人做过专题学习的主讲人,其位置、其高度,其对决策层的了解程度,他的解读是一个重要指引。

以下是部分摘要和信息扩展:

2008年,我国GDP不足30万亿,出台四万亿后,在2010年我国GDP接近40万亿,也就是说,用4万亿撬动实现了40万亿的总GDP,比例是1:10。

2022年我国GDP已经达到121万亿,按照5.2%的增速预估,意味着2023年GDP预计在126万亿。此时如果要想撬动126万亿的GDP,需要财政扩张12.6万亿元。那么我们有没有这个实力拿出这笔钱呢?

22年我国财政收入(一般公共预算收入)20万亿,财政支出24万亿,赤字4万亿。赤字率即财政赤字占总GDP的比例,是3.3%。

发消费券如何呢?

按照高培勇学部委员的说法,如果按照发消费券的方式,每人1000可能只够一个月的消费,要提振消费,拉动GDP,怎么也得发一年,那么全国14亿人,需要14*1000*12=16.8万亿元。

不管是宏观上财政扩张的12.6万亿,或者撒钱16.8万亿,似乎在现有的财力下,都不能得到支撑。

减税呢?

23年1~11月我国一般公共预算收入同比增长7.9%,但是需要注意的是,从结构上看堪忧,只有增值税增长了47%,其他税种全部同比下降。这条路似乎也走不通。

三期叠加与前期政策的消化

中央经济工作会议指出,我国目前正处在三个周期,即增长速度换挡期,结构调整阵痛期,以及前期刺激政策消化期。

“前期政策”即指08年的四万亿大放水,而“消化”意指大水漫灌虽然带来了当年40万亿的GDP,但是过于宽松的财政政策和货币政策也带来经济过热风险,和通货膨胀风险。

一个最直接的表现是货币是实实在在的多发了。看这张图,用M2同比-GDP同比,可以体现为货币增长的速度与实际经济发展的速度之差,即印钞机的速度比经济发展快多少。两者之差越大,隐含了货币超发量越大。我们可以看看图中几个特别的年份,1994那几年、2008那几年,2015那几年。

当货币超发,钱变毛了之后,人们对抗贬值风险最直接的办法是找一个能够抵御货币贬值的资产,过去二十年的房产便是这个重要标的,房价曾经令人乍舌的涨幅便是例证。所谓的“消化”,意指四万亿催生了资产泡沫,同时造成了金融领域的坏账,有银行的,也有地方ZF的。

高培勇指出,经济的发展与风险的管控,是一体两面。不管是房地产的风险、地方债的风险,还是金融领域的风险,最后一道防线永远是财政风险。

赤字率3%与债务率60%

我国的政府工作报告,有两个数字经常会出现,一个是财政赤字率控制在3%;一个是政府债务率控制在60%以下。

这两个指标来自于欧盟1993年生效的《马斯特里赫特条约》,又称《欧洲联盟条约》,是欧洲经济货币联盟和政治联盟的建立的基础。

该条约规定了成员国财政赤字占GDP的比重(即赤字率)不能超过3%,政府债务占GDP的比重(即债务率)不能超过60%。这样制定并不是因为科学要求,也不是经验数据,而是欧盟成员国由于其福利政策会导致政府支出较大,因而在各方妥协和谈判之下制定了这样一个指标。

由于特殊的国情,我国也是一个政府财政支出较大的国家,在2010年左右由财政部和中央政府引入了这两个指标并一直恪守至今。其目的,旨在确保政府债务规模可控,避免过度赤字对经济造成负面影响,同时促使政府在预算安排中注重节流,提高财政资金的使用效率。

高培勇在报告中将其解读为“两条红线”,这是一个管理财政、约束财政,避免因为过度财政赤字造成恶性通货膨胀的风险管理手段。再积极的财政政策以只能围绕3%做上下小幅波动,但决不会大幅超越。

对于有经济学家以日本债务率223%来举例,试图说明中国也可以适当增加国债,高培勇指出,要看其他国家用了多少年达到这个比例。这是一个很重要的视角,2022年我国债务率50.4%,动态的看,我国用了四十年达到这个债务率,相比于发达国家动辄几百年的经济发展历程(美国债务率122%,英国债务率101%),其实我国的债务增长速度已经不低。更何况,在计算赤字率、债务率时,并未包含地方债规模,未包含非法定债务规模。

因此,根据我国财政纪律、收支状况以及种种分析,2024年不可能再实施类似08年那样的大放水政策。换句话说,如果资本市场寄希望于通过大水漫灌使资产得到超预期涨幅,这是不切实际的幻想。

那么,今年的资本市场还有希望吗?

第一,中央经济工作会议提出:财税改革。我国经济发展的两大发动机,一个是企业,一个是地方政府。而财税改革,关系着各地方政府的财政收入,是各地方发展经济的原动力。过去中国经济高速发展的关键因素之一便是财税改革,回想1994,正是当年由中央实施的分税改革,才带来各地经济发展的高潮迭起。这方面可以参看我之前写过的一篇文章《房地产与中国经济》。

第二,此次吴晓求教授将论坛的主题确定为《从融资市场到投资市场》,也是契合了目前市场整体的诉求,可以说是抓住了目前资本市场的症结。随后:

1月24日,证监会副主席王建军提出:建议以投资者为本的资本市场。这是官方首次表态。

1月24日国务院国资委产权管理局负责人谢小兵表示,将把市值管理纳入对央企负责人的考核,引导央企负责人重视控股上市公司的市场表现,及时增持、回购……加大现金分红力度等。

1月28日证监会暂定了大股东借融券实现T+0。证监会将“加强对限售股出借的监管,全面暂停限售股出借”,“沪深交易所也同步决定暂停战略投资者在承诺的持有期限内出借获配股票”。

制定对投资友好的规则,有力执行,也许这才能增强资本市场的信心和预期。

0

很多人提出了很好的问题,这是交流的价值

进一步说,我等普通散户做不了国师,给老板提建议是妄想,因此重要的是 高层在想什么,会怎么做,更加重要的是——据此做出自己的应对。

中央经济工作会议明确指出“稳健”的货币政策,解释一下什么叫“稳健”?

08年的大放水,中央实际只放出了一万亿,其他三万亿都是通过地方财政放出来的,这是地方政府债、城投债的前世之因

进一步说,我等普通散户做不了国师,给老板提建议是妄想,因此重要的是 高层在想什么,会怎么做,更加重要的是——据此做出自己的应对。

中央经济工作会议明确指出“稳健”的货币政策,解释一下什么叫“稳健”?

08年的大放水,中央实际只放出了一万亿,其他三万亿都是通过地方财政放出来的,这是地方政府债、城投债的前世之因

1

赞同来自: 大金

放不放水以及怎么放,相信早就在高层讨论过多次了。我个人认为,这不是个值得讨论的问题,而是个选择问题,并且是一个被动选择。

欧美难道就不知道放水的优劣吗,为什么要在20年顶风作案,无他,没有更好的选择而已。

所以,当社会的状态达到了不得不放水或者不得不救市的时候,就只能被迫做出选择。执政党的第一要务永远是保证执政党的领导地位。

当下,所有人包括上下,都在走钢丝,通缩的尽头就是通胀,通胀的尽头就是通缩。两者只会有一线之隔。而且将会瞬间翻转。

欧美难道就不知道放水的优劣吗,为什么要在20年顶风作案,无他,没有更好的选择而已。

所以,当社会的状态达到了不得不放水或者不得不救市的时候,就只能被迫做出选择。执政党的第一要务永远是保证执政党的领导地位。

当下,所有人包括上下,都在走钢丝,通缩的尽头就是通胀,通胀的尽头就是通缩。两者只会有一线之隔。而且将会瞬间翻转。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号