两种观点。

正方观点:

1.微盘股指数从最高点算起,已下跌40%,各类基金已经基本出清,未来将稳步向上,开启新一轮牛市。

2.新的证监会主席上任,将会控制新股发行数量。

3.在2月5日,证监会上市司的会议上,明确表示要多措并举活跃并购重组市场,提高对重组估值的包容性,这也将对微盘股的股价形成有利的支撑。

反方观点:

1.前段行情表明了白马股、大盘股行情的来临,也宣布了小盘股、微盘股行情的结束,从过往历史可以看出,行情总是在大盘和小盘之间轮动。

2.小市值的股票普遍基本面差,是垃圾股的集中营,且证监会也明确表示,要使得退市机制常态化,让证券市场能进能出。过去退市的股票极少,未来这一局面将被打破。这一条对微盘股的杀伤力是相当大的。

未来走势如何,迷雾重重看不清。

赞同来自: dingpenglei

不好意思,不用等1月30,我今天就抄了点小市值了。自12月中全清小市值后,今天才买的小市值立马就盈利2.7%,虽然仓位不多但收益再次历史新高。我呵是呵那暴涨二字与近来小市值反差巨大。微指近十年一月份只有2015(大牛市)和2023年是正收益,赢率只有20%。观点不一样正常德的很,但赢率只有20%并且已经大幅上涨,我胆小规避一下风险更不奢望能暴涨Ok,恭喜。我还没进场我,再等等

赞同来自: laolii 、gaokui16816888 、jargma2021

微盘股指数我记得不是要剔除st和亏损股再看市值选吗?万得微盘股指数剔除st,没有说要剔除亏损股。同花顺微盘股指数没有剔除st。这两个指数在这波行情中都大幅跑赢剔除st和亏损股后的微盘股策略。

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: jackymin001 、东海逍遥 、忆落 、zengyongqiang

赞同来自: jackymin001

和去年有一些不同,同样的因子过滤条件下,今年11月的微盘股市值明显低于去年11月的市值,也就是说虽然经过了这番拉升行情,微盘股市值水位还是降低的,所以从空间上和去年不同,截止今日微盘股市值水位大约是去年的80%左右。

那些炒出来的st和亏损微盘股,会不会跌回去就不知道了,假如剔除掉了这些垃圾,其他正常的微盘股的市值水位大约比9月份启动前仅仅高30%-40%,比起1月份大崩盘最低点瞬间的市值水位高50%-60%,相对来说还算安全,但1月份适当减仓也是可以考虑的。

赞同来自: 开元盛世

我先回答2,我没找到你说的中小盘指数,代码是多少,这里是讨论的微盘股指数,微盘股指数10月份成交额是4561亿,而15年的6月份是3.4万亿,差不多就是1/8。通达信微盘股代码是880823。1的问题我随便找几个目前是微盘股标的,而且15年之前上市的,如荣丰控股,宁波富邦,如意集团等等,都是10月份成交额比15年高峰低的。而蓝筹如茅台五粮液,隆基等10月份都比15年高峰成交额大微盘股指数10月份天量成交额才4561亿,而15年的6月份是3.4万亿,你觉得真的没有问题吗?

成交量10月份与15年的6月份比绝对不是1:8,需要我告诉你为什么成交额那么悬殊吗,为什么微指显示的成交量悬殊吗。就是因为一开始所说的指数编制变化的问题,你还一直嘀嘀咕咕

但是你需要先搞懂什么是成交量什么是成交额。

我先回答2,我没找到你说的中小盘指数,代码是多少,这里是讨论的微盘股指数,微盘股指数10月份成交额是4561亿,而15年的6月份是3.4万亿,差不多就是1/8。通达信微盘股代码是880823。1的问题我随便找几个目前是微盘股标的,而且15年之前上市的,如荣丰控股,宁波富邦,如意集团等等,都是10月份成交额比15年高峰低的。而蓝筹如茅台五粮液,隆基等10月份都比15年高峰成交额大2以市值从小到大排序,非ST,

代码 上月成交量 2015年5/6月最高量

300909 197.8 164.1

002193 347 183.7

002719 218.3 73.8

600415 98.6 63.1

002620 362.3 66.7

以上并非刻意挑选,纯按市值排序,无一例外上月成交量多于2015年5/6月最高量

让你看相关于微盘股的中小盘指数你说找不到,

让你找个股比较10月份和15年高峰,荣丰控股上月197.8,2015年最高量164.1,哪里比2015低。宁波富邦上月130,2015年最高量184.2,我问你比例是1:8吗。感情你这货连成交量和成交额都搞不懂,跟你白费唇舌

1我建议你多看几个小盘股,看它们上月成交量是不是你所说的只有2015单月的1/82你说主要是蓝筹贡献,那我拿最接近小盘股的中小盘指数来看,中小盘指数上月成交量是78.8,2015.06是74.54,按你所说那78.8是74.54的1/8吗这两点你看完了务必逐一回答一下,纠正一下我是不是看错了我先回答2,我没找到你说的中小盘指数,代码是多少,这里是讨论的微盘股指数,微盘股指数10月份成交额是4561亿,而15年的6月份是3.4万亿,差不多就是1/8。通达信微盘股代码是880823。1的问题我随便找几个目前是微盘股标的,而且15年之前上市的,如荣丰控股,宁波富邦,如意集团等等,都是10月份成交额比15年高峰低的。而蓝筹如茅台五粮液,隆基等10月份都比15年高峰成交额大

你喜欢吧,你的所谓数据包含了十多二十年前的史前数据,而且是指数改编前的数据,你要去用谁又能奈何你。首先,我依据的我自己策略的回测数据做出投资判断,我是循心而为,能对自己的钱包负责;其二,一个策略可以引用近20年数据验证,不恰恰证明且逻辑的稳定性?难道相信3~5年数据的策略而不去相信20年数据的策略吗?;其三,万得微盘股指数15年成交额10.63万亿,15年全A成交额253.64万亿,占比4%;16年数据为:7.63/126.32=6%,17~24年11月,这个数据分别是4%、3%、3%、2%、1%、2%、2%、2%;24年年初至今,3.58万亿/211.83万亿=2%,随着A股扩容(2000多家扩容至5000多家)但微盘股还是400只,所以占比降低约50%左右,完全合理,且很稳定。你所谓的胡说八道是怎么来的?我没能理解。从数据上看,微盘股指数没什么问题,不知道你说的改编是什么?万得微盘股指数的轮动规则(日轮)应该没调过。

还有你说:“指数15年和16年成交量就是大,这个趋势和大盘是一致的”。简直胡说八道,今年这两个月成交都破历史纪录了,微指上个月成交才2015一个月的三分之一?你自己信吗?你好好看看上证等指数上月与2015单月的成交对比吧。

不要回我了,跟你说话有点费劲

赞同来自: 和羽

这个问题的本质是猜涨跌,或者说是择时。我没这个能力,且历史数据只能是参考,大概率而已。你喜欢吧,你的所谓数据包含了十多二十年前的史前数据,而且是指数改编前的数据,你要去用谁又能奈何你。

近十年的跌也不能说25年1月就不涨,只能说胜率低。我的数据1月和4月胜率都是低于50%但期望收益都是大于1%。所以我需要考虑的问题变成了:1月,50%或其他比例的仓位等到一定跌幅后抄底策略,是否会优于整月0%仓位渡过1月。

另外,指数15年和16年成交量就是大,这个趋势和大盘是一致的。

还有你说:“指数15年和16年成交量就是大,这个趋势和大盘是一致的”。简直胡说八道,今年这两个月成交都破历史纪录了,微指上个月成交才2015一个月的三分之一?你自己信吗?你好好看看上证等指数上月与2015单月的成交对比吧。

不要回我了,跟你说话有点费劲

那你觉得近十年的数据与现在更关联,还是十多二十年前的数据与现在更关联这个问题的本质是猜涨跌,或者说是择时。我没这个能力,且历史数据只能是参考,大概率而已。

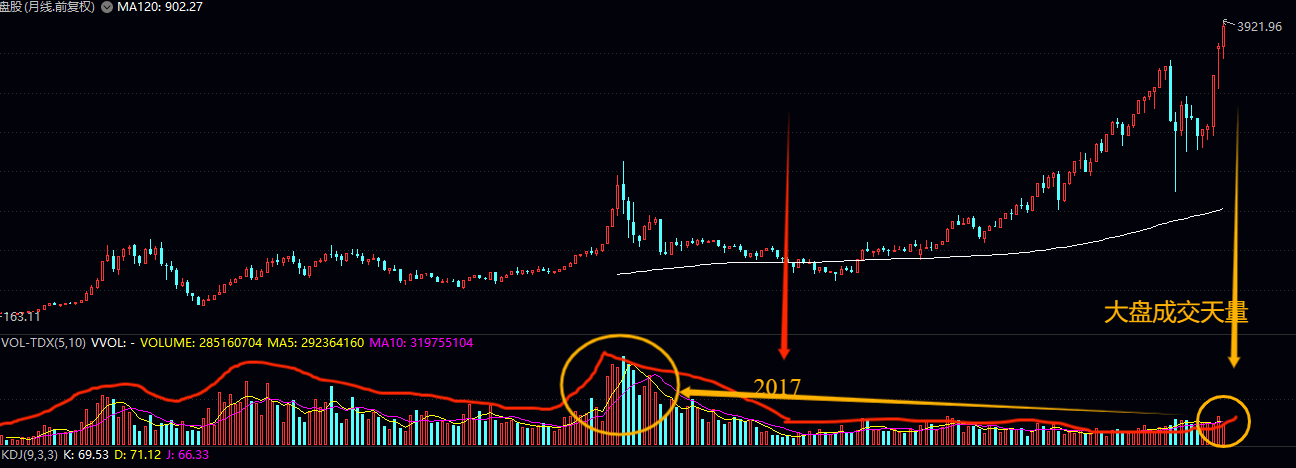

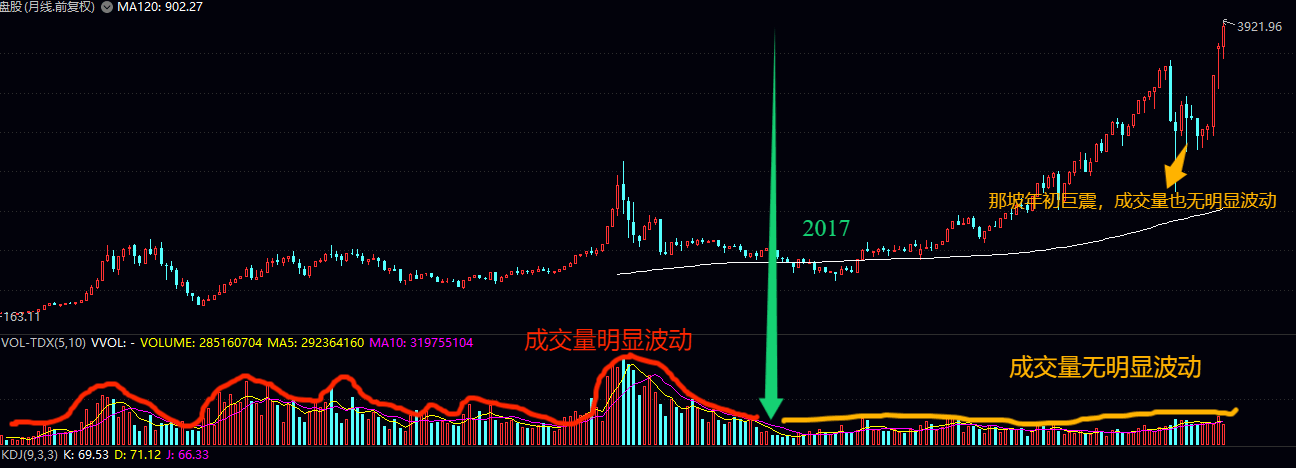

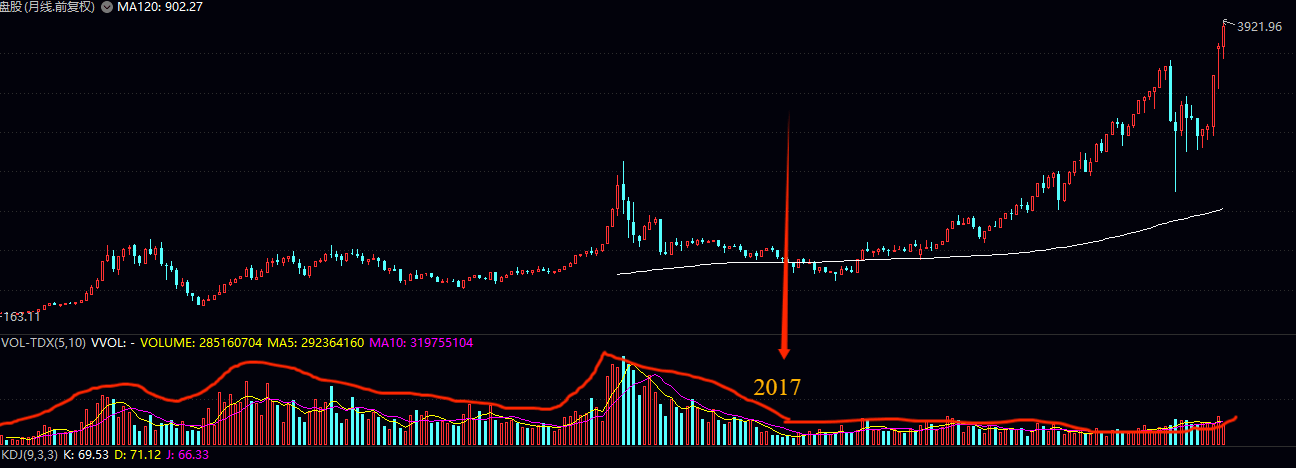

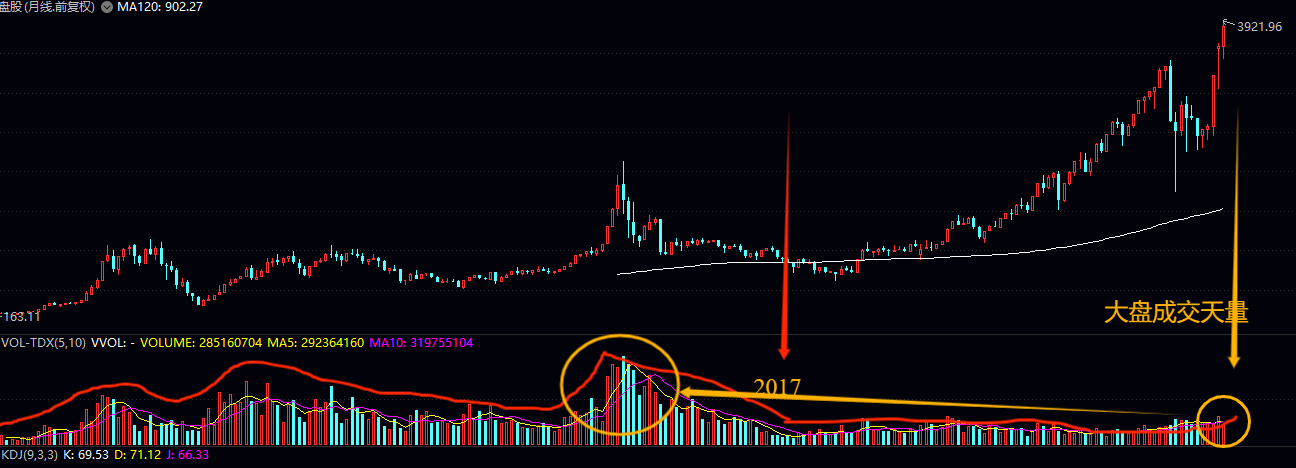

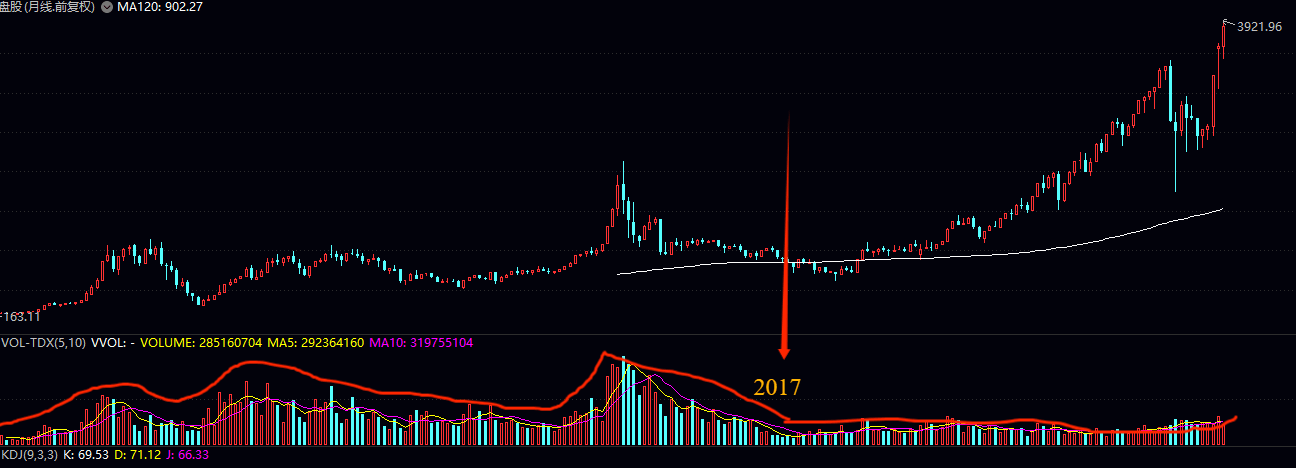

还有指数的编制好像在2017年左右改变过,单从指数月成交量就很明显地剧变,如图:

故2017年以前的数据参考意义不大,

近十年的跌也不能说25年1月就不涨,只能说胜率低。我的数据1月和4月胜率都是低于50%但期望收益都是大于1%。所以我需要考虑的问题变成了:1月,50%或其他比例的仓位等到一定跌幅后抄底策略,是否会优于整月0%仓位渡过1月。

另外,指数15年和16年成交量就是大,这个趋势和大盘是一致的。

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

这个帖子太经典了!!!从2月8日到今天,本人实盘小市值策略已经反弹50%+,我想在低估嫌弃小市值的人并未真正理解小市值利润来源。人不会选择他不相信的东西,这点从未变过。小狮子的利润来源在哪

赞同来自: 炒股败家22 、gdfsgdfs123 、gaokui16816888 、iPman 、hotsosa 、 、 、 、 、 、更多 »

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: djc354133 、zengyongqiang

赞同来自: hzy7413 、jackymin001

你们觉得市场上的游资会改行价值投资?在目前经济不明朗的情况,炒短线应该是大部分游资的共识吧,规避退市,该怎么玩还怎么玩没指望游资改行价值投资,公募基金,私募基金,游资,主观,量化都是一段时间内主导市场的力量,但并没有常青树。整个生态大家各有自己的闪光时候,标的也一样,可转债,信用债,etf,高股息股票,资源票,科技票等等各有自己的波动和博弈特征。游资也一样有引入基本面因子的类型,他们的团队一样也拥有各种高学历,但深入了解市场生态和中国传统的成员。不要拘泥于长线短线,价值或者成长,市场参与者一直在进化,保持对它们的敬畏与关注。

赞同来自: djc354133

看似说的有道理,但理由都没有确定性,全是yy有确定性还会有分歧吗,任何事情都没有100%的确定性。

微盘股按统计近十年赢率很低是yy吗,不懂就自己去统计。

微盘股已大幅反弹是yy吗,这个有眼睛的都可以看到到。

反而你所说的话豪无数据论证,为反驳而反驳,连道理都摆不出来才是yy

辨论出真知,但也不是一句你yy这样的空话,豪无营养,好歹说点有理有据的观点,否则就是浪费大家的时间

赞同来自: elodia 、hzy7413 、liangzai2006 、heheqiaoqiao

最近小盘股不停被风吹雨打。至少我不会在历年赢率十分低的4月份进,也不会在小市值一个多月反弹50%而面临调整的时候进,更不会在这个狂风暴雨的过渡期进看似说的有道理,但理由都没有确定性,全是yy

知与不知 - 80后金融民工

赞同来自: 画眉 、oyquan 、jonathanzn 、明园 、李小录2024 、 、 、 、 、 、 、 、更多 »

你说为了避免退市,大概率会尽量并购,但大多数小盘股有什么业绩和价值大家都明白,强强联合可以,不拖后腿也行,但许多要业绩没业绩要价值没价值的小盘股怎么办,终归还是回到看业绩看价值,小市值因子的权重会有所变化。1、参考美国大小盘风格,罗素2000长期看略跑赢标普500,美国退市比中国严格多了,结果也是这样。

加之历年的4月份小盘股堪忧的表现。

加之小市值股普遍已大幅反弹四五成。

最重要的还是壳价值不确定变化,使广义小市值策略的基础有所动摇,小市值策略进入更深层的筛选和重塑的时期,过往的小市值策略实...

2、小盘超额收益的底层逻辑。成长性,可能有一些,最少预期上的成长弹性大于大票。从交易角度看,资金想获利,大票弹性有限,对游资来说小盘容易产生波段收益。有资金介入就有波动,有波动就有超额收益。你觉得市场的大部分资金都只甘心买高股息的票吗?到头来不也是2021年白马行情见顶的重复,这样收益有多少?

3、资金对存在争议的消息,短期一般都是利空对待,短期的确大概率下跌。

4、收益来自beta和alpha。beta(小盘市值)会不会降一台阶,也不好说,IPO严选、鼓励并购,定性上看,应是增加了壳价值。alpha角度,基本面小盘逻辑应该好于纯小盘。

5、并购是从一级市场买资产,再怎么跌,二级市场的估值还是比一级市场高。

新国九条,加强退市,同时鼓励并购,对小盘股一利空、一利好?对小盘的影响怎样看?你说为了避免退市,大概率会尽量并购,但大多数小盘股有什么业绩和价值大家都明白,强强联合可以,不拖后腿也行,但许多要业绩没业绩要价值没价值的小盘股怎么办,终归还是回到看业绩看价值,小市值因子的权重会有所变化。

从阻力最小角度看,为了避免退市,大概率会尽量并购,个人认为主要矛盾的结果应该是利好。

加之历年的4月份小盘股堪忧的表现。

加之小市值股普遍已大幅反弹四五成。

最重要的还是壳价值不确定变化,使广义小市值策略的基础有所动摇,小市值策略进入更深层的筛选和重塑的时期,过往的小市值策略实盘数据的可靠性相对降低了

赞同来自: 小岛藤子 、jackymin001

量化盘肯定是引发踩踏的主要原因,微盘股策略容量有限,所以一些基金会去限购至50块100块,当然也有二货基金经理去大肆宣传。再加上微盘股公募私募都在去做,所以一笔大的赎回就有可能引发微盘下跌,继而风控被动卖出,市场上完全承受不了。 前段时间下跌有些微盘股往下三五个点的买盘还没20手。 所以这些基金盈亏同源了,并对微盘股造成了明显的负面影响。并且如果量化盘未来减少,可能出现一笔卖单砸七八个点...船小才好掉头,小盘股本身就容不下大资金,此次机构的一致性行为是踩踏的主因,爆仓也可以说是一致性行为。相信通过此次下杀,会让机构吸取教训的:小盘股是我小散玩的地方,我轮动一下可以赚钱,你机构轮动一下可能引发盘面几个点的差价!甚至恐慌! 此次让机构涨点教训,小散的我继续玩!

知与不知 - 80后金融民工

赞同来自: 小岛藤子 、zhenglonggeng 、flybirdlee 、djc354133

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: 欢乐马小跳 、丽丽的最爱 、zhenglonggeng 、大金 、liangzai2006 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: skyblue777 、韭菜的觉悟888 、红牛Y

大小票切换的行情就是股灾后的二八行情吧,从万得微盘指数对应沪深300指数来看,300从16年3月涨到18年2月,然后跌到18年底。微盘股是从17年3月跌到18年底。即使是15年股灾期间,微盘股的指数也还是在上涨的。所以18年的微盘股阴跌可看作是熊市末期的普跌,跟这次去杠杆还是有挺大区别。很多人认为量化抱团推高了微盘股价,其实复盘多看看,量化事实上不但没有推高微盘股的价格,反而一定程度上还抑制了微...量化盘肯定是引发踩踏的主要原因,微盘股策略容量有限,所以一些基金会去限购至50块100块,当然也有二货基金经理去大肆宣传。再加上微盘股公募私募都在去做,所以一笔大的赎回就有可能引发微盘下跌,继而风控被动卖出,市场上完全承受不了。

前段时间下跌有些微盘股往下三五个点的买盘还没20手。

所以这些基金盈亏同源了,并对微盘股造成了明显的负面影响。并且如果量化盘未来减少,可能出现一笔卖单砸七八个点或者跌停位的状况。以前市场冷清时就有过这种情况。

赞同来自: jackymin001 、求阙守拙

下图为通达信微盘股指数与沪深300指数的叠加图。每到熊市,微盘股指数就会回落到与沪深300指数重叠,过去的三只重叠发生在2008年10月、2012年12月、2018年9月,未来还会重叠吗?经 @心想则事成 提示,发现通达信微盘股的前后编制是不一样的,现在是日轮,但在2017年前并不是日轮。因此万得微盘股指数((8841431.WI)能更准确地显示日轮的结果。

如果沪深300与万得的微盘股指数进行比较,则重叠不会发生。

赞同来自: liangzai2006 、Maksim 、乐鱼之乐 、鹏0818 、安飞更多 »

去年下半年以来,波动性较以前更小了,有市场情绪的原因,有量化机构增长的原因,更有小盘市值整体推高,涨水的原因,

分折后期:一是1、2月的下杀,水位并不高,二是散户追涨杀跌是人性所然,游资割韭菜最好的炒作标的依然是小市值股票。 其实,市场的变化不会有那么快的,不是非此即彼的对立面,小市值的高波动性可能会没有以前的高了,但小市值仍然会是后期炒作的最佳对象之一。

ST牧羊

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

- 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: 欢乐马小跳

我说的是本质,你说的是现象,我另外举一个例子你或者会明白。高ROE高股息的股票,通常 低波低换手,但你要明白 低波低换手 是现象,公司盈利稳定且估值合理才是导致 低波低换手 的本质。高波 是现象,可转债2022年8月新规限制炒作,你看可转债指数成交量显著下降,但之前成交量较大,个债波动大,量化转债的超额明显,这里是政策导致了 高波 或 低波。为什么有高波动?1)首先有资金愿意进来,估值底(壳价值)...你说的也是现象,低波低换手是因为长线资金锁筹,被动锁筹(套牢),或者主动锁筹(建仓)!筹码面的分析不宜拿去直接和基本面、政策面对接!

赞同来自: zlmyhn

我说的可能不完全对,我对量化DMA策略的杠杆理解,就是因为MDA是有期指对冲的中性策略,所以券商允许只用保证金即可买入更多股票,从而放大杠杆。至于说为什么量化的MDA都喜欢配置微盘而不用蓝筹,就是因为微盘的波动率高,收益也更好的原因了。我明白了,你说的去杠杆是指参与小市值的一些量化机构去杠杆。小市值迟早失效,参与的机构会逐渐变多,市场会变得越来越有效,这是不可避免的。某种程度上来说,这次暴跌是最后一次机会了。

但是具体操作上我也有些不明白的地方,MDA业务应该是规定了客户策略中空一手期货要对应多少现货买入的,停了MDA的卖出,应该是停了期货空头开单,那么现货只要维持不动...

市场上所有的套利机会都会被市场本身填平,小市值能撑这么多年,中国散户已经很伟大了。

唯一遗憾,我入场太晚

请教这个兄弟,你这里多次提到的这次去杠杆是指什么?这次微盘股连续大幅下跌是在去杠杆吗?能不能展开详细说说,谢谢!我说的可能不完全对,我对量化DMA策略的杠杆理解,就是因为MDA是有期指对冲的中性策略,所以券商允许只用保证金即可买入更多股票,从而放大杠杆。至于说为什么量化的MDA都喜欢配置微盘而不用蓝筹,就是因为微盘的波动率高,收益也更好的原因了。

但是具体操作上我也有些不明白的地方,MDA业务应该是规定了客户策略中空一手期货要对应多少现货买入的,停了MDA的卖出,应该是停了期货空头开单,那么现货只要维持不动,中性性质也就没有改变,微盘也不用暴跌吧?是因为对冲的1000期货跌幅小于现货,所以不得不卖出现货导致恶性循环?如果这样,那的确后期500和1000期指反弹时,微盘继续暴跌倒是符合逻辑了。

知与不知 - 80后金融民工

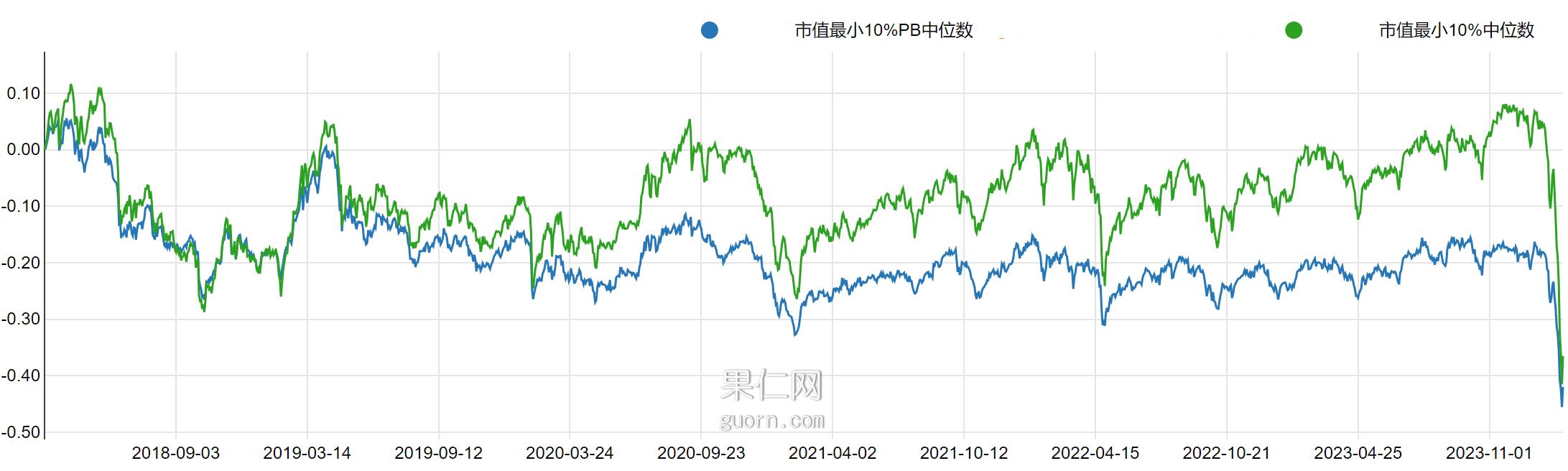

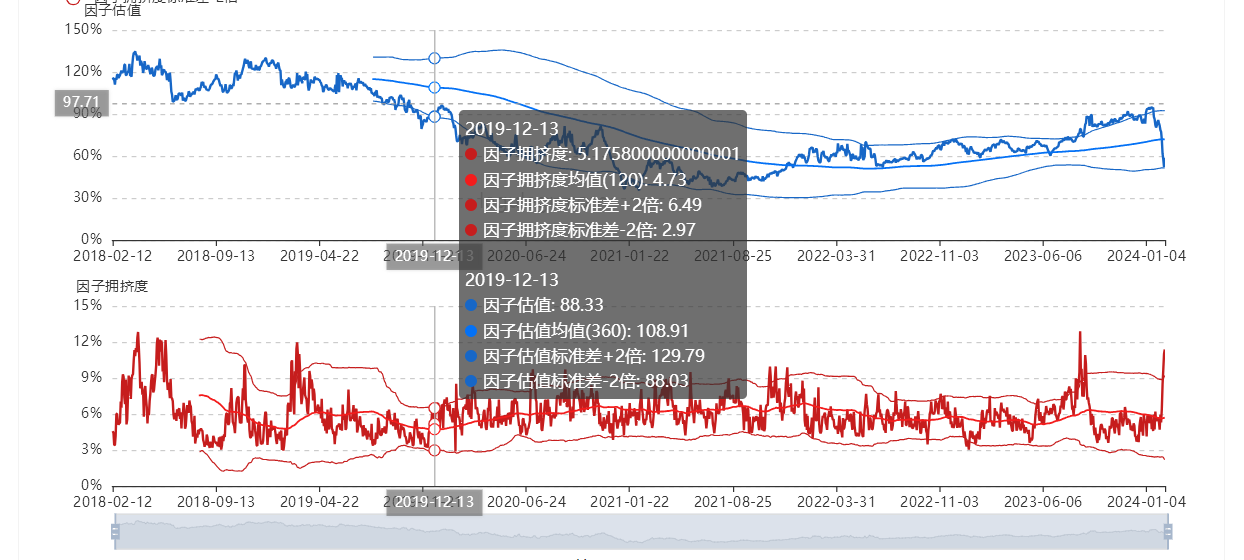

按你说的如果基础只有壳价值,那么最近一个多月这么下跌就肯定是基础变化了,那么就是你说的唯一基础壳价值突然短时间急剧变化了?要知道壳价“中位数"近几年都比较稳,并没有暴升,并且小市值因子估值、拥挤度都没有明显的抬高(如下图)用市值最小10%股票池作为样本,其中位数市值和PB都是30%左右的波动(下跌30%对应上涨42%),最近一波下跌超过40%,这还波动少?国证2000与沪深300的PB差也是区间波动,现在小盘PB是相对低估。

你自己都说了”机构看到小盘涨势好,资金开始涌入“,这就承认了本来机构相对比较少是小市值策略原有的优势因素,再做个反证:如果小市值有一定壳价值,但有很多的机构参与,你认为会有持续...

机构多与少是相对的,相对2015年的小盘股行情是很少,相对2019年初是增加,你看看最近一年发行的小盘量化基金就是知道。

知与不知 - 80后金融民工

赞同来自: 李小录2024

还有高波动,以转债为例。转债有价值吧,盘子普遍也不大吧,最近两年波动越来越少,你看它有大行情吗。至于因何小市值有高波,那就另说abcd了。我说的是本质,你说的是现象,我另外举一个例子你或者会明白。高ROE高股息的股票,通常 低波低换手,但你要明白 低波低换手 是现象,公司盈利稳定且估值合理才是导致 低波低换手 的本质。高波 是现象,可转债2022年8月新规限制炒作,你看可转债指数成交量显著下降,但之前成交量较大,个债波动大,量化转债的超额明显,这里是政策导致了 高波 或 低波。为什么有高波动?1)首先有资金愿意进来,估值底(壳价值)可能是原因,或者其它原因我不了解,大家可讨论,2)公司基本面变化弹性大,3)市值小,资金容易造成冲击,4)其它的原因大家可讨论,但请明白现象与本质、因与果的关系,不要本末倒置。

所以壳价值,高波,散户占比大,机构相对少,是之前小市值行情的基础

你无法衡量小盘股里的散户和机构占比,都是想当然,没有任何数据,或者像教科书说的,散户占比高,市场有效性低之类的,这些空泛措辞的没有任何指导作用。我不知道你所说的散户是否包括游资,目前游资的对手盘很多是量化资金,量化资金的轮动本质就是低买高卖,按照模型很多小盘股一脉冲上涨就卖出,按你说这些脉冲上涨是某散户花几千万把股价打上去的吗?

赞同来自: 小岛藤子 、lcl9988 、gaokui16816888 、freetstar89 、基建小白 、 、 、 、更多 »

darksage - α比β重要。投资者要做的是选择一只正确的股票,至于股市自己会照顾自己的。

赞同来自: 投资旗舰 、XIAOHULI92 、張伟

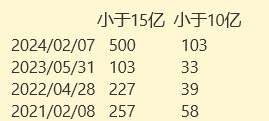

这里小盘策略有两个,一是纯市值2天调仓轮动,一个是基本面小盘1月调仓。从历史看,最小100个股的平均市值,从2017年初的35亿跌倒现在约10亿,两策略都能有明显的轮动收益。现在最小100个股的平均市值约10亿,已经是2017年以来新低,那么会不会继续新低?壳的价值问题,才是微盘是否有效的本质问题,大家怎么看?非常好的图。我没有这么好的工具,只能简单地统计了一下最近几年小市值股最惨的时候,低于15亿和10亿市值的股票数量,结果并不乐观,相较于2021年的低点,数量几乎翻倍。

按照市场经济的物以稀为贵的原则,小市值股整体价值的下降应该是铁板钉钉,未来修复也不会整体回到之前的水平了。

鉴于市场上依然有概念炒作的风气,小市值的价值还是有的,而且在没有新的退市规则出现前,这些小市值股多数不太可能退市。

所以我认为,1、微盘股能炒,但估值中枢要降低。2、关注未来新的退市规则,尤其小心审计意见杀。

赞同来自: 等待等待牛市

基础只有一个,壳价值。这波微盘股行情,是机构驱动的,大盘股下跌,资金轮动到小盘,更多机构看到小盘涨势好,资金开始涌入,重复了之前白马股的行情,和散户没关系,有资金介入才有高波动,所以,壳价值的逻辑是否坚实至关重要。按你说的如果基础只有壳价值,那么最近一个多月这么下跌就肯定是基础变化了,那么就是你说的唯一基础壳价值突然短时间急剧变化了?要知道壳价“中位数"近几年都比较稳,并没有暴升,并且小市值因子估值、拥挤度都没有明显的抬高(如下图)

你自己都说了”机构看到小盘涨势好,资金开始涌入“,这就承认了本来机构相对比较少是小市值策略原有的优势因素,再做个反证:如果小市值有一定壳价值,但有很多的机构参与,你认为会有持续5年的小市值行情吗,柚子能封得住板吗

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号