今天看到了凌鹏老师的一篇文章《慎用估值分位》,主要讲的是”历史估值分位“这个指标,有时候是会有偏差的。

首先,如果你对于估值,对于估值分位,对于PE、PB等这些指标,都不是很清楚的话,强烈建议你先看一看,梅姨之前写过的《到底什么是估值?估值的本质是什么?》。

说回来,凌鹏老师在文中以煤炭行业为例,讲述了不同全景不同时点下,参考估值分位不可取的原因。

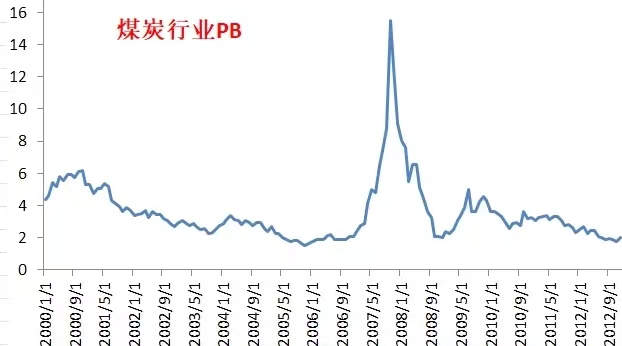

比如,这是2012年底煤炭行业的PB估值:

很明显,截止到2012年底,放眼过去十几年,当时的煤炭行业估值是处于历史最低分位的。如果我们参考历史估值分位,在当时的时点,我们是极有可能做出投资煤炭行业的投资决策的。

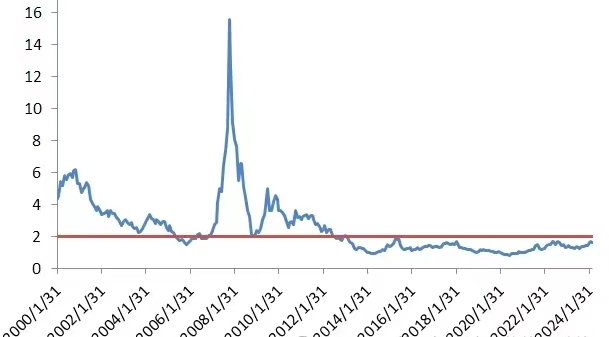

但是,如果拉长历史来看,囊括掉之后十几年的全景图,我们又会得出完全相反的结论。

拉长全景来看,我们会看到完全不同的一面。2012年当时的最低估值,却是未来十几年的最高估值!

如果我们在2012年根据估值的历史分位,选择投资了煤炭行业,就直接面临高位站岗十几年之久的窘境。

文中最后,凌鹏老师也说,

比如说消费品刚刚跌了三年,大家就变得急不可耐;医药和消费电子的估值确实处于2010年以来的相对低位,但别忘了它们从2010年后就一直是市场主角,当下有没有可能是2012年底的煤炭?

因此,不是说“历史估值分位”这个指标不可以用,但它只是一个参考维度,评价和推荐一个行业还需要很多其他维度的思考。

其实,这个问题挺值得我们思考的~

投资任何一个行业或者公司,我们当然不能只看估值,当然也要看行业的基本面,看行业发展,看国家宏观经济,让自己尽可能地站在更高的高度上,更广的全景维度上,去审视这家公司这个行业真正的投资价值。

但是,怎么去做呢?如果不告诉我们怎么去做,以上的观点,真的就只能说是正确的废话!

作为我们普通投资者来说,我们并不具备这样又深又广的行业投研能力和精力,那我们怎么做呢?

你当然可以选择专业的事交给专业的人去做,选择你信赖的专业的基金经理,去帮我们投资某个行业。

但是我们选择某个基金经理的过程,就一定科学或者有效吗?退一步说,你选出的某个基金经理,就一定具有这样全局思维的高度和深度吗?

其实,都很难说。

作为普通的投资者,其实,最好的办法,还是通过一定的仓位管理,来规避估值偏差所带来的风险。

首先承认自己的普通,承认自己的局限,然后进行仓位管理。

这个仓位管理,包括两方面,一个是行业分散,一个是控制单一行业的仓位上限。

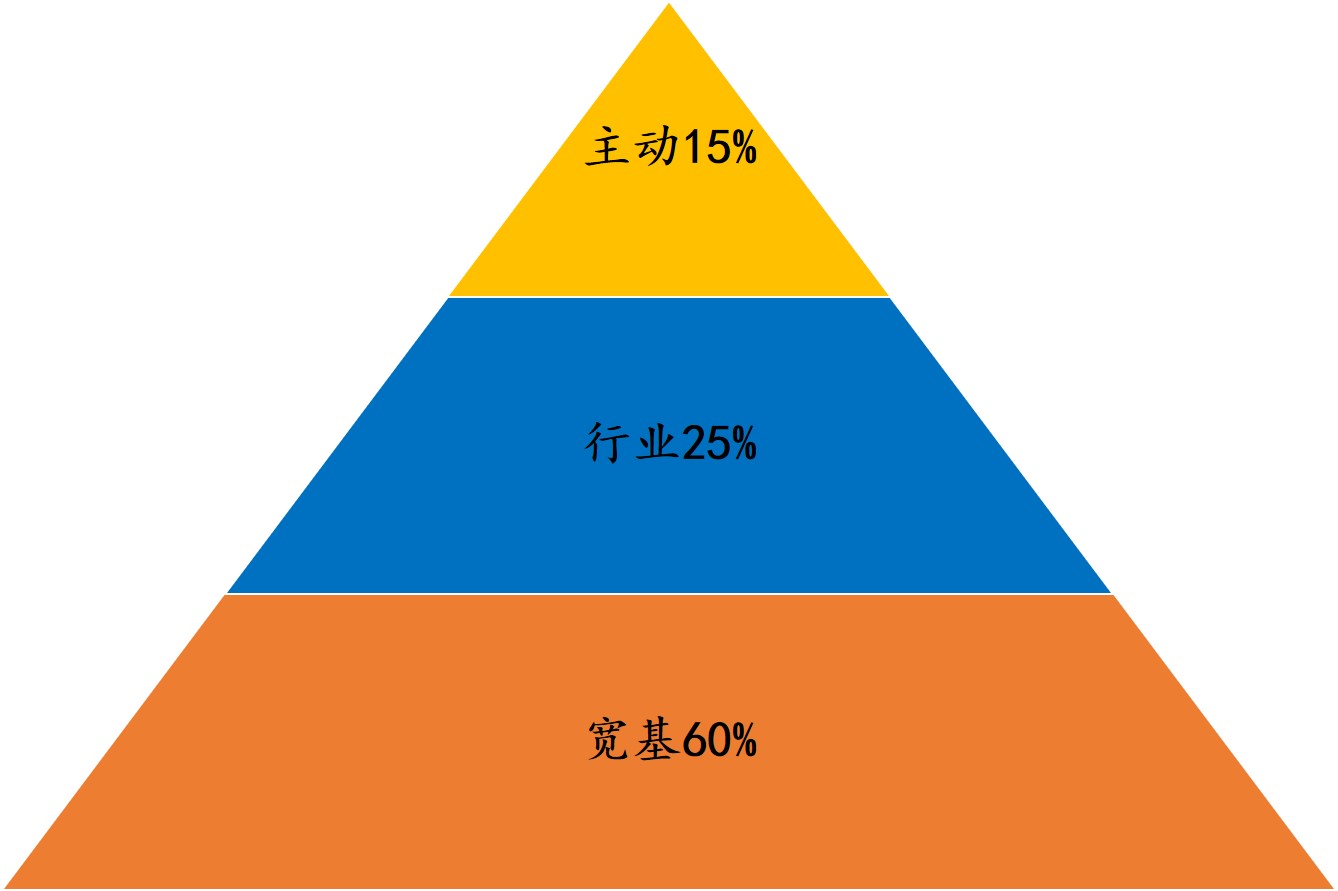

就像梅姨在《如何构建自己的投资组合?(一)》中说的,我们要构建自己的投资金字塔,整体要有组合的思维,具体到局部也要有组合的思维。

比如,在我们这个投资金字塔里,考虑到行业相比宽基,有更高的看走眼的风险,我们就只愿意给行业20%或者25%的仓位。那我们就固定死了,只要行业基加到总仓位的20%或25%,就不再加仓了。这就是整个行业指数基金投资仓位上限的管理。

那具体到这个行业投资,我们又要有组合的思维。可以通过分散几个行业,来控制风险。

比如,凌鹏老师前面提到的煤炭,如果站在2012年底的时候,我们打算配置,也没毛病。但我们可以不只投资煤炭,我们可以选择配置三四个、四五个行业,来分散这种风险。

然后每个行业再赋予一个你能接受的仓位上限。比如,整个行业投资你只给总仓位占比的20%,你打算配置4个行业来分散这种风险。这4个行业,每个都只给最多5%的仓位,超过就不投了。这样,如果一个行业看走眼了,真的高位站岗了,也不过5%的仓位,对于我们投资整体来说,损失和风险都是可控的。

这样就人为通过一定的技术或纪律,来规避单一指标判断失误的风险了。

人无完人,某种程度上,没有一个人是具备全局视野的。这个全局视野,既包括空间维度,也包括时间维度。哪怕他是巴菲特本人,更不要说你我这种普通人了。因为视野的局限,导致对指标的错判,这是一定会发生的事!我们只有通过一定的方法来降低这种错判带来的风险,才是你我该考虑的事。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号