生猪价格还有季节性因素,现在买了,2个月后卖,猪要吃饲料肉却长的少,还要场地,冷冻过的肉就便宜了。总之都是聪明人,很难发现明显的机会。不跟猪摔跤,早上出来了,不是人干活,涨的时候主力跟指数不同步,移仓后,跌起来就又同步了

差不多3000的价差,不知道这个活猪是不是适合买了自己养了或者杀了冷冻。能去交割的企业难道没有条件吗,非要去两个月以后多花3000每手购买,其次生猪,鸡蛋是主力合约最不集中的品种,虽然鸡蛋的确已经不操作了,生猪如果继续这样,指数和主力反着走,的确也可以拉黑。生猪价格还有季节性因素,现在买了,2个月后卖,猪要吃饲料肉却长的少,还要场地,冷冻过的肉就便宜了。总之都是聪明人,很难发现明显的机会。

卓悦然

- 要拥有必先懂失去怎接受!

- 要拥有必先懂失去怎接受!

赞同来自: 怒吼天尊 、wuxin126 、nkfish 、非凡猪 、Ake90 、 、 、 、更多 »

“据不完全统计,2022年,发布开展商品期货套保公告的上市猪企由2021年的13家增至16家,涉及资金超过60亿元。 ” ”牧原股份将商品期货套保额度由7亿元提高至8亿元,2023年将继续以不超过8亿元的资金额度进行玉米、豆粕、生猪等商品期货的套期保值业务。”你可以去查查,这些产业资本在期货市场这么多年,是赚钱多,还是亏钱多,他们来期货市场不是来赚钱的,他们的目的是能够对冲风险,不至于出现重大亏损,影响企业生存。通常的理解就是,套保企业用在企业上赚到的钱,拿出一部分利润用在期货市场,投机者承接套保企业的对冲风险,同时赚取适当的利润,期货市场的设计初衷就是这样的,当然这只是理论上的。但是,从这个角度上来说,期货交易并不是零和交易,因为企业经营是有产生利润的,他们用一部分利润来期货市场对冲风险,投机盘的作用就是帮助企业分散风险。

承认他们是用来对冲实体亏损的,散户玩不过他们。

用投机者的流动性来给实体做套保,记得期货开户手册里面是这么写的,合法收割。

买豆粕ETF...

赞同来自: 真秋之影

生猪绝对是有问题的,2405和远月合约价差实在太大了,明摆着让散多本月全止损。把指数合约都给弄的不真实,感觉竟然还可以这样操纵市场,如果长期这样玩弄,这个合约本身比较大,后面就没人玩了。“据不完全统计,2022年,发布开展商品期货套保公告的上市猪企由2021年的13家增至16家,涉及资金超过60亿元。 ” ”牧原股份将商品期货套保额度由7亿元提高至8亿元,2023年将继续以不超过8亿元的资金额度进行玉米、豆粕、生猪等商品期货的套期保值业务。”

承认他们是用来对冲实体亏损的,散户玩不过他们。

用投机者的流动性来给实体做套保,记得期货开户手册里面是这么写的,合法收割。

买豆粕ETF都比生猪期货强,还不操心交割。

生猪绝对是有问题的,2405和远月合约价差实在太大了,明摆着让散多本月全止损。把指数合约都给弄的不真实,感觉竟然还可以这样操纵市场,如果长期这样玩弄,这个合约本身比较大,后面就没人玩了。生猪的问题是保质期比较短,不同月份的合约对应不同供需格局,应该是完全不同的两种商品了,就像当年的西瓜和现在的鸡蛋。

不过不能说这是个操纵市场让散多止损的局。你把它当成两个合约不就行了,这是由商品本身的特性决定的。生猪、活牛这些在美国也是相当成熟的品种,国内产销量巨大,设计成期货合约有其合理性和必要性。

赞同来自: pppppp

移仓成本非常高;生猪绝对是有问题的,2405和远月合约价差实在太大了,明摆着让散多本月全止损。把指数合约都给弄的不真实,感觉竟然还可以这样操纵市场,如果长期这样玩弄,这个合约本身比较大,后面就没人玩了。

生猪期货有几手,当初买的是远期,23年买的24年的单子;

由于生猪一直跌,时间长了,有点忘,等到隔月时,只能做多不能做空;

然后,期货的庄家就开始出花头了;

你手里近交割月的合约,一直不涨或者跌;

但远期的各个合约,都在涨;

一直压制到交割月,交割月都是商户,庄家也没盈利去压制,直接涨到正常价;

等于庄家低价接我的合约,然后他有资格在交割月正常交易,相对高价卖出;

一跌一涨,一次...

赞同来自: llvll 、williamaa911 、lihanblue 、pppppp

移仓成本非常高;生猪期货有几手,当初买的是远期,23年买的24年的单子;由于生猪一直跌,时间长了,有点忘,等到隔月时,只能做多不能做空;然后,期货的庄家就开始出花头了;你手里近交割月的合约,一直不涨或者跌;但远期的各个合约,都在涨;一直压制到交割月,交割月都是商户,庄家也没盈利去压制,直接涨到正常价;等于庄家低价接我的合约,然后他有资格在交割月正常交易,相对高价卖出;一跌一涨,一次换手成本起码3...具体情况具体分析,并不是移仓成本高,有贴水的越移仓越降成本的,好像还不少? 是股市里,割韭菜的赚钱远比投股票的钱容易,这个不能生搬硬套到期货里。

19年红塔证券上市,最高时翻了五倍,真是值那个价吗?要是它有个股期货,不需要庄家操纵,很容易就能理解,近期的肯定会猛涨,而远期的非常难涨。

商品也一样的,你看到生猪跌破养殖成本,韭菜们是不顾后果的砸,养殖户维护现金流亏本卖,可普通人稍微多想就知道未来会恢复到正常的价格,于是就是近月易跌难涨,但远月反过来难跌易涨。

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: 霸波尔奔的哥

说个自己的亲身经历,自己刚做期货的时候,看到焦煤整体处在高位,而且近月比远月贵很多,想当然就空近月,然后近月快到期一直横盘,远月跌成狗,我就去证监会官网投诉,说庄家控盘。当时愤恨不已,现在回头看,觉得自己当时蠢得可笑。当时就是总以为有一个全能的庄家总是盯着自己手里的三瓜俩枣,非要骗完我这点钱才甘心。哪来的庄家呢?以生猪来说,大家都知道现在养猪亏钱,都以为以后会涨,于是把远月买上去了,这也能怪庄家?...多谢

主要是期货+股票联合操作;

期货放得时间太长给忘了;

现在,下单后,立马日历设定提醒;

流动性+价格,综合考虑;

卓悦然

- 要拥有必先懂失去怎接受!

- 要拥有必先懂失去怎接受!

赞同来自: 怒吼天尊 、投资旗舰 、非凡猪 、zsp950 、好奇心135 、 、 、 、 、 、更多 »

移仓成本非常高;说个自己的亲身经历,自己刚做期货的时候,看到焦煤整体处在高位,而且近月比远月贵很多,想当然就空近月,然后近月快到期一直横盘,远月跌成狗,我就去证监会官网投诉,说庄家控盘。当时愤恨不已,现在回头看,觉得自己当时蠢得可笑。当时就是总以为有一个全能的庄家总是盯着自己手里的三瓜俩枣,非要骗完我这点钱才甘心。哪来的庄家呢?以生猪来说,大家都知道现在养猪亏钱,都以为以后会涨,于是把远月买上去了,这也能怪庄家?说个简单的小技巧,个人觉得准确率在90%以上,不管啥品种,你要做多,你就去选最贵的那个月份合约做多,你要做空就选最便宜的那个月份的合约做空,人性都是贪便宜的,你能做到这一点,你就能避开90%的散户,你大概率能吃到最精彩的行情,也不会被换月升水所困扰了。

生猪期货有几手,当初买的是远期,23年买的24年的单子;

由于生猪一直跌,时间长了,有点忘,等到隔月时,只能做多不能做空;

然后,期货的庄家就开始出花头了;

你手里近交割月的合约,一直不涨或者跌;

但远期的各个合约,都在涨;

一直压制到交割月,交割月都是商户,庄家也没盈利去压制,直接涨到正常价;

等于庄家低价接我的合约,然后他有资格在交割月正常交易,相对高价卖出;

一跌一涨,一次...

赞同来自: 乐比猫

猜猜为什么没有期货的抱怨 基数小啊 为什么小 手动滑稽玩股票的大概有几个亿,玩期货的1000万不到。为什么呢?因为玩股票就算被套牢了套好几年,照样还可以接着玩,甚至等牛屎来的时候还能回血。玩期货的几个月就能见分效,能在期货市场玩几年的那都是高手,大部分人很快就爆仓出局了。

赞同来自: 怒吼天尊 、wuxin126 、徐安琪 、进击的买狗 、不期待黑天鹅 、 、 、 、 、 、 、 、 、更多 »

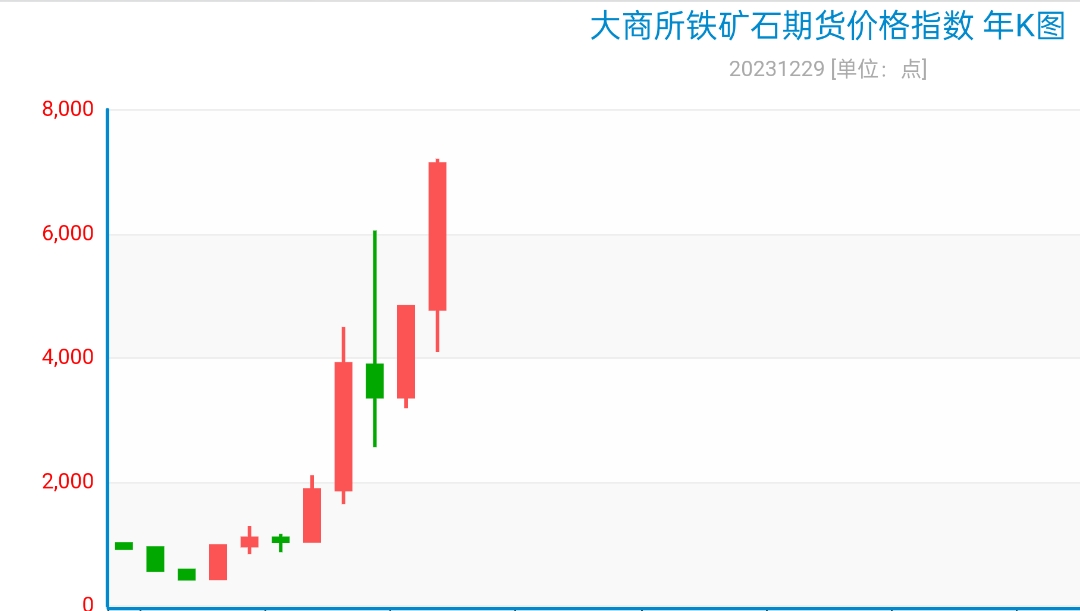

2. 投机品种看似差不多,对也不对。有的是天然的做多品种,比如商品期货里的铁矿石(自有其逻辑不展开);有的远月大幅度升水,中长线做多的期货投机客觉得很痛苦,但是对产业资本做套保的就是好事,对一周内的短线也无所谓。即便是纯投机,用同样的手法把所有的品种用量化跑一遍,就能找出适合做多或者做空的品种,再思考一下逻辑,看是否能延续。有的品种比如鸡蛋,不同月份的鸡蛋根本就不是一种鸡蛋。

3. 有的品种性价比就是高,比如可转债,涨跌不对称,还有回售 下修作弊,基本上就可以认为是个正收益品种。商品多空对冲才能开出仓,加上手续费就是个负收益品种,手续费每年耗损10%保证金还要多,可以简单认为是个盈亏4:6的负收益系统。缅A,极个别的股票是正收益系统,比如茅台,上市公司一直分红加成长,相当于上市公司一直往赌桌上送钱,供赌客分赃,赌客除了相互之间的输赢,可以拿到补贴。而大多数上市公司,是从赌桌上拿钱的,再加上手续费 印花税的抽水,整体上赌客不输才怪。做短线的股票交易费用远超商品期货,大概是5-10倍。对整个股票短线客群体,恐怕也就是3:7的负收益系统,如果股票每天做个T,按w1的手续费 原来千1的印花税,每年的交易费用就是30%。长线另说。

4. 衍生品最可怕的是杠杆,其实国外股票也是带杠杆的。如果每次盈亏在10%以内,随机重复1万次,结果基本上净值在1,这就是欧奈尔把每次止损设置为7-8%的道理。加3倍杠杆,每次盈亏30%,随机重复1万次,相当大的概率归0了,亏30%要赢43%才回本的。这就是期货正常的杠杆就在2-3之间。超过3的就是死的姿势的差别了。

5. 投机,选择一样大于努力,可惜,不努力的话是没有选择能力的。

6. 量化相对普通的投机客,就象全副武装的美军对付伊拉克民兵一样的降维打击,在你做之前就能知道结果,当然我也承认伊拉克个别狙击手干掉了很多美军,但是个例不代表整体。很多人一辈的投机经验,都不如几百行代码值钱。

7. 以前集思录上有帖子一堆人喷做股票日内不可行,从方法上,股票日内就是网格 自己或多或少的盘感,不行?是真不行还是自己不行?当然我也承认任何事做的好的都是少数人。

还有杀币说期货比股票公平,怎么不看看国际金银价和国内金银价的区别?都黑成啥样子了。有人说zjh朝令夕改,等你玩了期货就能学到啥才叫朝令夕改!平今仓手续费、保证金比例、夜盘时间、开仓限制四项教你做人!我记得还有有过夜费吗?

SAYBYEA股 - 等待收割的韭菜

赞同来自: jiangdaya

@SAYBYEA股每天都要交易-每天的各个时段都要交易。

灰常赞同,有个老同志,告诉我,是时候玩期货了,我一问,有夜盘,再结合我的个性,肯定是交易劳模,但我知道,身体最重要,如同不要考验人性一样,我也不打算考验我身体的耐久力,这样,就愉快的和期货说拜拜了。

后来听闻有人建议延长赌市作息时间,忍不住小小的吐了一口老血,好在,木有动静了。

哈哈

白盘,夜盘到晚上11点档,至2:30档,2:30到凌晨的外盘档。

我曾经有一段时间就这样像着了魔,还好走出来了。

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: tellingle 、影约 、stid 、北凌河 、慕容吹雪 、更多 »

生猪期货有几手,当初买的是远期,23年买的24年的单子;

由于生猪一直跌,时间长了,有点忘,等到隔月时,只能做多不能做空;

然后,期货的庄家就开始出花头了;

你手里近交割月的合约,一直不涨或者跌;

但远期的各个合约,都在涨;

一直压制到交割月,交割月都是商户,庄家也没盈利去压制,直接涨到正常价;

等于庄家低价接我的合约,然后他有资格在交割月正常交易,相对高价卖出;

一跌一涨,一次换手成本起码3个点以上;

所以最好的换仓,是交割月前3月以上就可以换仓,适合全职专做交易者;

譬如,3月交割的合约,1月必须伺机换4月以后的合约,2月换的话,会死得很惨;

最好,12月就可以慢慢换月合约了;

我这边是生猪期货,对冲生猪上市公司股票,随着将猪肉股换成猪肉转债后,把空单都平掉了;

觉得生猪跌得很深,反手做了几手多单,结果就亏惨了;

商品期货期权,没做过,感觉更难,流动性更是感动到让人流泪;

呵呵,我没操作过,不和自以为是的人争辩。99年大学期间就开始做股票03年厦门第一份工作就是期货居间经纪人10年开始做期货,一直到现在 啥规则,啥大风大浪没见过不想和X些人争论,自己想咋认为就咋认为吧,市场会教你做人的股票,期货,比特币,权证,啥啥没亲自玩过很久很久你跟楼上那个没玩过期货装专家的赵括一样,我回你的压根不敢回复一句,全是我是xxx,我很牛逼。有一点倒是真的,就是中国期货公司的业务员全是你这种吹牛起来不用草稿:我是xxx,我认识个大v,他xxx,好牛逼的!

只要玩期货就要和你这种玩权证的期货公司业务员打交道,怪不得中国期货市场做成这个鸟样。。。我不会再回复赵括的帖子了。

那夜盘时间如果变了呢,封了呢?呵呵,我没操作过,不和自以为是的人争辩。

苹果期货你是真的交割过,那个大v是你么?别拿网上的东西跟别人说。

1500吨苹果,运费多少,仓储费多少,怎么卖,你都是听那个大v说的吧?

如果你是金银,怎么办?如果你是苹果空单,怎么办?你开个公司户能解决么?

多实际操作,多在市场混一混,你说的例子,看起来你是了解的,但你似乎没操作阿?又是一个赵括么?

99年大学期间就开始做股票

03年厦门第一份工作就是期货居间经纪人

10年开始做期货,一直到现在 啥规则,啥大风大浪没见过

不想和X些人争论,自己想咋认为就咋认为吧,市场会教你做人的

股票,期货,比特币,权证,啥啥没亲自玩过很久很久

我也劝大家别玩期货,再说,玩不玩期货,关我毛线事情。我的观点是一贯的,如果是刚毕业的年轻人,35岁之前,或者说可投资的资金量没达到300万之前,专心工作,每个月多余的积蓄就定投纳斯达克100ETF和或标普500ETF,别老想着啥全职不全职。如果钱多的,又想增值的,我唯一建议就是远离A股市场就行了。再说多了就班门弄斧了,毕竟别人那多钱也不是风刮过来的。从我的切身经历来看这个观点是有待商榷的,一个人的投资能力和能够掌控资金的规模都有一个循序渐进的过程,你不可能年轻钱少时啥都不做,35以后钱多了突然就具备了上述能力。

当然年轻时多专注事业是没问题的。

我目前都是基本面有反转趋势,而价格在相对极端位置,才进场,一年做不了几次。但2023年至今还是赚的,2023年初玉米做空,以及偶尔参与黑色的多单

你有交割能力么?你能拿一堆玉米回家么?交割能力,这个简单,开一个公司户去炒,持仓手数达到要求就好。不要别人限制4手,你才1手,那肯定是交割不了的。2023年2月,一个大V,苹果期货上亏损很多,还真去实物交割拿1500吨也就是150手苹果回来转卖,还赚钱了的,去了解一下。 个人交易者,是不能进入交割月的,交割月前一个交易日,你还有持仓,期货公司就会电话你,及时拿到交割月前几个交易,期货公司也会强制给你平仓的 你的很多观点,不敢苟同,多实际操作,多在市场混一混,很多都了解了的。

期货有是期限的,没交割能力你必须移仓的,你和庄家不对等的懂不,任何一个赌博游戏都是看谁筹码多,何况一个和庄家不对等的游戏。炒远仓?远仓有交易量么,你会一直控制玩远仓?控制不上杠杆?有几个人控制的住自己?

期货是贸易商的工具,是小散的工具?哪个重金投入期货的最后不是妻离子散?我平生最恨的就是劝人去赌博的,看到有人劝人炒期货就是看不过去!

要不懂的还真被你唬住了。黄金无法自由出入关,这是国内金价和国际金价区别的根源,连实物金价都无法和国际接轨,期货肯定跟踪的是交割地的实物金价。而且反应在期货合约上,还要叠加一个人民币贬值的预期因素。严重同意,他的观点确实不敢苟同。平今仓手续费、保证金比例、开仓限制 这几个确实是保护小散的,夜盘时间,是很多品种是和国际接轨,基本保持和外盘一致性,才多个夜盘时间。连这点也喷,就说明不咋懂期货,及时懂一点,也是个新新手,新手的

至于你后面说的那几点,那正是保护小散,以免期货价格受大资金操纵,夜盘开盘时间那是外盘有夏时制,再说,你是得用多高仓位在玩?才会受到保证金比例,开仓限制的影响?

做期权本身就比期货耗保证金,我做期权还有资...

赞同来自: 投资旗舰 、非凡猪 、guo888000 、lwhsq88 、kzz8qh 、更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号