说明:这个策略主要是卖出价外期权,而且是深度价外。如果不被行权吃时间价值贬值,或者被行权以比较低的价格拿到正股。

我理解的,卖价外期权的底层逻辑,是承认自己弱。

我相信来到博弈市场上的人,都不愿意承认自己弱。但承认自己弱可以在博弈中取得优势地位。

承认自己弱,选择指数,避免个股雷,涨跌睡得着,看几个重要数据即可,长期收益跑赢过半的人。

承认自己弱,尽量避免在美股持有做空仓位。相信这里的人都看过《大空头》这部电影,每个人感受到的东西可能不一样,有些人看到的是泡沫终将破裂,有些人看到的是人性的贪婪。我看到的是即使是天才交易员,即使掌握了很确定的信号,这个做空的过程也是非常痛苦难熬的,是我干不了的事,我确实弱。

承认自己弱,不买期权去预测方向,转而变成卖期权,相当于卖彩票,把中奖机会留给敢预测的人。

为什么风险大还一直有人买期权?我真的没有把彩票卖给聪明人吗?

1、美国有资本利得税,很多人的正股持有周期很长了,成本很低,交割正股交税更亏。所以用期权来做保护,赚了亏了只交期权的税即可。(具体可以参考美税局,这里简单写。美股市场的一些乱七八糟的背景可以看:美股杂谈&学习&实盘-2024年,被禁评了所以我开了这篇新贴)

2、别人买可能也不是只赌单边,大家都是按自己的需求配置自己的策略,期权只是交易工具,是“器“,不要把他当作是洪水猛兽,猛兽在你心中。

3、越到波动大的时候,有些人买的是保险,为了保护自己资产,风险大的时候保险当然也就卖得更贵。有些人买的是彩票,想赌的人多,彩票当然也可以卖更高的价格。

综上,是有可能把彩票卖给聪明人(或者运气好的人),别人刮到大奖,赚了你的钱。

具体到实践,我去哪里卖彩票?哪里上头的人最多?

1、本身波动比较大的股票,或者自带杠杆的股票,人为的放大了波动率,比如TQQQ、SOXL。

2、马上出财报的股票,未来不可知。你看特斯拉和Meta的财报,一下十几个点,这风险和机会谁受得了。

注意:因为还是有可能被行权,所以期权对应的个股都是你想持有并且能有合适仓位持有的。

第1点其实很简单:

全仓炒正股,就像亲自跳进鱼塘抓鱼,哪里鱼跳得厉害,就忍不住想往里面扑,有可能扑到大鱼了,但难免会扑空,主要是整个过程很累。而布置一些点位上的期权,到点了就买或者卖,就像在岸边钓鱼,上钩就上钩,没上钩我反正歇着,还能赚一点时间价值的贬值。

通过卖出期权来加仓和减仓,可以有效限制交易的频次,是一个额外的好处。

第2点就非常的复杂且难以预测:

虽然是只做价外期权,留足上涨和下跌空间的同时,但我还是想尽量的知道财报和股价涨跌之间的规律。

对应做了一些数据统计,不过要知道,数据只是历史表现,未来的事情和未来的钱,一般来说会越来越难,所以只有和市场共同成长,才能持续赚钱。

这里就不说财报和财报后第一个交易日涨跌的关系是什么了,因为在实际操作时又不能提前预知财报是否符合预期。在每次出财报前,我们手里能拿到的现有信息是什么?从这些现有信息,是否能尽量收敛我们的预测范围?

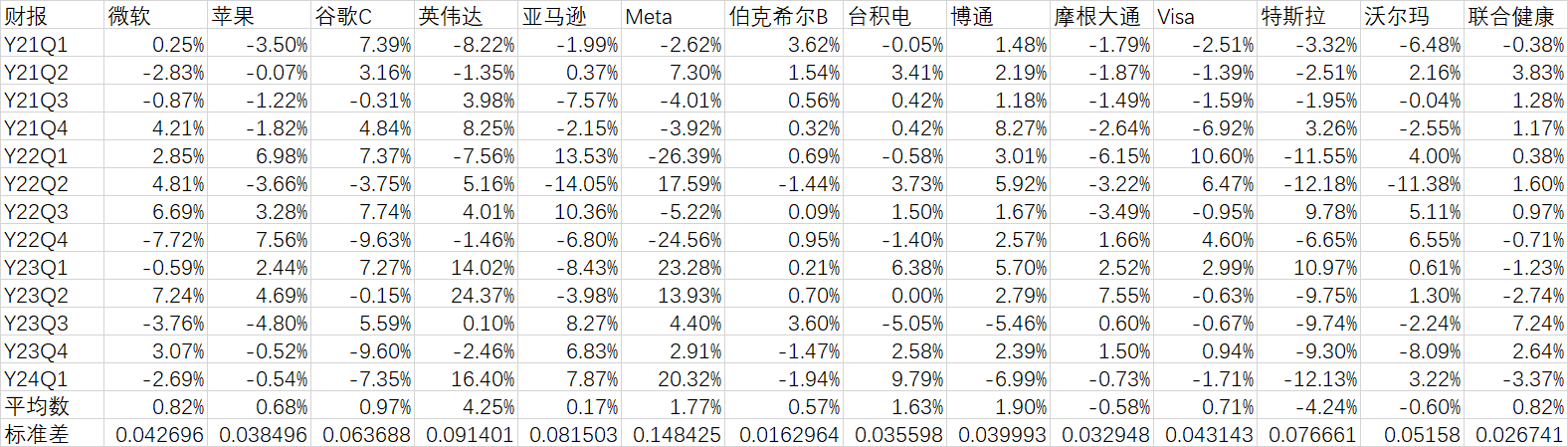

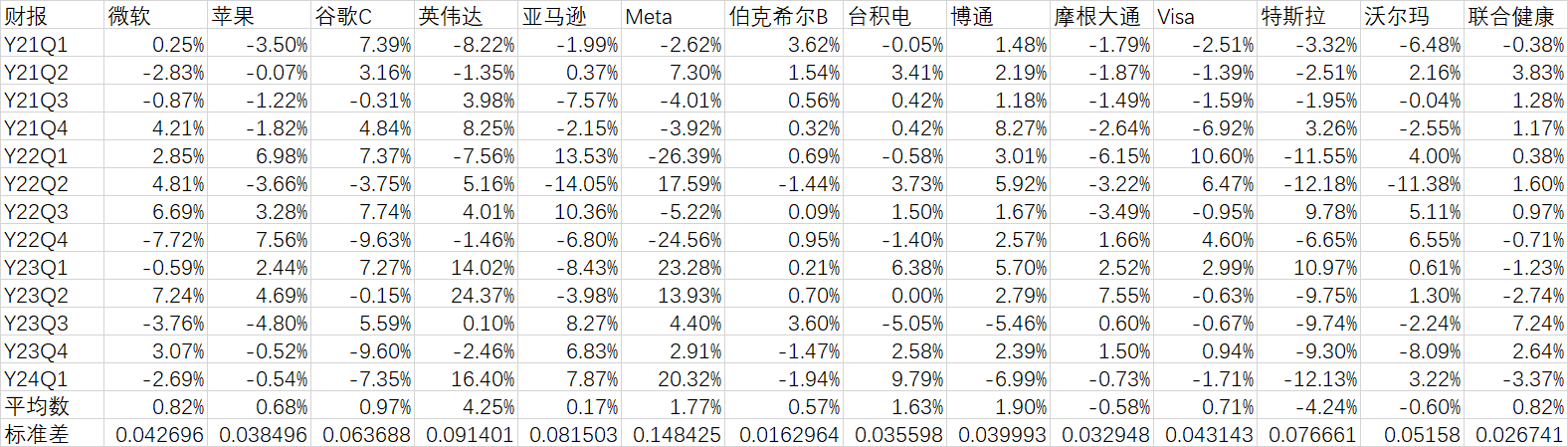

现有信息1——历史财报:是否收敛于过往财报后第一个交易日涨跌的范围?我经常在r/thetagang上看到,那这个有用吗?

我统计了美股市值前14名公司,包含科技、金融、制造、消费等行业,回看每家公司过去3年共12次季报后第一个交易日的数据。因为美股财报盘前出、盘后出都有,都以出财报的第一个交易日来统计,时间为自然年季度时间,取该公司在这个时间里的财报。股价数据来自英为财情,财报发布时间为富途牛牛人工校对。

(原谅我的数据量比较少,因为全人工,还得甄别时间是不是错了。比如特斯拉22年7月21日发布财报,富途把它标到了7月25日,错得离谱。当然可能还有错我没发现,欢迎勘误。有方便的获取历史所有财报数据方法欢迎大佬分享。)

由此可见,财报季的波动是非常大的。通过历史数据来预测未发生的数据,是不靠谱的。

统计数据的时候,我正持有Meta 240426 400put,心里发毛。已经留了很大的下跌空间了,但是总是会有出人意料的波动。

现有信息2——相关公司财报:是否有一致性?

举个例子,同一条产业链上的:

光刻机——芯片制造——芯片

阿斯麦——台积电——英伟达

但实际上,在实际业务上,这3个公司也并不是完全的同频。光刻机的需求到芯片生产要时间传递,台积电的下游也不止英伟达一家公司。通过上游来猜下游的业绩,也只是一种感觉,一个范围。更何况盈利能力,和最新的技术突破。

做事后诸葛亮,我们经常看到大家的疑问,为什么PDD财报这么好,公布后暴跌?为什么台积电财报这么稳,只是展望涨得没这么多了,也要跌?为什么TSLA财报这么烂,马斯克出来吹吹牛,就要暴涨?所以,业绩可预测,但市场的反应是难以预测的。

现在经常在FUTU上看到大V宣传卖期权,但半对的真理比全错的谎言更难以分辨,更害人不浅。确实要承认自己弱啊。

所以最后的结论也很简单:留好仓位,用觉得合适的价格,随时准备接盘。为了时间价值卖出期权,额外赚到的,也只有时间价值。

初来乍到,欢迎大佬轻喷~另外求指点美股的低风险投资策略~

我理解的,卖价外期权的底层逻辑,是承认自己弱。

我相信来到博弈市场上的人,都不愿意承认自己弱。但承认自己弱可以在博弈中取得优势地位。

承认自己弱,选择指数,避免个股雷,涨跌睡得着,看几个重要数据即可,长期收益跑赢过半的人。

承认自己弱,尽量避免在美股持有做空仓位。相信这里的人都看过《大空头》这部电影,每个人感受到的东西可能不一样,有些人看到的是泡沫终将破裂,有些人看到的是人性的贪婪。我看到的是即使是天才交易员,即使掌握了很确定的信号,这个做空的过程也是非常痛苦难熬的,是我干不了的事,我确实弱。

承认自己弱,不买期权去预测方向,转而变成卖期权,相当于卖彩票,把中奖机会留给敢预测的人。

为什么风险大还一直有人买期权?我真的没有把彩票卖给聪明人吗?

1、美国有资本利得税,很多人的正股持有周期很长了,成本很低,交割正股交税更亏。所以用期权来做保护,赚了亏了只交期权的税即可。(具体可以参考美税局,这里简单写。美股市场的一些乱七八糟的背景可以看:美股杂谈&学习&实盘-2024年,被禁评了所以我开了这篇新贴)

2、别人买可能也不是只赌单边,大家都是按自己的需求配置自己的策略,期权只是交易工具,是“器“,不要把他当作是洪水猛兽,猛兽在你心中。

3、越到波动大的时候,有些人买的是保险,为了保护自己资产,风险大的时候保险当然也就卖得更贵。有些人买的是彩票,想赌的人多,彩票当然也可以卖更高的价格。

综上,是有可能把彩票卖给聪明人(或者运气好的人),别人刮到大奖,赚了你的钱。

具体到实践,我去哪里卖彩票?哪里上头的人最多?

1、本身波动比较大的股票,或者自带杠杆的股票,人为的放大了波动率,比如TQQQ、SOXL。

2、马上出财报的股票,未来不可知。你看特斯拉和Meta的财报,一下十几个点,这风险和机会谁受得了。

注意:因为还是有可能被行权,所以期权对应的个股都是你想持有并且能有合适仓位持有的。

第1点其实很简单:

全仓炒正股,就像亲自跳进鱼塘抓鱼,哪里鱼跳得厉害,就忍不住想往里面扑,有可能扑到大鱼了,但难免会扑空,主要是整个过程很累。而布置一些点位上的期权,到点了就买或者卖,就像在岸边钓鱼,上钩就上钩,没上钩我反正歇着,还能赚一点时间价值的贬值。

通过卖出期权来加仓和减仓,可以有效限制交易的频次,是一个额外的好处。

第2点就非常的复杂且难以预测:

虽然是只做价外期权,留足上涨和下跌空间的同时,但我还是想尽量的知道财报和股价涨跌之间的规律。

对应做了一些数据统计,不过要知道,数据只是历史表现,未来的事情和未来的钱,一般来说会越来越难,所以只有和市场共同成长,才能持续赚钱。

这里就不说财报和财报后第一个交易日涨跌的关系是什么了,因为在实际操作时又不能提前预知财报是否符合预期。在每次出财报前,我们手里能拿到的现有信息是什么?从这些现有信息,是否能尽量收敛我们的预测范围?

现有信息1——历史财报:是否收敛于过往财报后第一个交易日涨跌的范围?我经常在r/thetagang上看到,那这个有用吗?

我统计了美股市值前14名公司,包含科技、金融、制造、消费等行业,回看每家公司过去3年共12次季报后第一个交易日的数据。因为美股财报盘前出、盘后出都有,都以出财报的第一个交易日来统计,时间为自然年季度时间,取该公司在这个时间里的财报。股价数据来自英为财情,财报发布时间为富途牛牛人工校对。

(原谅我的数据量比较少,因为全人工,还得甄别时间是不是错了。比如特斯拉22年7月21日发布财报,富途把它标到了7月25日,错得离谱。当然可能还有错我没发现,欢迎勘误。有方便的获取历史所有财报数据方法欢迎大佬分享。)

由此可见,财报季的波动是非常大的。通过历史数据来预测未发生的数据,是不靠谱的。

统计数据的时候,我正持有Meta 240426 400put,心里发毛。已经留了很大的下跌空间了,但是总是会有出人意料的波动。

现有信息2——相关公司财报:是否有一致性?

举个例子,同一条产业链上的:

光刻机——芯片制造——芯片

阿斯麦——台积电——英伟达

但实际上,在实际业务上,这3个公司也并不是完全的同频。光刻机的需求到芯片生产要时间传递,台积电的下游也不止英伟达一家公司。通过上游来猜下游的业绩,也只是一种感觉,一个范围。更何况盈利能力,和最新的技术突破。

做事后诸葛亮,我们经常看到大家的疑问,为什么PDD财报这么好,公布后暴跌?为什么台积电财报这么稳,只是展望涨得没这么多了,也要跌?为什么TSLA财报这么烂,马斯克出来吹吹牛,就要暴涨?所以,业绩可预测,但市场的反应是难以预测的。

现在经常在FUTU上看到大V宣传卖期权,但半对的真理比全错的谎言更难以分辨,更害人不浅。确实要承认自己弱啊。

所以最后的结论也很简单:留好仓位,用觉得合适的价格,随时准备接盘。为了时间价值卖出期权,额外赚到的,也只有时间价值。

初来乍到,欢迎大佬轻喷~另外求指点美股的低风险投资策略~

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号