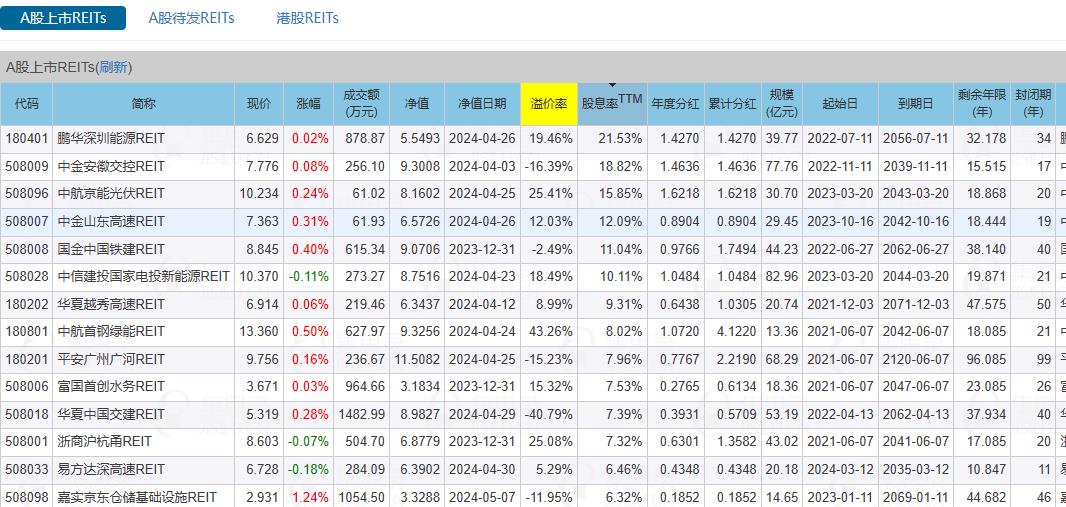

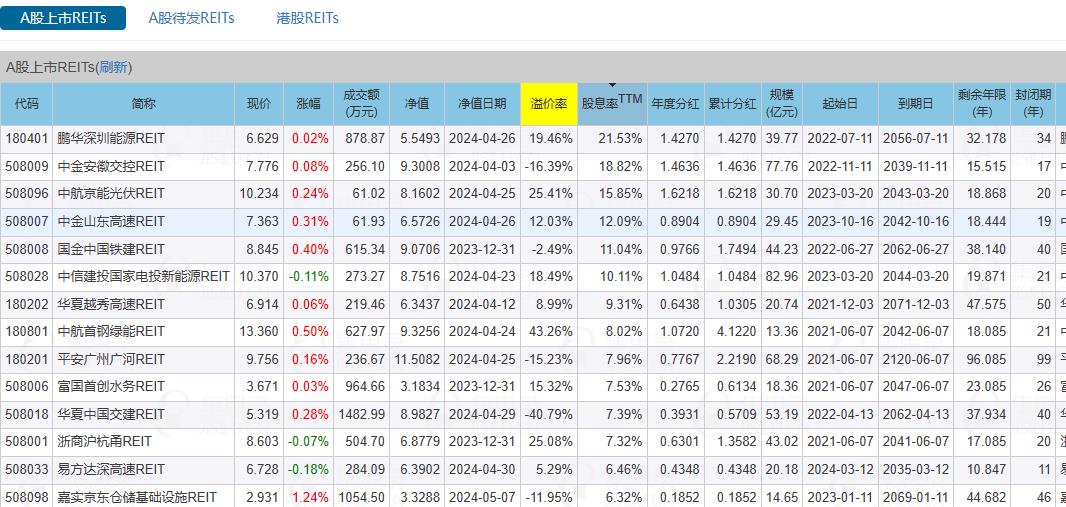

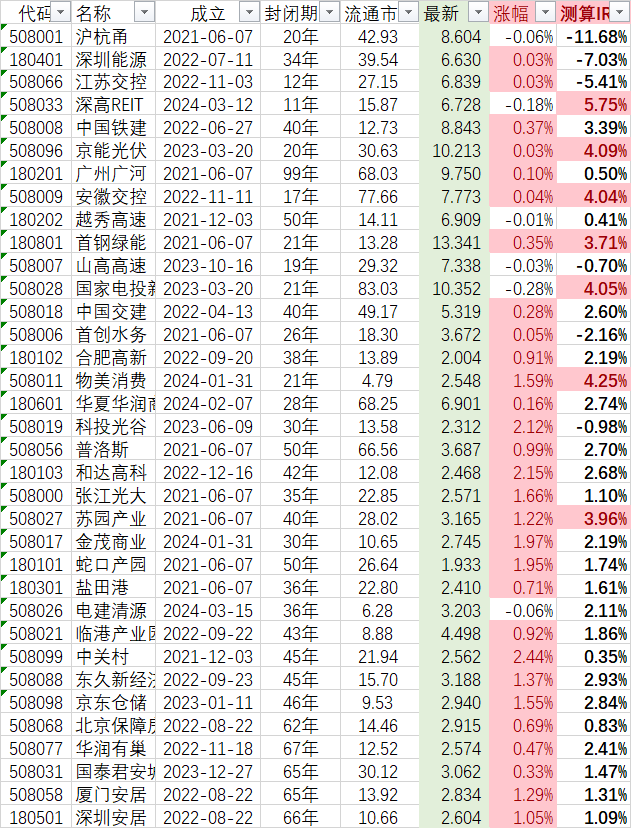

一直有在关注Reits基金,但是前期热度高,中签率低,基本上是轻仓观望。最近看了一眼Reits基金的股息数据,最高的鹏华深圳新能源Reits股息率已经达到了21.53%,还有中金安徽交控REIT股息率18.82%。这么看持有Reits也是有很高的性价比,也许会有到期本金是归零,或者分红有下降,分红会除权,价格会出现波动等各种问题。可以分别探讨一下

如果说到期本金会归零,那如果我只持有3-5年,大部分reits基金的久期会有10年以上,理论上讲不会有这个问题。

分红率会有所下降,类似高速公路或者发电类项目的利润会有波动,相对还是维持稳定的。

如果说分红会除权,这个只要持有时间够长,用分红再买对应的份额。如果持续除权,收益率会不断提升。总有一天市场会纠偏。而且最近的银行存款以及贷款利率都非常低,配置一部分Reits资产还是有价值的。

价格波动的情况,出现大跌,收到了利息,但是大家不认可Reits或者市场成交量太少,那么价格出现持续下跌。这种情况,可以追加资金定投,或者利用分红再买入对应Reits的方法,可以获得更高的回报。

当然Reits的想象空间是不大的,假如牛市来了,基本上就是踏空。如果股息回报率接近5%,因为很多A股的优质分红股票也就是这个股息率,那么现在的价格还可以上涨1倍-2倍。

欢迎各位大佬反馈,您的评论是我分享的动力

以上观点仅供参考,不构成投资建议。

数据时间是2024-5-7 13:00左右

如果说到期本金会归零,那如果我只持有3-5年,大部分reits基金的久期会有10年以上,理论上讲不会有这个问题。

分红率会有所下降,类似高速公路或者发电类项目的利润会有波动,相对还是维持稳定的。

如果说分红会除权,这个只要持有时间够长,用分红再买对应的份额。如果持续除权,收益率会不断提升。总有一天市场会纠偏。而且最近的银行存款以及贷款利率都非常低,配置一部分Reits资产还是有价值的。

价格波动的情况,出现大跌,收到了利息,但是大家不认可Reits或者市场成交量太少,那么价格出现持续下跌。这种情况,可以追加资金定投,或者利用分红再买入对应Reits的方法,可以获得更高的回报。

当然Reits的想象空间是不大的,假如牛市来了,基本上就是踏空。如果股息回报率接近5%,因为很多A股的优质分红股票也就是这个股息率,那么现在的价格还可以上涨1倍-2倍。

欢迎各位大佬反馈,您的评论是我分享的动力

以上观点仅供参考,不构成投资建议。

数据时间是2024-5-7 13:00左右

0

@knight314

目前大家给出的建议都是偏悲观的,主要还是从人性和制度的角度来说,投资人都是处于很劣势的一个位置,相关信息没办法深入了解,对基金管理人员以及项目管理人员的操作也不能进行投票干预。我个人看好的还是股息率较高的前几个品种,发电类项目,高速公路类项目。至少经营现金流是正向的,收过路费和发电卖钱,这两件事总不能亏钱吧。其他项目当然也有好有坏,目前还没有精力仔细了解。我们做一些基于公开数据的分析。1,项目资...reits不是永续经营的,是有存续期的,分红一次就少一次,不存在填权

3

knight314 - 转债,杠杆投资,小本逆袭

赞同来自: 涂静笙 、wangwang764 、Phecda

目前大家给出的建议都是偏悲观的,主要还是从人性和制度的角度来说,投资人都是处于很劣势的一个位置,相关信息没办法深入了解,对基金管理人员以及项目管理人员的操作也不能进行投票干预。我个人看好的还是股息率较高的前几个品种,发电类项目,高速公路类项目。至少经营现金流是正向的,收过路费和发电卖钱,这两件事总不能亏钱吧。其他项目当然也有好有坏,目前还没有精力仔细了解。我们做一些基于公开数据的分析。

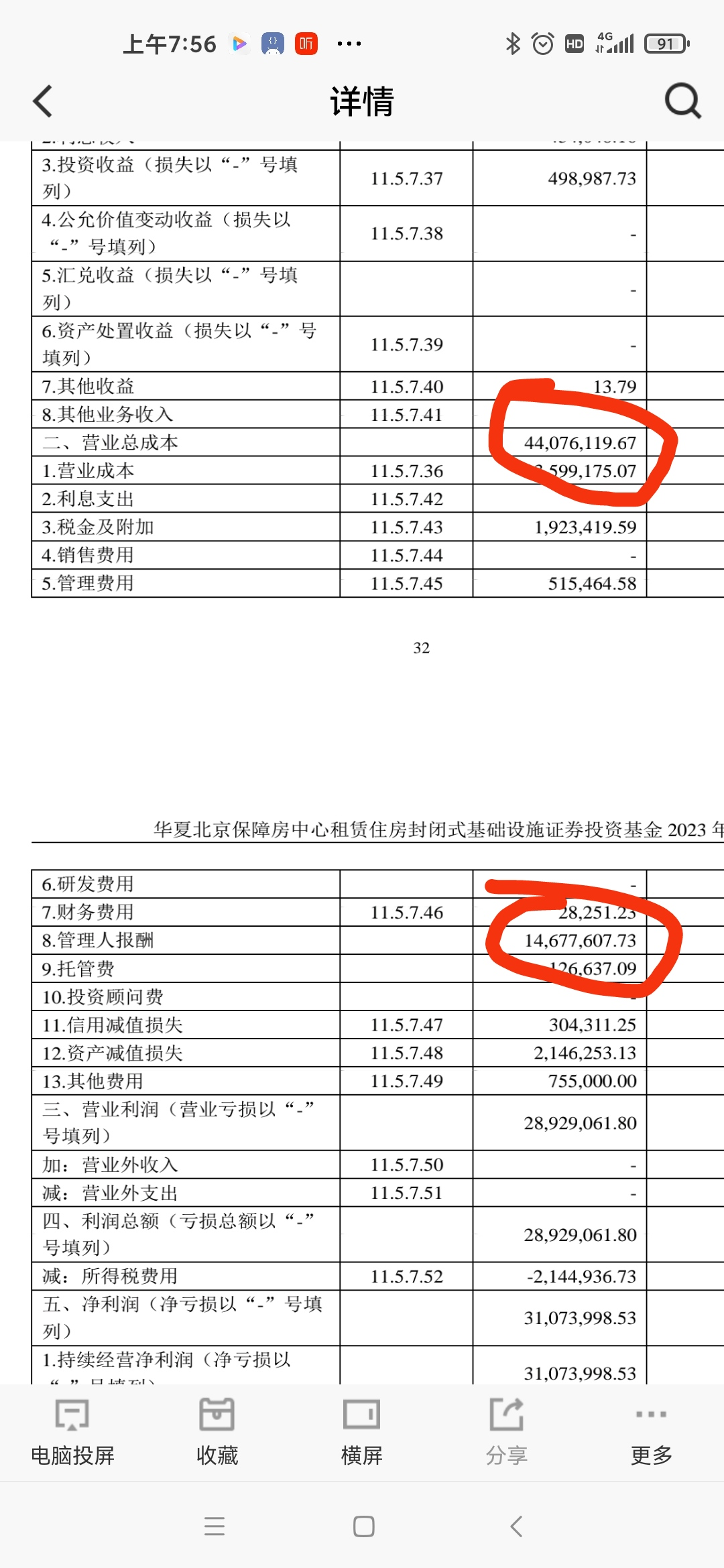

1,项目资产折旧,个人有限的财务知识理解,折旧是计算在成本里面的,并不属于收入,固定资产按照5年折旧完以后,其实还可以正常继续使用的。

2,经营有效期的问题,查阅了鹏华深圳新能源Reits 2023年的年报,有28.8亿元的固定资产,使用权资产是0,货币资产5.0亿元。和实收资金35.4亿元基本上能够对应得上。经营活动产生现金流量是4.7亿元(发电挣的钱-发电的成本项),分配利润是6.4亿元。2023年度分红是 2031年经营权到期一说还没有找到出处,也不能够理解,是否有资料出处。只找到一个2031年到期的有一份天然气长协约定。协议到期最多是说天然气成本可能会波动,不代表发电厂就要换人经营了。

2023年度分红金额6.4亿元,对应35.4亿元的基金规模,分红率=18%

再从微观角度核验,查询发行相关文件,基金的发行价为5.896元,分红时间和每份基金的分红金额如下

2024-4-29 0.36

2023-12-13 0.34

2023-5-19 0.727

如果计算2023年的分红,每份基金是1.067元,这样计算2023年分红率是 18%。也就是说如果你认购中签了,可以拿到这个收益率,但是如果你是上市以后买入,你的成本比基金净值高,所以分红率会有所降低。

再做一个推论,如果按照当时截图显示交易的价格计算 6.629来计算,并把3次分红全部加在一起,(0.36+0.34+0.727) / 6.629 = 21.56%就可以和集思录的股息率TTM对应上了。大胆预计到2024-5-20以后,会更新显示的股息率。

我也是一根开户15年的老韭菜,还是少量仓位试试水。凭借多年的经验,新赛道可能还是会有机会,就像多年前的封闭式基金,可转债,权证,分级基金。等到大家都研究明白了,可能就只能吃2%-3%的收益。

也可能我的计算出错,财务知识很局限(非财务专业人士),找的数据有错,希望大家批评指正。

最后分红率这么高,为什么感觉赚的是假钱,因为基金分红会除权,下面推演一下,我们假设基金每年分红固定,都是对应初始基金净值的10%。买了10万元对应的份额,每年这些份额都分红1万元。市场对Reits投资价值不认可,不进行填权。

2023年1月,我有10万Reits资产。

2023年12月,分红得了1万元,分完红以后,我的基金市值变成9万元,所以感觉没赚钱,累计分红1万元。

2024年12月,当年分红1万元,分红后我持有基金市值8万元,累计分红2万元。

2025年12月,当年分红1万元,分红后我持有基金市值7万元,累计分红3万元。

2026年12月,当年分红1万元,分红后我持有基金市值6万元,累计分红4万元。

2027年12月,当年分红1万元,分红后我持有基金市值5万元,累计分红5万元。

2028年12月,当前分红1万元,分红后我持有基金市值4万元,累计分红6万元。

2029年12月,当前分红1万元,分红后我持有基金市值3万元,累计分红7万元。

2029年的这种情况下,大家肯定会对这个Reits基金的收益感兴趣,因为如果出现这个极端价格,投资人花3万元买基金,分红拿3年就回本了,后面纯赚。反过来说明一直分红,但是不填权是不可能发生的。大概率会把基金的股息率维持在5%以内,甚至3%以内。

1,项目资产折旧,个人有限的财务知识理解,折旧是计算在成本里面的,并不属于收入,固定资产按照5年折旧完以后,其实还可以正常继续使用的。

2,经营有效期的问题,查阅了鹏华深圳新能源Reits 2023年的年报,有28.8亿元的固定资产,使用权资产是0,货币资产5.0亿元。和实收资金35.4亿元基本上能够对应得上。经营活动产生现金流量是4.7亿元(发电挣的钱-发电的成本项),分配利润是6.4亿元。2023年度分红是 2031年经营权到期一说还没有找到出处,也不能够理解,是否有资料出处。只找到一个2031年到期的有一份天然气长协约定。协议到期最多是说天然气成本可能会波动,不代表发电厂就要换人经营了。

2023年度分红金额6.4亿元,对应35.4亿元的基金规模,分红率=18%

再从微观角度核验,查询发行相关文件,基金的发行价为5.896元,分红时间和每份基金的分红金额如下

2024-4-29 0.36

2023-12-13 0.34

2023-5-19 0.727

如果计算2023年的分红,每份基金是1.067元,这样计算2023年分红率是 18%。也就是说如果你认购中签了,可以拿到这个收益率,但是如果你是上市以后买入,你的成本比基金净值高,所以分红率会有所降低。

再做一个推论,如果按照当时截图显示交易的价格计算 6.629来计算,并把3次分红全部加在一起,(0.36+0.34+0.727) / 6.629 = 21.56%就可以和集思录的股息率TTM对应上了。大胆预计到2024-5-20以后,会更新显示的股息率。

我也是一根开户15年的老韭菜,还是少量仓位试试水。凭借多年的经验,新赛道可能还是会有机会,就像多年前的封闭式基金,可转债,权证,分级基金。等到大家都研究明白了,可能就只能吃2%-3%的收益。

也可能我的计算出错,财务知识很局限(非财务专业人士),找的数据有错,希望大家批评指正。

最后分红率这么高,为什么感觉赚的是假钱,因为基金分红会除权,下面推演一下,我们假设基金每年分红固定,都是对应初始基金净值的10%。买了10万元对应的份额,每年这些份额都分红1万元。市场对Reits投资价值不认可,不进行填权。

2023年1月,我有10万Reits资产。

2023年12月,分红得了1万元,分完红以后,我的基金市值变成9万元,所以感觉没赚钱,累计分红1万元。

2024年12月,当年分红1万元,分红后我持有基金市值8万元,累计分红2万元。

2025年12月,当年分红1万元,分红后我持有基金市值7万元,累计分红3万元。

2026年12月,当年分红1万元,分红后我持有基金市值6万元,累计分红4万元。

2027年12月,当年分红1万元,分红后我持有基金市值5万元,累计分红5万元。

2028年12月,当前分红1万元,分红后我持有基金市值4万元,累计分红6万元。

2029年12月,当前分红1万元,分红后我持有基金市值3万元,累计分红7万元。

2029年的这种情况下,大家肯定会对这个Reits基金的收益感兴趣,因为如果出现这个极端价格,投资人花3万元买基金,分红拿3年就回本了,后面纯赚。反过来说明一直分红,但是不填权是不可能发生的。大概率会把基金的股息率维持在5%以内,甚至3%以内。

0

现实情况是,一年净利润没多少,分红大头是折旧和摊销,换言之,分的是你的本金。与此同时,各类管理人每年都提走几百、上千万。

不排除这几十只里有运营好、分红稳脱颖而出的,但有那分析能力,为什么不去买股票呢?

不排除这几十只里有运营好、分红稳脱颖而出的,但有那分析能力,为什么不去买股票呢?

0

@knight314

而且,目前这么低的全寿命周期回报率情况下,再投入是碎钞机。

前几天帅牛老师发了一个贴 关于北京控股的吐槽,目前在我国偏公用事业属性的投资模式,普遍存在收益率低的情况。

即使是产业园,租赁住房这种,您只需要计算一下周边房屋的租售比就知道这些资产的总资产回报率的大致水准。

感谢分享,您说的全生命周期是否考虑最后基金的本金归零的情况。但是我觉得持续时间这么长,我每年收到的股息也有一定的回报率,比如就按照5%计算,不知道是否考虑进去了?上述粗算模型没有考虑分红再投入。

而且,目前这么低的全寿命周期回报率情况下,再投入是碎钞机。

前几天帅牛老师发了一个贴 关于北京控股的吐槽,目前在我国偏公用事业属性的投资模式,普遍存在收益率低的情况。

即使是产业园,租赁住房这种,您只需要计算一下周边房屋的租售比就知道这些资产的总资产回报率的大致水准。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号