另外准备一部分备用资金50w,xx贷,作为紧急情况下加保证金的备用资金,这部分备用金能够抗住45%的最大下跌。

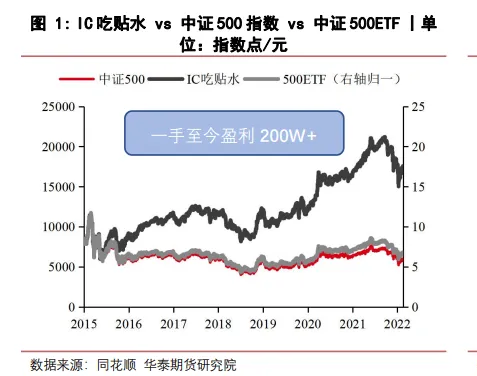

总体的指导思想是不去刻意赚上涨的钱,主要还是吃贴水的收益。

建仓操作方法,先卖出2份平值的看跌期权,吃时间价值。如果期权亏损,则平仓买入1手下月IM合约。

买入1手IM以后,卖出1个月到期的平值看涨股指MO,吃时间价值,建立安全垫。同时买入深度虚值的看跌MO。形成一个类似领口策略的投资组合。比较理想的想法是投资组合每月能够抵抗2%的指数下跌保持不亏钱(贴水1%,期权策略1%)。

每个月再加入14000左右的现金流。当前资金还在开户中,后续每周更新本贴作为实盘记录。

但愿自己能在期货中保持初心,存活下来。

也请教各位大佬一般做IM贴水,需要配置多少资金在期货账号

-------------------------------------------------------------------

2024-6-4更新

最近了解到可以用期权合成多头的方式来代替期货,例如以IM2407为例,可以操作MO2407成交量较大的期权,买入2手MO2407-C-5300,卖出2手MO2407-P-5300,可以认为在盈亏曲线上能够拟合IM2407的走势。当然这个是假设当前市场上流动性较好,价格不存在较大套利机会的情况。

我们就可以用相对较少的资金开始吃贴水,就是买入1手MO2407-C-5300,卖出1手MO2407-P-5300,需要资金 保证金+权利金 = 89631+12880 = 102511 ,再留20万左右的流动资金,就可以应对较大的价格波动。合约对应中证500价值约为53万。当然并不是说,这样做了就能够长期完美复制期货。如果市场出现大幅波动时,期货和期权之间价格不合理,存在套利空间,那么期权合成多头的贴水并不一定能和期货对应上。当然这时候应该有大聪明去做套利,把这个价差缩小。

下一步继续用模拟盘观察试一试

knight314 - 转债,杠杆投资,小本逆袭

赞同来自: 雷神2019

建仓时上证50点位 2417

1手上证50 2409合约 保证金99464.4元 浮盈-1740元

29手 50ETF购7月2450 浮盈 2001元

29手 50ETF沽7月2450 浮盈 -464元

总资金约 50万

合计盈亏 -203元

2024-6-13收盘上证50点位 2412.07

目前是一个跨品种对冲套利的测试。遇到极端行情,需要将两个账号的活期金额做一个动态平衡调整。当然IH合约分红可能会有影响,按照往年分红数据,股息对上证50指数的影响是77个指数点【参考资料1】,当前IH2409贴水大约39点,可能是平值甚至升水。分红对6月,7月合约有较大影响。这块的计算还有点复杂,因为分红是不断进行中的。拍脑袋试试能不能吃点差价。

因为股指期货不修正分红除权带来的影响,ETF价格是包含了分红的部分。更好的做法可能是等时间来到8月初,再做这个操作

参考资料1 https://mp.weixin.qq.com/s?__biz=Mzk0NzQzNTg5OA==&mid=2247484492&idx=2&sn=56bb280f424adf47eca22fda86dc9dcd

低风险策略家 - 以低风险策略构建投资组合

赞同来自: 蝶恋火2 、zddd10 、雷神2019 、zsp950 、xuleicsu 、 、 、 、 、更多 »

1.所有命运的馈赠,早已在暗中标明了价格。说的太对了

贴水,就是承受波动带来的补偿。im波动很大,尤其是遇到今年1月的暴涨暴跌,你要它的贴水,它要了你的本金。可以参考雪球产品的爆仓。

2.不忘初心。

贴水策略看起来简单,其实执行很难,难在控制人性。一开始只有1手,做着做着就会变了。

涨了以后,涨起来赚的特别快,而且还可以浮盈加仓,1手哪里够,抑制不住要加仓,再加仓。然后一个下跌,一把亏光。。

跌了,尤其是快...

赞同来自: yemu 、ergouzizzz 、瑞宇堂 、knight314

持有 IM可以理解为 = 贴水alpha + 指数bate。

持有 IM也等效于 1 IM = 2平值买购 + 2虚一点的(虚个贴水的差距)卖沽。

楼主的 IM + 期权 择时= 直接操作期权。

所以楼主的盈利取决于楼主高超的期权交易技巧,可以理解为与IM贴水没关系,贴水体现在购比沽便宜上。

至于爆仓的话,控制好卖购/沽的量,或者做好保护就行。平时日我一般保持保证金账户跌5个点余额,t+0理财,保证一个跌停。另外有其它股票或可转债可以保证t+1能用上。 碰上2月那种大跌行情,就保证金一个跌停,t+0理财提取取出以防挤兑。

赞同来自: 一杯瑞幸 、zsp950 、hantang001 、knight314

有可能还是直接IM吃贴水更好。或者加上一个卖出虚2档的看涨期权,做备兑。就是需要硬抗指数下跌你不上杠杠,就不怕下跌,直接拿着im硬吃就行。前提是你得控制住自己不上杠杠。剩余资金就踏实的放着不动。

你知道我的贪婪是从哪里开始的吗?

之前你说每月工资1w多吧,仅1手im,日内波动就是1w多,比1个月工资要多。我的贪婪就是从妄图赚一点这个日内波动开始的。

这是个赌场,不怕你赚钱,就怕你不来。

赞同来自: chaiche 、我心飞扬33 、lifcspicer 、xgjxgq 、水穷云起时 、 、 、更多 »

你做深度虚值沽,和平值购的领口,大体上是一个赚的很少,是向下的空间比向上空间大的图形,你这样选择可能是为了减少权利金的支出,可深度虚值沽的保护水平不够,当发生深度下跌的时候才能形成保护。因此大体上每个月如果指数上升,你不赚钱,下跌你照样赔钱,除非大跌才能安慰些,但也必须在大跌后及时去掉认沽才能获得反弹的收益,这就有点玄学了又。

如果你为了吃贴水,因为你持有im的同时,还得开认购卖方,整体保证金是期货保证金的2倍,再加上每月下跌的损失,这样本就不多的贴水还会被侵蚀一部分,所以整体上这个方法有些鸡肋。

期权特别公平,你在这里收到的,必定有一定的代价。很难投机的。

赞同来自: 地理科代表 、zddd10 、bluelizard 、好奇心135 、Fanchuang 、 、 、 、 、 、 、 、 、 、更多 »

贴水,就是承受波动带来的补偿。im波动很大,尤其是遇到今年1月的暴涨暴跌,你要它的贴水,它要了你的本金。可以参考雪球产品的爆仓。

2.不忘初心。

贴水策略看起来简单,其实执行很难,难在控制人性。一开始只有1手,做着做着就会变了。

涨了以后,涨起来赚的特别快,而且还可以浮盈加仓,1手哪里够,抑制不住要加仓,再加仓。然后一个下跌,一把亏光。。

跌了,尤其是快速下跌,放大恐惧,割在最底部。虽然你知道这是底部,但因为保证金不够,只能忍痛割了。等割完,就是开始涨了。每次都这么准。

过来人建议,就是别参与了,换别的吧

赞同来自: hantang001 、铭小贝 、a123456a123456 、朝阳南街 、lifcspicer 、 、 、 、更多 »

18年12月开期货户,当时80w资金,胆小,就开了1手IC,后来发现这个东西好啊,可以吃贴水,又幸运的发现自己抄了底。于是琢磨出一个策略,就是抄底策略,后来资金闲置,抄底了CF,也赚钱,这时候总资金到了200w,飘了,然后又琢磨没准自己可以做空,然后空玻璃、空这个空那个,开始赔。再然后自己抄到了22年4月份的底部,觉得既然这是底部了,反正跌不到这里,那我多开几手吃贴水也没问题,于是开了1手IC,1手IM;后来又想,既然22年4月是底部,那么可以在这个位置卖沽呀。于是又用剩余的钱建立了卖沽的头寸。接下来23年发生的事大家都知道了,轻易的跌破了22年4月的底部,然后我就怂了,爆仓以后虽然还有各种贷可以维持,但每天都在赔真的受不了啊,因为赔的不是自己的钱了,而是自己借的钱呀。

现在我做各种策略之前必做回测,然后始终保证自己有一部分现金仓位。

你的策略我觉得问题也不大,至少比我当时安全多了,领口会牺牲掉一部分贴水的收益,但换来的是安全。策略没啥问题,别贪,保证安全。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号