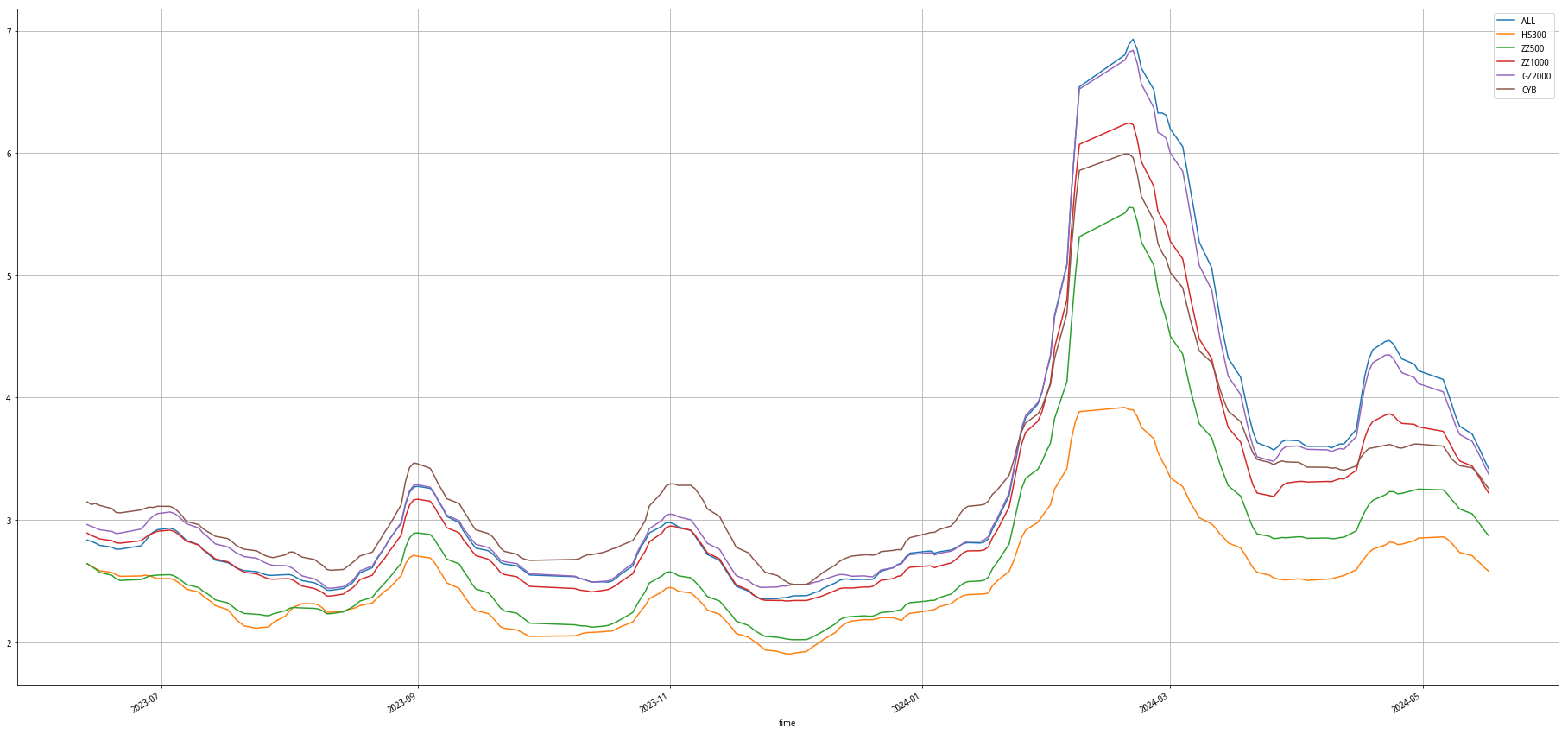

1、2月5日以来股市的反弹背景是连续不理性的杀跌导致杠杆出清,估值较低,村里换帅加“九道金牌”的连续出击,促使政策面和资金面的积极改善。结合历史大盘筑底的第一波反弹行情数据回测,行情持续时间往往在2-3个月,指数反弹幅度在25%-30%。截止5.17日本次上涨周期已达到3个月,全A反弹幅度为25%,沪深300的反弹幅度接近20%,小盘股反弹幅度达到30%。

2、宏观经济面的修复还不够稳固,中国4月社会消费品零售总额同比增2.3%,预期4.6%,前值3.1%。中国4月固定资产投资同比增长3.5%,3月为4.8%,一季度资本市场归母净利增速-4.7%,同比-2.6%,4月新增人民币贷款7300亿元,同比多增112亿元;4月社融增量为-1987亿元,去年4月社融增量为1.22万亿元。以上宏观数据未见拐点出现。

3、2024年超长期特别国债(一期)已招标结束,加权中标收益率2.57%,全场倍数3.9,边际倍数382.6。今年股市反弹与“债牛”同步,近日十年国债、三十年国债利率依然维持低位,债市维持震荡,债牛未有结束迹象,反应了市场中流通的大量资金,依旧是低风险偏好资金。

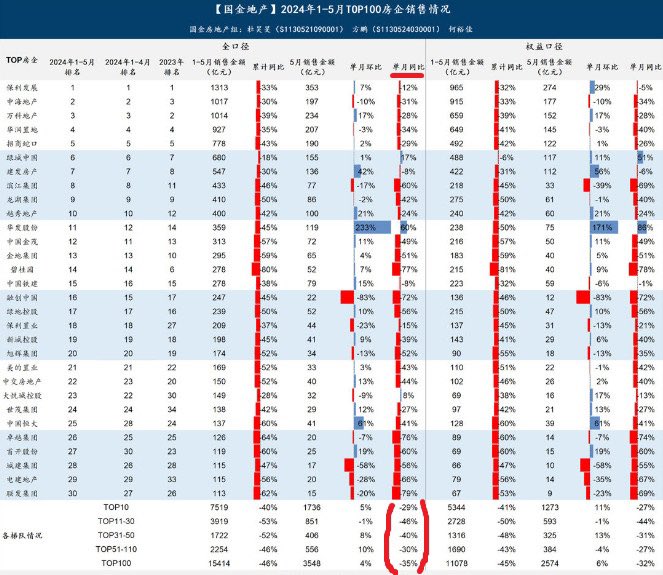

4、反弹点位逐步接近828“墓碑线”,但最近一周全A成交额均值为0.85万亿,较2月下旬成交额高点1.37万亿明显缩量,最近一周全A年华换手率295%,较2月下旬换手率高点487%下滑明显,本轮反弹的房地产板块上涨25%,板块的摇旗手龙头,保利上涨37%,万科上涨39%,房地产服务板块上涨55%,受制于城镇化率和居民杠杆率的影响以及消费数据的持续低迷,房地产股票及配套上下游在政策刺激中不具备一次性反转的可能,因此缺少能带动大盘彻底反转的抓手。

5、截至4月30日,股票私募仓位指数为79.40%。具体来看,当前46.62%的百亿私募处于满仓水平,39.50%的百亿私募处于中等水平。截至一季度末,公募开放式基金(剔除指数型、债券型、保本型和货币市场基金,且以可比数据为口径)平均股票仓位为79.83%,较去年四季度末下降0.49个百分点。其中,股票型开放式基金平均仓位为89.20%,较去年四季度末下降0.50个百分点。5.17日的阳线根据盘后北上和陆股通全天流向分析,是由外资买入拉起的阳线,国内资金的场外增量空间不足。

6、从技术分析角度,上证指数,深证指数,沪深300指数,上证50指数,中证500指数,中证1000指数均出现顶背离迹象,如果不放量拉升出危险区间,顶背离共振形成,从技术派角度会对大盘造成影响。

因此从以上角度分析,大盘筑底后的第一波上涨,有一定概率在3200-3250点附近止步,并进行震荡洗盘,为今年下半年的趋势性行情蓄力。

下半年宏观大事件转折点在于7月三中全会和美联储降息时间节点。

更多宏观大事件,欢迎大家关注“山重水复疑无路,柳暗花明又一村——记录我的2024”

以上为个人观点,欢迎分析交流,相互学习。

赞同来自: gaokui16816888 、Syphurith

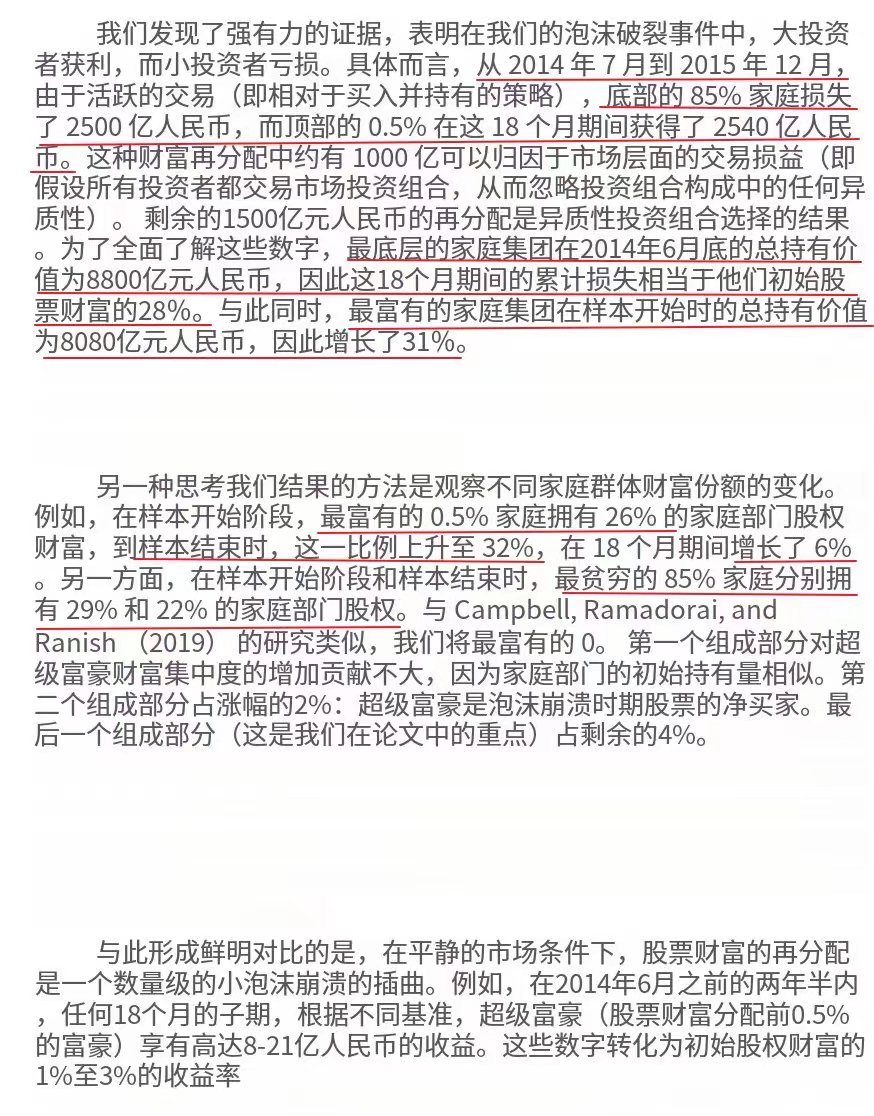

其他的动物,据他们所知,他们的生活还一直是老样子。他们普遍吃不饱,睡干草,喝池塘水,干农活;冬天他们苦于寒冷,夏天受苍蝇骚扰。有时他们中年龄大些的,会去搜索他们模糊的记忆,试图就这样一个问题做出判断:在早先造反的日子里,那会儿琼斯被赶走还不太久,当时的日子是比现在好,还是比现在差。他们记不起来了。他们没有任何东西可以拿来同当前的生活做比较,因为他们没有任何参照的依据,除非以吱嘎的长长一大串一大串数...

这段话的数据具象化

赞同来自: sjm777 、gaokui16816888

赞同来自: Syphurith 、宇宙高质量夹头 、第一韭菜 、wugreat 、gaokui16816888 、 、更多 »

——节选自《动物农场》

赞同来自: neverfailor 、apple2019 、火龙果与榴莲 、kenio 、一骑绝尘1993 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

如果从9.18日算起,短短8个交易日上证指数涨幅14.18%,深证指数涨幅19.18%,创业板指数涨幅22.82%,上证50指数涨幅16.56%,沪深300指数涨幅17.23%,中证500指数涨幅16.87%,中证1000指数涨幅16.39%,这么短时间内如此巨大的波动,势必要载入到A股的经典史册中

这个周末最多的就是周边多年不介入股市,甚至不炒股不碰股的朋友,同事都在奔走相告,持有并获取收益的欣喜若狂,计划继续筹措资金,大幅加仓,未持有并听到牛市的,个个摩拳擦掌,跃跃欲试。一个个盈利的神话仿佛冲破天际般萦绕在互联网的每个角落,自媒体盛行的巅峰和信息裂变式的传播导致历史经验在新时代面前变得一无用处。然而太阳下面无新事,冷静的思考一下,证券市场不论涨跌,大幅波动真的有利于长期市场生态的发展吗?

首先先回顾一下本次行情,从三个维度分析

第一政策维度:本次行情的导火索是国新办的会议,空中加油是ZZJ会议,政策性的工具已经有了多方面的解读,财政性的工具按照目前外媒的消息,产生了五个预期政策:

1、将发行2800亿美金的主权债券作为新财政刺激的一部分。

2、部分财政支付措施可能最早于本周公布。

3、刺激计划一半旨在刺激消费,另一半将帮助地方政府解决债务问题

4、专项资金将为所有有两个及两个以上孩子的家庭(不包含第一个孩子)提供每月约800元的补贴。

5、财政部等部门将于10.4号召开发布会公布相关政策。

根据政府公开数据国债限额与余额之差为8200亿,如果追加财政工具规模在1万亿以上,可能需要人大审批新增限额,那么财政刺激政策的出台就不会太过于迅速,并且政府在政策的转向中预估还是会突破常规但仍秉持我国政策特性的核心特点,不会出现180度转向。

第二资金纬度:根据公开信息,本周股票型基金净主动买入额为536.16亿元,环比上周增加363.16亿元;偏股混合型基金净主动买入额为0.56亿元,环比上周增加0.55亿元;ETF基金(非货币)净主动买入额为639.40亿元,环比上周增加342.04亿元,公募合计+705亿。截止9月25日,海外主动型资金流出176亿,被动型资金流入648亿,本周A股和港股的主动外资均延续流出,长线外资更多是减少低配程度以防止大幅跑输,而非大举加仓。交易型和被动型资金可能是主导。工行银证转账净值指数周度均值为4.28,达到历史极值。根据以上数据,行情处于机构谨慎买入,散户快速买入的阶段。

第三事件纬度:周五上证指数宕机事件,网上讨论最多的是空头被打爆,被迫拔网线,阴谋论盛行,而实际情况纯粹是技术水平问题导致。并且这次事件不仅仅是打爆空头,而是也伤害了多头。证监会之前在股指期货恶意做空事件上做过调研,各合约中现存的持仓近80%属于套期保值,只有不到10%属于投机性质,期货市场的适当升水会带来大量基差收益,吸引量化中性策略的资管机构大量购买300etf或对应的现货股票,在期货市场开出相应空单并根据升水计算的年化收益率来实现低风险套利,从这个维度上来讲,量化中性策略的资金就是股票市场的多头,但是周五的宕机事件导致大量机构的中性策略出现风险敞口失控,上证的涨幅明显落后深证和创业板,大量资金涌入深证和创业板,合约涨幅更是大幅高于指数,大量产品面临流动性危机,最终导致期货市场遭殃,承受了巨大的泄洪压力,一些套期保值的空单为了对冲风险敞口,大量卖出国债,卖出现货市场的银行,高息,红利,但依旧无济于事,部分意识到问题的机构快速在期货市场快速空翻多进行自救,部分投机者大量购入对应ETF和股指期货多单实现轧空,最终各个指数合约收盘溢价率均在3%以上,盘后新闻也爆出了部分量化中性策略机构爆仓和让追加保证金的新闻。而对应的就是今年春节的雪球敲入事件,并有一篇广为流传的文章“守山之死”。所以从这个角度来讲,过于剧烈的市场波动是不利于行情的长远发展,并且会导致中性资金的大幅动荡。

中央金融办、中国证监会联合印发《关于推动中长期资金入市的指导意见》中提到:建设培育鼓励长期投资的资本市场生态,培育壮大保险资金等耐心资本,为资本市场提供稳定的长期投资,努力为投资者创造长期稳定收益。

汝之蜜糖,彼之砒霜,短时间内大幅上涨让近三年来饱受折磨的投资者久旱逢甘露,让最近新入局的投资者欣喜若狂,让踏空的投资者目瞪口呆,然而对行情的思考多一份理性,对市场的走势多一份敬畏,毕竟长期稳定的投资收益是政府的企求,也是专业投资者的要求。

赞同来自: topdeck 、ArchShineZ 、南山少主 、巴菲猫 、kenny8 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

在公布的政策中,有两条特别瞩目:

1、创设结构性货币政策工具支持资本市场。其中一项是证券、基金、保险公司互换便利,支持符合条件的证券、基金、保险公司使用自身拥有的债券、股票ETF、沪深300成份股作为抵押,从中央银行换入国债、央行票据等高流动性资产。

2、创设股票回购增持再贷款,引导商业银行向上市公司和主要股东提供贷款,用于回购增持上市公司股票。

市场也是在这两条政策发布后开始了如推土机般的涨势直到尾盘。

对于第一条政策,能够最大化提升非银机构的融资能力,就像我之前发布的一条关于贷款的冷笑话一样,银行对于地方政府债还有10%的信心,但他们对股市的信心为零。而此次,央行创设的结构性货币政策工具,就是从顶层解决质押的流动性问题,缓释各类机构的财务约束,但有个前提是,只要高质量的质押品才能获取流动性资产,这也是此前发帖说的适合抄底的仍旧是国家队主力沪深300。

对于第二条政策,实质是有利于资本流转,实现上市公司利润分配的优化,本质还是利好高股息及有市值管理需求的公司。

以史为鉴,本次大涨之后就一定会顺畅的开启一波行情吗,还是存在不确定性

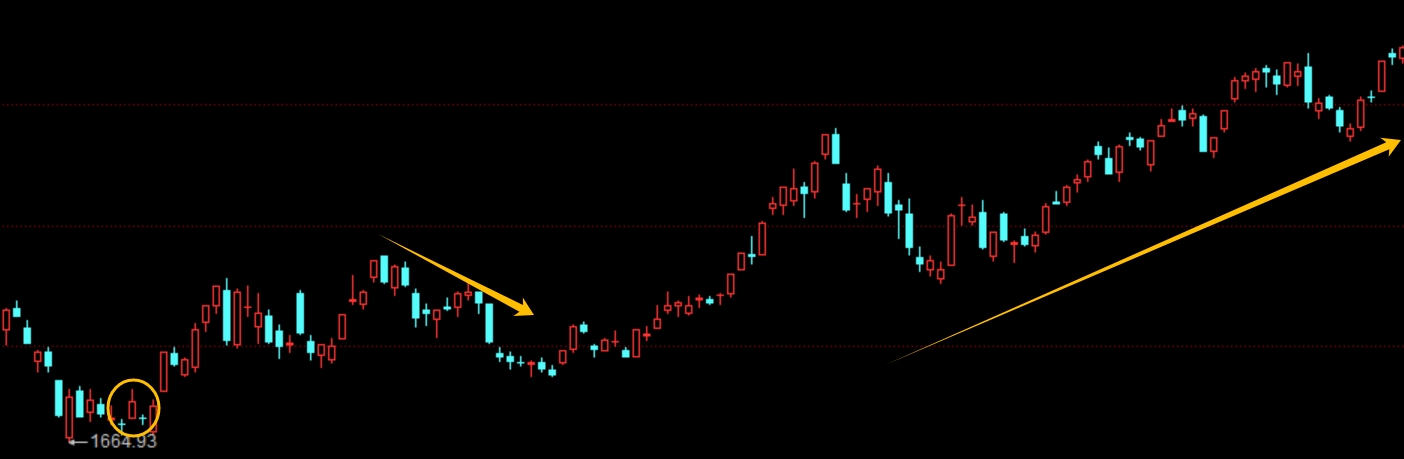

第一个画圈的地方是08年11月5日官宣“4万亿刺激方案”,当天大涨3.16%,次日下跌2.44%,之后的两个月时间通过震荡的方式基本跌回了4万亿刺激方案出台前的位置,但当大家都对股市走势充满悲观时,09年1月在不知不觉中开启了从1820到3478的91%涨幅

对于本次上涨,货币政策诚意十足,但还需要与经济面匹配的财政政策来实现在悲观预期下基本面的改善,只有这样才能实现股市的“戴维斯双击”,在此之前,特别是对于股指期货操作而言,仓位管理非常重要,网格式的仓位持有和弹性式的仓位加减,是规避利润还给市场的关键。

最后送给大家一段话:财富的组合,正如城市的建筑一样,都是更为古老的游戏的一部分--生死对决。因此,不朽是不合逻辑的。因为谁也逃不过死亡的命运,最终你一定会输。这就是高级游戏建立的方式:你无法将它带走!我们能做的:止住贪婪,克服恐惧。

mrlee618 - 80后街拍

赞同来自: 乐鱼之乐 、gaokui16816888

5月我也清仓了,但7月31日又被一根放量大阳线骗回来了。9000亿量能,盘面很好,突破30日线,请问这种假信号怎么识别呢?如果看上证,一般当天大涨,第二天就会小幅回调,三天内没收新高就得考虑是不会跌回去,看股指期货或者权重上证50更明显。另外上证权重是白酒加银行,可以理解是茅台+招商,而那天四大行涨幅超过招商。而招商那几天没有大动作,所以突破可能是假因为招商一直扮演反弹标的,还有就是因为大会闭幕+方某退休,更多是情绪上宣泄,联想去年中央经济会议闭幕券商有一波行情后调整,这次就是一天确实短点。

赞同来自: 乐鱼之乐 、gaokui16816888 、kolanta

市场确实挺艰难的索罗斯之前的一段话大家共享世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。早信吃肉

晚信喝汤

真信买单

周五的上涨确实放出了量能,但据此判断行情出现拐点还为时过早,2023年12月27-29日反弹,2024年1月23-26日反弹,6月28-7月2日反弹,7月31日反弹,都是放量反弹但受制于20日或30日均线,回测来看当时的反弹属于下跌中继。跌跌不休

周末公布的PMI未见企稳迹象,因此,下周的走势很关键,如果上半周继续强势,并有量能配合,那么本年度第二次的中期行情可期,突破20日或者30日均线回踩则是介入良机...

周五的上涨确实放出了量能,但据此判断行情出现拐点还为时过早,2023年12月27-29日反弹,2024年1月23-26日反弹,6月28-7月2日反弹,7月31日反弹,都是放量反弹但受制于20日或30日均线,回测来看当时的反弹属于下跌中继。大盘是真弱.下跌中继而已

周末公布的PMI未见企稳迹象,因此,下周的走势很关键,如果上半周继续强势,并有量能配合,那么本年度第二次的中期行情可期,突破20日或者30日均线回踩则是介入良机...

周五的上涨确实放出了量能,但据此判断行情出现拐点还为时过早,2023年12月27-29日反弹,2024年1月23-26日反弹,6月28-7月2日反弹,7月31日反弹,都是放量反弹但受制于20日或30日均线,回测来看当时的反弹属于下跌中继。周末公布的PMI未见企稳迹象,因此,下周的走势很关键,如果上半周继续强势,并有量能配合,那么本年度第二次的中期行情可期,突破20日或者30日均线回踩则是介入良机...问下怎么做空啊

周五的上涨确实放出了量能,但据此判断行情出现拐点还为时过早,2023年12月27-29日反弹,2024年1月23-26日反弹,6月28-7月2日反弹,7月31日反弹,都是放量反弹但受制于20日或30日均线,回测来看当时的反弹属于下跌中继。本月美元降不降息,至关重要

周末公布的PMI未见企稳迹象,因此,下周的走势很关键,如果上半周继续强势,并有量能配合,那么本年度第二次的中期行情可期,突破20日或者30日均线回踩则是介入良机...

赞同来自: gaokui16816888 、火锅008 、乐鱼之乐 、月舞弄清影 、horizon668 、 、 、 、 、 、更多 »

周末公布的PMI未见企稳迹象,因此,下周的走势很关键,如果上半周继续强势,并有量能配合,那么本年度第二次的中期行情可期,突破20日或者30日均线回踩则是介入良机,相反,则不过又是一次下跌中继,可以适时做空。

赞同来自: cover 、wugreat 、neverfailor 、wpsoy

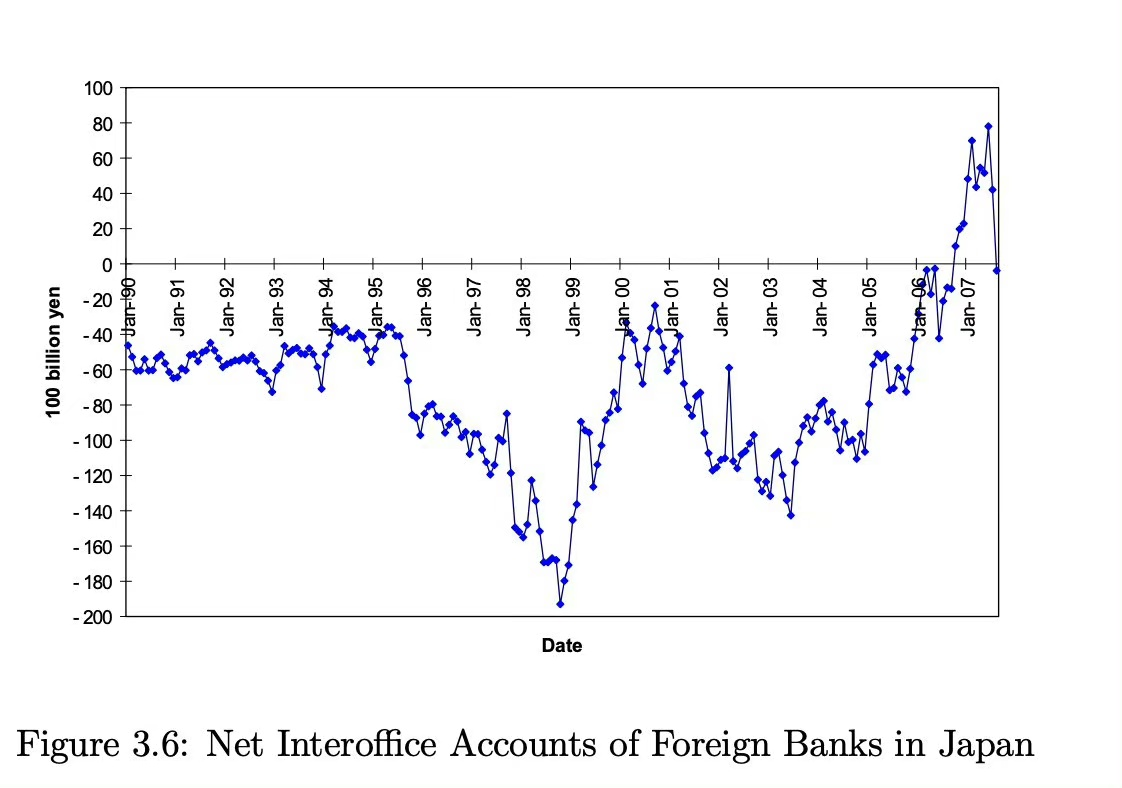

解释美股暴跌的一段话,其实所有风险资产都有这方面的问题,当这种套利交易头寸全世界玩命的逃跑的时候,就发生了这几天的事,

日元/美元的大幅上涨导致日元套利交易头寸大规模平仓,并导致美股大幅下跌。对于那些不明白这是如何工作的人,简要解释一下

1)许多交易员以低利率借入日元(JPY),将其转换为美元,并以此购买美国股票

2)现在日本央行(BOJ)正在加息,日元兑美元大幅走强。

现在,这些商人是大狗屎。他们不仅必须为借入的日元支付更高的利息,而且现在也面临着巨大的外汇损失。他们持有的美元资产可能不足以偿还他们借入的日元。

3)这导致了这些贸易头寸的巨大平仓。面临巨额亏损和追加保证金通知的交易员正在出售其美国股票以筹集美元,转换回日元并偿还贷款。

4)这可能导致美股面临更大的抛售压力,短期内甚至会出现更多的下跌。中东战争升级,美国政治的不确定性也加剧了恐惧和恐慌。

作为一名投资者,这是个好消息,因为这种短期危机和恐慌让我有机会以越来越大的折扣收购高质量的美国股票。利用短期危机造成的暂时错误定价。这就是我们如何变得更加富有。

赞同来自: w2010303219 、猪尾巴草77 、dingpenglei 、深蓝l 、timtimtim 、 、 、 、 、 、 、 、 、更多 »

说太远的是算命,近期来看,如果跌破3000点,从纯技术分析角度来看,支撑位在2956-2986之间,如果能撑住,会有一波小反弹,但不是反转,反弹的目标点位是这个通道上沿,以上是从技术分析角度出发,仅供参考目前来看2866的缺口会成为下一步的目标,下半年的中级行情,应该也在放量补缺震荡后的周期内,适合抄底的仍然是国家队主力沪深300,下一步将根据市场的最新情况,结合各方面的信息,再开个主题帖“枪在手,跟我走”。

赞同来自: suijimanbu 、happysam2018 、sleepy5457 、dingpenglei 、timtimtim 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: timtimtim 、zhjienc 、kenny8 、火锅008 、乐鱼之乐更多 »

1、对上半年经济用“持续回升向好“形容,整体还是比较满意(即使二季度经济恢复有所放缓),但表示“成绩来之不易”,说明尚不可松懈,即4月政治局上说的要避免“前紧后松”;

2、对于经济运行中的困难问题,表示要“下大力气解决”,用词比4月的会议更重、更紧迫,此前说的是“下功夫解决”。这个级别的例行通稿都会字句斟酌,这看似小的变动,也不会空穴来风;

3、明确强调要实现“全年经济发展预期目标”。二季度经济较一季度有所放缓,下半年要实现5%左右的经济增速,就不得不加大政策力度,因此要求“持续用力、形成合力”。这些用词都指向下半年稳增长的发力;

4、本次没有提及“固本培元”一词;

5、提及“改革不合理的体制机制”,这应该是指三中全会中的一些具体领域的具体改革措施,最快将在下半年就开始推进落地了;

6、一个好现象是,会上强调实事求是,表示分析经济形势时“既看到成绩,也不回避问题”,并希望各位企业家坚定信心。说明至少在执行层是清楚经济问题所在的。

记得年初高盛有份研报的标题叫“Recognizing the problem is half the battle”,一针见血,外资机构往往比内资机构更了解中国

目前的策略是等待放量下跌,缩量跌只是磨心智,没有带血的筹码出来,是不会有像样的反弹到来这次可能不一定有放量的下跌,几次大底998、1664,2012年、2018年都是缩量的,1849和最近几次阶段性底部是放量,现在这个量没有杠杆加压估计也很难见到放量下跌见底情况。

赞同来自: 乐鱼之乐 、gaokui16816888 、小番茄黄瓜 、heheqiaoqiao

赞同来自: wdwonderone

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号