上一篇解读了永久投资组合,这是一个股票、黄金、长期国债、短期国债各配置25%的资产配置方案。这个策略在美国市场上表现很好,本文打算复盘一下,看看永久投资组合对我们可投资的品种来说,效果如何。顺便也复盘一下另一个经典资产配置策略——股债二八平衡最近几年的表现。考虑到黄金随通货膨胀被动升值和避险投资属性,我们再提出一个介于永久投资组合和二八平衡之间的一个方案,A股美股和黄金各占10%的三七平衡方案。本文将复盘上述三个策略近几年的表现。

股票指数的选择

在前面提到的三个资产配置方案中,都涉及到股票指数的选择,这里阐述两个观点。第一,既然国内投资者有投资美股的正规渠道,应该同时将A股和美股指数基金纳入考虑。第二,选择成熟度高的优质宽基指数,个别行业指数可能也可以。我想,上述观点不是唯一正确的观点,但至少是显而易见的,无需多言。

需要额外说明的是,永久投资组合在美国市场表现良好,在其它市场上的表现可能不及美国市场,毕竟,美国作为国家和经济体在世界上的地位是独一无二的。尽管如此,国内的投资者仍然有望构建出相似的投资组合。另一方面,投资者不必对美股是否行将崩溃而担忧,理性的做法是不去预测,保持中性风格,反脆弱,这样即便美股真的有大熊市也不会对我们造成重创。我也不是现在才推荐说关注美股,几年前的文章《如何优雅地超越沪深300指数》、《基金投资如何做到极致的低波动》、《不同风险偏好下的基金配置方案》等提到的配置方案,都是以中美股票指数为基础的。

这几篇文章中主要使用了美股的标普500、纳斯达克100指数,A股的沪深300、深证红利、中证主要消费等指数。现在,我仍然是相同的观点,不过A股可以再增加一个红利类指数,具体我没有太仔细对比过,像红利低波、红利低波100指数都是可以的。A股市场也在不断演进,红利类指数正在演变为成熟度高的指数。下面,我以沪深300+标普500为一组,中证主要消费+纳斯达克100为一组,分别进行复盘。前者是基准组合,也相对稳健,后者相对激进。关于为什么选纳指100和中证消费,几年前我也写过一篇《美股科技,A股消费;双剑合璧,谁与争锋?》。

债券的选择

因为A股的长期国债基金上市时间不长,不方便回测,我仍然像几年前的文章那样,采用中期债券和货基。

回测的工具

使用场外基金进行回测,就利用韭圈儿app上组合功能。

回测结果

各组合的整体表现如下表:

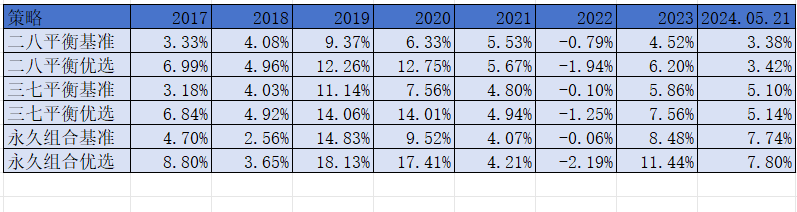

各组合的历年表现如下表:

上表是按季度再平衡的回测结果。近5年年化收益、最大回撤都还是符合我们对这三种策略的印象和预期的。另外有两点可以改进的地方,第一,参考《永久投资组合》作者的观点,货币基金可以用短期国债基金或短期准国债基金替换。国开行等四大政策性银行发行的债券可以看作准国债。第二,在永久组合中,严格来讲,7-10年国开债指数基金不能完全代表使用长期国债基金的效果,改进的方法是增加7-10年国开债基金的比重,相应降低货基的比重,或者直接买入长期国债基金。上表中是为了回测方便才这样做的,因为目前只有长期国债ETF且上市时间不长,没有相应的场外基金。如果是建立场内ETF版的永久组合,可以使用国债30ETF(SH:511130)或者30年国债ETF(SH:511090)。

如果觉得永久组合中股票和黄金的占比较高,对波动感到不安,那么三七平衡的波动性可能是更适宜的,从逻辑上看也合适。如果是场内ETF版本的话,还可以加入已经上市的长期国债ETF,成为四六平衡,或者说低配版的永久组合:

消费ETF 10%

纳指ETF 10%

黄金ETF 10%

30年国债ETF 10%

短期国债ETF或短期国开债ETF 60%

复盘小结

通过复盘最近5年的表现来看,不管是二八平衡、三七平衡还是永久组合,都是有效的,表现一如既往的符合预期。4年前的几篇文章《如何优雅地超越沪深300指数》、《基金投资如何做到极致的低波动》、《不同风险偏好下的基金配置方案》中提到的配置方案中,所有指数化配置方案都是继续有效的,我建议放弃文中的主动型基金的配置方案。

最后需要说明的是,这些分析并不是提倡读者按上述方案进行配置,只是个人思考的分享。特别是股票类资产占比较高的投资者,并不意味着应该切换到这些方案来。

股票指数的选择

在前面提到的三个资产配置方案中,都涉及到股票指数的选择,这里阐述两个观点。第一,既然国内投资者有投资美股的正规渠道,应该同时将A股和美股指数基金纳入考虑。第二,选择成熟度高的优质宽基指数,个别行业指数可能也可以。我想,上述观点不是唯一正确的观点,但至少是显而易见的,无需多言。

需要额外说明的是,永久投资组合在美国市场表现良好,在其它市场上的表现可能不及美国市场,毕竟,美国作为国家和经济体在世界上的地位是独一无二的。尽管如此,国内的投资者仍然有望构建出相似的投资组合。另一方面,投资者不必对美股是否行将崩溃而担忧,理性的做法是不去预测,保持中性风格,反脆弱,这样即便美股真的有大熊市也不会对我们造成重创。我也不是现在才推荐说关注美股,几年前的文章《如何优雅地超越沪深300指数》、《基金投资如何做到极致的低波动》、《不同风险偏好下的基金配置方案》等提到的配置方案,都是以中美股票指数为基础的。

这几篇文章中主要使用了美股的标普500、纳斯达克100指数,A股的沪深300、深证红利、中证主要消费等指数。现在,我仍然是相同的观点,不过A股可以再增加一个红利类指数,具体我没有太仔细对比过,像红利低波、红利低波100指数都是可以的。A股市场也在不断演进,红利类指数正在演变为成熟度高的指数。下面,我以沪深300+标普500为一组,中证主要消费+纳斯达克100为一组,分别进行复盘。前者是基准组合,也相对稳健,后者相对激进。关于为什么选纳指100和中证消费,几年前我也写过一篇《美股科技,A股消费;双剑合璧,谁与争锋?》。

债券的选择

因为A股的长期国债基金上市时间不长,不方便回测,我仍然像几年前的文章那样,采用中期债券和货基。

回测的工具

使用场外基金进行回测,就利用韭圈儿app上组合功能。

回测结果

各组合的整体表现如下表:

各组合的历年表现如下表:

上表是按季度再平衡的回测结果。近5年年化收益、最大回撤都还是符合我们对这三种策略的印象和预期的。另外有两点可以改进的地方,第一,参考《永久投资组合》作者的观点,货币基金可以用短期国债基金或短期准国债基金替换。国开行等四大政策性银行发行的债券可以看作准国债。第二,在永久组合中,严格来讲,7-10年国开债指数基金不能完全代表使用长期国债基金的效果,改进的方法是增加7-10年国开债基金的比重,相应降低货基的比重,或者直接买入长期国债基金。上表中是为了回测方便才这样做的,因为目前只有长期国债ETF且上市时间不长,没有相应的场外基金。如果是建立场内ETF版的永久组合,可以使用国债30ETF(SH:511130)或者30年国债ETF(SH:511090)。

如果觉得永久组合中股票和黄金的占比较高,对波动感到不安,那么三七平衡的波动性可能是更适宜的,从逻辑上看也合适。如果是场内ETF版本的话,还可以加入已经上市的长期国债ETF,成为四六平衡,或者说低配版的永久组合:

消费ETF 10%

纳指ETF 10%

黄金ETF 10%

30年国债ETF 10%

短期国债ETF或短期国开债ETF 60%

复盘小结

通过复盘最近5年的表现来看,不管是二八平衡、三七平衡还是永久组合,都是有效的,表现一如既往的符合预期。4年前的几篇文章《如何优雅地超越沪深300指数》、《基金投资如何做到极致的低波动》、《不同风险偏好下的基金配置方案》中提到的配置方案中,所有指数化配置方案都是继续有效的,我建议放弃文中的主动型基金的配置方案。

最后需要说明的是,这些分析并不是提倡读者按上述方案进行配置,只是个人思考的分享。特别是股票类资产占比较高的投资者,并不意味着应该切换到这些方案来。

1

赞同来自: hexiaoping

@JohnDoe

有个问题啊,原书不建议用不同国家的组合进行对冲,因为不同国家的经济情况不一样。现在这个时代,是G2的时代。投资于中美两国的代表性金融资产应该是不错的选择。并没有扩散到更多国家。

你使用了美股的ETF跟国内的债券对冲风险,这样他们可能会同时涨跌,这样是否违背书里的建议?

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号