最近这周指数都处在调整的状态,今天沪深300跌0.53%,上证指数跌0.62%跌破3100收于3091.68,对于这种围绕3000点震荡的状态大家已经麻木。

反而是转债这两天成交量持续放大, 今日成交额897.15亿了,当前转债继续分化,一方面垃圾债们价格越跌越低,另一方面妖债反复炒作,最近正股联动的债也涨幅惊人,活跃度很高。

目前转债市场中低于面值的转债有30只,价格最低是中装转2,问询函使得其股债双杀,当前价格只有57,转股价值30。

岭南转债价格67.2排在倒数第二,因为自曝可能违约而人心惶惶,今日转债虽然反弹了4个点,但其正股价格只有1.18,距离1元已经不远了,大伙得当心。

目前低价债基本都是些问题债,过去那种低价大饼策略已经完全失效,未来随着垃圾公司的增多和暴露,普通人更是要远离低价问题债以防万一。

今天897亿转债成交额中英力转债贡献了130亿,单纯的正股暴涨联动转债大涨19.42%,溢价率只有几个点。卡倍转02排第二,成交额70亿,转债今日上涨6%属于走妖,溢价率50%。

华珏转债成交量排名第三,但是因为要赎回了转债直接暴跌19.9%,是单纯的杀溢价行为。双高转债最怕的就是强赎后赌场关门,在里面玩的人这点警觉性应该是要有的。

我这两天账户波动不大,今天富瀚转债正股大涨带动了转债,盘中转债波动频繁,平时每天成交额不过几百万,今天放大到了7.7亿,换手率高达117%,应该是有资金在里面耍着玩吧。

这货我是一直有开网格,但因为正股萎靡后转股价值极低,网格也休眠,加上又宣布最近一年不下修,正好趁机减仓。今日除了网格做爽了外,也立马手动减了仓,果然收盘价已经从盘中最高125回落回至了109。

我其实很喜欢这种单日波动冲高的转债,都是减仓或者直接止盈的好时机,记得4月初的时候翔鹭也这么来过一次,也是跟随正股脉冲,因为转股价值很低溢价率很高,我就直接止盈了。

只可惜这类机会不是太多,有时候因为没看盘说不定还直接错过了,如果每只高溢价债都能来那么几次脉冲,那么除了博弈下修耐心网格外,超额收益也有。

.....

最近港股新股确实不错,已经连续6只新股首日收涨,最近三只则是暴涨,今日汽车街配售结果出炉,暗盘大涨43%,一手中签率只有5%,需要200手才能稳中1手,也是最后一天超购突然暴增。

刚截止的优博因为量少估计中签率应该会更低,5月底港股新股也多,一脉阳光招股,是从事医学影像专科医疗的公司。

1

一脉阳光:

基本概况:

基石占比42.9%。

公司简介:

一家医学影像专科医疗集团。根据弗若斯特沙利文的资料,中国第三方医学影像中心市场仍处于快速发展期,与发达国家相比起步较晚,在2023年占中国医学影像服务市场约1.1%。

按医学影像中心网点数目、设备数目、以公司作为其主要工作场所注册的执业影像医生的注册数目、日均检查量及患者支付的费用计,2023年,该公司在中国所有第三方医学影像中心运营商中排名第一;

而按2023年影像中心产生的收入计,该公司在中国所有第三方医学影像中心中排名第二。

截至2023年12月31日,该公司的医学影像中心网络由97个影像中心组成,包括:九个旗舰型影像中心,24个区域共享型影像中心,50个专科医联体型影像中心及14个运营管理型影像中心。

行业概况:

根据弗若斯特沙利文的资料,尽管在往绩记录期内受到COVID-19疫情的影响,但按收入计算,该市场的规模从2018年的人民币8亿元增长至2023年的人民币29亿元,复合年增长率为29.0%,预计2030年将达到人民币186亿元,从2023年到2030年的复合年增长率为30.7%。

财务数据:

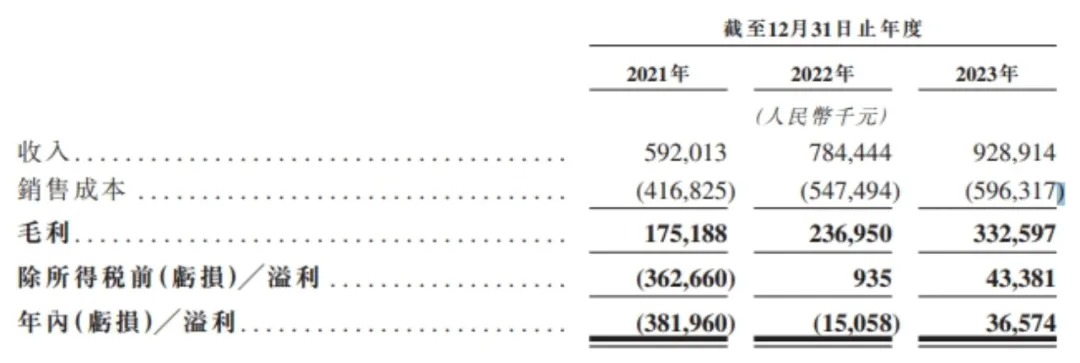

于往绩记录期,该公司的收入和毛利显著增长。总收入由2021年的人民币5.92亿元增加32.5%至2022年的7.844亿元,并进一步增加18.4%至2023年的人民币9.289亿元,2021年至2023年的复合年增长率为25.3%。

毛利由2021年的人民币1.752亿元增加35.3%至2022年的人民币2.37亿元,并进一步增加40.4%至2023年的人民币3.326亿元,2021年至2023年的复合年增长率为37.8%。

公司竞争优势:

1、该公司是中国最大的专门从事医学影像服务的专科医疗集团;

2、高效、标准化的开发和运营管理模式;

风险因素:

1、可能无法进行有效扩张;

2、开设新影像中心可能导致公司的短期财务表现出现波动,新设立的影像中心可能无法按预期实现正常营运;

3、作为医学影像中心服务商,公司与医院存在密切的业务关系。如果医院决定终止业务协议或不再续约,或者无法与更多医院签订业务协议,公司业务、财务状况及经营业绩可能会受到不利影响;

首次公开发售前投资:

自2016年以来,该公司完成了多轮首次公开发售前投资,主要投资者包括北京高盛、佰山投资、中金盈润、北京人保、京东盈正及OrbiMed。

中签率预估:

公开发行总计178.2万股,每手500股,公开发行总计3564手,当前超购 11倍,假设5000人申购,一手中签率50%,如果人数大增则中签率下降。

综合评估:

中国最大的第三方医学影像公司,已运营影像中心数目101个。

第三方医学影像中心在国内市场占有率很低,23年市场规模为29亿,预计30年将达到186亿。

公司毛利率30%多,23年开始转亏为盈。目前发行市值50多亿,市盈率100多倍,着实不便宜啊 。总体来看,不论行业还是公司都处于上升阶段。

个人操作:有基石,最近医疗保健板块行情也还不错,一手8千多,先白嫖下看看后续超购情况吧。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

反而是转债这两天成交量持续放大, 今日成交额897.15亿了,当前转债继续分化,一方面垃圾债们价格越跌越低,另一方面妖债反复炒作,最近正股联动的债也涨幅惊人,活跃度很高。

目前转债市场中低于面值的转债有30只,价格最低是中装转2,问询函使得其股债双杀,当前价格只有57,转股价值30。

岭南转债价格67.2排在倒数第二,因为自曝可能违约而人心惶惶,今日转债虽然反弹了4个点,但其正股价格只有1.18,距离1元已经不远了,大伙得当心。

目前低价债基本都是些问题债,过去那种低价大饼策略已经完全失效,未来随着垃圾公司的增多和暴露,普通人更是要远离低价问题债以防万一。

今天897亿转债成交额中英力转债贡献了130亿,单纯的正股暴涨联动转债大涨19.42%,溢价率只有几个点。卡倍转02排第二,成交额70亿,转债今日上涨6%属于走妖,溢价率50%。

华珏转债成交量排名第三,但是因为要赎回了转债直接暴跌19.9%,是单纯的杀溢价行为。双高转债最怕的就是强赎后赌场关门,在里面玩的人这点警觉性应该是要有的。

我这两天账户波动不大,今天富瀚转债正股大涨带动了转债,盘中转债波动频繁,平时每天成交额不过几百万,今天放大到了7.7亿,换手率高达117%,应该是有资金在里面耍着玩吧。

这货我是一直有开网格,但因为正股萎靡后转股价值极低,网格也休眠,加上又宣布最近一年不下修,正好趁机减仓。今日除了网格做爽了外,也立马手动减了仓,果然收盘价已经从盘中最高125回落回至了109。

我其实很喜欢这种单日波动冲高的转债,都是减仓或者直接止盈的好时机,记得4月初的时候翔鹭也这么来过一次,也是跟随正股脉冲,因为转股价值很低溢价率很高,我就直接止盈了。

只可惜这类机会不是太多,有时候因为没看盘说不定还直接错过了,如果每只高溢价债都能来那么几次脉冲,那么除了博弈下修耐心网格外,超额收益也有。

.....

最近港股新股确实不错,已经连续6只新股首日收涨,最近三只则是暴涨,今日汽车街配售结果出炉,暗盘大涨43%,一手中签率只有5%,需要200手才能稳中1手,也是最后一天超购突然暴增。

刚截止的优博因为量少估计中签率应该会更低,5月底港股新股也多,一脉阳光招股,是从事医学影像专科医疗的公司。

1

一脉阳光:

基本概况:

基石占比42.9%。

公司简介:

一家医学影像专科医疗集团。根据弗若斯特沙利文的资料,中国第三方医学影像中心市场仍处于快速发展期,与发达国家相比起步较晚,在2023年占中国医学影像服务市场约1.1%。

按医学影像中心网点数目、设备数目、以公司作为其主要工作场所注册的执业影像医生的注册数目、日均检查量及患者支付的费用计,2023年,该公司在中国所有第三方医学影像中心运营商中排名第一;

而按2023年影像中心产生的收入计,该公司在中国所有第三方医学影像中心中排名第二。

截至2023年12月31日,该公司的医学影像中心网络由97个影像中心组成,包括:九个旗舰型影像中心,24个区域共享型影像中心,50个专科医联体型影像中心及14个运营管理型影像中心。

行业概况:

根据弗若斯特沙利文的资料,尽管在往绩记录期内受到COVID-19疫情的影响,但按收入计算,该市场的规模从2018年的人民币8亿元增长至2023年的人民币29亿元,复合年增长率为29.0%,预计2030年将达到人民币186亿元,从2023年到2030年的复合年增长率为30.7%。

财务数据:

于往绩记录期,该公司的收入和毛利显著增长。总收入由2021年的人民币5.92亿元增加32.5%至2022年的7.844亿元,并进一步增加18.4%至2023年的人民币9.289亿元,2021年至2023年的复合年增长率为25.3%。

毛利由2021年的人民币1.752亿元增加35.3%至2022年的人民币2.37亿元,并进一步增加40.4%至2023年的人民币3.326亿元,2021年至2023年的复合年增长率为37.8%。

公司竞争优势:

1、该公司是中国最大的专门从事医学影像服务的专科医疗集团;

2、高效、标准化的开发和运营管理模式;

风险因素:

1、可能无法进行有效扩张;

2、开设新影像中心可能导致公司的短期财务表现出现波动,新设立的影像中心可能无法按预期实现正常营运;

3、作为医学影像中心服务商,公司与医院存在密切的业务关系。如果医院决定终止业务协议或不再续约,或者无法与更多医院签订业务协议,公司业务、财务状况及经营业绩可能会受到不利影响;

首次公开发售前投资:

自2016年以来,该公司完成了多轮首次公开发售前投资,主要投资者包括北京高盛、佰山投资、中金盈润、北京人保、京东盈正及OrbiMed。

中签率预估:

公开发行总计178.2万股,每手500股,公开发行总计3564手,当前超购 11倍,假设5000人申购,一手中签率50%,如果人数大增则中签率下降。

综合评估:

中国最大的第三方医学影像公司,已运营影像中心数目101个。

第三方医学影像中心在国内市场占有率很低,23年市场规模为29亿,预计30年将达到186亿。

公司毛利率30%多,23年开始转亏为盈。目前发行市值50多亿,市盈率100多倍,着实不便宜啊 。总体来看,不论行业还是公司都处于上升阶段。

个人操作:有基石,最近医疗保健板块行情也还不错,一手8千多,先白嫖下看看后续超购情况吧。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号