打算满仓红利低波100ETF(515100)并长期持有,主要分析如下:

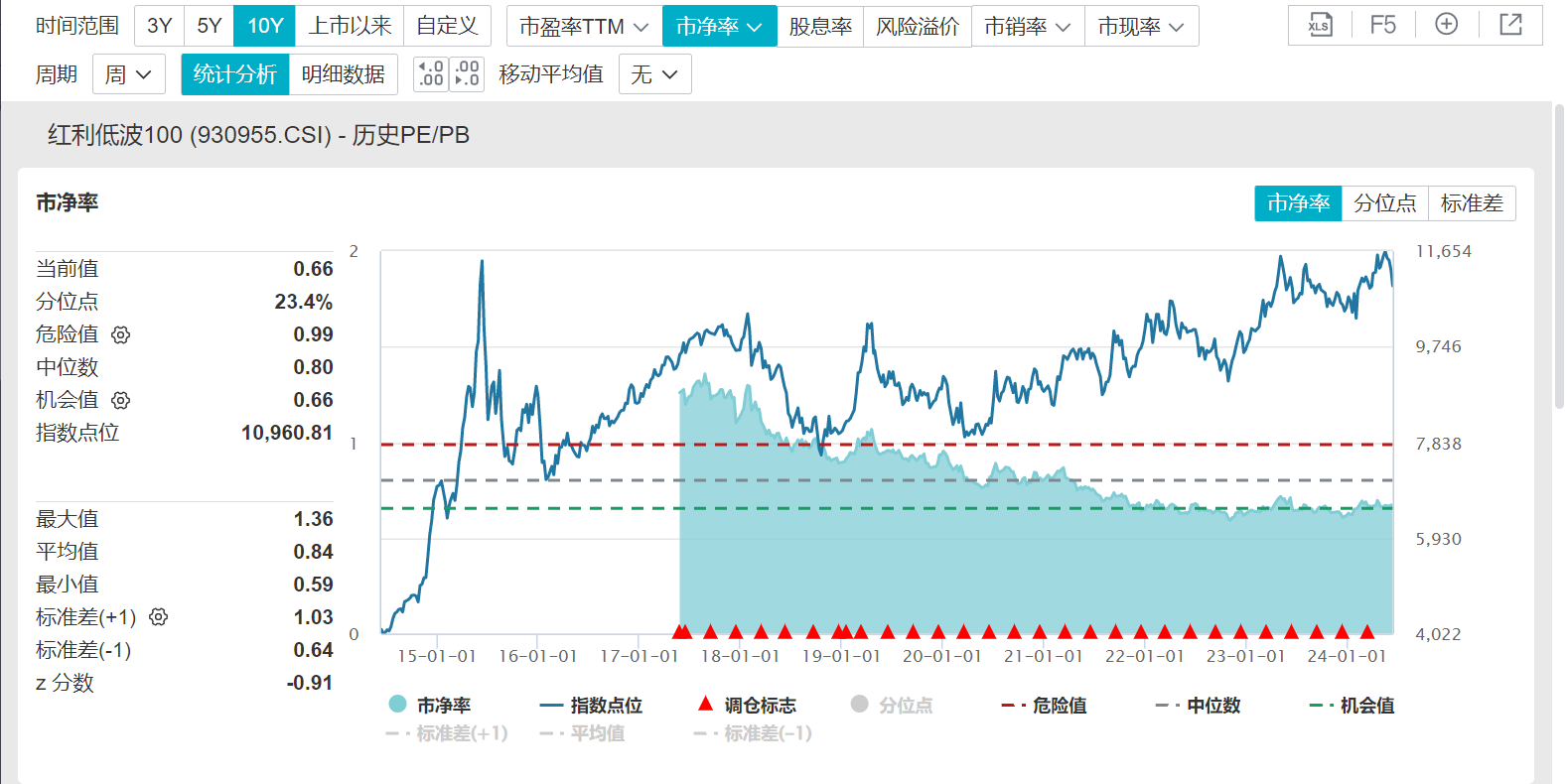

1、估值情况:基金跟踪的红利低波100指数目前PE为6.48倍,十年分位点为37.05%;PB为0.66倍,十年分位点为23.4%倍;股息率为6.09%,十年分位点为97.21%。从绝对估值和相对估值的角度来说都不算贵;

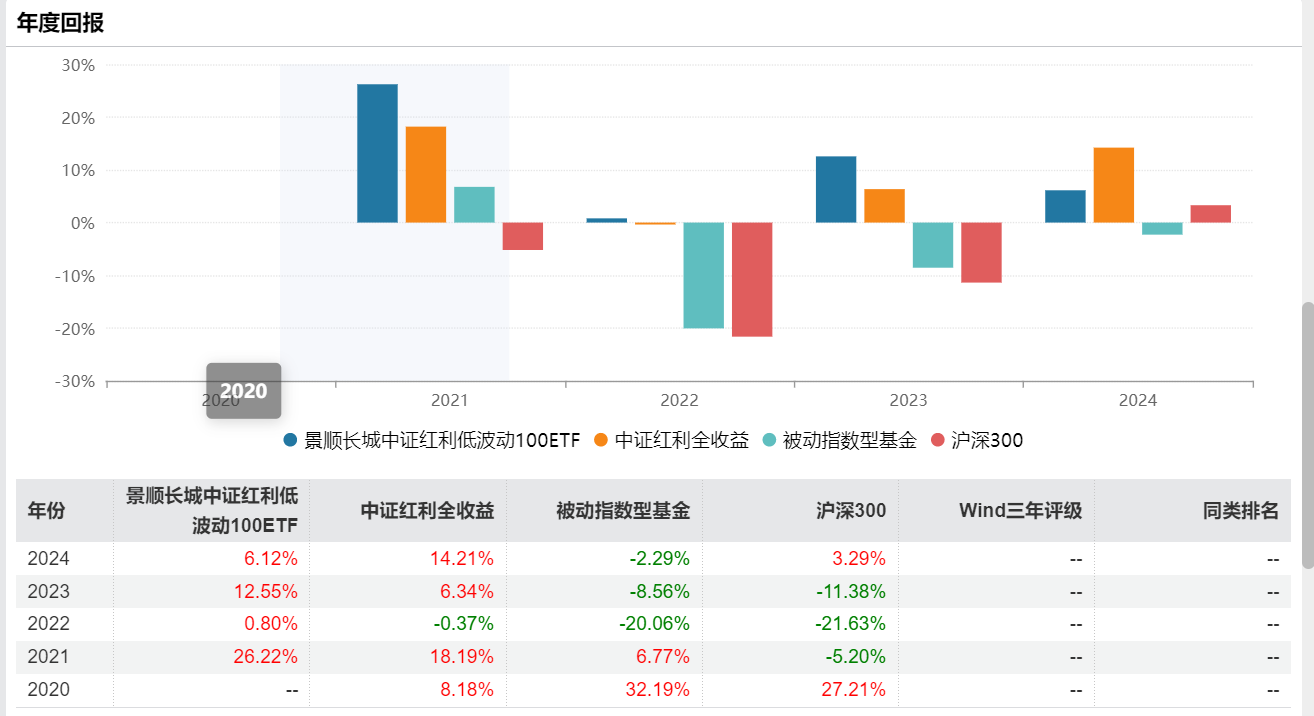

2、收益情况:自上市以来明显跑赢沪深300、业绩比较基准红利低波100指数以及红利低波100全收益指数,说明基金及时相对红利低波100全收益指数也有一定的超额收益。从年度来看,21年到24年的年度收益分别为26.22%、0.80%、12.55%和6.12%,熊市年份能保证一定收益,牛市年份能跟得上,最近三年虽然整体上涨,但是相比纳指23年一年涨幅50%以及白马股一年翻倍的行情来说涨幅相对已经很温和了;

3、持有人情况:上市以来机构持仓比重一直在提高,目前93.24%的仓位已经被机构持有,个人投资者仅有6.76%。从前十大投资者看,前十大投资者持仓63.43%,基本全部都是保险资金,这类机构预计应该会长期持有,目的主要是收取股息分红。

4、其他情况:红利低波100指数持仓100只股票,主要因子包括股息率和波动率两个,按照股息率/波动率加权,持仓分散程度比较高;季度调仓,调仓相对及时,每次调仓会将涨幅较大导致股息率下降的标的轮出,自带高抛低吸机制。

综上,打算满仓红利低波100ETF(515100)并长期持有,拿个十年八年躺平收息。以上个人浅见,欢迎各位大佬拍砖。

1、估值情况:基金跟踪的红利低波100指数目前PE为6.48倍,十年分位点为37.05%;PB为0.66倍,十年分位点为23.4%倍;股息率为6.09%,十年分位点为97.21%。从绝对估值和相对估值的角度来说都不算贵;

2、收益情况:自上市以来明显跑赢沪深300、业绩比较基准红利低波100指数以及红利低波100全收益指数,说明基金及时相对红利低波100全收益指数也有一定的超额收益。从年度来看,21年到24年的年度收益分别为26.22%、0.80%、12.55%和6.12%,熊市年份能保证一定收益,牛市年份能跟得上,最近三年虽然整体上涨,但是相比纳指23年一年涨幅50%以及白马股一年翻倍的行情来说涨幅相对已经很温和了;

3、持有人情况:上市以来机构持仓比重一直在提高,目前93.24%的仓位已经被机构持有,个人投资者仅有6.76%。从前十大投资者看,前十大投资者持仓63.43%,基本全部都是保险资金,这类机构预计应该会长期持有,目的主要是收取股息分红。

4、其他情况:红利低波100指数持仓100只股票,主要因子包括股息率和波动率两个,按照股息率/波动率加权,持仓分散程度比较高;季度调仓,调仓相对及时,每次调仓会将涨幅较大导致股息率下降的标的轮出,自带高抛低吸机制。

综上,打算满仓红利低波100ETF(515100)并长期持有,拿个十年八年躺平收息。以上个人浅见,欢迎各位大佬拍砖。

0

@亏钱概率90

人们在觉醒,大船在下沉。有时候大A是有一种在粪坑蝶泳、屎上雕花的感觉,但是美股、30年国债ETF、黄金这些又太高,真不知道该怎么配置

轻易不要补仓。

轻易不要补仓。

轻易不要补仓。

只有象1月份那样,大乖离率的时候再补。

0

大金

- duodada

- duodada

@freesinger

红利低波100指数目前PE为6.48倍,十年分位点为37.05%;PB为0.66倍,十年分位点为23.4%倍;股息率为6.09%,十年分位点为97.21%。请问大佬,为什么我在理杏人上看到的数据 股息率是5.2%

这个估值真的算贵吗?

0

@亏钱概率90

之前看过一篇研报,日本失去的三十年里红利类指数也是涨的

我也考虑长期持有515100。159307规模太小。真的有这么悲观吗?

当然,最终可能做成网格了。但这个网格跌多了真敢补,而股票或有些基金跌多了可能会考虑割。

分批建仓比较合适。

不过我目前极度悲观。想等跌的与1月份那样的乖离率的时候再买。而且到时点位应该比1月还要低。否则,买了又难受。 目前有点观察仓。

之前看过一篇研报,日本失去的三十年里红利类指数也是涨的

0

@freesinger

红利低波100指数目前PE为6.48倍,十年分位点为37.05%;PB为0.66倍,十年分位点为23.4%倍;股息率为6.09%,十年分位点为97.21%。这个估值真的算贵吗?不便宜。红利指数应该三年前买。现在进去晚了,很鸡肋。

0

@小虾米007

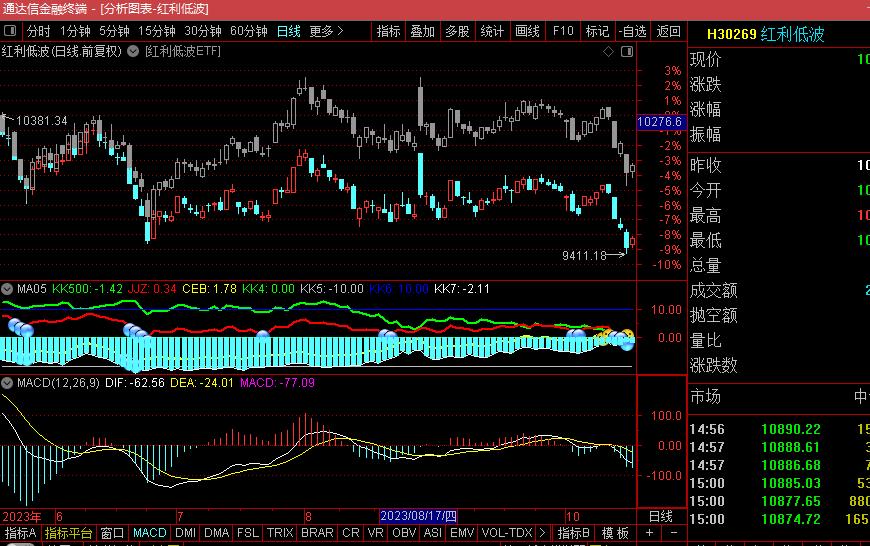

不是大佬。只是红利低波你可以看看,最近10年,基本上6-7月都是相对沪深300负收益的。你这个是红利低波指数吧?每年6-7月是分红高峰,指数分红会下跌,但是基金不会下跌,因此需要比较红利低波全收益指数,全收益指数分红会计入,看全收益指数这种月历效应好像不明显

0

@windskyss

标普或者纳指要等回调才入,像英伟达市盈率都70了,黄金感觉很难再下去了,现在世界逻辑变了,这么乱,两个主要大国货币都超发,而且超发货币还要继续下去才行,现在美债收益率高位金价都跌不下去,还有红利etf其实也在高位,红利股息率年化5%左右,这些公司基本上没什么成长属性,这几年年化都过10%了,主要都是利率下行以及风险偏好降低带来的额外涨幅,不过现在这情况利率上行和风险偏好上升都很难,特别是利率上行所以一通分析之后该买啥呢?

0

理想已实现

- 机械小网格,非预期波动

- 机械小网格,非预期波动

我还有个疑问,

为什么几乎所有的红利类指数在2020年走的乱七八糟的向上?

而不是像之前一样跟HS300/上证指数的涨跌节奏一致?

我看了三个时间大于十年的,

510880红利ETF,

000922 中证红利指数,

红利低波指数

是什么原因???

为什么几乎所有的红利类指数在2020年走的乱七八糟的向上?

而不是像之前一样跟HS300/上证指数的涨跌节奏一致?

我看了三个时间大于十年的,

510880红利ETF,

000922 中证红利指数,

红利低波指数

是什么原因???

0

@子轩的Daddy

这个估值真的算贵吗?

现在红利指数贵了。红利低波100指数目前PE为6.48倍,十年分位点为37.05%;PB为0.66倍,十年分位点为23.4%倍;股息率为6.09%,十年分位点为97.21%。

这个估值真的算贵吗?

0

@tony6759

今年其实中证红利、红利低波、上证红利其实跑得都比红利低波100好,但我感觉主要是因为今年行情比较极致,涨幅都集中在大票上,红利低波100相对分散小票会多一些,所以拖了后腿。但这恰恰是上车的机会,长期看大票行情可能会回归,小票可能会跟上,持仓分散的红利低波100长期收益应该也不会差,所以我选的是这个。

大佬,你的看法呢?

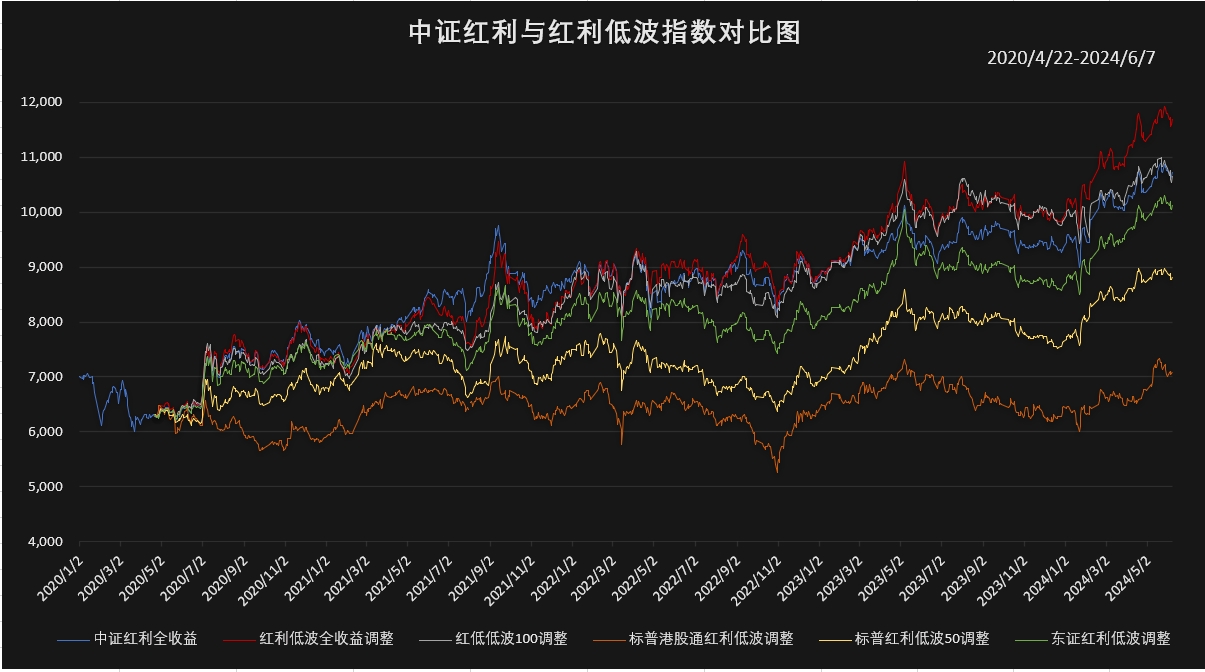

公开资料,自己算的,excel就可以好的,谢谢,所以最后的结论是买哪个呢?

都是以中证红利为基准

第一张图以各个指数公布日为准

第二张图统一以5个指数最晚发布日为准

不论那张图,结论应该一样的

今年其实中证红利、红利低波、上证红利其实跑得都比红利低波100好,但我感觉主要是因为今年行情比较极致,涨幅都集中在大票上,红利低波100相对分散小票会多一些,所以拖了后腿。但这恰恰是上车的机会,长期看大票行情可能会回归,小票可能会跟上,持仓分散的红利低波100长期收益应该也不会差,所以我选的是这个。

大佬,你的看法呢?

0

@圣雄阿郞

不用等分红潮 ,基金公司是长期持有的不会扣税,我去年就开始着重研究这支基金,对这支基金非常熟悉 ,并且已持有一年,这是红利低波类最优秀的一支,当然还有一支指数更好,可惜没有基金跟踪,就是中证800红利低波,比这个好。基金公司持股分红是要缴税的,持有1年以上免税只针对自然人股东

几乎所有的红利低波类基金我全部研究了一个遍 ,最后决定买这支的,这支基金自带高抛低吸因子。

0

@圣雄阿郞

不用等分红潮 ,基金公司是长期持有的不会扣税,我去年就开始着重研究这支基金,对这支基金非常熟悉 ,并且已持有一年,这是红利低波类最优秀的一支,当然还有一支指数更好,可惜没有基金跟踪,就是中证800红利低波,比这个好。是的,我也是研究了所有的红利类基金之后,觉得目前也就这只最适合下手。

几乎所有的红利低波类基金我全部研究了一个遍 ,最后决定买这支的,这支基金自带高抛低吸因子。

0

@dingo49

自己搞个红利低波策略,这个我其实试过,难点其实是调仓的时候能否做到无脑根据规则调仓,特别是有些亏损的要调出去。不要低估了这个难度,很多好策略最后无法取得好的收益,都是因为坚持不下去

争取每年跑赢红利低波ETF几个点,

每个月调仓一次即可,

又可以昨市值打新,

还可以过过手瘾。。。

0

@圣雄阿郞

我最看中的中证800红利低波,是今年5月份才推出的指数,仔细琢磨了它的选样方法和历史收益,其选样方法大致和红利低波100类似,股息率支付大于0而小于1,而不是红利低波100的大于0 没有小于1,这样就可以避开钛钢不锈,这类清仓似分红,然后第2第3年无红可分的股票,调仓一年两次,符合国际指数调仓标准,对比红利低波100的一年4次更能节约调仓成本,每季度调仓并不会带来额外的阿尔法收益,其选用范围是中证...中证800红利低波刚推出,华证龙头红利只有两只迷你基跟踪,规模都只有一两千万的样子,所以这两个都没有投资的实际可能性

0

理想已实现

- 机械小网格,非预期波动

- 机械小网格,非预期波动

@理想已实现

华泰柏瑞中证红利低波ETF(512890)找到个分析https://xueqiu.com/8234649544/286941274

景顺长城红利低波动100ETF(515100)

都是红利低波,为什么持仓差异这么大?

1

赞同来自: gaokui16816888

@freesinger

都是以中证红利为基准

第一张图以各个指数公布日为准

第二张图统一以5个指数最晚发布日为准

不论那张图,结论应该一样的

谢谢大佬,目前还正在挖掘中,你这个图是从哪里来的?公开资料,自己算的,excel就可以

都是以中证红利为基准

第一张图以各个指数公布日为准

第二张图统一以5个指数最晚发布日为准

不论那张图,结论应该一样的

0

@freesinger

是的,长期持有肯定是费率越低越好,目前还有另外一个平替,159307,这个管理费0.15%,托管费0.05%,合计0.20%每年,但这个是今年刚成立的新基金,规模也只有两个多亿,可以再观察一下不错,费用很低!

0

@potti

四大行都开启一年两次分红的模式了,招商大概率明年也会跟上,长持几支银行股感觉更好;假如银行股都不行了的话,其它那啥啥股也基本没戏是的,新主席上台和国九条发布之后,分红提高应该是大的趋势,而且国九条十年发布一次,这个趋势应该具备较长可持续性

0

@freesinger

标普和黄金现在都是历史高位,标普市盈率27倍,市净率4.87倍,股息率1.28%,估值相比境内都高不少,真的下不去手,万一下跌跌幅真的很难说标普或者纳指要等回调才入,像英伟达市盈率都70了,黄金感觉很难再下去了,现在世界逻辑变了,这么乱,两个主要大国货币都超发,而且超发货币还要继续下去才行,现在美债收益率高位金价都跌不下去,还有红利etf其实也在高位,红利股息率年化5%左右,这些公司基本上没什么成长属性,这几年年化都过10%了,主要都是利率下行以及风险偏好降低带来的额外涨幅,不过现在这情况利率上行和风险偏好上升都很难,特别是利率上行

1

赞同来自: 时行的奇幻漂流

@freesinger

请教大佬,分红潮对于这个基金的影响?为什么要等分红潮过去之后再买?之前没有考虑过这个问题不是大佬。只是红利低波你可以看看,最近10年,基本上6-7月都是相对沪深300负收益的。

0

@dingo49

很好的选择~~~是的,最大的障碍就是怕拿不住,我的计划是买完之后删软件。定期再平衡其实也不容易,比如现在的纳指和黄金都处于历史高点,买完之后真的睡不着觉

最大的困难是要耐得住寂寞;

最大的敌人是手痒…

也可以考虑多品种配置,比如纳指ETF、国债、黄金等,定期再平衡。

3

赞同来自: fayer86419 、wangyang661 、zoetina52

@magelfly

我们债务规模太大,降息是必然,所以说,红利的股息还是可以的。长期持有耐住寂寞,年化10%可行。嗯,再平衡是个好策略,不过具体品种选择以及到怎么再平衡也是很操心。很多人觉得再平衡简单,但是实际执行的时候会发现某个品种一直下跌,根据再平衡策略是要一直给它加仓,加到后面不一定能坚定执行;而另外一些品种一直上涨,根据再平衡策略是每次平衡要减仓,但是减仓完之后却发现人家一直还是涨,也是很容易后悔。我也担心自己坚持不下去,现在就想选个品种能长期持有下去。

如果年度再平衡的话可以搞一揽子。

粤高速、宁沪高速,四大行,红利低波,纳指和标普,黄金。

2

@来考试的

历史经验告诉我们,拥挤的赛道没有好结果红利这个赛道目前平心而论其实不算拥挤,最大的几个基金510880华泰柏瑞红利ETF规模大概180亿,515100景顺长城中证红利低波动100ETF规模75亿,512890华泰柏瑞红利低波动ETF规模88亿,515180易方达中证红利ETF规模64亿,最大的这4个加起来大概400亿。当年白马股火的时候,张坤一个人的管理规模就超过了1000亿,而且持仓高度集中在前十大股票里,而现在红利类其实持仓普遍分散很多。

0

@windskyss

国内资产也就红利能看了,准备找个时机,国内红利,标普,黄金各持三分之一配置标普和黄金现在都是历史高位,标普市盈率27倍,市净率4.87倍,股息率1.28%,估值相比境内都高不少,真的下不去手,万一下跌跌幅真的很难说

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号