我的持仓惯性这几年都是集中在小的波动性上,自然被精准打击。权益持仓主要就是可转债,转债目前是我权益主要赛道,甚至没有之一。最近转债的腥风血雨大家也都知道,明显转债这个赛道没处在友好阶段。转债作为我唯一的权益投资主赛道是否应该调整这个问题,困惑我不是一天两天了,其实从去年发生实质性违约和转债强赎等新规执行以来,转债特性由下有保底,向上无限。变成了下无保底,向上有限的根本性改变。我就清晰的意识到存在这个问题,但一直困惑,未曾改变。我想很多朋友也应该有和我一样的困惑。最近我逐步清晰了这个困惑,所以分享一下,大家一起讨论。

关键词“跨界”

前几天看了一个新闻,证监会处罚一个案件,就是老鼠仓,内幕交易。但有趣的是涉案账户最后的交易是大幅亏损的。账户都是公司董事长亲属,买卖自家公司股票,基本默认为老板利用信息优势炒作自己股票。除了违法性质之外,为啥还亏了呢?核心的原因我认为就是跨界了。一个领域的专家,到一个新的领域其实是小白。即便你有确定性的信息优势,但在投资领域你是跨界小白。这让我想起繁花时代我身边听说的真事,一位上市公司董事长为讨好一位副省长,告诉其消息,让副省长损失惨重,成了接盘侠。

我十几年前还做着企业家梦的时候,认识了很多行业的小老板吧,非常多的人都遇到了原有行业大不如前,想要拓展新方向的困惑。我也是其中之一,这些人已经属于在原有领域算取得成功的人,自我认为也具有一点能力,人脉,经验。包括我在内,搞二次创业的人,95%都以失败告终。最大的原因其实就是在一个存量市场跨界,老手都苟延残喘,新手自然毫无生存机会。这里我都是泛指普通的大多数,任何时候都有能力强的,幸运的,掌握超强资源的人。

跨界小白就没机会生存吗?需要一个前提,就是增量市场。做生意,就是要行业景气周期,行业内的企业都赚钱,新手小白也能进入赚钱的正循环,从而不断积累经验,成为老手。转债对我来说,也算是赶上了一个增量市场过程,让我从新手变成老手。

权益投资除了转债,其他赛道我实践下来,结合自己的能力和性格,还没实验出来稳定盈利的赛道。这也是我明知转债市场整体环境越来越难,我却主动困在其中,因为我没能力和信心跨界。像极了以前做生意时,原有生意眼见的越来越差,但主动出击跨界拓展,死得更惨。所以只能守,采取守势龟缩在能力圈内,等机会。

如上周就踩雷雪榕转债,目前阶段有点防不胜防的感觉了。同时,在公司户里当废纸买的免费看涨期权-湖广转债来了把波动,都属于意料之外,只是仓位有所不同,转债整体一直以来还是盈利的。对于我来说,转债超出平均收益的超额还是敢于预期的,最主要的是,转债犯低级错误的概率低,这是我最看重的。因为我在别处真的就是总犯低级错误。

红利股明显处在增量市场中,但整个A股市场是存量博弈阶段。一家人只有一条裤子,现在红利股穿裤子出门了,啥时候回家换裤子,对于跨界小白真的太难预估了。

A股已经十年没有全面牛市了,没有广泛的赚钱效应,就不能吸引民众成为新股民,一句调侃的话挺好玩,20-30岁的没人炒股,30-40岁的股民没见过牛市,40岁以上的都套牢着呢。

最后总结,思考了一圈,原地未动,只是不纠结了。往好了说,坚守能力圈。往差了说,给不思进取找理由。奔五的年纪,的确有些得过且过。

存量内卷的时代,躺平成为一种时尚,玩的也是性价比呀!

赞同来自: 二零20大吉大利 、gaokui16816888 、hippohippo 、kolanta

看了大家的回答,我明白了集思录这个平台的高度,跟各类股吧没啥区别。11月8日,一位朋友的点赞,导致系统又把我推到了这篇帖子

大概是2021、2022年,我刚接触可转债,那个时候,遍地70以下的标的,鬼故事满天飞,然后一年多不到两年的时间,利用摊大饼策略,我赚了50%以上。

等到了2023年,标的的价格普遍偏高,我就不退出不再参与。

现在情绪错杀带来的黄金机会,大部分集思录er居然要割肉跑路。。。

这难道不是典型的“追涨杀跌”的亏钱手段?

时隔四个半月,我赚到了30%的利润

不知道看到我6月20日的回复的朋友,有几人真正去实践,赚到了这笔黄金坑的钱

赞同来自: fionafiona

看了大家的回答,我明白了集思录这个平台的高度,跟各类股吧没啥区别。大概是2021、2022年,我刚接触可转债,那个时候,遍地70以下的标的,鬼故事满天飞,然后一年多不到两年的时间,利用摊大饼策略,我赚了50%以上。等到了2023年,标的的价格普遍偏高,我就不退出不再参与。现在情绪错杀带来的黄金机会,大部分集思录er居然要割肉跑路。。。这难道不是典型的“追涨杀跌”的亏钱手段?每次市场稍微波动,不管是得瑟还是叫苦,排在前面的新帖作者大部分都是新人……一个论坛没有门槛就必然是这样的。一般来说老油条要么自己有专属贴子继续写自己的看法,要么默默寻找机会,一般都比较理智,哪有空写情绪贴。

solino - 每一把剃刀都自有其哲学

现在的转债市场是定价逻辑变了,所以并不存在大面积的偏差,低价转债疯狂杀跌有其内在的逻辑,去年的洪涛海印,如果到期时间是今年,估计也就违约了。但情绪带动的错杀也是显而易见的,有时理解非理性行为,对立想想双高转债也有人参与,现在低价转债无脑杀跌也是具有群体性特性,可以理解。我一样胆小,只留了少数火种。

现在是高手和强者的幸福时刻,对我这样弱者逻辑的人,只能依靠常识做一些防守性的博弈了。

仓位轻心态就平了,偶尔火中取栗接点赛道债,就当群体性杀跌错杀的。

现在是大坑,接下来几天大概率还要继续挖坑。转债还是转债,但人心变了。等风和日丽的时候,一切还会照旧,只是时间问题,慢慢等吧。

赞同来自: lixinfeng02

纯好奇,话看似有理实则不敢认同转债大部分人是摊大饼,深研公司几乎是不大可能的,如果有深度研究的精力的话,在发转债的公司和不发转债的公司(明面上达到可以发转债条件的好公司)中选好标的出来,不发转债的那些好公司胜率可能更好一些(因为不需要融资就可以发展好,当然这是浅显的理解,不是绝对的)。

暴雷转债不就是因为爆雷股吗,难到是转债爆雷引起股票爆雷?谈跌幅,难道爆雷正股比转债跌得少?正正相反了。

既然懂得选不爆雷的好股票,为什么不能用这方法选不爆雷的股票的好转债,虽然转债行情大不如前,但转债佣金低、没有交易规费、T+0、可以下修转股赎回,这些都是优于股票而客观存在的,这不能否认吧

但现实是大部分人选转债根本不看正股,纯看转债数据投机,什么双低、低价、高收益...

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

赞同来自: 世界交通图 、流云涛声 、明园 、lixinfeng02 、treenewbee 、 、 、 、 、更多 »

转债都是中小盘公司,现今收缩期屠戮坑杀的就是此类公司;

经营困难,收不到账,卖不出货,前几年高溢价收购的资产更加速衰败,

银行更是雨中抽伞,难上难,转债除了下修外没有他法;

是真得没钱了;

咱们除了抽身冷眼想看,就不必捡便宜冒冒然闯入火场,要命的,基本都是呛死的,没几个烧死的,来不及痛已经挂了;

赞同来自: tomxiaoyu 、胶管 、丢失的十年 、乐蜀人 、双城故事 、 、 、 、更多 »

以为不选低于100的转债就能避开雷了嘛,就算全部选110以上的,非ST的,哪些个发转债的公司,前些年上市那么多,谁知道他们背后的正股是鬼还是人,如果要判别他们是人还是鬼,那还不如去选股票了,股票只要认真选,不大可能选到跌幅成那样的暴雷转债。纯好奇,话看似有理实则不敢认同

暴雷转债不就是因为爆雷股吗,难到是转债爆雷引起股票爆雷?谈跌幅,难道爆雷正股比转债跌得少?正正相反了。

既然懂得选不爆雷的好股票,为什么不能用这方法选不爆雷的股票的好转债,虽然转债行情大不如前,但转债佣金低、没有交易规费、T+0、可以下修转股赎回,这些都是优于股票而客观存在的,这不能否认吧

但现实是大部分人选转债根本不看正股,纯看转债数据投机,什么双低、低价、高收益,特别是低价、高收益,料子好市场能长期给低价?能长期给高收益?话虽不好听,但多少小白还以为低价低风险,高收益就是好,唉。

注:我只有小部分转债,股票是大头

赞同来自: happysam2018 、我想吃蛇羹

你们还真能坚持,我两年前就不干转债了。骆驼1978兄也离开了。不知还有哪几位大佬离开了可转债这条战线?

现在只做一个品种,股指期货,当天见效果,行不行当天都了结掉,每年有几百次验证策略的机会,人感觉轻松了很多。

可转债的逻辑变了,再也不是以前那只“不死鸟”!

易尔奇 - 安待久 渐息散

赞同来自: 一思难过 、zdtzdt 、freech 、明园 、happysam2018 、 、 、 、 、 、更多 »

周末扫描了一下转债持仓,把心里觉着有一点点担心的都挑了出来,今天上午都减仓了。为什么这么做,不看好转债目前的估值吗?还真不是慢思考,系统二很理智的分析,目前只是情绪杀,很多都是多杀多,自己吓唬自己造成的。我为什么也要加入这种情绪杀,因为我的快思考系统一,遇到负面情绪影响的时候,我本能的就会受到牵引,我难受,所以我想明白了,如果有担心的标的下跌了,我也会跟着减仓。索性就先调整好仓位和情绪。我想这也...我和你正好相反。

不知所措的时候,

我问自己怕不怕?

不怕就撤怕就上!

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: 江左霉郎 、eating 、丢失的十年 、那些杜鹃花 、独孤小强 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

慢思考,系统二很理智的分析,目前只是情绪杀,很多都是多杀多,自己吓唬自己造成的。我为什么也要加入这种情绪杀,因为我的快思考系统一,遇到负面情绪影响的时候,我本能的就会受到牵引,我难受,所以我想明白了,如果有担心的标的下跌了,我也会跟着减仓。索性就先调整好仓位和情绪。我想这也是我权益一直做不好的一个主要原因,就是下跌后负面因素和情绪暴漏在表面的时候,我就如同胆小的人听鬼故事,明知道是瞎编的,但也害怕一样。我从不听鬼故事,因为真会瞎琢磨。

理智的分析,今年转债发行量少,到期多,至少应该是一个平衡市场,另外假的真不了,熬过这一段,情绪平稳,肯定会回归,应该有很多错杀的机会,但这样的机会,还真需要强者思维的人能行,判断准,相信自己的判断。今年转债会给强者一个很好的机会。

flushz - 新手,非价投

赞同来自: 投资旗舰 、塔塔桔 、suijimanbu 、明园 、happysam2018 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

虽然夹头在集思录甚至雪球好像都是个贬义词。但是我还是想说,波动不是风险这句话,只对夹头适用。对其他类型的投资者,波动都是风险,这是无解的。波动是超额利润的来源,没有之一,怎么是风险呢?

当然,过于大的波,超过了个人可驾驭的能力,就变成亏损的来源了。

所以,投资第一课就是,重新认识自己。

钟爱一玉

- 所谓常识,是平常人没有的知识。

- 所谓常识,是平常人没有的知识。

赞同来自: jianan 、happysam2018 、贝叶斯主义者 、YmoKing

LeeKrol

- 坚守转债不动摇!

- 坚守转债不动摇!

赞同来自: xiuzhenxw 、happysam2018 、尹申 、kolanta

有时候以为自己有选择,其实没有选择

赞同来自: ziyubufen 、happysam2018 、佛系1212121

即使是保底的,由于利率低,靠利率肯定不行。

由于是T+0,往往波动也比较小。

我能想到的投资方法是,找波动大的,看着正股做,找确定性的T+0机会。

但也是高抛比较有确定性,降低成本比较容易。但通过日内T+0赚钱还是有难度。

沪深300从2021年初跌到现在,创业板指从2022年初跌到现在,结果中证2000在2022年虚晃一枪,摇摇晃晃硬是摇到2024年初才开始大跌,一跌就是-40%的断头铡,要是早点跌,不至于这么狠。现在反弹一下又要慢慢悠悠开始跌,唉……就看谁能熬了

赞同来自: xiuzhenxw 、wensaiming 、丢失的十年 、那些杜鹃花 、suijimanbu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: wangwzh1026 、weileanjs 、suijimanbu 、jsfq 、happysam2018 、 、 、 、 、 、 、 、 、更多 »

持有山鹰、首华、雪榕,连续遭受暴击。痛定思痛,决定继续持有观望。持有首华,帝欧,雪榕本来挣钱了,结果爆雷第二天跑了,小亏还行。

继续坚持,虽然现在的行情很不友好,但是不相信会大量退市。

赞同来自: happysam2018 、落入凡间

问一个问题:踩雷的转债相比对应的正股如何?投资者A,花1万买了10元的股票1000股,股票退市跌到2毛,卖掉拿回200

投资者B,花1万买了100元的转债,100股(10张),退市2元,也收回200

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: happysam2018 、solino

买多了不慌,说到点子上了。原本可转债就算经常有破位下跌,但心里不慌,大不了,多买些品种。去年其实还好,今年以来经济复苏被证伪,民企经营情况普遍不佳,新国九条以后退市加速。原本那些赖在大A还有奔头的垃圾股也不装了,一副死给你看的样子。这种局面下买多了品种不合适,总有几个暴雷的找上你,单个品种买多了更不合适,看上去没啥问题的突然来个黑天鹅更糟。今年一直在缩减可转债,原本打算逐步撤离的,最近加速砍仓。...说的句句在我心坎里

solino - 每一把剃刀都自有其哲学

赞同来自: xiuzhenxw 、江左霉郎 、丢失的十年 、jsfq 、kolanta 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

问题是所有的类别我其实都实践过很多年,而且一直都是有持仓和实践的。但能稳定盈利且能容纳资金的权益投资目前就是转债,更直白的话就是买多了不慌的目前只有转债。买多了不慌,说到点子上了。

原本可转债就算经常有破位下跌,但心里不慌,大不了,多买些品种。去年其实还好,今年以来经济复苏被证伪,民企经营情况普遍不佳,新国九条以后退市加速。原本那些赖在大A还有奔头的垃圾股也不装了,一副死给你看的样子。这种局面下买多了品种不合适,总有几个暴雷的找上你,单个品种买多了更不合适,看上去没啥问题的突然来个黑天鹅更糟。今年一直在缩减可转债,原本打算逐步撤离的,最近加速砍仓。当然火种还是要留的,等各种雷爆完出清市场平静以后。

至于股票,10多年前是主战场,起步于2006-07大牛市后来也经历过2015年杠杆牛。得益于保守性格见好就收的朴素常识,也得益于懵懵懂懂相信巴氏价值投资理念,坚持50-50原则,在那个红利多多的年代虽然与封基擦肩而过也算如鱼得水。最近7-8年转行低风险方向,自觉还不错,但真正的原因还是楼主说的赶上了A类和可转债的“增量”时代。眼下A类不再,转债也难,反而是股票(门票)峰回路转。2021年以后主要盈利居然是靠门票。因为是门票仓位只有1成,心态把控极好,从不最终杀跌,2021年以前保持稳健,最近几年赶上了中特古和红利股风口。但即使盈利再好,仓位一直没超过2成,靠此消彼长仓位被动上涨,加上一些指数类权益仓位控制在3成以内。今年错失过几次大幅加仓的机会,归根结底,在这个赛道上荒废日久,没法做到“买多了不慌”。股票毕竟是投资最底层的资产,学好人做好人买好股或许也是一个出路,慢慢把控仓位吧,某一天或许能做到买多了不慌。

赞同来自: 丢失的十年 、kolanta 、aiplus 、happysam2018 、hanbing0356 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: happysam2018 、mikerose 、微微妈妈

发几句感慨:1、实际大家都是看天吃饭,投资也是这样,大环境不好,所以大多数人不赚钱。2、一切皆周期,增量不可持续,同时缩量也不可能持续,只是周期有多长,能不能过得去,还是很考验人的认知和定力。3、目前大家都等着老美降息,老美真的降息了,国内会变成增量周期吗?缩量周期中的下跌的还能回来吗?不会的,除非能像老美一样无惧负债,化债阶段,做正确得事,后续还会有更多的刺激手段

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: xiuzhenxw 、江左霉郎 、happus 、lixinfeng02 、suijimanbu 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

假设像分级基金一样,哪天国家取消新的可转债审批,楼主如何应对?问题是所有的类别我其实都实践过很多年,而且一直都是有持仓和实践的。但能稳定盈利且能容纳资金的权益投资目前就是转债,更直白的话就是买多了不慌的目前只有转债。

一点浅见,投资应该不断尝试新的标的,股票、打新、etf、可转债、国债、期货、期权等等,才能东方不亮西方亮。

当然,试错会有成本,但控制在可接受的范围内,是值得的。

初入股市,我的能力局限在买所谓明星基金经理的产品。事后想想,这帮人只是蒙对了赛道,一跃而起,然后像流星一样迅速划过。

后来,尝试过a股打新,港股打新,可转债,etf轮动,高...

打新交朋友

- 孙子的先胜;老子的不争

- 孙子的先胜;老子的不争

赞同来自: kolanta 、happysam2018 、老等76 、zfengzheng 、猪尾巴草77 、 、 、更多 »

感谢打新大佬,思考很透彻,逻辑很清晰,任何领域,转型和进化的代价都很大。这个阶段的收益主要还是套利策略贡献的,但转债这个阶段整体也应该是不亏的,因为重仓的湖广和亚泰有波动机会。踩雷的仓位不多,其他持仓随市场中规中矩下跌,但目前转债市场呈现的风声鹤唳的窘况,怕的是有重仓的遇到黑天鹅,在经济下滑周期,上市公司看做一个人,人想活,他就会想尽办法解决转债的事,但人要是不想活了,那还管啥转债的事呀。目前的形势有点让人走投无路的感觉,博汇事件这周末抖音上大肆发酵,不知后面如何。

但我感觉你的建议也许不适用于其他人。比如,你说“我的持仓惯性这几年都是集中在小的波动性上,自然被精准打击。权益持仓主要就是可转债,转债目前是我权益主要赛道,甚至没有之一。最近转债的腥风血雨大家也都知道,明显转债这个赛道没处在友好阶段。”

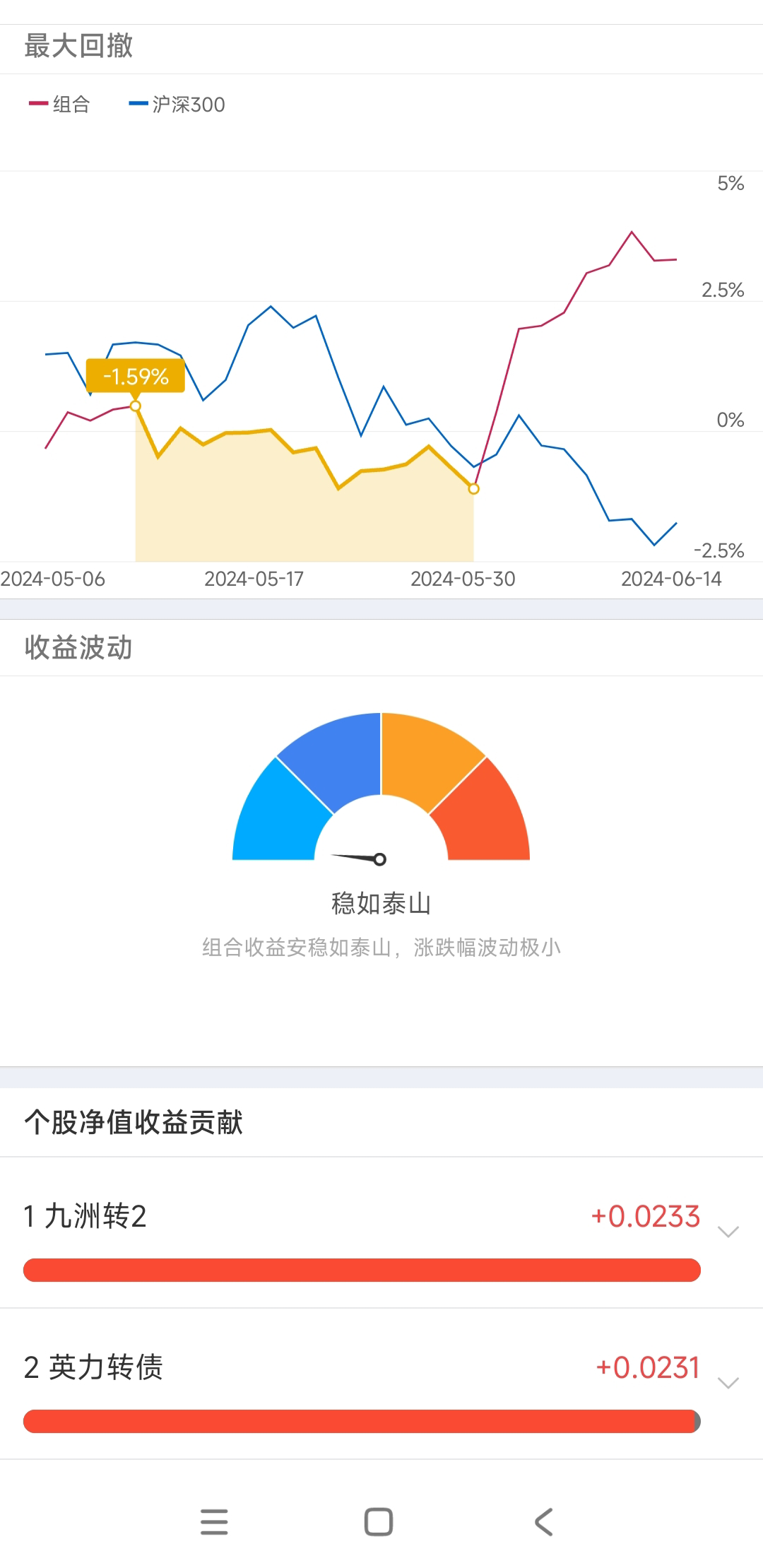

但你的净值数据在这个被精准打击的非友好阶段的表现却是:5.10净值1.0103,6.14...

贝叶斯主义者 - 无我 无相 无常

但我感觉你的建议也许不适用于其他人。比如,你说“我的持仓惯性这几年都是集中在小的波动性上,自然被精准打击。权益持仓主要就是可转债,转债目前是我权益主要赛道,甚至没有之一。最近转债的腥风血雨大家也都知道,明显转债这个赛道没处在友好阶段。”

但你的净值数据在这个被精准打击的非友好阶段的表现却是:5.10净值1.0103,6.14净值1.0341,增长了2.36%。这个业绩代表的能力不用多说了吧:同期wind可转债指数下跌7.45%,wind微盘股指数下跌9.85%,中证2000下跌8.48%,表现最强的上证50和沪深300也是下跌的,更不用说期间很多大跌的个股和转债了。可见,绝大多数人的能力是远远达不到打新大佬的水平的。

所以,作为任何市况下都能在可转债上稳定赚钱的人,你写这篇是不是纯纯就为了安慰我们啊?感觉不妥,如果以后都是这种市况,你还是能稳稳赚钱,但大多数人会亏损惨重。我感觉亏钱的兄弟们还是要兼听则明,想想其他办法...或者打新大佬带带大家

赞同来自: hwyfbfb 、流沙少帅 、ST熊掌 、neverfailor 、plias 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

一点浅见,投资应该不断尝试新的标的,股票、打新、etf、可转债、国债、期货、期权等等,才能东方不亮西方亮。

当然,试错会有成本,但控制在可接受的范围内,是值得的。

初入股市,我的能力局限在买所谓明星基金经理的产品。事后想想,这帮人只是蒙对了赛道,一跃而起,然后像流星一样迅速划过。

后来,尝试过a股打新,港股打新,可转债,etf轮动,高息股策略。

目前,又开始尝试期货。

虽然有赔有赚,但算总账,还是比存银行划算。

这次熊市给我带来的宝贵经验,一是限制仓位,绝不割肉,均衡配置;二是不要认为很低了就抄底,也不要认为很高了就做空。

即使国家队,在市场面前,也只能做个追随者,而没有能力成为预测者。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号