收入、房产、A股、港股,都是同质化的现金流和资产,EPS都来自国内。

22-24年,这些东西的下跌都是垮塌式的,大家都深有体会。

且不说有没有信心,但是单就5月20日至今的上证指数,连5日线都站不上去,每天都在拉稀,体验是极差的,四样东西都在跌,人会非常沮丧。

分散配置些非国内资产,哪怕有一个涨呢,其他跌的就放着,好歹还有一个能每天研究研究,赚点钱,定期还有再平衡的机会。

不然,你是拿腰斩的房子去补腰斩的IM,还是拿膝盖斩的中概去补膝盖斩的医药呢?

标普、纳指、标普医药、石油、黄金这些都是常见资产,先不说。

提一个和国内资产相关性极低的:USDT(以及建立在USDT之上的那些衍生品)。

我觉得根据个人风险偏好,配置10-30%的流动资产到这里是可以考虑的。

据说进入这个市场,卡点很多,但是卡点多了,内卷就少了。

分级A分拆套利,开户很麻烦,要去柜台,要编程序,那时候挺好做,

现在卡点了的,申购场内LOF,可以一键申购6个号了,结果100块的基金每天有几十万人在抢。

没有什么中国人的地方,好赚多了。

先提个稳健的思路(虽然USDT本身不算是完全稳健的资产),USDT的二股八债思路。

八债有理财、打新、对冲套利、分级A,几乎无风险,年化15%不难。

当前有USDE的活期理财,25%。

二股一个方法是用八债的利润慢慢积累,利润换成股,另一个方法是找一些自对冲的资产。

目前有两个挺好的项目:

最终基金看似65%的股的风险,实际股的风险大约是20-25%。

在占比44%的股跌了38%的情况下,回撤只有6%。

几个项目分散着买了,风险较大的木星项目倒霉的话,浮亏5%,很容易就用理财利息就填上了。

这类资产有血本无归的风险,有经验的集友如果不方便回复,可以私信交流。

主贴我只能写到这个程度了,都是道听途说。

22-24年,这些东西的下跌都是垮塌式的,大家都深有体会。

且不说有没有信心,但是单就5月20日至今的上证指数,连5日线都站不上去,每天都在拉稀,体验是极差的,四样东西都在跌,人会非常沮丧。

分散配置些非国内资产,哪怕有一个涨呢,其他跌的就放着,好歹还有一个能每天研究研究,赚点钱,定期还有再平衡的机会。

不然,你是拿腰斩的房子去补腰斩的IM,还是拿膝盖斩的中概去补膝盖斩的医药呢?

标普、纳指、标普医药、石油、黄金这些都是常见资产,先不说。

提一个和国内资产相关性极低的:USDT(以及建立在USDT之上的那些衍生品)。

我觉得根据个人风险偏好,配置10-30%的流动资产到这里是可以考虑的。

据说进入这个市场,卡点很多,但是卡点多了,内卷就少了。

分级A分拆套利,开户很麻烦,要去柜台,要编程序,那时候挺好做,

现在卡点了的,申购场内LOF,可以一键申购6个号了,结果100块的基金每天有几十万人在抢。

没有什么中国人的地方,好赚多了。

先提个稳健的思路(虽然USDT本身不算是完全稳健的资产),USDT的二股八债思路。

八债有理财、打新、对冲套利、分级A,几乎无风险,年化15%不难。

当前有USDE的活期理财,25%。

二股一个方法是用八债的利润慢慢积累,利润换成股,另一个方法是找一些自对冲的资产。

目前有两个挺好的项目:

- Jupiter的JLP:

表面是65%股35%现金,

但由于平台收益来自散户的亏损和各种费用,各种费用又高的离谱,散户又以做多为主。

造成了:

股单边大涨的时候,平台亏损,合计是基金中涨,

股单边大跌的时候,平台盈利,合计是基金小亏,

股无序震荡的时候,平台盈利,合计是基金中赚。

最终基金看似65%的股的风险,实际股的风险大约是20-25%。

在占比44%的股跌了38%的情况下,回撤只有6%。

- apollox的APX:

和上面那个原理几乎一样,只是他的股占比只有12-15%,其余都是现金,风险很小。

最大回撤1-3%。

不过这里的池子比木星那个小很多,可以分散买点。

几个项目分散着买了,风险较大的木星项目倒霉的话,浮亏5%,很容易就用理财利息就填上了。

这类资产有血本无归的风险,有经验的集友如果不方便回复,可以私信交流。

主贴我只能写到这个程度了,都是道听途说。

4

赞同来自: 第一韭菜 、Jifandailu 、smwanyi 、大7终成

2024年9月25日:MUXLP

45%的风险资产,20%大饼,20%二饼。

55%的U。

根据POL占比分配收益,占比在0-20%之间,目前是0。

0:LP池子分70%收益;

10%:LP池子分63%收益;

20%:LP池子分56%收益。

今年前面9个月,收益年化24%,质押目前10%,合计34%。

最大回撤7%左右。

风险低于JLP,高于ALP,

收益低于JLP,高于ALP。

45%的风险资产,20%大饼,20%二饼。

55%的U。

根据POL占比分配收益,占比在0-20%之间,目前是0。

0:LP池子分70%收益;

10%:LP池子分63%收益;

20%:LP池子分56%收益。

今年前面9个月,收益年化24%,质押目前10%,合计34%。

最大回撤7%左右。

风险低于JLP,高于ALP,

收益低于JLP,高于ALP。

9

赞同来自: gaokui16816888 、hjndhr 、nybbyj 、zddd10 、adcj 、 、 、 、更多 »

2024年7月8日:某圈风险收益金字塔

对于集思录er,估计喜欢这种,省心,利息高就锁长,利息低就先买短。

ALP项目。

JLP项目。

总体来说,对一个水平很低的某圈菜鸟,如果是老牌集思路er,

在A股长期玩打新、分级A、LOF套利、基金,

迈过一系列阻挡你的门槛,

这里面可以把常见金融产品的收益*5,回撤基本一样,

只要你不去炒币,很容易赚。

注意:有一把头清零的风险!

注意:有一把头清零的风险!

注意:有一把头清零的风险!

不要炒币!杠杆炒币99%会亏光。

不要炒币!杠杆炒币99%会亏光。

不要炒币!杠杆炒币99%会亏光。

一、无风险(类似于存款、理财):

- USDT理财,3-10%/年。

- USDT打新,存到平台,直接送币,成本为零,到手就卖,0.3-1.5%/次。

二、基本无风险(类似于短期AAA债券)

- 持有现货,同时开仓期货对冲,吃做空的资金费率,牛市时一般10%/年。

缺点:

有时候资金费率是负的,会倒亏,

总收益好像也不如活期理财+打新,

手续费贵,开一次平一次,0.3%就没了。 - 分级A,买入USDE的分级A,到期(一般1-3个月)给固定利息,pendle项目,集思路4月帖子有介绍。

这个刚开始搞,现在年化20%,曾经年化40-60%。

缺点:

USDE,本质上是发行商自己买入现货并同时做空,总归比USDT风险高一点。

对于集思录er,估计喜欢这种,省心,利息高就锁长,利息低就先买短。

三、低风险(类似于10%股票仓位的固收+)

低风险合伙开赌场,币的仓位10-15%,较大回撤1-3%,年化15-40%。ALP项目。

四、中风险(类似于35%股票仓位的基金)

中风险合伙开赌场,币的仓位65%,较大回撤5-10%,年化30-100%。JLP项目。

总体来说,对一个水平很低的某圈菜鸟,如果是老牌集思路er,

在A股长期玩打新、分级A、LOF套利、基金,

迈过一系列阻挡你的门槛,

这里面可以把常见金融产品的收益*5,回撤基本一样,

只要你不去炒币,很容易赚。

注意:有一把头清零的风险!

注意:有一把头清零的风险!

注意:有一把头清零的风险!

不要炒币!杠杆炒币99%会亏光。

不要炒币!杠杆炒币99%会亏光。

不要炒币!杠杆炒币99%会亏光。

4

赞同来自: 塔格奥 、滚雪球2020 、小会砸 、Jifandailu

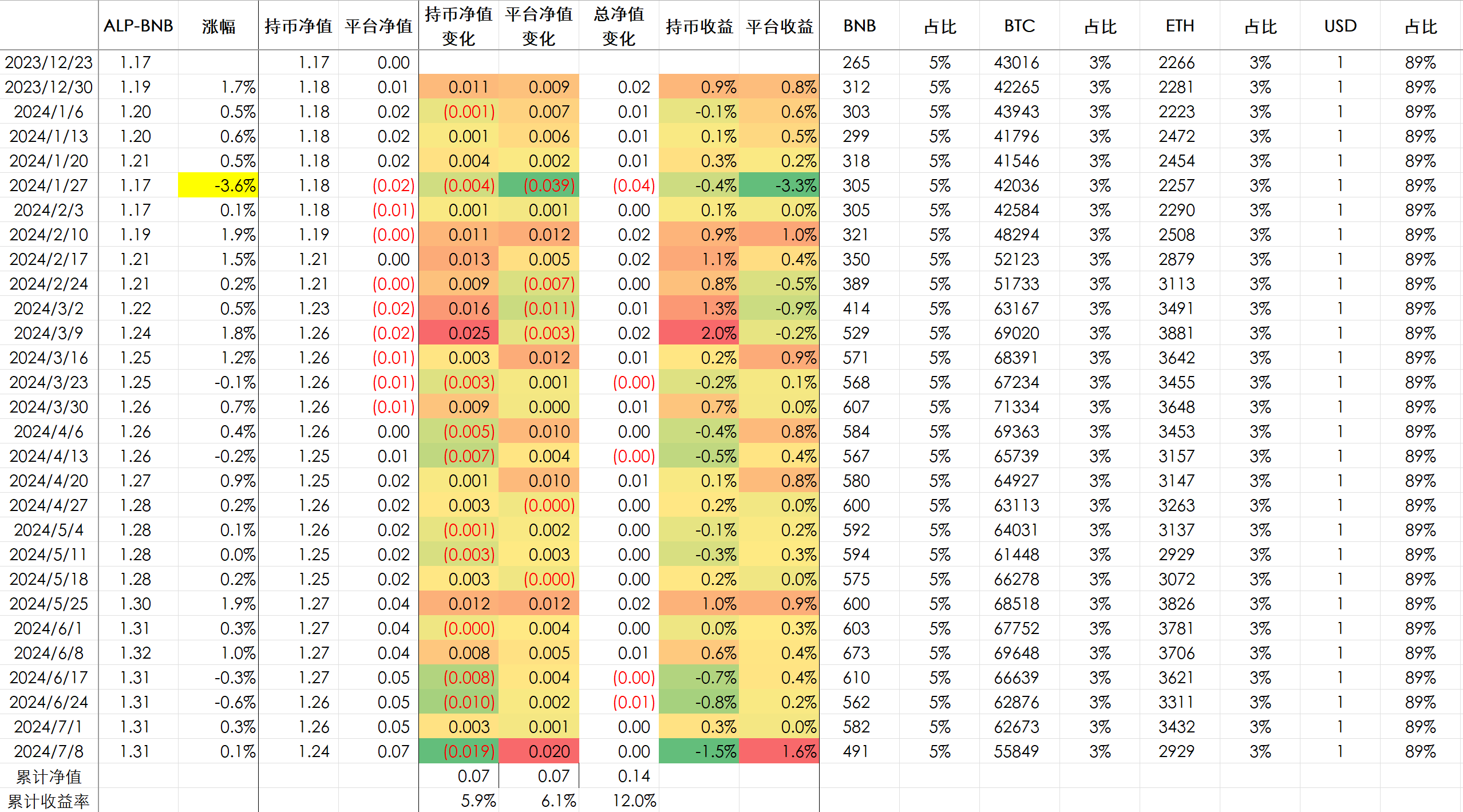

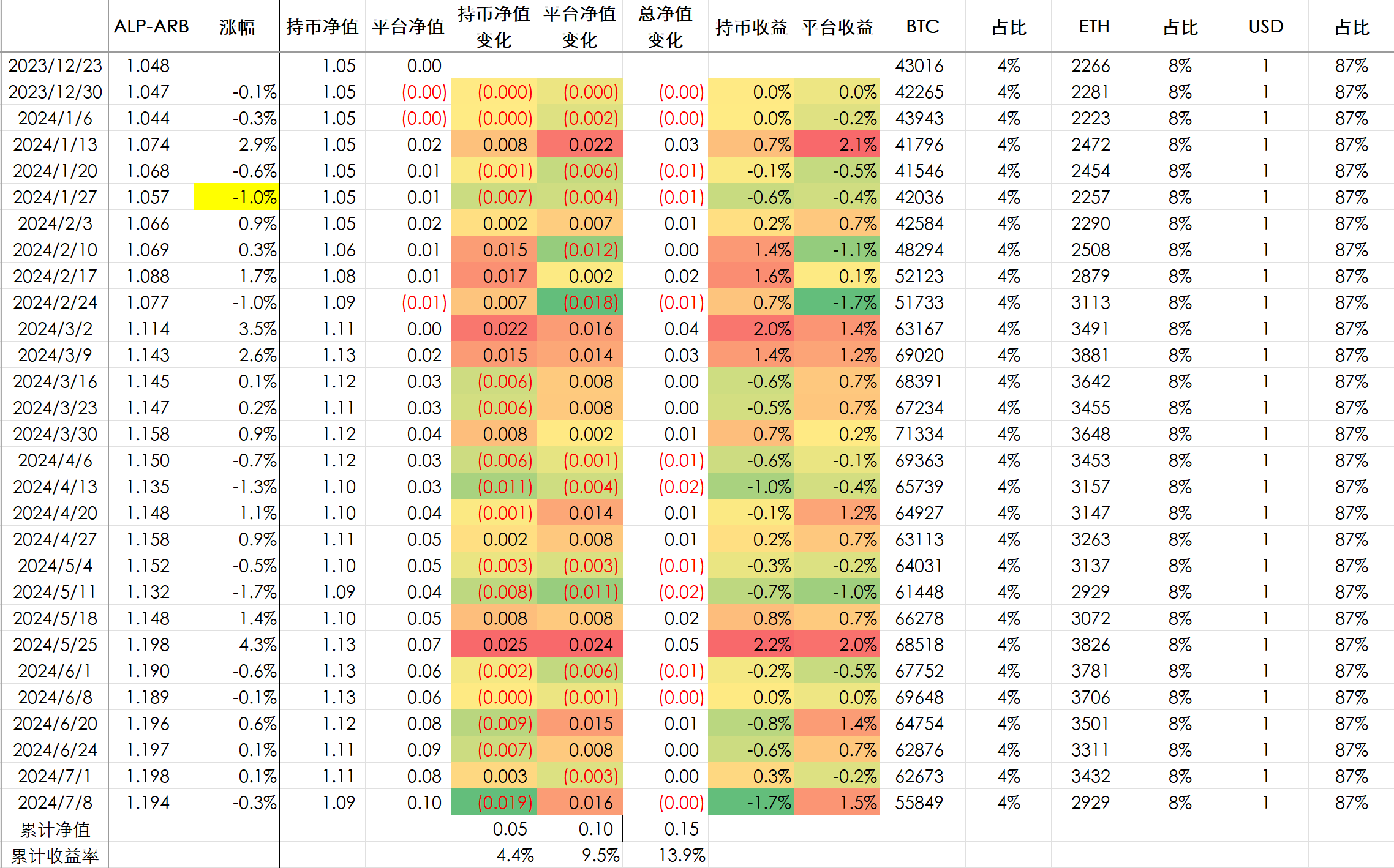

ALP:低风险“合伙开赌场”项目

分BSC和ARB两个链。

BSC的池子是13M,质押送APX,

ARB的池子是2.5M,最近再搞活动,质押送ARB,在大跌前,质押大约有40%年化。

送的币一般隔一阵子领了卖了就行。

简单来说,他是个什么东西呢?相当于一个固收+,偏债性增强基金。

你先把USDT换成一篮子货币,

其中有涨跌风险的币(类似于股票),占比12-15%,

其余都是稳定币(类似于现金)。

你有了这些资产之后,就相当于买了平台的基金,基金净值分为两方面:

1. 持有的资产的净值,就是那12-15%的币,有涨有跌,体现在净值上;

2. 平台和交易的散户对赌,手续费、利息、散户亏的钱,这些收益,拿出70%分给股东,每小时累计,也体现在净值上。

优势(币占比就按12%算):

1. 风险币的占比很低,腰斩了也就损失6%,膝盖斩了也就损失9%;

2. 散户长期是亏钱的,所以如果上上下下,币没怎么动,平台利润增长很快的;

3. 因为散户一般是做多的,

如果单边大涨翻倍了,平台会亏一些,净值会是币的12%加上平台亏的(可能是-6%),赚6%;

如果单边大跌腰斩了,平台会赚不少,净值会是币的-6%加上平台赚的(可能是+4%),亏2%;

如果震荡,币净值不变,平台赚。

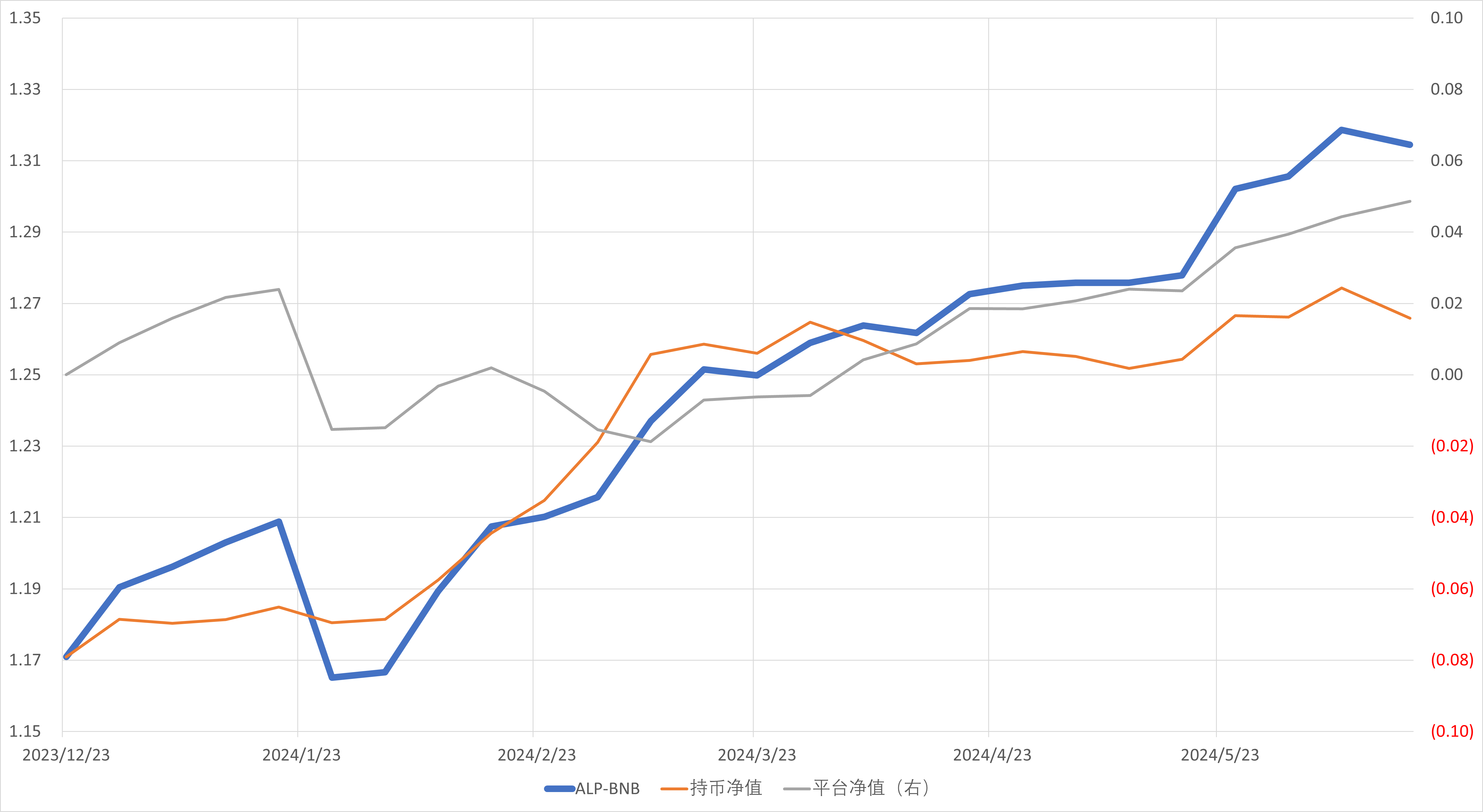

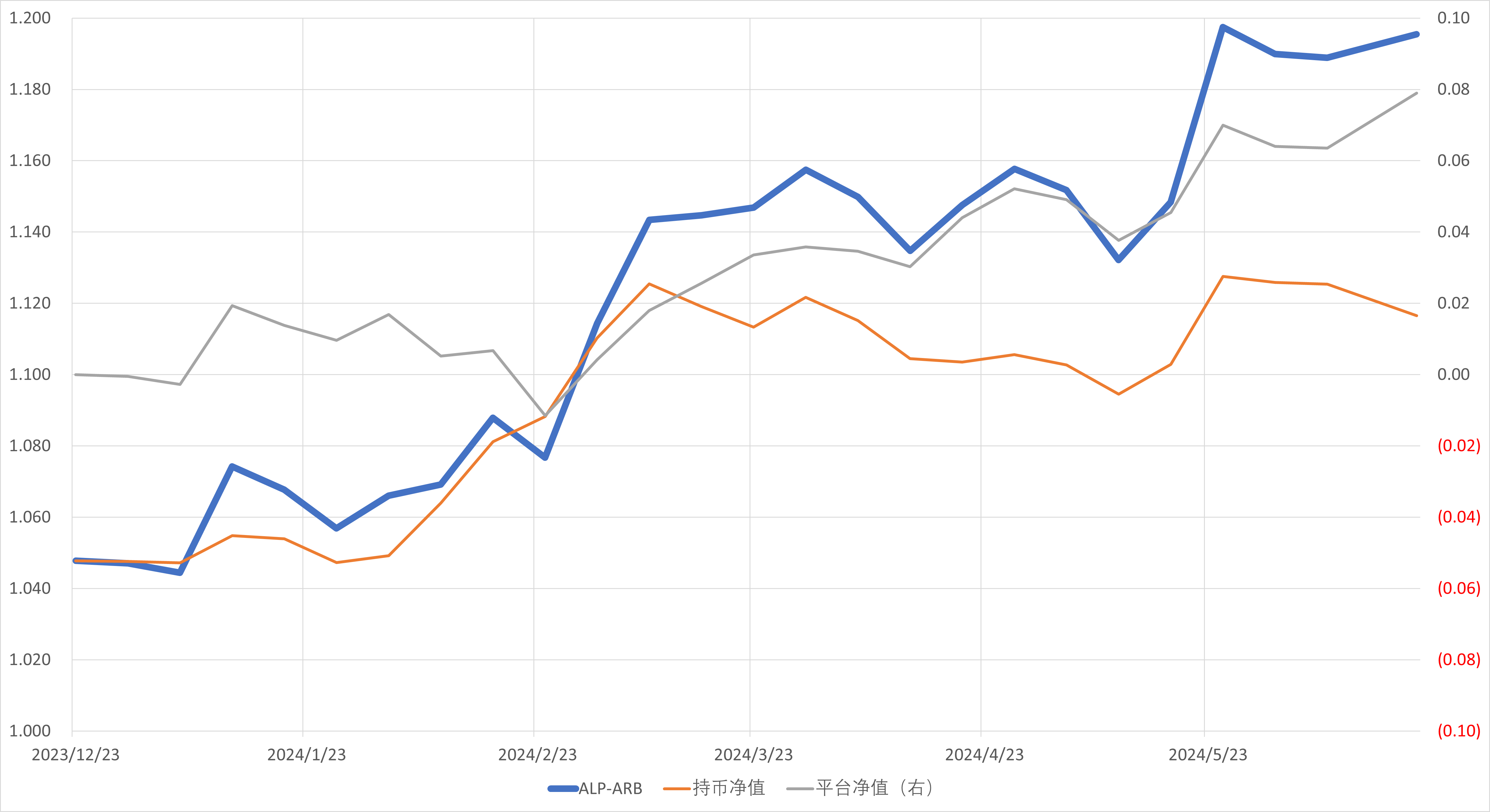

把净值拆分成持币净值和平台净值就可以看到。

BSC链大概是半年多一点,12%,最大周回撤-3.6%,其余周没有超过-1%的。

这里面没有计入质押的收益。

ARB链大概是半年多一点,14%,最大周回撤-1.7%。

这里面没有计入质押的收益。

可以看到,下跌过程中,平台收益很强,上周大跌,但是两个净值都没怎么跌。

BSC链,3月30日持币净值最高,持币净值从1.265跌至1.240,但是总净值从1.26升至了1.31。

ARB链,3月9日持币净值最高 ,持币净值从1.125跌至1.094,但是总净值从1.14升至了1.19。

很明显,随着这几个月进入震荡,平台净值稳步提高。

风险收益,大概是10%股90%债的水平,收益可能在年化15-30%。

风险:

1. 某圈的固有风险;

2. 币大跌的风险,跌20%一般没啥回撤,跌50%估计还是有点回撤的;

3. 平台跑路。

分BSC和ARB两个链。

BSC的池子是13M,质押送APX,

ARB的池子是2.5M,最近再搞活动,质押送ARB,在大跌前,质押大约有40%年化。

送的币一般隔一阵子领了卖了就行。

简单来说,他是个什么东西呢?相当于一个固收+,偏债性增强基金。

你先把USDT换成一篮子货币,

其中有涨跌风险的币(类似于股票),占比12-15%,

其余都是稳定币(类似于现金)。

你有了这些资产之后,就相当于买了平台的基金,基金净值分为两方面:

1. 持有的资产的净值,就是那12-15%的币,有涨有跌,体现在净值上;

2. 平台和交易的散户对赌,手续费、利息、散户亏的钱,这些收益,拿出70%分给股东,每小时累计,也体现在净值上。

优势(币占比就按12%算):

1. 风险币的占比很低,腰斩了也就损失6%,膝盖斩了也就损失9%;

2. 散户长期是亏钱的,所以如果上上下下,币没怎么动,平台利润增长很快的;

3. 因为散户一般是做多的,

如果单边大涨翻倍了,平台会亏一些,净值会是币的12%加上平台亏的(可能是-6%),赚6%;

如果单边大跌腰斩了,平台会赚不少,净值会是币的-6%加上平台赚的(可能是+4%),亏2%;

如果震荡,币净值不变,平台赚。

把净值拆分成持币净值和平台净值就可以看到。

BSC链大概是半年多一点,12%,最大周回撤-3.6%,其余周没有超过-1%的。

这里面没有计入质押的收益。

ARB链大概是半年多一点,14%,最大周回撤-1.7%。

这里面没有计入质押的收益。

可以看到,下跌过程中,平台收益很强,上周大跌,但是两个净值都没怎么跌。

BSC链,3月30日持币净值最高,持币净值从1.265跌至1.240,但是总净值从1.26升至了1.31。

ARB链,3月9日持币净值最高 ,持币净值从1.125跌至1.094,但是总净值从1.14升至了1.19。

很明显,随着这几个月进入震荡,平台净值稳步提高。

风险收益,大概是10%股90%债的水平,收益可能在年化15-30%。

风险:

1. 某圈的固有风险;

2. 币大跌的风险,跌20%一般没啥回撤,跌50%估计还是有点回撤的;

3. 平台跑路。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号