今天竟然低开高走了,早上看盘的时候以为又会是萎靡的一天,没想到下午倒是慢慢走高了些,算是给7月开了个好头吧。

这两天下面这个词很火,因为大A投资者又多了一个新名称,已经从大名“股民基民投资者”,小名“韭菜”进一步升级成消费者了哈哈

购买金融产品的人当然也是可以被称之为消费者的,这话本身么的问题,只是现在的“消费者”太敏感了。消费主打的就是花钱,但是大家做投资可不是为了消费而消费,不说暴富想着资产稳健升值总归不过分。

今天国债的波动比较大,从早上的拉涨到收盘的拉跌,振幅1.4%了。国债最近涨的一直挺好,今天的下跌主要这几天央妈出手做空了。之前在陆家嘴论坛行长就发出过警告,让机构们购买债券也要注意,不要掉入陷阱,避免成为硅谷银行。

不过债券价格走高主要还是因为钱多又没地方去啊,没有更好的投资标的和渠道钱可不就往债券跑了嘛,说到底还是信心缺乏的体现。

.......

关于套利标普信息科技和印度基金还是可以继续的,标普信息科技目前溢价还有7个点,循环套着就行。印度基金还有3个多点的溢价,溢价算不高申不申购都行。

明日利扬、泰瑞转债可进行申购,大家不要错过啦~

1

利扬转债:(正股代码:688135,配债代码:726135)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:5.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

利扬芯片今日收盘价15.72,转股价16.13,转股价值=转债面值/转股价*正股价=100/16.13*15.72=97.46,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率7.2229%,纯债价值简化计算78.9,纯债价值低。

公司简介:

利扬芯片属于电子半导体业,公司系国内首家独立第三方集成电路测试服务上市企业,自成立以来专注于集成电路测试领域,积累了较多的测试平台,通过多年的技术积累,客服服务范围更广,积累了优质的客户资源。

公司成立于2010年,上市时间2020年11月,目前公司市值31.49亿,有息负债率38.31%,当前市盈率PE357.273,市净率PB2.799。

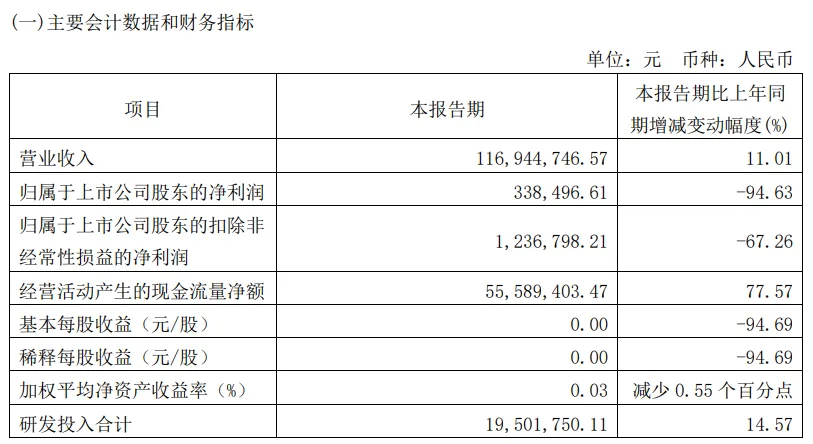

2024年第一季度报告公告:

2024年第一季度公司营业收入同比增长11.01%,归属上市公司股东的净利润同比减少94.63%,净利润减少主要系公司提前布局高端测试产 能,使折旧、摊销、人工、电力、 厂房费用等固定费用及财务费用 较上年同期大幅增加所致。

主要风险:

1、涉及测试业务企业较多,行业竞争压力较大。

2、公司产能利用率较低,盈利有所下降。

3、主要生产设备存在进口依赖且采购集中度高。

4、新增产能资本投入较大,未来债务水平将大幅提升。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率2.61%,结合A+级相似的转债、正股质地等综合因素目前给予26%的溢价率,正常价值预估:97.46*1.26=122。

假设原始股东配售65%,网上按1.82亿计算,顶格申购单账户约中18200/700/1000=0.026签,中签率低,顶格申购。

2

泰瑞转债:(正股代码:603289,配债代码:753289)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:3.378亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

泰瑞机器今日收盘价9.33,转股价8.29,转股价值=转债面值/转股价*正股价=100/8.29*9.33=112.55,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+2+115=120.3,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.7916%,纯债价值简化计算90.84,纯债价值较好。

公司简介:

泰瑞机器属于机械设备业,公司注塑成型设备业务下游应用领域较为广泛,叠加国产替代需求,发展环境总体较好。近年来公司资产负债率保持在较低水平,整体财务结构保持稳健。

公司成立于2006年,上市时间2017年10月,目前公司市值27.46亿,有息负债率20.23%,当前市盈率PE31.627,市净率PB1.934。

2024年第一季度报告公告:

2024年第一季度公司营业收入同比减少11.61%,归属上市公司股东的净利润同比减少26.35%。

主要风险:

1、生产成本中原材料占比较高,成本管控压力较大。

2、公司40%左右的营业收入来源海外,持续面临一定的海外市场需求波动风险和汇率波动风险。

3、应收账款回款期较长以及库存商品占比较高,存在一定的资金占用凤风险。

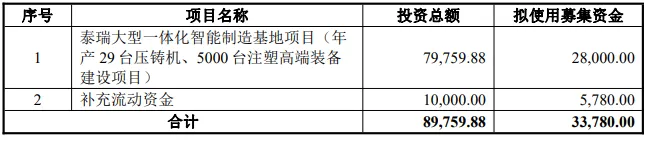

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-11.15%,结合AA-级相似的转债、正股质地等综合因素目前给予15%的溢价率,正常价值预估:112.55*1.15=130,但是流通规模小,1亿出头,所以大概率第一天会顶格收于157,第二天冲高后再看情况出,如果188.4收,则再看看第三天有没有机会翻倍吧。

假设原始股东配售70%,网上按1.01亿计算,顶格申购单账户约中10100/700/1000=0.014签,中签率低,顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

这两天下面这个词很火,因为大A投资者又多了一个新名称,已经从大名“股民基民投资者”,小名“韭菜”进一步升级成消费者了哈哈

购买金融产品的人当然也是可以被称之为消费者的,这话本身么的问题,只是现在的“消费者”太敏感了。消费主打的就是花钱,但是大家做投资可不是为了消费而消费,不说暴富想着资产稳健升值总归不过分。

今天国债的波动比较大,从早上的拉涨到收盘的拉跌,振幅1.4%了。国债最近涨的一直挺好,今天的下跌主要这几天央妈出手做空了。之前在陆家嘴论坛行长就发出过警告,让机构们购买债券也要注意,不要掉入陷阱,避免成为硅谷银行。

不过债券价格走高主要还是因为钱多又没地方去啊,没有更好的投资标的和渠道钱可不就往债券跑了嘛,说到底还是信心缺乏的体现。

.......

关于套利标普信息科技和印度基金还是可以继续的,标普信息科技目前溢价还有7个点,循环套着就行。印度基金还有3个多点的溢价,溢价算不高申不申购都行。

明日利扬、泰瑞转债可进行申购,大家不要错过啦~

1

利扬转债:(正股代码:688135,配债代码:726135)

(图片来源:集思录)

评级:A+评级,可转债评级越高越好。

发行规模:5.2亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

利扬芯片今日收盘价15.72,转股价16.13,转股价值=转债面值/转股价*正股价=100/16.13*15.72=97.46,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测A+级别6年期即期收益率7.2229%,纯债价值简化计算78.9,纯债价值低。

公司简介:

利扬芯片属于电子半导体业,公司系国内首家独立第三方集成电路测试服务上市企业,自成立以来专注于集成电路测试领域,积累了较多的测试平台,通过多年的技术积累,客服服务范围更广,积累了优质的客户资源。

公司成立于2010年,上市时间2020年11月,目前公司市值31.49亿,有息负债率38.31%,当前市盈率PE357.273,市净率PB2.799。

2024年第一季度报告公告:

2024年第一季度公司营业收入同比增长11.01%,归属上市公司股东的净利润同比减少94.63%,净利润减少主要系公司提前布局高端测试产 能,使折旧、摊销、人工、电力、 厂房费用等固定费用及财务费用 较上年同期大幅增加所致。

主要风险:

1、涉及测试业务企业较多,行业竞争压力较大。

2、公司产能利用率较低,盈利有所下降。

3、主要生产设备存在进口依赖且采购集中度高。

4、新增产能资本投入较大,未来债务水平将大幅提升。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率2.61%,结合A+级相似的转债、正股质地等综合因素目前给予26%的溢价率,正常价值预估:97.46*1.26=122。

假设原始股东配售65%,网上按1.82亿计算,顶格申购单账户约中18200/700/1000=0.026签,中签率低,顶格申购。

2

泰瑞转债:(正股代码:603289,配债代码:753289)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:3.378亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

泰瑞机器今日收盘价9.33,转股价8.29,转股价值=转债面值/转股价*正股价=100/8.29*9.33=112.55,转股价值尚可,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.3+0.5+1+1.5+2+115=120.3,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.7916%,纯债价值简化计算90.84,纯债价值较好。

公司简介:

泰瑞机器属于机械设备业,公司注塑成型设备业务下游应用领域较为广泛,叠加国产替代需求,发展环境总体较好。近年来公司资产负债率保持在较低水平,整体财务结构保持稳健。

公司成立于2006年,上市时间2017年10月,目前公司市值27.46亿,有息负债率20.23%,当前市盈率PE31.627,市净率PB1.934。

2024年第一季度报告公告:

2024年第一季度公司营业收入同比减少11.61%,归属上市公司股东的净利润同比减少26.35%。

主要风险:

1、生产成本中原材料占比较高,成本管控压力较大。

2、公司40%左右的营业收入来源海外,持续面临一定的海外市场需求波动风险和汇率波动风险。

3、应收账款回款期较长以及库存商品占比较高,存在一定的资金占用凤风险。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率-11.15%,结合AA-级相似的转债、正股质地等综合因素目前给予15%的溢价率,正常价值预估:112.55*1.15=130,但是流通规模小,1亿出头,所以大概率第一天会顶格收于157,第二天冲高后再看情况出,如果188.4收,则再看看第三天有没有机会翻倍吧。

假设原始股东配售70%,网上按1.01亿计算,顶格申购单账户约中10100/700/1000=0.014签,中签率低,顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号