dhhlys - 积重而返

(1)这就涉及谁来承担代价的问题了,我觉得这更多是一个价值取向问题和社会成本问题了,即“谁应该承担代价?”及“让谁承担代价是可行的?”前朝的剑能否斩本朝的官?这个不好深入说了。(2)虽然我现在看好大块头,但我觉得如果一个小盘股也能有15%以上的ROE,估值10倍出头,4.5%以上的股息率,自由现金流稳定,不存在重大资本开支,我也不认为它会被完全错杀。如果一个市场的指数完全没有锚,可以低了更低,那...其实讨论面值退市是否合理,我认为应该站在全市场投资者的角度来看,而不是经济学的合理。

1)最典型的例子就是熔断。按照经济学估值合理的角度来讲,跌的是估值,完全不影响公司基本面。继续熔断机制跌下去,到时候反正有价值投资者去捞。这也不涉及谁来承担这个代价。那为什么不紧急叫停了呢?。。。说到底还是全市场剧烈波动和全市场投资者亏损。

2)如何评价一个政策。估值向下暴力重塑的意义是什么?谁获利了?其实评价一个政策不需要什么did这那的计量经济学手段。只需要一个回答问题,如果证监会事前就知道面值退市会导致这样全市场暴跌的状况,他们依然会坚决执行么?

现在要抛弃股票的筹码思维,要真正从生意层面来理解股票,而不要把它当做一个价值波动的符号。股息率是价值底,如果股息率存在,那么真实价值一定高于现价,作为价值投资者应该很高兴。有几点疑惑,望大佬解惑。

那些虚浮于真实创造的现金流之外的价值,消失了,估值下降了。这对中国股市不是坏事。根基更扎实了,未来遇到敌人打击的时候才能更从容。让那些瞎炒,不关心价值增长,不为资源配置提供合理定价的投资者爆亏有什么问题吗?

面值退市的确是简单...

市值面退好几年了,今年特别厉害。其中很重要的原因就是地方没钱了,地方持有的中小市值股票大量减持。减持是价值原因,而不是筹码原因?

如果认可价值的话,AH股之间的差价应该迅速收窄,现在并没有很明显的趋势。

虽然A股发行降速了,新发的PE也合理,但上市即巅峰的现象依然层出不穷,那首日决定定价的资金都暴亏?一方面把老垃圾赶出场,一方面又高市赢入市,这是为了科特估?

赞同来自: 李小录2024 、Luff123D 、zoetina52 、huron 、zddd10 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

如果市场一上来就这么搞,那必然双手赞成。但现在最大的问题是市场已经被散户接盘了,这个时候爆破相当于拉投资者垫背,而真正获利的大股东已经离场。在经济羸弱的背景下刺破泡沫让全市场承担,我是觉得有很大问题的。(1)这就涉及谁来承担代价的问题了,我觉得这更多是一个价值取向问题和社会成本问题了,即“谁应该承担代价?”及“让谁承担代价是可行的?”前朝的剑能否斩本朝的官?这个不好深入说了。

另外就是市场估值问题,如果全部按股息率估值,黄金应该按废铁处理才对。维持当前估值水准打折成新的水准我没看出来有任何好处呢。遇到危机,更能触发面退,除非市场已经只剩下大块头。

另外大盘股就以锚茅指数...

(2)虽然我现在看好大块头,但我觉得如果一个小盘股也能有15%以上的ROE,估值10倍出头,4.5%以上的股息率,自由现金流稳定,不存在重大资本开支,我也不认为它会被完全错杀。

如果一个市场的指数完全没有锚,可以低了更低,那么说明它就是一个虚空游戏,我是不会参与的(比如我从来不做比特币就是这个原因)。当年海天酱油100倍,现在跌了60%多,还有30倍,大家看他一点也不觉得便宜。那么当时在他身上赚到钱的人,其实根本赚的就不是价值的钱。只是戴了个价值投资的帽子而已。

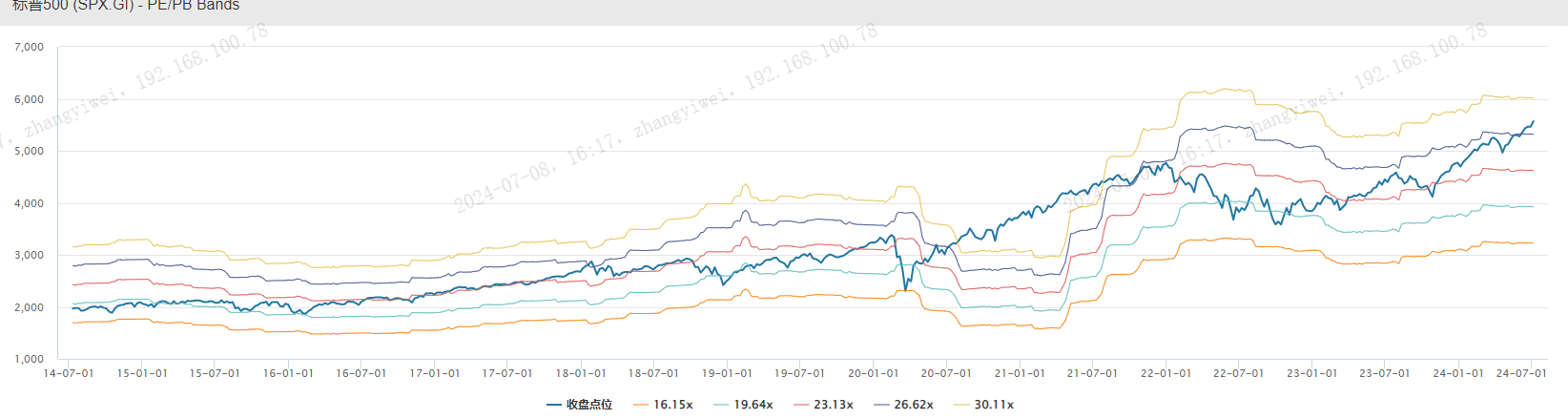

大家说美股是泡沫,一直涨,我看到的是美股的上涨永远都能被盈利上行所吸收。他是真正的价值投资市场。

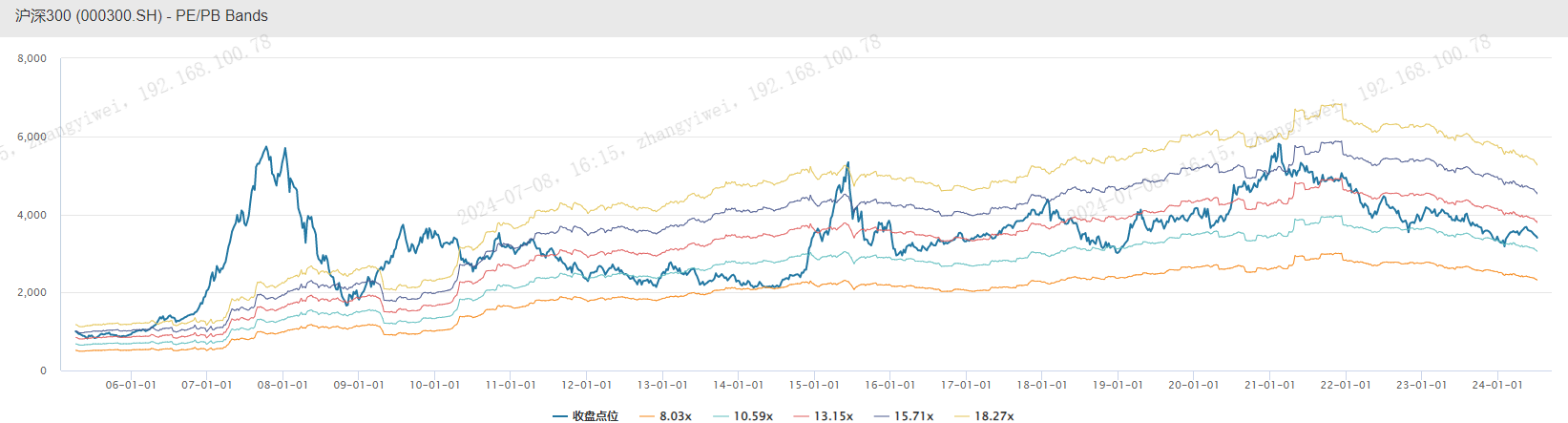

从上图来看,沪深300从21年后企业盈利就一直在下滑,所以跌了那么久并没有变得更便宜,因为盈利也在跌(从PE Band的相对位置来看)。

而美股现在很贵,但企业盈利在改善,所以涨了那么多,也并没有非常大的泡沫。标普500现在的估值和18年初差不多,但美股自18年初到现在涨了100%左右。

估值不会永远下降,下降到极限后,有的是有钱人去抄底。相信我,如果有机会,产业资本完全愿意承担小幅的风险借3%的贷款去买确定性很强的股息率5%以上且每年增长10%的公司做产业上的套利。

而且估值的下降意味着期望收益率的上升,并不是没有意义的。一个资产,每年创造10元现金流。我100元买入,他的年化回报就是10%。估值下降到50元买入,我的年化回报就是20%。

至于黄金是另一回事,涉及信用货币的本质,就不再展开讨论了。

dhhlys - 积重而返

赞同来自: djc354133

现在要抛弃股票的筹码思维,要真正从生意层面来理解股票,而不要把它当做一个价值波动的符号。股息率是价值底,如果股息率存在,那么真实价值一定高于现价,作为价值投资者应该很高兴。那些虚浮于真实创造的现金流之外的价值,消失了,估值下降了。这对中国股市不是坏事。根基更扎实了,未来遇到敌人打击的时候才能更从容。让那些瞎炒,不关心价值增长,不为资源配置提供合理定价的投资者爆亏有什么问题吗?面值退市的确是简单化...如果市场一上来就这么搞,那必然双手赞成。但现在最大的问题是市场已经被散户接盘了,这个时候爆破相当于拉投资者垫背,而真正获利的大股东已经离场。在经济羸弱的背景下刺破泡沫让全市场承担,我是觉得有很大问题的。

另外就是市场估值问题,如果全部按股息率估值,黄金应该按废铁处理才对。维持当前估值水准打折成新的水准我没看出来有任何好处呢。遇到危机,更能触发面退,除非市场已经只剩下大块头。

另外大盘股就以锚茅指数为例,如果1000以下的股票全部死了或者估值巨幅下降,茅台的估值要么提高要么降低。怎么觉得无论提高还是降低都没有好处呢?如果提高了就如21年春节那样,最后也一地鸡毛;如果估值下降了,又图什么呢?

赞同来自: Luff123D 、hjndhr 、华夏之盛 、静心无为 、nkfish 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

面值退市就是慢板熔断机制,除了300成分股影响较小,其他必然泥沙俱下。政策不出补丁,根本看不到底,只会越跌越容易触发,触发的进一步带动边缘触发的。昨天的你就是今天的我,最后整个市场只能以股息率为锚,全市场估值大打折扣,在基本面不变的情况下那就是市值缩水,管你耐不耐心,全市场投资者必然亏爆。现在要抛弃股票的筹码思维,要真正从生意层面来理解股票,而不要把它当做一个价值波动的符号。股息率是价值底,如果股息率存在,那么真实价值一定高于现价,作为价值投资者应该很高兴。

这就是证监会出政策的初衷么?如果是,那就是坏;如不是,那就是蠢。

那些虚浮于真实创造的现金流之外的价值,消失了,估值下降了。这对中国股市不是坏事。根基更扎实了,未来遇到敌人打击的时候才能更从容。让那些瞎炒,不关心价值增长,不为资源配置提供合理定价的投资者爆亏有什么问题吗?

面值退市的确是简单化的一刀切,但其背后隐含的一元面值约等于企业生命周期中是否创造价值的总体假设大体是没有问题的。

我认为从金融市场端,证监会的行为没有问题。我只是觉得宏观经济视角,财政端不发力是有问题的。这又是另一个话题。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号