十年前初入集思录,手里玩的票 中行转债、石化转债、徐工转债、隧道转债、国电转债、民生转债。哪一个不是响当当的企业。你再看现在的。哎,转债的逻辑已不在了!

近来我也考虑是否转移战场,搞指数基金或者期权,大家是否有同感!

赞同来自: xingpa

到目前为止,可转债从规则层面保证了它依然是散户最好的投资品种。

基于可转债规则之上的不止轮动、博下修、赌回售等策略,依然可以继续思考构建其他的策略。500多支可转债里也不只有垃圾暴雷债,更有优秀企业的转债。

另外,今年就因为几只可转债要暴雷打爆了大家的信心吗?但是难道大家反思一下,作为债券,无法兜底本身就是这样啊,企业债券大家早就知道不保底了。前面这么多年可转债给了大家保底的错觉本身这个事情就是奇怪的。现在恢复到正常态,一些人选择退出,这也不是什么大不了的事。

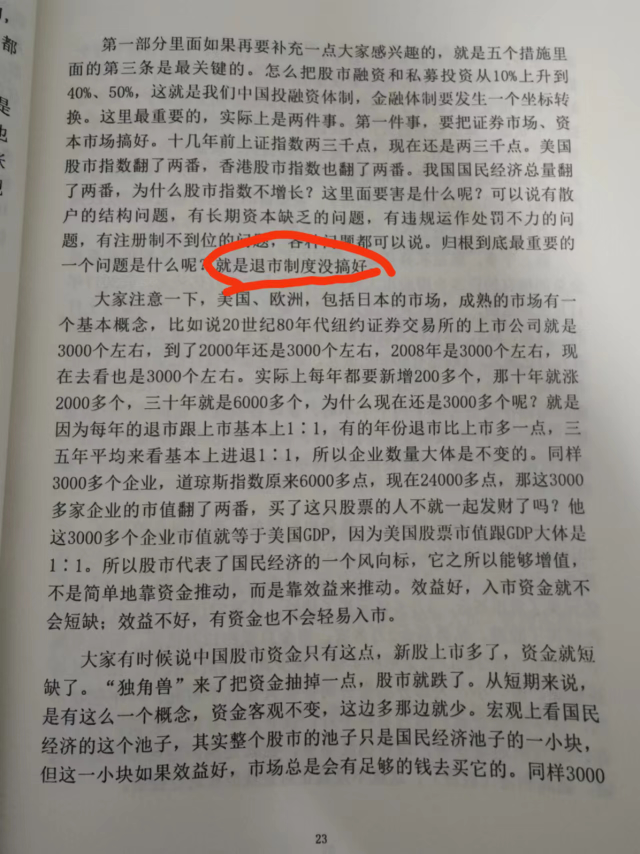

黄的书几本都能看一下,像是提前透露出顶层设计,比如农村资产的盘活形成一个大的土地流转市场,现在看也在慢慢推进;比如降宏观杠杆率不以简单粗暴降低负债总额为代价,而是以做大分母端资产总值,看看今年那些大市值央企走势活脱脱大牛市,在加上今年300护盘量出乎大家意料之外;最后还有提到未来GDP增长,不是以现在方式为主要手段,而是自然增长率加人民币每年升值一起实现中高速4%到5%,估计短期有点难度长期可能...国内这些经济学书看看当娱乐消遣消遣还是可以,认真了肯定是不行的,国家那是要出大问题的

债券是有期限的,股票牛市什么时候来,不知道。只要到期还钱,投资债券的风险小的多。股票不就是永续债市场能一样估值的,现在的可转债就是企业债,企业债就有破产赖债风险和A股一样就是清偿顺序不同而已,而现在股票市场能选到更优质品种更高的股息率。A股现在已经能看看了,5%分红率的公司不少,港股更便宜但是股息税摆在那边而且美元债4%以上货币基金理财产品收益率也高出我们这里不少。

还附带有牛市看涨期权。

如果看股息率市盈率等指标,港股与A股相比,两地上市的,便宜30%以上。15年港股通开通以后,除了套利,我没有买过A股。

赞同来自: Jifandailu 、墨本白 、明园 、东海逍遥 、pppppp更多 »

这本是什么书名黄的书几本都能看一下,像是提前透露出顶层设计,比如农村资产的盘活形成一个大的土地流转市场,现在看也在慢慢推进;比如降宏观杠杆率不以简单粗暴降低负债总额为代价,而是以做大分母端资产总值,看看今年那些大市值央企走势活脱脱大牛市,在加上今年300护盘量出乎大家意料之外;最后还有提到未来GDP增长,不是以现在方式为主要手段,而是自然增长率加人民币每年升值一起实现中高速4%到5%,估计短期有点难度长期可能以这个目标转型,所以今年大家期望大水漫溉那种刺激手段很可能会失望。

如果考虑这些东西,转债相对于股票的特殊性就没有,现在A股市场市净率、股息率、股债比都一样接近和创出历史极值,按照转债到期收益率股票同样能找到相应股息率东西甚至都不是大家相像那些周期股,加上目前转债转股溢价率和下修难度增高转债附带期权价值大幅下降,如果未来达到转债走牛的条件,股票并不会比转债涨幅低。债券是有期限的,股票牛市什么时候来,不知道。只要到期还钱,投资债券的风险小的多。

还附带有牛市看涨期权。

如果看股息率市盈率等指标,港股与A股相比,两地上市的,便宜30%以上。15年港股通开通以后,除了套利,我没有买过A股。

骆驼兄说的是整个市场的情况,很有道理。但是对于具体的标的,核心还是偿债能力,会不会破产,会不会赖账。如果考虑这些东西,转债相对于股票的特殊性就没有,现在A股市场市净率、股息率、股债比都一样接近和创出历史极值,按照转债到期收益率股票同样能找到相应股息率东西甚至都不是大家相像那些周期股,加上目前转债转股溢价率和下修难度增高转债附带期权价值大幅下降,如果未来达到转债走牛的条件,股票并不会比转债涨幅低。

赞同来自: 紫草茸 、jdtbgem 、灵活的蓝胖子 、yangjgkf 、会跑的蜗牛love 、 、 、 、 、 、 、 、 、 、 、 、更多 »

所以现在转债隐含的信用利差不高吗?实际应该已经拉大到历史峰值了吧。但是企业债信用利差也压缩到了历史峰值,这是什么原因呢?现在已经很高,但如果经济继续衰退,国债收益率会近一步下降,可转债违约将会继续走高,信用利差将进一步拉大。

如果通胀起来,利率走高,说明企业的产能过剩问题得到解决,产品销售容易赚钱,企业破产违约风险就下降了。这时候因利率走高导致信用债下跌挖的坑就是最好的介入时机,别忘了可转债的融 资利率几乎为零,上市公司并不会因为利率走高而增加负债成本,反而会因为有这么一笔低息中长期贷款更有成本优势。

就算国债利率降到零,所以现在转债隐含的信用利差不高吗?实际应该已经拉大到历史峰值了吧。但是企业债信用利差也压缩到了历史峰值,这是什么原因呢?

可转债的信用风险也不可能是零,

违约概率反而比高利率时期更高。

因为国债利率降到零,

说明经济情况非常的差,

可转债是企业发行的债券,

经济不好企业经营风险就大。

这种情况,

信用利差会进一步拉大,

国债收益率如果是1%,

那么公司债收益率就会是5%甚至更高。

赞同来自: Luff123D 、菠萝来一个 、flybirdlee 、bqrrr 、hannon 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

如果利率一直走低直到0那底部在哪呢?感觉是在刻舟求剑了。就算国债利率降到零,

可转债的信用风险也不可能是零,

违约概率反而比高利率时期更高。

因为国债利率降到零,

说明经济情况非常的差,

可转债是企业发行的债券,

经济不好企业经营风险就大。

这种情况,

信用利差会进一步拉大,

国债收益率如果是1%,

那么公司债收益率就会是5%甚至更高。

赞同来自: johnny141202

现在是信用风险导致的可转债重新定价,如果利率一直走低直到0那底部在哪呢?感觉是在刻舟求剑了。

以前认为可转债是不死鸟,

前提就是认为大股东会想尽一切办法阻止股票退市,

但现在呢?

并不是大家以为的100元以下一堆就是底部,

转债也是债,

底部一定是出现在市场利率走高、国债和高等级信用债也大幅折价的情况下,

比如2011年、2018年和2021年初,

你们看看现在的国债价格多高?收益率多低?怎么可能是可转债底部?

我前两年写过一个分享PPT,认为转债风险...

赞同来自: happysam2018 、小伞户 、macuser

赞同来自: 鑫鑫666515 、夜慕光临Alex 、菠萝来一个 、siva 、jdtbgem 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

以前认为可转债是不死鸟,

前提就是认为大股东会想尽一切办法阻止股票退市,

但现在呢?

并不是大家以为的100元以下一堆就是底部,

转债也是债,

底部一定是出现在市场利率走高、国债和高等级信用债也大幅折价的情况下,

比如2011年、2018年和2021年初,

你们看看现在的国债价格多高?收益率多低?怎么可能是可转债底部?

我前两年写过一个分享PPT,认为转债风险正在累积,从哪时开始就远离了可转债,只在搜特20元时买了一点,现在也没有结果,估计也很难有结果。

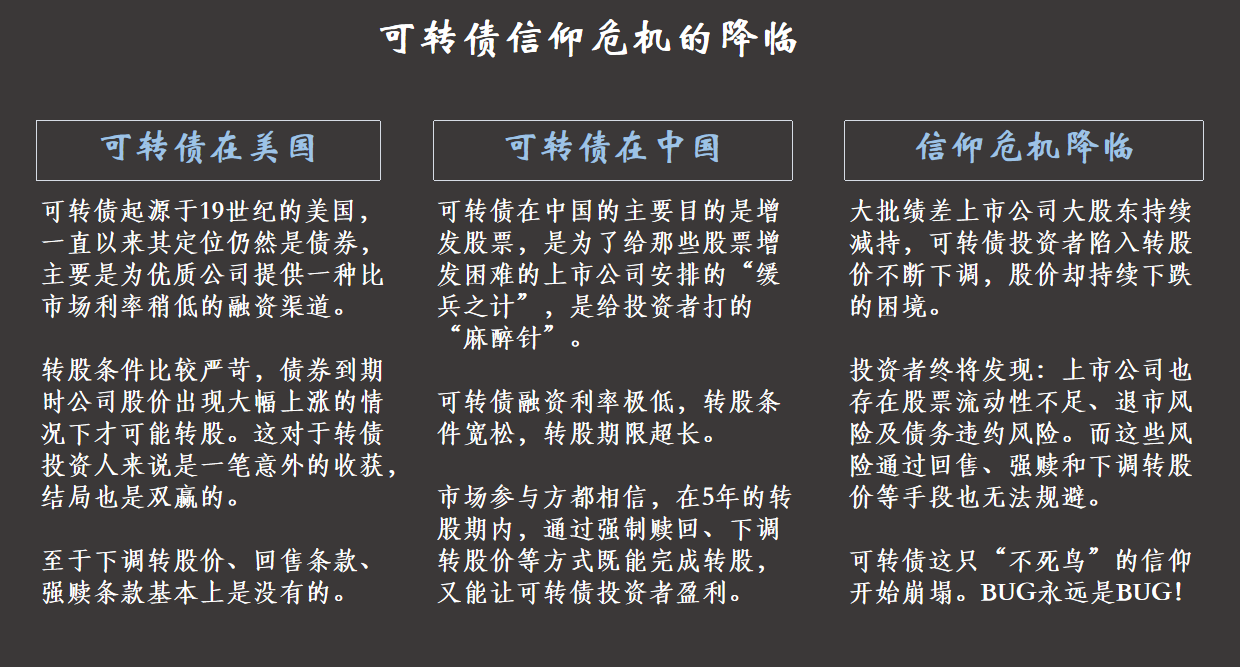

这是PPT其中一页截图:

赞同来自: 那些杜鹃花 、明园 、波波星人 、happysam2018 、阿邦查 、 、 、 、 、 、 、 、 、 、 、 、更多 »

赞同来自: happysam2018 、robyzhao

上哪去找比转债还要好的投资,上哪去找现在转债这么多100元以下的,就是要说再见也要等到大部分上了100以上,溢价率再高一些,现在就是转债的底部,相对于股票,转债更安全,特别是在预期经济前景较差的情况下。

赞同来自: happysam2018 、Isxq 、永不止步啊

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号