可就在刚刚写下这个标题的时候,哑然失笑,懂了。

“投资”的正道,当然是做“投资”啊!咱们日常说的“投资”是怎样的呢?——朋友开公司,我投了一笔,公司赚钱了,我分红;公司亏钱了,我持有股份,没有分红。

这就是投资啊。跟巴菲特的思路一模一样,原来如此。

所以我原本想问的问题应该是:在股市能有持续收益的方法,到底是什么?

先说上面的“投资”方法,就是通常说的“价值投资”,能在股市稳定赚钱吗?

从门派宗师巴菲特的现身说法来看,毫无疑问。国内信徒佼佼者也不乏其人,据说也都赚钱。

但从身边、各大论坛看到的情况,好像“体感”不太好,成功者寥寥。这其中的问题,到底是学艺不精,还是方法本身有问题,一直未有定论。

由于方法本身很重要,方法错了,结果不会好,而试错的成本可能是一生的时间,所以我一直在探寻。

对每一种据说有效的方法,都想办法亲自验证。——好在我们有Python,有足够的历史数据,可以极大提升验证效率,缩短验证时间。

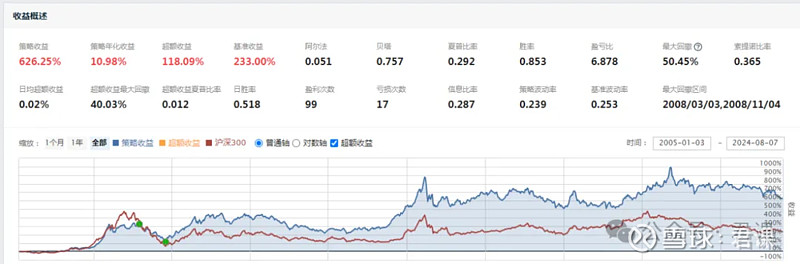

所以对于“价值投资”,我找到了国内对巴菲特之道践行比较彻底、体系描述也比较完整的唐朝(或许还有其他做得更好的巴门信徒,但他们发声太少),对其整个一套巴菲特体系中国化的价值投资历程进行了量化回测(如下图,简称君课模型-巴菲特策略),测评详情见《唐朝的价值投资策略真有效吗?抄作业真能复制他的收益吗?》(点击查看)

君课模型-巴菲特策略历史回测表现:

(数据来源:聚宽平台量化回测,统计区间:2014.1.1-2024.6.29)

得出的结论是,价值投资有效,但复制成功很难。

难在“看懂公司”,如果我们在现实生活中看不懂公司,不知道楼下10家店铺哪家最值得投资,那么在金融的世界里,我们也很难看懂哪家公司能基业长青,值得你做价值投资。

有没有退而求其次的做法呢?难度稍低一点的价值投资?也有。

巴菲特的大师兄施洛斯,一个“坐在壁橱里研究投资”的大师,只通过埋头筛选各家公司的财报数据,就取得了不错的长期收益。

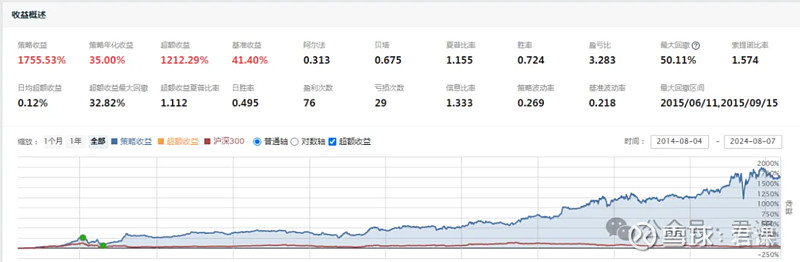

同样,我也通过量化回测的方法对施洛斯老先生的策略在A股历史上进行了验证,以下简称君课模型-施洛斯策略:

(数据来源:聚宽平台量化回测,统计区间:2005.1.1-2024.8.7)

这个收益怎么说呢,放在古今中外的历史长河中,都算大师级的成绩,但总觉得还是少了啊!

价值投资宗师巴菲特的长期业绩是年化20%左右,价值投资大师施洛斯的长期业绩是年化16%左右;在国内,唐朝过去十年的收益是年化21%;通过量化回测,君课模型-巴菲特策略的年化收益是33%,君课模型-施洛斯策略的年化收益是11%。

价值投资,除了收益有点“低”之外,由于都是满仓持股,会经历市场所有的大涨大跌,回撤幅度比较大,持仓体验相对难受。——当然,真正的价值信徒是不会觉得难受的,因为他们看的不是价格涨跌,而是内在价值的增长,受博弈波动的价格只是额外可以利用的一个因素。

那么,既然我们费了这么大的劲来研究,有没有收益更高、表现更稳的方法呢?

这就是在这个市场有趣的地方,乐此不疲地研究。

除了价值投资,另一大门派就是技术分析。

至于各种技术指标,KDJ、MACD、RSI……这些就算了吧,从十多年前的手动测算,到近几年的python回测,就没有什么长期稳定有效的指标,建议还沉迷在技术指标里面的朋友早日放弃,别再浪费生命。

因为技术指标最害人的地方在于,时而有效、时而无效,容易让人欲罢不能。但长期测试下来,并不能稳定赚钱,切记。

那技术分析这个门派真的没有能打的吗?也不是,否则就不会存在了。

笔者返朴归真,回到技术分析的最本源:量、价,据说一切的技术指标都发源自这里,如果我们从本源出发,有没有效果呢?

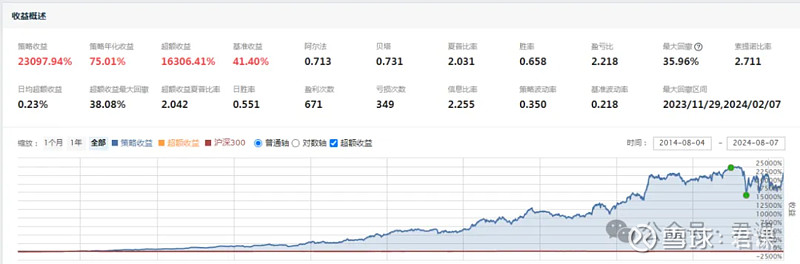

您别说,至少从历史回测数据来看,还是有效的,以下称作“君课模型-量价时空”:

(数据来源:聚宽平台量化回测,统计区间:2014.8.7-2024.8.7)

嗯,好像比价值投资模型效果更好?这个模型的策略也不神秘,就是极度缩量+价格处于底部区域时买入,择时盈利卖出,重剑无锋,没想到比各种花里胡哨的指标更有效。

还能不能更进一步呢?

最近几年越来越火的量化门派,有没有大杀器?

量化门派技术门槛相对较高,门中弟子不是美国常青藤就是中国爬山虎,不是物理博士就是数学大拿,动辄几百上千个因子+机器学习+人工智能,让人不明觉厉。

直到今年初的小市值崩塌,才发现众多量化神话也是建立在小市值之上,我们来看看小市值量化策略到底有多吓人:

君课模型-小市值量化策略历史回测表现:

(数据来源:聚宽平台量化回测,统计区间:2014.8.7-2024.8.7)

过去十年历史年化收益达到了75%!经过了年初36%的最大回撤,能说这个策略以后就失效了吗?现在还未为可知。

探索无止境,还能更炸裂吗?

在股市收益最高的一个群体,可能是传说中做超短的游资们吧,市场一直流传着“8年1万倍”的传说,“养家心法”、“小明语录”也是无数希望“悟道”的人日夜研究的“真经”,现在市场上每天都有专门统计各路游资买入卖出的数据,成为众多交易者追捧的热点。

这种超短策略可以通过量化模型回测验证吗?

通过历史后视镜的角度,我们也可以做出模型,且看“君课模型-超短策略”过去十年的历史回测:

(数据来源:聚宽平台量化回测,统计区间:2013.7.24-2023.7.24)

十年3万5千倍,年化192%,就问怕不怕!

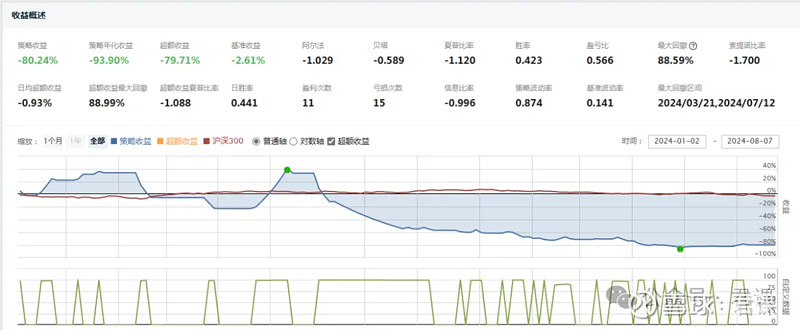

这样的策略只是在回测中才有,有过拟合的嫌疑。“过拟合”就是找到历史数据中的最优解,导致历史表现看起来很美,美到吓人,但是如果实盘,可能就会打回原形。上面这个模型是2023年7月做的,当时的回测数据真的很吓人,现在过去了一年的时间,我们再看看今年的表现:

(数据来源:聚宽平台量化回测,统计区间:2024.1.1-2024.8.7)

过去十年回测3万5千倍的模型,最近7个月回测亏损80%,说明策略确实过拟合了。

但即使这样,我想很多朋友心中记住的可能是“十年3万5千倍”,而不是“7个月亏损80%”,这也是超短神话在无数人心中不灭的原因,因为它看起来,确实太刺激了。更何况,身边还流传着那么多短期暴富的游资传说呢!

上面,就是过去几年我研究过的几条投资之路的大致结果,各位怎么看?你觉得哪条路可走?你愿意把自己几十年的有涯之生放在哪条道上?(JSLer们可能更多会继续套利、可转债吧?)

(篇幅原因,本文未对君课模型的每种策略做详细介绍,文中也只是列出了几条道路上的典型策略及回测,更多策略及策略详情可一起交流,以后有时间也会逐一写出分享)

(作者微信:Mr_Yintian)

郑重提示:本文仅作为分析交流之用,不作为投资策略参考。文中所涉股票/行业,仅作举例,不作为荐股和操作依据,股市有风险,投资需谨慎!

赞同来自: NPC大洋国 、栀子花开f4 、赤竹 、日积跬步 、千军万马来相见 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

白仇 - 我醉得恰到好处,能听懂你的故事,却不感到悲伤。

赞同来自: 困了学索隆 、zhuzi51 、yongwc 、佛系1212121 、剑客禅心更多 »

每月工资到账,就换成一根金条存着,坚持一辈子这样做,你就会攒下一堆的金条,至少不会穷;而金条是没有产出的东西,一克黄金放多少年还是一克;而股份是可以自我增值的东西,就好比印钞机;每月工资到账了,就换成一台印钞机给你印钞,印钞机印的钱继续换成印钞机,这样坚持一辈子,就能富甲一方;子子孙孙都坚持这样做,你的家族以后就是贵族。通货膨胀这些理论就不说了,说些真实的东西。

听说过小偷,强盗,诈骗这些职业吗?

或者:结婚,骗婚,彩礼,教育,出国留学,家教,口红,七夕节礼物,包包。如果你又有老婆孩子的话。

那么你有亲戚吗?长辈躺在医院的手术台上,表妹跪在你面前,哥,你救救他吧!他从小抱着你长大的啊!

还有同学朋友结婚买房创业,哪个不需要钱?你忍心让真心相爱的两个人,因为20w的彩礼,不能走到一起吗?你对得起你的兄弟吗?

如果你足够幸运和冷血,终于积累了一笔财富。你能阻止你的儿子骄傲得跟他女朋友说,我爱你,我要给你一个世纪婚礼,掏光我老爹口袋的那种。或者你女儿爱上了夜店的牛郎,一夜花50w要把他捧成最红的牛郎。因为爱情,要帮她男朋友创业,你难道真的那么冷血,连区区2000w都不舍得为你女儿付出吗?你失去的仅仅是生不带来,死不带去的几两碎银,她碎了的是心啊!

.......此处省略10000种你失去财富的原因

jangjang - no patience,no golds

赞同来自: neverfailor 、风云1699

事实上你买入并持有股票的这个动作,并没有对真正的价值(创造新的生产力)起到任何推动作用,你只不过比较了持股、持币、持有固定资产等等可选动作后选择了持股,你只是依附在企业成长过程中的寄生虫(投机者),而非价值的推动者。

gukuaijia - 70后资深会计,CPA,dif-40精通CIA,掌握了股市密码。

赞同来自: neverfailor 、漫步人生1975

明白这两点,再回头审视自己的投资理念!

飞烟似梦 - 偷学你们的策略

那是,十年3万五千倍,平均下来那可是七个月2000倍,对比7个月亏损80%,这值博率不是杠杠的。哥,你咋平均能得到7个月2000倍的?35000^0.1=2.8471,一年收益只有184.71%呀!

seeker24680 - 你并不普通

——但即使这样,我想很多朋友心中记住的可能是“十年3万5千倍”,而不是“7个月亏损80%”。那是,十年3万五千倍,平均下来那可是七个月2000倍,对比7个月亏损80%,这值博率不是杠杠的。

真是这样啊

赞同来自: hantang001 、gaokui16816888 、梦不在廊桥 、鲨鱼刷牙

有的人用打新策略,买入波幅不大的大盘股,主要目的是打新,其实就是很成功的策略。有人开多个账户打新可转债也是很好的策略。有人套利市场上的各种无风险机会,也是很好的策略。不要看不起谁,你不一定年年都赚钱?

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: kolanta

你出钱入股一家企业,该企业通过向社会提供商品或服务赚取利润,你作为股东,分得相应的分红,并以此为主要获利手段,那就是创造派。

你花钱买入股票或衍生品,等到高价时卖出,本质就是掠夺对手盘的钱,这就是掠夺派。

赞同来自: 丢失的十年 、大7终成 、愚豆酱 、l813885 、好奇心135 、 、 、 、 、 、 、更多 »

年纪轻轻只要染上了,基本就戒不掉。

所谓‘正道’,这个说法就存疑,

有人看基本面能拿对賺钱,有人划线看图也賺钱,

谁也别看不起谁,

资本市场,只有一条朴素的原则,能賺钱的方法就是好策略。

至于如何定义‘賺钱’,每个人的风险偏好,目标不同。

在我的普世认知里,凡是不能改善/稳定长期财务状况的投资方法,

皆算不上‘严肃投资’,只是各种玩儿票的变种。

没有永远賺钱的策略,永远有策略在賺钱。

在这个变化的逻辑框架之下,基于多种资产的多策略组合,

是目前我认为最可能持续的路径,也是目前在研究积累的方向。

飞烟似梦 - 偷学你们的策略

赞同来自: 精神科王主任 、丢失的十年 、sybil03 、lily1129 、fengqd 、 、 、 、 、更多 »

但是也要清楚,涨停的股票基本买不到的呀!偶尔能买到的,也基本是打开了涨停板、然后一路向下的。很多量化策略,尤其是高频率换手的量价策略,经常会给人这种错觉 ;真按照策略交易的时候很难赚钱的。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号