全文详见 一个计划坚持20年的投资策略

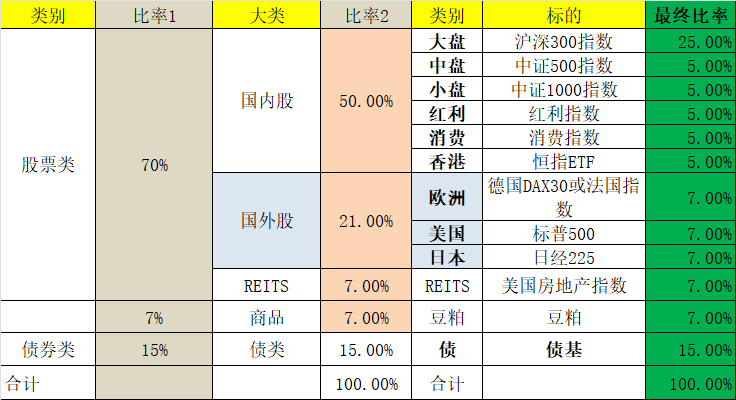

对我来说,“资产配置、价值投资、指数化投资、长期投资”是长期的投资指导方针。

问题:1、你觉得这个策略成功的概率大吗。2、你觉得这个策略有什么问题,或改进建议。

对我来说,“资产配置、价值投资、指数化投资、长期投资”是长期的投资指导方针。

问题:1、你觉得这个策略成功的概率大吗。2、你觉得这个策略有什么问题,或改进建议。

0

@Lawyer王

等资金量更大了,或者退休了,会很看中资产配置。读《哈利布朗的永久投资组合》这本书会很有收获,黑天鹅远比想象的多。估计我会权益50%(内外各一半),债性产品40%(内外长短债,打新套利等),商品/黄金10%。

提个建议:我跟你恰恰相反,当前有工作的现金流,投资比较激进,主要吃贴水;

场外基金及ETF联接,不是100%持仓,大都是95%持仓,也就是说你这个策略5%的资金是闲置的,跑不赢跟踪的ETF,你投20年,这5%闲置资金值得重视起来;

很多情况下资产配置都是瞎折腾,资产组合也是瞎折腾,《聪明的投资者》中格雷厄姆推荐50:50股债组合,巴菲特(85%格雷厄姆+15%费雪),它活得最长,赚的最多,他的组合就是90%标普500+10%短期国债;

建议:

5%的黄金配置...

等资金量更大了,或者退休了,会很看中资产配置。读《哈利布朗的永久投资组合》这本书会很有收获,黑天鹅远比想象的多。估计我会权益50%(内外各一半),债性产品40%(内外长短债,打新套利等),商品/黄金10%。

0

能坚持20年肯定不错,单纯从投资策略上说,1. 黄金的比例太低,最好10%,2. 既然要坚持20年的投资策略,债肯定选长期债,1-3年债没必要选。3. 20年的投资策略尽量只选代表性的宽基,行业指数周期性太强,波动大

0

@BOATMAN

你这算是全局仓位了,而我的,是部分。

我的再平衡还有一个目的是控制比例,你用定投其实也是同样的目的!而我的定投在别的地方!

不过,从各大类资产配置出发这一点,我们是一样的!

只不过百人百法,各有不同罢了

资金,是利用工资结余买入,只要便宜,基本都买入。不过,最近,考虑暂停A股定投,打算囤点钱,看看美股有没有买入的机会。比例,不是很严格,大体上围绕这个来做,图中的比例是理想的目标比例,不一定能够做到,但是,股债的比例还是尽量维持。比如,这几年黄金贵,并没有买黄金,长债利率低,也没有买长债,美股贵,只是小额定投。比例,黄金是不产生利息的资产,就是吃价差,历史长期收益并不很好,不会多配。A股市场够大,...哈哈,我们不一样!

你这算是全局仓位了,而我的,是部分。

我的再平衡还有一个目的是控制比例,你用定投其实也是同样的目的!而我的定投在别的地方!

不过,从各大类资产配置出发这一点,我们是一样的!

只不过百人百法,各有不同罢了

0

@imaocxh

比例,不是很严格,大体上围绕这个来做,图中的比例是理想的目标比例,不一定能够做到,但是,股债的比例还是尽量维持。比如,这几年黄金贵,并没有买黄金,长债利率低,也没有买长债,美股贵,只是小额定投。

比例,黄金是不产生利息的资产,就是吃价差,历史长期收益并不很好,不会多配。A股市场够大,且本身生活在中国,重仓A股是自然的。美股,存在利率和国家冲突的风险,在组合中最多给到20%-30%。参考马尔基尔、大卫.斯文森、约翰博格等人的书。

最后,我不搞再平衡。已经坚持三年,过去三年股市没有把我怎么样,比如当前10%债基,90%股票型基金,三年多,累计收益-10%,再坚持三年不是问题,如果我坚持了2个三年,再坚持N个三年不是问题,熊市能够活下来,其它市场行情还有什么害怕的。

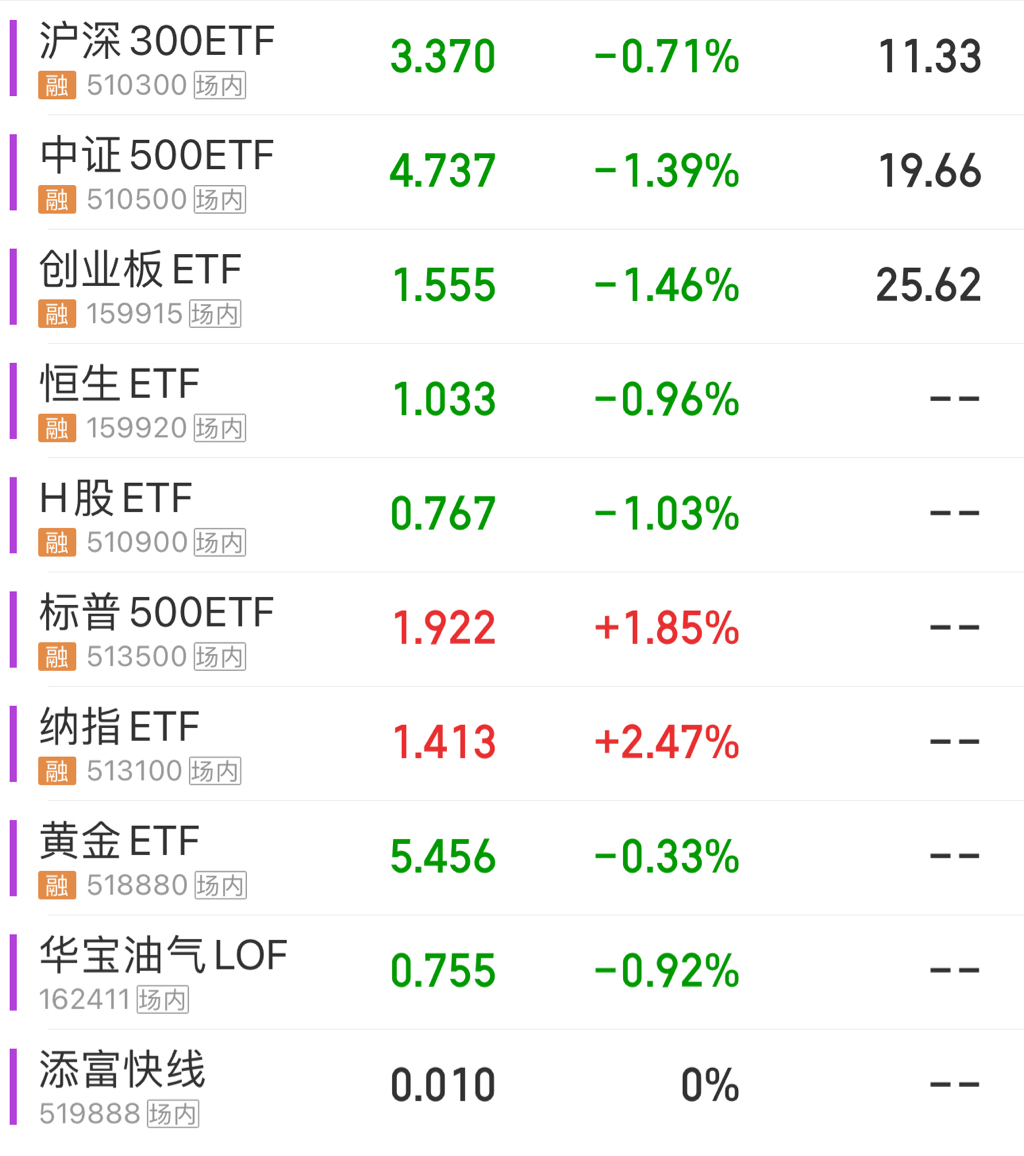

我有一个等权策略,十个标的各10%,每个季度再平衡一次,持续应该6年多了,目前总收益32.88%,年化4.82%,见图。资金,是利用工资结余买入,只要便宜,基本都买入。不过,最近,考虑暂停A股定投,打算囤点钱,看看美股有没有买入的机会。

楼主这个,算是一个中不溜的策略?既不是高风险权益类,又不能算低风险…

首先,是否全仓?还是部分资金?

再次,比例是如何确定的?为何黄金是5%为何A是52.5%?像刚说的,中不溜,A占比给这么多说明还是希望倾向于权益类而且是A,但是好像又有点“不敢”,所以加了其他?

最后,能否坚...

比例,不是很严格,大体上围绕这个来做,图中的比例是理想的目标比例,不一定能够做到,但是,股债的比例还是尽量维持。比如,这几年黄金贵,并没有买黄金,长债利率低,也没有买长债,美股贵,只是小额定投。

比例,黄金是不产生利息的资产,就是吃价差,历史长期收益并不很好,不会多配。A股市场够大,且本身生活在中国,重仓A股是自然的。美股,存在利率和国家冲突的风险,在组合中最多给到20%-30%。参考马尔基尔、大卫.斯文森、约翰博格等人的书。

最后,我不搞再平衡。已经坚持三年,过去三年股市没有把我怎么样,比如当前10%债基,90%股票型基金,三年多,累计收益-10%,再坚持三年不是问题,如果我坚持了2个三年,再坚持N个三年不是问题,熊市能够活下来,其它市场行情还有什么害怕的。

3

提个建议:

场外基金及ETF联接,不是100%持仓,大都是95%持仓,也就是说你这个策略5%的资金是闲置的,跑不赢跟踪的ETF,你投20年,这5%闲置资金值得重视起来;

很多情况下资产配置都是瞎折腾,资产组合也是瞎折腾,《聪明的投资者》中格雷厄姆推荐50:50股债组合,巴菲特(85%格雷厄姆+15%费雪),它活得最长,赚的最多,他的组合就是90%标普500+10%短期国债;

建议:

5%的黄金配置,15%国债,80%指数,你的组合已经足够优秀

如果是我,等资产到千万后,我会逐步配置150%仓位的红利增强策略,其余留个几十万零花就行了,慢慢变富太遥远了,杠杆在胜率大时必须用起来

场外基金及ETF联接,不是100%持仓,大都是95%持仓,也就是说你这个策略5%的资金是闲置的,跑不赢跟踪的ETF,你投20年,这5%闲置资金值得重视起来;

很多情况下资产配置都是瞎折腾,资产组合也是瞎折腾,《聪明的投资者》中格雷厄姆推荐50:50股债组合,巴菲特(85%格雷厄姆+15%费雪),它活得最长,赚的最多,他的组合就是90%标普500+10%短期国债;

建议:

5%的黄金配置,15%国债,80%指数,你的组合已经足够优秀

如果是我,等资产到千万后,我会逐步配置150%仓位的红利增强策略,其余留个几十万零花就行了,慢慢变富太遥远了,杠杆在胜率大时必须用起来

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号