原文链接在这里--》你买的美债基金,可能是个假的

前几天和朋友吃饭,他突然感慨几年前分级A基金6%利率,根本看不上,现在却连3-4%的理财产品都得抢,眼看着美国那边闲钱躺在账户活期都能有5%利息,而大量RMB却出不了海。

我从wind调取了国内一共79个QDII债券基金,也就是国内基金公司发行的投资海外债券的基金,这些QDII一般会设置多个子基金,便于不同需求的人购买,我随便拿其中一只举个例子:

图片

比如表格里这5只基金,其实是同一只基金的5个分身,持仓都是一样的,名字后缀写了美元的就是只能去银行用美元现钞或者现汇买,只有后缀写的是人民币的才能在国内通过支付宝等便捷工具购买。

同样是用人民币购买的基金还有A类和C类两个分身,常买基金的人应该都知道,大多数基金都会设A和C两个类别,可以看一下表格里的数据,A类和C类的区别就在于销售收费模式不同,购买者根据自身需求选择。

所以这79只基金虽然代码不同,把分身合并后,QDII债券基金只有25个,那么我今天就针对这25只基金做个梳理,希望对想买美债的朋友有些帮助。

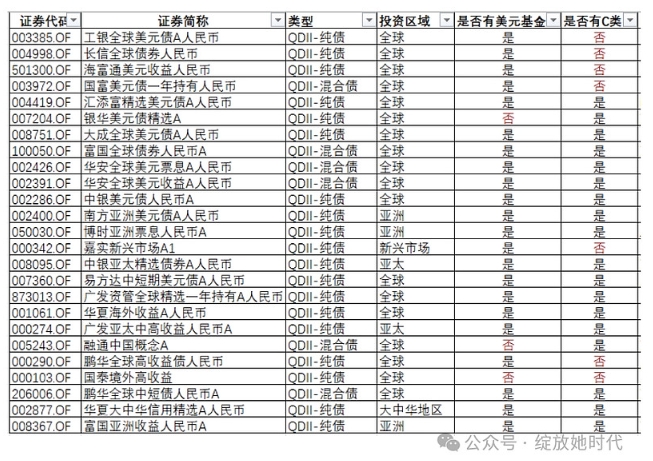

下面放一张这25只基金的大合照,有美元分身或者C类分身的,都在表里面标注了。其中类型为混合债的基金,在它的投资范围里面还包括了股票,基金经理也可以买些股票,但不是必须买。另外投资区域为亚太、亚洲、大中华地区等的,则多数都是买中国企业在海外发的债券。

图片

我先重点说一下海富通美元债LOF,代码501300.SH,这是唯一一只在A股上市交易的美债基金,有得天独厚的割韭菜优势。像本周一外盘权益类暴跌的时候,这只基金在场内交易价格被炒到大涨了4.99%,当天溢价率高达10%以上,股民们给足了它情绪价值,然而却不知它只是虚有其表,终究还是错付了。

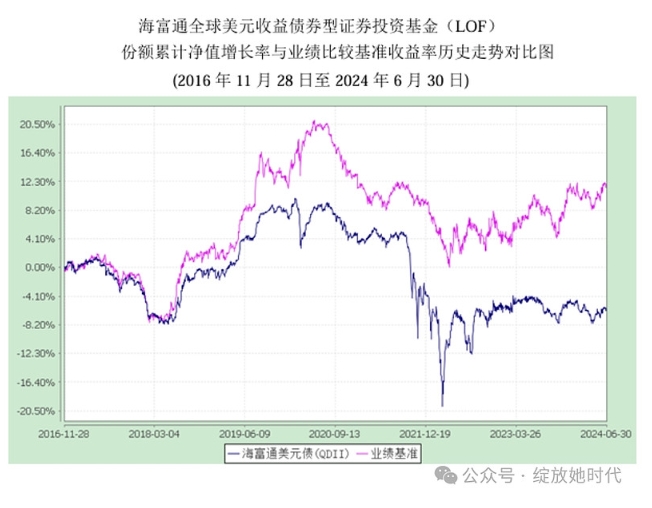

下图是501300的净值与业绩基准收益率对比,从2016年底到现在,跟踪的巴莱克美国债券指数涨了12%+,而它却是-6%多,妥妥跑输指数就不说了,居然还是负收益。

图片

我去看了一下它年报披露的去年持仓,里面有好几个中资的海外债,其中居然还重仓了湖州城投的欧洲债券,这么小众的债券,不会是基金经理收了啥好处才买的吧……

贴给你们看一下,这种名字是拼音的基本就是中国的,我用红框框起来的就是湖州城投债,不信你们拿代码去全网搜一下,都能查到的。

图片

可能正是由于它意想不到的烂,股民们却按照正常的美元债买它,所以场内交易才能一直保持有溢价吧,这只基金已经维持了一个多月的高溢价率,截止今天还有6%多,每人每天限购100元,可以按照净值申购再转托管到二级市场卖给股民,弄几个账户每天操作一下也够买个盒饭了。

(未完待续)

前几天和朋友吃饭,他突然感慨几年前分级A基金6%利率,根本看不上,现在却连3-4%的理财产品都得抢,眼看着美国那边闲钱躺在账户活期都能有5%利息,而大量RMB却出不了海。

我从wind调取了国内一共79个QDII债券基金,也就是国内基金公司发行的投资海外债券的基金,这些QDII一般会设置多个子基金,便于不同需求的人购买,我随便拿其中一只举个例子:

图片

比如表格里这5只基金,其实是同一只基金的5个分身,持仓都是一样的,名字后缀写了美元的就是只能去银行用美元现钞或者现汇买,只有后缀写的是人民币的才能在国内通过支付宝等便捷工具购买。

同样是用人民币购买的基金还有A类和C类两个分身,常买基金的人应该都知道,大多数基金都会设A和C两个类别,可以看一下表格里的数据,A类和C类的区别就在于销售收费模式不同,购买者根据自身需求选择。

所以这79只基金虽然代码不同,把分身合并后,QDII债券基金只有25个,那么我今天就针对这25只基金做个梳理,希望对想买美债的朋友有些帮助。

下面放一张这25只基金的大合照,有美元分身或者C类分身的,都在表里面标注了。其中类型为混合债的基金,在它的投资范围里面还包括了股票,基金经理也可以买些股票,但不是必须买。另外投资区域为亚太、亚洲、大中华地区等的,则多数都是买中国企业在海外发的债券。

图片

我先重点说一下海富通美元债LOF,代码501300.SH,这是唯一一只在A股上市交易的美债基金,有得天独厚的割韭菜优势。像本周一外盘权益类暴跌的时候,这只基金在场内交易价格被炒到大涨了4.99%,当天溢价率高达10%以上,股民们给足了它情绪价值,然而却不知它只是虚有其表,终究还是错付了。

下图是501300的净值与业绩基准收益率对比,从2016年底到现在,跟踪的巴莱克美国债券指数涨了12%+,而它却是-6%多,妥妥跑输指数就不说了,居然还是负收益。

图片

我去看了一下它年报披露的去年持仓,里面有好几个中资的海外债,其中居然还重仓了湖州城投的欧洲债券,这么小众的债券,不会是基金经理收了啥好处才买的吧……

贴给你们看一下,这种名字是拼音的基本就是中国的,我用红框框起来的就是湖州城投债,不信你们拿代码去全网搜一下,都能查到的。

图片

可能正是由于它意想不到的烂,股民们却按照正常的美元债买它,所以场内交易才能一直保持有溢价吧,这只基金已经维持了一个多月的高溢价率,截止今天还有6%多,每人每天限购100元,可以按照净值申购再转托管到二级市场卖给股民,弄几个账户每天操作一下也够买个盒饭了。

(未完待续)

0

@investorSean

所有的美元债基金我都看过,几个热门的都深入调研过,最终还是买了场内的这只美元债lof,主要原因一是溢价拉升可能,二是久期较长,三是对冲比例高,如果只分析历史数据,这只表现垫底,但是垫底的原因很大程度是因为久期和对冲比例高,这两个特性在真正降息的时候就会劣势转优势,何况还有溢价。请教这个债基对冲比例高是什么意思?

研究之后始终保持跟踪,在这只债基暂停场外申购的时候开始在场内减仓,主要仓位建到了3%溢价以下,后面吃到了双击。

0

所有的美元债基金我都看过,几个热门的都深入调研过,最终还是买了场内的这只美元债lof,主要原因一是溢价拉升可能,二是久期较长,三是对冲比例高,如果只分析历史数据,这只表现垫底,但是垫底的原因很大程度是因为久期和对冲比例高,这两个特性在真正降息的时候就会劣势转优势,何况还有溢价。

研究之后始终保持跟踪,在这只债基暂停场外申购的时候开始在场内减仓,主要仓位建到了3%溢价以下,后面吃到了双击。

研究之后始终保持跟踪,在这只债基暂停场外申购的时候开始在场内减仓,主要仓位建到了3%溢价以下,后面吃到了双击。

0

冰川快车 - 醉卧股场君莫笑,古来征战几人回

@孕气十足

如果是大湾区居民,可以考虑走跨境理财通的渠道。每个人额度300万人民币,离岸后可以购汇美元,直接存美元定期,躺平享受~4.5%的收益。不过要承受汇率的波动。我在雪球分享过使用体验:https://xueqiu.com/4147582433/299943321不能买美国债,差评。

4

赞同来自: meranl 、丢失的十年 、一点飞鸿 、起个名

@没钱又丑

请教一下,t和b开头是看代码,还是看名称呀?

你好,是根据持仓中的债券名称开头的字母,我们可以分析出每只债券的期限如下:

1. T 4 1/2 11/15/33:这表示的是一只到期日为2033年11月15日的美国长期国债(Treasury Bond,简称T-Bond)。由于债券的期限通常按照年计算,这只债券的期限大约是29年加上11月15日到年底的1个半月。

2. B 0 07/25/24:这是一只到期日为2024年7月25日的债券,由于名称中没有年份,我们可以假设这是一只短期国债(Treasury Bill,简称T-Bill),期限为1个月,因为T-Bill的期限通常不超过1年。

3. T 4 3/8 05/15/34:这是一只到期日为2034年5月15日的美国长期国债。期限大约是30年加上5月15日到年底的7个半月。

4. T 4 3/4 11/15/53:这是一只到期日为2053年11月15日的美国长期国债。期限大约是53年加上11月15日到年底的1个半月。

5. B 0 08/20/24:这是一只到期日为2024年8月20日的债券,同样假设为短期国债T-Bill,期限为1个月。

以上就是快速看懂美国国债的万能方法。

0

不能一概而言。有很多美元债基金买的是国内企业发的美元债,这类基金不能买。我买的是长信全球债券基金,它基本可以看作一个略比10年期美国债差一点的基金。如果想享受利率下降带来的实惠不如买美房地产基金,如000179,070031,005613这些相当与20年期美国债,和TLT差不多,但比TLT波动大。005613近一年收益为15%。长信为6%。

0

如果是大湾区居民,可以考虑走跨境理财通的渠道。每个人额度300万人民币,离岸后可以购汇美元,直接存美元定期,躺平享受~4.5%的收益。不过要承受汇率的波动。我在雪球分享过使用体验:https://xueqiu.com/4147582433/299943321

18

赞同来自: 丢失的十年 、好奇怪鸭 、LYXzzz 、nannite 、拉格纳罗斯 、 、 、 、 、 、 、 、 、 、 、 、更多 »

下面开始进入正文:

那么用人民币能买到真正的美债吗,那些披着美债外衣的基金究竟怎么选?

我先简单看一下它们过去的收益率表现:

图片

上图是简单按年份统计的各基金净值表现,这里看不出哪个更好,但是却能够一眼排雷,可以看到里面好几个债基居然可以在某些年份腰斩,跌幅完全不亚于股票,这里要说一个重点:那些名字里有高收益三个字的,基本上都是买的评级低于BBB,具有高收益高风险特征的海外垃圾债。

比如鹏华全球高收益债(000290.OF)的重仓债券以房地产行业为主,曾重仓恒大地产、佳兆业集团、融创中国、阳光城等房企发行的海外债。

鹏华家的另一个中短债(206006.OF)虽然名字没有高收益三个字,也是类似的持仓。可称之为鹏华两二货。

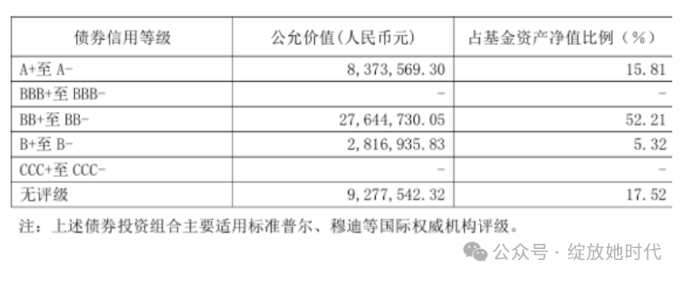

说到这里顺便贴一个国泰境外高收益债(000103.OF)的持仓评级给你们看看,大部分都是B级以下:

图片

由于美债这波上涨是受降息预期影响,所以我再用时间序列做个分析,以今天为最新日期,统计一下过去1、2、3、5年的净值表现,顺便看一下各基金5年内的最大回撤幅度:

图片

这个表格最后一列的评级打星采用的东财做的一个基金评级系统,大家可以结合收益率,回撤比例和评级自己看看,这里就先见仁见智。

因为收益率可能来自于多方面,可能基金经理会选债,但本文旨在挑选出真正投资于美国国债的QDII基金,所以下面再看一组数据:

图片

这是今年2季报中最新的数据,也就是截止到6月30日的各基金持仓,第一列数据是统计了每只基金持仓中A-以上的数量占比,这个比重越大也就意味着持有的垃圾债越少,风险就越低。

因为每只基金只公布前5大持仓债券,所以第二列数据统计的是前五持仓比重,这一个数据越小也就说明基金持仓品种越分散,一般来说,持有垃圾债就越需要分散,而持有国债之类的就没有这个必要。

第三列数据“前五美国债占比”,表示的是公布的前五大持仓债券里有多少是美国国债,也就是真正意义上的美债,如果5个都是国债,则为100%,像那几个高收益类的债基,持有国债数据都为0%。

但需要注意的是,因为每个基金的前5持仓比重不同,所以对于持仓较为分散的基金来说,并不代表前五是100%国债,所有持仓就全是国债了,于是最后一列给出了前五持仓里面的国债占总资产比例,这一列数据不像前面几列有确定性,只能作为一个参考吧,最起码那些比例高的是已知能确定的。

到这里关于这些美元债需要考虑到的数据都呈现了,即使再不懂如何挑选最好的,应该也可以用排除法知道需要避开买哪个了吧。

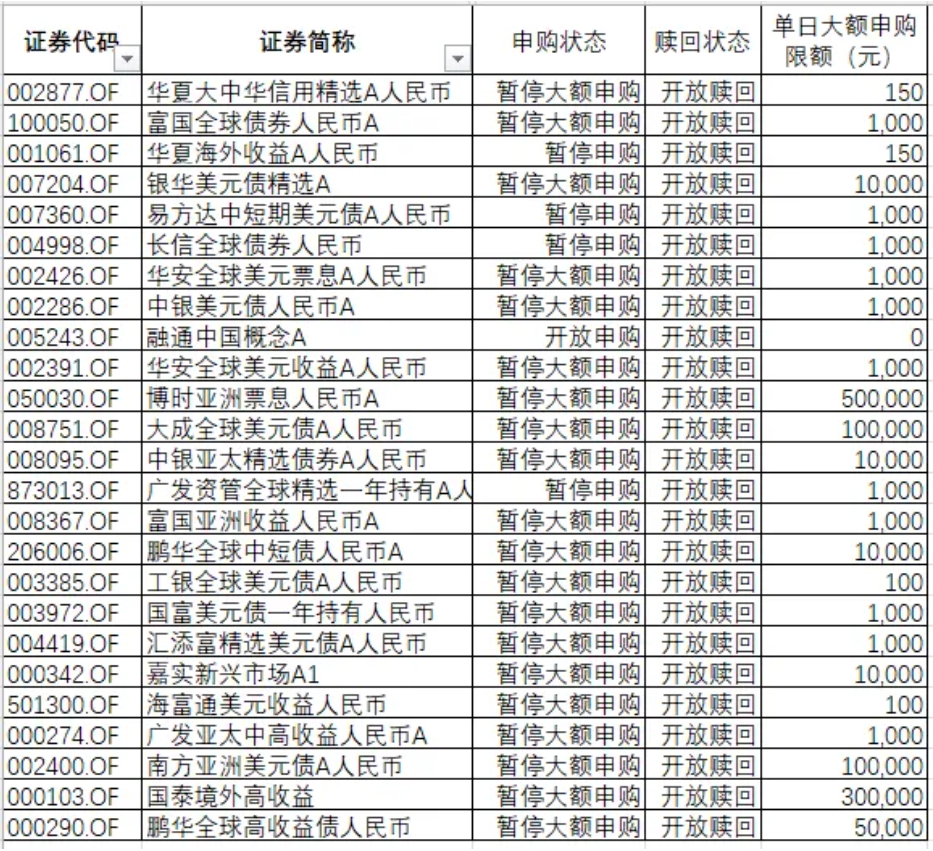

这些QDII债券基金因为受外汇额度限制,最近购买的人又多,所以几乎全部限购,我再把顺便每个基金的限购金额贴一下吧:

图片

不知道有多少人会仔细去看数据,筛选出值得投资的美元债基金,但我知道肯定有人希望我能直接给代码。

种种顾虑我还是只能给一组外盘的代码,因为我觉得有境外账户的人应该已经达到一定投资水平,不会盲目跟风了吧:

图片

有外盘账户的小伙伴如果想买美元债,可以参考以上品种,这些美债ETF直接投资于美国国债,比境内那些QDII基金的费用也低,其中3倍杠杆的ETF要注意杠杆率是恒定的,所以长持会有损耗,需要每天调整持仓才可以跟上涨跌。除了ETF之外还有长中短期的美国国债期货,这个我就不写了,今天就到这里吧。

那么用人民币能买到真正的美债吗,那些披着美债外衣的基金究竟怎么选?

我先简单看一下它们过去的收益率表现:

图片

上图是简单按年份统计的各基金净值表现,这里看不出哪个更好,但是却能够一眼排雷,可以看到里面好几个债基居然可以在某些年份腰斩,跌幅完全不亚于股票,这里要说一个重点:那些名字里有高收益三个字的,基本上都是买的评级低于BBB,具有高收益高风险特征的海外垃圾债。

比如鹏华全球高收益债(000290.OF)的重仓债券以房地产行业为主,曾重仓恒大地产、佳兆业集团、融创中国、阳光城等房企发行的海外债。

鹏华家的另一个中短债(206006.OF)虽然名字没有高收益三个字,也是类似的持仓。可称之为鹏华两二货。

说到这里顺便贴一个国泰境外高收益债(000103.OF)的持仓评级给你们看看,大部分都是B级以下:

图片

由于美债这波上涨是受降息预期影响,所以我再用时间序列做个分析,以今天为最新日期,统计一下过去1、2、3、5年的净值表现,顺便看一下各基金5年内的最大回撤幅度:

图片

这个表格最后一列的评级打星采用的东财做的一个基金评级系统,大家可以结合收益率,回撤比例和评级自己看看,这里就先见仁见智。

因为收益率可能来自于多方面,可能基金经理会选债,但本文旨在挑选出真正投资于美国国债的QDII基金,所以下面再看一组数据:

图片

这是今年2季报中最新的数据,也就是截止到6月30日的各基金持仓,第一列数据是统计了每只基金持仓中A-以上的数量占比,这个比重越大也就意味着持有的垃圾债越少,风险就越低。

因为每只基金只公布前5大持仓债券,所以第二列数据统计的是前五持仓比重,这一个数据越小也就说明基金持仓品种越分散,一般来说,持有垃圾债就越需要分散,而持有国债之类的就没有这个必要。

第三列数据“前五美国债占比”,表示的是公布的前五大持仓债券里有多少是美国国债,也就是真正意义上的美债,如果5个都是国债,则为100%,像那几个高收益类的债基,持有国债数据都为0%。

但需要注意的是,因为每个基金的前5持仓比重不同,所以对于持仓较为分散的基金来说,并不代表前五是100%国债,所有持仓就全是国债了,于是最后一列给出了前五持仓里面的国债占总资产比例,这一列数据不像前面几列有确定性,只能作为一个参考吧,最起码那些比例高的是已知能确定的。

到这里关于这些美元债需要考虑到的数据都呈现了,即使再不懂如何挑选最好的,应该也可以用排除法知道需要避开买哪个了吧。

这些QDII债券基金因为受外汇额度限制,最近购买的人又多,所以几乎全部限购,我再把顺便每个基金的限购金额贴一下吧:

图片

不知道有多少人会仔细去看数据,筛选出值得投资的美元债基金,但我知道肯定有人希望我能直接给代码。

种种顾虑我还是只能给一组外盘的代码,因为我觉得有境外账户的人应该已经达到一定投资水平,不会盲目跟风了吧:

图片

有外盘账户的小伙伴如果想买美元债,可以参考以上品种,这些美债ETF直接投资于美国国债,比境内那些QDII基金的费用也低,其中3倍杠杆的ETF要注意杠杆率是恒定的,所以长持会有损耗,需要每天调整持仓才可以跟上涨跌。除了ETF之外还有长中短期的美国国债期货,这个我就不写了,今天就到这里吧。

2

赞同来自: 怒吼天尊 、edvintracy

城投债其实就相当于地方债,地方债呢,其实就相当于国债,我们的地方政府是不可能像美国一样破产的,其实都是国家信用。除非地方政府不认这个城头债,或者是个假城头债,否则我觉得基本没什么风险

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号