最近都在带娃旅游,没怎么关注大盘,下午打开看了一眼,早知道就不打开了,又是4000多只股票下跌。

其中创业板中证1000等又开始破新低,因为转债对应正股也是中小盘居多,今日转债等权指数大跌1.2%,中位数已经跌到104.3,再跌几块就接近21年初的水平了。

因为有多只转债的退市违约等情况,导致转债整体投资逻辑已经有所改变,不过当前的估值已经不高了,期间肯定有不少错杀的或者未来基本面可能会改善的情况出现。

大家之前心心念念的低估值低价格在不知不觉中已经到来,真正这种时候大伙筛选标的反而变得更加犹豫和不安。主要还是情绪和行情都太弱了,因为不知道市场底在哪里,也不知道这些公司未来是否可能违约。

低价格低估值也意味着有越来越多的人离开了转债市场,可能是被伤到了,也可能是对大a上市公司们的未来没有期望,更害怕他们集体躺平。

随着时间的流逝,绝大多数的转债应该都还是能被顺利解决的,转债面对的小散居多,估计也还是想好好把握住这条便捷的融资渠道的。

所以只要公司质地还行且还在正常经营中的都不用太担心,筛选时顺便把正股价格较低的也剔除下,个人之前减仓的资金打算继续慢慢挑慢慢加。

这几天还有个事,北向资金已经不公布每日数据,本来还能每天看看北向的流进流出情况,以后只能季度性看数据了。

5月之后盘中北向流向数据就看不了了,但是盘后能看,现在是盘后也不给看咯。一般都是越缺少什么就越要藏着掖着什么啊,不知道这是不是意味着未来的数据会更难看?毕竟过去多年都是净流入,以后就不好说了....

明日恒辉、航宇转债可进行申购,感觉都还不错,祝大家好运

1

恒辉转债:(正股代码:300952,配债代码:380952)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

恒辉安防今日收盘价17.59,转股价18.26,转股价值=转债面值/转股价*正股价=100/18.26*17.59=96.33,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+112=116.5,票面利息低。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.239%,纯债价值简化计算90.81,纯债价值尚可。

公司简介:

恒辉安防属于纺织服饰业,公司是国内功能性安全防护手套生产的上市公司之一,在细分领域具有一定的技术和渠道优势,公司债务规模和财务杠杆维持在较低水平。

公司成立于2004年,上市时间2021年3月,目前公司市值25.57亿,有息负债率21.28%,当前市盈率PE28.555,市净率PB2.248。

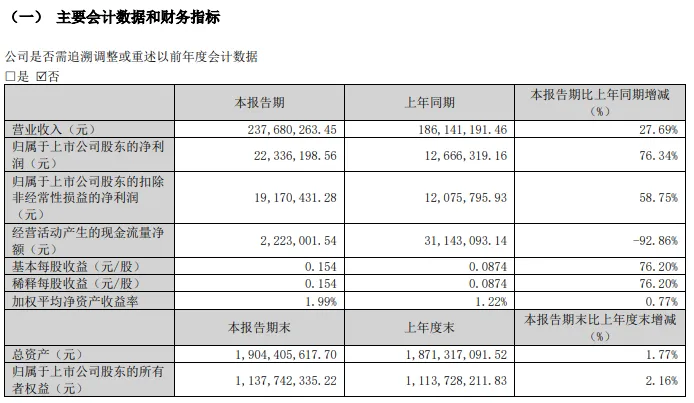

2024年第一季度报告公告:

2024年第一季度公司实现营业收入同步增长27.69%,归属上市公司股东的净利润同比增长76.34%。

主要风险:

1、宏观经济波动及汇率变化对公司产品出口及盈利情况的影响。

2、在建、拟建项目投资规模较大,或将推升公司债务规模,需对未来项目进度及资金安排情况保持关注。

3、未来公司将拓展国内市场并向纤维等上游领域延申,需持续关注经营效率及新产品市场消纳情况。

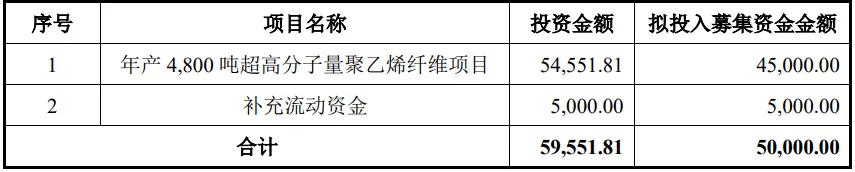

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率3.81%,结合AA-级相似的转债、正股质地等综合因素,正常给予14%的溢价率,正常价格预估:96.33*1.14=113,流通规模1.6亿样子,不算大有炒作概率,首日如果130开则看尾盘看冲高情况再考虑出否。

假设原始股东配售83%,网上按0.85亿计算,顶格申购单账户约中8500/700/1000=0.01签,中签率低,顶格申购。

2

航宇转债:(正股代码:688239,配债代码:726239)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:6.67亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

航宇科技今日收盘价28.28,转股价32.64,转股价值=转债面值/转股价*正股价=100/32.64*28.28=86.64,转股价值较低,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.239%,纯债价值简化计算93.46,纯债价值高。

公司简介:

航宇科技属于国防军工业,公司主要从事航空发动机环锻件的研发制造,同时积极扩展燃气轮件锻件、能源锻件业务,受益于下游需求向好,公司所处行业景气度较高。

航空产品存在较高的的进入壁垒,公司在航空锻件领域深耕多年,掌握多项核心技术并形成稳定的研发团队,具备一定技术积累,客户资源优质,在手订单充足,收入仍具备持续性。

公司成立于2006年,上市时间2021年3月,目前公司市值41.83亿,有息负债率30.47%,当前市盈率PE25.874,市净率PB2.402。

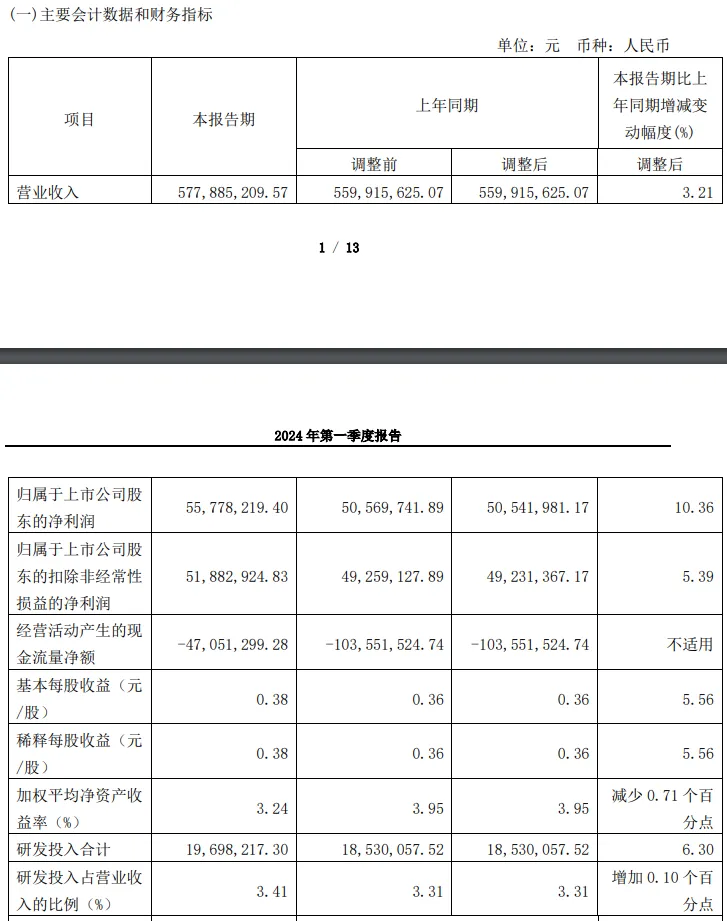

2024年一季度报告公告:

2024年第一季度公司实现营业收入同比增长3.21%,归属上市公司股东的净利润同比增长5.39%。

主要风险:

1、需关注单一客户及军品业务波动风险。

2、需关注下游需求边际变化对公司盈利能力的影响。

3、公司存在一定的运营资金缺口及资本支出。

4、应收账款规模较大,对资金形成了占用。

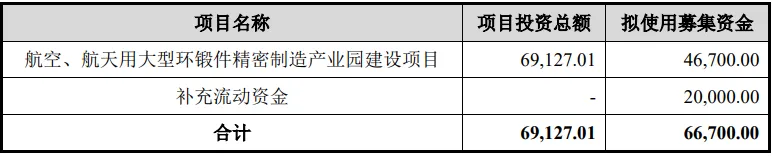

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率15.42%,结合AA-级相似的转债、正股质地等综合因素,正常给32%的溢价率,当前价格预估:86.64*1.32=115

假设原始股东配售50%,网上按3.33亿计算,顶格申购单账户约中33300/700/1000=0.04签,中签率一般,个人会顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

其中创业板中证1000等又开始破新低,因为转债对应正股也是中小盘居多,今日转债等权指数大跌1.2%,中位数已经跌到104.3,再跌几块就接近21年初的水平了。

因为有多只转债的退市违约等情况,导致转债整体投资逻辑已经有所改变,不过当前的估值已经不高了,期间肯定有不少错杀的或者未来基本面可能会改善的情况出现。

大家之前心心念念的低估值低价格在不知不觉中已经到来,真正这种时候大伙筛选标的反而变得更加犹豫和不安。主要还是情绪和行情都太弱了,因为不知道市场底在哪里,也不知道这些公司未来是否可能违约。

低价格低估值也意味着有越来越多的人离开了转债市场,可能是被伤到了,也可能是对大a上市公司们的未来没有期望,更害怕他们集体躺平。

随着时间的流逝,绝大多数的转债应该都还是能被顺利解决的,转债面对的小散居多,估计也还是想好好把握住这条便捷的融资渠道的。

所以只要公司质地还行且还在正常经营中的都不用太担心,筛选时顺便把正股价格较低的也剔除下,个人之前减仓的资金打算继续慢慢挑慢慢加。

这几天还有个事,北向资金已经不公布每日数据,本来还能每天看看北向的流进流出情况,以后只能季度性看数据了。

5月之后盘中北向流向数据就看不了了,但是盘后能看,现在是盘后也不给看咯。一般都是越缺少什么就越要藏着掖着什么啊,不知道这是不是意味着未来的数据会更难看?毕竟过去多年都是净流入,以后就不好说了....

明日恒辉、航宇转债可进行申购,感觉都还不错,祝大家好运

1

恒辉转债:(正股代码:300952,配债代码:380952)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:5亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

恒辉安防今日收盘价17.59,转股价18.26,转股价值=转债面值/转股价*正股价=100/18.26*17.59=96.33,转股价值一般,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.6+1.5+1.8+112=116.5,票面利息低。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.239%,纯债价值简化计算90.81,纯债价值尚可。

公司简介:

恒辉安防属于纺织服饰业,公司是国内功能性安全防护手套生产的上市公司之一,在细分领域具有一定的技术和渠道优势,公司债务规模和财务杠杆维持在较低水平。

公司成立于2004年,上市时间2021年3月,目前公司市值25.57亿,有息负债率21.28%,当前市盈率PE28.555,市净率PB2.248。

2024年第一季度报告公告:

2024年第一季度公司实现营业收入同步增长27.69%,归属上市公司股东的净利润同比增长76.34%。

主要风险:

1、宏观经济波动及汇率变化对公司产品出口及盈利情况的影响。

2、在建、拟建项目投资规模较大,或将推升公司债务规模,需对未来项目进度及资金安排情况保持关注。

3、未来公司将拓展国内市场并向纤维等上游领域延申,需持续关注经营效率及新产品市场消纳情况。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率3.81%,结合AA-级相似的转债、正股质地等综合因素,正常给予14%的溢价率,正常价格预估:96.33*1.14=113,流通规模1.6亿样子,不算大有炒作概率,首日如果130开则看尾盘看冲高情况再考虑出否。

假设原始股东配售83%,网上按0.85亿计算,顶格申购单账户约中8500/700/1000=0.01签,中签率低,顶格申购。

2

航宇转债:(正股代码:688239,配债代码:726239)

(图片来源:集思录)

评级:AA-评级,可转债评级越高越好。

发行规模:6.67亿,规模小,可转债规模越大流动性越好。

回售条款:有

下调转股价:15/30,85%,条件较严苛。

转股价值:

航宇科技今日收盘价28.28,转股价32.64,转股价值=转债面值/转股价*正股价=100/32.64*28.28=86.64,转股价值较低,可转债转股价值越高越好。

到期价值(保本线):

到期价值=票面利率+赎回价=0.2+0.4+0.8+1.5+2+115=119.9,票面利息一般。

纯债价值(最底线):

如按中债企业债测AA-级别6年期即期收益率4.239%,纯债价值简化计算93.46,纯债价值高。

公司简介:

航宇科技属于国防军工业,公司主要从事航空发动机环锻件的研发制造,同时积极扩展燃气轮件锻件、能源锻件业务,受益于下游需求向好,公司所处行业景气度较高。

航空产品存在较高的的进入壁垒,公司在航空锻件领域深耕多年,掌握多项核心技术并形成稳定的研发团队,具备一定技术积累,客户资源优质,在手订单充足,收入仍具备持续性。

公司成立于2006年,上市时间2021年3月,目前公司市值41.83亿,有息负债率30.47%,当前市盈率PE25.874,市净率PB2.402。

2024年一季度报告公告:

2024年第一季度公司实现营业收入同比增长3.21%,归属上市公司股东的净利润同比增长5.39%。

主要风险:

1、需关注单一客户及军品业务波动风险。

2、需关注下游需求边际变化对公司盈利能力的影响。

3、公司存在一定的运营资金缺口及资本支出。

4、应收账款规模较大,对资金形成了占用。

募集资金用途:

最近两年股价走势图:

相似转债:

(图片来源:集思录)

个人看法:

当前溢价率15.42%,结合AA-级相似的转债、正股质地等综合因素,正常给32%的溢价率,当前价格预估:86.64*1.32=115

假设原始股东配售50%,网上按3.33亿计算,顶格申购单账户约中33300/700/1000=0.04签,中签率一般,个人会顶格申购。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号