前言

最近,在Portfolio123网站(类似美版果仁)上,统计分析了网友的公开策略,并将自己开发的一些A股策略复制过去运行,基本上都不成功、很难跑赢标普500;因此,这次尝试总体上是失败的。对我而言,在美国股市上想要赚取Alpha属于“很难的事”;但是,美国市场的投资工具很多(包括各种杠杆)、大类资产的覆盖面积更广,更适合开展资产配置;这部分的研究基于portfoliovisualizer.com或者自己写点Python代码都可以搞定,相比月费200-300美元的portfolio123.com性价比更高。

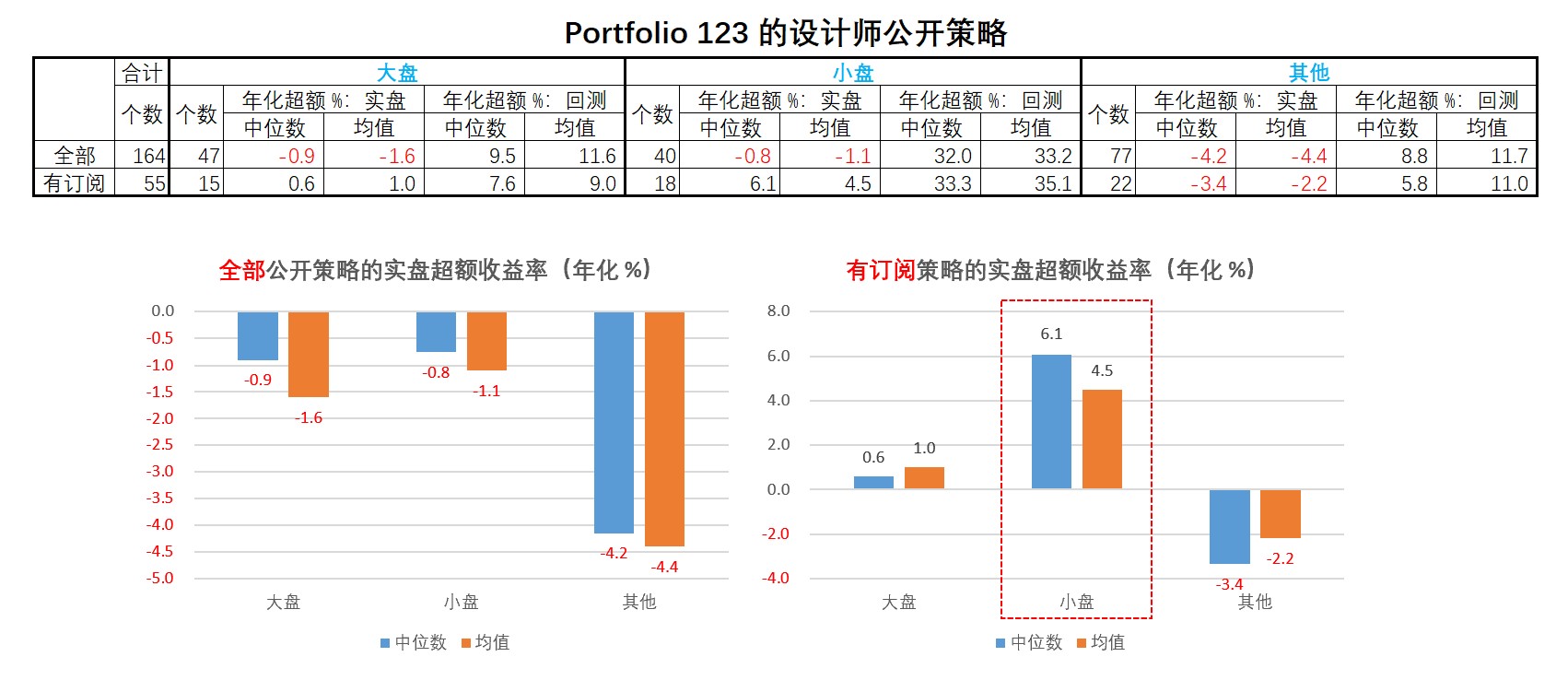

一、设计师公开策略

网站上有164个设计师公开的策略,支持付费/免费订阅;其中,被订阅的只有55个,占比约为33%。统计结果,显示出如下几个特点:1、实盘后的策略业绩,显著低于回测时间段;实盘的年化Alpha中位数为负

2、被订阅策略的实盘收益显著高于未被订阅的策略

3、在被订阅的策略中,

- 大盘策略,也几乎没有Alpha,年化 0.6% - 1.0%

- 小盘策略,有较为显著的Alpha,年化 4.5% - 6.1% —— 但仍远低于A股的微盘股指数

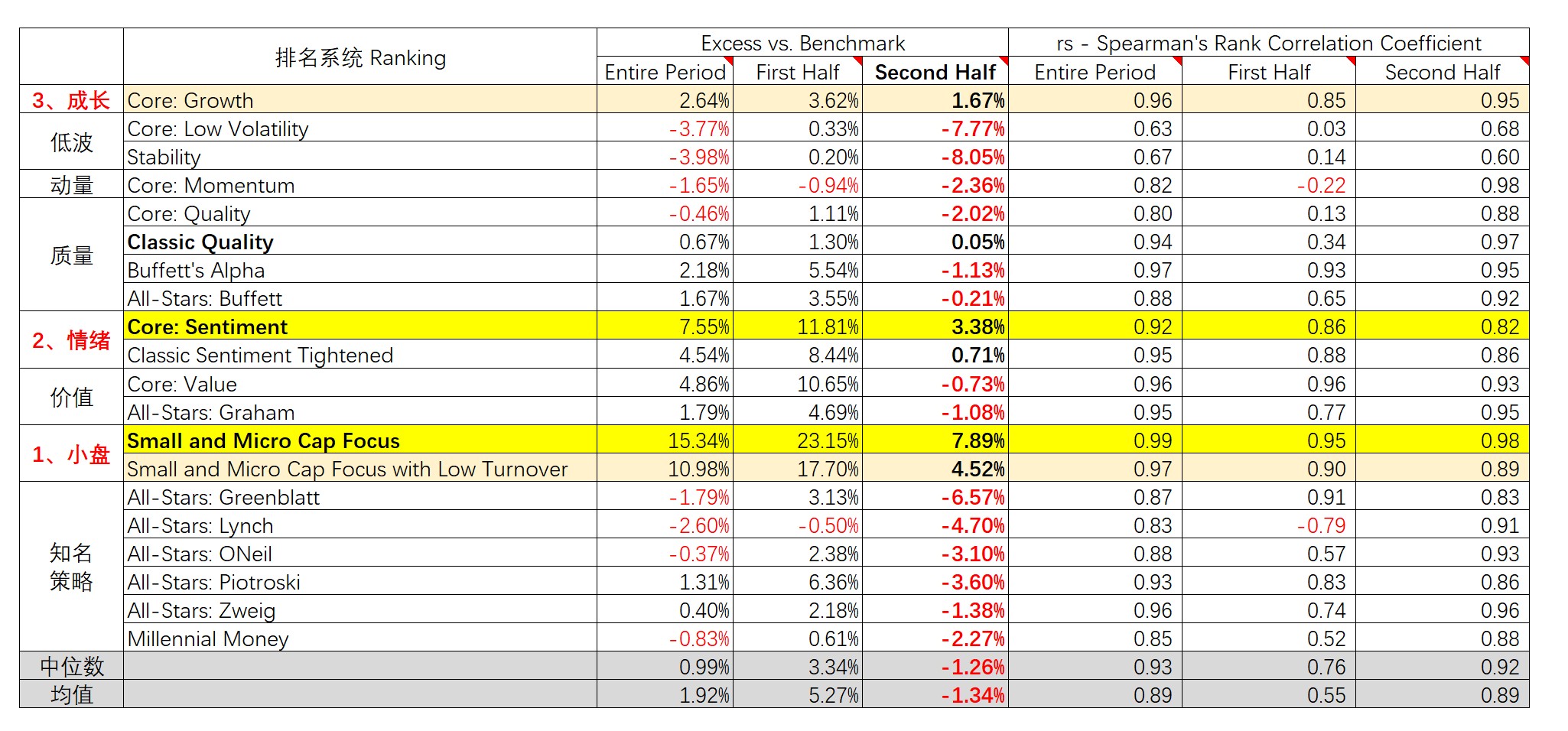

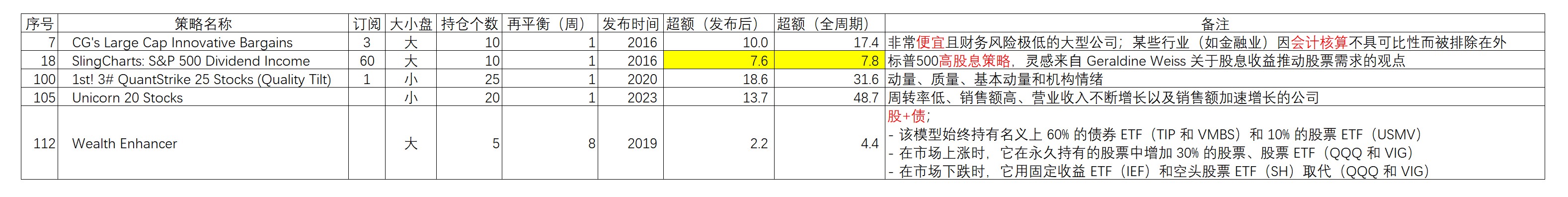

同时,网站也提供了一些自研策略和基于知名投资者的模拟策略,但总体效果同样不佳。具体情况可以参见下图中的“Second Half”列,统计的时间段为2016年10月22日至2024年7月20日,绝大多数的Alpha为负。

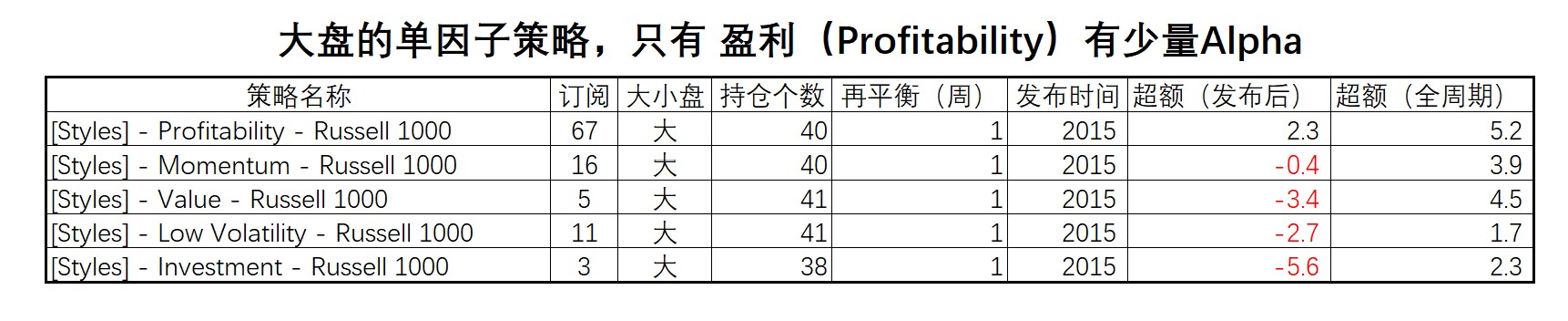

此外,单一因子在美股上几乎很难有Alpha;网站上有人做了5个单因子策略,以Russell 1000为业绩基准;基于我在今年7月20日的统计结果,只有 盈利/质量因子(Profitability)有 2.3%的Alpha,其他全为负。但是,刚刚(9月16日)登录网站又查看了一下这几个策略,忽然发现全都有正Alpha了 —— 我不清楚这是网站的相关因子被重写了,还是设计师的策略有所调整;总之,这样的不稳定性,让人很担心网站上公开的实盘业绩是否靠谱。

二、个人策略的测试

1、选股池:Easy to Trade US这是网站提供的一个标准股票池,入选标准如下:

- 剔除 MLP、OTC、Unlisted

- 股价 > 3 美元

- 过去126天的成交额中位数 > 5万美元

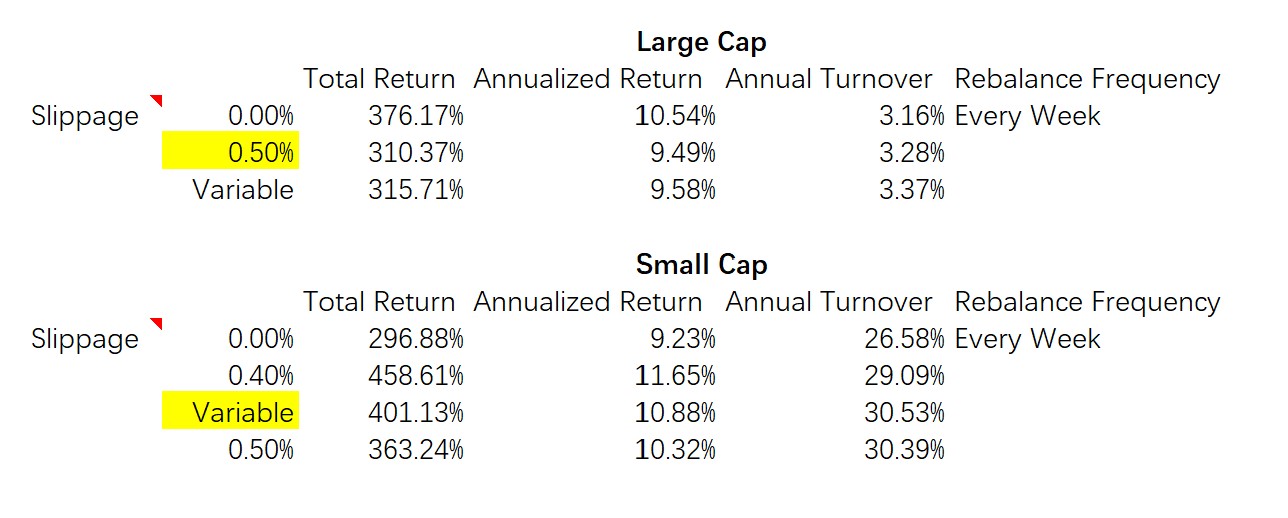

2、手续费率和滑点

手续费率(Commission):0.005 USD Per Share (这是网站的标准模板)

滑点(Slippage):千4 ~ 千5,可以选择固定或可变的滑点

我分别写了两个最简单的大盘和小盘策略,总体上小盘的滑点略高于大盘,但差异也不是很大。

总体来说,美股的交易成本大概是A股的2-3倍;

因为美股的交易成本大概是0.5%左右,而A股散户的交易成本大概是0.2%。

3、排名系统和业绩回测

在果仁上,也提供排名系统和业绩回测,总体上两者是区别不大的;但是,在Portfolio123上,这两个之间似乎存在很大的差距。

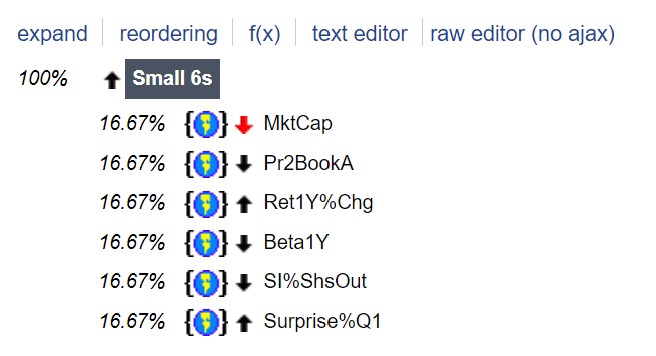

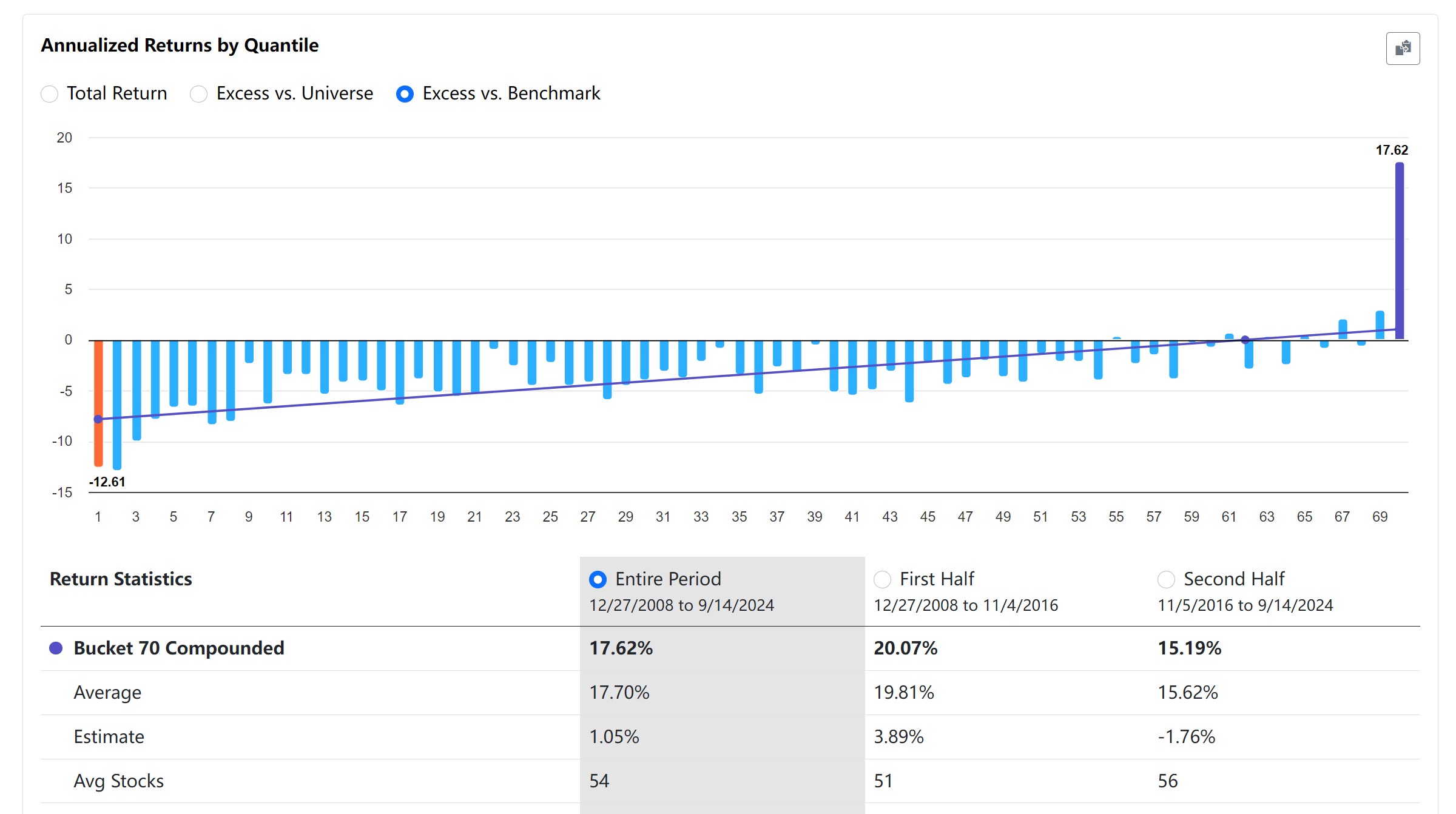

Duckruck 曾经在回帖中说“美股小盘策略可以在极低换手的情况下获得高回报。这是只有六个常见因子等权(市值、市净率、动量、PEAD、低贝塔、做空比率,甚至没有做市值行业中性化和互相中性化)五十股(避免偶然因素)的回报:(年化超额 15.6%)”我尝试复制了一下,由于“PEAD”没有标准因子,所以用“Surprise%Q1 最新季度的盈利惊喜”作为替代因子。

在这个策略中,

- Rank(排名系统)显示,持有前50个股票的年化Alpha有17.62%

- 但是,将该排名系统放入回测以后,结果却是负Alpha(-3.14%)

PS:关于这个部分,我不知道是不是对于回测系统的理解有问题,如果有懂行的网友,请不吝赐教。

4、回测我在A股的量化组合

这块就不详细展开说了,简而言之,基本上都不太行、跑不赢标普指数

三、一些有用的东西

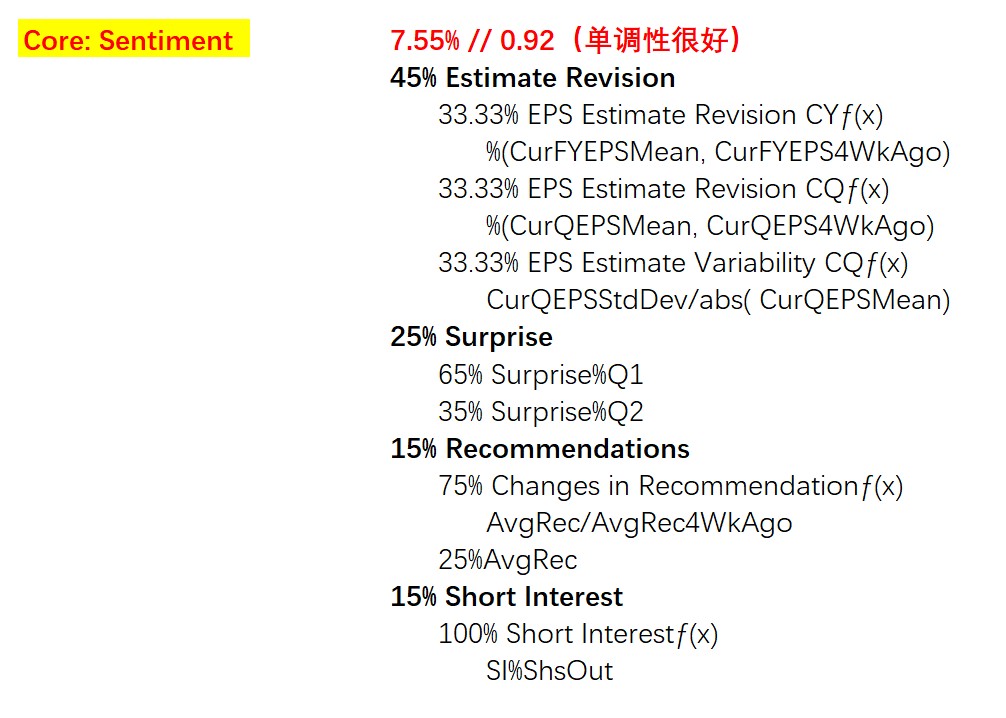

1、Core: Sentiment(情绪)这个是网站提供排名系统,排名单调性很好;国内在情绪方面的研报较少,可以作为参考

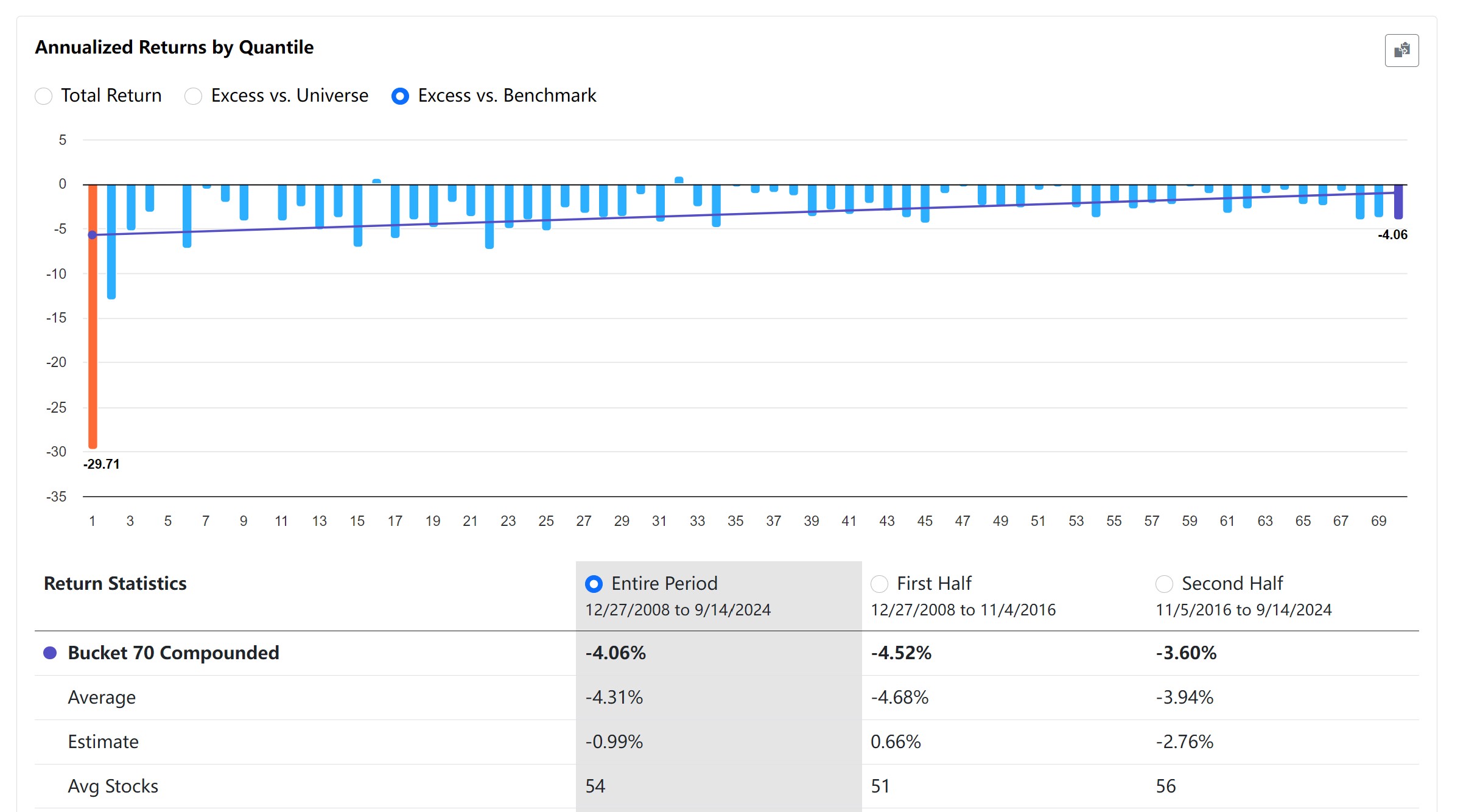

2、纯粹的小市值因子,在美股上是没有什么用的;

无论是前面提到的Duckruck的6因子策略,还是网站自研的 Small and Micro Cap Focus 策略,都是多维度评估股票的 —— A股市场上,单纯的小市值因子依然显著。单纯的小市值因子的排名系统结果,可参见下图:

3、部分有用的订阅/免费策略

少数订阅/免费策略的实盘业绩较好,设计思路值得借鉴;个人感觉要在美股上做出显著的Alpha,需要有很好的财会知识和能力;详情参见下表:

四、小结和体会

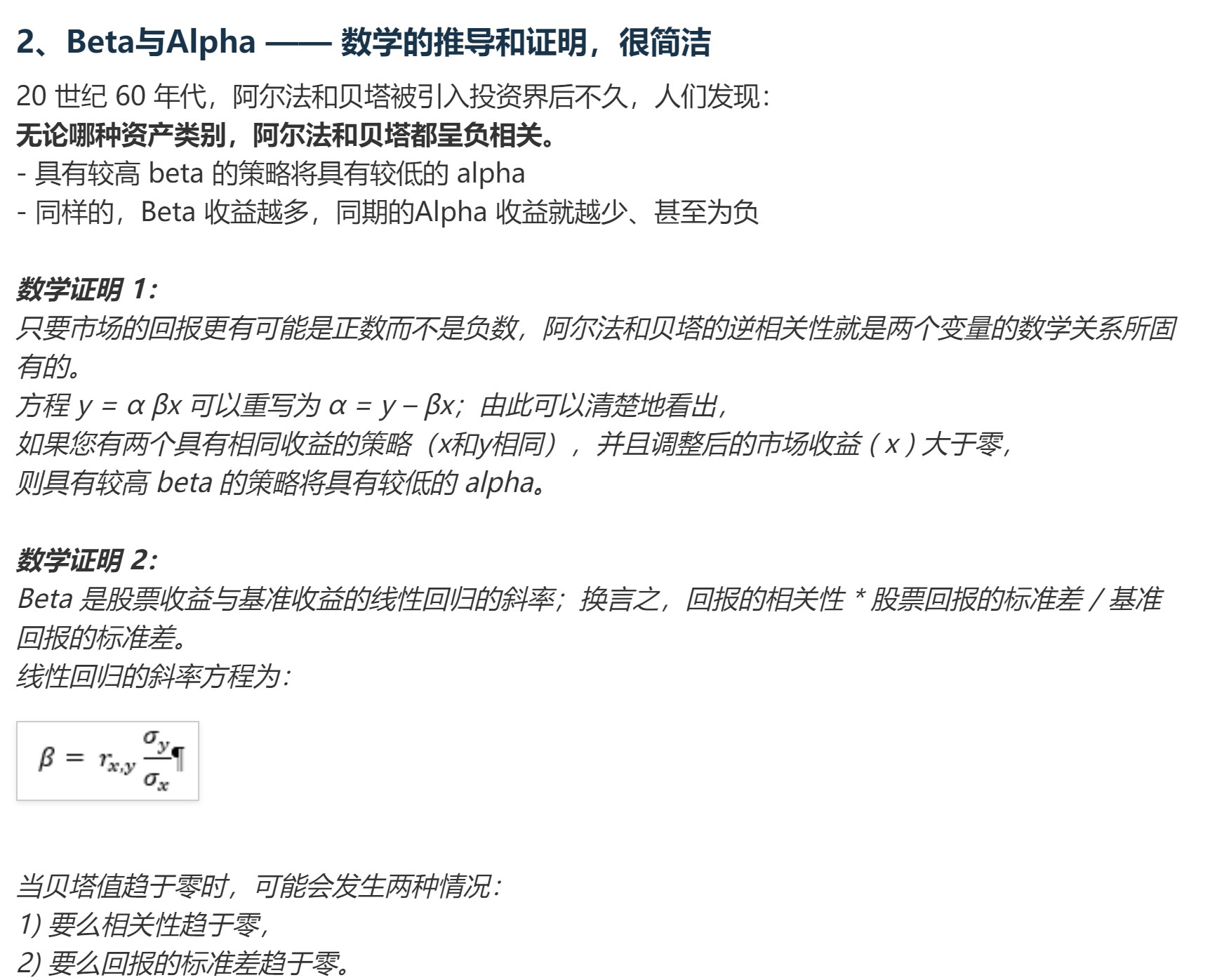

通过这两个月的尝试,感觉美股和A股的差异还是非常大的,同样的策略,其业绩显著体现出“淮南为橘、淮北为枳”的情况;以我个人的知识体系和能力,现阶段还是放弃在美股开发量化策略比较好、还是转而去搞大类资产配置和杠杆类投资工具的使用吧。自我安慰一下,毕竟芒格也说过“远离难题,做简单的事”。同时,对比美股和A股,一个是Beta好,一个是Alpha好;倒是在现实中印证了数学推导的结论:阿尔法和贝塔呈负相关 —— 如果未来的A股能变成一个好Beta,对绝大多数人来说,也是一件好事。

PS:这个数学推导,我在《读书笔记:Porfolio123 的官方博客》 里面有提到过:

0

最后那句beta和Alpha触动了我

我不懂这些逻辑,只会统计数据,写一下个人的统计结论,未来数据变了,想法也会改变。

Alpha多头品种-1

a股,隔夜模型下跌<日内模型上涨

(大盘,小盘,st,昨日涨停,高波,低波)

商品,隔夜模型下跌<日内模型上涨

(黄金,白银,能化,有色,豆粕)

reits,隔夜模型下跌<日内模型上涨

Alpha多头品种-2

H股,隔夜模型上涨>日内模型下跌

(高波,低波)

可转债,隔夜模型上涨>日内模型下跌

(折价,溢价,高价,低价)

Alpha空头品种-3

期权ETF,隔夜模型下跌>日内模型上涨(特殊时刻5+20-)

beta多头品种

债券,隔夜模型上涨,日内模型上涨

货币,隔夜模型上涨,日内模型上涨

美股,隔夜模型上涨,日内模型上涨

我不懂这些逻辑,只会统计数据,写一下个人的统计结论,未来数据变了,想法也会改变。

Alpha多头品种-1

a股,隔夜模型下跌<日内模型上涨

(大盘,小盘,st,昨日涨停,高波,低波)

商品,隔夜模型下跌<日内模型上涨

(黄金,白银,能化,有色,豆粕)

reits,隔夜模型下跌<日内模型上涨

Alpha多头品种-2

H股,隔夜模型上涨>日内模型下跌

(高波,低波)

可转债,隔夜模型上涨>日内模型下跌

(折价,溢价,高价,低价)

Alpha空头品种-3

期权ETF,隔夜模型下跌>日内模型上涨(特殊时刻5+20-)

beta多头品种

债券,隔夜模型上涨,日内模型上涨

货币,隔夜模型上涨,日内模型上涨

美股,隔夜模型上涨,日内模型上涨

2

赞同来自: 子非鱼b 、skyblue777

非常感谢ylxwyj兄分享~~

ylxwyj兄的文章总能让人觉得回味无穷~~

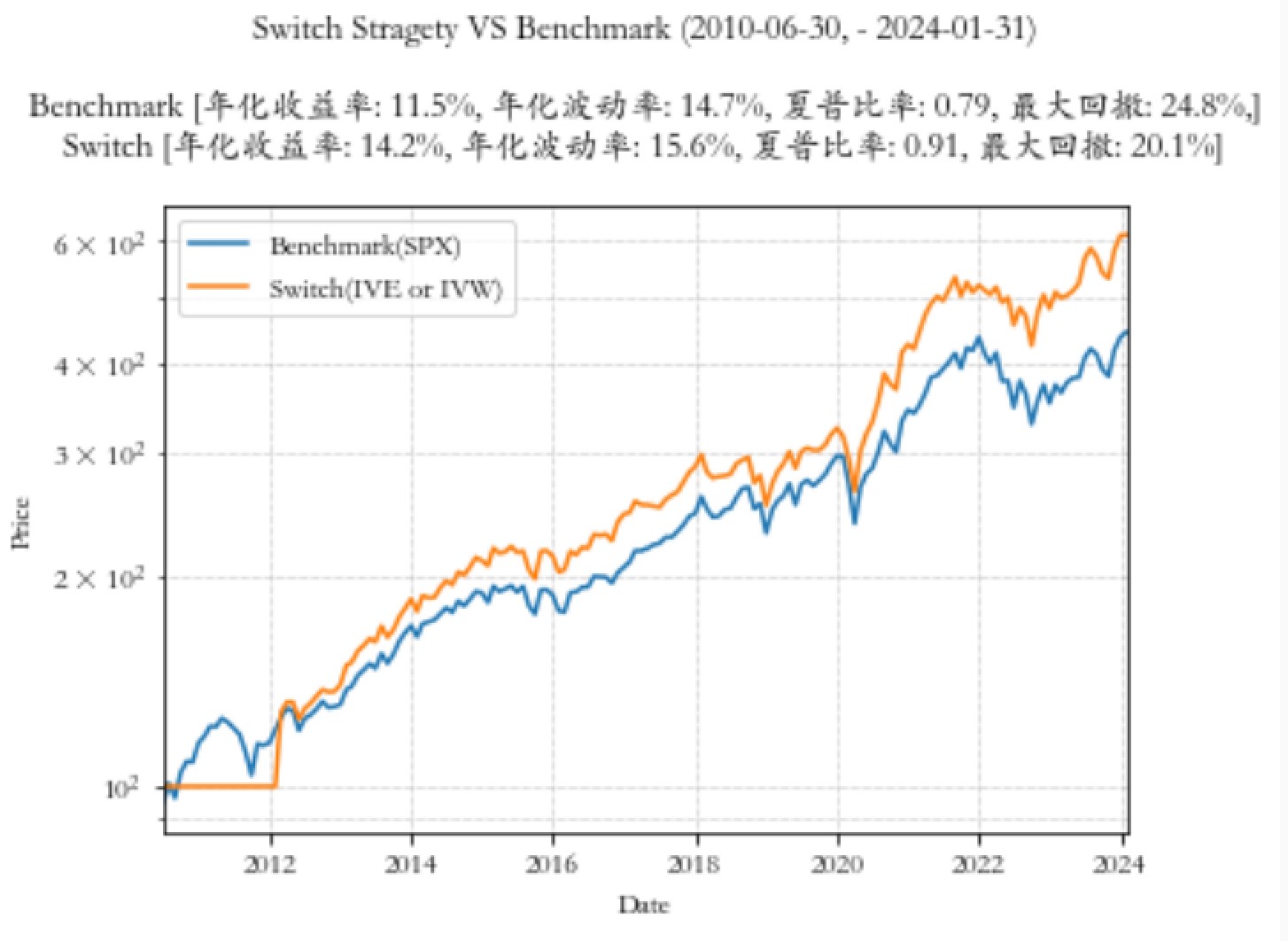

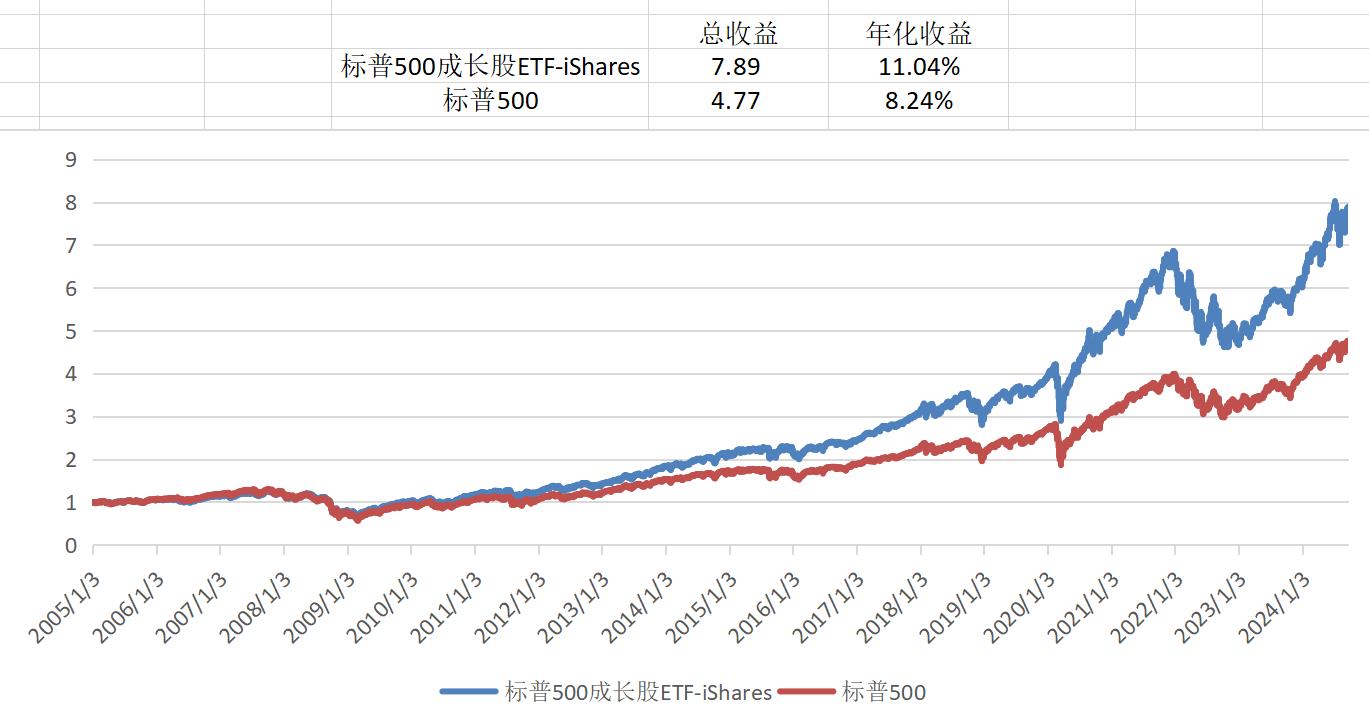

最近正在思考如何投资美股,

也许采用最简单的方法,

在适当的时候持有美股指数基金,

作为资产配置的一部分,

就已经是一个非常不错的选择了。

ylxwyj兄的文章总能让人觉得回味无穷~~

最近正在思考如何投资美股,

也许采用最简单的方法,

在适当的时候持有美股指数基金,

作为资产配置的一部分,

就已经是一个非常不错的选择了。

6

赞同来自: Delphi23 、jackymin001 、chivesreaper 、yzzhongwei 、YmoKing 、更多 »

全世界的这种量化回测论坛都一个叼样,靠卖铲子赚钱。

Portfolio 123上有一个叫Yuval Taylor的非常活跃。号称从16年来投资微盘股年化45%,赚了几百万刀。然后每个月收45$让人跟盘。反正就是熟悉的配方,熟悉的味道,越来越熟悉。

这个人18年的时候分享过他用的因子http s://community.portfolio123.com/t/secret-sauce/57393,要是没用就确实是骗子了。

Portfolio 123上有一个叫Yuval Taylor的非常活跃。号称从16年来投资微盘股年化45%,赚了几百万刀。然后每个月收45$让人跟盘。反正就是熟悉的配方,熟悉的味道,越来越熟悉。

这个人18年的时候分享过他用的因子http s://community.portfolio123.com/t/secret-sauce/57393,要是没用就确实是骗子了。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号