想过会有变化,但没想到这么戏剧化。

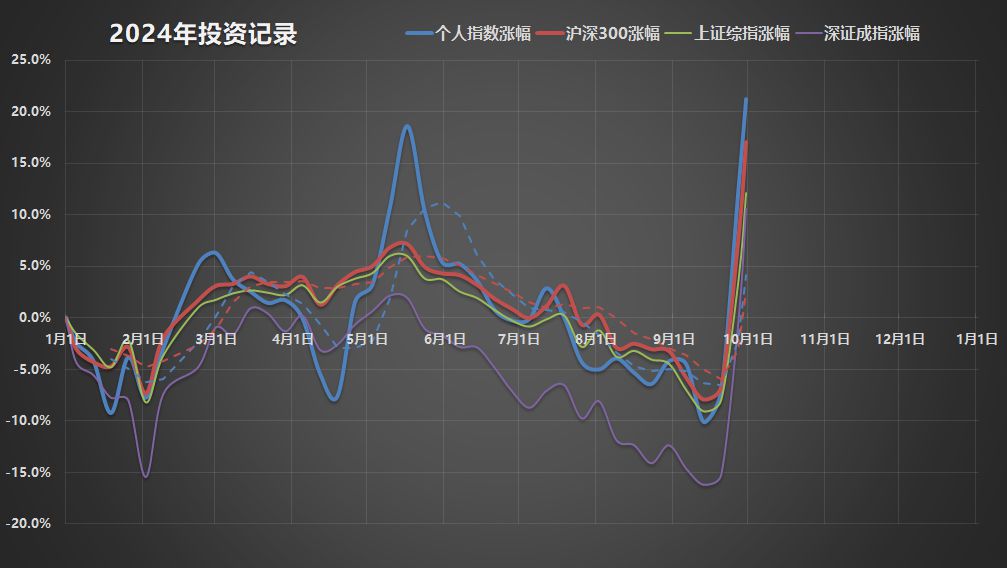

9月底暴力反弹拉升的这个斜率,我确实是万万预料不到的。直接从-10%干到+20%。感觉投资生涯这么迅猛的反弹应该也是头一回。

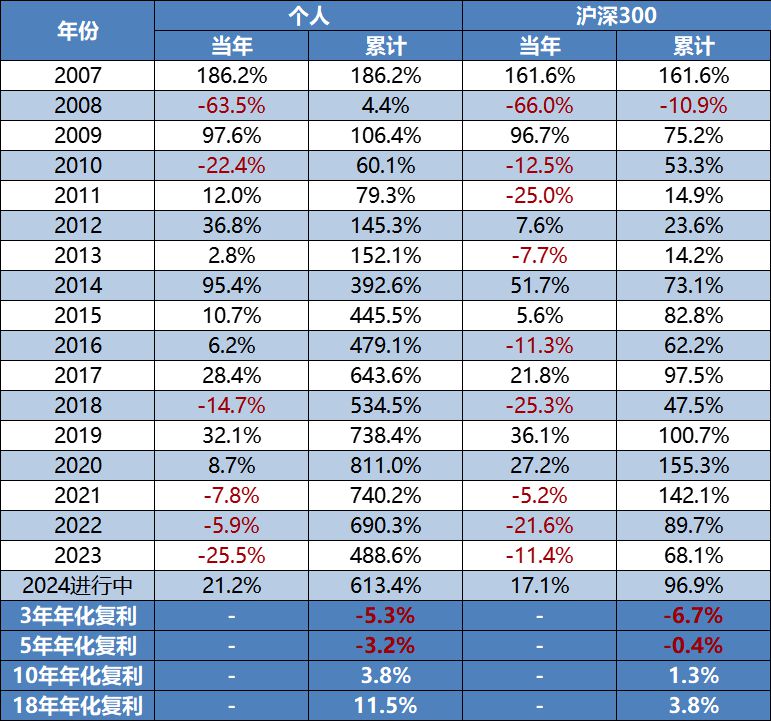

截至Q3收盘,个人累计收益率+21.2%,沪深300是+17.1%,上证综指+12.2%,深证成指+10.6%。突然间,一派欣欣向荣。

恒生指数+24.0%,国企指数+30.2%。港股好于A股,可能也是我反超沪深300的主要原因。

拉长时间看,似乎确实已经触底了。很多人喊出牛市来了,如果按上涨20%的技术指标来看,显然,确实来了一波牛市。接下去的疑问无非是:多高?多久?

9月底终于扬眉吐气,翻红,大涨,跑赢大盘。

从势不可挡的样子看来,今年盈利收官的概率还是极大的,终于有望一改连续三年亏钱的颓势。

权益类资产(含指数基金)占97.0%,剩下的是少量债基和现金,主要是因为在最后一天又减持了一点点港股。

A股资产40.2%↑,港股资产53.3%↓,日股资产2.1%↘,美股资产1.3%↘。

上述中ETF/LOF目前占比3.5%。

分行板块跟上个季度比:地产物业占17.3%↓,银行16.6%↗,科技传媒13.7%↘,生活消费12.3%↗。

如果跟上个月比:地产物业↓,银行↘,科技传媒↗,消费↗。

银保地“三傻”合计占比41.8%,上个季度53.0%,上上个季度是61.6%,去年底是73.1%。比之前更分散,不一定更赚钱,从保险和银行的上涨以及地产的反弹来看,降低这部分配置今年大概率“亏”了。但个人感觉其实也还行,毕竟要立足长远来考虑这个事。

Q3主要增持:荣晟环保、腾讯控股、春秋航空、颐海国际、中国铁建H、迈瑞医疗、日经ETF、新华保险H。

Q3主要减持:雅居乐集团、天能动力、恒生互联网ETF、平安银行、碧桂园服务、纳斯达克ETF、环球医疗、招商银行A。

9月主要增持:春秋航空、中国平安A、中国人民保险集团H、中国铁建H、宝龙地产、平安银行、荣晟环保。

9月主要减持:新城发展、雅居乐集团、碧桂园服务、天能动力、腾讯控股。

牛市来了吗?从技术上理解,已经来了。

牛市能走多高、多久?不知道。这阵仗没经历过。但理性上讲,流动性行情如果要走出长牛,还需要基本面有显著改观,当然对此我总是抱有信心。

从投资策略上来讲,一个成熟稳定的策略,一个适合自己的好的策略,必然不是天天变的,它应该是一套体系,兵来将挡,水来土掩。所以我现在的调仓换股、增持减持啥的,都比较机械化、程序化了,我的风格不会做大进大出,也不会孤注一掷。

假如哪天股票涨得我受不了了,我就慢慢挪一点到固定收益品种,仅此而已。我觉得那一天好像还早。

说回经济基本面。以下纯属个人感觉,不一定对。

一季度的时候,我认为今年基本面值得乐观,不管是工业增加值、大宗商品价格、铜价、耗电量等,似乎都支持这个结论。当时我还预测,金融地产也差不多该触底了。

过完二季度,我自己的悲观情绪又多了起来,感觉到房地产的萎靡不振显著拖累了整体经济,有蝴蝶效应。转折点大概是5月吧,当时数据确实不行。

半年的时候,我也是倡议财政和货币政策应该更激进一点,等了一个季度,到9月底,终于等来了,然后市场因为抑制太久,也暴烈地回应了。

那问题来了,经济本身是有韧性的,政策制定者也都是很有智慧的,该出售调节的时候,我们应该是要预期到会有调节的——但从市场反应来看,大多数人并没有预期到。

均值回归,似乎是值得信仰的东西,就是有时候时间可能会长得超乎预期。而福兮祸之所倚,祸兮福之所伏,都是亘古不变的至理名言。

所以我们做投资的话,不应该一惊一乍、进退失据,更应该形成自己一套体系,能够游刃有余吧。当然我也理解,很多人之所以做不到这点,还是因为太想赢了,太想大赚一把。

有时候,少即是多,慢就是快。

投资这么长远的事情,咱们还是慢慢玩吧。

一、投资成绩

原来三四个月的跌幅,真的可以三四天涨回来……

9月底暴力反弹拉升的这个斜率,我确实是万万预料不到的。直接从-10%干到+20%。感觉投资生涯这么迅猛的反弹应该也是头一回。

截至Q3收盘,个人累计收益率+21.2%,沪深300是+17.1%,上证综指+12.2%,深证成指+10.6%。突然间,一派欣欣向荣。

恒生指数+24.0%,国企指数+30.2%。港股好于A股,可能也是我反超沪深300的主要原因。

拉长时间看,似乎确实已经触底了。很多人喊出牛市来了,如果按上涨20%的技术指标来看,显然,确实来了一波牛市。接下去的疑问无非是:多高?多久?

9月底终于扬眉吐气,翻红,大涨,跑赢大盘。

从势不可挡的样子看来,今年盈利收官的概率还是极大的,终于有望一改连续三年亏钱的颓势。

二、持仓情况

重仓股Top5合计占41.9%,与上月基本持平,但比上季度是显著提高;Top10合计占68.1%,与上月、上季度都差不太多。这样的集中度,也大致在我个人比较舒服的区间。权益类资产(含指数基金)占97.0%,剩下的是少量债基和现金,主要是因为在最后一天又减持了一点点港股。

A股资产40.2%↑,港股资产53.3%↓,日股资产2.1%↘,美股资产1.3%↘。

上述中ETF/LOF目前占比3.5%。

分行板块跟上个季度比:地产物业占17.3%↓,银行16.6%↗,科技传媒13.7%↘,生活消费12.3%↗。

如果跟上个月比:地产物业↓,银行↘,科技传媒↗,消费↗。

银保地“三傻”合计占比41.8%,上个季度53.0%,上上个季度是61.6%,去年底是73.1%。比之前更分散,不一定更赚钱,从保险和银行的上涨以及地产的反弹来看,降低这部分配置今年大概率“亏”了。但个人感觉其实也还行,毕竟要立足长远来考虑这个事。

Q3主要增持:荣晟环保、腾讯控股、春秋航空、颐海国际、中国铁建H、迈瑞医疗、日经ETF、新华保险H。

Q3主要减持:雅居乐集团、天能动力、恒生互联网ETF、平安银行、碧桂园服务、纳斯达克ETF、环球医疗、招商银行A。

9月主要增持:春秋航空、中国平安A、中国人民保险集团H、中国铁建H、宝龙地产、平安银行、荣晟环保。

9月主要减持:新城发展、雅居乐集团、碧桂园服务、天能动力、腾讯控股。

三、一点思考

我感觉到这份上了,也没啥好思考了。牛市来了吗?从技术上理解,已经来了。

牛市能走多高、多久?不知道。这阵仗没经历过。但理性上讲,流动性行情如果要走出长牛,还需要基本面有显著改观,当然对此我总是抱有信心。

从投资策略上来讲,一个成熟稳定的策略,一个适合自己的好的策略,必然不是天天变的,它应该是一套体系,兵来将挡,水来土掩。所以我现在的调仓换股、增持减持啥的,都比较机械化、程序化了,我的风格不会做大进大出,也不会孤注一掷。

假如哪天股票涨得我受不了了,我就慢慢挪一点到固定收益品种,仅此而已。我觉得那一天好像还早。

说回经济基本面。以下纯属个人感觉,不一定对。

一季度的时候,我认为今年基本面值得乐观,不管是工业增加值、大宗商品价格、铜价、耗电量等,似乎都支持这个结论。当时我还预测,金融地产也差不多该触底了。

过完二季度,我自己的悲观情绪又多了起来,感觉到房地产的萎靡不振显著拖累了整体经济,有蝴蝶效应。转折点大概是5月吧,当时数据确实不行。

半年的时候,我也是倡议财政和货币政策应该更激进一点,等了一个季度,到9月底,终于等来了,然后市场因为抑制太久,也暴烈地回应了。

那问题来了,经济本身是有韧性的,政策制定者也都是很有智慧的,该出售调节的时候,我们应该是要预期到会有调节的——但从市场反应来看,大多数人并没有预期到。

均值回归,似乎是值得信仰的东西,就是有时候时间可能会长得超乎预期。而福兮祸之所倚,祸兮福之所伏,都是亘古不变的至理名言。

所以我们做投资的话,不应该一惊一乍、进退失据,更应该形成自己一套体系,能够游刃有余吧。当然我也理解,很多人之所以做不到这点,还是因为太想赢了,太想大赚一把。

有时候,少即是多,慢就是快。

投资这么长远的事情,咱们还是慢慢玩吧。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号