10月1-7日 港股大涨,A50股指期货大涨了12%, 假期一直在思考如何追涨,比如开仓IM或者IF.

7日晚最后决定用期权买购追高,但期权隐波太高,买方太亏,最后确定用买实值购,卖虚值购的牛购价差方案追当时最强的科创50ETF, 损失可控。计划开160组。

10月8日 大盘涨停开盘。科创50ETF涨20% 1.14元(东财软件显示ETF实时溢价6~7%之间)。

在看了几分钟后,我就开始执行昨晚预定好的方案,买入科创50购10月850(最高是3300元一张,最后均价在3029元),卖出科创50购10月1150,最高是2245元一张,隐波242%!!!最后均价在2048元。开仓了134组,理论最大损失13.4万(ETF跌破0.95开始亏损),理论最大收益是到期涨到1.15以上,(3000-1000)*134等于26.8万。 当时还想得美滋滋的,想着照这个涨法到10.23(期权到期日),只需要涨1分维持住就可以了。

科创50ETF盘中打开涨停板,1150购从10:00开始降波,价格大跌,盘中最低过0.1123(此时850的购跌到0.1900,都在最低点平则微亏)。8日下午,看到期权账户上卖购有8万多盈利,买购亏了4千,想着一天就能赚8万很不错了,也不用承担下跌的风险了,选择落袋为安。于是开始拆牛购组合,两边平仓,都是4,5张左右的平,保证两腿成交时间前后相差不多。

最后留了19对组合想看看明天的底牌,尾盘看到1150购又涨到2000多,想着再加一点牛购,结果卖购1150后,1150购继续上涨到2200左右,这时有点慌,怕空头裸露的多了(其实这时候delta还是正很多,因为1150此时还是虚值购,就算是平值也就0.5 delta,而深度实值的850 delta是0.9以上的),于是想买入850购5张再组合牛购,结果发现850购已经涨到3300涨停买不进了! 慌乱之下,买了5张900购组合成5组牛购,合计24组牛购。

10月9日 科创50ETF微跌0.002以1.138开盘,850购,950购,1150购同时大跌,于是拆组合平掉了24组牛购,这天应该是亏损的。

最后总结: 期权是核武器,普通玩家很难驾驭。 这次追高还能获利运气的成分很大,下次不敢玩这么大了。 另外,10月8号当天,科创50ETF的深度实值购报价波动很大,而我作为新手,一直习惯用对手价直接开仓,盘中发现吃亏很大,于是改用手动加减开平仓。 8号这一天的操作,现在回想也还是有点后怕。

7日晚最后决定用期权买购追高,但期权隐波太高,买方太亏,最后确定用买实值购,卖虚值购的牛购价差方案追当时最强的科创50ETF, 损失可控。计划开160组。

10月8日 大盘涨停开盘。科创50ETF涨20% 1.14元(东财软件显示ETF实时溢价6~7%之间)。

在看了几分钟后,我就开始执行昨晚预定好的方案,买入科创50购10月850(最高是3300元一张,最后均价在3029元),卖出科创50购10月1150,最高是2245元一张,隐波242%!!!最后均价在2048元。开仓了134组,理论最大损失13.4万(ETF跌破0.95开始亏损),理论最大收益是到期涨到1.15以上,(3000-1000)*134等于26.8万。 当时还想得美滋滋的,想着照这个涨法到10.23(期权到期日),只需要涨1分维持住就可以了。

科创50ETF盘中打开涨停板,1150购从10:00开始降波,价格大跌,盘中最低过0.1123(此时850的购跌到0.1900,都在最低点平则微亏)。8日下午,看到期权账户上卖购有8万多盈利,买购亏了4千,想着一天就能赚8万很不错了,也不用承担下跌的风险了,选择落袋为安。于是开始拆牛购组合,两边平仓,都是4,5张左右的平,保证两腿成交时间前后相差不多。

最后留了19对组合想看看明天的底牌,尾盘看到1150购又涨到2000多,想着再加一点牛购,结果卖购1150后,1150购继续上涨到2200左右,这时有点慌,怕空头裸露的多了(其实这时候delta还是正很多,因为1150此时还是虚值购,就算是平值也就0.5 delta,而深度实值的850 delta是0.9以上的),于是想买入850购5张再组合牛购,结果发现850购已经涨到3300涨停买不进了! 慌乱之下,买了5张900购组合成5组牛购,合计24组牛购。

10月9日 科创50ETF微跌0.002以1.138开盘,850购,950购,1150购同时大跌,于是拆组合平掉了24组牛购,这天应该是亏损的。

最后总结: 期权是核武器,普通玩家很难驾驭。 这次追高还能获利运气的成分很大,下次不敢玩这么大了。 另外,10月8号当天,科创50ETF的深度实值购报价波动很大,而我作为新手,一直习惯用对手价直接开仓,盘中发现吃亏很大,于是改用手动加减开平仓。 8号这一天的操作,现在回想也还是有点后怕。

0

@shishikan

抱歉,说快了没注意到语气,冒犯到您了。你调整试试能不能超过你总资产的30%,我的券商不用自己申请调整的,直接是100万以内,20%,100万以上30%额度,T+1自动更新。所以,你这个调整不能超过总资产30%的话,否则,你这个券商所谓的申请调整只是多此一举而已。你是对的,额度和券商软件里的资金有关系。

0

@shishikan

我的券商是T+1自动更新额度是向上更新(30%按万元进一法取整),向下的话好像是超过一年之后,年底的时候调整。呃,我错了。虽然可以在APP申请,但资金转出去最大额度自动就变了。也就是只能调小,不能调大。

0

@darkpro

ETF期权的规矩太多了,限额又限仓,到期前又要提高保证金,保证金又比期货期权贵

@shishikan可以调,但是还是鸡肋,做买方的最大额度只是总资金的30%,根本不够用,特别是现在高波,随便买一点就超额了

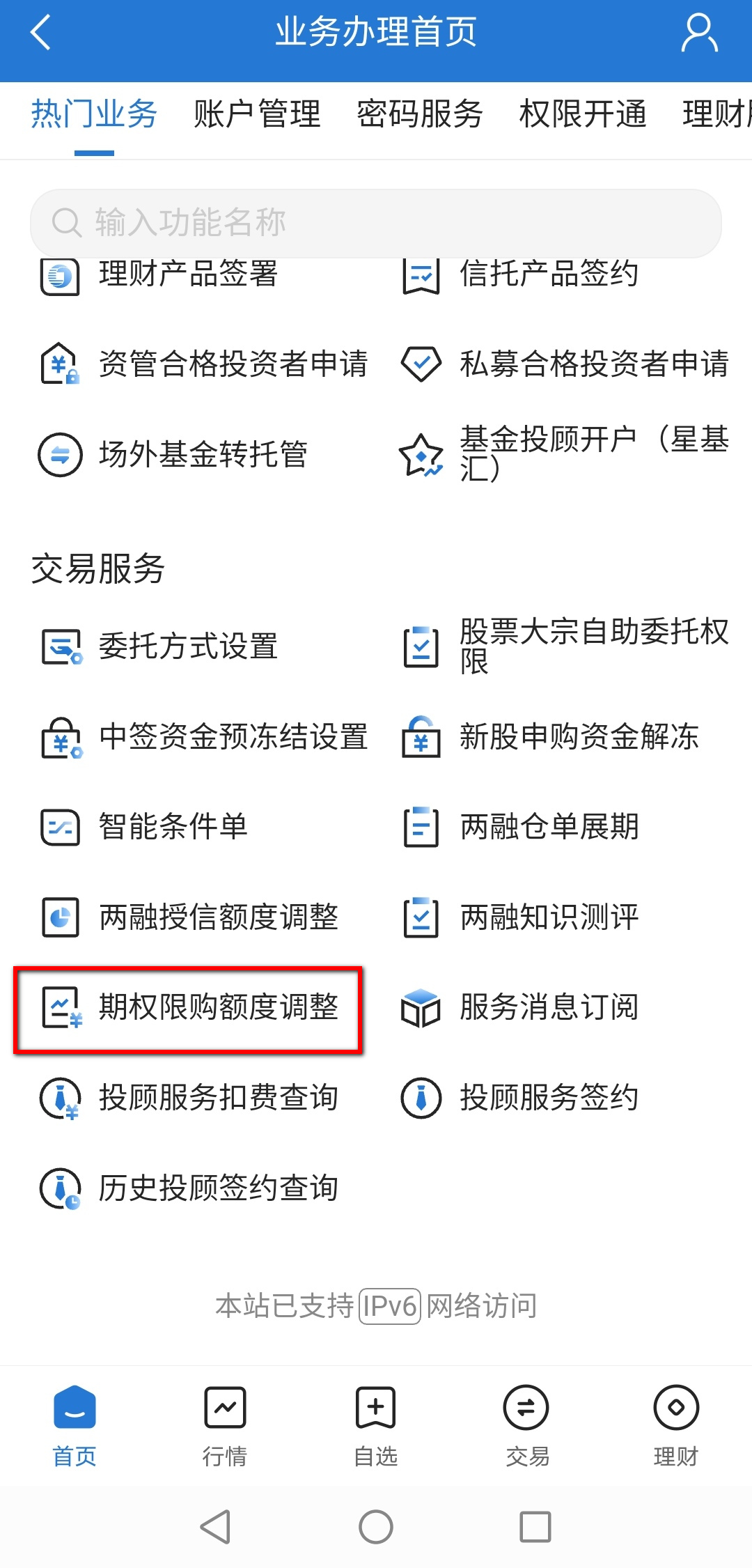

自己调?你是不是没搞懂这个限额是什么?能自己调的那叫限额?说话别那么冲,自己看截屏。

ETF期权的规矩太多了,限额又限仓,到期前又要提高保证金,保证金又比期货期权贵

0

我直接裸卖认购,最后控制仓位扛下来了获利出局了,也是很惊险。主要是上头了,9月26日平仓了50张认购,眼看后面两个交易日翻了10倍,错过五六十万。极大波动率的时候其实隐波决定不了什么,一定得能够抗到隐波回落。

0

@shishikan

这个是权利仓的买入限额,不涉及证券公司的风险,是怕你一次亏光。一般是证券资产的20%,钱多的可以是30% 。权利仓限额在券商软件可以自己调的。总仓位量是需要满足交易量和资产量的。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号