要知道股票也是一种商品,

价格涨跌主要受到供求关系的影响,

估值只有参考意义。

就算估值很低,

供应量大了一样不值钱。

问题是A股估值低吗?

中位数市盈率高达50倍!

也就银行股PE比较低。

银行低PE低是建立在坏账隐藏和超高经营杠杆的基础之上,

资产端稍有恶化就得歇菜,

不然为什么还需要财政部发债补充银行资本金呢?

【看看流通市值,别老盯着指数看!】

下影线机会进场?黄金坑?都知道原因不是对面加税,不是国家政策,不是证监会不作为。90%+的票高估,贵,瞎炒,没有任何投资价值。大概率去去年9月低点。

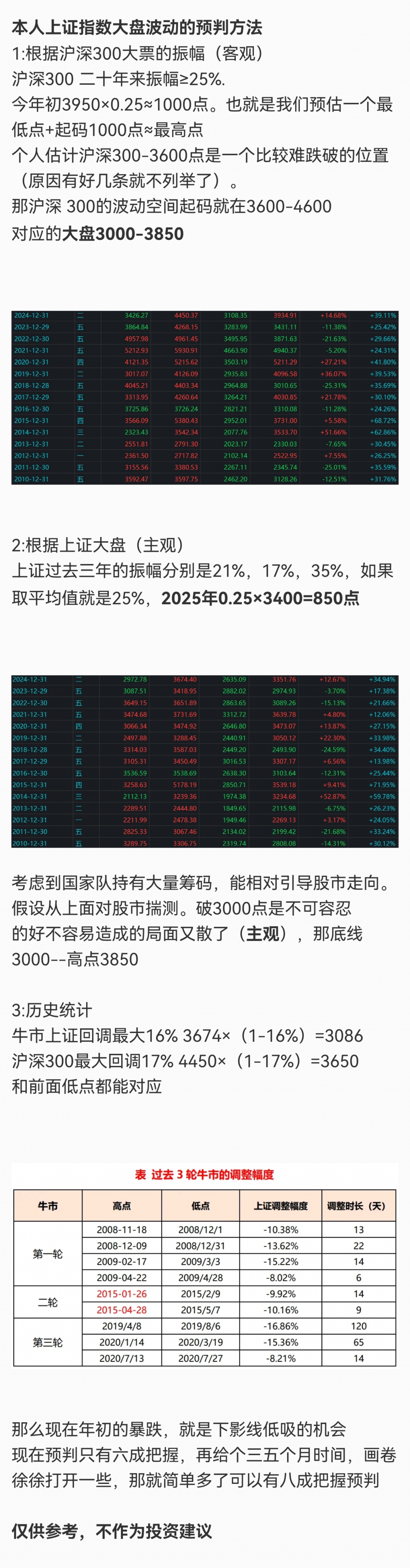

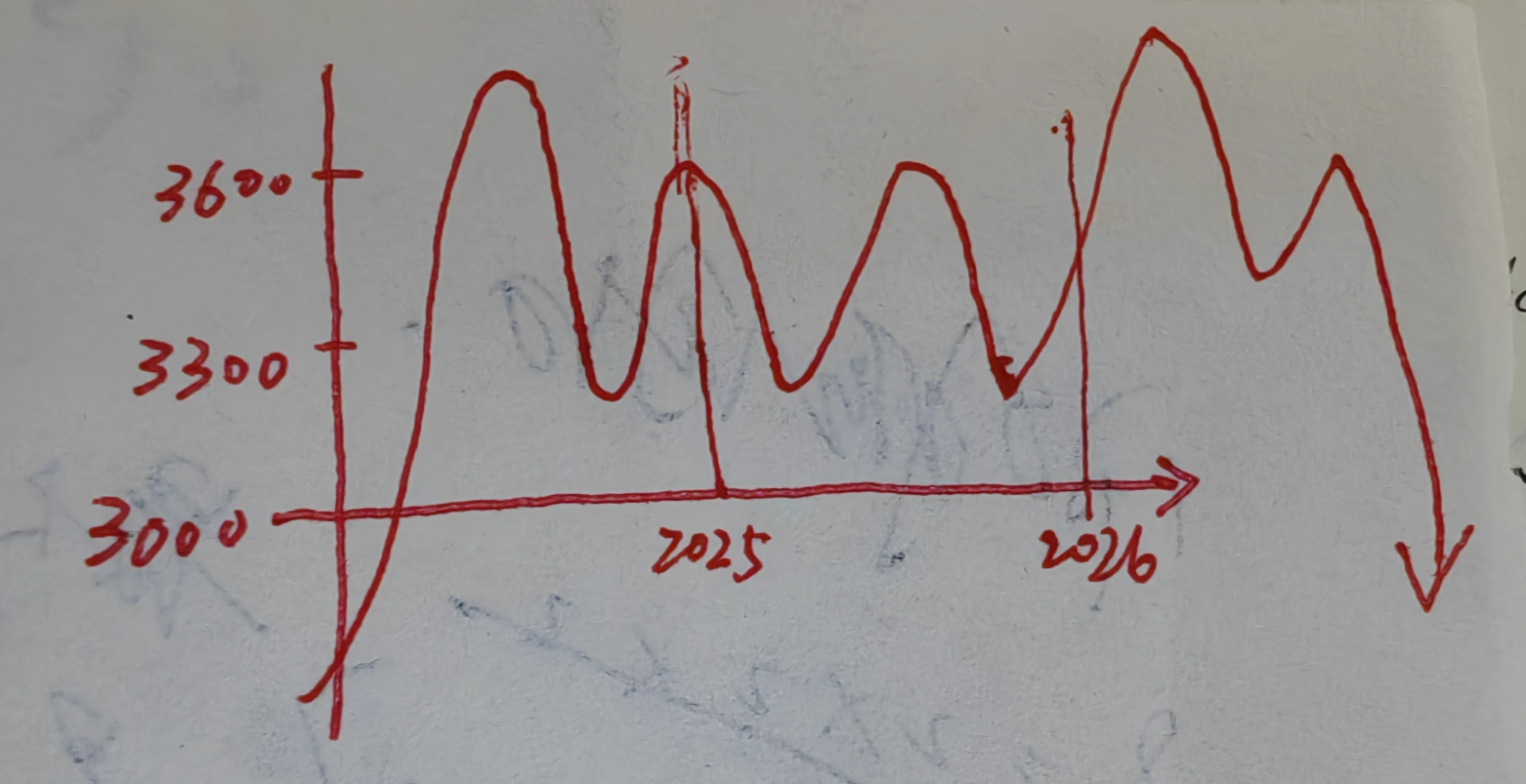

年内大概率顶破10/8高点,3674

赞同来自: 人来人往777 、yztao 、马拿巴子 、hippohippo

长期看,是看经济发展,看企业发展。

A股其实也是分层的,砸好股票炒烂炒小,恰恰给了低级买好股票的机会。

资水 - 弱弱少年郎,徘徊江边岸,水急人声远,一跃渡资江!

赞同来自: 陪戎校尉 、A股没法玩 、柚子不好哭 、塔塔桔 、可兑换 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

这里有个统计数据,在过去10年时间:IPO融资3万亿,定向增发8.6万亿,可转债融资1.46万亿,5%以上大股东减持金额3万亿,5%以下小股东减持没法统计了(按2万亿计算),印花税2.5万亿,交易佣金1.5万亿,这几项加起来就有22万亿。=========再看看收入,A股过去10年分红总金额接近10万亿,但70%被国家队和大股东拿走,再扣除20%红利税,散户实际拿到手的也就2.5万亿不到,都没法...还有一个很恶劣的信息: 定增是打折入场的,前几年村里修改规则,财投者9折入场锁定1年,修改为8折入场锁定半年。

大股东减持金额是指净减持,已经扣除回购的金额。支持大佬,不过是不是极烂要基于某种评判标准吧,是融资能力不行的市场算极烂还是分红能力不行的市场算极烂,或是违法横行的市场算极烂。有个想法,是不是b股应该算不上极烂的市场,我的钱大部分在b股亏掉了。

至于定增确实有向大股东的定增,

可能有重复计算的部分,

8.6万亿里,

就算一半给了基金公司吧,

那散户净投入也有15万亿之巨。

关键是这10年股价指数还在原地打转,

GDP涨了多少?

房价涨了多少?

还不能说明,

A股是个极烂的市场吗?

赞同来自: 塔塔桔 、长空无极 、夏天的夏天 、hshpangpang 、hannon 、更多 »

不否认股民净投入更多。但这种预设了结论的数据,看看就好了。大股东减持金额是指净减持,已经扣除回购的金额。

就说最大的一项定增,参与者大部分是大股东和机构,而不是散户对吧?

当然,原文作者说“虽然参与定增的多是机构,但毫无疑问,最终这些筹码都派给了散户。”

其实这并不是毫无疑问的,这么大的金额,怎么可能全部都派给散户一点不留?

就算都派给散户了好吧,那不就是减持么,怎么后面又把减持金额重复计算了呢?

减持的部分,难道就直接全给散户了,完全没有机...

至于定增确实有向大股东的定增,

可能有重复计算的部分,

8.6万亿里,

就算一半给了基金公司吧,

那散户净投入也有15万亿之巨。

关键是这10年股价指数还在原地打转,

GDP涨了多少?

房价涨了多少?

还不能说明,

A股是个极烂的市场吗?

孔曼子

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

- 一名普通的职业投资者。本人没有公众号等自媒体和微信群,请勿上当。

赞同来自: 这是个哈 、流沙少帅 、李明666 、hjndhr

这里有个统计数据,在过去10年时间:不否认股民净投入更多。但这种预设了结论的数据,看看就好了。

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的...

就说最大的一项定增,参与者大部分是大股东和机构,而不是散户对吧?

当然,原文作者说“虽然参与定增的多是机构,但毫无疑问,最终这些筹码都派给了散户。”

其实这并不是毫无疑问的,这么大的金额,怎么可能全部都派给散户一点不留?

就算都派给散户了好吧,那不就是减持么,怎么后面又把减持金额重复计算了呢?

减持的部分,难道就直接全给散户了,完全没有机构和国家队参与接盘么?

增持和回购的规模虽然比不上减持,但这几年印象中也不算少了,为什么没有数据?

我没有去查数据,只能随口说上几句,但基本的逻辑还是要讲的啊。

这里有个统计数据,在过去10年时间:不惜一切代价服务大局

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的...

赞同来自: Euros 、happysam2018 、lixianghui1982

这里有个统计数据,在过去10年时间:我认为,理论上,融资的股票多并不能说明股市起不来

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的...

要看什么样的公司融资,和发行价格

如果小苹果,小英伟达,小谷歌来融资,而且都是由诚实可靠的管理人来运营,当然越多越好

但只是理论上

lixinfeng02

- 随波逐流、随遇而安

- 随波逐流、随遇而安

这里有个统计数据,在过去10年时间:印花税和佣金加起来超过了IPO金额,频繁交易真是陷阱啊

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的...

这里有个统计数据,在过去10年时间:但是散户除了分红,还拿到了公司股权啊,建议也算进去。

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的...

赞同来自: 灵活的蓝胖子 、可兑换 、虾虾皮 、小廖 、自以为价值投资 、 、 、 、 、 、 、 、 、更多 »

IPO融资3万亿,

定向增发8.6万亿,

可转债融资1.46万亿,

5%以上大股东减持金额3万亿,

5%以下小股东减持没法统计了(按2万亿计算),

印花税2.5万亿,

交易佣金1.5万亿,

这几项加起来就有22万亿。

=========

再看看收入,

A股过去10年分红总金额接近10万亿,

但70%被国家队和大股东拿走,

再扣除20%红利税,

散户实际拿到手的也就2.5万亿不到,

都没法抵扣掉印花税。

==============

也就是说,

最近10年,

股民净投入的20万亿目前已经变成市值,

这些账户大概率是亏损状态无法动弹,

所以大家说的M2的增长,

最终就是这样被消耗掉的。

==============

https://www.toutiao.com/article/7439725085604282918/?app=news_article×tamp=1732235599&use_new_style=1&req_id=202411220833186070CE524E1AB52533FB&group_id=7439725085604282918&share_token=E00DED42-BED5-4522-A9BA-36A912FF10FC&tt_from=weixin&utm_source=weixin&utm_medium=toutiao_ios&utm_campaign=client_share&wxshare_count=1&source=m_redirect&wid=1732235794403

“卖在人声鼎沸时,买在无人问津处”9月24日后的行情很好的诠释了这句股市至理名言。创业板指数9月24日以后按成交量加权,点位为2212.89,也就是说,9月24日后所有买入创业板股票的人的加权成本可以看成是2212.89点,现创业板的收盘点位为2190.95,9月24日后买入的人已经被套了-0.96%。其它指数如沪深300等也差不多情况。原来两市1天的成交额大约5000多亿,目前的成交额大约2万...点位为什么用成交量加权

我突然间有点明白楼主的主见了…尽管前几天刚看到你这文章感觉这也太不靠谱了吧…不敢相信,那造10只这样的股票,用政府补贴把年收益增长做到100%。真的能行?

为什么人家美国股市世界第一,因为人家大公司都科技股,这些科技股收益年增长远强于中国这些大银行大央企,中国银行股为什么卖不上价,不就是看不到增长前途,不会给你年增长百分之二十三十的嘛…但人家美国高科技股可以,所以人家值钱,所以股价高!!

换言之,如果中国只 10 只股票,但这几只股年收益增长都 100@%,就这 10 只股...

你先搞明白骆驼说的供需关系吧。上述只是极端表述。极端情况下,股东只承担出资额,股价怎么跌成负的,请问您有概念吗?

跌成负的意思是你持有100股,每股-1元,你卖出还要付100元。你明白什么叫负的吗?

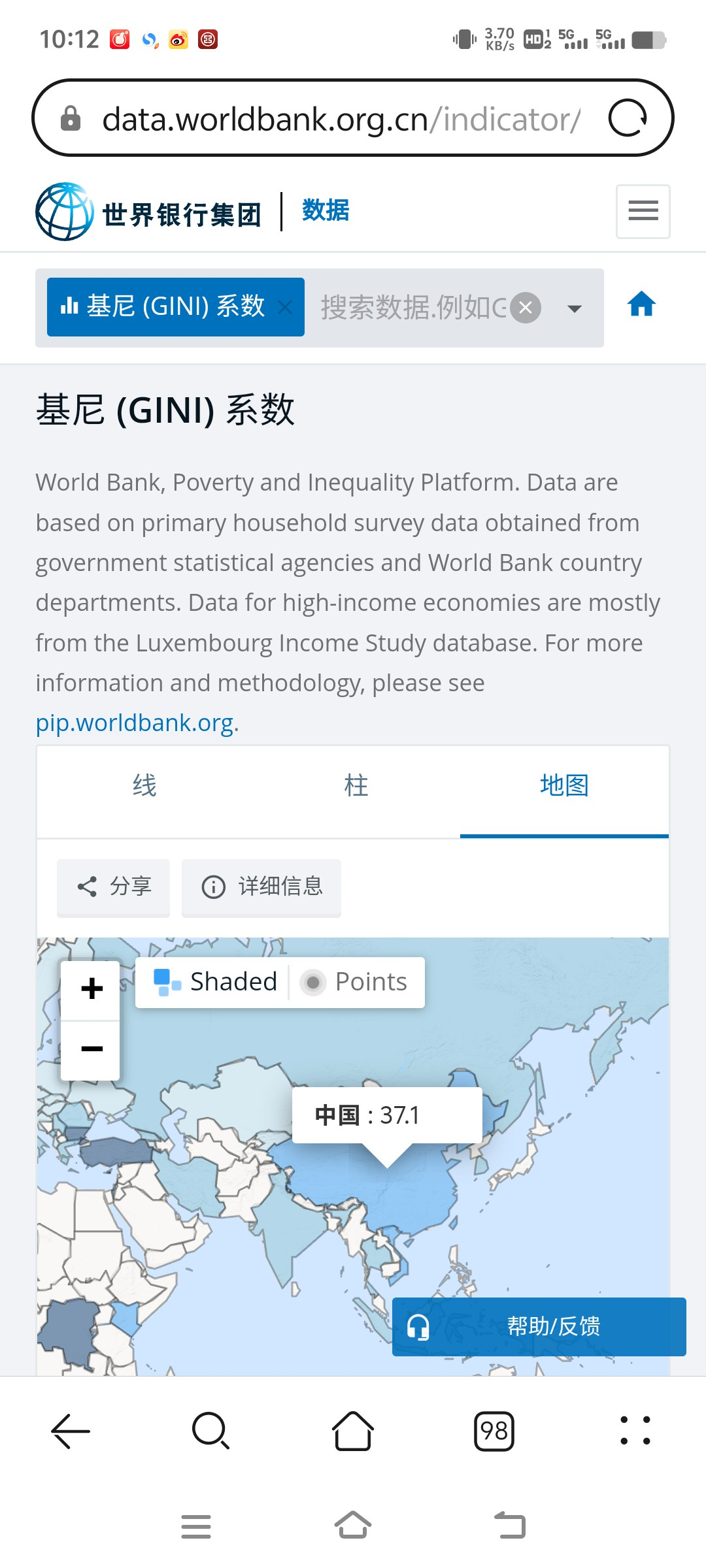

不用争辩,中国每个学术机构统计出来都不一样,最高0.76,最低0.37。关于基尼系数,

至于说美国股市权重股估值那么高,泡沫那么大,为啥常年上涨呢?

这正是本帖子讨论的问题,估值并不是影响股市涨跌的原因,供求关系才是。买股票的多于卖股票的,股市就会涨,反之就会跌,而不是由什么市盈率、市净率决定的。

估值再低,IPO+再融资不断抽血、原始股票不断减持,一样会跌。美国股市如果是我们这样的市场生态,现在别说是4万点,...

这是海外的国家和世行的数据,作为官方发布,可信度比较高。

这不是自己人的数据,是外面的数据,基本不存在报喜不报忧。

这不是单一方数据,是多方数据都大概对的上。

不明白你在这样的情况下还在争辩什么,大胆承认错了没什么不了,现在这样只会显得你的话不可信

不用争辩,中国每个学术机构统计出来都不一样,最高0.76,最低0.37。至于说美国股市权重股估值那么高,泡沫那么大,为啥常年上涨呢?这正是本帖子讨论的问题,估值并不是影响股市涨跌的原因,供求关系才是。买股票的多于卖股票的,股市就会涨,反之就会跌,而不是由什么市盈率、市净率决定的。估值再低,IPO+再融资不断抽血、原始股票不断减持,一样会跌。美国股市如果是我们这样的市场生态,现在别说是4万点,可能...跟估值没关系也不能这么说,影响涨跌的因素很多,估值只是其中之一罢了。不管哪个因素(政策、供求、估值、等等),只要影响的因素能量足够大时就会成为主要的决定性的力量。就拿估值来说,供需再失衡,那些低负债、高现金流、连续稳定分红的企业也不可能跌破分红价。反过来说,某个因素影响不够大,只能说明这个因素积累的能量不够大,不足以成为主要的决定性力量。

赞同来自: 风云1699 、walkerdu 、lexqinMike 、塔塔桔 、主任设计师 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

楼上发的两个第三方、官方基尼系数数据相对可靠,楼主需要争辩一下吗不用争辩,中国每个学术机构统计出来都不一样,最高0.76,最低0.37。

至于说美国股市权重股估值那么高,泡沫那么大,为啥常年上涨呢?

这正是本帖子讨论的问题,估值并不是影响股市涨跌的原因,供求关系才是。买股票的多于卖股票的,股市就会涨,反之就会跌,而不是由什么市盈率、市净率决定的。

估值再低,IPO+再融资不断抽血、原始股票不断减持,一样会跌。美国股市如果是我们这样的市场生态,现在别说是4万点,可能连2万点都不到。

美国股市一年融资额不到200亿美元,分红+净回购超过2万亿,它能不涨吗? 说白了,股票也就是个财富分配工具,什么PE、PB、ROE只是股票一个量化属性罢了。

赞同来自: Lee97 、流沙少帅 、happysam2018 、heaven32006

截至2024年10月,美国股市的中位数市盈率(TTM)为119.3212。这个数据是通过将市盈率(TTM)大于0的2987只股票按照市盈率从大到小排序,取第181只股票的市盈率作为中位数,该公司代码为STEP.O,市盈率为119.321。美股有2900只股票市盈率为正,为什么从高到低取第100多名当做中位数市盈率?

此外,截至2024年10月4日,主要成分股的市盈率(TTM)中位数如下:

沪深300:23.21倍

中证A50:24.32倍

中证500:29.68倍

...

不该取第1450只股票吗?icon plus,市盈率20.67,市净率1.58,roe查了下大概7%

赞同来自: Lee97 、Wangyuliang

截至2024年10月,美国股市的中位数市盈率(TTM)为119.3212。这个数据是通过将市盈率(TTM)大于0的2987只股票按照市盈率从大到小排序,取第181只股票的市盈率作为中位数,该公司代码为STEP.O,市盈率为119.321。此外,截至2024年10月4日,主要成分股的市盈率(TTM)中位数如下:沪深300:23.21倍中证A50:24.32倍中证500:29.68倍上证50...以前张化桥说过,国外无风险利率低,所以高估值是合理的。现在财经分析说国外重振实体经济,潜在增速高,所以高市盈率是合理的。13年那会说中国增速高,但是通胀和利率也高,所以估值低是应该的,一点也不低估。金融毕竟是社会科学,多了多少数据表,用了多少微分方程,也依然是那个合理有合理的成分,不合理也可以扭曲成合理的成分。

赞同来自: 阿邦查 、hujiru 、jackymin001 、yyb凌波

截至2024年10月,美国股市的中位数市盈率(TTM)为119.3212。这个数据是通过将市盈率(TTM)大于0的2987只股票按照市盈率从大到小排序,取第181只股票的市盈率作为中位数,该公司代码为STEP.O,市盈率为119.321。发这些数据也没用,楼上各楼的数据和图表还少吗,都会被楼主选择性忽视或者顾左右而言它,他本就不是为了和你们讨论数据

此外,截至2024年10月4日,主要成分股的市盈率(TTM)中位数如下:

沪深300:23.21倍

中证A50:24.32倍

中证500:29.68倍

...

赞同来自: geneous 、mysun 、steven1521 、piupiupiu17

此外,截至2024年10月4日,主要成分股的市盈率(TTM)中位数如下:

沪深300:23.21倍

中证A50:24.32倍

中证500:29.68倍

上证50:18.45倍

道琼斯30:27.39倍

标普500:27.25倍

纳斯达克100:中位数为-29.78倍1。

这些数据表明,美国股市的整体市盈率水平较高,尤其是科技股的市盈率普遍较高,而部分亏损公司的市盈率为负数1。

赞同来自: piupiupiu17

这不就是我说的意思吗,穷人风险偏好比富人高,喜欢把全部存款,甚至不惜负债买入房地产和股票等风险资产。哦,持有资产就等于加杠杆,这个不太懂。不过说富人又理财顾问,能卖出高估资产,这个感觉应该是没问题的。

富人在大家还没有大规模负债时就借钱买入资产,当大家都负债时卖出高估资产换成现金,穷人加杠杆的过程就是富人降杠杆的过程。

赞同来自: kasonlee 、machine 、zzczzc666 、steven1521 、fydydhorse 、 、 、更多 »

9月24日后的行情很好的诠释了这句股市至理名言。

创业板指数9月24日以后按成交量加权,点位为2212.89,也就是说,9月24日后所有买入创业板股票的人的加权成本可以看成是2212.89点,现创业板的收盘点位为2190.95,9月24日后买入的人已经被套了-0.96%。其它指数如沪深300等也差不多情况。

原来两市1天的成交额大约5000多亿,目前的成交额大约2万亿左右,股市要再涨也可以,两市的成交额放大到8万亿左右就可以了。

赞同来自: suijimanbu 、思则有备 、Royal0000 、geneous 、h837031633 、 、 、 、 、更多 »

我的意思是富人的财富应该在各种资产上分布吧?能有多大比例放在存款里呢?瞎猜啊。我自己这种穷人,股市资产是存款的100多倍。这不就是我说的意思吗,穷人风险偏好比富人高,喜欢把全部存款,甚至不惜负债买入房地产和股票等风险资产。

富人在大家还没有大规模负债时就借钱买入资产,当大家都负债时卖出高估资产换成现金,穷人加杠杆的过程就是富人降杠杆的过程。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号