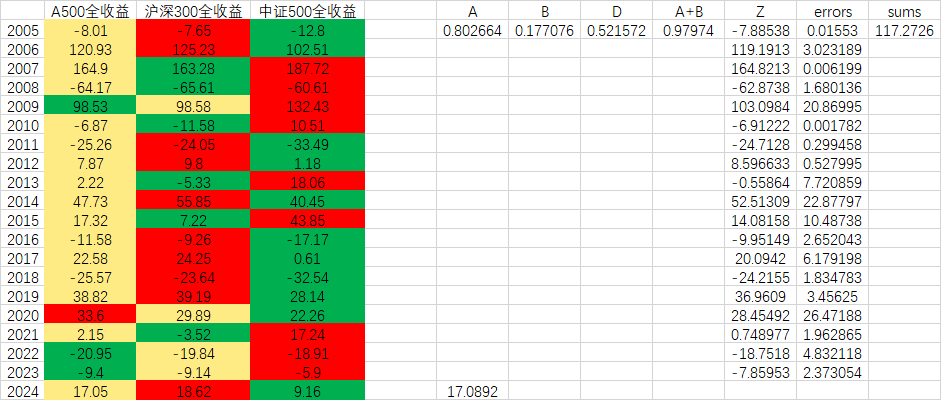

前几列是我从几个全收益指数的年线中得到的数据,2024年的数据截止到10.25,后面的参数是我用excel自带的线性规划功能求解的步骤,用的是最小二乘法进行拟合,使用2005-2023年的数据,结果竟然发现:

A500=80%的沪深300+18%的中证500+0.52个百分点

代入2024的数据推算今年A500指数是17.09%的涨幅,实际是17.05%,几乎一致

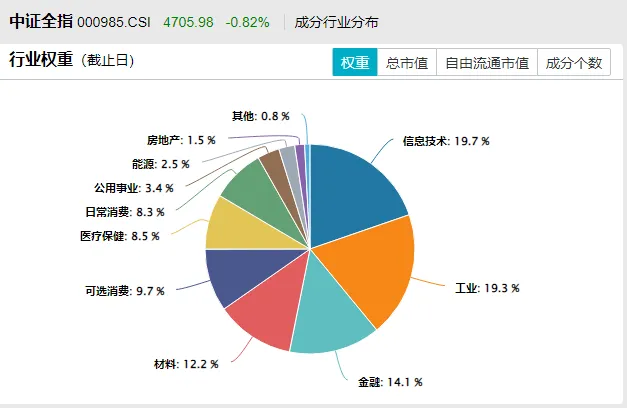

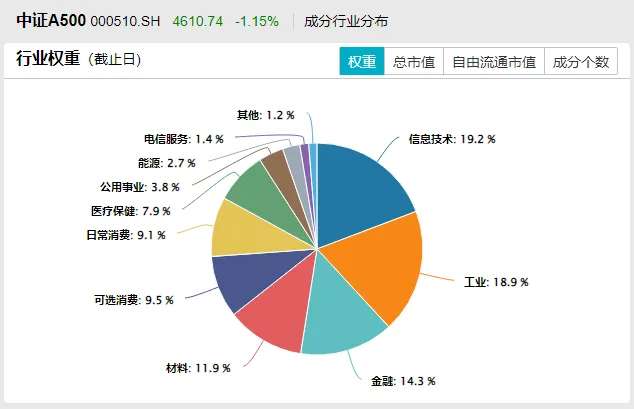

考虑上权重的话,感觉和沪深500真没什么区别啊?

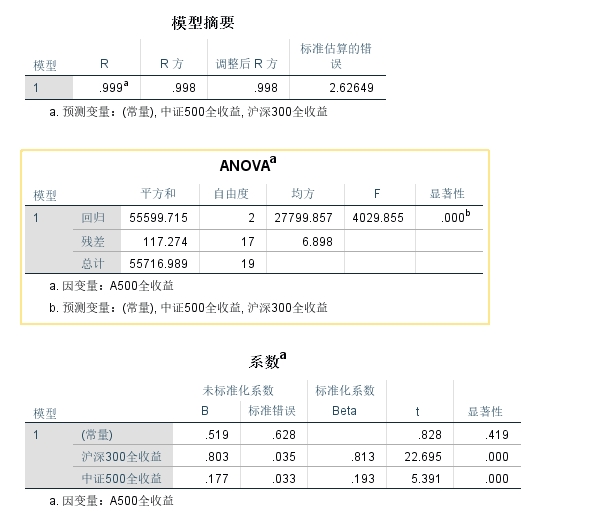

又怕自己出错,用SPSS重新算了一遍,结果坐实了

那么高的R方和F值,结论应该是比较显著的

不知道这时候发这篇帖子合不合时宜,如有不对请大家批评指正

赞同来自: llllpp2016 、djc354133 、LukeTao 、skyblue777 、shiming666 、 、 、更多 »

赞同来自: happysam2018 、酱油面

如果没有相对应期权,还是沪深三百好了。工具的丰富有利于激活各方面活力,但每个工具我们都应该考量一下,自己能从里面获得什么,股息?流动性博弈价值?期权费?宏大叙事的快乐?支持新工具,我先学习学习再看买不买。我也是从期权的角度,选择沪深300和中证500。除非将来有A500的期权,再考虑挪到A500。

个人认为不一定。A100-A500,成份股虽是各行业中的龙头公司,但不一定是所有行业中竞争力最强的100家或500家公司。 比如广汇汽车,是A股市场4s业的龙头企业,不退市的话很可能入选A500成份股,同理还有山鹰(纸业)。这两家公司的基本面集思录有很多帖子。沪深300是根据市值排名筛选成份股,里面一大堆金融股,还有白酒股,茅台权重排所有成份股第一,似乎令人不爽,但仔细一想,恰恰是这些公司的经营业...恩,有道理

对,应该各有千秋

赞同来自: 布尔玛 、llllpp2016 、理想已实现 、happysam2018 、花间泪 、 、更多 »

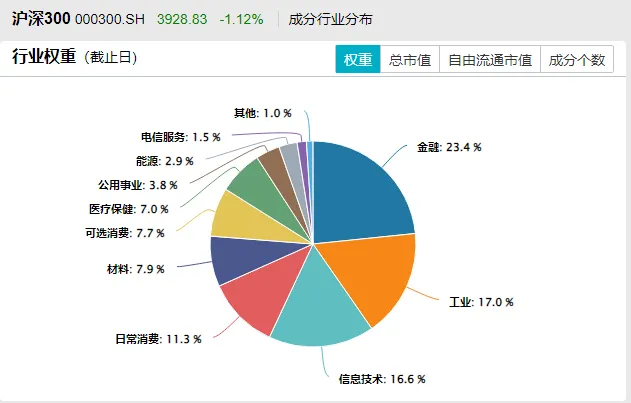

如果未来能有 中证A300的话,或许A300比沪深300更能代表吧个人认为不一定。A100-A500,成份股虽是各行业中的龙头公司,但不一定是所有行业中竞争力最强的100家或500家公司。 比如广汇汽车,是A股市场4s业的龙头企业,不退市的话很可能入选A500成份股,同理还有山鹰(纸业)。这两家公司的基本面集思录有很多帖子。沪深300是根据市值排名筛选成份股,里面一大堆金融股,还有白酒股,茅台权重排所有成份股第一,似乎令人不爽,但仔细一想,恰恰是这些公司的经营业绩,反映了中国经济现状,它们大部分年净利润高赚钱能力强,所以市值高,确实是A股上市公司中的竞争力代表。当然沪深300成份股中盈利能力一般的公司也有,比如某些打着高科技新质生产力旗号的公司,尽管它们估值很高,实际上它们不但是其行业龙头同时也被市场看好。

赞同来自: llllpp2016 、LukeTao 、Syphurith 、Vino527 、wm1813 、 、 、 、 、 、 、更多 »

实际上,历史上并没有A500指数,所以现在的A500历史数据,都是系统拟合出来的数据,没有太大的实际意义。

A500真正的价值,是简化了中证800(沪深300+中证500),并且尽可能避免了市值对指数成分股的影响。所以从长期来看,A500会成为调控大盘的核心指数。实际上相关ETF的仓位变化,已经是按照这个逻辑在走。

基于此,我已经放弃了 沪深300 和 中证500 的建仓计划,直接改为了 A500 。。。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号