自己做趋势交易应该有五六年了,总体上赚了一点钱,最近看到有人讨论这个话题,刚好也想聊聊。

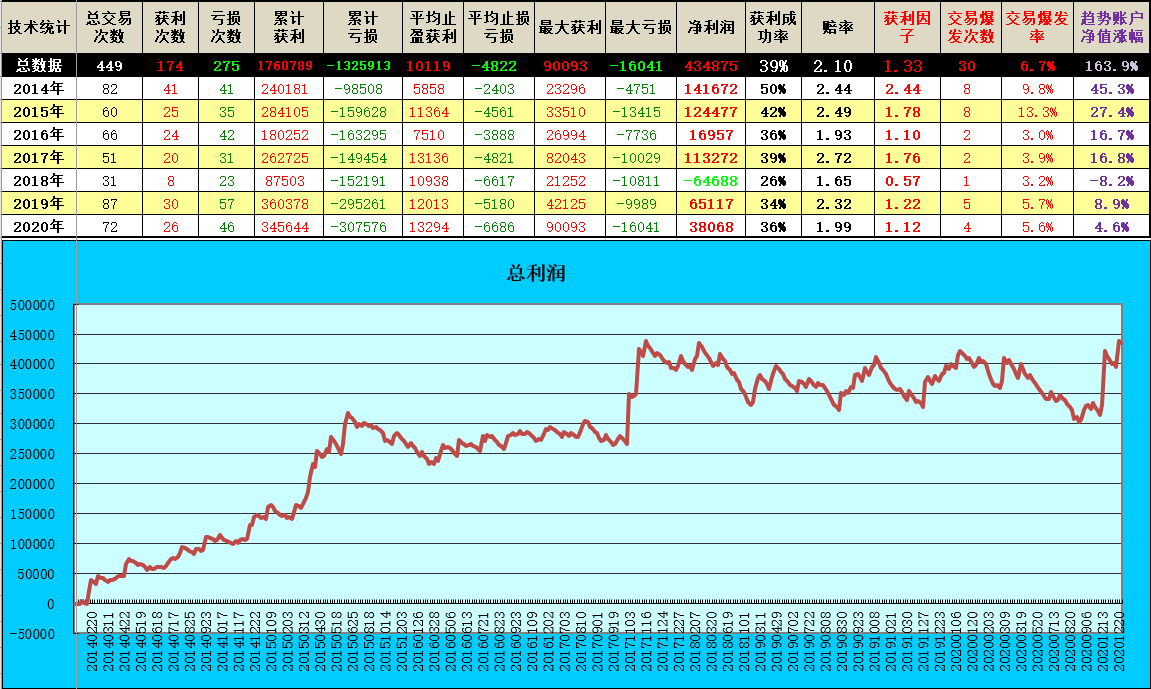

第一个问题,趋势交易有效吗?这个应该是最多人关心的一个话题了,我个人的看法是不仅有效,而且非常有效。但是为什么做的人不多呢?就像海龟鼻祖理查德.丹尼斯所说的,就算把赚钱的趋势策略登在报纸上,也不会有人用,原因就像买彩票,虽然不管你怎么选,中奖的机率都是一模一样的,但是如果比较机选和自选的销售额,你就会发现,如果不能自己做主,那么玩家宁愿选择不玩。遗憾的是趋势交易的核心就是,你只能执行,而不能有半分的决策权,失去了乐趣,就失去了市场。换个角度来说,价值投资难道没效吗?巴菲特靠这套理论赚了几千亿,又有几个人愿意模仿呢?

第二个问题,趋势交易的原理是什么?这是困扰大多数人的一个问题,如果趋势交易真的有效,那是为什么呢?他的底层逻辑是什么?这个问题我也思考了很久,一开始我把它套用在了牛顿第一定律上,也就是人们常说的惯性定律:在没有外力的作用下,物体会保持静止或者匀速直线运动的状态。但是,这么解释很牵强,因为交易标的的价格,它既不是物体,也没有质量,所以按理说它不归牛顿管。随着交易经历的增长,我对这个问题有了不一样的看法,也许趋势并不存在。既然不存在,那为什么还有效果?股市有一种说法,叫做7亏2平1赚,也就是90%的股市投资者都是不赚钱的,我有幸帮身边几个做交易的朋友整理过他们的交易记录,他们每个人都亏钱了,他们互相之间没有交流,但是你看他们的交易记录你会惊讶的发现简直如出一辙。简单概括就是每次赚钱不会赚很多,最多30%就会卖掉,每次亏钱不可能认输,必须死扛,更要命的是,下跌的时候还会加仓以达到降低持仓均价的目的。虽然他们的胜率都很高,无奈他们的亏损都很深。了解过趋势交易的朋友都知道,趋势交易的核心就是追涨杀跌,砍断亏损,让利润奔跑。你发现了没?趋势交易和散户的交易方式是完全相反的,当你知道这个市场90%的人都是亏损的,而且这90%的人做法都是一样的,那么想要赚钱你说应该怎么做呢?所以我想也许趋势并不存在,趋势交易者能够赚到钱完全是因为他们站在了亏钱方的对立面,也就是他们的对手盘。每每听到有人嘲笑散户追涨杀跌的时候我就很想笑,他们是追涨杀跌吗?他们是追跌杀涨好吗?

第三个问题,既然有效,为什么赚不到钱?相信有很多人尝试过趋势交易,但是都没有赚到钱,然后对它产生了怀疑。我个人认为趋势交易没能赚到钱的主要原因就是用错了地方。趋势交易一开始就是运用在商品期货市场的,但是大部分人都把趋势交易用在了个股上。王首富曾经评价过国企与私企的区别,我觉得可以套用在这里。他说国企几乎就是代表了一个行业,私企只是一个行业里的冰山一角。我觉得商品期货品种和个股也类似于这种关系,一个商品期货品种也几乎就代表了一个行业的基本面,而一支个股,他也许连所在行业的1%的市场都没有占到,覆盖面和稳定性完全不是一个量级,所以拿个股做趋势交易我认为是缘木求鱼。那么说到这里,是不是代表我劝大家去商品市场尝试趋势交易呢?绝不是这样,借用潘子劝嘎子的那句话:这里的水太深,我劝你们不要来。股票市场还有一成赢家,这个数字放到期货市场可能只有1%。

第四个问题,那么我们在股市上如何运用趋势交易呢?一个选择就是股指类资产,即便不开通期指,也有类似的指数ETF可以供各位一试可否。如果不喜欢ETF就想做个股呢?我也觉得有办法。其实这里也是我想写这篇文章的主要目的,张三丰在教张无忌太极的时候说:要做到手中无招,心中有招。虽然我认为趋势交易不适合个股交易,但是趋势交易的精髓在心中不在手中。

我在几个月前做了一个实验,盲选了两只个股,各买1万块,一个月后,一个亏损,一个赚钱,于是我把亏的那个卖掉,然后加仓这个赚钱的,持有到这个月中全部平掉。总体收益还可以,当然有运气成分,毕竟碰上了史诗级反弹,但是对比另一种情况,如果当时我把赚钱的那只卖掉,然后加仓亏钱那只,收益可以说是天差地别。但是别忘了,大部分人其实都会选后者。

我和大家一样,没事的时候把那些市面上常见的交易大师的著作基本都读了一遍,我有一些不一样的发现,其中有三位大师的交易手法引起了我特别的关注,他们是:理查德.丹尼斯,礼佛摩尔还有彼得林奇,前两位大师通常会被认为是技术分析流派的,他俩也有一个共同点就是读书应该不多,理查德.丹尼斯作为趋势交易的祖师爷,自然是不必多说,而礼佛摩尔他的交易给我留下最深印象的就是上涨加仓,可以说他的巨大成功跟这一点紧密相关。这里最想多说几句的就是最后这位通常被认为价值派投资大师的彼得林奇,他自己也认为自己是价值投资的拥趸。但是他真的是吗?读过他作品的人都知道,他以持股多样、交易频繁著称,他的持仓里经常有几百只个股,每个买的不多,如果哪个上涨了,他就会多买一些。你相信一个人能同时对几百家公司了如指掌吗?巴菲特说,想要做好价值投资最好少出手,最好一生的出手次数不要超过20次,彼得林奇了解个股的渠道也很有意思,他喜欢关注身边的一些畅销产品,还喜欢去拜访上市公司,恕我直言,我认为他了解上市公司的方式非常肤浅,无法做出正确的投资决策,这里绝不是质疑价值投资的有效性,我认为像巴菲特和芒格那种年深日久的阅读并学习大量上市公司所在行业的深度资料,对整个行业有深刻理解,然后才做出极少数投资决策的才是真正的价值投资者。而彼得林奇或许骨子里更像一个趋势交易者,而这点他或许自己都不知道。但是他同样取得了巨大的成功,这点如何解释呢?作为一个足球迷,曾经很喜欢的一个足球明星就是当年AC米兰的因扎吉,作为一个前锋,他被无数人嘲笑不会踢球,甚至连球都带不好,但是他总是能够反越位成功,在关键的时候出现在关键的位置,然后打进关键的进球,这就足够了。或许彼得林奇就跟因扎吉一样是一个非典型前锋,但是作为前锋进足够多的球,作为基金经理,赚足够多的钱,这就已经是最典型的成功了。

论述三位大师的事迹,是想阐述一个问题,也就是这三位的成功,或有意或无意的都使用了趋势交易的手法,价值投资的大师通常都有一个学习并获得的过程,但是趋势交易者似乎并非如此,有些人似乎天生就是趋势交易者。我肤浅的认为,这或许跟基因突变有关系,举个不恰当的例子,基因决定了99.99%的人成年后会喜欢异性,但是确实会有极少数一部分人做出了不一样的选择。交易市场注定了不会是一个大部分人都赚钱的市场,所以少数那些与大多数人思维方式不一样的投资者成为了潜在的赢家。

那么,如何在个股交易中有效利用趋势交易的手法呢?手法一就是止损,不要让一次交易损失过多的本金,这点和价值投资是背道而驰的,如何取舍,各位自己斟酌。手法二就是上涨加仓,如果你同时运用了止损和上涨加仓,你会看到,假如做了10次交易,一次交易的盈利足够覆盖其他9次的亏损,而可悲的是,大部分人选择的是快速止盈,然后亏损加仓,得到的结果也是相反的,那就是9次的盈利无法覆盖1次的亏损。手法三就是让利润奔跑,由于我们前面就说过,趋势交易可能不适合个股交易,这里所指的不适合就是指趋势交易对入场点和出场点的判断,所以如何在合适的位置止盈就很关键。我个人看法可以有几种,一种是比例止盈,比如说,你设置的止损点是-20%,那么止盈点可以设置到+100%或者更高,让利润奔跑直白的说就是更高的盈亏比。另一种就是定时退出,读过海龟的人就知道,定时退出是作者非常推崇的一种出场方法,简单点说,你买入以后,只要没触碰到止损点,那么到了预定的时间,比如说半年或者一年,那么到时不管盈亏都要出场。甚至我个人认为,如果你既不习惯止损,也不习惯上涨加仓,你可以都不用,只要你不下跌补仓,那么买入后什么也不做,就等待预定的出场时间到了后平仓出场,我认为也是一种典型的趋势交易手法。手法四是右侧交易,趋势交易是典型的右侧交易,但是我们之前说了趋势交易对入场出场点的判断运用在个股上可能会不太适合,那么这一点在个股交易中是否还有用武之地呢?我个人是这么看的,趋势交易不适合个股的主要原因就是因为个股波动性太强,趋势稳定性差,结合我们上一点说的,如果你使用定时退出不止损的办法,那么这种高波动对你来说,影响并不明显,配合上经典的趋势入场策略,我认为是可以兼容的。当然了,右侧交易除了价格走出右侧形态之外,我认为也可以做一个延伸,比如你喜欢追热点,或者喜欢看成交量,那么你在个股热度或者成交量起来之后入场,我认为也能算是一种右侧交易,简单点来理解左右侧交易就是,左侧交易是等风来,右侧交易是追风跑。手法五是仓位管理,记得有人说过,趋势交易的关键所在就是仓位管理,我也深以为然。但是把他套用在个股交易上,我就觉得相对没有那么重要了,因为商品交易都是带杠杆的,稍有不慎,甚至有穿仓的风险,但是个股基本都是不加杠杆的,所以影响相对较小,仓位管理的核心目的就是不要让一次交易损失太多本金,所以上涨加仓其实也是仓位管理的一部分,持仓有了浮盈以后进行加仓,然后提高止损点,尽量在大的趋势行情下赚到足够多的钱,万一趋势不成立,本金损失也有限,这应该就是仓位管理的全部内容了。

最后来说说趋势交易的困难在哪里。喜欢落袋为安和厌恶损失兑现是人性在交易市场的两大顽疾。你要做趋势交易,就是要和它们对着干,它们会让你的交易对手把利润双手奉上,但是别忘了,你也是普通人之一,你也被同样的基因控制,你不顺着它来,它就会折磨你。除非你是天生的基因突变者,面对大笔的浮盈能够心如止水,否则你就需要时时刻刻与自己的天性做战斗,相信我,这真的不是一件容易事。那么有没有什么方式,既能够顺着人的天性,又能够避开交易的陷阱呢?我想也是有的,比如可转债,下跌硬抗是大家都喜欢踩的坑,可是在可转债的世界里,有三位白衣骑士会试图把你从坑里拉出来,他们的名字分别是下修、回售和到期赎回。不知如何止盈也是一个大问题,安静的等待强赎也能够有效的解决这个问题,因为本文不是主要探讨可转债,这一点就不再展开说了。

说的够多了,用一句话结束本文:如果你试图用人类有限的智慧去对抗顽固的天性,那无异于以卵击石!

第一个问题,趋势交易有效吗?这个应该是最多人关心的一个话题了,我个人的看法是不仅有效,而且非常有效。但是为什么做的人不多呢?就像海龟鼻祖理查德.丹尼斯所说的,就算把赚钱的趋势策略登在报纸上,也不会有人用,原因就像买彩票,虽然不管你怎么选,中奖的机率都是一模一样的,但是如果比较机选和自选的销售额,你就会发现,如果不能自己做主,那么玩家宁愿选择不玩。遗憾的是趋势交易的核心就是,你只能执行,而不能有半分的决策权,失去了乐趣,就失去了市场。换个角度来说,价值投资难道没效吗?巴菲特靠这套理论赚了几千亿,又有几个人愿意模仿呢?

第二个问题,趋势交易的原理是什么?这是困扰大多数人的一个问题,如果趋势交易真的有效,那是为什么呢?他的底层逻辑是什么?这个问题我也思考了很久,一开始我把它套用在了牛顿第一定律上,也就是人们常说的惯性定律:在没有外力的作用下,物体会保持静止或者匀速直线运动的状态。但是,这么解释很牵强,因为交易标的的价格,它既不是物体,也没有质量,所以按理说它不归牛顿管。随着交易经历的增长,我对这个问题有了不一样的看法,也许趋势并不存在。既然不存在,那为什么还有效果?股市有一种说法,叫做7亏2平1赚,也就是90%的股市投资者都是不赚钱的,我有幸帮身边几个做交易的朋友整理过他们的交易记录,他们每个人都亏钱了,他们互相之间没有交流,但是你看他们的交易记录你会惊讶的发现简直如出一辙。简单概括就是每次赚钱不会赚很多,最多30%就会卖掉,每次亏钱不可能认输,必须死扛,更要命的是,下跌的时候还会加仓以达到降低持仓均价的目的。虽然他们的胜率都很高,无奈他们的亏损都很深。了解过趋势交易的朋友都知道,趋势交易的核心就是追涨杀跌,砍断亏损,让利润奔跑。你发现了没?趋势交易和散户的交易方式是完全相反的,当你知道这个市场90%的人都是亏损的,而且这90%的人做法都是一样的,那么想要赚钱你说应该怎么做呢?所以我想也许趋势并不存在,趋势交易者能够赚到钱完全是因为他们站在了亏钱方的对立面,也就是他们的对手盘。每每听到有人嘲笑散户追涨杀跌的时候我就很想笑,他们是追涨杀跌吗?他们是追跌杀涨好吗?

第三个问题,既然有效,为什么赚不到钱?相信有很多人尝试过趋势交易,但是都没有赚到钱,然后对它产生了怀疑。我个人认为趋势交易没能赚到钱的主要原因就是用错了地方。趋势交易一开始就是运用在商品期货市场的,但是大部分人都把趋势交易用在了个股上。王首富曾经评价过国企与私企的区别,我觉得可以套用在这里。他说国企几乎就是代表了一个行业,私企只是一个行业里的冰山一角。我觉得商品期货品种和个股也类似于这种关系,一个商品期货品种也几乎就代表了一个行业的基本面,而一支个股,他也许连所在行业的1%的市场都没有占到,覆盖面和稳定性完全不是一个量级,所以拿个股做趋势交易我认为是缘木求鱼。那么说到这里,是不是代表我劝大家去商品市场尝试趋势交易呢?绝不是这样,借用潘子劝嘎子的那句话:这里的水太深,我劝你们不要来。股票市场还有一成赢家,这个数字放到期货市场可能只有1%。

第四个问题,那么我们在股市上如何运用趋势交易呢?一个选择就是股指类资产,即便不开通期指,也有类似的指数ETF可以供各位一试可否。如果不喜欢ETF就想做个股呢?我也觉得有办法。其实这里也是我想写这篇文章的主要目的,张三丰在教张无忌太极的时候说:要做到手中无招,心中有招。虽然我认为趋势交易不适合个股交易,但是趋势交易的精髓在心中不在手中。

我在几个月前做了一个实验,盲选了两只个股,各买1万块,一个月后,一个亏损,一个赚钱,于是我把亏的那个卖掉,然后加仓这个赚钱的,持有到这个月中全部平掉。总体收益还可以,当然有运气成分,毕竟碰上了史诗级反弹,但是对比另一种情况,如果当时我把赚钱的那只卖掉,然后加仓亏钱那只,收益可以说是天差地别。但是别忘了,大部分人其实都会选后者。

我和大家一样,没事的时候把那些市面上常见的交易大师的著作基本都读了一遍,我有一些不一样的发现,其中有三位大师的交易手法引起了我特别的关注,他们是:理查德.丹尼斯,礼佛摩尔还有彼得林奇,前两位大师通常会被认为是技术分析流派的,他俩也有一个共同点就是读书应该不多,理查德.丹尼斯作为趋势交易的祖师爷,自然是不必多说,而礼佛摩尔他的交易给我留下最深印象的就是上涨加仓,可以说他的巨大成功跟这一点紧密相关。这里最想多说几句的就是最后这位通常被认为价值派投资大师的彼得林奇,他自己也认为自己是价值投资的拥趸。但是他真的是吗?读过他作品的人都知道,他以持股多样、交易频繁著称,他的持仓里经常有几百只个股,每个买的不多,如果哪个上涨了,他就会多买一些。你相信一个人能同时对几百家公司了如指掌吗?巴菲特说,想要做好价值投资最好少出手,最好一生的出手次数不要超过20次,彼得林奇了解个股的渠道也很有意思,他喜欢关注身边的一些畅销产品,还喜欢去拜访上市公司,恕我直言,我认为他了解上市公司的方式非常肤浅,无法做出正确的投资决策,这里绝不是质疑价值投资的有效性,我认为像巴菲特和芒格那种年深日久的阅读并学习大量上市公司所在行业的深度资料,对整个行业有深刻理解,然后才做出极少数投资决策的才是真正的价值投资者。而彼得林奇或许骨子里更像一个趋势交易者,而这点他或许自己都不知道。但是他同样取得了巨大的成功,这点如何解释呢?作为一个足球迷,曾经很喜欢的一个足球明星就是当年AC米兰的因扎吉,作为一个前锋,他被无数人嘲笑不会踢球,甚至连球都带不好,但是他总是能够反越位成功,在关键的时候出现在关键的位置,然后打进关键的进球,这就足够了。或许彼得林奇就跟因扎吉一样是一个非典型前锋,但是作为前锋进足够多的球,作为基金经理,赚足够多的钱,这就已经是最典型的成功了。

论述三位大师的事迹,是想阐述一个问题,也就是这三位的成功,或有意或无意的都使用了趋势交易的手法,价值投资的大师通常都有一个学习并获得的过程,但是趋势交易者似乎并非如此,有些人似乎天生就是趋势交易者。我肤浅的认为,这或许跟基因突变有关系,举个不恰当的例子,基因决定了99.99%的人成年后会喜欢异性,但是确实会有极少数一部分人做出了不一样的选择。交易市场注定了不会是一个大部分人都赚钱的市场,所以少数那些与大多数人思维方式不一样的投资者成为了潜在的赢家。

那么,如何在个股交易中有效利用趋势交易的手法呢?手法一就是止损,不要让一次交易损失过多的本金,这点和价值投资是背道而驰的,如何取舍,各位自己斟酌。手法二就是上涨加仓,如果你同时运用了止损和上涨加仓,你会看到,假如做了10次交易,一次交易的盈利足够覆盖其他9次的亏损,而可悲的是,大部分人选择的是快速止盈,然后亏损加仓,得到的结果也是相反的,那就是9次的盈利无法覆盖1次的亏损。手法三就是让利润奔跑,由于我们前面就说过,趋势交易可能不适合个股交易,这里所指的不适合就是指趋势交易对入场点和出场点的判断,所以如何在合适的位置止盈就很关键。我个人看法可以有几种,一种是比例止盈,比如说,你设置的止损点是-20%,那么止盈点可以设置到+100%或者更高,让利润奔跑直白的说就是更高的盈亏比。另一种就是定时退出,读过海龟的人就知道,定时退出是作者非常推崇的一种出场方法,简单点说,你买入以后,只要没触碰到止损点,那么到了预定的时间,比如说半年或者一年,那么到时不管盈亏都要出场。甚至我个人认为,如果你既不习惯止损,也不习惯上涨加仓,你可以都不用,只要你不下跌补仓,那么买入后什么也不做,就等待预定的出场时间到了后平仓出场,我认为也是一种典型的趋势交易手法。手法四是右侧交易,趋势交易是典型的右侧交易,但是我们之前说了趋势交易对入场出场点的判断运用在个股上可能会不太适合,那么这一点在个股交易中是否还有用武之地呢?我个人是这么看的,趋势交易不适合个股的主要原因就是因为个股波动性太强,趋势稳定性差,结合我们上一点说的,如果你使用定时退出不止损的办法,那么这种高波动对你来说,影响并不明显,配合上经典的趋势入场策略,我认为是可以兼容的。当然了,右侧交易除了价格走出右侧形态之外,我认为也可以做一个延伸,比如你喜欢追热点,或者喜欢看成交量,那么你在个股热度或者成交量起来之后入场,我认为也能算是一种右侧交易,简单点来理解左右侧交易就是,左侧交易是等风来,右侧交易是追风跑。手法五是仓位管理,记得有人说过,趋势交易的关键所在就是仓位管理,我也深以为然。但是把他套用在个股交易上,我就觉得相对没有那么重要了,因为商品交易都是带杠杆的,稍有不慎,甚至有穿仓的风险,但是个股基本都是不加杠杆的,所以影响相对较小,仓位管理的核心目的就是不要让一次交易损失太多本金,所以上涨加仓其实也是仓位管理的一部分,持仓有了浮盈以后进行加仓,然后提高止损点,尽量在大的趋势行情下赚到足够多的钱,万一趋势不成立,本金损失也有限,这应该就是仓位管理的全部内容了。

最后来说说趋势交易的困难在哪里。喜欢落袋为安和厌恶损失兑现是人性在交易市场的两大顽疾。你要做趋势交易,就是要和它们对着干,它们会让你的交易对手把利润双手奉上,但是别忘了,你也是普通人之一,你也被同样的基因控制,你不顺着它来,它就会折磨你。除非你是天生的基因突变者,面对大笔的浮盈能够心如止水,否则你就需要时时刻刻与自己的天性做战斗,相信我,这真的不是一件容易事。那么有没有什么方式,既能够顺着人的天性,又能够避开交易的陷阱呢?我想也是有的,比如可转债,下跌硬抗是大家都喜欢踩的坑,可是在可转债的世界里,有三位白衣骑士会试图把你从坑里拉出来,他们的名字分别是下修、回售和到期赎回。不知如何止盈也是一个大问题,安静的等待强赎也能够有效的解决这个问题,因为本文不是主要探讨可转债,这一点就不再展开说了。

说的够多了,用一句话结束本文:如果你试图用人类有限的智慧去对抗顽固的天性,那无异于以卵击石!

0

fireflyming

- 保持谦卑,向往自由。

- 保持谦卑,向往自由。

看来我是做不了趋势投资,根子里忍受不了兑现亏损。哪怕是一笔交易到了止损点,也要留100股,然后再找机会买回来,争取扭亏为盈,固执到牙呲必报的程度。因此,前些年在几只个股和期货上吃过大亏,就是下跌加仓、死扛导致的。

目前主要信奉通道交易技术,品种主要是ETF和可转债。

目前主要信奉通道交易技术,品种主要是ETF和可转债。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号