七成仓位都是转债,摊大饼一百多个

一半以上都是股性很差的死债(当然这是事后看的)

也有部分妖债

但是最近强赎的越来越多,强赎也就意味着你的单个仓位利润也就是二三十个点封顶了(因为成本大都110左右,强赎后有的还能冲一冲,有的一路狂泻,大概率是在一百三四十)

熊市确实靠转债躲过了大跌,但是牛市里就很郁闷了,越来越跟不上指数了

尤其是今年参加的几个清偿套利,都是封死了上限,拿到五六个点出局。还剩下美锦转债,清偿群里都在吐槽,为了几个点错过大牛市了。

慢慢都在强赎了,出来的资金也不知道干啥了,最多也就是低价债,双低债继续摊大饼

甘蔗没有两头甜,好处不能全占这个道理都懂,但还是有点。。。。。。

当然就算持有股票的估计也会不满足,轻仓的想着为啥没重仓,重仓的想着为啥没上杠杆。。。。

一半以上都是股性很差的死债(当然这是事后看的)

也有部分妖债

但是最近强赎的越来越多,强赎也就意味着你的单个仓位利润也就是二三十个点封顶了(因为成本大都110左右,强赎后有的还能冲一冲,有的一路狂泻,大概率是在一百三四十)

熊市确实靠转债躲过了大跌,但是牛市里就很郁闷了,越来越跟不上指数了

尤其是今年参加的几个清偿套利,都是封死了上限,拿到五六个点出局。还剩下美锦转债,清偿群里都在吐槽,为了几个点错过大牛市了。

慢慢都在强赎了,出来的资金也不知道干啥了,最多也就是低价债,双低债继续摊大饼

甘蔗没有两头甜,好处不能全占这个道理都懂,但还是有点。。。。。。

当然就算持有股票的估计也会不满足,轻仓的想着为啥没重仓,重仓的想着为啥没上杠杆。。。。

0

@huxj2015

对,做转债的基本都是逃不过牛市跟不上大盘的宿命................做股票的基本逃不过熊市裤衩都要赔掉的宿命..................还是做期货威武,涨跌都赚钱。

0

我先给出我的结论,无脑选择可转债的时间已经过去,理由如下

1、股市扩容以及总市值增大导致不再有全面牛市,韭菜经过教育越来越少,大部分烂股的波动率变小,强赎率变低,可转债持有收益变低。

2、大量股民涌入可转债,推高可转债估值的同时也挤占了后续投资者的利润空间。

3、经济下行以及可转债发行方资质下降,导致部分可转债波动低以及违约,削弱了可转债的整体收益。

我的建议

1、无脑投资可转债不可行,性价比低;应该基于更多的指标筛选违约率低,波动率高的可转债。

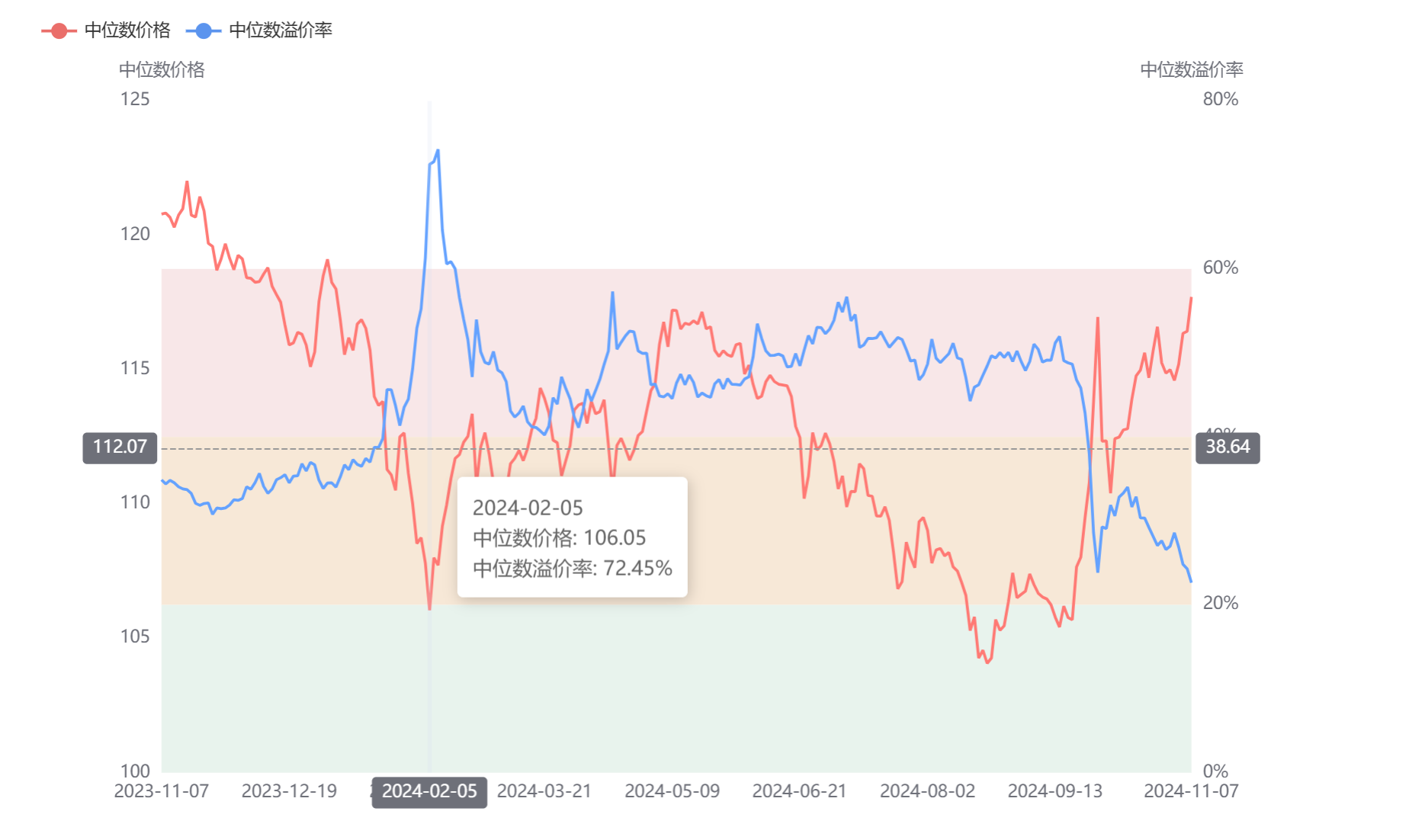

2、对可转债进行择时,在整体可转债估值较低的时候买入,估值上升的时候卖出;比如6.23-7.03以及8.23-今天的低价可转债。

3、对个债进行研究,从个债中寻找博弈机会;如下修、清偿等。

1、股市扩容以及总市值增大导致不再有全面牛市,韭菜经过教育越来越少,大部分烂股的波动率变小,强赎率变低,可转债持有收益变低。

2、大量股民涌入可转债,推高可转债估值的同时也挤占了后续投资者的利润空间。

3、经济下行以及可转债发行方资质下降,导致部分可转债波动低以及违约,削弱了可转债的整体收益。

我的建议

1、无脑投资可转债不可行,性价比低;应该基于更多的指标筛选违约率低,波动率高的可转债。

2、对可转债进行择时,在整体可转债估值较低的时候买入,估值上升的时候卖出;比如6.23-7.03以及8.23-今天的低价可转债。

3、对个债进行研究,从个债中寻找博弈机会;如下修、清偿等。

7

赞同来自: lululululewis 、jj3323 、chenbaocheng 、包包肚 、好奇心135 、 、更多 »

盈亏同源,要想防守好,那进攻自然就差点,除非你能开了天眼,提前知道牛熊转换的时间点,提前做牛市布局;当然如果你能确定现在就是牛市的初期,那也不完,完全可以立刻换仓跟进;但是你也没那么强的信心能确定现在就是牛市初期吧;指数大拉一波,然后继续走熊市,这种情况历史上也是很多很多次的重复出现了,你也会害怕万一又重现了,这不是两边挨打吗。

8

赞同来自: 菠菜咋样 、东海逍遥 、Mrdeng1111 、lwcdxx 、好奇心135 、 、 、更多 »

在牛市的前提下,你要跑赢大盘的基本条件是——满仓,你看看玩可转债有几个是满仓的,基本都是换来换去的,然后就部分仓位就踏空了。

等到指数涨幅超过50%以上时,你会发现很多人不仅跑不过指数,也跑不过众多公募基金,这时候就会有人出来说自己炒还不如交给基金炒了,然后基金销售开始大大好转。

即使是牛的转债能和牛股共振,由于强赎,你不得不卖出,卖出就得重新找标的,就会面临踏空风险,就比如你打篮球次次跳起来投篮,你敢包装你着地时不会崴着脚或者摔倒,有一次你就得下场休息一段时间了。

牛市,是个难以判断的前提。

等到指数涨幅超过50%以上时,你会发现很多人不仅跑不过指数,也跑不过众多公募基金,这时候就会有人出来说自己炒还不如交给基金炒了,然后基金销售开始大大好转。

即使是牛的转债能和牛股共振,由于强赎,你不得不卖出,卖出就得重新找标的,就会面临踏空风险,就比如你打篮球次次跳起来投篮,你敢包装你着地时不会崴着脚或者摔倒,有一次你就得下场休息一段时间了。

牛市,是个难以判断的前提。

5

shuifeng2009

- 修身齐家

- 修身齐家

赞同来自: 孤独蓝 、huxj2015 、huang11404 、大7终成 、好奇心135更多 »

做转债,牛市的时候是跟不上,但熊市的时候跌的也少,更容易活下来,而且收益不错。况且以我大A十几年如一日保卫3000点的作风,对比之下,做转债的收益比大盘不知道高到哪里去了。

3

@tigerhu12399

我的情况和你差不多,今年勉强能做到15%,远远跑输大盘。15%叫远远跑输大盘?

不过我并没有太多的遗憾(当然踏空的懊恼每个人都有啦,不过一般第二天都能回复),我是这样想的,每次牛市最后的一地鸡毛,能兑现利润的寥寥无几;转债的方式慢,但是基本都每年都不用亏钱,而且落袋的是真金白金,所以每次市场转换,只要你能活下来,就是赢家。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号