中国船舶,全球造船龙头,是中船集团核心民品主业上市公司,整合了中船集团旗下大型造船、修船、动力及机电设备、海洋工程等业务,具有完整的船舶行业产业链,公司下属外高桥造船、中船澄西、沪东重机三家子公司,业务涵盖船舶建造、修船、海洋工程、动力业务、机电设备等,在规模、品牌、技术结构、转型发展等方面具有优势。

近期海内外情绪回暖,国内管理层也频繁释出利好政策和意向,公司股价也自底部反弹近30%,走势稳健,那么问题来了,现在公司的估值有泡沫吗?还有投资价值吗?

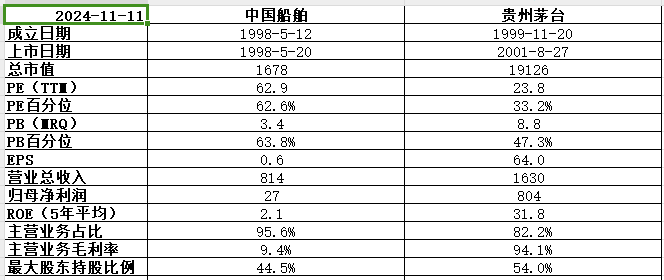

公司基本面很一般,五年平均ROE2.1%令人失望,目前64%的PB历史百分位估值也不低。

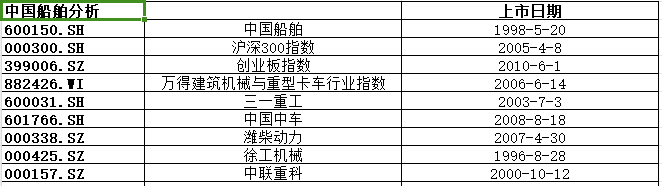

做下回测,选取宽基指数、行业指数、行业内对标公司作为一个投资组合进行回溯。

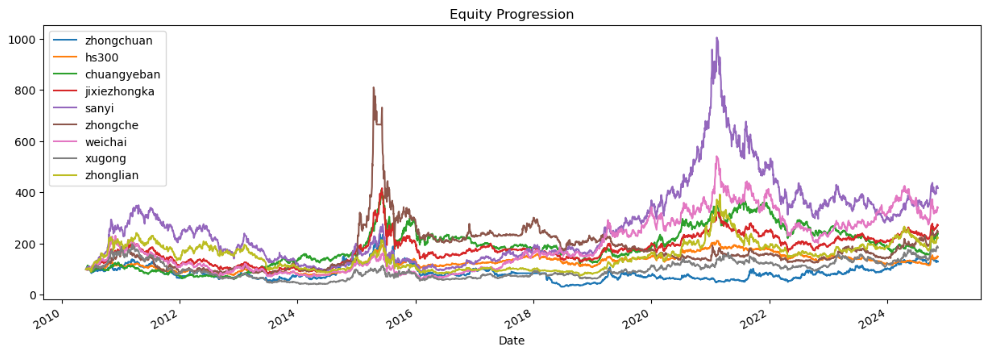

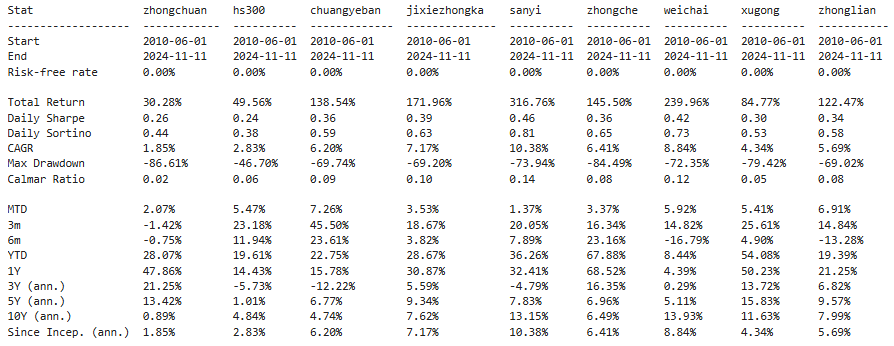

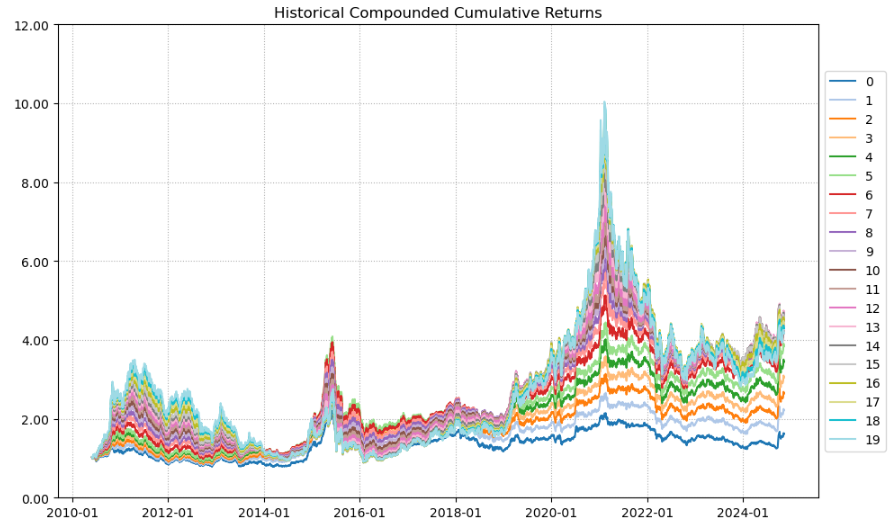

历史表现垫底,近十四年涨了30%,略显寒酸。

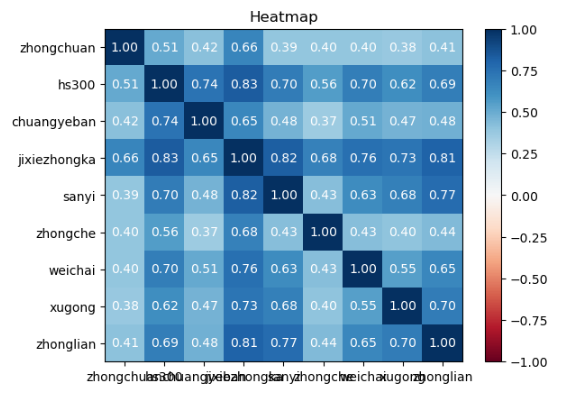

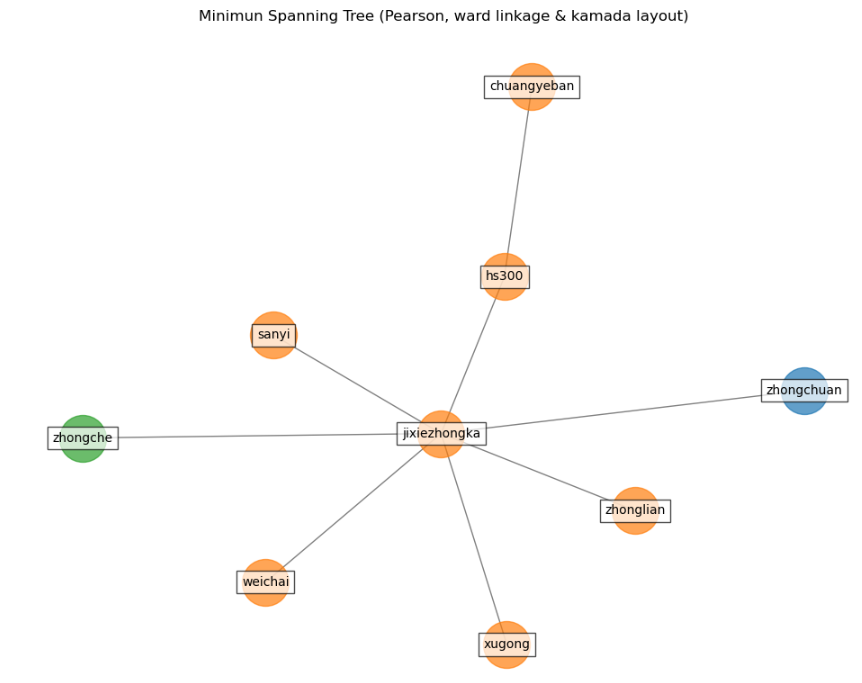

相关性表现还行,还是有自己独特的优势在的。

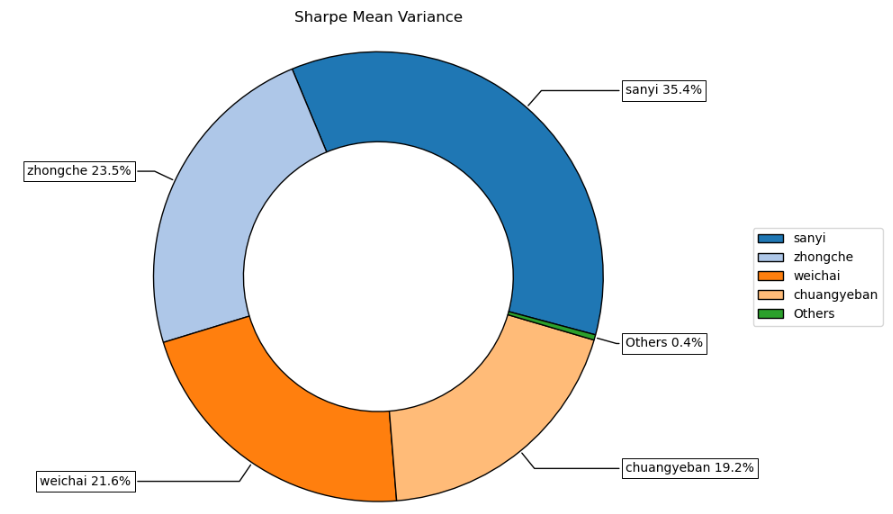

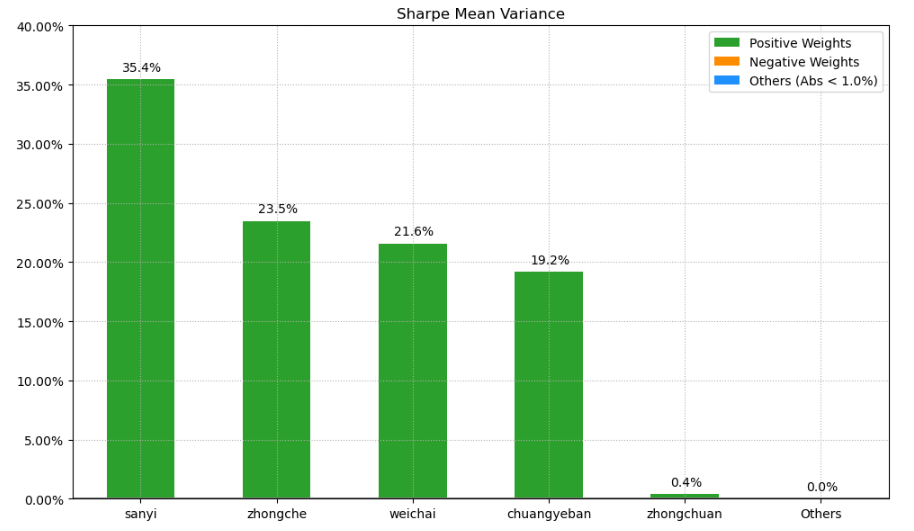

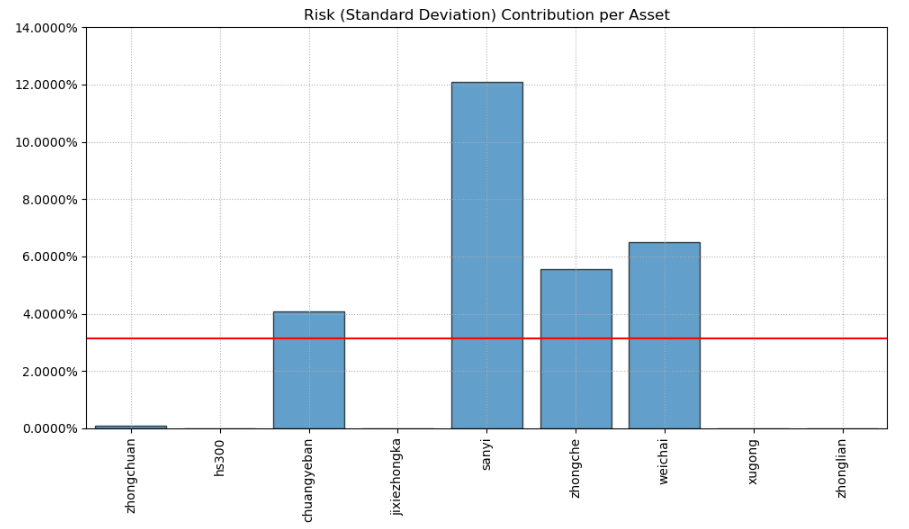

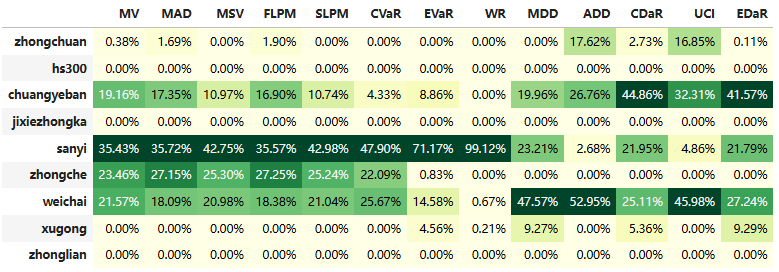

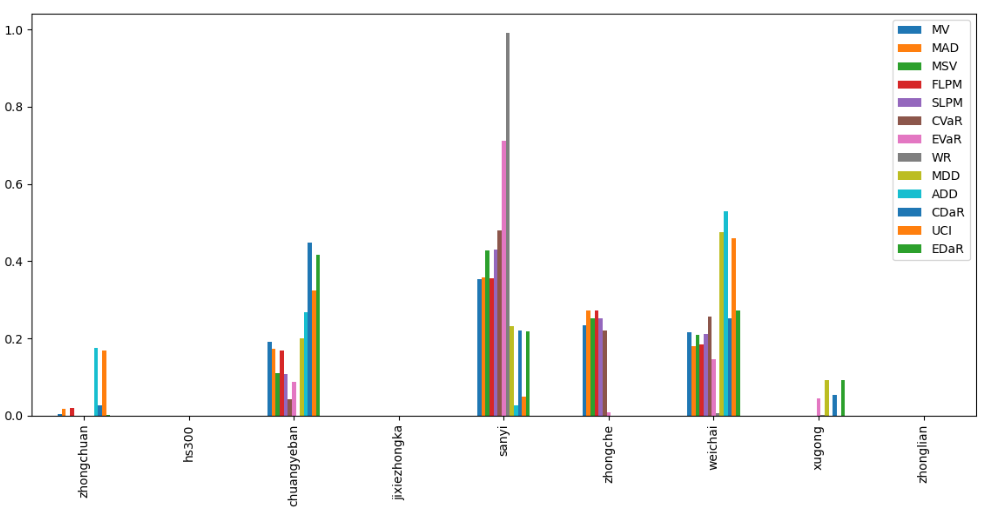

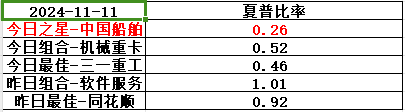

按最高夏普比率配置的话,系统给的权重无限接近于0,最大权重的三一重工占比35%。

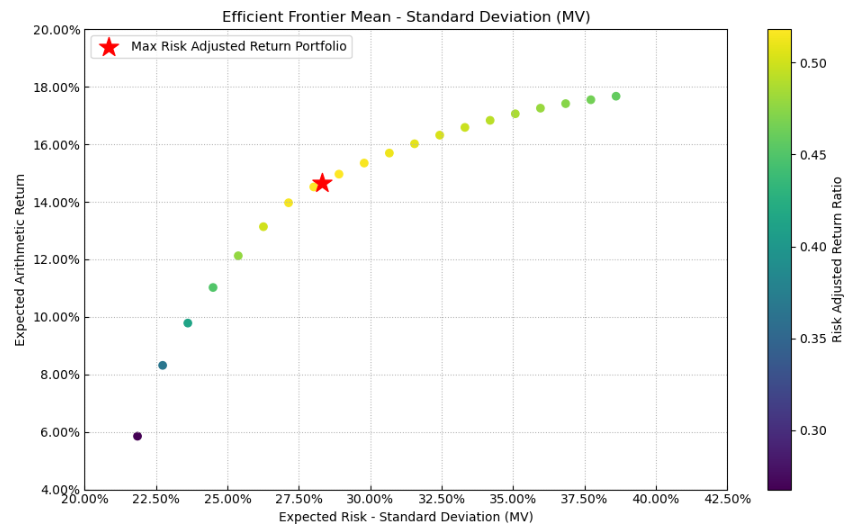

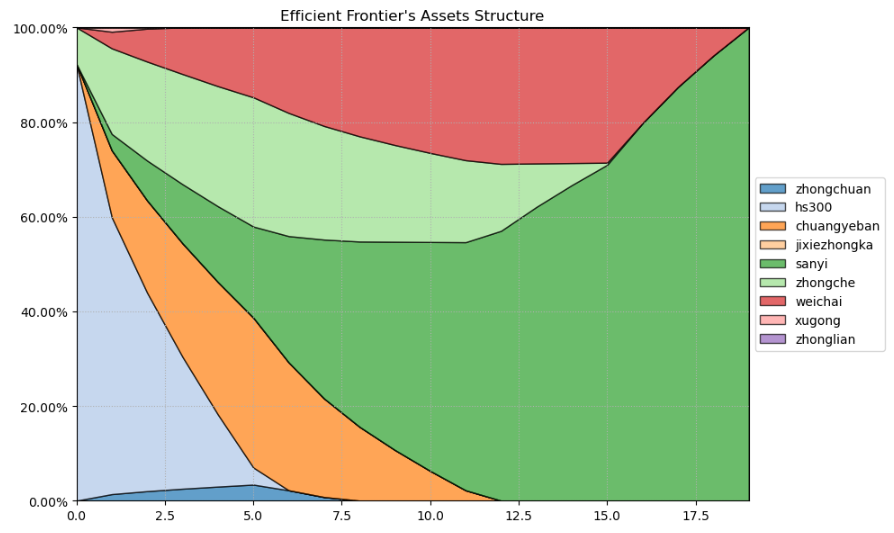

有效边界也差不多,公司毫无存在感。

如果换成其他约束,系统给的配置比例也大同小异,基本是在三一重工和潍柴动力之间做取舍了。

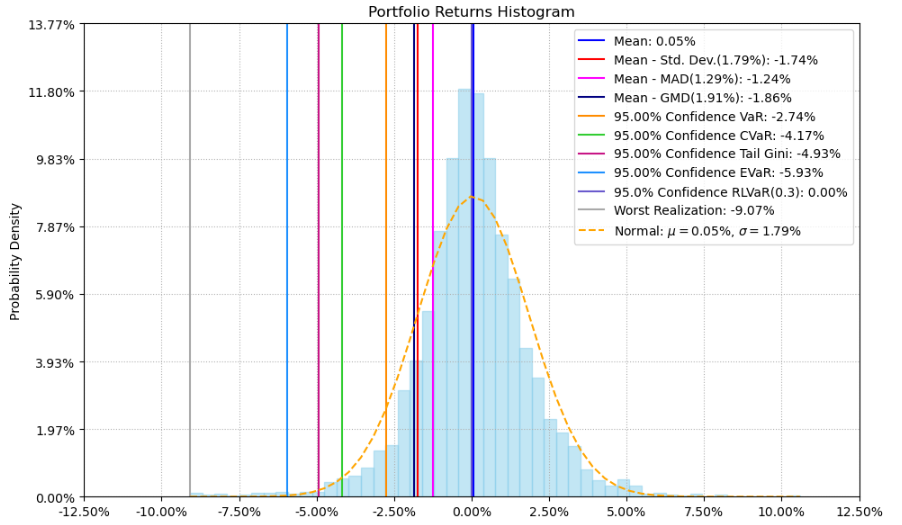

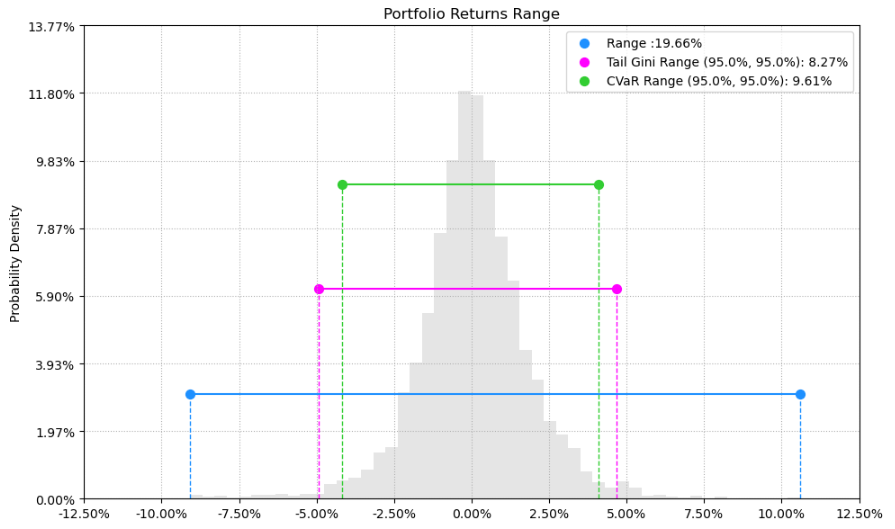

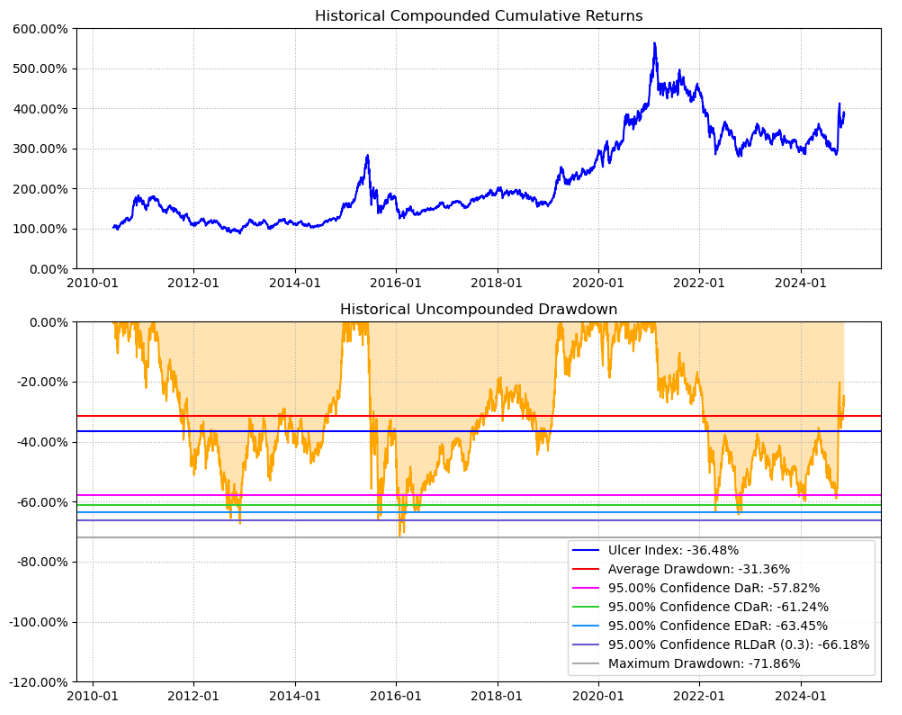

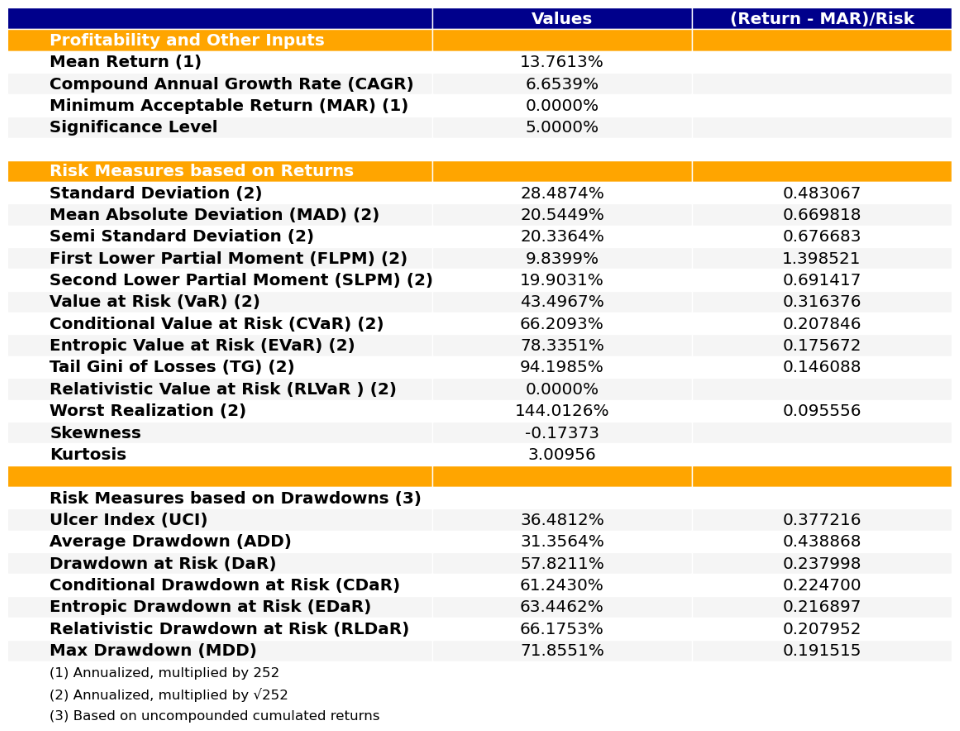

最后看下整个投资组合的情况,日度均值回报在0.05%,是目前测过所有行业里边最低的了,9.61%的CVaR相对还说还可以接受。

区间累计回报不到4倍,最大回撤72%,投资组合的表现整体是好于中国船舶个股的。整个机械重卡行业盈利能力着实一般,波动中规中矩,夏普比率仅为0.52,可以不用看了这个行业。

结论:

中国船舶,基本面拉胯,历史表现不提也罢,目前估值也不低,不建议配置。整个机械重卡行业也很鸡肋,夏普比率极低,甚至还不如其他行业的某些个股,大跌眼镜。

近期海内外情绪回暖,国内管理层也频繁释出利好政策和意向,公司股价也自底部反弹近30%,走势稳健,那么问题来了,现在公司的估值有泡沫吗?还有投资价值吗?

公司基本面很一般,五年平均ROE2.1%令人失望,目前64%的PB历史百分位估值也不低。

做下回测,选取宽基指数、行业指数、行业内对标公司作为一个投资组合进行回溯。

历史表现垫底,近十四年涨了30%,略显寒酸。

相关性表现还行,还是有自己独特的优势在的。

按最高夏普比率配置的话,系统给的权重无限接近于0,最大权重的三一重工占比35%。

有效边界也差不多,公司毫无存在感。

如果换成其他约束,系统给的配置比例也大同小异,基本是在三一重工和潍柴动力之间做取舍了。

最后看下整个投资组合的情况,日度均值回报在0.05%,是目前测过所有行业里边最低的了,9.61%的CVaR相对还说还可以接受。

区间累计回报不到4倍,最大回撤72%,投资组合的表现整体是好于中国船舶个股的。整个机械重卡行业盈利能力着实一般,波动中规中矩,夏普比率仅为0.52,可以不用看了这个行业。

结论:

中国船舶,基本面拉胯,历史表现不提也罢,目前估值也不低,不建议配置。整个机械重卡行业也很鸡肋,夏普比率极低,甚至还不如其他行业的某些个股,大跌眼镜。

1

赞同来自: butters123

@白湖水

三年不开张,开张吃三年。说的是常规的周期行业,船舶则是二十年不开张,开张吃二十年。船舶是最最最典型的周期行业,大约20年一个周期。除了周期,还有外因。我只知道随着2001年中国入世, 那时候的外贸强劲增长.......... 后面就不再一一分析了, 反正大背景已经变了。

上一轮景气顶点大约在2005年左右,中国船舶的股价达到了顶点一百多元,现在只有三十多元,不到顶点的1/3。大约20年过去了,新的周期到来了。

最新的2024年度业绩预告,扣非净利润为30亿左右,去年是-3亿,已经扭亏为盈。目前公司的在手订单大约2000亿元,一年的销售...

3

赞同来自: 心向太阳 、butters123 、流沙少帅

三年不开张,开张吃三年。说的是常规的周期行业,船舶则是二十年不开张,开张吃二十年。船舶是最最最典型的周期行业,大约20年一个周期。

上一轮景气顶点大约在2005年左右,中国船舶的股价达到了顶点一百多元,现在只有三十多元,不到顶点的1/3。大约20年过去了,新的周期到来了。

最新的2024年度业绩预告,扣非净利润为30亿左右,去年是-3亿,已经扭亏为盈。目前公司的在手订单大约2000亿元,一年的销售额大约750亿,所以在手订单可以生产2.5年。公司2021年上半年以前的订单,2024年底就全部交付完成了。所以从明年开始,就是高价订单,同时叠加这几年钢材跌价,净利润将大幅度增长。

长期的不景气已经熬死了大部分船厂,胜利者打扫战场,赢家通吃。目前中国占世界船舶的总产量的一半,已经成了主导力量。中国船舶又是中国的船舶工业的主导力量。总之,中国船舶逐渐进入佳境,越来越好。

以上都是定性。定量看,2024年扣非净利润已经为正,30亿净利润,对应现在1500亿市值,PE 50, PB 3.0,估值很高。假设后面两年净利润翻倍,2025年60亿,2026年120亿,2026年的PE仍然为12.5倍,一点也不低。

到底这个周期有多大?有多长?不妨边走边看,看个两年再说。(我持有大约5%仓位的中国船舶)。

上一轮景气顶点大约在2005年左右,中国船舶的股价达到了顶点一百多元,现在只有三十多元,不到顶点的1/3。大约20年过去了,新的周期到来了。

最新的2024年度业绩预告,扣非净利润为30亿左右,去年是-3亿,已经扭亏为盈。目前公司的在手订单大约2000亿元,一年的销售额大约750亿,所以在手订单可以生产2.5年。公司2021年上半年以前的订单,2024年底就全部交付完成了。所以从明年开始,就是高价订单,同时叠加这几年钢材跌价,净利润将大幅度增长。

长期的不景气已经熬死了大部分船厂,胜利者打扫战场,赢家通吃。目前中国占世界船舶的总产量的一半,已经成了主导力量。中国船舶又是中国的船舶工业的主导力量。总之,中国船舶逐渐进入佳境,越来越好。

以上都是定性。定量看,2024年扣非净利润已经为正,30亿净利润,对应现在1500亿市值,PE 50, PB 3.0,估值很高。假设后面两年净利润翻倍,2025年60亿,2026年120亿,2026年的PE仍然为12.5倍,一点也不低。

到底这个周期有多大?有多长?不妨边走边看,看个两年再说。(我持有大约5%仓位的中国船舶)。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号