背景:奔跑的蜗牛,90后,2016年毕业于黑大金融工程专业,师从华尔街期权套利基金经理,从交易助理成为基金经理,拥有9年的ETF期权交易实盘经验,跟随ETF期权成长,从上证50ETF,沪深300ETF,至今发展出中证500ETF,科创50ETF,科创板ETF,深证100ETF,创业板ETF.

ETF期权:期权交易本质上就是时间,方向波动率,当市场方向趋势明朗我们可以做方向的收益,当市场方向不明我们赚取时间价值和波动率收益。

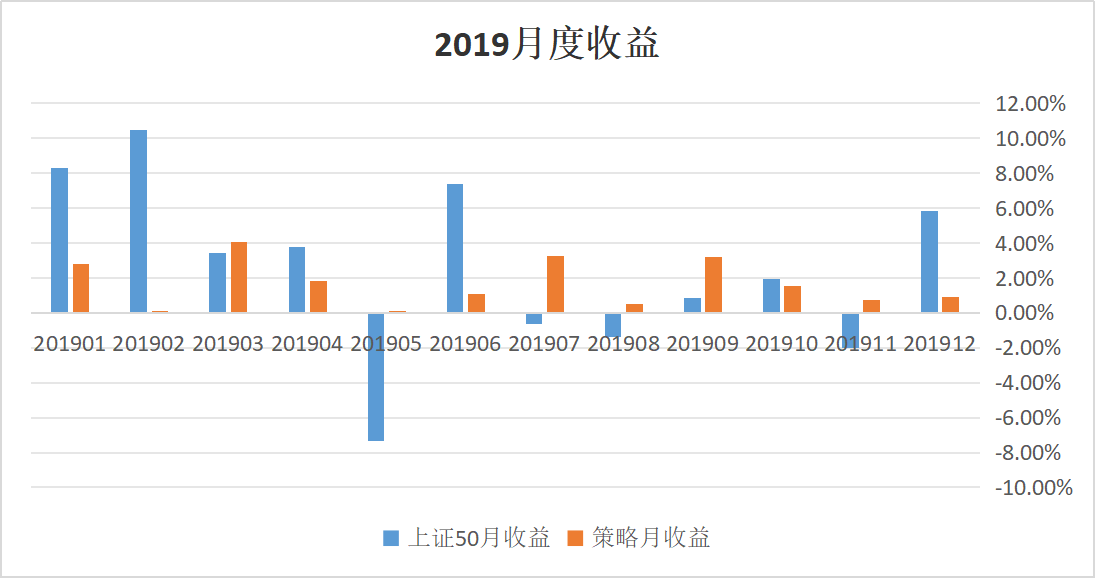

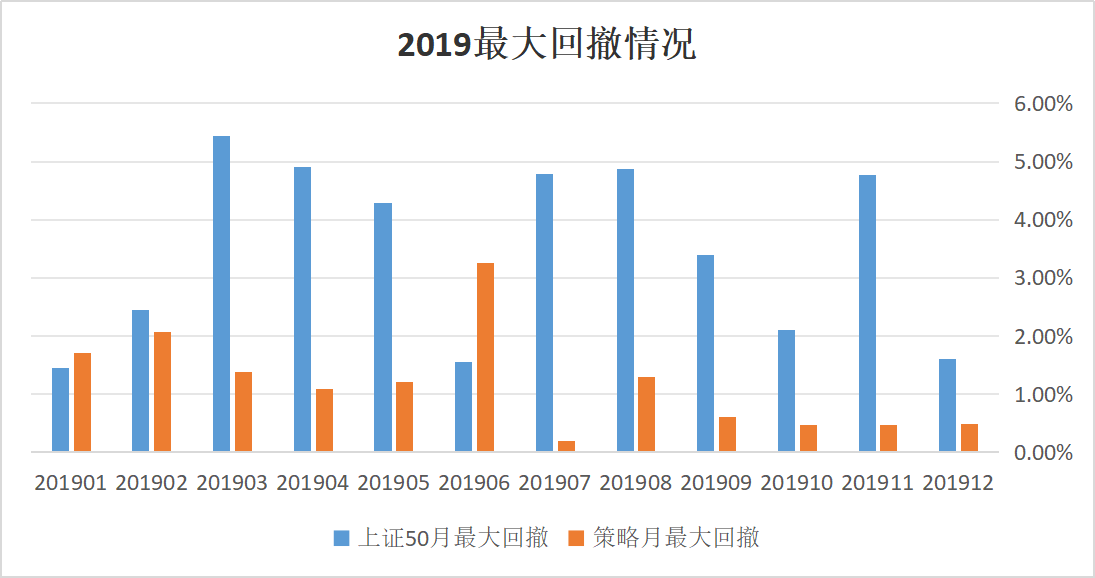

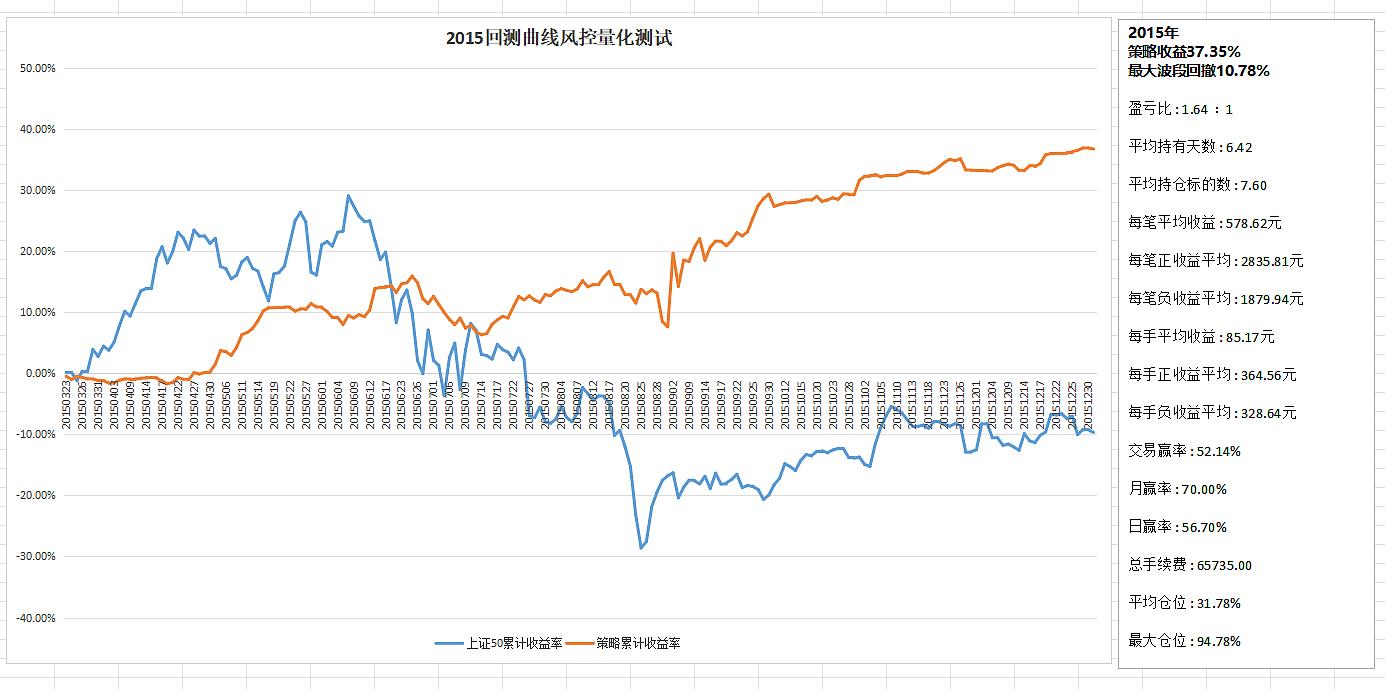

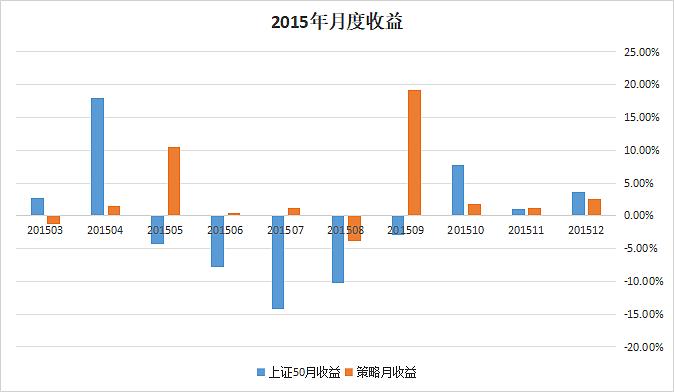

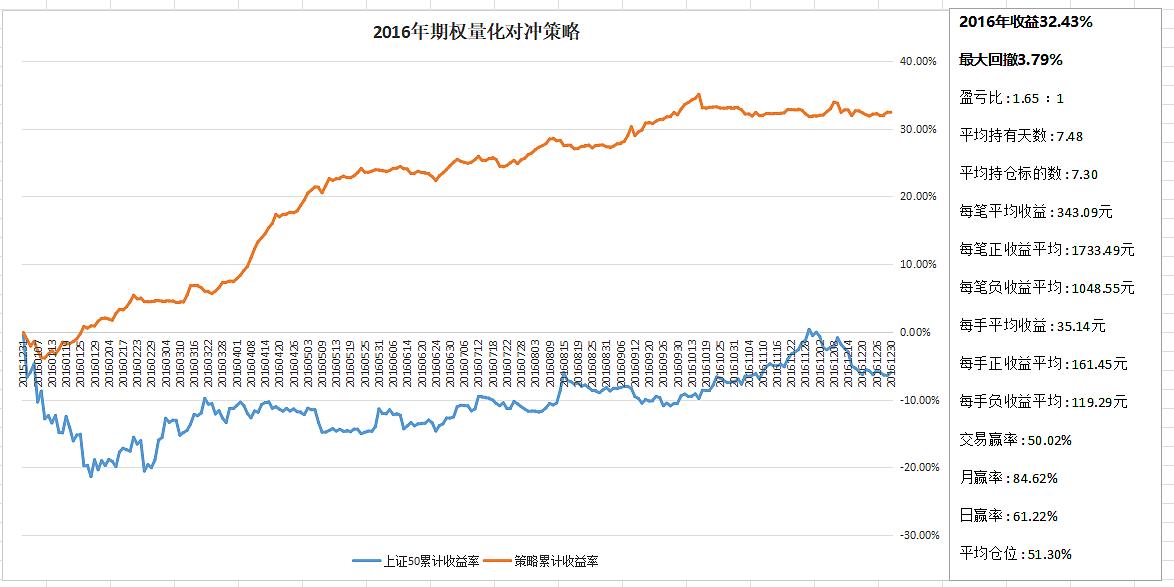

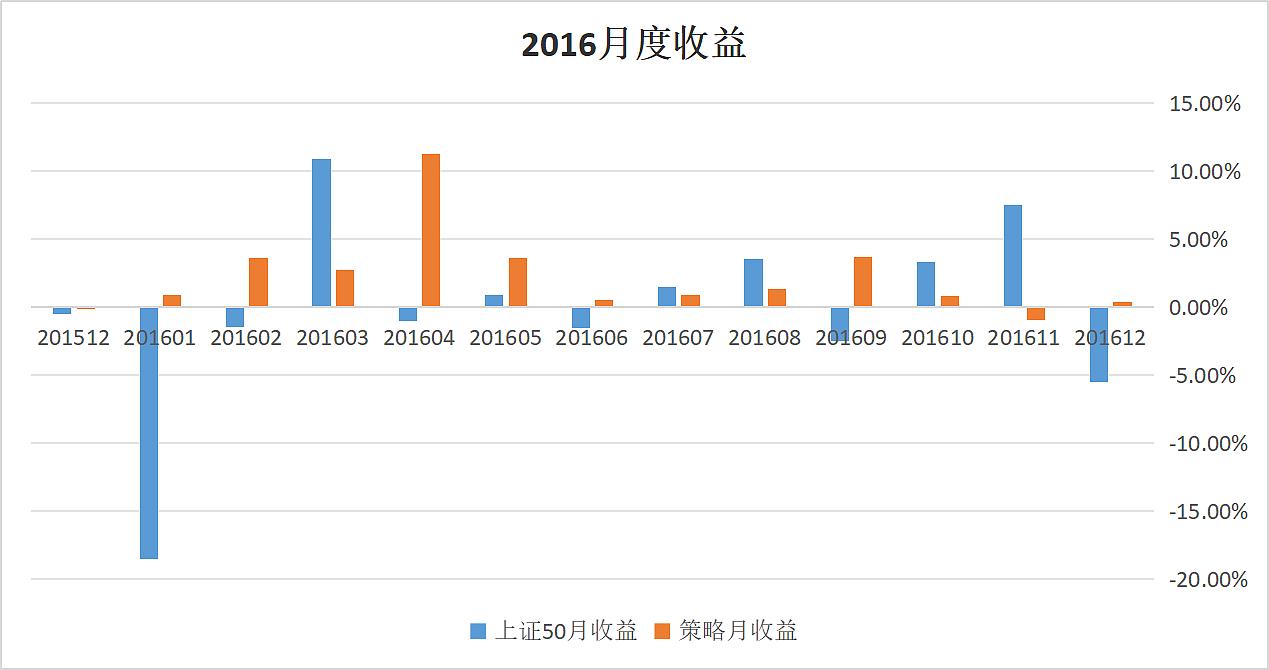

策略品种概述:主做宽基指数,16年-19年底 上证50ETF套利,当时以手工为主,20年开始,沪深300ETF套利为主,上了程序化,用无限易的python go。

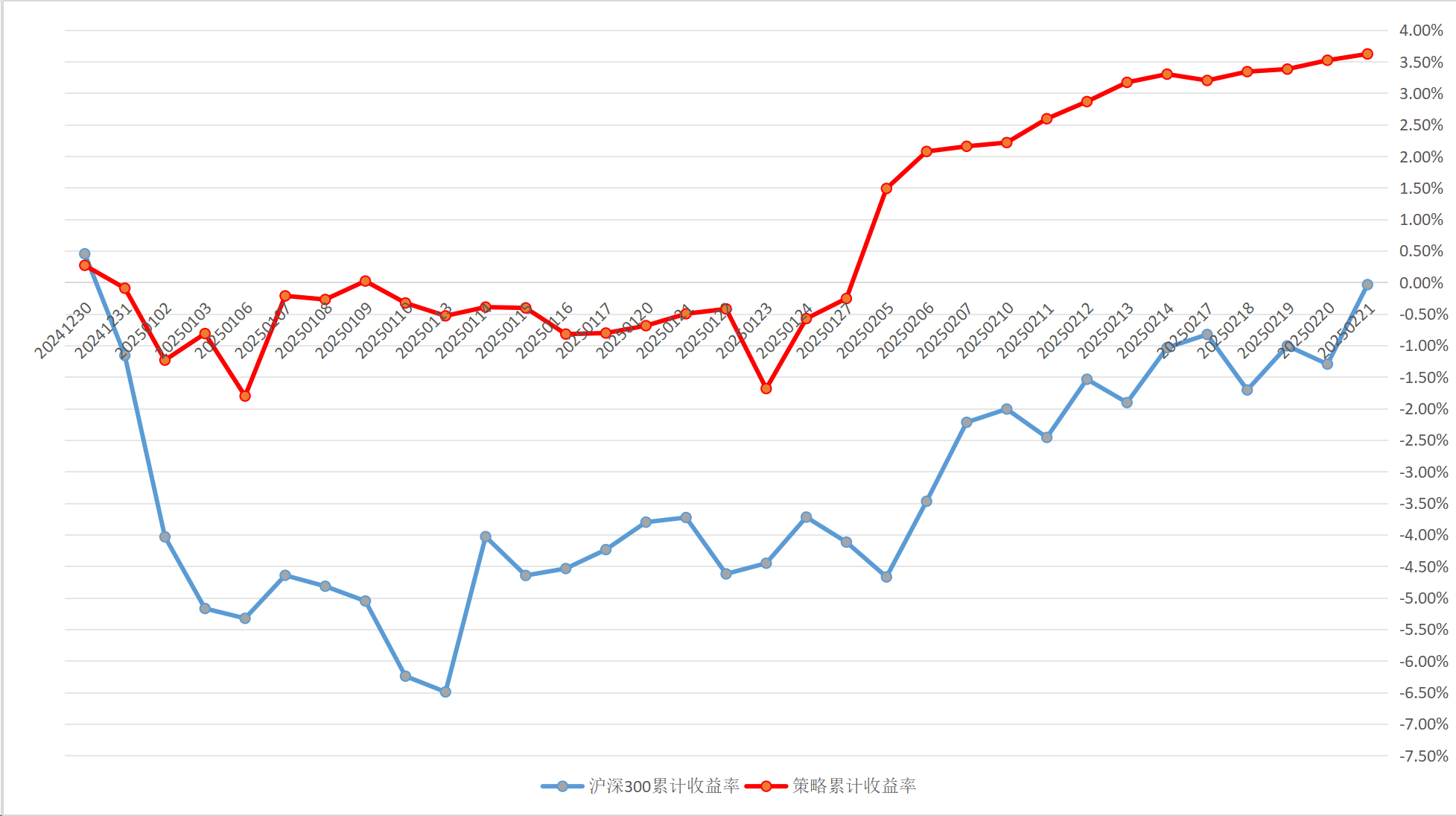

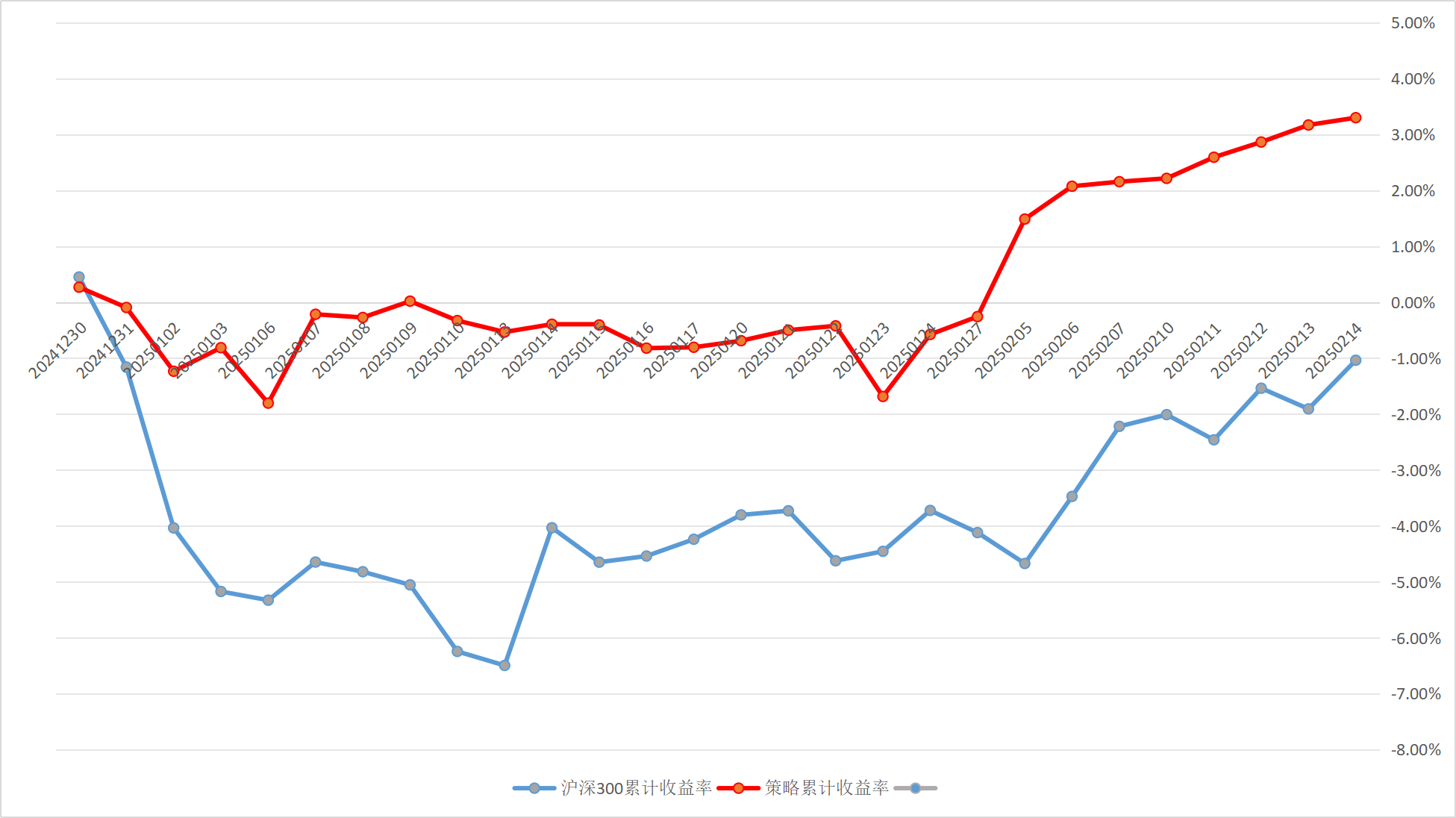

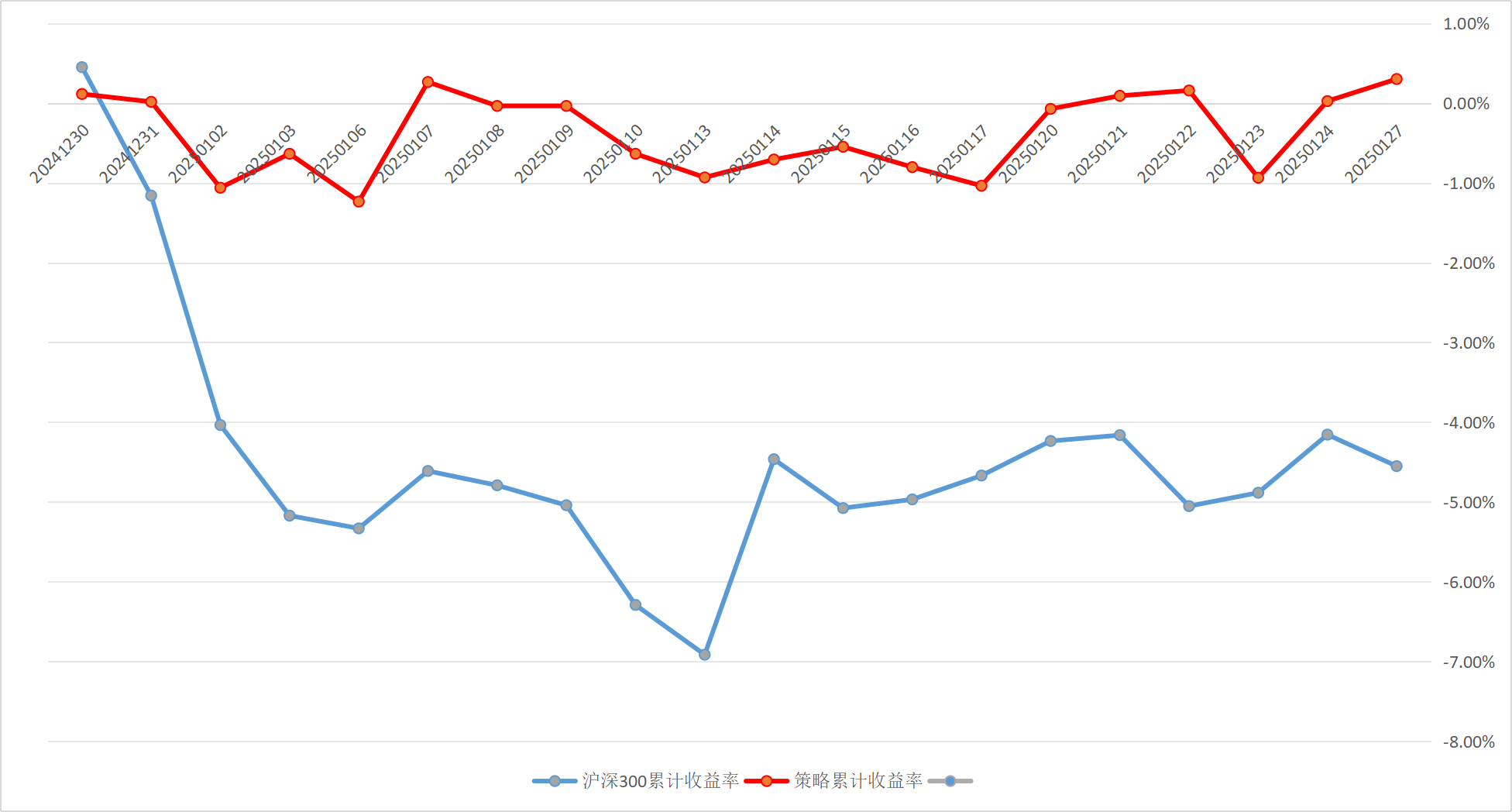

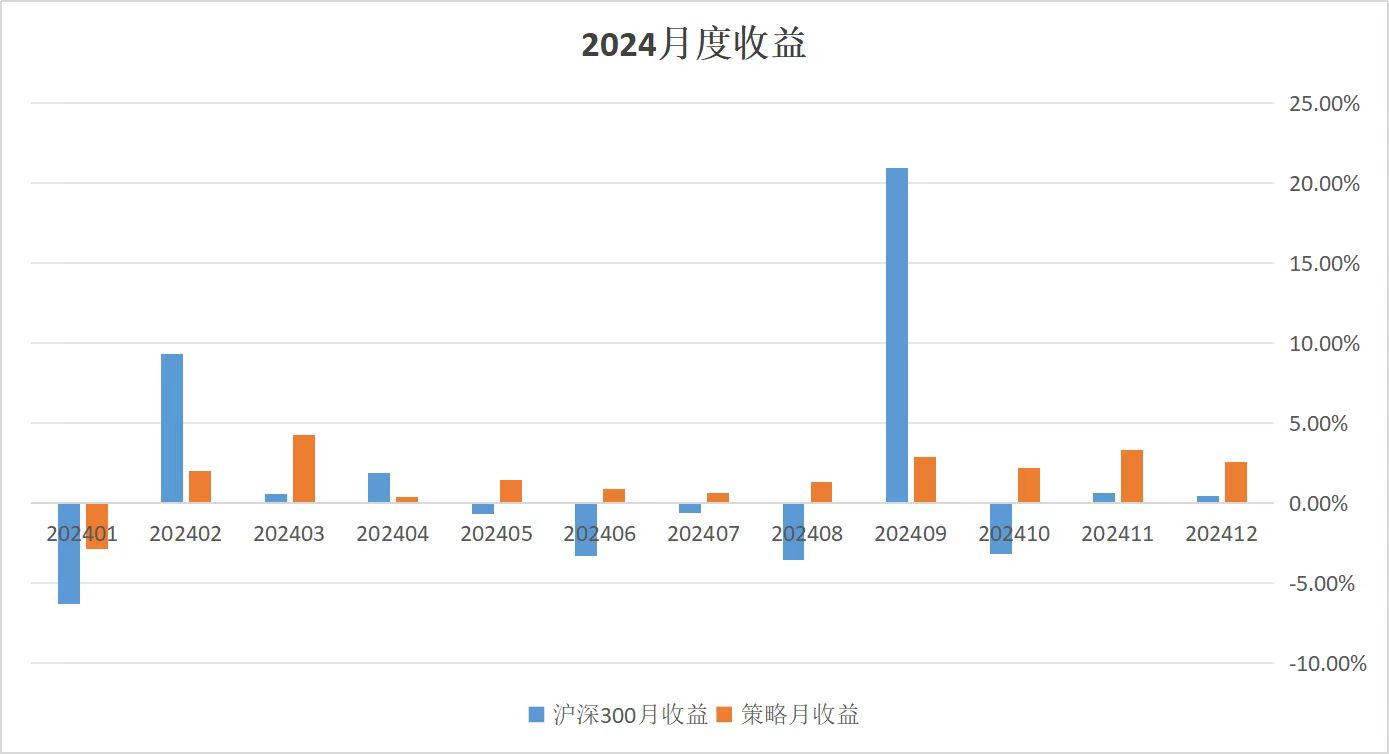

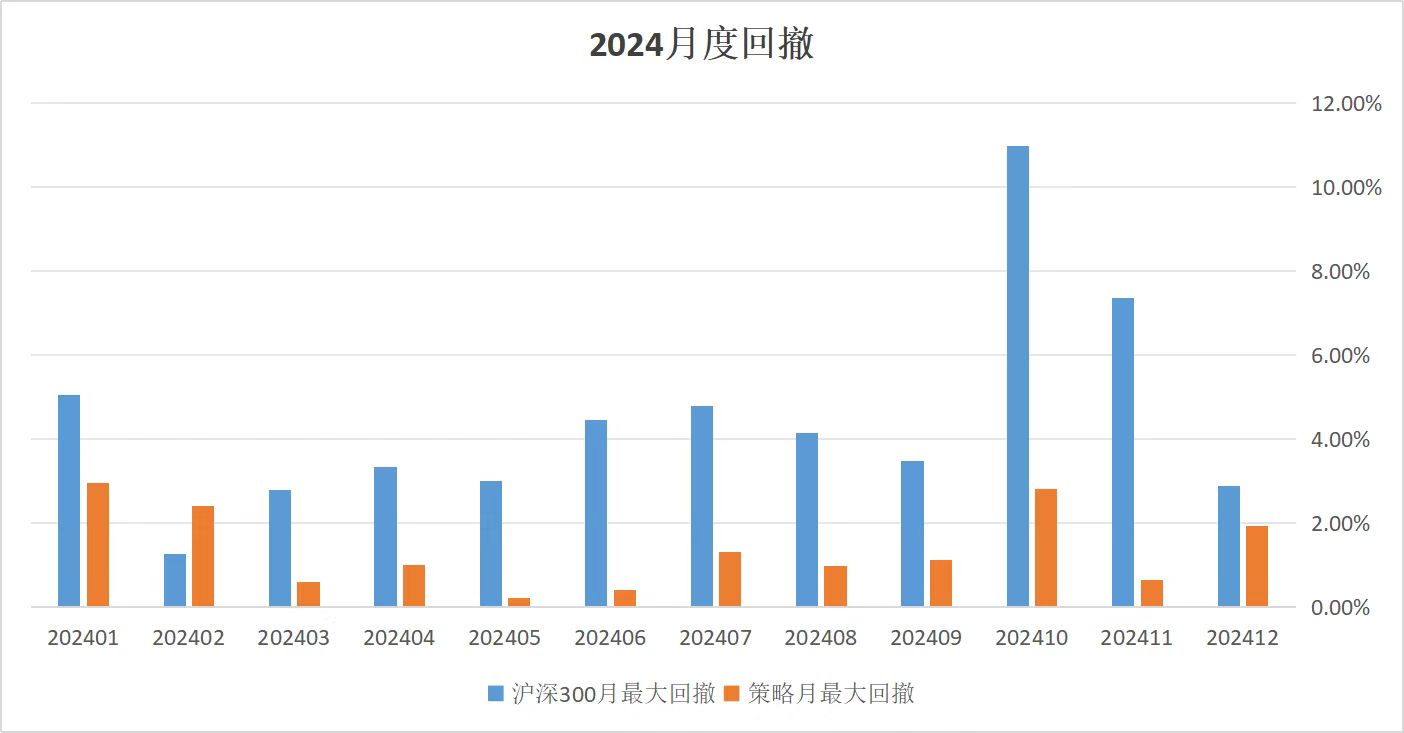

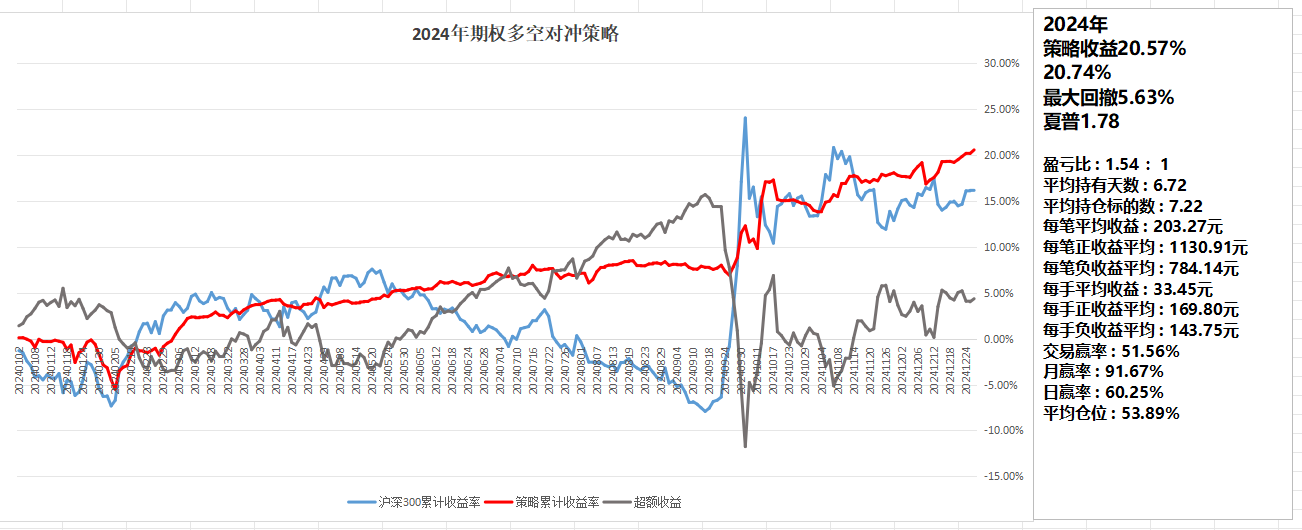

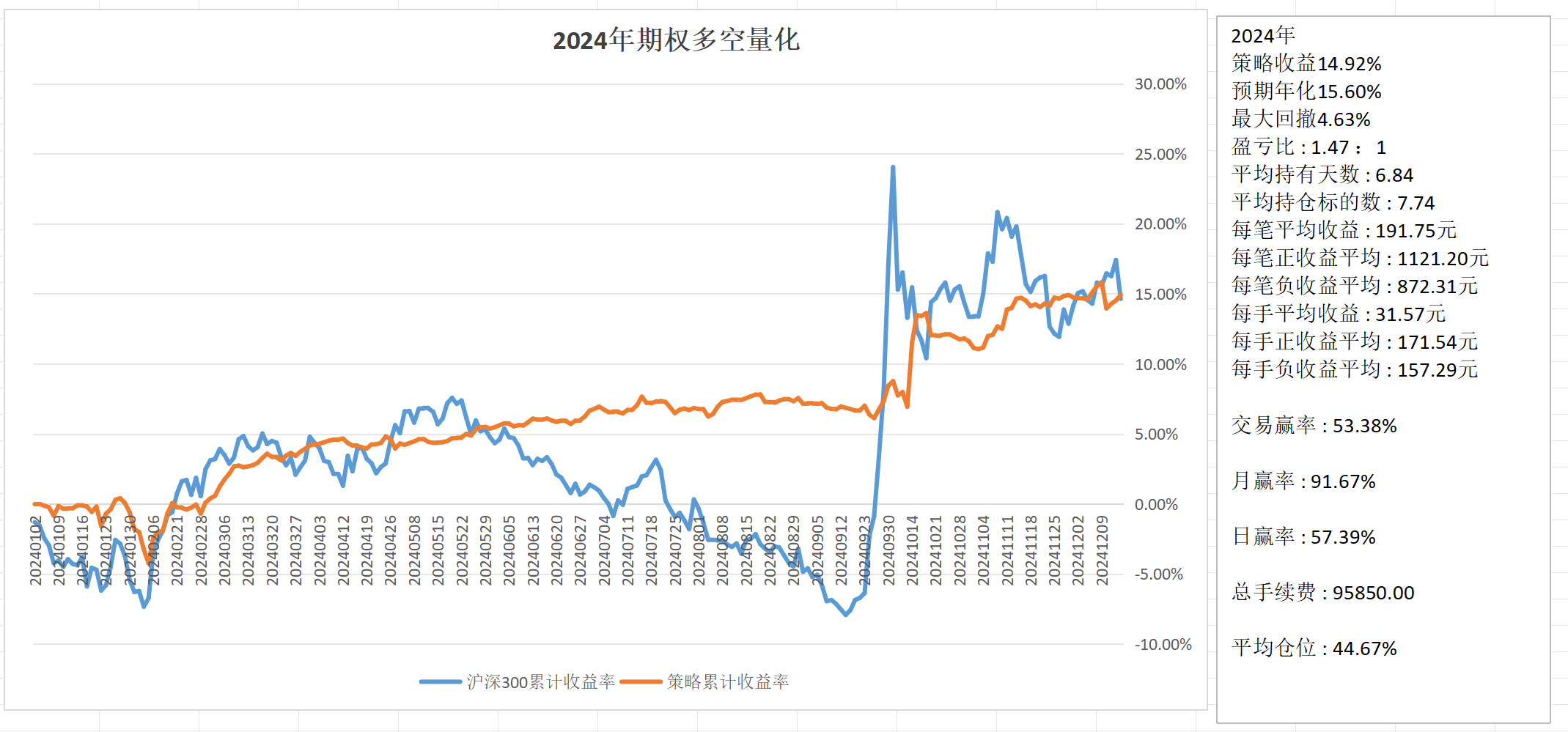

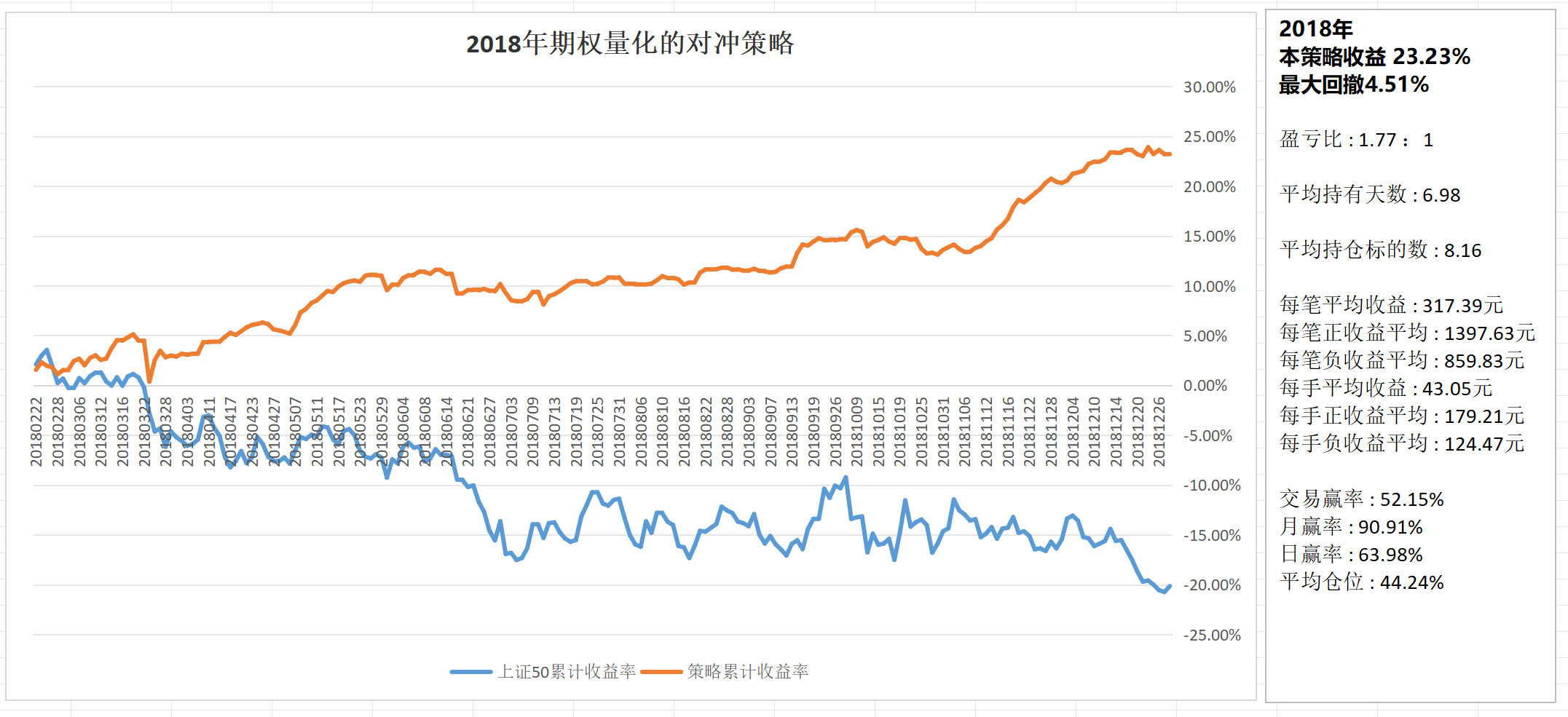

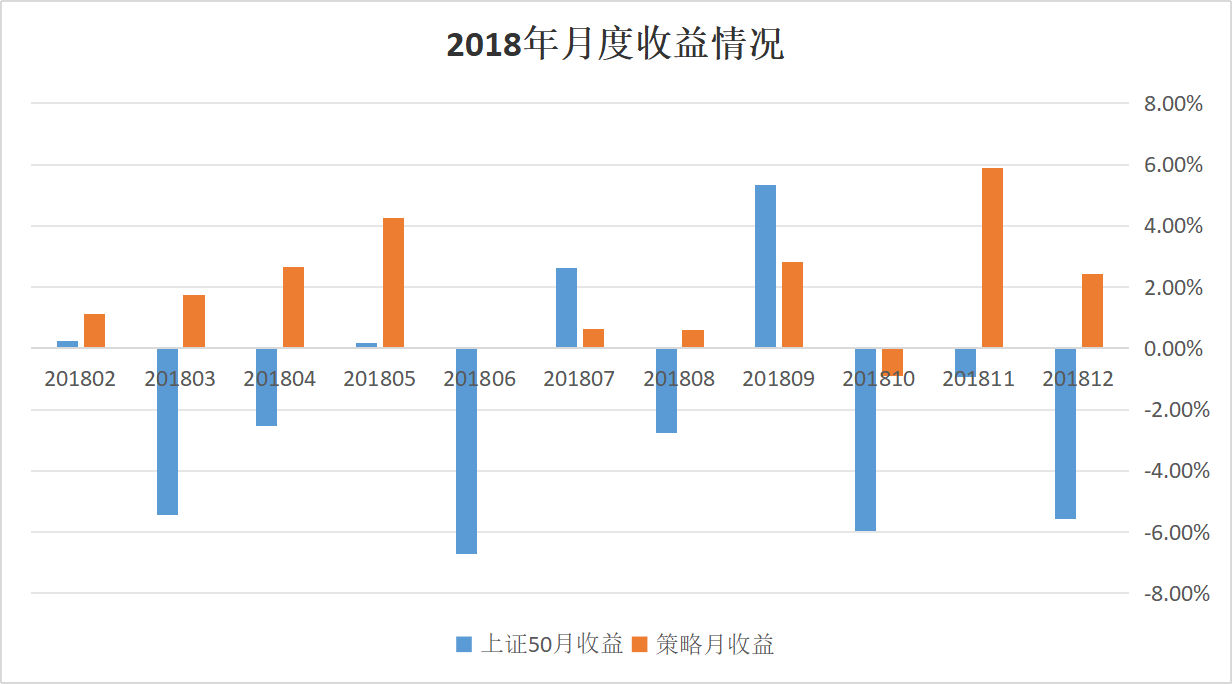

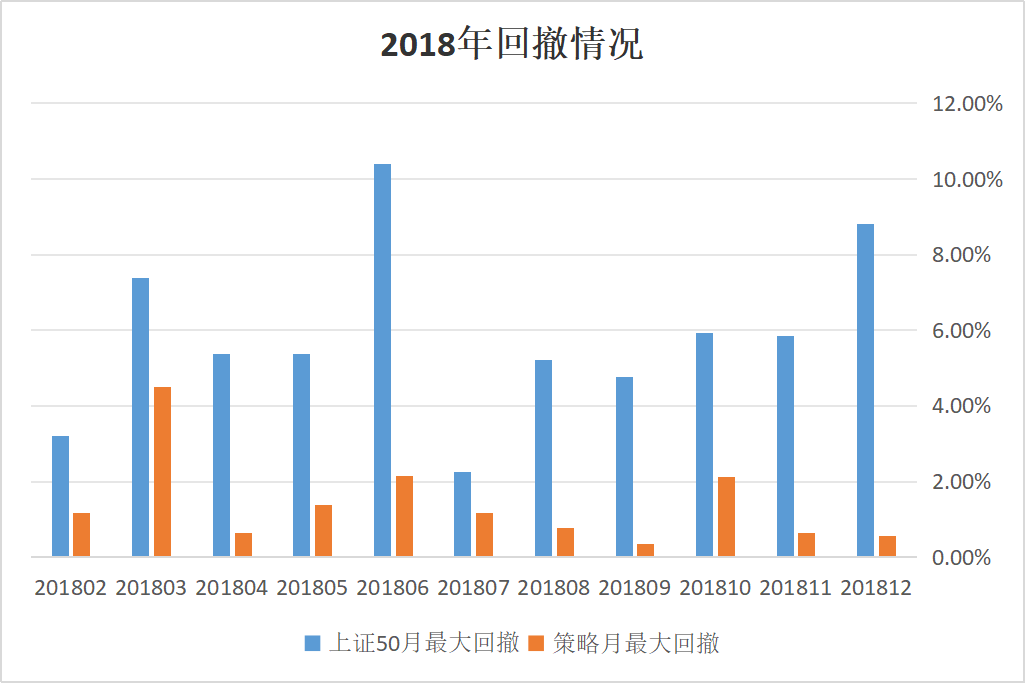

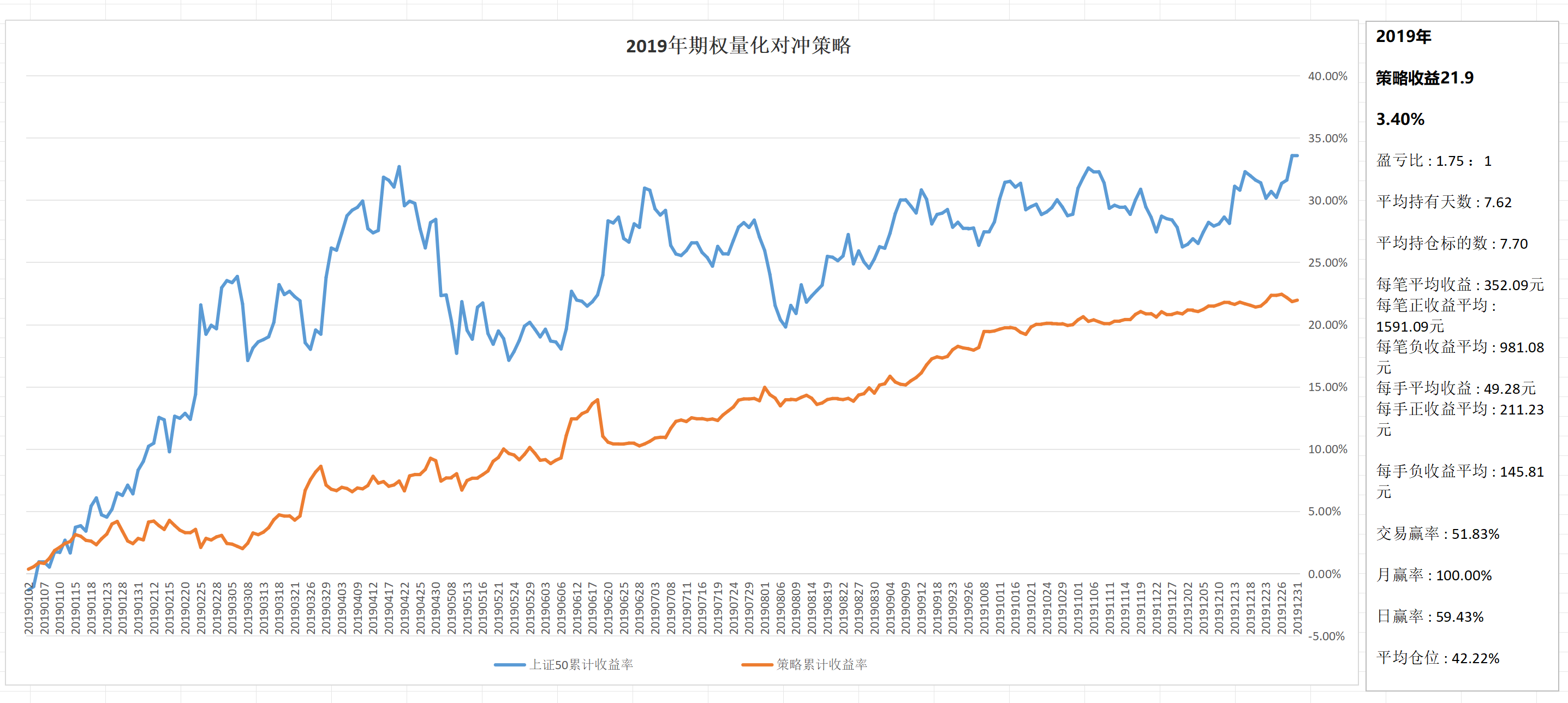

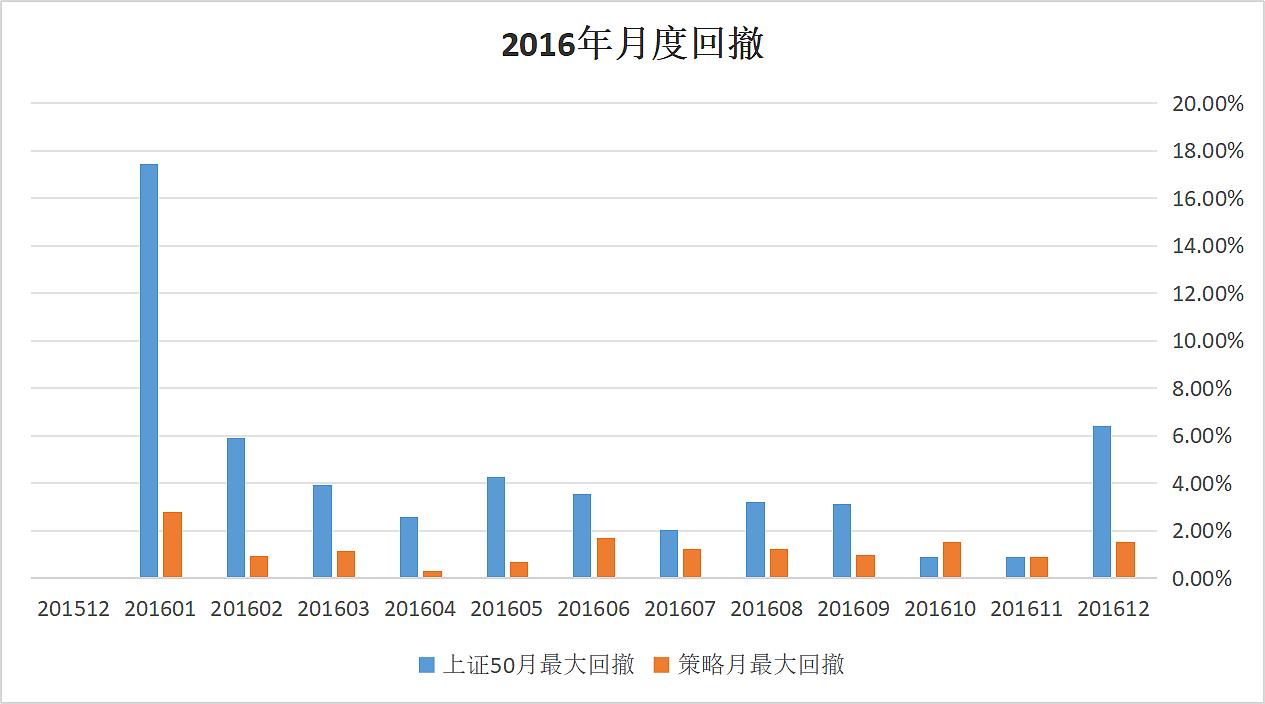

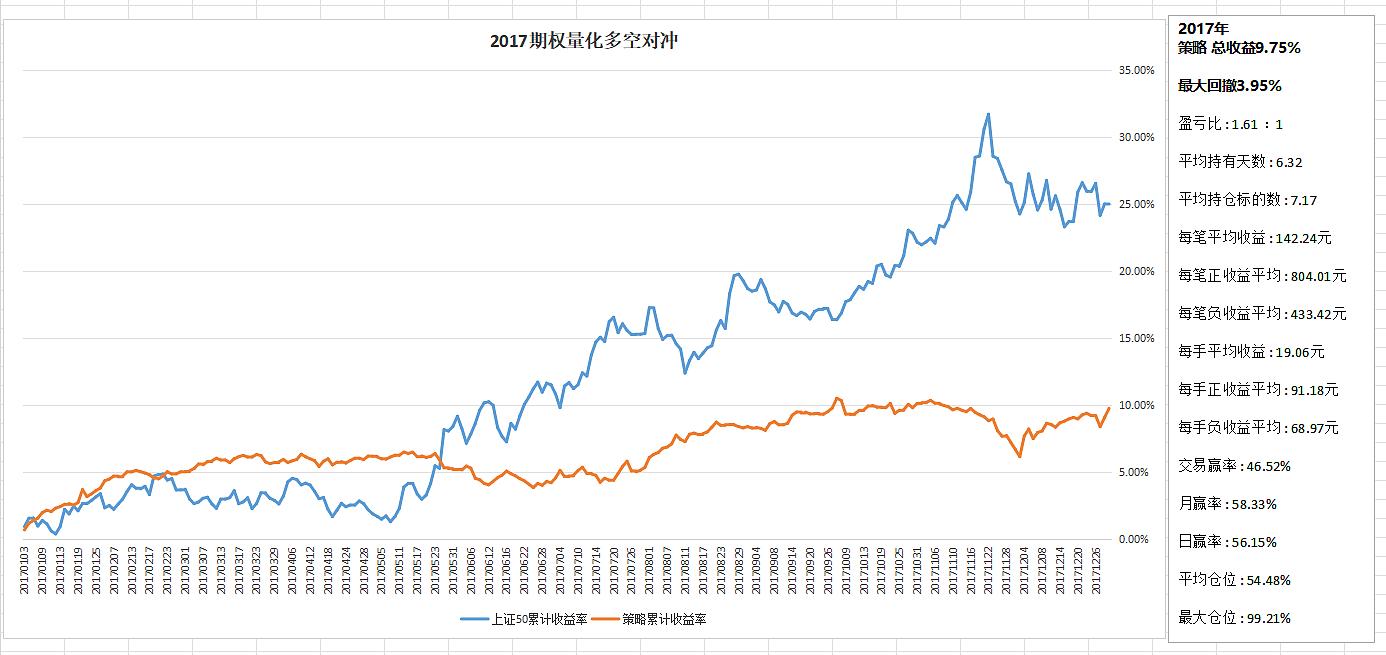

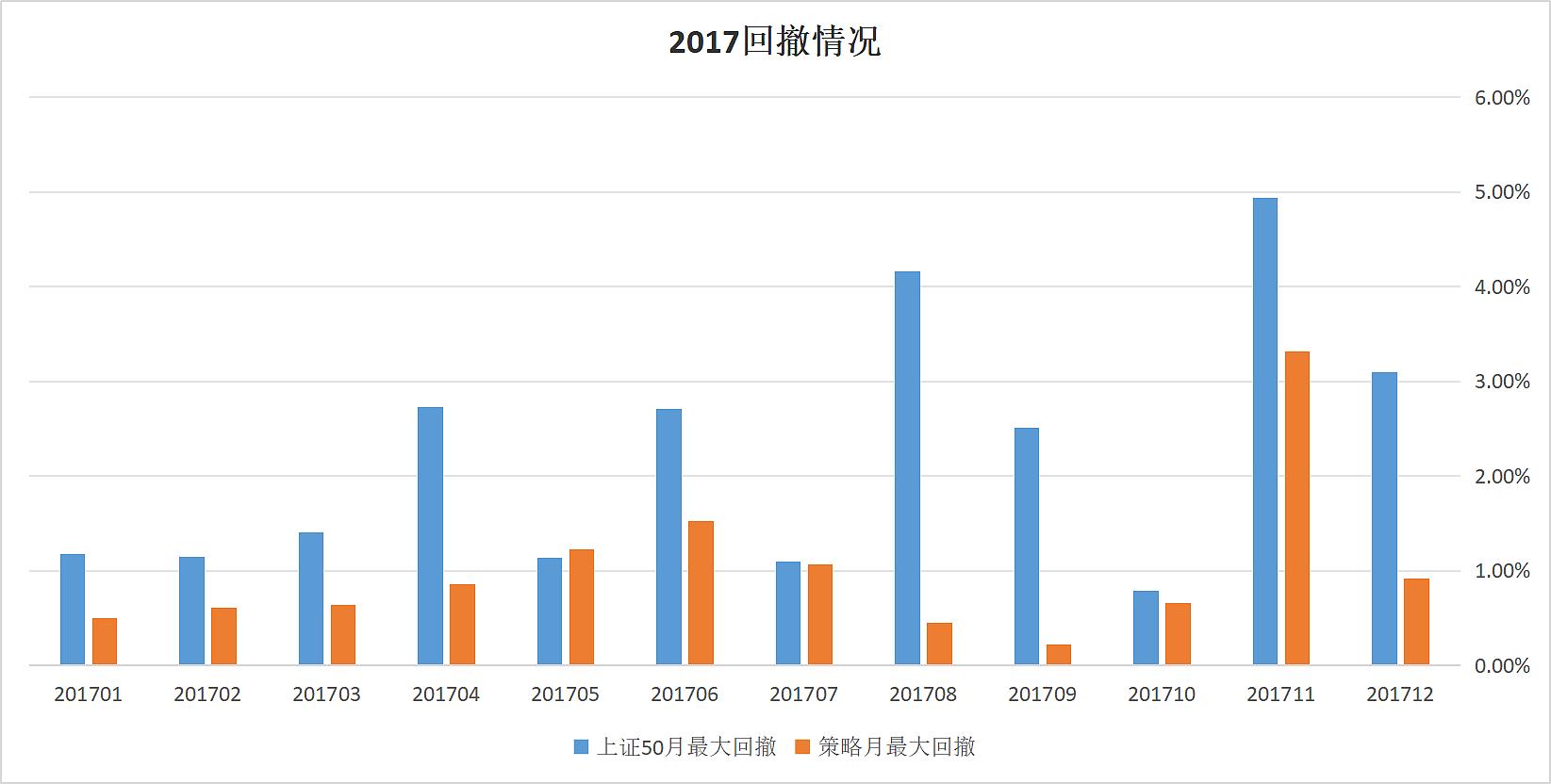

策略实盘业绩:年化收益10-15%,回撤5%以内

策略收益来源:

波动率曲面套利: 利用高级统计模型来发现并利用波动率市场的定价偏差。

合约价差套利: 通过分析不同期权合约之间的价差,实现低风险的稳定收益。

日历套利: 在不同到期日的同一标的资产上进行套利,以捕捉时间价值的变化。

对角套利: 结合价差套利与日历套利的策略,针对不同执行价格与到期日的期权进行交易。

期权交割套利: 在期权交割过程中,通过精确计算和时机掌握,对冲现货和期货市场的价格差异

现有策略特点:

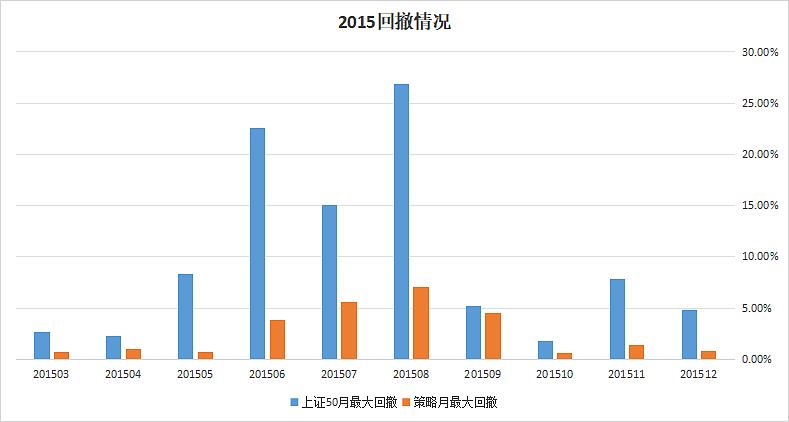

高夏普,低回撤:期权属于高波动交易品种,交易团队基于历史数据分析、压力测试系统测算、量化工具作为辅助,严控产品回测指标,目前所有纯期权产品预警线为0.95,平仓线为0.9

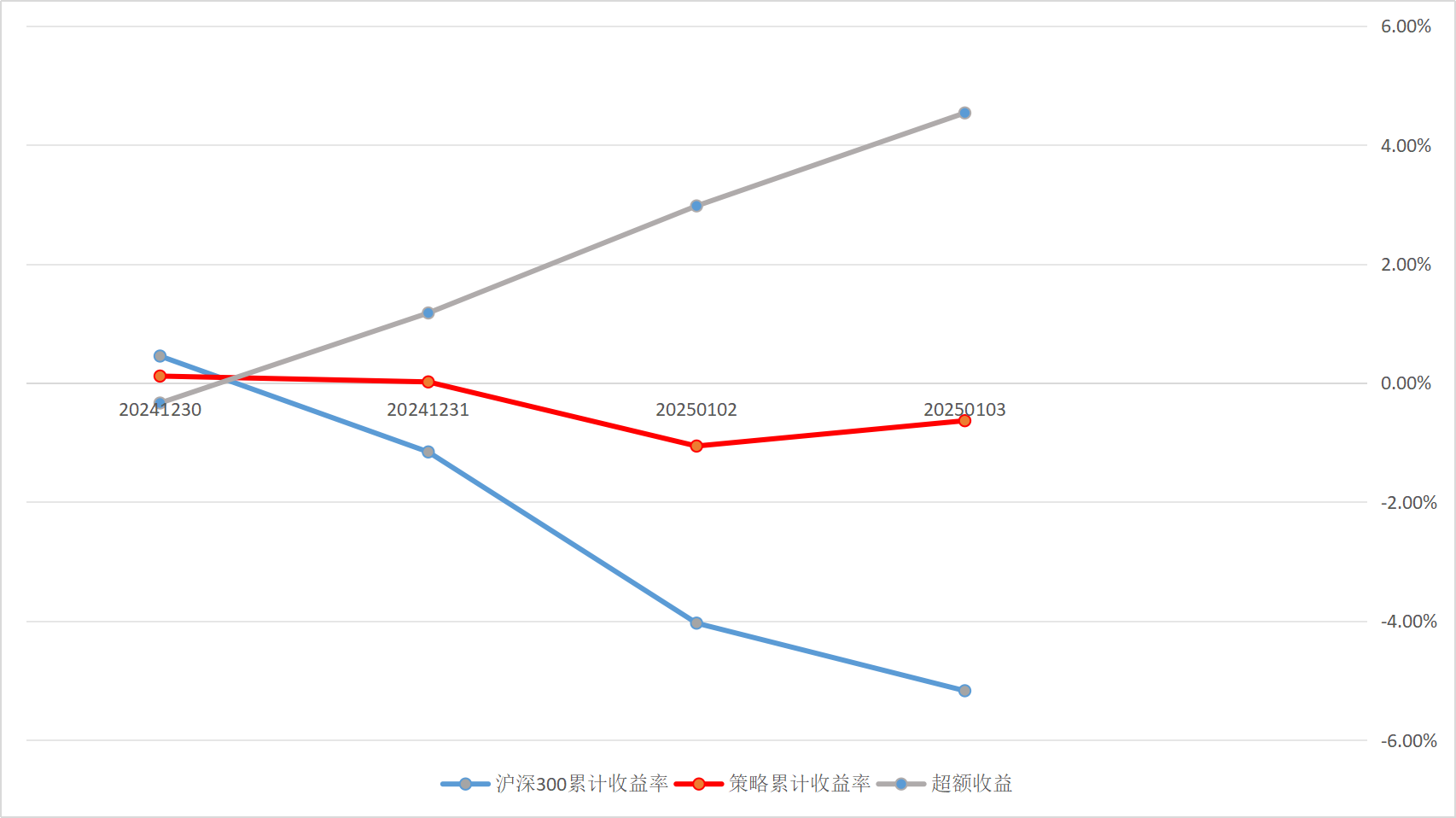

敞口控制:产品的方向敞口极小,收益能力不受大行情涨跌,或者牛熊市影响。

是收益稳定的中心产品。

复利增长:产品属性收益平稳产品资金在运行过程中享有复利增长。

2024.12.5 周四程序化收益:0.4%

欢迎交流

ETF期权:期权交易本质上就是时间,方向波动率,当市场方向趋势明朗我们可以做方向的收益,当市场方向不明我们赚取时间价值和波动率收益。

策略品种概述:主做宽基指数,16年-19年底 上证50ETF套利,当时以手工为主,20年开始,沪深300ETF套利为主,上了程序化,用无限易的python go。

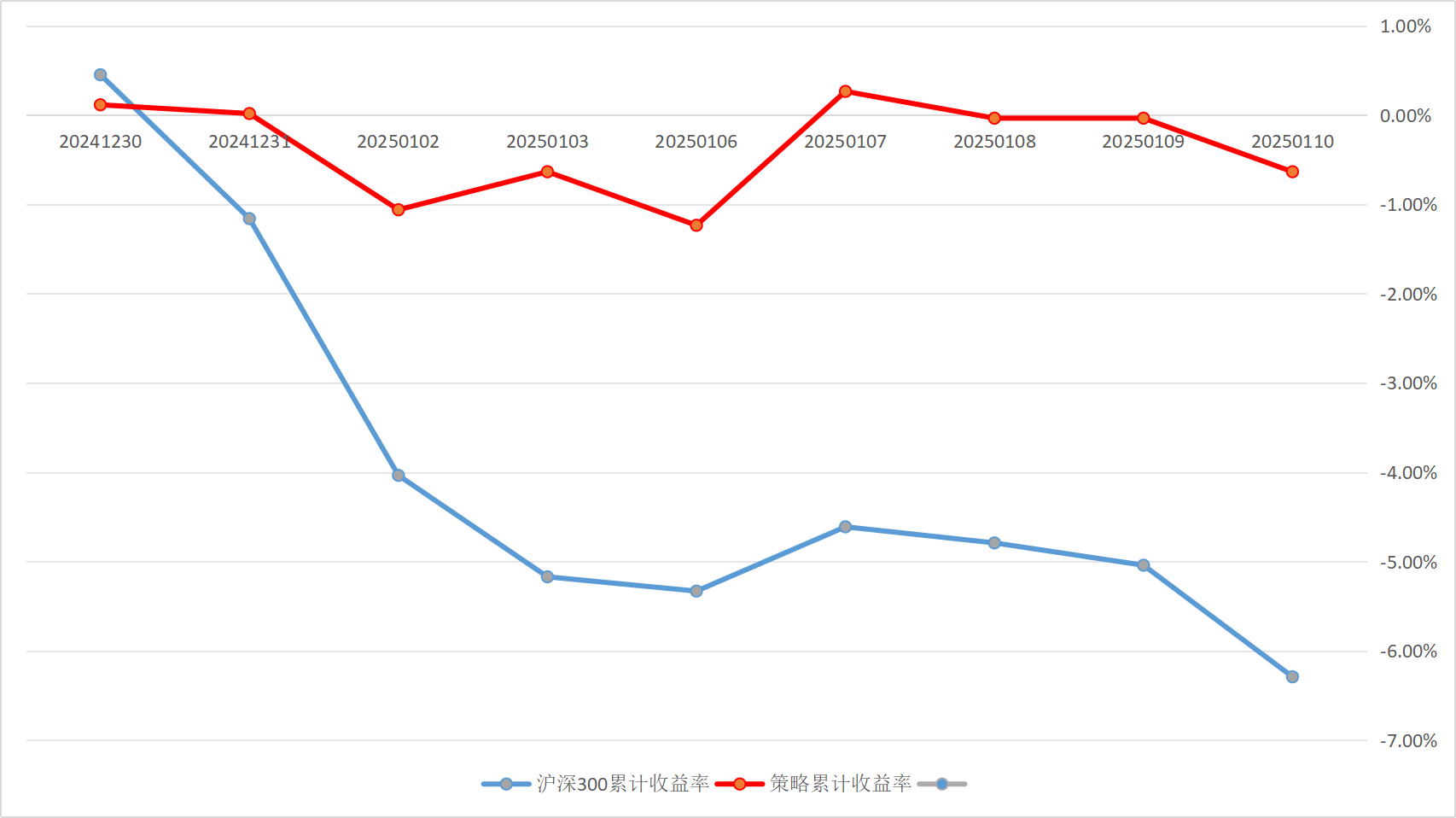

策略实盘业绩:年化收益10-15%,回撤5%以内

策略收益来源:

波动率曲面套利: 利用高级统计模型来发现并利用波动率市场的定价偏差。

合约价差套利: 通过分析不同期权合约之间的价差,实现低风险的稳定收益。

日历套利: 在不同到期日的同一标的资产上进行套利,以捕捉时间价值的变化。

对角套利: 结合价差套利与日历套利的策略,针对不同执行价格与到期日的期权进行交易。

期权交割套利: 在期权交割过程中,通过精确计算和时机掌握,对冲现货和期货市场的价格差异

现有策略特点:

高夏普,低回撤:期权属于高波动交易品种,交易团队基于历史数据分析、压力测试系统测算、量化工具作为辅助,严控产品回测指标,目前所有纯期权产品预警线为0.95,平仓线为0.9

敞口控制:产品的方向敞口极小,收益能力不受大行情涨跌,或者牛熊市影响。

是收益稳定的中心产品。

复利增长:产品属性收益平稳产品资金在运行过程中享有复利增长。

2024.12.5 周四程序化收益:0.4%

欢迎交流

0

20241216 周一程序化收益 1%

20241217 周二程序化收益 0.1%

20241218 周三程序化收益 0.15%

20241219 周四程序化收益 0%

20241220 周五程序化收益 0.2%

这周总计-1.45%

20241217 周二程序化收益 0.1%

20241218 周三程序化收益 0.15%

20241219 周四程序化收益 0%

20241220 周五程序化收益 0.2%

这周总计-1.45%

0

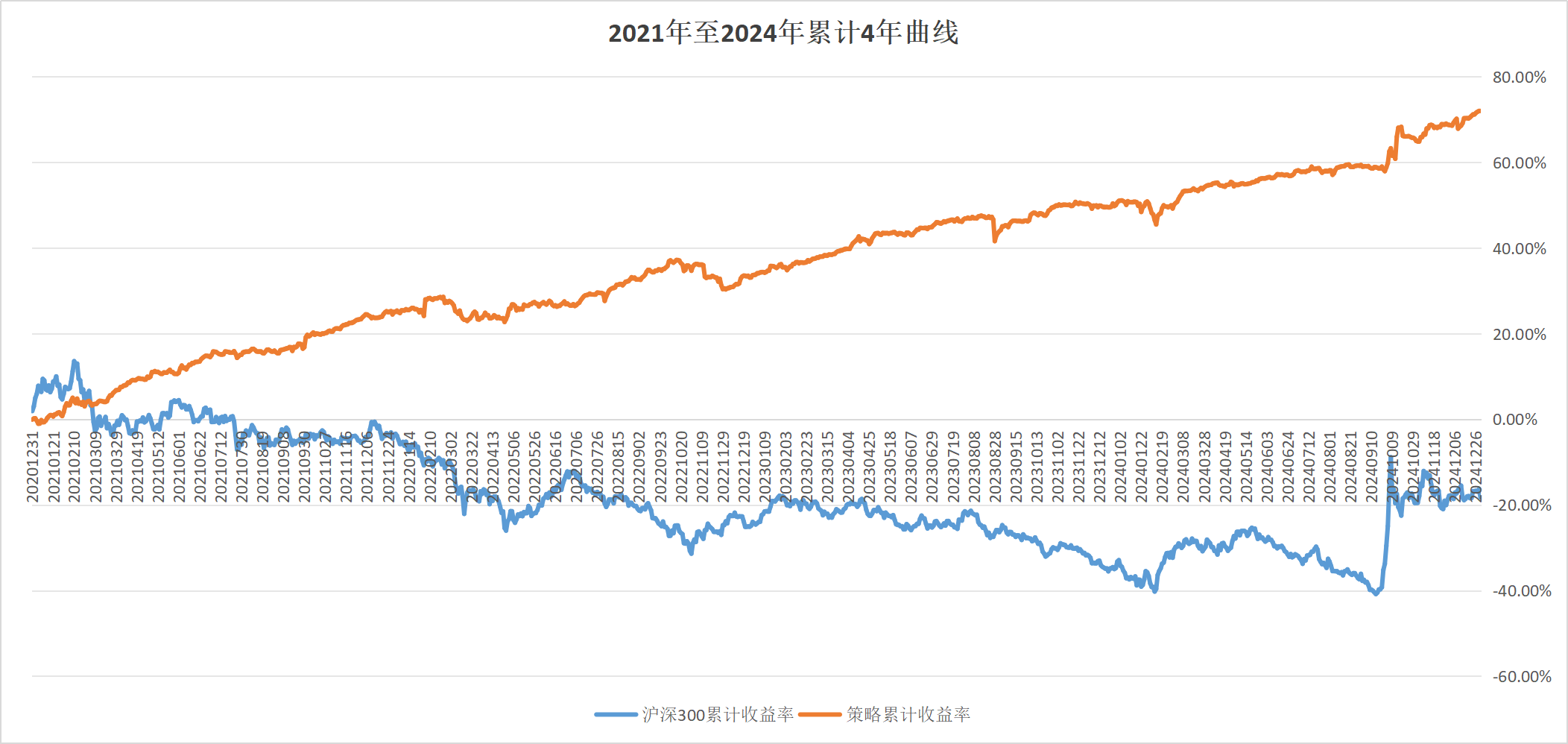

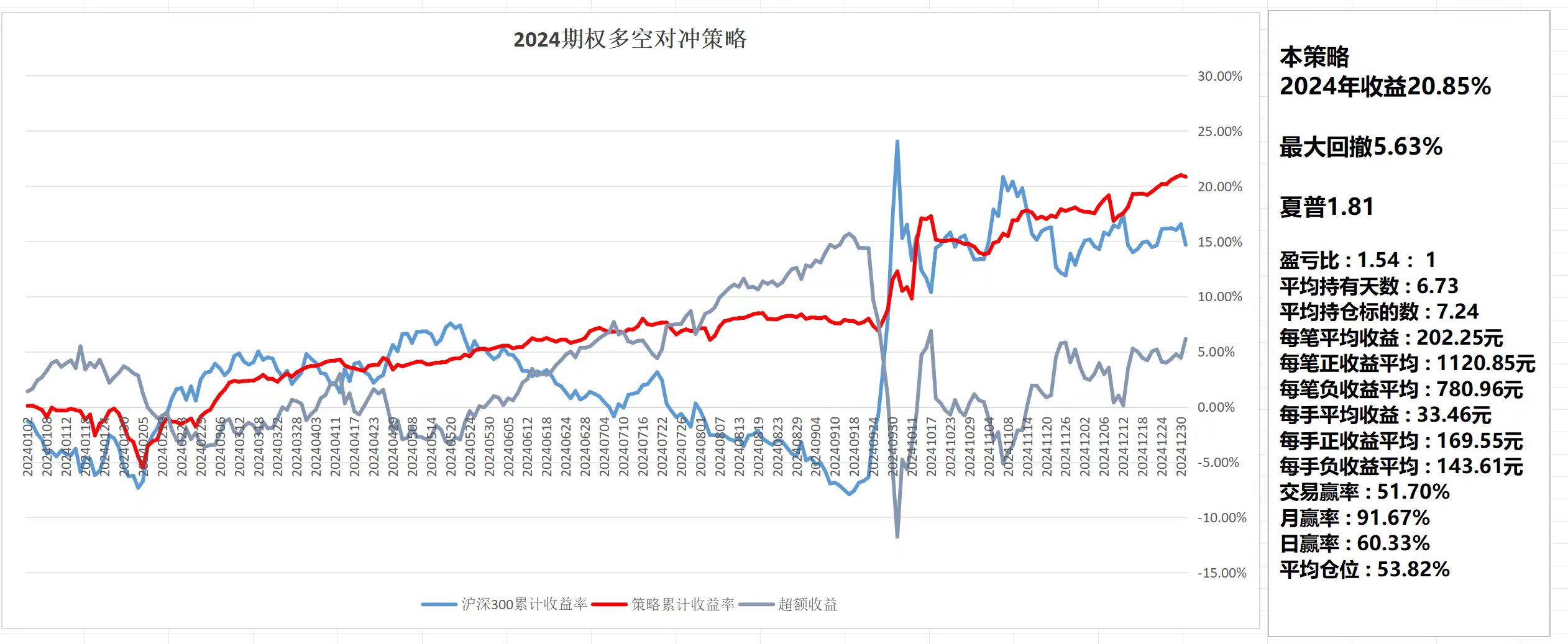

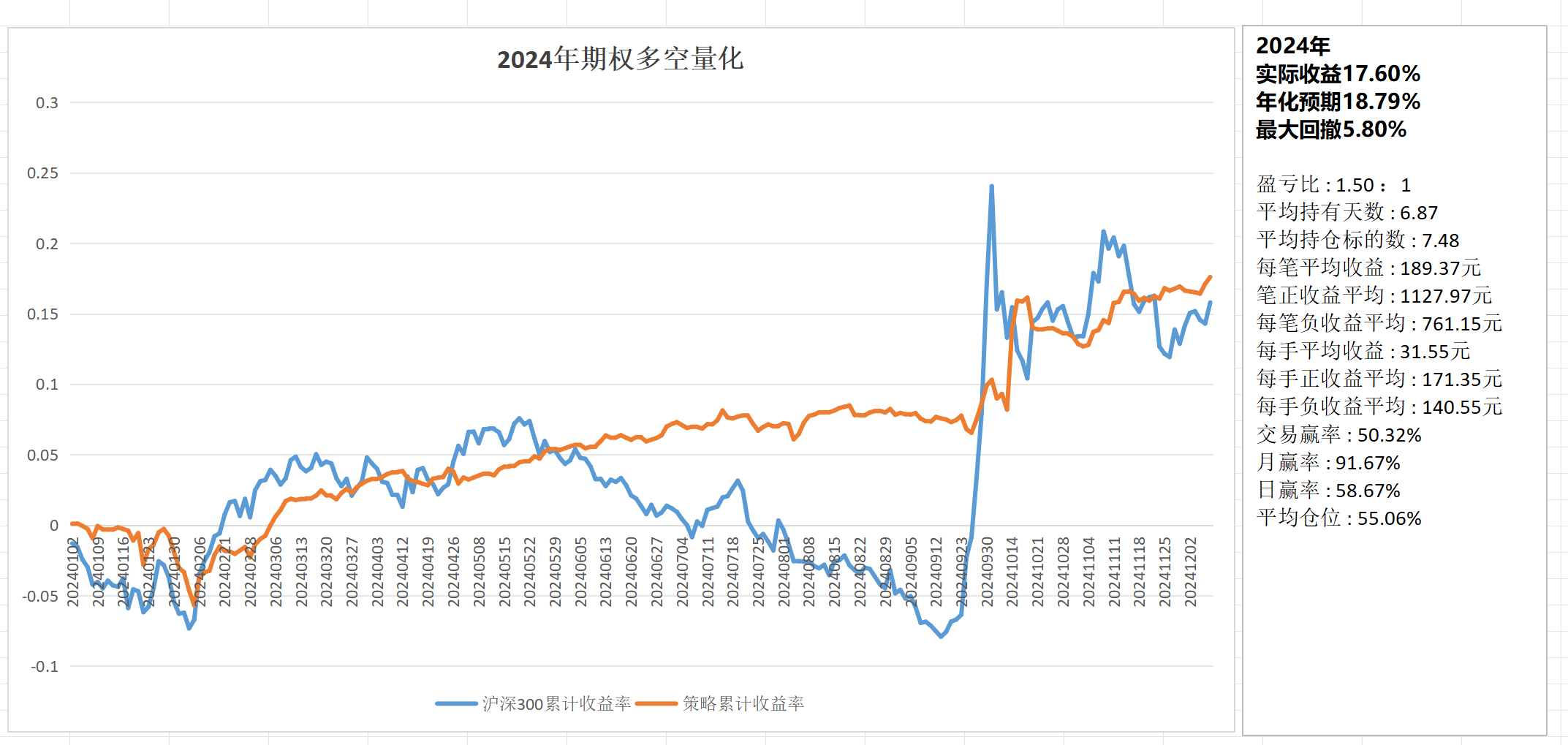

历史回顾 300ETF期权 程序化交易

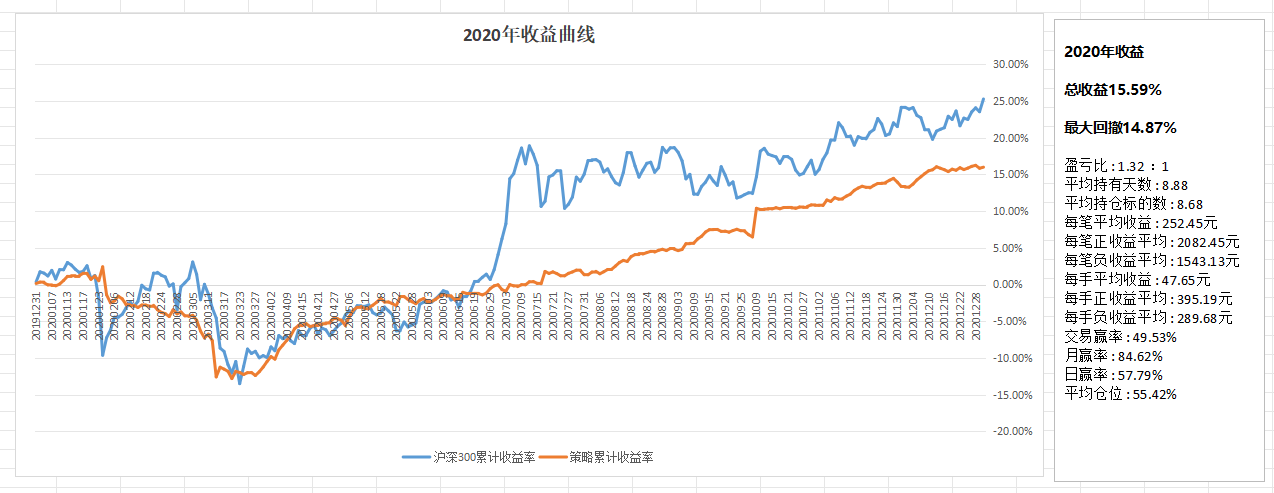

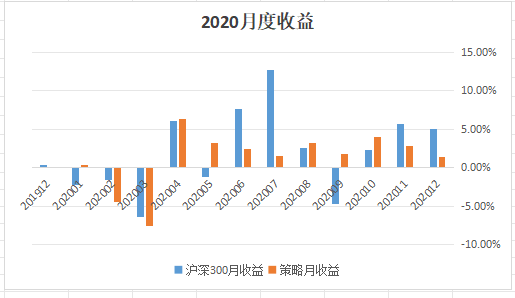

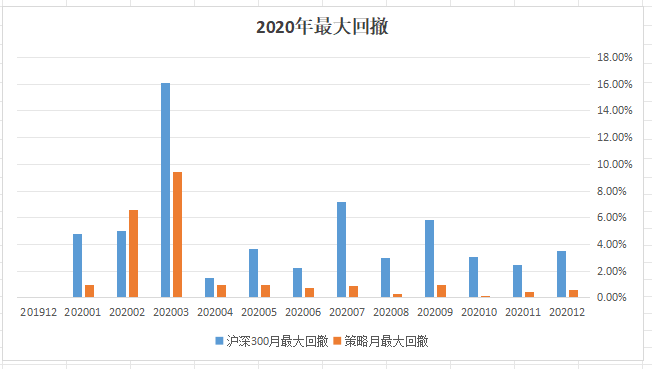

-2020年 标的:300ETF期权 收益率 15.59% 最大回撤 14.87%

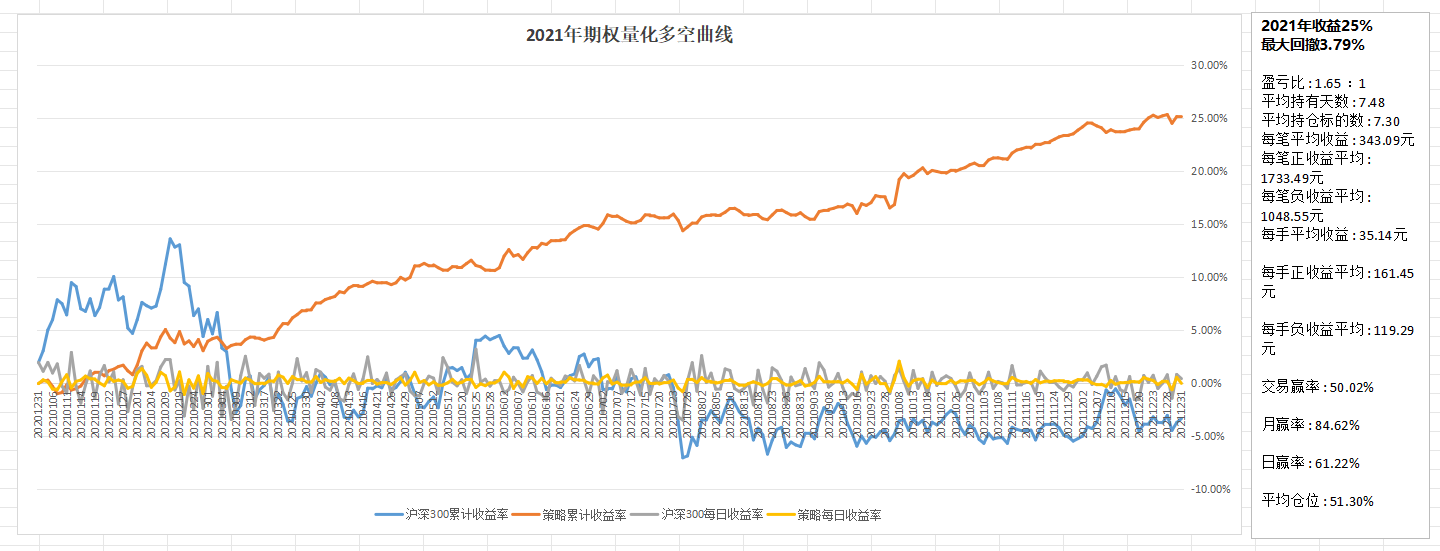

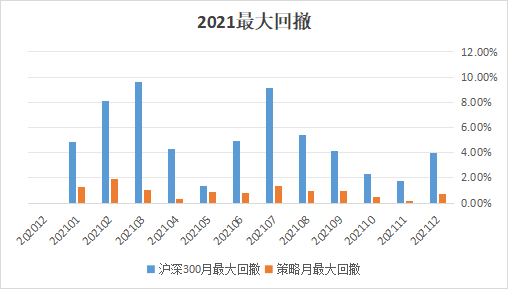

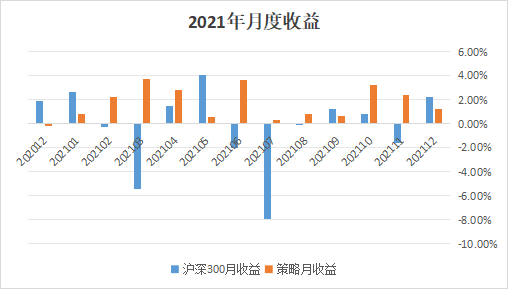

-2021年 标的:300ETF期权 收益率 25% 最大回撤 3.79%

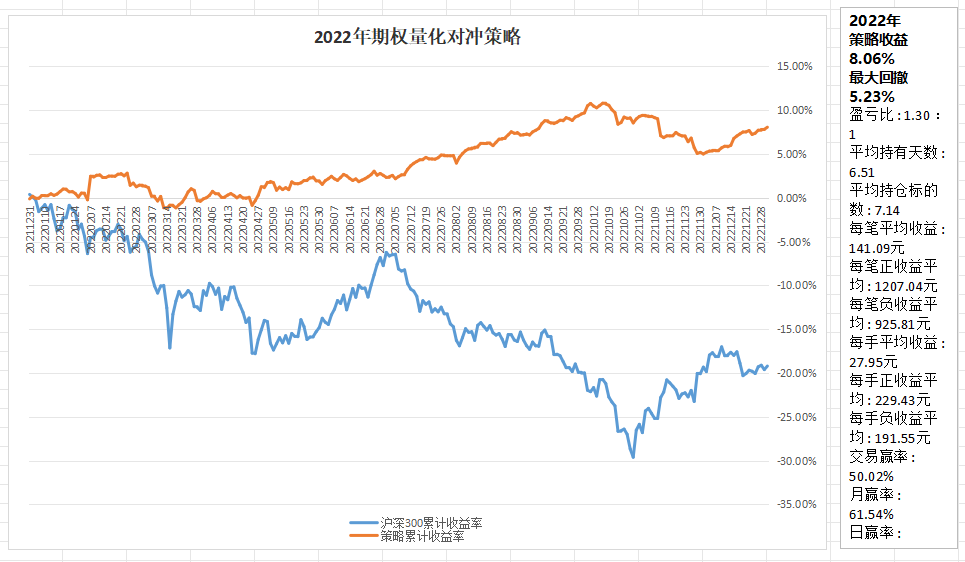

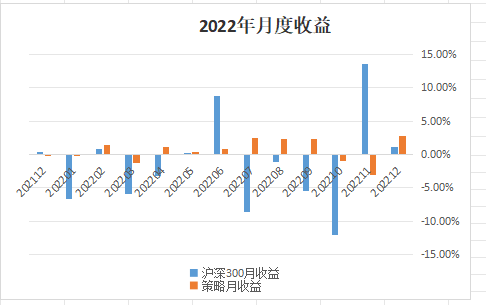

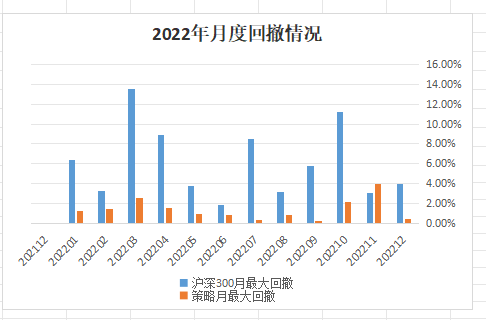

-2022年 标的:300ETF期权 收益率 8.06% 最大回撤 5.23%

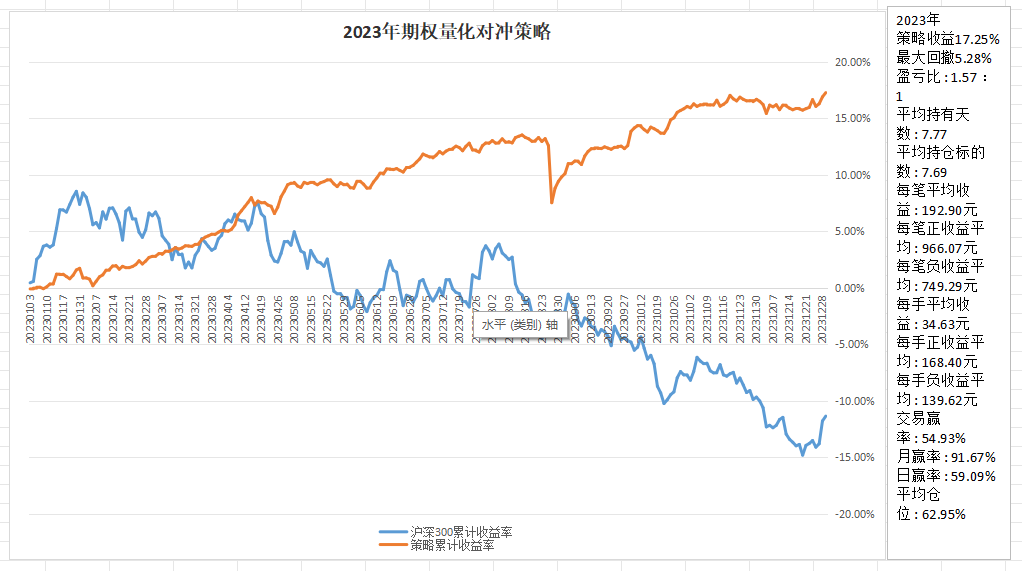

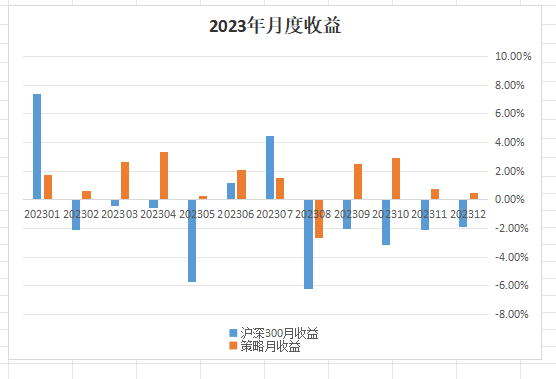

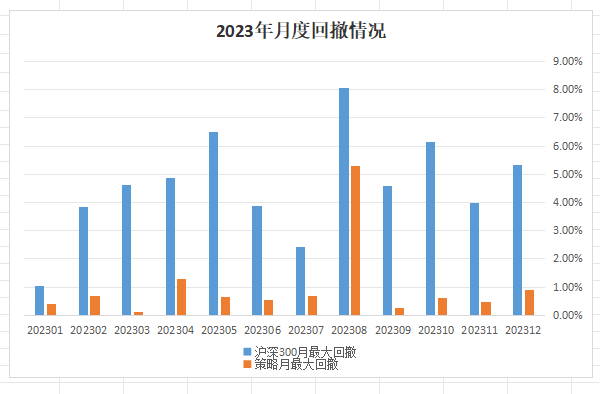

-2023年 标的:300ETF期权 收益率17.25% 最大回撤 5.28%

具体如下

-2020年 标的:300ETF期权 收益率 15.59% 最大回撤 14.87%

-2021年 标的:300ETF期权 收益率 25% 最大回撤 3.79%

-2022年 标的:300ETF期权 收益率 8.06% 最大回撤 5.23%

-2023年 标的:300ETF期权 收益率17.25% 最大回撤 5.28%

-2020年 标的:300ETF期权 收益率 15.59% 最大回撤 14.87%

-2021年 标的:300ETF期权 收益率 25% 最大回撤 3.79%

-2022年 标的:300ETF期权 收益率 8.06% 最大回撤 5.23%

-2023年 标的:300ETF期权 收益率17.25% 最大回撤 5.28%

具体如下

-2020年 标的:300ETF期权 收益率 15.59% 最大回撤 14.87%

-2021年 标的:300ETF期权 收益率 25% 最大回撤 3.79%

-2022年 标的:300ETF期权 收益率 8.06% 最大回撤 5.23%

-2023年 标的:300ETF期权 收益率17.25% 最大回撤 5.28%

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号