虽然会议的第二天咱大A高开低走,但是这两天行情表现却也还不错,今日两市成交量1.87万亿,指数涨幅在1%左右。

值得一提的是转债,今日转债等权指数继续上涨了0.91%,年内涨幅近8%,中位数已经来到122。这几天的上升速度很快,上周还在说正常估值,最近这么一涨眼看也快进入较高估值的区间了。

因为近期下修强赎的标的不少,所以轮动的速度也在变快,选着选着发现价格便宜的债已经越变越少了。

上半年中位数还一度跌至105,9月底市场行情稍微有所启动,原先对转债的担忧情绪也立马随之烟消云散了。

之前大家还在担心各种垃圾公司的退市潮发生,如今跌破面值的转债已经从8月份的最高180多只,到现在只剩5只,期间不过两三个月的时间。

虽然当前的转债整体估值已经不再便宜,不过我觉得只要大a市场的行情还没有彻底结束,那么转债的行情也不会这么快结束。

过去这一年有几百只转债下修,很多转债的溢价其实都不高,转债的波动收益反而会更好。今年转债上半年行情这么弱,现在总算是扬眉吐气了,各转债策略应该都能获得不错的收益。

个人的话转债会继续正常的轮动或阶段性调仓,但暂不考虑减仓,不过这种时候增量资金也暂不考虑加仓了,现金等价物的除外。

权益类部分除了场内少部分资金的自动网格外,其他均不动。

最近年底港股也多,又来了小菜园和草姬集团,最近的新股市场也是要么超热要么无人问津型。

主要还是因为港股实在玩的太野,从这两年的数据上来看也确实追热的成功率更高些。

1

小菜园:

基本概况:

无基石。

公司简介:

该公司是知名的中国大众便民中式餐饮市场直营连锁餐厅,根据弗若斯特沙利文的资料,大众便民中式餐饮市场是中餐市场的一个细分子市场,客单价在人民币100元以下。

自2013年成立以来,公司一直致力于以实惠的价格为消费者提供家常风味的菜餚和周到的服务,将“小菜园”打造成了广受顾客认可的中国百姓“家庭厨房”。

截至最后实际可行日期,公司有663家在营的直营门店,覆盖中国14个省的146个城市或县。目前,主要门店经营地区位于华东地区。

根据弗若斯特沙利文的资料,就2023年的门店收入而言,“小菜园”在客单价介乎人民币50元至人民币100元的中国大众便民中式餐饮市场的所有品牌中排名第一,占市场份额的0.2%。该市场规模于2023年为人民币22529亿元,约占整体中式餐饮市场的55.2%。

行业概况:

根据弗若斯特沙利文的资料,中国的餐饮市场规模在过去五年显示出增长趋势,由2018年的人民币42716亿元增长至2023年的人民币52890亿元,2018年至2023年的复合年增长率约为4.4%。

预期将进一步增长至2028年的人民币82627亿元,2023年至2028年的复合年增长率约为9.3%。

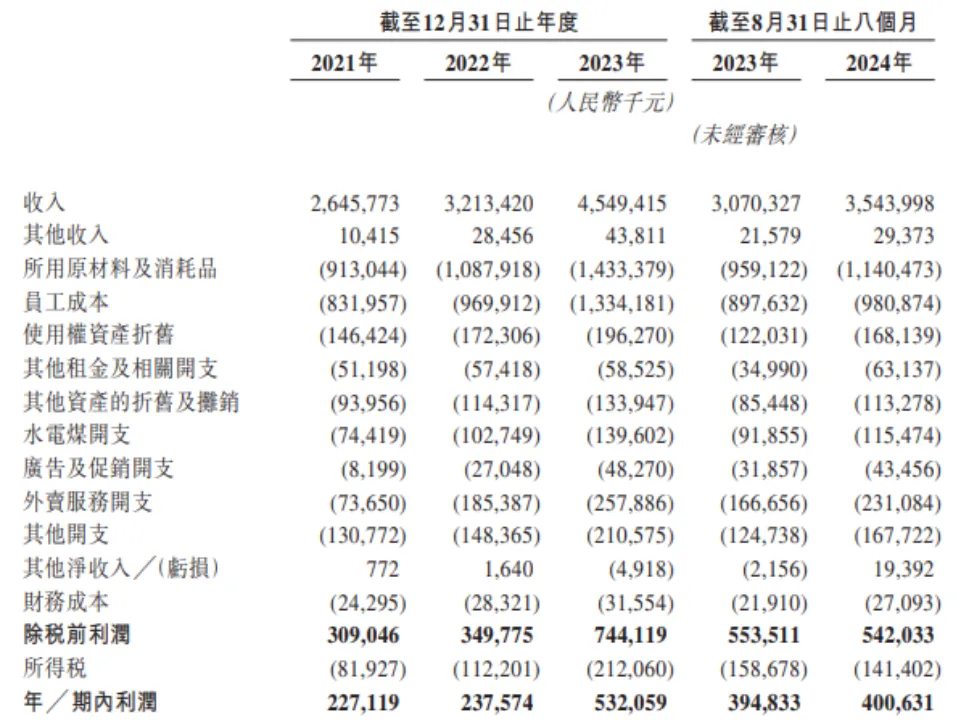

财务数据:

公司的收入由2021年的人民币26.46亿元增长至2022年的人民币32.13亿元,并进一步增加至2023年的人民币45.49亿元。又由截至2023年8月31日止八个月的人民币30.7亿元增加至24年同期的35.44亿元。

净利润仍由2021年的人民币2.27亿元增长至2022年的2.38亿元,并进一步增加124.0%至2023年的5.32亿元。截至2024年8月31日止八个月,公司净利润亦增加1.5%至人民币4亿元。

2021年、2022年净利润率分别为8.6%、7.4%,在2023年增加至11.7%,并于截至2024年8月31日止八个月保持稳定于11.3%,与2023年同期相比,公司“小菜园”门店的同店销售少11.4%,门店层面经营利润率则由21.3%降至17.8%。

公司竞争优势:

1、在日益增长的大众便民中式餐饮市场中抓住市场机遇,成长为知名大众便民中式餐饮的直营连锁餐厅之一;

2、强劲的运营及财务表现;

3、标准化运营模式和管理体系;

4、强大稳定的供应链管理为公司的可持续发展和一致的优质品控提供重要支撑;

风险因素:

1、公司的业务在很大程度上取决于“小菜园”品牌的市场知名度;

2、公司近年经历了快速扩张,可能导致风险和不确定性增加;

3、公司可能无法维持及提升现有门店的销售及盈利能力,以及公司的未来增长亦取决于公司在现有及新区域市场开设门店及运营盈利的能力;

4、公司门店所用食材的成本及其他相关成本因市场驱动而增加,可能会导致利润率及经营业绩下滑;

5、未能符合食品安全及卫生标准可能会对公司的声誉、财务状况及经营业绩造成重大不利影响;

6、中国餐饮业的激烈竞争可能阻碍公司提升或保持收入及盈利能力。

中签率预估:

公开发行总计1011.84万股,每手800股,公开发行总计12648手,当前超购0.41倍,假设3000人申购,一手中签率80%。

综合评估:

自2013年成立以来,公司一直坚持直营模式,门店数量也逐年增加,目前在营门店已有640多家,主要集中在华东地区。

从财务上看来,得益于门店的扩张,公司保持相对不错的营收及利润,2021年度至2023年度都稳定上涨,但2024年门店销售额下滑,给人感觉后继乏力,或许因为受大环境影响,近年来整个餐饮行业都有所下滑。

公司募集资金主要也是用于扩大门店网络,提高市占率,发行估值100亿左右,市盈率近20倍。

个人操作:保荐人稳价人战绩不佳,无基石,一手资金6800,同比港股几只餐饮股来看,估值不算便宜,也就成长性上看着还行,暂时放弃。

2

草姬集团:

基本概况:

基石占比21.3%。

公司简介:

一家扎根香港超过二十年的多元化保健品及美容与护肤品供应商公司,采用多渠道销售模式,专注于开发、销售及营销自有品牌产品。

该公司共经营八个自有品牌,分别为“草姬(Herbs)”;“ZINO(iii)”;“正统(Classic)”;“梅屋(Umeya)”;“男补(Energie)”;“男极(Men’s INFiNiTY)”;“绿康营(Regal Green)”;及“恩宠(Herbs Pet)”。

根据弗若斯特沙利文报告,于2023年,在香港所有国际及本地保健品供应商中,以免疫系统保健品的零售销货额计,该集团名列第五,市场占有率约4.9%;以保健品零售销货额计,该集团名列第十,市场占有率约3.6%。

行业概况:

根据资料,香港保健品市场的零售销货额持续上升,由2019年的90亿港元增至2023年的100亿港元,复合年增长率为2.7%。多个因素促成了该增长,包括消费者健康意识提高、对增强免疫系统的关注日渐提高以及转换至预防性保健的做法。

弗若斯特沙利文估计,零售销货总额预期将于2028年达到127亿港元,自2023年起的复合年增长率为4.9%。随着终端顾客将健康放在首位,并寻求保持健康的积极措施,保健品的需求预计将继续呈上升趋势。

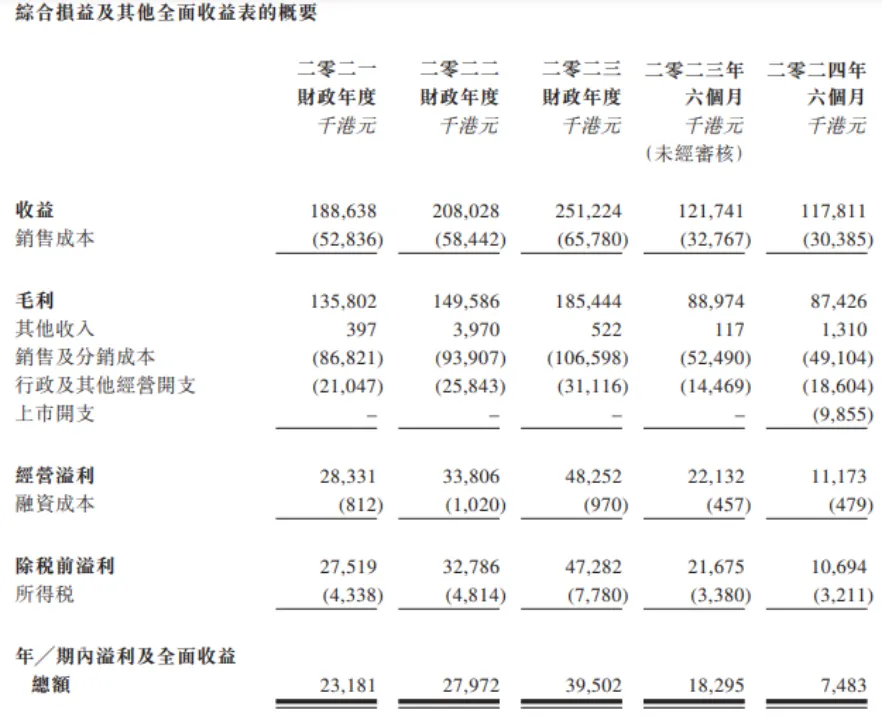

财务数据:

公司于2021年至2023年录得稳定增长,收益由2021年的约1.89亿港元增至2022年的约2.08亿港元,并进一步增至2023年的约2.51亿港元,复合年增长率约为15.4%,又由2023年六个月的1.22亿港元微跌至2024年同期的1.28亿港元。

2021年、2022年及2023年,公司的毛利率相对稳定,分别约为72.0%、71.9%及73.8%。

年度纯利由2021年的约0.23亿港元增至2022年的约0.28亿港元,并进一步增至2023年的约0.4亿港元,复合年增长率约为30.5%,又由2023年六个月的0.18亿港元跌至2024年同期的0.08亿港元,主要由于就上市产生开支0.099亿港元所致。

公司竞争优势:

1、本公司已在香港保健品市场经营约25年,品牌形象家喻户晓;

2、公司透过多元化渠道建立完善销售网络,借此拓阔终端顾客覆盖面并提升自有品牌形象;

3、公司采取消费者主导的产品开发策略,并具备产品控制能力,可迅速回应健康趋势及消费者需求,造就丰富多元且优质的产品组合,以满足多样化客户需求。

风险因素:

1、公司可能会因消费者偏好、观感及消费习惯的转变而受到不利影响;

2、公司面临依赖一名连锁零售商客户将公司的产品转售给终端顾客的风险;

3、倘公司产品的价格无法保持竞争力,公司的业务和经营业绩会受到重大不利响;

4、公司的成功取决于公司“草姬(Herbs)”自有品牌及产品的市场知名度,若上述各项遭到任何损害,均可能对公司的业务和经营业绩造成重大不利影响。

中签率预估:

公开发行总计333.36万股,每手800股,公开发行总计4167手,当前超购 2651倍,假设60000人申购,一手中签率8%。

综合评估:

一家扎根香港超过二十年的多保健品公司,旗下有8个保健品牌,毛利率高达70%以上,所在行业竞争激烈,该公司排名第十。

财务上看,该公司于2021年度至2023年度录得稳定增长,24年度同期略有下降。

发行市盈率13倍左右,尚可,募集资金1个多亿,老板弟弟是TVB明星,热度比较高。

个人操作:这只票感觉也是火得有点莫名,可能是刚经历了毛戈平的缘故。按照目前的超购乙组也中不了啥,感觉现在各券商为了抢点资金也是不容易,免息的同时杠杆都是100倍200倍的放。反而一手中签率看着也还行,就白嫖两个重在参与下。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

值得一提的是转债,今日转债等权指数继续上涨了0.91%,年内涨幅近8%,中位数已经来到122。这几天的上升速度很快,上周还在说正常估值,最近这么一涨眼看也快进入较高估值的区间了。

因为近期下修强赎的标的不少,所以轮动的速度也在变快,选着选着发现价格便宜的债已经越变越少了。

上半年中位数还一度跌至105,9月底市场行情稍微有所启动,原先对转债的担忧情绪也立马随之烟消云散了。

之前大家还在担心各种垃圾公司的退市潮发生,如今跌破面值的转债已经从8月份的最高180多只,到现在只剩5只,期间不过两三个月的时间。

虽然当前的转债整体估值已经不再便宜,不过我觉得只要大a市场的行情还没有彻底结束,那么转债的行情也不会这么快结束。

过去这一年有几百只转债下修,很多转债的溢价其实都不高,转债的波动收益反而会更好。今年转债上半年行情这么弱,现在总算是扬眉吐气了,各转债策略应该都能获得不错的收益。

个人的话转债会继续正常的轮动或阶段性调仓,但暂不考虑减仓,不过这种时候增量资金也暂不考虑加仓了,现金等价物的除外。

权益类部分除了场内少部分资金的自动网格外,其他均不动。

最近年底港股也多,又来了小菜园和草姬集团,最近的新股市场也是要么超热要么无人问津型。

主要还是因为港股实在玩的太野,从这两年的数据上来看也确实追热的成功率更高些。

1

小菜园:

基本概况:

无基石。

公司简介:

该公司是知名的中国大众便民中式餐饮市场直营连锁餐厅,根据弗若斯特沙利文的资料,大众便民中式餐饮市场是中餐市场的一个细分子市场,客单价在人民币100元以下。

自2013年成立以来,公司一直致力于以实惠的价格为消费者提供家常风味的菜餚和周到的服务,将“小菜园”打造成了广受顾客认可的中国百姓“家庭厨房”。

截至最后实际可行日期,公司有663家在营的直营门店,覆盖中国14个省的146个城市或县。目前,主要门店经营地区位于华东地区。

根据弗若斯特沙利文的资料,就2023年的门店收入而言,“小菜园”在客单价介乎人民币50元至人民币100元的中国大众便民中式餐饮市场的所有品牌中排名第一,占市场份额的0.2%。该市场规模于2023年为人民币22529亿元,约占整体中式餐饮市场的55.2%。

行业概况:

根据弗若斯特沙利文的资料,中国的餐饮市场规模在过去五年显示出增长趋势,由2018年的人民币42716亿元增长至2023年的人民币52890亿元,2018年至2023年的复合年增长率约为4.4%。

预期将进一步增长至2028年的人民币82627亿元,2023年至2028年的复合年增长率约为9.3%。

财务数据:

公司的收入由2021年的人民币26.46亿元增长至2022年的人民币32.13亿元,并进一步增加至2023年的人民币45.49亿元。又由截至2023年8月31日止八个月的人民币30.7亿元增加至24年同期的35.44亿元。

净利润仍由2021年的人民币2.27亿元增长至2022年的2.38亿元,并进一步增加124.0%至2023年的5.32亿元。截至2024年8月31日止八个月,公司净利润亦增加1.5%至人民币4亿元。

2021年、2022年净利润率分别为8.6%、7.4%,在2023年增加至11.7%,并于截至2024年8月31日止八个月保持稳定于11.3%,与2023年同期相比,公司“小菜园”门店的同店销售少11.4%,门店层面经营利润率则由21.3%降至17.8%。

公司竞争优势:

1、在日益增长的大众便民中式餐饮市场中抓住市场机遇,成长为知名大众便民中式餐饮的直营连锁餐厅之一;

2、强劲的运营及财务表现;

3、标准化运营模式和管理体系;

4、强大稳定的供应链管理为公司的可持续发展和一致的优质品控提供重要支撑;

风险因素:

1、公司的业务在很大程度上取决于“小菜园”品牌的市场知名度;

2、公司近年经历了快速扩张,可能导致风险和不确定性增加;

3、公司可能无法维持及提升现有门店的销售及盈利能力,以及公司的未来增长亦取决于公司在现有及新区域市场开设门店及运营盈利的能力;

4、公司门店所用食材的成本及其他相关成本因市场驱动而增加,可能会导致利润率及经营业绩下滑;

5、未能符合食品安全及卫生标准可能会对公司的声誉、财务状况及经营业绩造成重大不利影响;

6、中国餐饮业的激烈竞争可能阻碍公司提升或保持收入及盈利能力。

中签率预估:

公开发行总计1011.84万股,每手800股,公开发行总计12648手,当前超购0.41倍,假设3000人申购,一手中签率80%。

综合评估:

自2013年成立以来,公司一直坚持直营模式,门店数量也逐年增加,目前在营门店已有640多家,主要集中在华东地区。

从财务上看来,得益于门店的扩张,公司保持相对不错的营收及利润,2021年度至2023年度都稳定上涨,但2024年门店销售额下滑,给人感觉后继乏力,或许因为受大环境影响,近年来整个餐饮行业都有所下滑。

公司募集资金主要也是用于扩大门店网络,提高市占率,发行估值100亿左右,市盈率近20倍。

个人操作:保荐人稳价人战绩不佳,无基石,一手资金6800,同比港股几只餐饮股来看,估值不算便宜,也就成长性上看着还行,暂时放弃。

2

草姬集团:

基本概况:

基石占比21.3%。

公司简介:

一家扎根香港超过二十年的多元化保健品及美容与护肤品供应商公司,采用多渠道销售模式,专注于开发、销售及营销自有品牌产品。

该公司共经营八个自有品牌,分别为“草姬(Herbs)”;“ZINO(iii)”;“正统(Classic)”;“梅屋(Umeya)”;“男补(Energie)”;“男极(Men’s INFiNiTY)”;“绿康营(Regal Green)”;及“恩宠(Herbs Pet)”。

根据弗若斯特沙利文报告,于2023年,在香港所有国际及本地保健品供应商中,以免疫系统保健品的零售销货额计,该集团名列第五,市场占有率约4.9%;以保健品零售销货额计,该集团名列第十,市场占有率约3.6%。

行业概况:

根据资料,香港保健品市场的零售销货额持续上升,由2019年的90亿港元增至2023年的100亿港元,复合年增长率为2.7%。多个因素促成了该增长,包括消费者健康意识提高、对增强免疫系统的关注日渐提高以及转换至预防性保健的做法。

弗若斯特沙利文估计,零售销货总额预期将于2028年达到127亿港元,自2023年起的复合年增长率为4.9%。随着终端顾客将健康放在首位,并寻求保持健康的积极措施,保健品的需求预计将继续呈上升趋势。

财务数据:

公司于2021年至2023年录得稳定增长,收益由2021年的约1.89亿港元增至2022年的约2.08亿港元,并进一步增至2023年的约2.51亿港元,复合年增长率约为15.4%,又由2023年六个月的1.22亿港元微跌至2024年同期的1.28亿港元。

2021年、2022年及2023年,公司的毛利率相对稳定,分别约为72.0%、71.9%及73.8%。

年度纯利由2021年的约0.23亿港元增至2022年的约0.28亿港元,并进一步增至2023年的约0.4亿港元,复合年增长率约为30.5%,又由2023年六个月的0.18亿港元跌至2024年同期的0.08亿港元,主要由于就上市产生开支0.099亿港元所致。

公司竞争优势:

1、本公司已在香港保健品市场经营约25年,品牌形象家喻户晓;

2、公司透过多元化渠道建立完善销售网络,借此拓阔终端顾客覆盖面并提升自有品牌形象;

3、公司采取消费者主导的产品开发策略,并具备产品控制能力,可迅速回应健康趋势及消费者需求,造就丰富多元且优质的产品组合,以满足多样化客户需求。

风险因素:

1、公司可能会因消费者偏好、观感及消费习惯的转变而受到不利影响;

2、公司面临依赖一名连锁零售商客户将公司的产品转售给终端顾客的风险;

3、倘公司产品的价格无法保持竞争力,公司的业务和经营业绩会受到重大不利响;

4、公司的成功取决于公司“草姬(Herbs)”自有品牌及产品的市场知名度,若上述各项遭到任何损害,均可能对公司的业务和经营业绩造成重大不利影响。

中签率预估:

公开发行总计333.36万股,每手800股,公开发行总计4167手,当前超购 2651倍,假设60000人申购,一手中签率8%。

综合评估:

一家扎根香港超过二十年的多保健品公司,旗下有8个保健品牌,毛利率高达70%以上,所在行业竞争激烈,该公司排名第十。

财务上看,该公司于2021年度至2023年度录得稳定增长,24年度同期略有下降。

发行市盈率13倍左右,尚可,募集资金1个多亿,老板弟弟是TVB明星,热度比较高。

个人操作:这只票感觉也是火得有点莫名,可能是刚经历了毛戈平的缘故。按照目前的超购乙组也中不了啥,感觉现在各券商为了抢点资金也是不容易,免息的同时杠杆都是100倍200倍的放。反而一手中签率看着也还行,就白嫖两个重在参与下。

风险提示:以上观点仅为个人看法,所涉标的不作推荐,投资有风险,入市需谨慎。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号