5

赞同来自: weichilu 、投资若水 、若临长风 、lumia99 、蜗牛田更多 »

网格交易是古老的量化交易策略之一,我可以很负责任的讲,它是能挣钱、易操作的有效策略。

在使用网格策略时需要注意四点:

一是适合的标的。要选“命长”的标的,指数基金优于个股;要选“波大”的标的,周期行业优于非周期行业。以上两点不必多解释。

二是合理的买点。6000点开始网络与3000点开始网络收益自然天差地别,但也不是买点越低越好,否则仓位上不去,钱也挣不多。在什么位置建仓,是我交易体系的重要内容,总结一句话:牛市跟趋势,熊市做网格。大家可以通过回测,找到适合自己的买点。

三是精确的规划。自己有多少资金,准备开几个标的,每个标的分配多少仓位,网格步长多少、最多开几格,都要提前规划好。千万不要网没见底,钱却没了。

四是严格的纪律。无论什么策略,都必须严格执行纪律,避免情绪干扰、冲动交易,做到计划你的交易,交易你的计划,我把它看作交易的生命线。网格交易亦然,它本质上主动买套,一般刚开始都能执行,但当买到10格或20格,浮亏严重时,就会怀疑策略有效性,这时才是对坚持的考验。

最后说说收益率,用总资金去计算收益率肯定不如那些满仓操作的策略优秀,但如果把它作为熊市策略,视为用空仓资金做网格,那增强收益还是很可观的,所以我认为用XIRR计算收益率评价网格的价值才更合理。

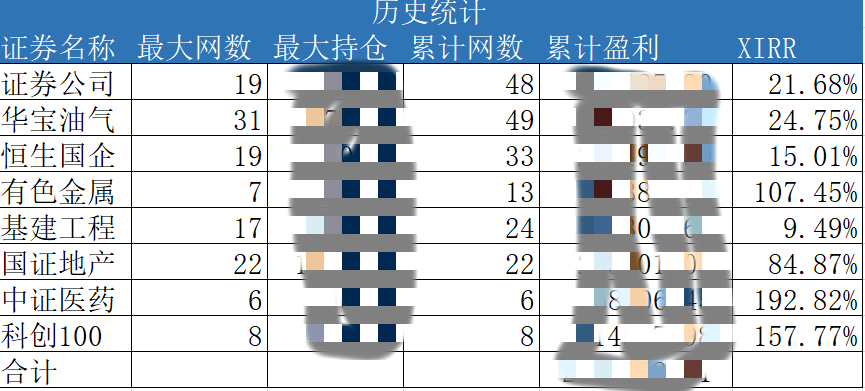

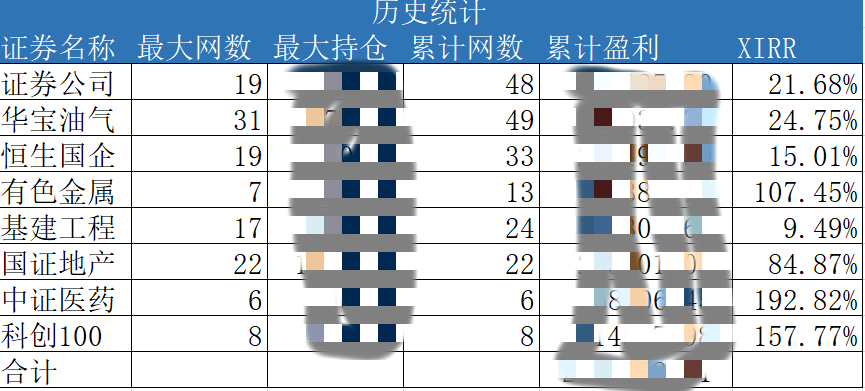

光说不练假把式,贴出我的网格策略统计表,供参考。

在使用网格策略时需要注意四点:

一是适合的标的。要选“命长”的标的,指数基金优于个股;要选“波大”的标的,周期行业优于非周期行业。以上两点不必多解释。

二是合理的买点。6000点开始网络与3000点开始网络收益自然天差地别,但也不是买点越低越好,否则仓位上不去,钱也挣不多。在什么位置建仓,是我交易体系的重要内容,总结一句话:牛市跟趋势,熊市做网格。大家可以通过回测,找到适合自己的买点。

三是精确的规划。自己有多少资金,准备开几个标的,每个标的分配多少仓位,网格步长多少、最多开几格,都要提前规划好。千万不要网没见底,钱却没了。

四是严格的纪律。无论什么策略,都必须严格执行纪律,避免情绪干扰、冲动交易,做到计划你的交易,交易你的计划,我把它看作交易的生命线。网格交易亦然,它本质上主动买套,一般刚开始都能执行,但当买到10格或20格,浮亏严重时,就会怀疑策略有效性,这时才是对坚持的考验。

最后说说收益率,用总资金去计算收益率肯定不如那些满仓操作的策略优秀,但如果把它作为熊市策略,视为用空仓资金做网格,那增强收益还是很可观的,所以我认为用XIRR计算收益率评价网格的价值才更合理。

光说不练假把式,贴出我的网格策略统计表,供参考。

1

赞同来自: 蜗牛田

@tanhuachina

模拟买入的仓位其实没有分50%的,因为也不知道会补多少,可以说初始仓位就是满仓,后面补仓的资金是新增的也好,杠杆的也好是不考虑来源的,但最后收益需要按照最大投入资金计算收益。

为了方便计算,2700点进场投入27万资金,下跌后最大投入资金到了44万元,按44万元本金算十年收益74%。而指数涨了75%。

后来我写代码回测的网格初始点位就比较随机了,为了统一计算收益初始本金也固定了下来,初始建仓就建仓50%或者60%了,短期没什么参考价值,长期来看收益5%-6%左右。

一看就知道这个上来50%仓位的策略好坏与否,极大的取决于这50%仓位的建仓位置。查了一下,08年6月大约2800点建仓50% 随后快速下跌挖深坑 分批把剩余50%打满,然后快速上涨脱离深坑,此后历史上月收盘再没跌破2800点。这个点测出来的数据自然相对好看。要想客观的看这个策略好不好,就要随机多选若干个起始点,然后再回测。有些细节我说的不详细,建仓点位是中证500指数2007年顶点5495点的一半位置,即2700点建仓,模拟的就是前高下跌一半后的进场点,后面会跌到哪里模拟是不知道的。

模拟买入的仓位其实没有分50%的,因为也不知道会补多少,可以说初始仓位就是满仓,后面补仓的资金是新增的也好,杠杆的也好是不考虑来源的,但最后收益需要按照最大投入资金计算收益。

为了方便计算,2700点进场投入27万资金,下跌后最大投入资金到了44万元,按44万元本金算十年收益74%。而指数涨了75%。

后来我写代码回测的网格初始点位就比较随机了,为了统一计算收益初始本金也固定了下来,初始建仓就建仓50%或者60%了,短期没什么参考价值,长期来看收益5%-6%左右。

0

@湘漓浪云

多年前回测过中证500指数从2008年6月到2018年6月为期十年的网格,回测规则为:先买入起码50%仓位的作为“初始市值”,跌10%买入约10%市值,涨10%卖出约10%的市值平衡网格法,即每次操作后保持持仓市值回到初始市值,此法在长期网格中可以很大地利用资金效率,而且永远不会卖光。(请不要和我开玩笑说什么资金分成十份,每次买入卖出一份什么的……)一看就知道这个上来50%仓位的策略好坏与否,极大的取决于这50%仓位的建仓位置。查了一下,08年6月大约2800点建仓50% 随后快速下跌挖深坑 分批把剩余50%打满,然后快速上涨脱离深坑,此后历史上月收盘再没跌破2800点。这个点测出来的数据自然相对好看。要想客观的看这个策略好不好,就要随机多选若干个起始点,然后再回测。

回测结果如下:

十年间中证500指数从2970...

2

赞同来自: wangyang661

根据我多年的经验,

一跌就套牢,

一涨就卖飞。

在a股这种牛短熊长的市场,很少有长时间的横盘震荡。

大部分时间套的死去活来,

短时间来个牛,又卖飞了,收益不大。

不是好策略。

一跌就套牢,

一涨就卖飞。

在a股这种牛短熊长的市场,很少有长时间的横盘震荡。

大部分时间套的死去活来,

短时间来个牛,又卖飞了,收益不大。

不是好策略。

5

赞同来自: 小会砸 、穿风 、拉格纳罗斯 、理想已实现 、llllpp2016更多 »

多年前回测过中证500指数从2008年6月到2018年6月为期十年的网格,回测规则为:先买入起码50%仓位的作为“初始市值”,跌10%买入约10%市值,涨10%卖出约10%的市值平衡网格法,即每次操作后保持持仓市值回到初始市值,此法在长期网格中可以很大地利用资金效率,而且永远不会卖光。(请不要和我开玩笑说什么资金分成十份,每次买入卖出一份什么的……)

回测结果如下:

十年间中证500指数从2970到5260涨幅达到了75%。

而网格策略按照最大投入资金来算收益仅为74%,年化5.7%,没有跑赢指数,但倘若将没有买入的资金计算2%年化的现金收益,还是略微跑赢指数的。(附当年结果图) 这个策略到后来随着利润的提高,因为持有市值始终保持不变,那么在持仓里全是利润,本金占比越来越小,浮盈数字倒是很可观,但总体收益因为持仓占比的减小开始跑不过指数了。我后来尝试过在有了较大收益后提高“初始市值”来提高资金利用率,然而波动率确确实实是提高了,收益嘛也因为策略早已注定,目标就是一直能跟上指数。

后来我又写代码回测过各种指数的网格,十多年的数据年化收益3%-8%不等,平均5%-6%左右。

回测结果如下:

十年间中证500指数从2970到5260涨幅达到了75%。

而网格策略按照最大投入资金来算收益仅为74%,年化5.7%,没有跑赢指数,但倘若将没有买入的资金计算2%年化的现金收益,还是略微跑赢指数的。(附当年结果图) 这个策略到后来随着利润的提高,因为持有市值始终保持不变,那么在持仓里全是利润,本金占比越来越小,浮盈数字倒是很可观,但总体收益因为持仓占比的减小开始跑不过指数了。我后来尝试过在有了较大收益后提高“初始市值”来提高资金利用率,然而波动率确确实实是提高了,收益嘛也因为策略早已注定,目标就是一直能跟上指数。

后来我又写代码回测过各种指数的网格,十多年的数据年化收益3%-8%不等,平均5%-6%左右。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号