有两个基金被多个组合反复提及,看有个说法摩根海外稳健对应短期?富国全球对应长期?

先看看他们俩

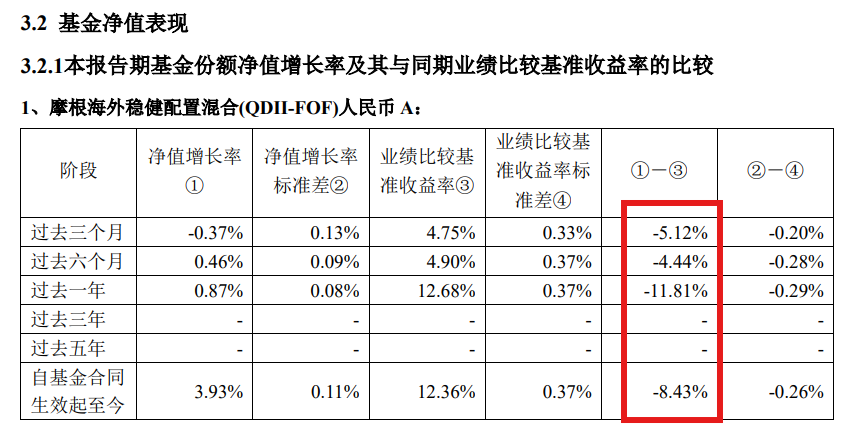

1,摩根海外稳健,限1万,今年收益4%

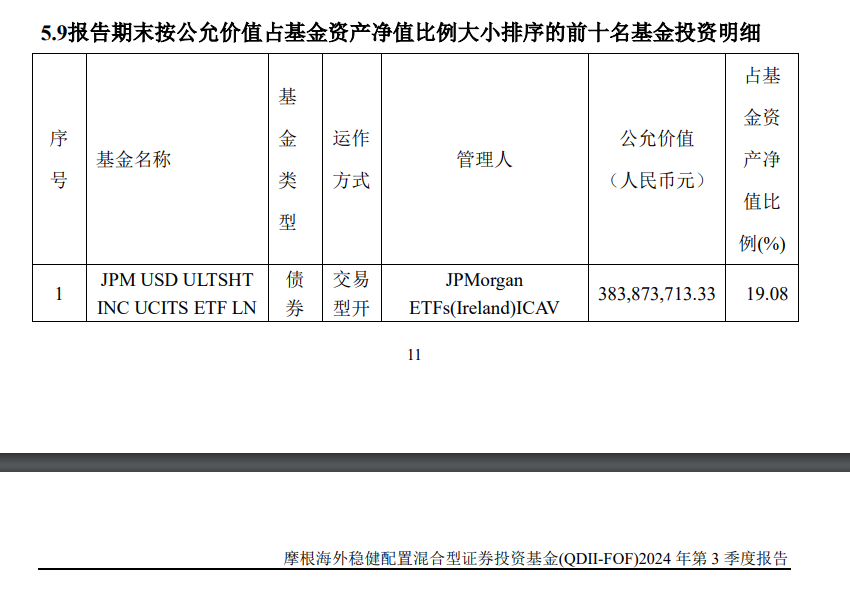

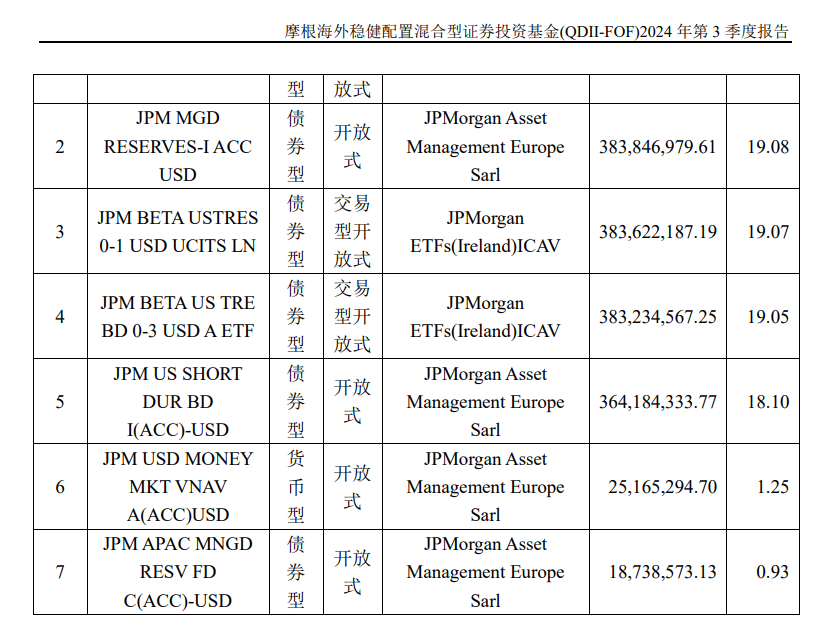

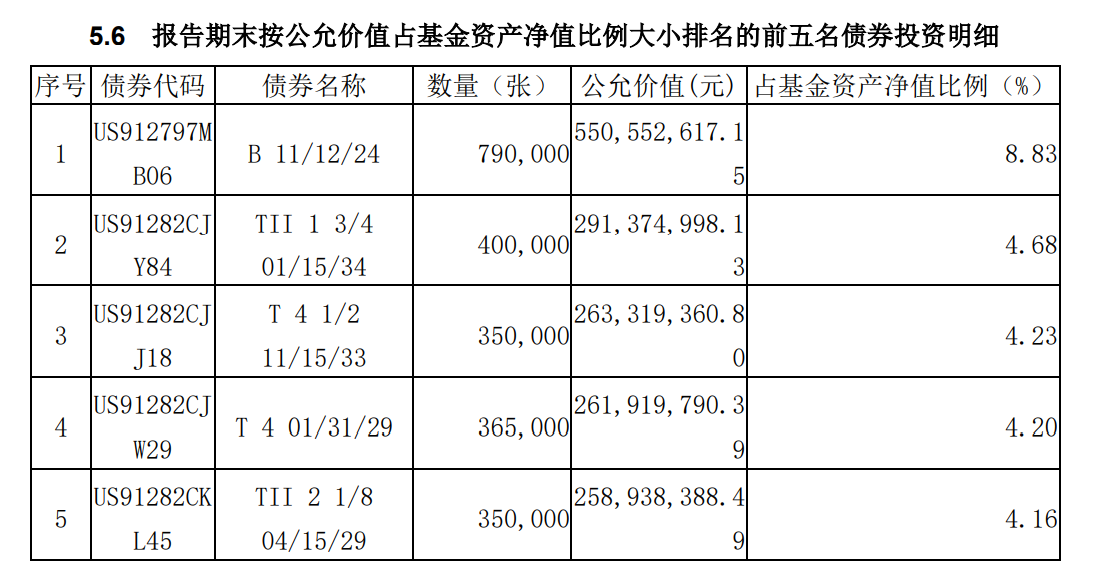

这是个FOF,买的摩根海外债券ETF,看不出来是什么特征,感觉有点不透明,问题是大幅跑输业绩基准,

2,富国全球债券,限100元,今年收益3.25%

看持仓都是美债,和业绩基准基本一致,都是高等级持仓,感觉还挺稳健

3,美元债lof

然后看了看集思录同学们的老朋友美元债lof,持仓居然也都是美债,但是业绩惨不忍睹,2016年成立整体亏损接近5%,跳过

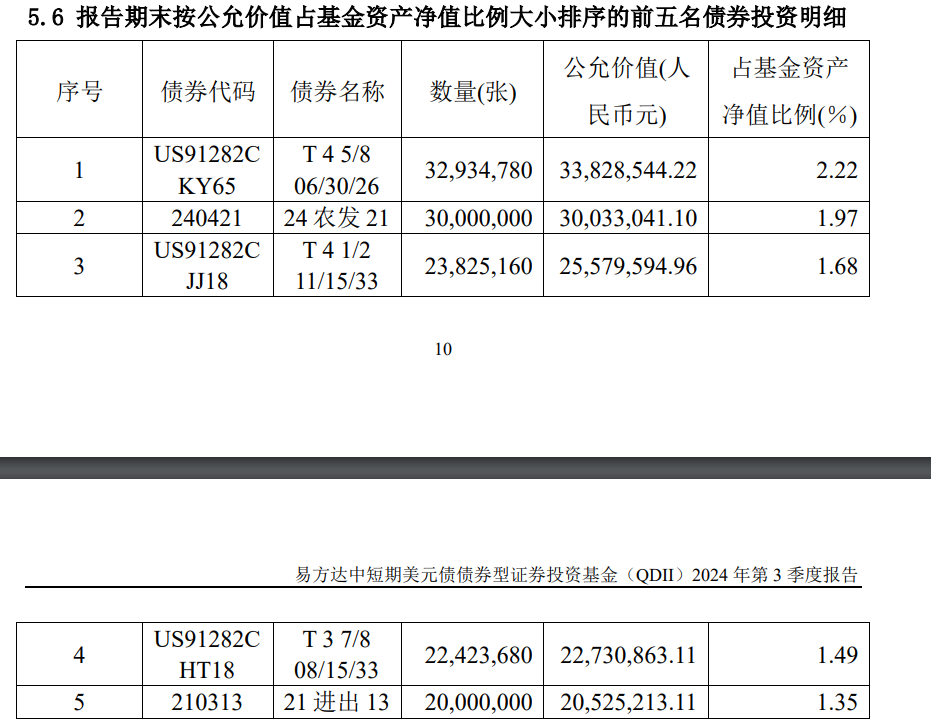

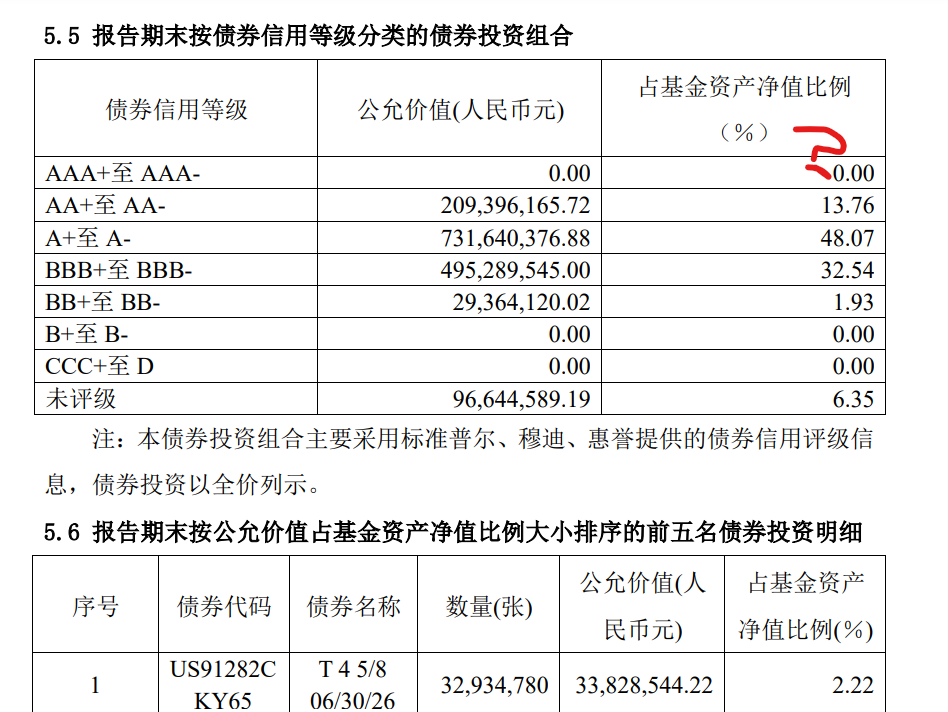

4,易方达中短期美元债,限100元,今年收益5%

持仓看起来比较稳健,有美债,其他也是大银行债,和业绩基准也吻合

有一点搞不明白,us开头这些不都是美国国债为何不是aaa-以上级别?

5,工银全球美元债

6,中银美元债券

5年收益-2%和0.6%,跳过

7,8华夏的两只,华夏收益债券 限1000元,华夏大中华信用 限1万

他们两个今年收益都超10%了,我持有前者

本来自觉慧眼识英雄,但看了他们持仓有些中国地产公司,搞不懂收益是来自承受更大风险还是基金公司能力更强? 未来能否持续?

BRIGHT GALAXY INT 4.58%

UNITED STATES TRE 4.36%

CENTRAL PLAZA DEV 3.67%

CMHI FINANCE BVI 3.28%

CENTRAL PLAZA DEV 3.07%

----------

CENTRAL PLAZA DEV 6.50%

CHINA GREAT WALL 5.01%

COASTAL EMERALD L 4.99%

CHINA RESOURCES L 4.76%

CHINA HONGQIAO GR 4.76%

就看了这些

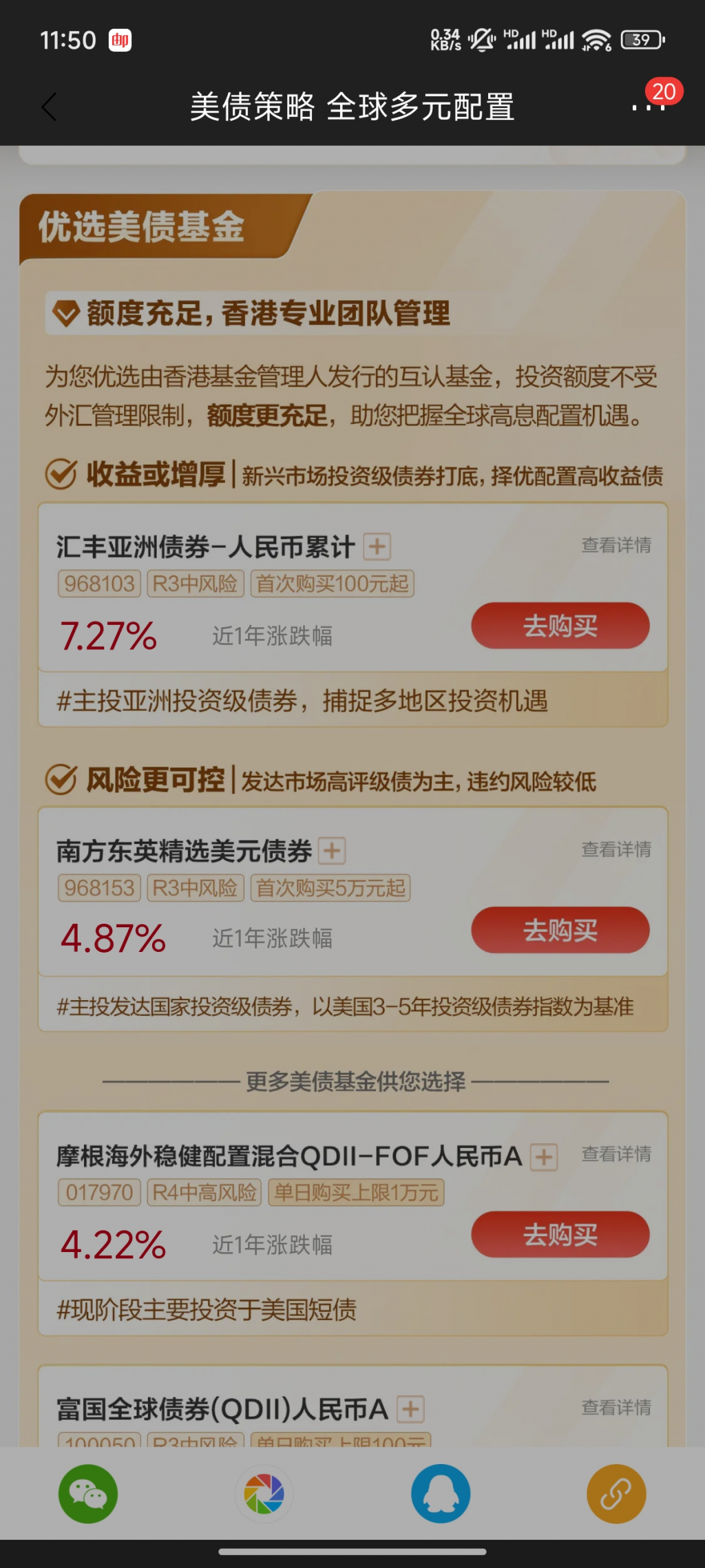

最后上一个业绩比较,大家有什么感想

互换基金是在离岸市场换汇。最近离岸汇率较在岸是溢价的。汇率这块目前阶段互认基金是不划算的。我不是说968153不好,而是对于还在纠结在额度内换汇还是买互换的人,显然资金量小且并不很专业,这样的显然是银行换汇优先,因为预期收益稳定,不确定小。不知道各大银行的换汇是参考什么汇率,刚看了招行,貌似和离岸CNH差不多。

另外多说一句,把主力投资资金放招行的,都是收益敏感相对较差的,因为招行在这方面一直做的比较差,美元产品也如是。

招行换汇好像很不合算。

目前CNH和CNY有千分之3.5的汇差,离岸应该被抽取流动性做防守了。

我理解的几点,不一定对,自行判断互换基金是在离岸市场换汇。最近离岸汇率较在岸是溢价的。汇率这块目前阶段互认基金是不划算的。我不是说968153不好,而是对于还在纠结在额度内换汇还是买互换的人,显然资金量小且并不很专业,这样的显然是银行换汇优先,因为预期收益稳定,不确定小。

1.自行在招行换汇,有点差,有兑换额度,美元理财也不一定,R1的风险小,好像有4%,R3也不高,招行的美元定存好像利息不高(没查过),超过4%的浙江好像是杭州银行。

2. 968153不限额,不走QD2,但是有管理费

另外多说一句,把主力投资资金放招行的,都是收益敏感相对较差的,因为招行在这方面一直做的比较差,美元产品也如是。

还在研究这个问题的,买银行的美元理财或美元定存合适。买这个有年化近1%的管理费,收益不确定可能赚的多些但也可能赔钱,最后赎回来的还是人民币、自己对币种没有选择权。我理解的几点,不一定对,自行判断

1.自行在招行换汇,有点差,有兑换额度,美元理财也不一定,R1的风险小,好像有4%,R3也不高,招行的美元定存好像利息不高(没查过),超过4%的浙江好像是杭州银行。

2. 968153不限额,不走QD2,但是有管理费

你好,买这个和在招行换美刀,买美元理财比咋样啊?还在研究这个问题的,买银行的美元理财或美元定存合适。买这个有年化近1%的管理费,收益不确定可能赚的多些但也可能赔钱,最后赎回来的还是人民币、自己对币种没有选择权。

不全是美债,美债只占57%,澳大利亚的债占10%,还有其他好多国家的。年化6%纯债说是不合适的,基金经理会动态调仓 持有人也不会持有那么长时期,某个时期的收益更取决于久期和市场对美利率的预期以及人民币汇率。无私分享的不能要求过多,但无脑点赞的还是应该自己多分析。是的,持仓最大是个货币基金,感觉这个基金也最多到6%,去年就是到6%回撤。久期好像是4年多。确实需要自己独立分析,目前押注RMB年内贬值4个点以上的很多,这个基金的好处是目前不限额。但是如果美国加息或者RMB升值,估计要赶快赎回,好像赎回是一直开放的。

个人觉得,这个等于押注 继续通缩和贸易战,我大概买了15-20%的仓位。

赞同来自: 白金牛 、北海忽 、jeffrey1220 、genamax

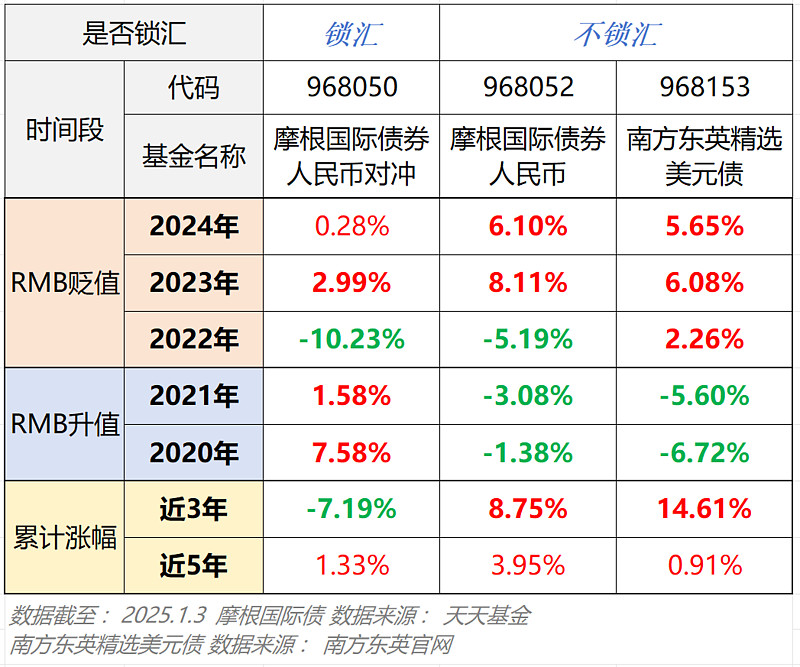

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。不全是美债,美债只占57%,澳大利亚的债占10%,还有其他好多国家的。年化6%纯债说是不合适的,基金经理会动态调仓 持有人也不会持有那么长时期,某个时期的收益更取决于久期和市场对美利率的预期以及人民币汇率。无私分享的不能要求过多,但无脑点赞的还是应该自己多分析。

我的美元债基笔记:

【有道云笔记】美元债基金选择

https://note.youdao.com/s/VBEUIAXI

1、美债基金基本上都被抢空了,目前能买的、管理人还凑合的、久期长一点的目前只有富国全球E份额和博时亚洲票息,富国的管理费便宜些,博时的C类双费高,但销售服务费打折。学习!

2、市面上的美债基金我基本都看过,锁汇很少有几家会完全锁汇,2%的锁汇成本相对债券收益不低了,大部分是灵活锁汇,锁汇策略从公开信息上很难预测,我一般会选有大行外汇交易经验的基金经理,可能会稍微靠点谱,比如富国的郭。目前富国的没有在锁汇...

赞同来自: happysam2018 、添砖加瓦

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。南方东营开放了也

我的美元债基笔记:

【有道云笔记】美元债基金选择

https://note.youdao.com/s/VBEUIAXI

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。我的美元债基笔记:【有道云笔记】美元债基金选择https://note.youdao.com/s/VBEUIAXI不能买的东西你说它干嘛

今年以来一直是:我就是不降,降了你也感觉不到,降了感觉是加。

1.降息感觉像加息

2. 降息也没有资金外溢

3. 降息有资金外溢,先让小日本加一个

4. 让外部充分交易降息,突然不降或者热炒BTC之类资产,等于加息

例如今年美元兑人民币,升值5.5%左右,美债20年etf跌了5%。

只要国内美债基金的人民币计价,涨幅大于0.5%就行。

而且今年长的越多,说明这个基金配的短债越多,

因为超长期美债etf今年跌幅是9%。

假如看好降息,明显是买的久期越长越好。

波动才是利润呀。我看这些好像没有一个能跟得上纯正的美债波动。

1、美债基金基本上都被抢空了,目前能买的、管理人还凑合的、久期长一点的目前只有富国全球E份额和博时亚洲票息,富国的管理费便宜些,博时的C类双费高,但销售服务费打折。美元债lof这个基金经理真是让人看不懂。

2、市面上的美债基金我基本都看过,锁汇很少有几家会完全锁汇,2%的锁汇成本相对债券收益不低了,大部分是灵活锁汇,锁汇策略从公开信息上很难预测,我一般会选有大行外汇交易经验的基金经理,可能会稍微靠点谱,比如富国的郭。目前富国的没有在锁汇...

5.确实有这种隐含亏损,这种双标计算很伤人,记得只有一支基金不是这样。

赞同来自: 霜寒州 、白金牛 、KevinLe 、yak2000 、NAUJ 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

2、市面上的美债基金我基本都看过,锁汇很少有几家会完全锁汇,2%的锁汇成本相对债券收益不低了,大部分是灵活锁汇,锁汇策略从公开信息上很难预测,我一般会选有大行外汇交易经验的基金经理,可能会稍微靠点谱,比如富国的郭。目前富国的没有在锁汇,博时的没聊过。

3、美元债lof之前降息前投了不少,但这个基金经理操作太迷了,从历史季报看这个基金经理挺喜欢锁汇的,比例很高,推测应该是几次关键时点的锁汇刚好做反了。虽说这只基金费率高,基金经理也菜,不过我觉得有些阶段还是具有交易价值的,需要结合存量份额变化、溢折价去看,不太适合无脑长持。

4、选美债基金历史业绩不太重要,有些基金历史很差,那是因为正好赶上当年中资美元债风波,之后基金风险偏好都发生了重大变化,有些基金经理就换了,还是得往前看。

5、美债基金在计价汇率这块比较奇怪,用中间价结算、但是用离岸价购买和锁汇,这两个价格差的多的时候会有隐含收益/亏损。

6、锁汇这个事其实对美元份额持有者是很不公平的,有些基金经理会因为公平考虑,不进行锁汇。但是有的基金美元份额比较少,基金经理就还是会锁汇。

wbb渐入佳境 - 2033十年十倍

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。我的美元债基笔记:【有道云笔记】美元债基金选择https://note.youdao.com/s/VBEUIAXI优秀了

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。这里面问个问题

我的美元债基笔记:

【有道云笔记】美元债基金选择

https://note.youdao.com/s/VBEUIAXI

锁汇他是完全对冲掉美元人民币汇率差吗?

意思人民币升值贬值都基本不影响基金收益?

赞同来自: happysam2018 、gaokui16816888

年初开放过,个人觉得968153是个好东西,港股基金信息公开很及时。里面全是美国国库券,波动很小。你推荐这几个都挺特别的

年中查美债基金的笔记,合并了别人的一些报告,观察了一些基金的季报,感觉美债基金份额很小,也没啥大空间。

个人更看好160140 和 000043,前一个看起来比较稳定,后一个是能找到的唯一对标罗素1000的基金。

赞同来自: skyfang 、happysam2018 、hnhaiou 、gaokui16816888 、流沙少帅更多 »

但是不能申购了年初开放过,个人觉得968153是个好东西,港股基金信息公开很及时。里面全是美国国库券,波动很小。

这笔记你总结的吗? 挺专业的

年中查美债基金的笔记,合并了别人的一些报告,观察了一些基金的季报,感觉美债基金份额很小,也没啥大空间。

个人更看好160140 和 000043,前一个看起来比较稳定,后一个是能找到的唯一对标罗素1000的基金。

赞同来自: fangsujuan

最稳定的美元债应该是968153,全是美国国库券,当然,你可以把它当成一个年化6%的纯债基金。但是不能申购了

我的美元债基笔记:

【有道云笔记】美元债基金选择

https://note.youdao.com/s/VBEUIAXI

这笔记你总结的吗? 挺专业的

赞同来自: lululululewis 、StarryEcho 、资本必须流动 、luffy27 、haoli锋 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

我的美元债基笔记:

【有道云笔记】美元债基金选择

https://note.youdao.com/s/VBEUIAXI

赞同来自: happysam2018 、JJJJJJ57

看明年至少上半年美债利率在 4-5% 震荡,主要挣人民币贬值的钱

现在就大资金杀入可能太危险了

赞同来自: happysam2018 、dawnzcat

从最近几个大V的操作(E大也在发车买美债了)和股票市场走势行情来看,明年实施更宽松的财政政策,大幅度降准降息,不一定会促使低收益资金流入股市,反而更可能是资金流出到海外市场,追求更加确定的收益。例如长期限美债。感谢提醒

没注意这个操作

刚去看了下

赞同来自: shaokai999 、流沙少帅 、黑洞君 、kytz 、happysam2018更多 »

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号