为什么说它是避险资产?

是在交易通胀吗?

是在交易鹅乌战争结束吗?

还有朋友说是有底的资产。可以当理财?

如果是一般怎么计算收益率呢?对标什么?

一窍不通,看挺热的,很多人推荐,学习一下。有金币答谢。

赞同来自: 请给我加油 、XPEX 、iamkhan 、aladdin898 、文风树上 、 、 、更多 »

但你说豆粕ETF,这个我还懂一点。

风险低,收益的主要来源是吃贴水。

展开说一下就是,

风险低:

品种是豆粕,价格波动不大,且有底。

不上杠杆,持仓只需要不到10%的保证金参与交易,剩余90%+的仓位买低风险理财。

吃贴水:

这个主要是产业结构导致的,国内油厂购买大豆之后,还需要在国内期货市场对压榨后的产品豆粕和豆油进行卖出套保。由于油厂巨大的空头套保交易量,导致豆粕远月合约往往处于大幅贴水现货的状态。只要国际大豆贸易的模式不发生改变,国内油厂的套保模式不发生大的变化,豆粕ETF作为豆粕期货市场的长期多头就能吃到不少的贴水。

川军团龙文章 - 70后IT男

以下是全球大豆市场按国家的分布情况:很难理解吗?本来中国进口1亿大豆,2300万进口自美国,7000万进口自巴西,现在打贸易战,不从美国进口了,美国卖2000万给巴西,巴西卖9000万给中国,有问题吗?

主要生产国

巴西:是全球最大的大豆生产国,2024/2025 年度其大豆产量约占全球的 40%,该国大豆种植主要分布在马托格罗索州、巴拉那州、南里奥格兰德州等地区.

美国:大豆产量约占全球的 28%,其种植区域主要在五大湖西侧及南侧.

阿根廷:产量占比约为 12%,主要种植区在布宜诺斯艾利斯、科尔多瓦、圣菲等地.

中国:作为大豆的重要种植国之一,产量占全球 5...

卖给巴西,巴西再卖给天朝。以下是全球大豆市场按国家的分布情况:

美帝卖了大豆没输,巴西当二道贩子赢了钱,天朝赢了面子,多赢。

主要生产国

巴西:是全球最大的大豆生产国,2024/2025 年度其大豆产量约占全球的 40%,该国大豆种植主要分布在马托格罗索州、巴拉那州、南里奥格兰德州等地区.

美国:大豆产量约占全球的 28%,其种植区域主要在五大湖西侧及南侧.

阿根廷:产量占比约为 12%,主要种植区在布宜诺斯艾利斯、科尔多瓦、圣菲等地.

中国:作为大豆的重要种植国之一,产量占全球 5% 左右,产区集中在黑龙江、内蒙古、安徽、河南、江苏、山东、四川等地.

印度:大豆产量占全球 3% 左右.

主要出口国

巴西:2023 年出口量超 1 亿吨,其大豆的前五大出口国是中国、土耳其、荷兰、西班牙、伊朗等,其中中国占其总出口的 70% 左右.

美国:2023/2024 年度大豆出口量约为 4627 万吨,其大豆主要出口去向为中国、墨西哥、德国、日本、印尼等,其中中国占 2023 年出口约 56%.

阿根廷:主要出口中国,其他出口去向较为分散.

主要进口国

中国:2023/2024 年度,中国大豆进口量达 1.048 亿吨,是全球最大的大豆进口国,进口来源国主要为巴西、美国、阿根廷等.

其他国家:如欧盟等地区,也有一定量的大豆进口需求,用于满足其内部的消费和加工等

巴西转卖美国大豆给中国的话,他自己产的更大量的大豆又要卖给谁呢?最大的进口国中国也不能吃下巴西+美国的大豆

赞同来自: 枫林随手记 、鱼非渔 、夫复何求啊 、欢乐马小跳 、aladdin898 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

豆粕共有三个01-05-09三个主力合约;其中01、09对应的是美豆和巴西大豆,而05合约对应的是阿根廷大豆。我国大豆的主要进口国是美国和巴西,所以逼空行情主要发生在01和09合约上面,当前的05合约属于夹缝合约,历史上05合约也是最弱的一个合约。

当前的豆粕ETF持有豆粕2505多单8%,持有现金92%(现金在做理财产品,每年有2%的收益),所以完全不用担心爆仓的问题,像油宝那种穿仓事件,也不会发生。截止目前豆粕2505的报价是2563点,已经接近历史低位,豆粕属于商品,它是有成本的,它是有价值的,它不会无底限的下跌,所以现在买入豆粕ETF,未来三年内不考虑贴水也有30%以上的受益。

赞同来自: aladdin898 、俊哥说趋势 、wasd688

枫林随手记

- 做高确定性的交易,一直做

- 做高确定性的交易,一直做

这不就是炒期货,吃贴水,再加上现金理财吗?的确,要判断豆粕期货走势,完全可以自己复制个组合。 我肯定是搞不懂豆粕的,买入也是抄作业随大流,还是放弃了。

1 炒期货,看得懂,自己控制好,直接上期货得了。

2 吃贴水,现在也没那么确定了吧。而且自己上期货也一样

3 现金理财自己动手,不费事,还省个管理费。

真看不出为啥非得搞它。我想大部分人还是被宣传裹挟了

1 炒期货,看得懂,自己控制好,直接上期货得了。

2 吃贴水,现在也没那么确定了吧。而且自己上期货也一样

3 现金理财自己动手,不费事,还省个管理费。

真看不出为啥非得搞它。我想大部分人还是被宣传裹挟了

赞同来自: jjmdh 、dafengtongxue 、kolanta 、大魏忠臣毌丘俭

赞同来自: qiuqiuindex 、地理科代表

我也是刚关注豆粕不久,分享一下我的观点。有没有可能豆粕ETF就是房间里的那头大象??它出问题了就意味着豆粕到底了?

豆粕2505合约最近大幅下跌的根本原因是今年美国大豆丰产了,并且预期明年上半年南美大豆也会丰产。虽然豆粕下游是养猪,但研究过程中,我发现价格波动似乎跟国内养猪关系并不大。

豆粕ETF持有的是期货,前几年表现好的原因是换季时,远期合约价格低于近期合约,由此带来的超额收益。远期合约价格低的原因大概有两点:一是豆油压榨企业进行套期保值,合约刚上市时压低了价格;第...

赞同来自: qiuqiuindex 、天涯漂流客

豆粕ETF底层是无杠杆持有豆粕期货合约,期货保证金交易,该ETF多余的现金可以用于增强收益。豆粕期货合约,豆粕是大豆榨油之后的剩余物,富含蛋白质,主要用于猪饲料,是优质的蛋白粕,我国是豆粕的消费大国,因为我国的非转基金大豆主要用于人食用,故我国的豆粕主要是进口的南美/美国大豆榨油后的产物,与豆二期货合约关联。作为一种商品,故而豆粕期货合约是有价格底的,且豆粕与玉米均作为饲料大类,豆粕的价格长期是...豆粕不耐储存,期货合约倾向于补贴仓储费,那远月合约应该升水才对啊?

mengyao - 持有etf不动 、转债摊大饼

我也是刚关注豆粕不久,分享一下我的观点。请教,换季合约的超额收益,是不是个人账户在交割月必须平仓带来的机构户优势?

豆粕2505合约最近大幅下跌的根本原因是今年美国大豆丰产了,并且预期明年上半年南美大豆也会丰产。虽然豆粕下游是养猪,但研究过程中,我发现价格波动似乎跟国内养猪关系并不大。

豆粕ETF持有的是期货,前几年表现好的原因是换季时,远期合约价格低于近期合约,由此带来的超额收益。远期合约价格低的原因大概有两点:一是豆油压榨企业进行套期保值,合约刚上市时压低了价格;第...

赞同来自: aladdin898 、jjmdh 、wszq 、ryanxzqn 、可期可梦 、 、 、 、 、 、 、更多 »

毕业第一家公司就是生产散装大豆油的,最大的客户益海嘉里(金龙鱼),豆粕作为副产品,直接卖给饲料厂,原料就是美国转基因大豆,国产大豆产量太小,出油率低,用量很少。豆粕行业最大的庄家就是益海嘉里,整个大豆的产业链上下游都在它家手里。无论是美国豆还是巴西豆,无论是豆油还是豆粕,没有益海嘉里进口的大豆,我们国人吃不到现在这么多油和肉。

公司就是家族企业,当初规模很大,全国各地建分厂,甚至越南等东南亚等国家都建厂,主要还是沿海城市,最后炒大豆期货,被坑了,类似负油价,一蹶不振,灰飞烟灭。其实不算炒吧,生产型企业刚开始只是用期货来平抑生产成本,但是期货市场太狠了,先是各种消...

他是一手贸易加金融,一手加工和销售,你对期货再懂,你对供求再了解,你就算在美国大头田里装了摄像头都没有用。

可能只是人家为了调整一下月报进度,炒家就灰飞烟灭了。

赞同来自: 夫复何求啊 、qiuqiuindex 、人来人往777 、超级怂人全靠蒙 、ikalang 、 、 、 、 、 、 、 、 、 、 、更多 »

豆粕2505合约最近大幅下跌的根本原因是今年美国大豆丰产了,并且预期明年上半年南美大豆也会丰产。虽然豆粕下游是养猪,但研究过程中,我发现价格波动似乎跟国内养猪关系并不大。

豆粕ETF持有的是期货,前几年表现好的原因是换季时,远期合约价格低于近期合约,由此带来的超额收益。远期合约价格低的原因大概有两点:一是豆油压榨企业进行套期保值,合约刚上市时压低了价格;第二个原因是经常在南北美洲刚播种时,习惯炒作丰产预期,实际过程中发现产量并没有预期高,所以价格逐步走高。现在知道这种换季超额收益的人越来越多,所以这个策略很可能会失效。

豆粕2505合约现在天量持仓,热度也比较高,我觉得一部分原因是因为豆粕价格下跌幅度较大,另一个原因是豆粕ETF的存在,加上大V的讨论,使得豆粕期货引起了炒股人群的关注。同样是农作物,玉米期货下跌幅度也不小,但没怎么有人讨论和关心。

我自己目前持仓豆粕ETF10%仓位,大概会再逐步加仓一些。主要原因两点:

一是现在考虑到通货膨胀和汇率的因素,现在价格已经处于低点了,豆粕ETF本身算是常持豆粕品种,只要不发生换仓价差风险,长持大概率会赚到豆粕周期的钱;

二是如果豆粕2505合约价格继续下跌,考虑到天量持仓以及豆粕期货历史长曾发生极端事件,这个品种的受关注度会越来越高,国人喜欢抄底,倘若豆粕ETF受到越来越多人关注,那么抄底的人也会越来越多,比起黄金和原油来,豆粕是个小品种,抄底的人多了,价格是会涨的。

ryanxzqn - 错把 β 当成了 α

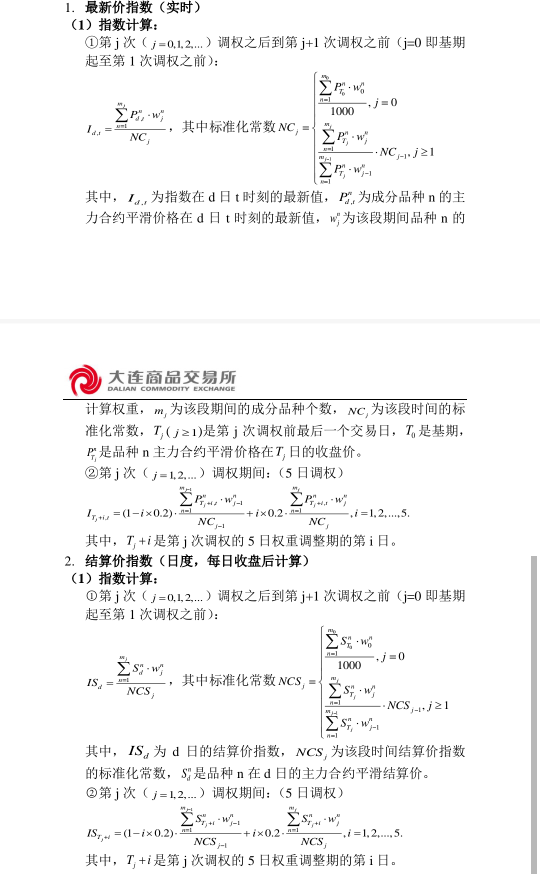

不是,商品期货和股市资产相关性差,突然火了当然是有大V们带货,加上本身业绩确实好(四年接近翻倍)。豆粕etf是期货指数类etf,跟踪大商所豆粕期货价格指数,主要标的是豆粕期货主力合约,在同花顺能看到持仓。直接来说交易的就是豆粕期货,目前价格上看豆粕菜粕确实是历史低位,但利空也非常大,谨慎参与。 和那些通胀啥的并没有明显关系,更不适合当理财替代,另类投资分散配置吧。 具体指数编制规则如下:很好,我提醒一下,同花顺展示的这些数据,大家做个参考,真的要制定交易计划什么的,以交易所披露的 PDF 文件为准。同花顺很多数据有误差,发现好几次了,而且很久都不修改的。

liming139 - 支付宝养鸡场场主

赞同来自: 不驯服的野猪 、happysam2018 、pppppp

如果预期一致当然是不会亏,因为远期大豆涨了,远期豆粕和豆油都会涨,利润不变,但是后面大豆跌了,豆粕当然也跌了,但是你的成本是别人的两倍,交割你亏40%,别人赚10%,不交割,利润归0,生产企业都是带杠杆的,折腾几下就完了,肯定也有赌成分也有一种方式就是老板个人账户去开期货空单,这样公司账户亏钱但是整体也就损失手续费,相对于公司账户分红的两成所得税,把公司账户做成亏损可太有诱惑力了当然要是盈亏的账户搞反了,也是直接亏钱

赞同来自: happysam2018 、成为阿发

有etf的。但不是得先搞清这底层是个啥玩意对吧。https://xueqiu.com/P/ZH960785?md5__1038=n40xuDnD0Gi%3DitK0%3DD%2FWWiQRe0K9TxiIK%2B3Qx

我的模拟盘,其中就包括这些商品ETF,一般大资金资产配置用,可以很好的平滑收益曲线。

小散去炒真的意义不大。

赞同来自: 非凡猪 、ryanxzqn 、forres 、歌者文明 、小白律师 、 、 、 、 、 、 、 、 、 、更多 »

公司就是家族企业,当初规模很大,全国各地建分厂,甚至越南等东南亚等国家都建厂,主要还是沿海城市,最后炒大豆期货,被坑了,类似负油价,一蹶不振,灰飞烟灭。其实不算炒吧,生产型企业刚开始只是用期货来平抑生产成本,但是期货市场太狠了,先是各种消息面干旱,大风,减产,公司压了一堆头寸,然后突然产量大增,和现在的原油期货一样。

豆粕和大豆,大豆油,原油一样,都是大宗商品,最大问题也和原油一样,就是我们没有定价权,所以肯定是抗通胀的,肯定有底,但是这个周期很长,除非严重通胀,当然作为抗通胀的资产配置倒是可以的。

赞同来自: loveb2c 、happysam2018 、wxl671017 、zqbkzz

豆粕用途非常单一,很难有替代一说。

豆粕与猪价有一定关联,属于通胀关联品。

目前国外大豆产地成本很低,不能以国内成本计算。

赞同来自: 欢乐吗 、夫复何求啊 、量化投机者 、aladdin898 、freetstar89 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、 、更多 »

豆粕期货合约,豆粕是大豆榨油之后的剩余物,富含蛋白质,主要用于猪饲料,是优质的蛋白粕,我国是豆粕的消费大国,因为我国的非转基金大豆主要用于人食用,故我国的豆粕主要是进口的南美/美国大豆榨油后的产物,与豆二期货合约关联。

作为一种商品,故而豆粕期货合约是有价格底的,且豆粕与玉米均作为饲料大类,豆粕的价格长期是高于玉米的价格的,可以将玉米作为底来参考。

同时由于现货价格/期货/远月期货是三个不同时间序列的标的,从历史经验看,豆粕期货合约较长时间都表现为远月贴水,这个也与豆粕的物理属性相关,豆粕作为副产品,且不耐储存,没人愿意囤积此物品,期货合约交易自然倾向于补贴仓储费,类似的情况还有铁矿石。因此长期滚动持有豆粕期货合约,有一定的贴水加成,与股指期货滚动吃贴水很类似。

总结一下

1.豆粕作为一种饲料商品,与股市的相关性很低,可以作为资产配置的一种,其价格往往与猪肉价格成负相关。

2. 前文所述,我国豆粕主要是进口的南美/美国大豆,故而与芝加哥交易所大豆合约关联,同时国内的B(豆二合约)就是转基因大豆,是一个东西,随着中美摩擦,一定程度会造成较大波动。

3. 作为同类的饲料标的,玉米是豆粕价格的一个重要参考。

枫林随手记

- 做高确定性的交易,一直做

- 做高确定性的交易,一直做

楼主可以听下这个播客: https://www.xiaoyuzhoufm.com/episode/665e832963c334a2fb30d808。 基金经理给你讲一个多小时。多谢楼主打赏。 举手之劳,多谢多谢。

川军团龙文章 - 70后IT男

赞同来自: happysam2018 、shaolinzh

最近巴西大豆播种面积景气,3-5月份巴西大豆收割季,豆粕05合约持仓量天量,持仓270w手,挣个豆粕持仓量400多万手,超过历史记录。外资在豆粕上持有大量的空单,东财徽商家人持有不少多单,神仙打架,不是老手最好还是看戏。05合约年内最高3500,现在价格2500,跌了快30%还不见底。这个光看现货价格是没有意义的,资金面技术面基本面市场面各个因素,那么多因子很难把握的。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号