(逻辑、认识很重要,但操作也很重要)

(1)241106,国储收购开价3700,贴水盘面300,但

国储是兜底价,一个多月后主力贴近3700,也是近期最低价,25年以来两次最低到3880就反弹。

(2)240919,有帖说美元降息美元债跌,不符合降息债涨的传统逻辑。当时说法很多,纯技术上来说预期兑现短期是利空,但若是长期利好,下跌是为更好的上涨,半个月后见底,两月内上涨5%。

(3)240319,有贴说日元加息但日元贬值,不合逻辑搞不懂,当然也是说法很多,三个月后见底开张,日元两月暴涨13%。

三个机会都很容易看到,但是抓住很少啊,要取决于个人的技术和操作,多点耐心相信常识吧。

赞同来自: llllpp2016 、闲菜

按涨跌情况分三类,一类直接趴地了或收盘挺不住跌停(接近),二类没有跌停但走势还是向下,三是低开反弹或跌幅不大。

a、股指、原油类、工业金属

股指10cm跌停,国际原油跌10%带动相关产业全扑,原油、沥青、燃油、橡胶、聚酯( px、pr、pf、eg、pta),eb、银、铜、锡同萎靡。

b、油脂、塑料、黑色、新能源、部分农产品

大部分跌了1%-3%,大部分开盘即最低价,油脂、塑料、黑色、新能源的差点,整体比a类好太多。

cf、pk、( b、c/cs、m、rm)平开走低,不适合抄底或追高,而sf/ sm、cj、sa/ fg低价下跌幅不大,可能接近底部了。

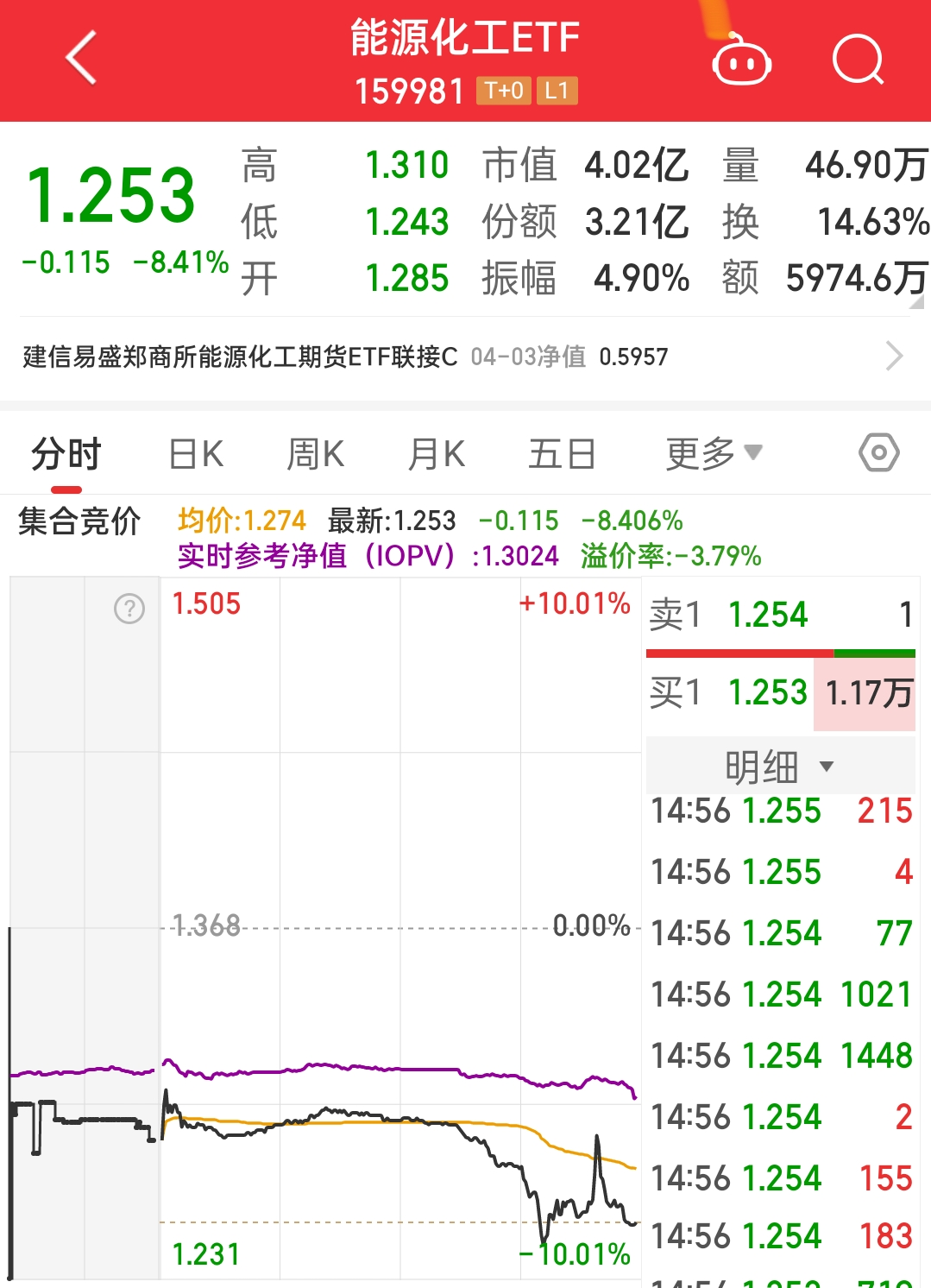

能源化工etf因为pat跌停,虽然折价3%,还要再看看,pta今年依然增产啊。

c、a、jd、cj、sf/ sm、sa/ fg、si/lc

(1)

sa/ fg、si/ lc,虽然基本面偏空,中短期难说见底,感觉常有超跌反弹,边反弹边下跌吧。

(2)

cj、sf/ sm,全是小品种,波动会一般很小突然变大,但在寒风吹过,基本没跌大概率是底部了。况且移仓09合约也没啥损失,sm接近一月反弹的起点。

(3)

a、lh、jd,虽然几个都是反弹回落,但是还是上涨的。外来b、m受阻,a受益,还有国家最低收购价保护,心理有底。

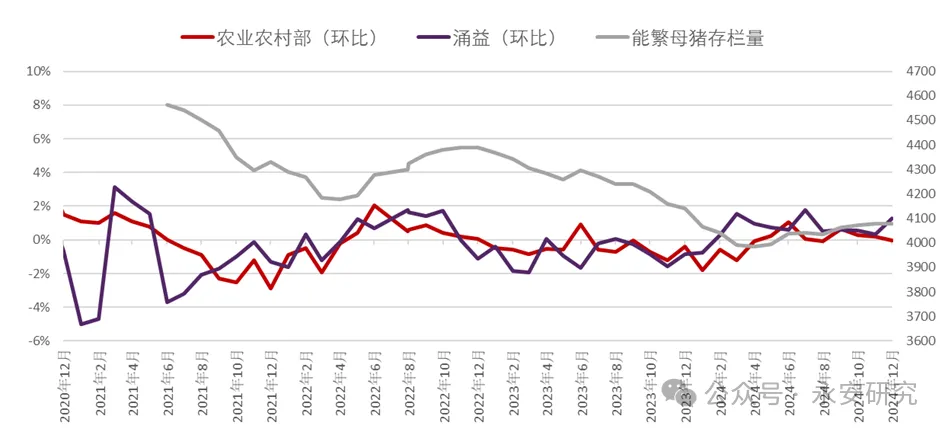

lh/jd各有膈应点,lh产业集中度提高,猪周期越发不明显 ,鸡蛋价格破三入二,但jd509升水900多。05合约价格低,甚至比现货低,但可能是陷阱,二季度变热甚至还要跌,具体情况要去看盘面和基本面,鸭蛋就吃过这个亏。

综上都是有瑕疵的,但不能想着等到明显的机会,还能有好的价格。

赞同来自: llllpp2016

(1) 外股跳水

30国债今年-5%,美股、印度等下来十几个点,日经回撤5%,特斯拉一夜-15%,英伟达回落20%,在这样的严酷环境中,a股都能低开企稳,易涨难跌,市场挺好的。

(2)后进板块的至暗时刻已经过去

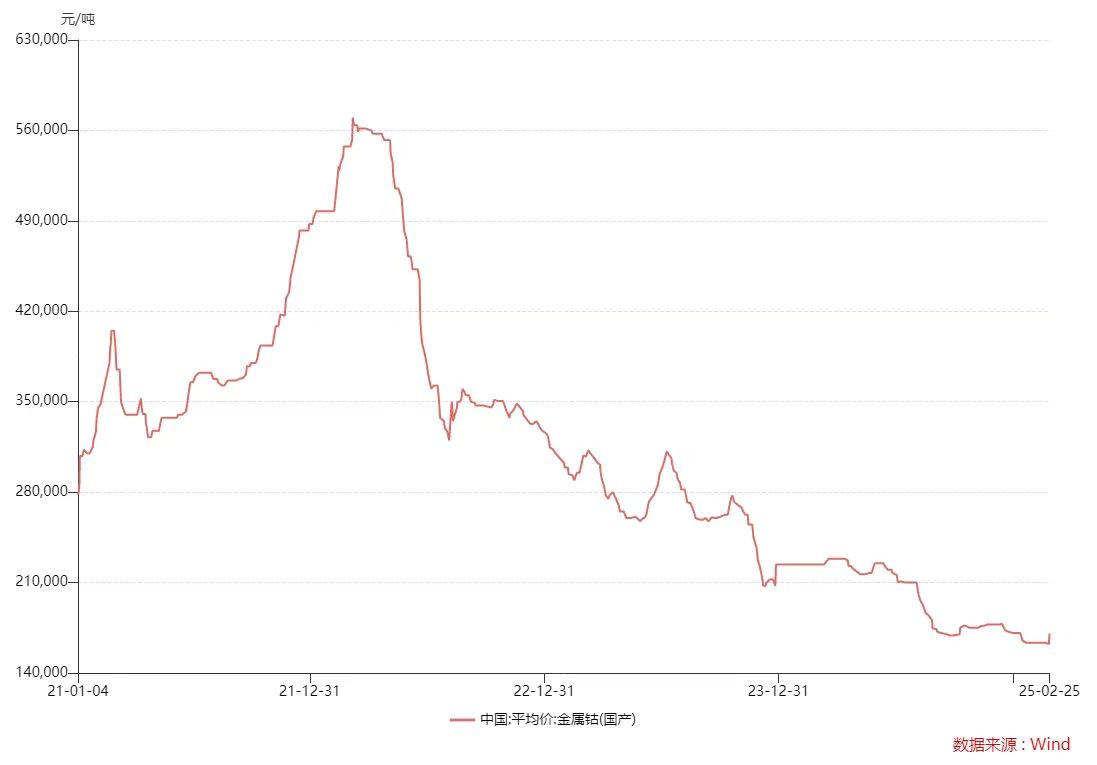

看2.28的钴业股,后面几天又涨了7%,今年以来合计涨了30%,在钴价还在探底的情况下。

我们不知道未来它会怎么涨起来,但是现在很难跌下去,甚至可推断有点利好刺激就会燃起熊熊大火,看今日稀土和养殖股又火起来了。

蛇年来,地产+4%,医药+4%,化工+5%,消费+6%,锂、硅、医疗+5%~+12%。以前拖后腿的,行情已经不输指数了。

对应的商品还看不到底,但股价又一次领先了商品向上。

(3)市场派的妥协性

跟云南锗业一样,锑价暴涨但股价反应冷淡,等后面以为过去了,又突发点情况,大资金找到话题才拉几个涨停。

本来华锡符合我选股标准,业绩连续大增+涨价话题,可去年九月以来的走势实在差,下不了手。

Buy点那天,锑板块开始异动龙头涨停了,赶紧去搜,果然大家早都发现了是锑涨价猛,而且筛选了最相关的标的。

除了龙头就湖南黄金和华锡有色,前者市值大估值高又偏不太行的黄金,于是入股后者,,,

Sell点那天,几个锑矿标的尾盘都不强,加上盘感和技术上大盘要回调,决定先卖出避险,结果~来崩塌效应了。

赞同来自: 闲菜 、llllpp2016

(1)供过于求、激烈竞争、监管趋严、成本过高带来行业普亏,淘汰加速变局,

纸茅晨鸣st,大亏,双锂茅24年合亏百亿。不少金属、化工亚历山大,pvc, pta暴跌,ao,sh暴涨,safg等上上下下,本质还是让成本高环保差的企业出局,搞一体化成本低的容易活下来。

其实,欧美韩日化工巨头更不好过,三菱乐天退出pta业务,( TMA)英力士退正丹吃饱,或转卖,如(SAP)三大雅卖给江天化学。

(2)各产业集中度提升,竞争格局逐渐稳定

猪肉集中度就那几家了,把猪周期熨平。某巨头想进军三氯蔗糖,现在四家联合降到亏损价,当巨头退出后,现在又联合控产涨价。

钛白粉行业类似,龙头涨价,其他的也跟着涨。

(3)有无买入价值在于是否认可当前股价price in

这是钴的价格走势,锂、硅、镍、不少化工产品也差不多,但是钴业股票已经没有跌跌不休了,行业反转不会一下就来。但现在的情况买入,算提前了一两步,不亏的概率是比较大的。

黄金今年再涨了10%,但是黄金股并没再创新高,反而越来越不行了。情况镜像过来,这些超低价资源股,说不定越来越行呢。

(1)大a迎来共同富裕

熟悉的感觉来了,交易量暴涨,指数稳步上涨,大佬们一直炒ai算力机器人(新质生产力),但是牛市不会让一个孩子饿着。

即使不去炒作,任何板块或个股,只要给点阳光就能灿烂,低谷板块如医药地产新能源也跌不下去,一步一步再在走出来。

其实,现在也是价值投资的春天。去年四季度看三季报增长板块是一路向好,而今年年报预增几乎没啥回撤涨了20%,不少板块利润增长估值不高,现在都不到20pe。[attach]401268/attach术业有专攻???

再bili上看到个一万多粉丝的炒股up,竟然一个月有6万块付费充电,这种讲炒股的火热内容当然不是温吞吞的慢坡长雪。那讲技术分析吧,什么量价形题材热点我也懂点啊,就去学习下怎么割韭菜,看了二十分钟。好家伙,他还做了ppt,可内容总结起来就是什么都没讲,连什么量价甚至k线都没出现,也不举什么形态看对获利的例子,很难理解怎么吸引到别人付费看。

(1) 盈利交易是最好的交易方法

xx投资要怎么会怎么样,基本每进入一种方法,都会有人dd,特别是亏损的时候,或是让你从自己身上找原因,或者是要忍受亏损但长期是光明的。这不就是流行的pua和画大饼嘛? 梅花香自苦寒来,但香何必是梅花?

铁矿又涨上去了,不影响继续看空做空,若是没受基本面的束缚,技术面强势反转早就倒戈拿好处了,长期生存最重要的就是接受适应、然后见风使舵。[attach]401264/attach主线还是摸顶抄底

明显有我个人没有机构的研究能力和资料政策解读,但强在操作、趋势、盘感的把控,努力做到看错了小亏大赚,看对了能赚不少。

铁矿、原油大概率下行,有下行空间,各方基本认可,原油系v跌的多跌的早反而是优势,vpp vl价差温和缩小,一直有机会。

lc、si的共识是探底、供应压力大,没到反转时。

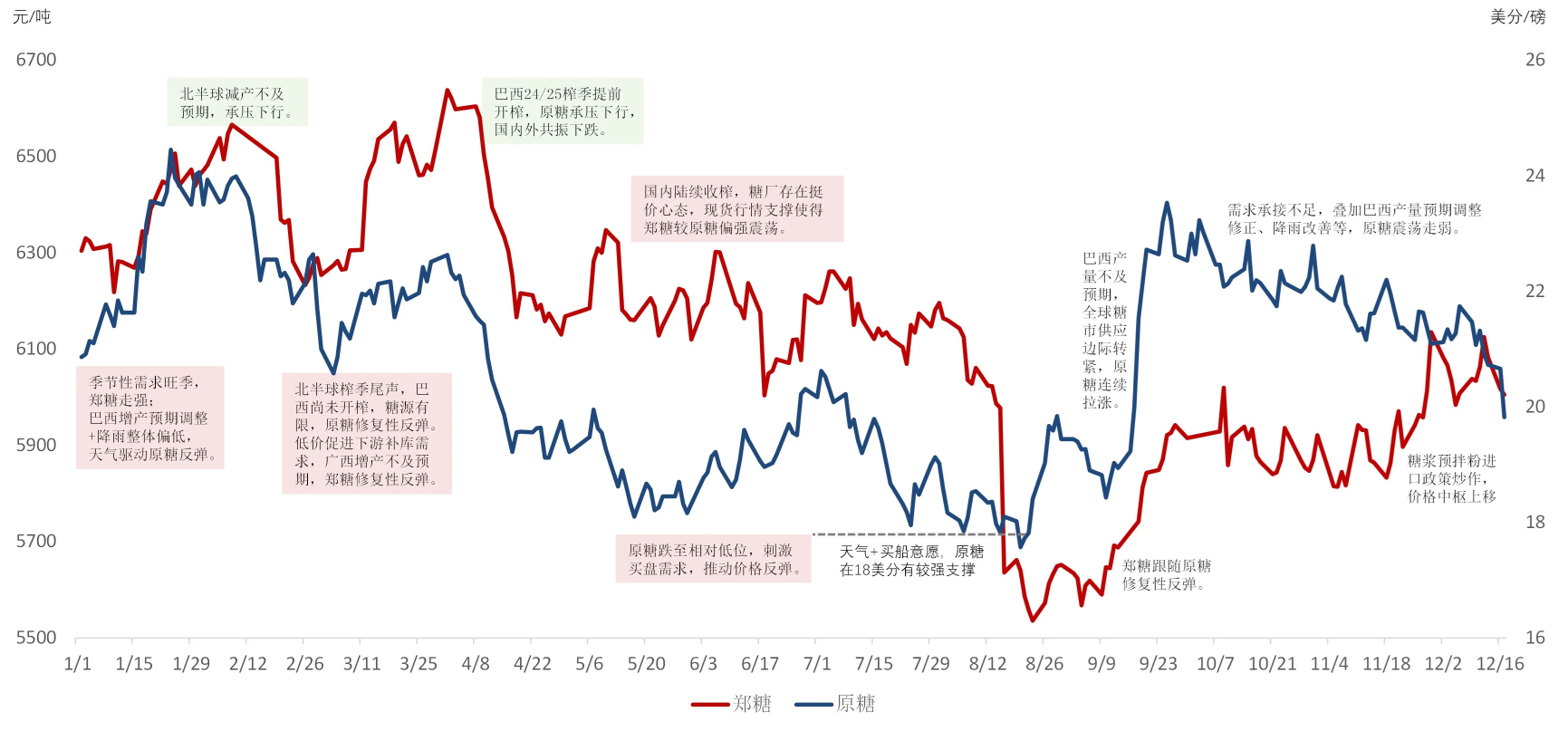

sr增产10%,贵金属也看好多,但ag跟不上去,越来越弱,个人看跌。

9、2月期货信息梳理整合:sr、年度产量预估+10%,累计产量749吨同比增加163万吨。cf、年度产量预估+10%,c、a等变化不大。ur、出口受限高开工高库存需求疲软、p、临时需求减产末期拉涨,3月后价高需少或调整sa、24高库存产能又增需求不振,承压或亏损反弹l/ l/ v/pp、上涨动力不足,底部震荡寻底lc、1-2年内供应过剩价格走势/国际上,原油走弱到70刀,白银没冲破24.10的高...sr天气因素预期产量下调而上涨,但中长增产周期不变,现价5980/

烧碱,随氧化铝错配火热,下游春节放假/节后开工慢累库,氧化铝预新增产能受总量控制,烧碱利润高可环保压制新产能,sh505=2900,59价差100。

赞同来自: llllpp2016

sr、年度产量预估+10%,累计产量749吨同比增加163万吨。cf、年度产量预估+10%,c、a等变化不大。

ur、出口受限高开工高库存需求疲软、

p、临时需求减产末期拉涨,3月后价高需少或调整

sa、24高库存产能又增需求不振,承压或亏损反弹l/ l/ v/pp、上涨动力不足,底部震荡寻底

lc、1-2年内供应过剩

价格走势/

国际上,原油走弱到70刀,白银没冲破24.10的高点又跌到32.65刀,

v没涨更没跌,相对较强5250,lv2600vpp-2150。lu随原油偏弱3980但bu坚挺3800, fg<sa差跌到-200,烧碱终于跳水2900(后细看)

黑色叛逆i2505终于挺不住了跌破800,sfsm窝在6300,但价差靠拢,

lc/ si易跌难涨,76800/10700,

走势oi8770<y7950<p9070,yp-1100,农产品整体易涨难跌都好起来,jd09/lh09更有希望已在3860/14100,sr竟然又近6000??

赞同来自: llllpp2016

(1)常规理由,如心理安全感、容易出大方向、可长期做、潜在收益高、两边都有机会等等。例如下行到异常价格的品种,认为能跌到极值是有理由的,或者是认为没到底也接近底,不反弹也下行空间不大,两方都好做到盈利。

(2)再用基本面/铁矿与期权

综合各研报,比较认可逻辑~扩产累库减需和钢铁亏损修复,结合价格水位,都指向要空i2505。年后第一天上涨2%,给了做空更大空间和更多安全垫,次日买入p800期权,到上日平仓。

日常肯定不会干,但逻辑好顺便试验下期权。总之体验极差,看那最近三天~大跌大涨大跌,犹如范进中举假中举又中举,好在期权盈亏不大,能笑的出来。

听说期权杠杆大,试验下来好没那么刺激,这次每手最多赢亏800~负500(保证金三千左右),若按大家喜欢的无杠杆,最少需占用85000资金,最大盈亏800~负1500,这样看来期权还缩小了风险,最大亏损也有限。

(3)从正统价投到“随波逐流”

以合理价格买入优秀企业,然后逻辑强化,这种逐渐少了。不少大佬转向了主观择策,追强杀弱。可能有是各种名称或策略,但本质类似,追求较为可见可控可预测。

之前看过某期货高手的访谈,是从研究技术转基本面再转回技术面,在慢慢体会理解了。期货能生存下来的人,看错做错过都不是决定盈亏的关键,只是影响盈利数额,再差也有零和博弈保底。没有股民会错过牛市,没有不带来大行情的强基本面。基本面打底,技术上顺眼,才是好的品种。

(4)与其提升自己,不如要求他人

之前犯的大错是过度沉迷于苛求自我,无论是从十八手信息里提取真理,还是在变幻的形态预测未来,甚至要为这些不一定可靠的东东压上身家,还得不断忍受市场的来回敲打,这是作为普通人该承受的嘛?没有远超常人的远见卓识、没有妙手回春的操作和不动如山的坚毅,连亏一百都有亏一百块的痛苦,追涨杀跌还是人的天性。所以,只筛选不改变,若是追涨的继续上涨看跌的继续下跌,那自然是合作鱼块能拿的住。若不是,早点分道扬镳也不会亏多少。

赞同来自: llllpp2016

(1)能源化工

分化,总体多油化工空煤、气化工,相对看好EB、EG、PF,看空pta,px,v, pr,

(2)新材料

lc过剩收窄震荡筑底,si过剩大+高库存,上半年难

(3)黑色

偏弱运行,特别是i供增需降,过剩格局愈明,

(4)油脂粕

p、oi长线看低,反弹沽空,

(5)软商品

一起抗压。

春节假期各类表现

赞同来自: 闲菜 、llllpp2016

(债牛黄金偏多股结构机会)

原油、无法持续上涨,震荡偏弱

黑色、铁矿过剩主题,熊市末期

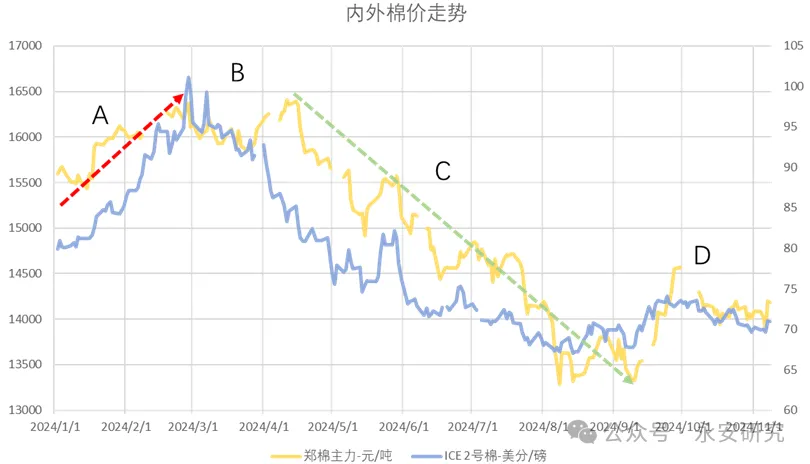

白糖、增产预期熊市格局偏弱, 棉花、上半年明确过剩

玉米、探底待反弹

生猪、弱预期低估值 鸡蛋、宽松偏空

碳酸锂、底部宽幅震荡

工业硅、产能出清价格底部

赞同来自: 闲菜 、llllpp2016

(1)农产品官方数据

1月CASDE+ Usda:

24/25年度,玉米大豆油脂产量整体稳定,调低玉米价格区间到2200-2500,棉花、白糖(5915)产量同比+10%,全球增产,供应宽松。美豆产量库存双大幅下调。

(2)难事先知道

T-1日,sm大涨3.76%收复近一个月跌幅,usda下调豆子数据今天收涨3%,没一系列坏情况到不了低价,博弈点在于坏情况价是否包含转机。。。综合考虑,价格和走势到差不多就可以试试,情况不对大不了狼狈逃窜出去,模式整体适应行情。

(3)行业大咖们的展望

一致看好消费和科技,特别是AI+.

仁桥资产:

内需消费,港股高息,Ai智驾医疗。

星石投资:

流动性驱动转为基本面驱动,内需消费迎来戴维斯双击,(旅游白酒化妆品、互联网、医疗创新药)

中欧瑞博:

高股息红利、ai新经济

赞同来自: llllpp2016

(1)碳排放权

一直在稳步上涨,记得第一次看才40,第二次到60,最近看又涨到100了;

(2)看谁还在说零和博弈哈哈

中证商品指数公司运营一段时间了,根据公布的官方数据,中证商品期货指数(全收益)近五年年化收益10%,近三年6.1%,基期以来(近十几年)年化4.5%,完全不逊色于什么国债/沪深等指数。

钢铁期货指数在过去一年跌了20%情况下,近五年年化收益还有11.5%,厉不厉害你钢哥!!![attach]397215/attach期货指数和指数基金

除黄金外,三大交易所各有有色金属/能源化工/豆粕三款期货指数基金,但同期上报的其他都没批准。中证商品搞全域指数,地方一亩三分地给子公司弄,非常不友好,上期要转上期技术,大商去找大连飞创,郑商的得找郑州易盛,就大商所官网容易直达指数详细相关页面。

赞同来自: YmoKing 、闲菜 、llllpp2016

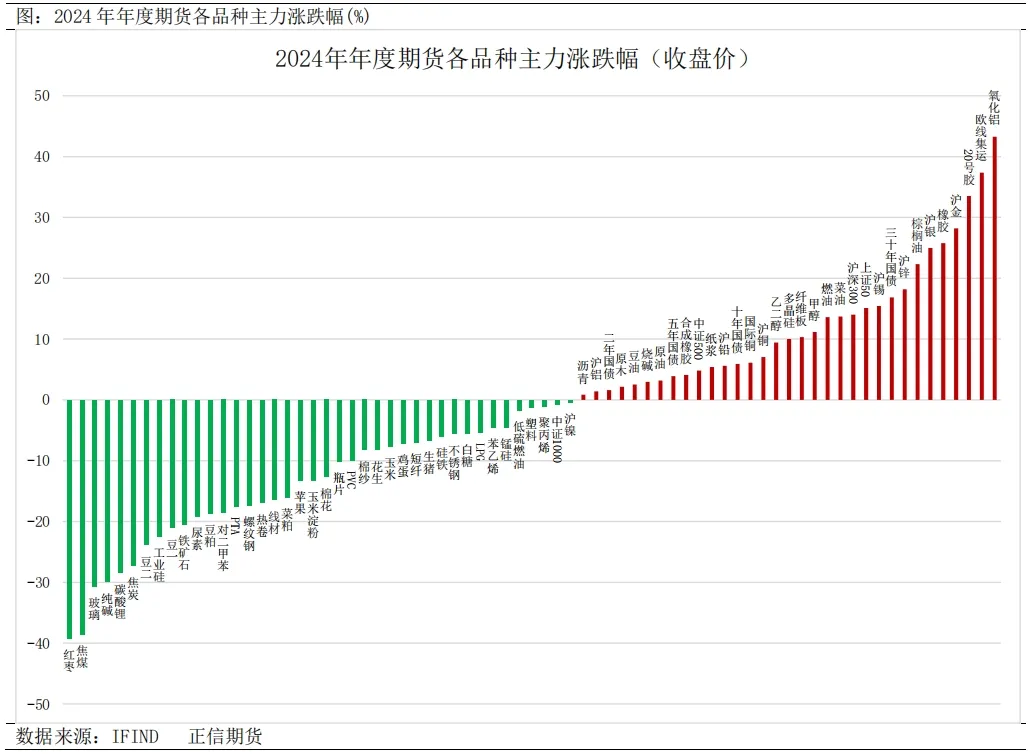

(1)再上层楼部分

黄金、

3月初涨到4月中旬,震荡到9月再发力,10月底到顶,共涨30%,板块2-4月涨.幅60%+,后面分化不太跟涨了;

氧化铝、

3月底到11月初涨幅60%,对应铝业股价50%,而收益最大的阶段却是氧化铝3-6月的小涨;

航运指数、

4月初到7月初,ec上涨了180%,海控同步启动,涨幅60%,不过股价提前一个月见顶。

(2)异军突起部分

TMA,

3月到7月价格翻了两倍,特别是4月传出大厂永久退出,股价狂欢,正丹6倍百川一倍多,不过见顶都在5月;

小金属,

锑,铋,铟,锡,锗等上半年涨幅迅速,对应的小金属股票2-4月股价不少接近翻倍。典型有云南锗业,作为锗金属纯粹直接受益股,在前月暴涨30%的情况下股价一月涨30%,但到后面9月初锗价又涨了40%,股价却无动于衷,直到927行情板块才被市场发掘炒作。

(1)股

24年,除了金融,带头大哥们有点萎靡了,业绩和股价上都是,最近海康、大华提桶跑路出新j、还有光伏自律被背刺就是个缩影,马太效应是有边界的。

年内,业绩与股价并行的有芯片、宠物、小消费、消费电子、电网设备、汽车零部件等板块,炒作热点在于ai(设施+软件+设备)、机器人(狗),看落地情况可能还能炒。虽然开年大跌,三好票基本都没啥回撤,该涨还是涨。。。

目测25年适合一句老话:重个股,轻指数。多业内挑选一下,大概率比行业etf收益高。

a、今年要推3c国补,消费电子值得挖掘的

b、扑了几年的医药、养殖、新能源、消费、稀土有小金属等触底反弹?

c、科技创新落地到消费产品,gpt、ai眼镜、机器狗

d、小消费回撤后的反弹,下行时的口红效应,过年时节能否来个年货行情

(2)期

各产品年涨跌幅统计如下图,涨的大都是时政驱动,产过剩和需不足是主导,特别是农产品,好像就这一次出现大面积不太行,静待产能退出、出清。股票常先于对应商品价格见顶,期货价值发现的功能可先于产业给出价格底部。

饲料原料跌了,猪肉价格涨了,企业利润暴涨,猪企股价为什么还是不行??

南方好几个月没下大雨了,甚至会有点缺水,25年气候依然旱否

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号