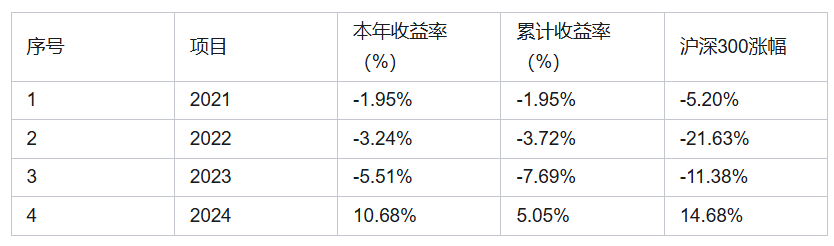

今年的证券账户投资收益率是9.99%,最大回撤-13.5%,波动率12.8%,夏普比率0.78,收益回撤比0.74,今年还是最近5年唯一跑输沪深300指数的一年。但投资就应该是熊市跌得少,牛市能跟得上。

之前几年操作以可转债轮动为主,辅以股票网格交易,最近两年逐渐过渡到以资产配置为主。部分原因是可转债新规、小微盘股的不断暴雷,影响了可转债的收益。

之前几年操作以可转债轮动为主,辅以股票网格交易,最近两年逐渐过渡到以资产配置为主。部分原因是可转债新规、小微盘股的不断暴雷,影响了可转债的收益。

我并不认为这是风格漂移,倒觉得这是一种迭代进化。这个市场有做价值投资,有专做小微盘股,有做可转债,有做量化交易等等各种流派,但是我在雪球与集思录里,很少有看到做资产配置的高手。

股市上相关类的书籍也很少,一代资产配置大师大卫•斯文森的书我看了很多遍。首开股债五五开风气之先的格雷厄姆,翻来覆去就那么寥寥几句,所以我只能自己摸索。

我认为资产配置理论是对散户最友好的一种投资方法,门槛很低,风险较其它投资方法也低。可以不断迭代精进,几乎不受政策限制。而且一旦确定是成份标的,不需要时时跟踪、频繁买卖。我今年的换手率较以往的可转债投资模式明显减少。

而曾经靠封闭基金、分级债、B股等掘到第一桶金的人,如果不学习仍用以前的方法,已无用武之地。因为这些投资工具都已因政策变迁而消失了。

而且对金额没有限制,几万几十亿都可以投资,不象有的量化策略,超过几十万跟随资金就失灵了。

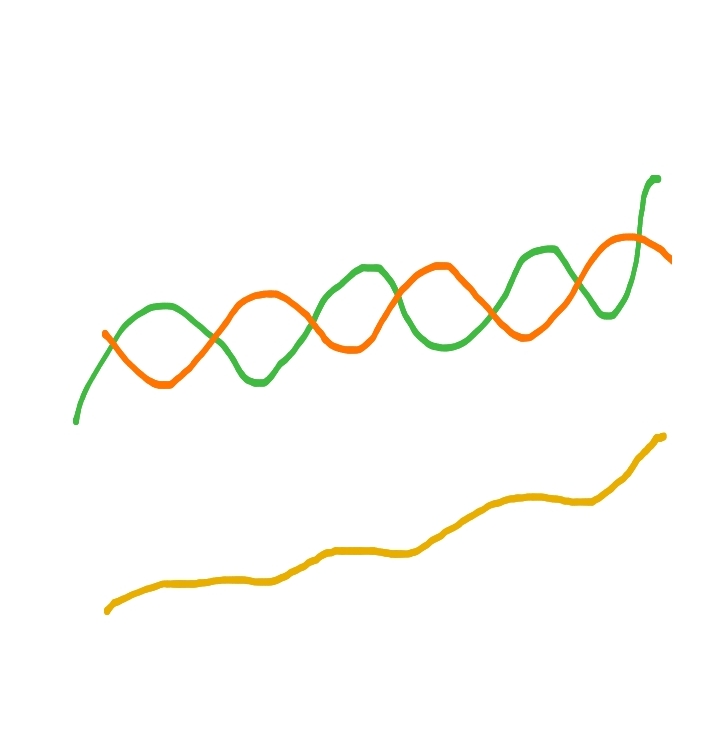

资产配置的目的不是为了资金管理,而是为了风险管理,什么是风险?波动率与最大回撤就是风险。任何一种交易,首先要做的就是控制回撤。(如果你选主动基金,不能只看收益率,那有可能是基金经理风格走到极致押宝押重的,而最大回撤与波动率的风险控制,才能体现一个主动基金经理的真正水平。) 举例:如果你能找到年化收益率相同的品种,而相关性几乎为0(可以粗略理解为走势几乎相反)如上图所示,两者拟合后的曲线是波动很小一条缓缓向上的曲线,你的收益率几乎不变,而波动率却下降几倍,意味风险也以倍数下降,当然这只是假设,但却是人们为什么要做资产配置的最初目的。

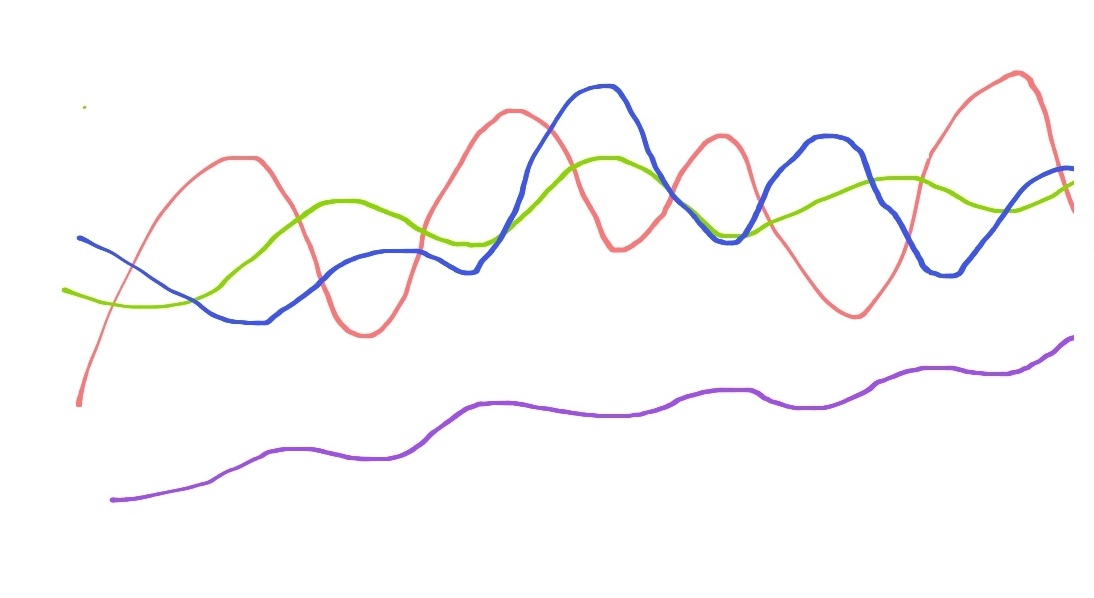

事实上,我们不可能只配置两种风格迥异的向上资产,也不好找,我们会找好几种彼此间相关性很低的资产,如下图: 最终拟合的是紫色线。

我目前的持仓就是核心资产+卫星组合的方式。如里面30%是稳健类低波红利的股票与ETF,这是核心资产,也是战略资产,轻易不会动。

15%卫星组合则是成长类资产,属于战术资产,可以随时调换,也满足自己交易的兴趣,范围涵盖成长股票、行业ETF,微盘股基金,小盘可转债等,以网格+趋势交易为主。余下的是:

10%黄金ETF

10%商品类ETF

20%美股ETF(核心资产)

5%非美股ETF

5%国债ETF

5%现金ETF

任何一种资产配置方法,都要考虑这三种操作:资产的配置比例,再平衡,再投资。

暂时说到这里,以后择机再进一步讨论。

我并不认为这是风格漂移,倒觉得这是一种迭代进化。这个市场有做价值投资,有专做小微盘股,有做可转债,有做量化交易等等各种流派,但是我在雪球与集思录里,很少有看到做资产配置的高手。

股市上相关类的书籍也很少,一代资产配置大师大卫•斯文森的书我看了很多遍。首开股债五五开风气之先的格雷厄姆,翻来覆去就那么寥寥几句,所以我只能自己摸索。

我认为资产配置理论是对散户最友好的一种投资方法,门槛很低,风险较其它投资方法也低。可以不断迭代精进,几乎不受政策限制。而且一旦确定是成份标的,不需要时时跟踪、频繁买卖。我今年的换手率较以往的可转债投资模式明显减少。

而曾经靠封闭基金、分级债、B股等掘到第一桶金的人,如果不学习仍用以前的方法,已无用武之地。因为这些投资工具都已因政策变迁而消失了。

而且对金额没有限制,几万几十亿都可以投资,不象有的量化策略,超过几十万跟随资金就失灵了。

资产配置的目的不是为了资金管理,而是为了风险管理,什么是风险?波动率与最大回撤就是风险。任何一种交易,首先要做的就是控制回撤。(如果你选主动基金,不能只看收益率,那有可能是基金经理风格走到极致押宝押重的,而最大回撤与波动率的风险控制,才能体现一个主动基金经理的真正水平。) 举例:如果你能找到年化收益率相同的品种,而相关性几乎为0(可以粗略理解为走势几乎相反)如上图所示,两者拟合后的曲线是波动很小一条缓缓向上的曲线,你的收益率几乎不变,而波动率却下降几倍,意味风险也以倍数下降,当然这只是假设,但却是人们为什么要做资产配置的最初目的。

事实上,我们不可能只配置两种风格迥异的向上资产,也不好找,我们会找好几种彼此间相关性很低的资产,如下图: 最终拟合的是紫色线。

我目前的持仓就是核心资产+卫星组合的方式。如里面30%是稳健类低波红利的股票与ETF,这是核心资产,也是战略资产,轻易不会动。

15%卫星组合则是成长类资产,属于战术资产,可以随时调换,也满足自己交易的兴趣,范围涵盖成长股票、行业ETF,微盘股基金,小盘可转债等,以网格+趋势交易为主。余下的是:

10%黄金ETF

10%商品类ETF

20%美股ETF(核心资产)

5%非美股ETF

5%国债ETF

5%现金ETF

任何一种资产配置方法,都要考虑这三种操作:资产的配置比例,再平衡,再投资。

暂时说到这里,以后择机再进一步讨论。

1

赞同来自: skyblue777

@误入歧途的少年

资产配置本来就不怎么做择时的,顶多做再平衡。配置是所有品种看成一个组合,体现的是弱者思维,也就是认为自己没有能力择时或选出未来收益领先的品种这几年我也在反思是不是就不管自己的主观判断估值的高低,配完就再平衡就行了。但有个老师告诉我资产配置也不能在某个资产非常高估的时候配,也是要主动控制比例的,就有点不确定了。这么看来自认为高估也许也是在判断市场,而市场又不可预测。

0

@胡辣汤水煎包

我也资产配置好几年了,说说个人看法。我个人也是近五年只有去年跑输大盘,且只跑输不到2个点。但其实感受非常不好,五年综合年化也只有1%多点,资产配置除非完全抛弃择时和判断,否则高估以后还有高估,低估以后还有低估。前几年总觉得美股高了没配,A股低了拿不少,黄金看不懂没有配。但回过头看,基本都是比较错的。但如果完全不管高低估从而买入高估的资产如美股黄金,那跌下来自己又未必能拿得住,毕竟高楼跳水也很凶险。...兄这种不算资产配置吧,如果因为个人喜恶而排除资产,跟楼主所说的持有多个彼此间相关性很低的资产背道而驰了。楼主以红绿蓝三条曲线拟合为一条收益平稳,波动小的紫色曲线,如果在这三条曲线当中去掉任何一条都会导致较大回撤/波动。比如您说黄金看不懂没有配,实际就抛弃了黄金的避险属性。

0

我们的方式类似。我的投资指导方针“全球资产配置、价值投资、指数化投资、长期投资”。玩了4年A股,成绩很惨淡。大部分时间是10%债基,90%股票型基金,今年把债基比例提到18%。个人投资历程中的那些重要转折点

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号