原发在“分级A市场运行和折溢价套利观察 ”帖子里。后发现原帖本身已太长,打开费劲,存在“致谢”心意传达不到的风险,故专贴重发一下。本贴主要是写给自己看的,也有与大家分享、接受评点、相互启发的成分。本贴不构成投资建议。

一、投资结果

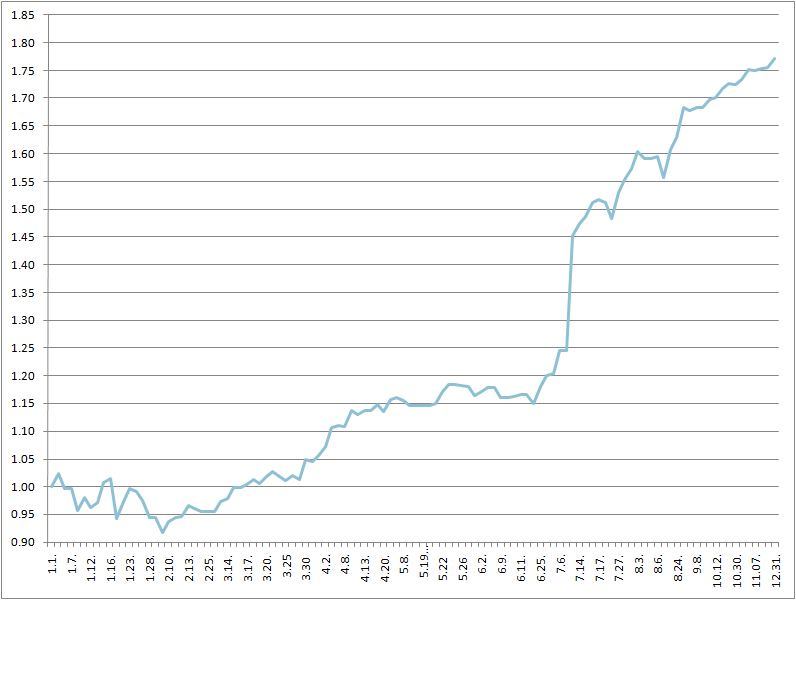

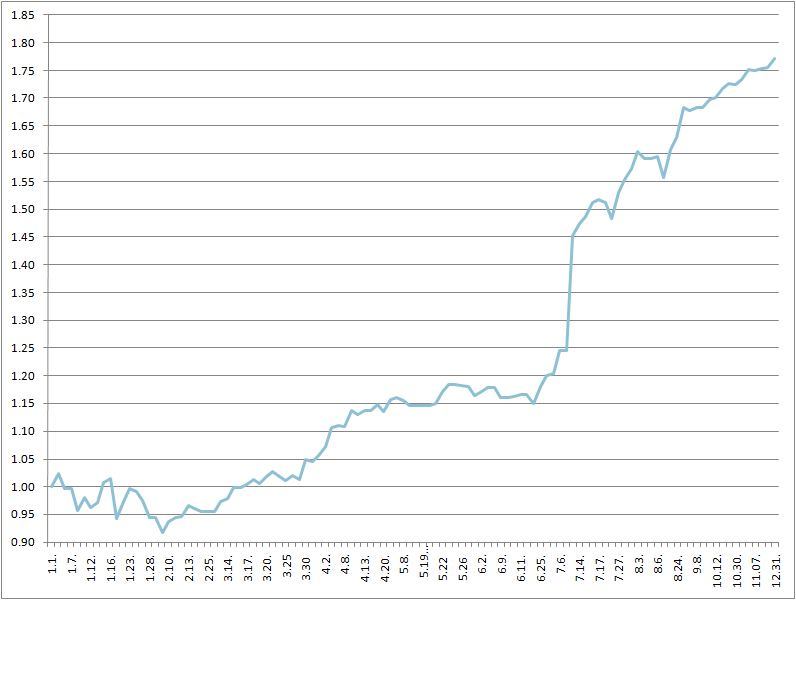

全年收益77%。1-2月最大回撤8%;3月份后最大净回撤2.4%。

期间净值变动图示如下:

二、投资过程

(一)1-2月份,满仓金融ETF和基金通乾;期间遭遇暴跌,累计最大回撤为8%。

(二)3-4月份,逐步减仓金融ETF和基金通乾至半仓,增大折价套利仓位;收益逐渐提升。

(三)5-6月份,清空A股权益仓位,逐步建仓分级A、港股QDII和QDII商品。6月1日:“今天继续加仓分级A,现仓位59.7%,加仓幅度为7.2%。目前有15%港股QDII仓位、11%商品QDII仓位,5%左右分级债B和打新基金,10%不到的现金仓位”——见“分级A市场运行和折溢价套利观察“,下同。

(四)7月份,大仓位持有分级A,小比例参与折价套利,大比例参与下折套利。7月19日:“目前分级A仓位60%,港股QDII仓位7.5%,32.5%仓位的现金准备用于持仓套利或寻求其他投资机会”。期间下折套利(特别是150188下折套利)对收益率贡献较大;持仓套利对收益亦有所贡献;因参与下折套利,期间港股QDII、商品QDII和分级债B做减仓或清仓处理。

(五)8月份,继续持有分级A,遇下折机会时,大比例减仓非下折分级A参与;分级A价格上升、折价套利与下折套利对收益率贡献较大。

(六)9月份,下折套利资金回款后,不想追高买入分级A,资金改投银行T+0理财和货币基金,并开始以很保守的仓位定投证保分级、上证50和港股QDII。

(七)10月份,恢复分级A配置,并逐步加仓。2015-10-13:“分级A价格还比较高。不过,最近还是配置了23%的仓位(以+3.5和+4难下折品种为主)”;“目前整体仓位大体如下:现金(场内货基+银行T+0理财)63%,分级A 23%,港股QDII 3%,上证50和证保分级母基10%,石油和石油权益类QDII 1%。总体上处于低仓位、低估值品种分批定投状态”;2015-10-16:“这两天又增配了7%左右的分级A仓位”。

(八)年底配置为:分级A 54.5%;货基22%;国泰民益2.5%;证保指数(证保分级、证券分级)10.5%;港股QDII 6.9%;50分级2%;石油QDII(国泰商品、华安石油、华宝油气) 1.6%,其中的货基拟近期赎回购房。

总体看,2015年采取了较为保守的投资策略。相对于自身所承担的风险,收获的收益超出预期,非常满意。年中关注过传统封基的折价,测算过定增封基的实际折价,谨慎起见未参与,对此没有遗憾。至于建立在中小板和创业板高估值基础上的投资机会,不在本人能力圈范围,更不觉得有什么遗憾。

三、投资亏损分析

(一)关于金融ETF和基金通乾的8%回撤

年初延续过去多年定投策略,仍满仓持有金融ETF和基金通乾。当时觉得牛市明显未结束。事实上也是如此。不过风险已大。如早点减仓布局分级A和套利,结果会好很多,但当时难于做到。这一风险今后如何应对暂没有清晰的思路。

(二)关于150164和150233的3%下折亏损

6月30日15%仓位参与150164下折套利,单笔操作亏损-3.31%,对总仓位影响为-0.497%。基本属于正常风险。

8月24日62%仓位参与150233下折套利,单笔操作亏损-3.87%,对总仓位影响为-2.39%。此笔存在失误,当时总结如下:“我的教训是在223分配的仓位过重(62%重仓参与)和对他证券分级的抛压考虑不足。原因:1、受上一轮下折多数基金公司在基准日即大幅减仓统计数据的误导,想当然地认为富国作为分级大佬,更会如此;2、担心次日大幅反弹,其他近下折分级A收益下降;3、下午看证券公司指数打开了跌停板,想当然地认为223母基完全可以减仓,参与下折的净值波动风险和拒赎风险较小,因此在原有30%-40%的仓位上,又顺手加了一下码。”

(三)关于石油QDII的建仓

4月中旬陆续建仓11%石油QDII仓位(国泰商品)。当时理由:“石油从140美元跌到40多美元,均值在90美元左右,现在60美元左右。现有价位下跌空间有限,上涨空间更大,因此暂继续持有,等到均值附近再出手。”后根据lailai2000提供的图表,发现经通货膨胀调整的原油长期均价在20多美元,大汗,后减仓,并在7月8日当日清仓参与下折。在石油45美元左右,又开始以定投方式建仓,虽通过持仓套利降低成本,但累计仍有亏损,幸全部仓位只有1.6%。教训:1、功课做得不够充分;2、存在怕踏空心理,忍耐力不够。

四、对投资理念的梳理

对自己投资理念的系统梳理,也是2015年的一项主要收获。

(一)关于投资与工作关系的处理以及各阶段的投资策略

2015-07-12:“年轻时,将多数时间和精力投资在自己工作能力提升和事业发展上为宜。类似西胖子建议,闲钱可以定投,并辅之以动态平衡规则:市盈率均值(比方说沪深300均值在16倍左右)以下定投,甚至加码;市盈率均值以上减码,甚至减仓,减仓的买入货币基金、债券、分级A等。这个策略坚持个5-10年,大致可以保障10%左右的复合收益率。主要优点是基本不占用时间,可以将绝大部分精力花在自身能力提升和事业发展上"。

"随着年纪增长,资产规模大到一定程度(衡量标准:全部资产假设全部买分级A,每年利息收入超过自身年度工资收入或事业收入)时,再考虑在轮动、套利之类的策略上花更多的时间和精力,甚至考虑全职投资。即使如此,从自身价值实现看,还是对社会的贡献看,继续专注事业仍然可能是更好的选择。真正实现财务自由后,你可能会发现你的成就感和幸福感并不会随着资产的增长而同比例提升。真正的成就感和幸福感还是来源于自身对一项有意义的并且符合内心意愿的事业的投入,来源于能力提升和事业发展过程中获得的自我认同和社会认同。”

(二)关于长期价值投资与短期套利

2015-07-18:“价值投资者要利用市场先生的躁郁症。要对真实价值了然于胸,冷静观察市场先生目前情绪状态。在市场先生亢奋时、价格高于真实价值时卖出;在市场先生抑郁时、价格远低于真实价值时买入。注意是要在价格远低于真实价值买入,要有充分的安全边际。大类资产配置、定投时应当坚持这一原则”。

“至于套利,因为投资期限很短(一般只承担一两天波动风险),此时着重利用概率思维和大数法则,量化计算风险和收益;在有安全垫的情况下短期参与,安全垫高、波动风险小、黑天鹅概率小时加大仓位。除非确定必胜,否则要严格控制仓位。市场先生情绪短期内也可能发生变化,也很难预测(谁知道明后天市场是涨是跌?),但套利时不必猜测市场先生情绪,用数字和逻辑指导自己交易行为即可”。

(三)关于投资历程和投资理念的回顾

2015-07-19:“工作后也混乱地投资过一段时间。此后看到一个统计分析报告,经过反复验证,决定采用定投封闭式基金的策略。封闭式基金定投自2005年底开始,2007年6000点左右时也定投了,2008年从6000点下跌至1700点左右时,账户盈利最多回撤40%左右(好在基本未伤及本金),2009年回到3000点以上时,账户市值已经恢复至6000点的水平并略有盈利,此后一直定投至2014年11月,每年略微盈利10%左右(主要是封闭式基金折价缩窄和调换的效果)。2014年11月,APEC放假时有空分析了封闭式基金持仓股的市盈率,认为太高,就将仓位全部转为金融ETF和基金通乾,幸运地吃到了2014年底金融股的大涨,到2014底,历年投资的年复利增长率增长到26%左右”。

“2015年初,继续持有金融ETF和金融通乾,2月份最多回撤8%(相对中小板、创业板以及调换出的基金丰和、科瑞等有点小挫败,不过知道那不是自己的菜),此后做了一些调换和套利操作”。 “2015年5月份A股权益减仓完毕,至此近十年的定投+满仓的策略暂告一段落,并确定了今后在沪深300市盈率平均值(16倍)停止定投、逐步减仓,均值以下恢复定投、加仓的策略,目的是避免重蹈2008年机械定投收益大幅回撤的覆辙。减仓资金配置了10%仓位的市盈率更低的港股QDII,以及10%仓位的当时认为石油价格处在市场均值以下的国泰商品,60%以上现金仓位用于滚动持仓套利和偶尔的折价裸套,另持有20%左右的分级A和分级债B,当时的考虑是在保住上半年18%左右收益的基础上,争取下半年还有8%左右的收益。5月底随着分级A的暴跌,逐步增加分级A仓位,直至7月9日满仓持有,不过参与下折后,分级A仓位已被动下降。目前分级A仓位60%,港股QDII仓位7.5%,32.5%仓位的现金准备用于持仓套利或寻求其他投资机会”。

“近十年投资的主要特点是以价值和安全边际为基础的长期投资。具体做法是定投市盈率低、折价率高或能够通过套利操作降低持有成本的的封闭式基金、分级基金和QDII-LOF,在市盈率超过历史均值停止定投和采取减仓操作。近期另一个投资特点开始显现。即为适应存量资金参加套利的需要,开始着重对短期套利风险和收益的量化分析”。

(四)关于对市场情绪的跟踪和把握

2015-07-29:“市场情绪变化很大。一会儿悲观,一会儿乐观。可以近距离地感受情绪。但不要与市场先生太多互动。 当市场先生情绪失控时,要以锚定价值作为标杆,冷静地分析是否存在市场严重失衡和无效的情况(如股市极度低迷、折价空间显著不合理等)。这种市场无效通常很少见。平时需要做的事就是蛰伏,耐心观察,耐心等待,在机会来临来再冷静、果断、迅速地采取行动”。

(五)关于分级A的轮动、折价套利和下折套利

1、关于轮动

2015-07-24:“轮动时,完全可以兼顾收益率和下折价值。 可以在下折指标居前的分级A中选择收益率高的,也可以在收益高的分级A中选择下折指标居前的。前者更加重视下折价值,后者更加重视收益率。目前有一些下折价值居前,收益率又高,鱼和熊掌可兼得的市场机会”。

2、对折价套利预期收益和风险的分析

2015-06-04:“上式’T日净值涨幅+ T-1日折价率大于等于或略小于赎回费佣金费率之和’可变换为:’T-1日折价率-赎回费佣金费率之和>-T日净值涨幅’。

上式左侧项折价套利者可自行控制,能保证大于零,……根据大数法则,只要次数足够多,’T-1日折价率-赎回费佣金费率之和>-T日净值涨幅’就是成立的,即折价套利长期预期利润为’T-1日折价率-赎回费佣金费率之和’。风险在于黑天鹅事件。前述有关’正向波动和负向波动概率各半,可以互相抵消’和’大数法则’的假设,大致是高斯分布或其改进版本。对此,塔勒布在其《黑天鹅》一书有着强烈的和有说服力的批判,即该假设可能不成立的,金融市场价格会不时出现跳跃式的波动,其波动幅度可能远比高斯分布的假设剧烈。……可以考虑的策略:1、别全押或加杠杆。虽然一般而言赔率有利,但要防止黑天鹅事件,可以考虑将资金分为多份多天参与,并且也可考虑多选几个品种;加杠杆在遇到黑天鹅时是取死之道。2、拥抱正面黑天鹅,回避负面黑天鹅。在市场估值在历史平均值之下时从事折价套利,不行就转为中长期投资,也有一定的机会遇到T日净值大幅上涨的正面黑天鹅;在市场估值高位时,考虑到遇到负面黑天鹅事件时退无可退或长期无法回本,则需要一开始就采取回避策略。”

2015-07-16:“总体上看,折价套利如果不遇到黑天鹅。长期坚持,有望取得正收益。单笔折价套利期望收益率大约等于折价率-赎回费率-交易费率"。

3、关于下折套利和折价套利的内在联系

2015-07-17:“最近折价套利机会多多,折价套利空间大,虽然波动也大一点,但相对以往真是难得的好时机。另外需要指出的是,下折套利本质上也是折价套利,只不过多一天波动风险,但好处是仓位低,以及折价空间大。可以权衡下折和折价套利的风险和收益进行取舍”。

五、2015年阅读书单

在系统梳理、坚持和改进自身投资理念时,阅读帮助巨大。

本年度阅读书单包括:1、证券分析中英文版(中文版错误较多);2、聪明的投资者中英文版;3、宽客;4、邓普顿教你逆向投资;5、约翰聂夫的成功投资;6、安全边际;7、投资最重要的事;8、约翰博格的投资50年;9、向格雷厄姆学思考,向巴菲特学投资;10、有效资产管理;11、穷查理的宝典; 12、黑天鹅;13、随机致富的傻瓜;14、随机生存的智慧;15、反脆弱;16、赢得输家的游戏:精英投资者如何击败市场;17、热门商品投资;18、The Great Depression; 19、台湾股市大泡沫;20、非同寻常的大众幻想;21、曼昆经济学;22、金融心理学;23、Capital in the Twenty-first Century;24、Rich dad, Poor dad; 25、从0到1;26、别怕,Excel VBA其实很简单;27、大狗--富人的物种起源;28、中国的人口与城市;29、低风险投资之路。

六、致谢

(一)感谢集思录提供的基础数据和交流平台。如果没有这一平台,估计只能用Excel手工计算,效率低下可想而知。如果没有各种信息和观点的共享,估计很多投资机会会失之交臂。

(二) 感谢lailai2000对石油历史均价、各指数泡沫程度、分级A收益率与AA+企业债收益差等方面的量化分析和观点分享;感谢天书、gcheng、帅牛、没钱又丑、西胖子、德隆专家、低姿态、luckzpz、cqupt413、文明守望等用户的信息和观点分享;感谢twofish的QDII_LOF模版分享。

(三)David《低风险投资之路》对低风险投资理念和工具的系统性概括、“ETF拯救世界”对定投策略的长期实践和分析、“徐斌的新浪博客”对经济形势和经济政策的分析对我也非常有启发。

七、关于中长期投资策略

(一)关于对宏观经济的判断和对市场估值的认识

2015-06-02:“随着老龄化的带来,人力会更值钱,资本会越来越不值钱,低利率是长期趋势”。(——这一点存在不确定性,2016年1月3日补注)。

2015-09-01:“沪深300、上证50、红利指数已经达到历史市盈率均值(沪深300均值为16倍左右)与最低值(8倍左右)的中间值(12倍左右)。基本上处于低位,小仓位定投是值得考虑的策略。风险:1、银行坏账因素可能导致市盈率低估。2、目前市场关注度还比较高,离极度悲观尚远,虽有价值,但不排除继续下跌可能”。

2015-11-11:“沪深300动态市盈率已达14.55,低于过去十年的平均值(大约16.8左右)15%,但高于过去五年平均值10%。中证500滚动市盈率为44倍,超过过去五年平均值41%。中证能源滚动市盈率36.7,超过平均值148%,不过PB只有1.3,低于平均值27%,有没有可能困境反转?估计很难。重工业化的时代或许已经结束了。假如没有银行不良贷款的隐忧,上证50目前估值还算不错,滚动市盈率低于过去五年平均值16%。恒生指数和恒生国企指数更低,分别低于过去五年平均值的27%和36%。但是,究竟应当如何看待银行不良贷款?现有估值是否了充分反映了投资者的悲观预期?是否已经给买入者提供了足够的价格折扣上的补偿? ”

(二)关于中长期投资策略

2015-08-20 :“中长期策略的初步考虑:1、在出现情形2前,满仓持A,并采取以下四种操作方式:(1)分红赎回后再投资;(2)下折赎回后再投资;(3)A溢价或下折风险较大时,轮动到其他折价A或难下折溢价A;(4)根据下折价值和收益率轮动。2、市场人气低迷,估值有安全边际时逐步减仓分级A,加仓权益类、转债类分级和LOF。3、在充分考虑机会成本(即分级A卖出后需要以更高价重新买入的踏空风险)的基础上,参与具有较好风险收益比的低风险套利机会,这一条不受前两条之限”。

2015-09-01:“目前已开始小幅定投指数基金(目前是港股QDII、上证50,以后再考虑封闭式基金、转债基金等)。资金分为50等份,准备每月定投一份,低位时多投一点,超出当前估值水平停止定投甚至减仓;做好定投五年的准备”。

2016年拟延续上述策略。定投本身相对简单。困难在于分级A市场流动性降低,导致难于轮动,以及大量套利者入场,导致折溢价套利机会消失。

2016年拟将绝大多数时间和精力放在工作和学习上。投资策略执行时涉及的定投(一个月一次)、简单轮动(最好每日跟踪)和折溢价套利(最好每日跟踪)等操作相对简单,已将其程式化并交由家人处理。全年期望收益5%-10%吧,再多心里就没底了。

一、投资结果

全年收益77%。1-2月最大回撤8%;3月份后最大净回撤2.4%。

期间净值变动图示如下:

二、投资过程

(一)1-2月份,满仓金融ETF和基金通乾;期间遭遇暴跌,累计最大回撤为8%。

(二)3-4月份,逐步减仓金融ETF和基金通乾至半仓,增大折价套利仓位;收益逐渐提升。

(三)5-6月份,清空A股权益仓位,逐步建仓分级A、港股QDII和QDII商品。6月1日:“今天继续加仓分级A,现仓位59.7%,加仓幅度为7.2%。目前有15%港股QDII仓位、11%商品QDII仓位,5%左右分级债B和打新基金,10%不到的现金仓位”——见“分级A市场运行和折溢价套利观察“,下同。

(四)7月份,大仓位持有分级A,小比例参与折价套利,大比例参与下折套利。7月19日:“目前分级A仓位60%,港股QDII仓位7.5%,32.5%仓位的现金准备用于持仓套利或寻求其他投资机会”。期间下折套利(特别是150188下折套利)对收益率贡献较大;持仓套利对收益亦有所贡献;因参与下折套利,期间港股QDII、商品QDII和分级债B做减仓或清仓处理。

(五)8月份,继续持有分级A,遇下折机会时,大比例减仓非下折分级A参与;分级A价格上升、折价套利与下折套利对收益率贡献较大。

(六)9月份,下折套利资金回款后,不想追高买入分级A,资金改投银行T+0理财和货币基金,并开始以很保守的仓位定投证保分级、上证50和港股QDII。

(七)10月份,恢复分级A配置,并逐步加仓。2015-10-13:“分级A价格还比较高。不过,最近还是配置了23%的仓位(以+3.5和+4难下折品种为主)”;“目前整体仓位大体如下:现金(场内货基+银行T+0理财)63%,分级A 23%,港股QDII 3%,上证50和证保分级母基10%,石油和石油权益类QDII 1%。总体上处于低仓位、低估值品种分批定投状态”;2015-10-16:“这两天又增配了7%左右的分级A仓位”。

(八)年底配置为:分级A 54.5%;货基22%;国泰民益2.5%;证保指数(证保分级、证券分级)10.5%;港股QDII 6.9%;50分级2%;石油QDII(国泰商品、华安石油、华宝油气) 1.6%,其中的货基拟近期赎回购房。

总体看,2015年采取了较为保守的投资策略。相对于自身所承担的风险,收获的收益超出预期,非常满意。年中关注过传统封基的折价,测算过定增封基的实际折价,谨慎起见未参与,对此没有遗憾。至于建立在中小板和创业板高估值基础上的投资机会,不在本人能力圈范围,更不觉得有什么遗憾。

三、投资亏损分析

(一)关于金融ETF和基金通乾的8%回撤

年初延续过去多年定投策略,仍满仓持有金融ETF和基金通乾。当时觉得牛市明显未结束。事实上也是如此。不过风险已大。如早点减仓布局分级A和套利,结果会好很多,但当时难于做到。这一风险今后如何应对暂没有清晰的思路。

(二)关于150164和150233的3%下折亏损

6月30日15%仓位参与150164下折套利,单笔操作亏损-3.31%,对总仓位影响为-0.497%。基本属于正常风险。

8月24日62%仓位参与150233下折套利,单笔操作亏损-3.87%,对总仓位影响为-2.39%。此笔存在失误,当时总结如下:“我的教训是在223分配的仓位过重(62%重仓参与)和对他证券分级的抛压考虑不足。原因:1、受上一轮下折多数基金公司在基准日即大幅减仓统计数据的误导,想当然地认为富国作为分级大佬,更会如此;2、担心次日大幅反弹,其他近下折分级A收益下降;3、下午看证券公司指数打开了跌停板,想当然地认为223母基完全可以减仓,参与下折的净值波动风险和拒赎风险较小,因此在原有30%-40%的仓位上,又顺手加了一下码。”

(三)关于石油QDII的建仓

4月中旬陆续建仓11%石油QDII仓位(国泰商品)。当时理由:“石油从140美元跌到40多美元,均值在90美元左右,现在60美元左右。现有价位下跌空间有限,上涨空间更大,因此暂继续持有,等到均值附近再出手。”后根据lailai2000提供的图表,发现经通货膨胀调整的原油长期均价在20多美元,大汗,后减仓,并在7月8日当日清仓参与下折。在石油45美元左右,又开始以定投方式建仓,虽通过持仓套利降低成本,但累计仍有亏损,幸全部仓位只有1.6%。教训:1、功课做得不够充分;2、存在怕踏空心理,忍耐力不够。

四、对投资理念的梳理

对自己投资理念的系统梳理,也是2015年的一项主要收获。

(一)关于投资与工作关系的处理以及各阶段的投资策略

2015-07-12:“年轻时,将多数时间和精力投资在自己工作能力提升和事业发展上为宜。类似西胖子建议,闲钱可以定投,并辅之以动态平衡规则:市盈率均值(比方说沪深300均值在16倍左右)以下定投,甚至加码;市盈率均值以上减码,甚至减仓,减仓的买入货币基金、债券、分级A等。这个策略坚持个5-10年,大致可以保障10%左右的复合收益率。主要优点是基本不占用时间,可以将绝大部分精力花在自身能力提升和事业发展上"。

"随着年纪增长,资产规模大到一定程度(衡量标准:全部资产假设全部买分级A,每年利息收入超过自身年度工资收入或事业收入)时,再考虑在轮动、套利之类的策略上花更多的时间和精力,甚至考虑全职投资。即使如此,从自身价值实现看,还是对社会的贡献看,继续专注事业仍然可能是更好的选择。真正实现财务自由后,你可能会发现你的成就感和幸福感并不会随着资产的增长而同比例提升。真正的成就感和幸福感还是来源于自身对一项有意义的并且符合内心意愿的事业的投入,来源于能力提升和事业发展过程中获得的自我认同和社会认同。”

(二)关于长期价值投资与短期套利

2015-07-18:“价值投资者要利用市场先生的躁郁症。要对真实价值了然于胸,冷静观察市场先生目前情绪状态。在市场先生亢奋时、价格高于真实价值时卖出;在市场先生抑郁时、价格远低于真实价值时买入。注意是要在价格远低于真实价值买入,要有充分的安全边际。大类资产配置、定投时应当坚持这一原则”。

“至于套利,因为投资期限很短(一般只承担一两天波动风险),此时着重利用概率思维和大数法则,量化计算风险和收益;在有安全垫的情况下短期参与,安全垫高、波动风险小、黑天鹅概率小时加大仓位。除非确定必胜,否则要严格控制仓位。市场先生情绪短期内也可能发生变化,也很难预测(谁知道明后天市场是涨是跌?),但套利时不必猜测市场先生情绪,用数字和逻辑指导自己交易行为即可”。

(三)关于投资历程和投资理念的回顾

2015-07-19:“工作后也混乱地投资过一段时间。此后看到一个统计分析报告,经过反复验证,决定采用定投封闭式基金的策略。封闭式基金定投自2005年底开始,2007年6000点左右时也定投了,2008年从6000点下跌至1700点左右时,账户盈利最多回撤40%左右(好在基本未伤及本金),2009年回到3000点以上时,账户市值已经恢复至6000点的水平并略有盈利,此后一直定投至2014年11月,每年略微盈利10%左右(主要是封闭式基金折价缩窄和调换的效果)。2014年11月,APEC放假时有空分析了封闭式基金持仓股的市盈率,认为太高,就将仓位全部转为金融ETF和基金通乾,幸运地吃到了2014年底金融股的大涨,到2014底,历年投资的年复利增长率增长到26%左右”。

“2015年初,继续持有金融ETF和金融通乾,2月份最多回撤8%(相对中小板、创业板以及调换出的基金丰和、科瑞等有点小挫败,不过知道那不是自己的菜),此后做了一些调换和套利操作”。 “2015年5月份A股权益减仓完毕,至此近十年的定投+满仓的策略暂告一段落,并确定了今后在沪深300市盈率平均值(16倍)停止定投、逐步减仓,均值以下恢复定投、加仓的策略,目的是避免重蹈2008年机械定投收益大幅回撤的覆辙。减仓资金配置了10%仓位的市盈率更低的港股QDII,以及10%仓位的当时认为石油价格处在市场均值以下的国泰商品,60%以上现金仓位用于滚动持仓套利和偶尔的折价裸套,另持有20%左右的分级A和分级债B,当时的考虑是在保住上半年18%左右收益的基础上,争取下半年还有8%左右的收益。5月底随着分级A的暴跌,逐步增加分级A仓位,直至7月9日满仓持有,不过参与下折后,分级A仓位已被动下降。目前分级A仓位60%,港股QDII仓位7.5%,32.5%仓位的现金准备用于持仓套利或寻求其他投资机会”。

“近十年投资的主要特点是以价值和安全边际为基础的长期投资。具体做法是定投市盈率低、折价率高或能够通过套利操作降低持有成本的的封闭式基金、分级基金和QDII-LOF,在市盈率超过历史均值停止定投和采取减仓操作。近期另一个投资特点开始显现。即为适应存量资金参加套利的需要,开始着重对短期套利风险和收益的量化分析”。

(四)关于对市场情绪的跟踪和把握

2015-07-29:“市场情绪变化很大。一会儿悲观,一会儿乐观。可以近距离地感受情绪。但不要与市场先生太多互动。 当市场先生情绪失控时,要以锚定价值作为标杆,冷静地分析是否存在市场严重失衡和无效的情况(如股市极度低迷、折价空间显著不合理等)。这种市场无效通常很少见。平时需要做的事就是蛰伏,耐心观察,耐心等待,在机会来临来再冷静、果断、迅速地采取行动”。

(五)关于分级A的轮动、折价套利和下折套利

1、关于轮动

2015-07-24:“轮动时,完全可以兼顾收益率和下折价值。 可以在下折指标居前的分级A中选择收益率高的,也可以在收益高的分级A中选择下折指标居前的。前者更加重视下折价值,后者更加重视收益率。目前有一些下折价值居前,收益率又高,鱼和熊掌可兼得的市场机会”。

2、对折价套利预期收益和风险的分析

2015-06-04:“上式’T日净值涨幅+ T-1日折价率大于等于或略小于赎回费佣金费率之和’可变换为:’T-1日折价率-赎回费佣金费率之和>-T日净值涨幅’。

上式左侧项折价套利者可自行控制,能保证大于零,……根据大数法则,只要次数足够多,’T-1日折价率-赎回费佣金费率之和>-T日净值涨幅’就是成立的,即折价套利长期预期利润为’T-1日折价率-赎回费佣金费率之和’。风险在于黑天鹅事件。前述有关’正向波动和负向波动概率各半,可以互相抵消’和’大数法则’的假设,大致是高斯分布或其改进版本。对此,塔勒布在其《黑天鹅》一书有着强烈的和有说服力的批判,即该假设可能不成立的,金融市场价格会不时出现跳跃式的波动,其波动幅度可能远比高斯分布的假设剧烈。……可以考虑的策略:1、别全押或加杠杆。虽然一般而言赔率有利,但要防止黑天鹅事件,可以考虑将资金分为多份多天参与,并且也可考虑多选几个品种;加杠杆在遇到黑天鹅时是取死之道。2、拥抱正面黑天鹅,回避负面黑天鹅。在市场估值在历史平均值之下时从事折价套利,不行就转为中长期投资,也有一定的机会遇到T日净值大幅上涨的正面黑天鹅;在市场估值高位时,考虑到遇到负面黑天鹅事件时退无可退或长期无法回本,则需要一开始就采取回避策略。”

2015-07-16:“总体上看,折价套利如果不遇到黑天鹅。长期坚持,有望取得正收益。单笔折价套利期望收益率大约等于折价率-赎回费率-交易费率"。

3、关于下折套利和折价套利的内在联系

2015-07-17:“最近折价套利机会多多,折价套利空间大,虽然波动也大一点,但相对以往真是难得的好时机。另外需要指出的是,下折套利本质上也是折价套利,只不过多一天波动风险,但好处是仓位低,以及折价空间大。可以权衡下折和折价套利的风险和收益进行取舍”。

五、2015年阅读书单

在系统梳理、坚持和改进自身投资理念时,阅读帮助巨大。

本年度阅读书单包括:1、证券分析中英文版(中文版错误较多);2、聪明的投资者中英文版;3、宽客;4、邓普顿教你逆向投资;5、约翰聂夫的成功投资;6、安全边际;7、投资最重要的事;8、约翰博格的投资50年;9、向格雷厄姆学思考,向巴菲特学投资;10、有效资产管理;11、穷查理的宝典; 12、黑天鹅;13、随机致富的傻瓜;14、随机生存的智慧;15、反脆弱;16、赢得输家的游戏:精英投资者如何击败市场;17、热门商品投资;18、The Great Depression; 19、台湾股市大泡沫;20、非同寻常的大众幻想;21、曼昆经济学;22、金融心理学;23、Capital in the Twenty-first Century;24、Rich dad, Poor dad; 25、从0到1;26、别怕,Excel VBA其实很简单;27、大狗--富人的物种起源;28、中国的人口与城市;29、低风险投资之路。

六、致谢

(一)感谢集思录提供的基础数据和交流平台。如果没有这一平台,估计只能用Excel手工计算,效率低下可想而知。如果没有各种信息和观点的共享,估计很多投资机会会失之交臂。

(二) 感谢lailai2000对石油历史均价、各指数泡沫程度、分级A收益率与AA+企业债收益差等方面的量化分析和观点分享;感谢天书、gcheng、帅牛、没钱又丑、西胖子、德隆专家、低姿态、luckzpz、cqupt413、文明守望等用户的信息和观点分享;感谢twofish的QDII_LOF模版分享。

(三)David《低风险投资之路》对低风险投资理念和工具的系统性概括、“ETF拯救世界”对定投策略的长期实践和分析、“徐斌的新浪博客”对经济形势和经济政策的分析对我也非常有启发。

七、关于中长期投资策略

(一)关于对宏观经济的判断和对市场估值的认识

2015-06-02:“随着老龄化的带来,人力会更值钱,资本会越来越不值钱,低利率是长期趋势”。(——这一点存在不确定性,2016年1月3日补注)。

2015-09-01:“沪深300、上证50、红利指数已经达到历史市盈率均值(沪深300均值为16倍左右)与最低值(8倍左右)的中间值(12倍左右)。基本上处于低位,小仓位定投是值得考虑的策略。风险:1、银行坏账因素可能导致市盈率低估。2、目前市场关注度还比较高,离极度悲观尚远,虽有价值,但不排除继续下跌可能”。

2015-11-11:“沪深300动态市盈率已达14.55,低于过去十年的平均值(大约16.8左右)15%,但高于过去五年平均值10%。中证500滚动市盈率为44倍,超过过去五年平均值41%。中证能源滚动市盈率36.7,超过平均值148%,不过PB只有1.3,低于平均值27%,有没有可能困境反转?估计很难。重工业化的时代或许已经结束了。假如没有银行不良贷款的隐忧,上证50目前估值还算不错,滚动市盈率低于过去五年平均值16%。恒生指数和恒生国企指数更低,分别低于过去五年平均值的27%和36%。但是,究竟应当如何看待银行不良贷款?现有估值是否了充分反映了投资者的悲观预期?是否已经给买入者提供了足够的价格折扣上的补偿? ”

(二)关于中长期投资策略

2015-08-20 :“中长期策略的初步考虑:1、在出现情形2前,满仓持A,并采取以下四种操作方式:(1)分红赎回后再投资;(2)下折赎回后再投资;(3)A溢价或下折风险较大时,轮动到其他折价A或难下折溢价A;(4)根据下折价值和收益率轮动。2、市场人气低迷,估值有安全边际时逐步减仓分级A,加仓权益类、转债类分级和LOF。3、在充分考虑机会成本(即分级A卖出后需要以更高价重新买入的踏空风险)的基础上,参与具有较好风险收益比的低风险套利机会,这一条不受前两条之限”。

2015-09-01:“目前已开始小幅定投指数基金(目前是港股QDII、上证50,以后再考虑封闭式基金、转债基金等)。资金分为50等份,准备每月定投一份,低位时多投一点,超出当前估值水平停止定投甚至减仓;做好定投五年的准备”。

2016年拟延续上述策略。定投本身相对简单。困难在于分级A市场流动性降低,导致难于轮动,以及大量套利者入场,导致折溢价套利机会消失。

2016年拟将绝大多数时间和精力放在工作和学习上。投资策略执行时涉及的定投(一个月一次)、简单轮动(最好每日跟踪)和折溢价套利(最好每日跟踪)等操作相对简单,已将其程式化并交由家人处理。全年期望收益5%-10%吧,再多心里就没底了。

0

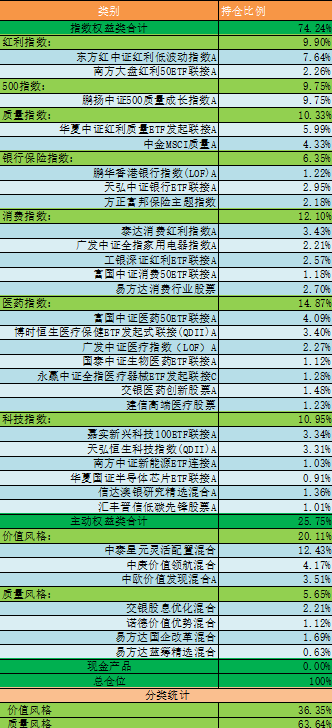

2023年亏损14.05%。期间持仓未做调整,各类基金持仓大致如上图。

2022、2023连续两年亏损,累计亏损幅度为21.44%。

回顾自己自2003年来投资记录,发现还是首次出现连续两年亏损的情况。以往仅2004、2008、2011出现过亏损,亏损幅度分别为18.24%、38.92%、23.21%。

展望:相信自己持仓的质量。正确的事坚持做。增量资金(主要是薪酬结余)继续坚持结合估值水平定投策略,存量持仓基本保持不变。

2022、2023连续两年亏损,累计亏损幅度为21.44%。

回顾自己自2003年来投资记录,发现还是首次出现连续两年亏损的情况。以往仅2004、2008、2011出现过亏损,亏损幅度分别为18.24%、38.92%、23.21%。

展望:相信自己持仓的质量。正确的事坚持做。增量资金(主要是薪酬结余)继续坚持结合估值水平定投策略,存量持仓基本保持不变。

1

赞同来自: xyzhero

2022年度净值0.9140,即年度亏损8.6%,为2011年后的首次亏损。

*当前持仓结构:

*投资回顾:

1.年中做了仓位调整,减仓价值风格基金,增加质量风格基金(消费、医药、科技)。

2.所持均为开放式基金,操作很少,主要聚焦工作和学习。

*投资展望:

1.继续坚持当前组合。

2.根据估值百分位适时止盈。

*当前持仓结构:

*投资回顾:

1.年中做了仓位调整,减仓价值风格基金,增加质量风格基金(消费、医药、科技)。

2.所持均为开放式基金,操作很少,主要聚焦工作和学习。

*投资展望:

1.继续坚持当前组合。

2.根据估值百分位适时止盈。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号