本来想说全资产轮动的,但考虑到全资产轮动中还有债性品种中的分级A和债券之间的轮动需要说清楚,先把这个内容提前了,下次再说美林时钟的大类资产轮动。

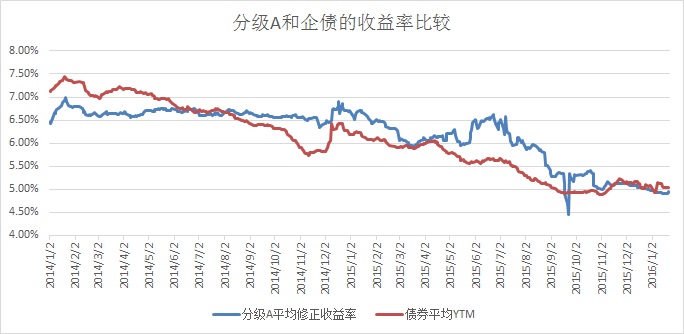

大家知道在美林时钟的大轮动中,债券是其中重要的资产。其中分级A我们也可以看做是一个比较特殊的资产,关于分级A内部的轮动,我已经多次阐述了,这里就不再展开了。在分级A和企债之间我们是否可能做一些轮动呢?答案是可以的。我们这里选用分级A的平均修正收益率和企债的平均ytm作为比较:

备注:分级A是130个修正收益率的平均值,债券是223个企业债的ytm的平均值。

从上图上我们可以看到,在14年上半年和15年11月开始,企业债的ytm是高于分级A的修正收益率的。我们设想一下在企业债的ytm高的时候拿企业债轮动,低的时候拿分级A轮动,这样的结果会如何呢?

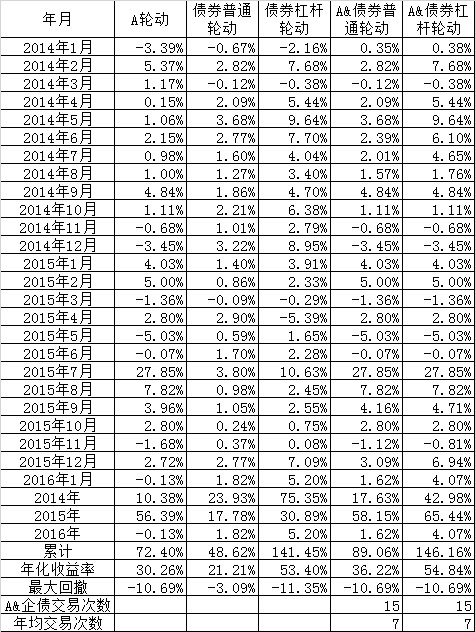

从上表中可以看到,单纯轮动A的年化收益率是30.26%,单纯轮动223只企业债券的年化收益率是21.21%,但如果按照年化收益率大小在A和企债之间做大的轮动,那么收益率将高达36.22%,比单纯的A轮动要高出6%,而且A和企债之间的轮动次数,年均也就是7次,一个季度不到2次,算是一个比较好的方案。

如果你有做正回购的资格,那收益率更加可观了,单纯按照上足杠杆,按照杠杆ytm轮动,年化收益率本身就高达53.40%,如果再和A之间做大的轮动,那么年化收益率将高达54.84%,虽然比单纯的债券杠杆轮动高了才1%多点,但防止的债券过涨后的风险。

当然,如果分级A的平均修正收益率和债券的平均ytm都跌到了一个非常低的水平,比如3%,那可以退出干脆拿着货币基金算了。

关于企债的风险问题,当然和A比风险相对大些,但我从08年到现在断断续续做了8年债券,也遇到过很多风险,基本都安然度过了。我总结了几点:

1、 因为企债连续亏损两年要暂停交易的,所以在出现第一年亏损的时候我就退出来了,当然刚公布的时候债券会暴跌,但过一段时间还会恢复正常的,在这个时候基本可以退出来了。当年超日债我就是这样赚了不少收益而且安全退出了。

2、 现在普通投资者可以买的债券相对比较安全,不要买普通投资者不能买的垃圾债,其实到今天为止,真正交易所债券实质性违约的还是几乎没有,只是不要为了一点利润去担心受怕的。

总之,克服了“贪婪”和“恐惧”两个投资的敌人后,企债还是很安全的。

当然整个模型还有很多值得改善的地方,比如加入久期因子,会因为骑乘效应而使得收益率得到更进一步的提高,或者加上阻尼因子,使得整体收益率再提高等等,这里就不展开讨论了。我们得到的结论是:在分级A和企债之间按照年化收益率进行大轮动,在分级A内部和企债内部进行小轮动,能使得轮动的效果锦上添花。

大家知道在美林时钟的大轮动中,债券是其中重要的资产。其中分级A我们也可以看做是一个比较特殊的资产,关于分级A内部的轮动,我已经多次阐述了,这里就不再展开了。在分级A和企债之间我们是否可能做一些轮动呢?答案是可以的。我们这里选用分级A的平均修正收益率和企债的平均ytm作为比较:

备注:分级A是130个修正收益率的平均值,债券是223个企业债的ytm的平均值。

从上图上我们可以看到,在14年上半年和15年11月开始,企业债的ytm是高于分级A的修正收益率的。我们设想一下在企业债的ytm高的时候拿企业债轮动,低的时候拿分级A轮动,这样的结果会如何呢?

从上表中可以看到,单纯轮动A的年化收益率是30.26%,单纯轮动223只企业债券的年化收益率是21.21%,但如果按照年化收益率大小在A和企债之间做大的轮动,那么收益率将高达36.22%,比单纯的A轮动要高出6%,而且A和企债之间的轮动次数,年均也就是7次,一个季度不到2次,算是一个比较好的方案。

如果你有做正回购的资格,那收益率更加可观了,单纯按照上足杠杆,按照杠杆ytm轮动,年化收益率本身就高达53.40%,如果再和A之间做大的轮动,那么年化收益率将高达54.84%,虽然比单纯的债券杠杆轮动高了才1%多点,但防止的债券过涨后的风险。

当然,如果分级A的平均修正收益率和债券的平均ytm都跌到了一个非常低的水平,比如3%,那可以退出干脆拿着货币基金算了。

关于企债的风险问题,当然和A比风险相对大些,但我从08年到现在断断续续做了8年债券,也遇到过很多风险,基本都安然度过了。我总结了几点:

1、 因为企债连续亏损两年要暂停交易的,所以在出现第一年亏损的时候我就退出来了,当然刚公布的时候债券会暴跌,但过一段时间还会恢复正常的,在这个时候基本可以退出来了。当年超日债我就是这样赚了不少收益而且安全退出了。

2、 现在普通投资者可以买的债券相对比较安全,不要买普通投资者不能买的垃圾债,其实到今天为止,真正交易所债券实质性违约的还是几乎没有,只是不要为了一点利润去担心受怕的。

总之,克服了“贪婪”和“恐惧”两个投资的敌人后,企债还是很安全的。

当然整个模型还有很多值得改善的地方,比如加入久期因子,会因为骑乘效应而使得收益率得到更进一步的提高,或者加上阻尼因子,使得整体收益率再提高等等,这里就不展开讨论了。我们得到的结论是:在分级A和企债之间按照年化收益率进行大轮动,在分级A内部和企债内部进行小轮动,能使得轮动的效果锦上添花。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号